Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Статья поможет:

- рассчитать авансовые платежи по налогу на прибыль за I полугодие,

- узнать о сроках уплаты авансовых платежей по итогам I полугодия,

- заполнить соответствующие разделы и строки в декларации.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Содержание

- Пример

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

- Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

- Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

Пример

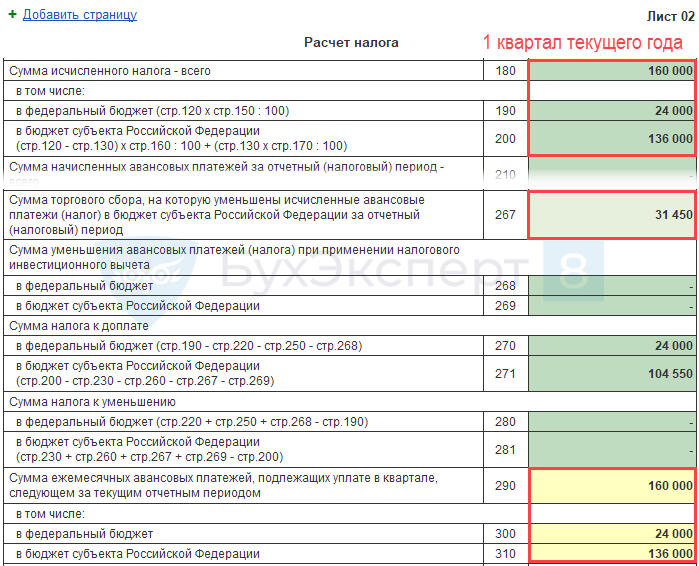

Налогооблагаемая прибыль Организации по результатам I полугодия составила 15 000 000 руб. В декларации за I квартал текущего периода указаны авансовые платежи к уплате во II квартале — 160 000 руб., в том числе:

- в федеральный бюджет — 24 000 руб.;

- в региональный бюджет — 136 000 руб.

За I полугодие был начислен и перечислен в бюджет торговый сбор в размере 62 900 руб.

Необходимо рассчитать налог к уплате за I полугодие и ежемесячные авансовые платежи на III квартал.

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

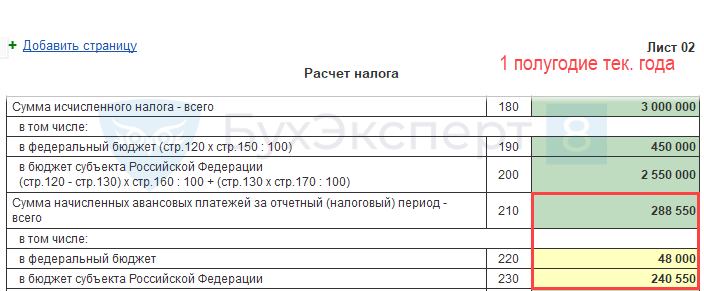

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

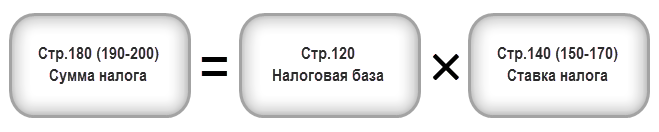

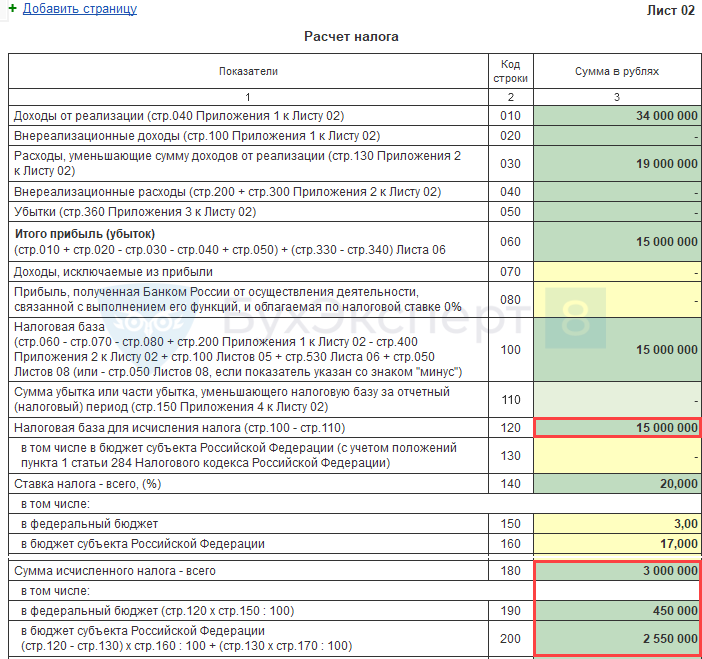

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверьте расчет за I полугодие по формуле:

Получите понятные самоучители 2026 по 1С бесплатно:

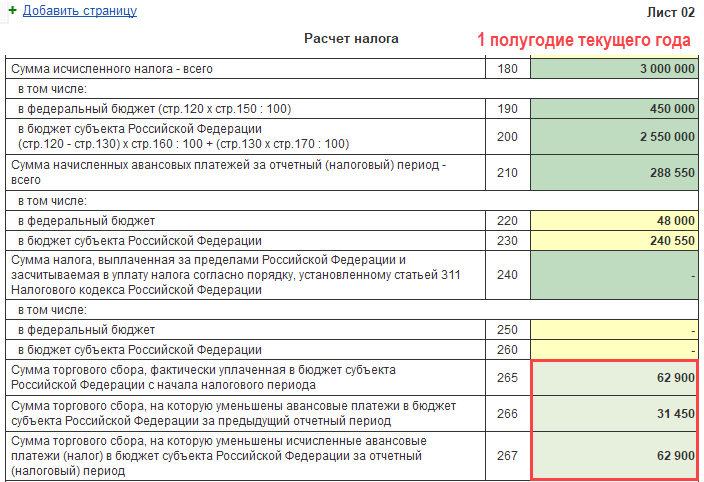

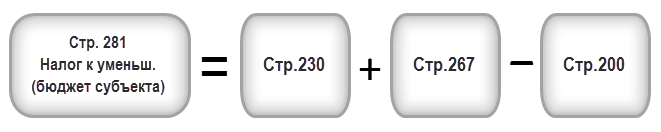

В нашем примере сумма налога на прибыль всего (стр. 180) — 15 000 000 х 20% = 3 000 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 3 000 000 х 3 % = 450 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 3 000 000 х 17 % = 2 550 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

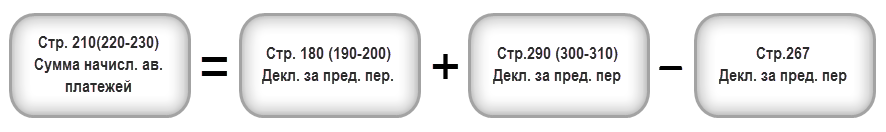

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

- налога рассчитанного по итогам I квартала (стр. 180, 190, 200);

- начисленных авансовых платежей к уплате во II квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I квартале, на который был уменьшен налог на прибыль за I квартал (стр. 267).

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

- федеральный бюджет (стр. 220) — 24 000 руб. + 24 000 руб. = 48 000 руб.;

- бюджет субъекта РФ (стр. 230) — 136 000 руб. + 136 000 – 31 450 руб. = 240 550 руб.

Рассчитанные суммы указываются в стр.210 (220, 230) декларации за I полугодие.

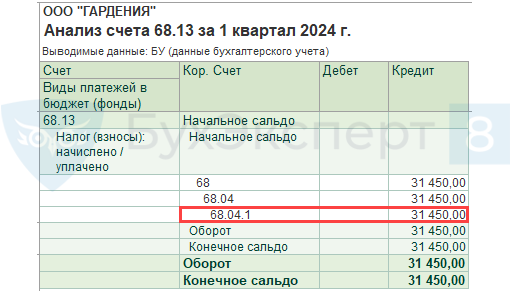

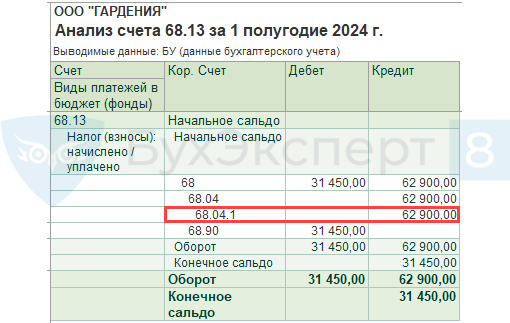

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С заполняются автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

- стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 62 900 руб.

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В связи с уплатой торгового сбора в составе ЕНП по сроку, наступающему после срока представления декларации по прибыли, налоговики разрешили уменьшать налог на прибыль в региональный бюджет на торговый сбор, если на дату уплаты авансового платежа обязанность по уплате торгового сбора выполнена (Письмо ФНС от 22.09.2023 N СД-3-3/12323@).

Особенность программы: строка 265 может не заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

Для автоматического заполнения строк 265-267 Листа 02 укажите на титульном листе формы дату после переноса торгового сбора на ЕНС. Затем можно установить реальную дату подписания декларации.

- стр. 266 – сумма торгового сбора, на которую был уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Данная строка должна равняться сумме по стр. 267 в декларации за I квартал.

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, Вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 266 равна 31 450 руб.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I полугодие в региональный бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Узнать подробно про особенности уменьшения налога на прибыль на сумму торгового сбора

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 62 900 руб.

Подробнее о Торговом сборе

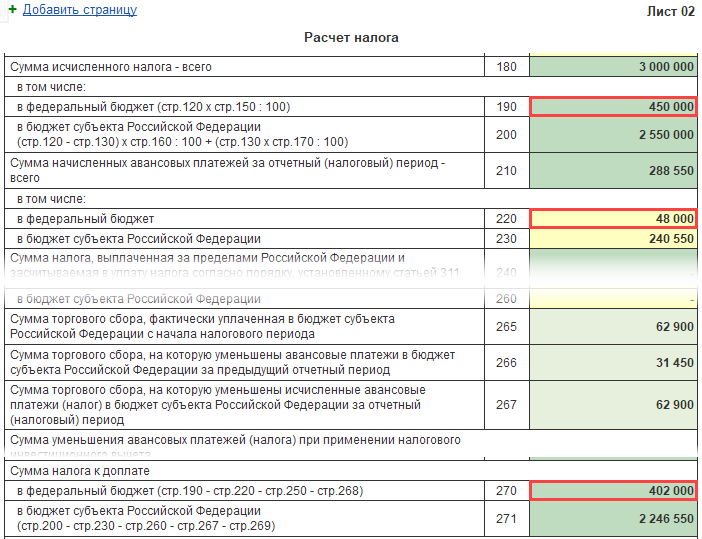

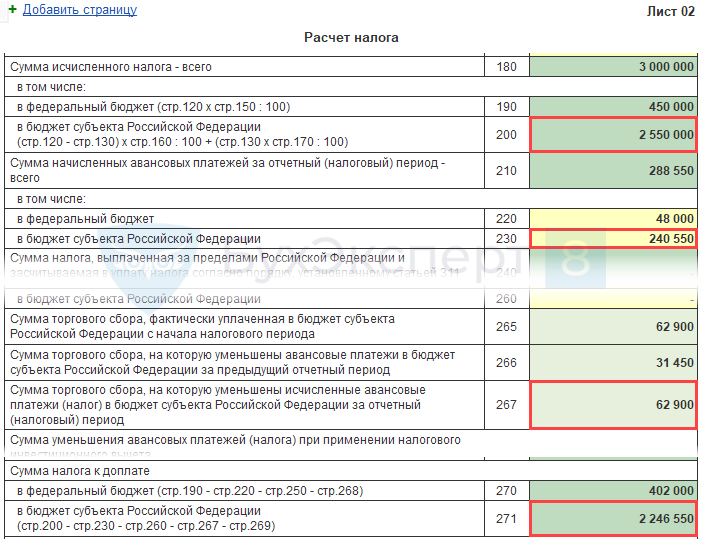

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- фактические суммы налога, исчисленные по результатам I полугодия (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I квартал.

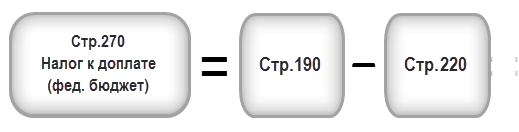

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

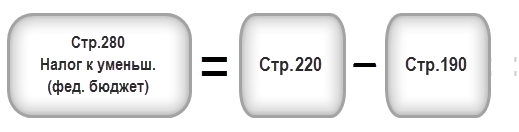

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 450 000 руб.) больше стр. 220 (сумма 48 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

- стр. 270 = 450 000 — 48 000 = 402 000 руб.

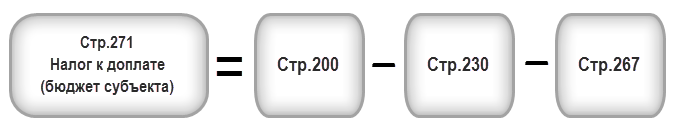

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 2 550 000 руб.) больше суммы строк 230 и 267 (303 450 = 240 550 + 62 900), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

- стр. 271 = 2 550 000 — 240 550 — 62 900 = 2 246 550 руб.

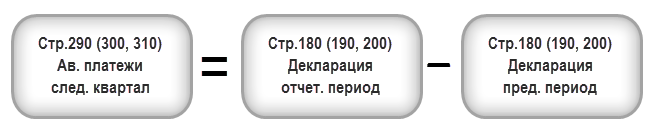

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Авансовые платежи к уплате необходимо рассчитать по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а в III квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

- всего (стр. 290) — 3 000 000 руб. – 160 000 руб. = 2 840 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 450 000 руб. – 24 000 руб. = 426 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 2 550 000 руб. – 136 000 руб. = 2 414 000 руб.

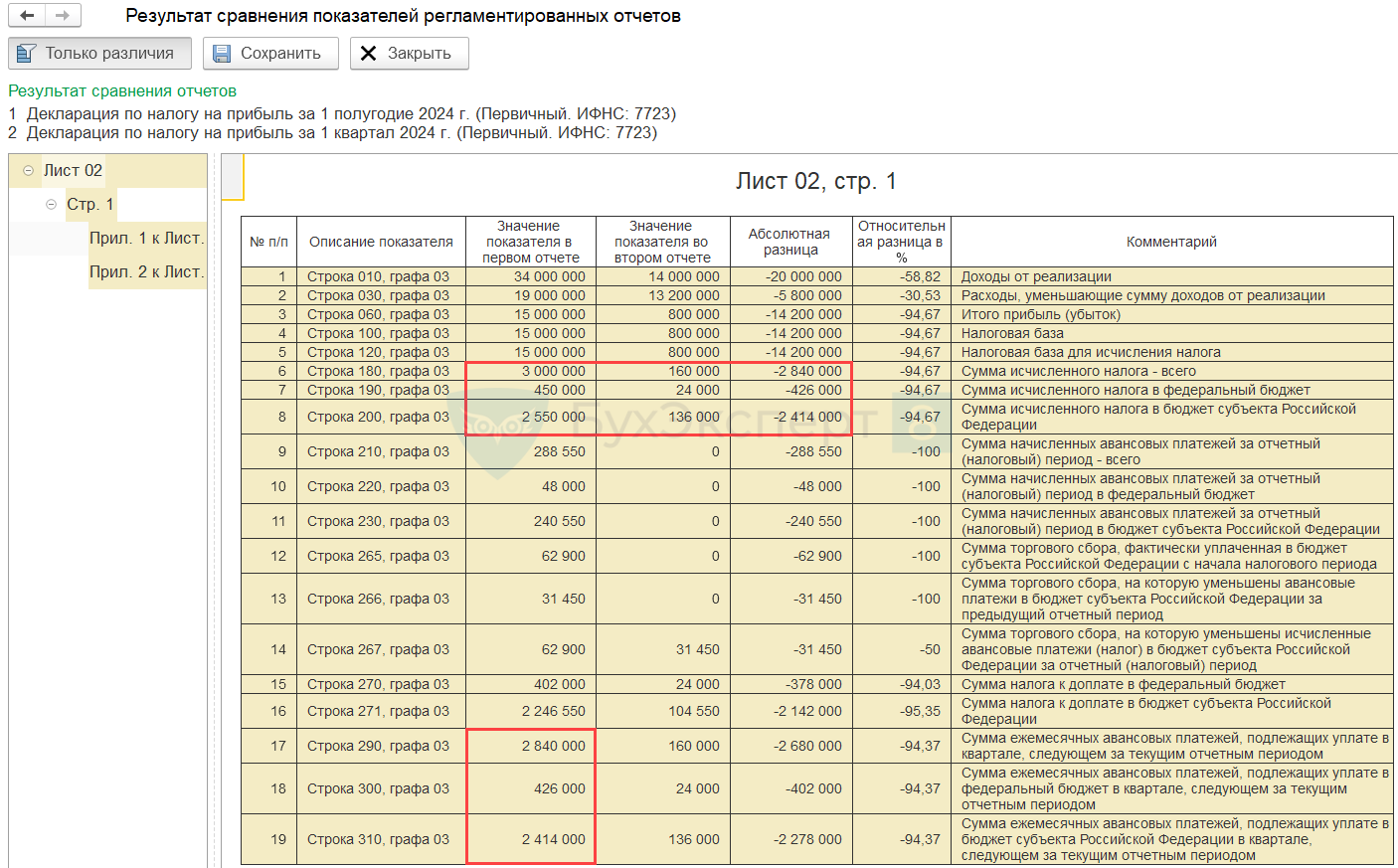

Для контроля расчетов сравните декларацию за 1 квартал и 1 полугодие.

Результат сравнения укажите в сроках 290-310 Листа 02 декларации за 1 полугодие.

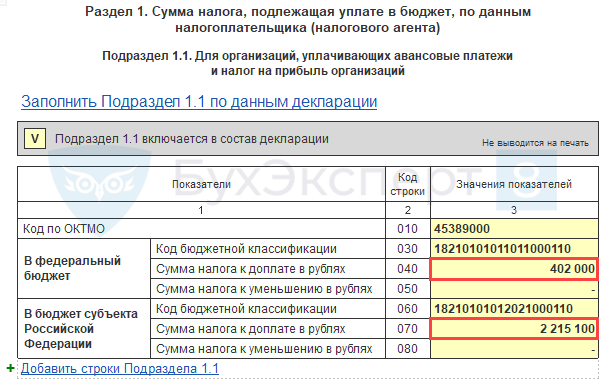

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

Итоговые данные по доплате или уменьшению налога на прибыль в I полугодии заполняются в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 и 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1:

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 и 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1:

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее 28-го числа месяца, следующего за его окончанием (абз. 2 п.1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо в составе ЕНП до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

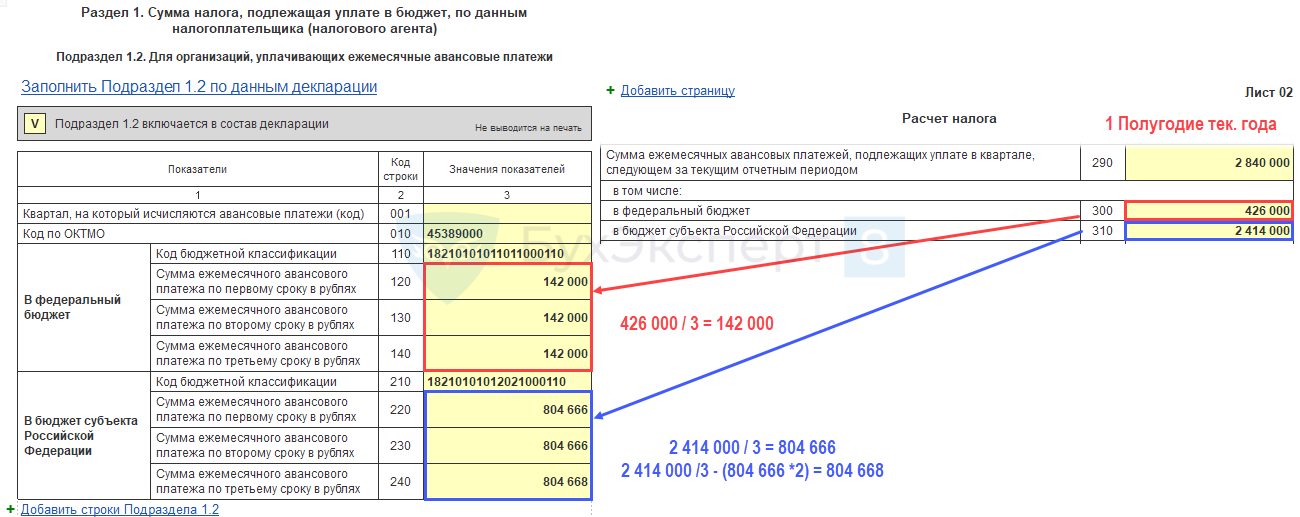

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 - из стр. 300 «в федеральный бюджет»;

- стр. 220-240 - из стр. 310 «в бюджет субъекта РФ».

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 июля;

- до 28 августа;

- до 28 сентября.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

См. также:

- Авансовые платежи

- Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с 01 января

- Расчет и уплата налога на прибыль и авансовых платежей в течение года

- Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

- Алгоритм расчета налога на прибыль и авансовых платежей за год

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете