В статье рассмотрим нормативное регулирование дивидендов и расскажем, как оформить в 1С Бухгалтерия 3.0 начисление и выплату дивидендов.

Вы узнаете:

- может ли ООО выплачивать дивиденды

- как составить отчетность по дивидендам

- надо ли заполнять декларацию по налогу на прибыль, если участник Общества — физлицо

- какой счет использовать в проводках 1С по дивидендам (70 или 75), если учредитель — физическое лицо-сотрудник

[jivo-yes]

Содержание

Отчетность по дивидендам

Что относится к дивидендам

Понятие дивидендов закреплено в ст. 43 НК РФ. К ним относят любой доход, выплаченный учредителям за счет прибыли Общества (ООО, АО), за исключением:

- выплат при ликвидации ООО, не превышающих взноса учредителя

- передачи акций общества акционерам

- выплат некоммерческой организации на ее уставную деятельность

Акционерное общество (АО) выплачивает дивиденды (ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ). ООО выплачивает часть чистой прибыли (ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ). В разговорной речи мы часто все выплаты называем «дивиденды». Так и поступим в статье.

Порядок заполнения и сдачи отчетности зависит от состава учредителей Общества:

- только физические лица

- только юридические лица

- физические лица и юридические лица

Разберемся, как сдавать отчетность по дивидендам в каждом случае.

Получите понятные самоучители 2026 по 1С бесплатно:

Участники — только физлица

Сдается отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- 6-НДФЛ по итогам за квартал

- Приложение 1 к Расчету 6-НДФЛ за год

В декларации по налогу на прибыль дивиденды, выплаченные только физическим лицам, не отражаются (Письмо УФНС по г. Москве от 03.03.2021 N 24-23/4/029165@).

Участники — только юридические лица

Организация, выплачивающая дивиденды, подает декларацию по налогу на прибыль, независимо от системы налогообложения (п. 3 ст. 275 НК РФ), в составе:

- Лист 03

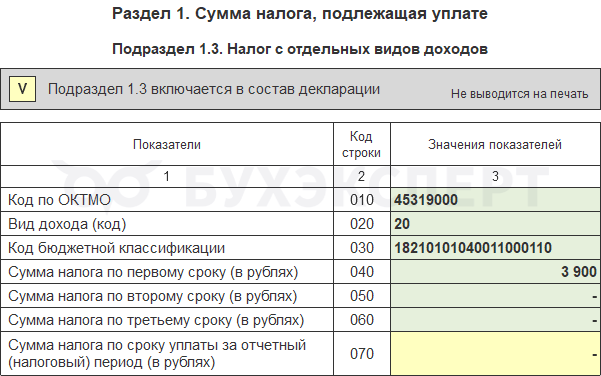

- Подраздел 1.3 Раздела 1

Смешанные участники (юрлица и физлица)

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица:

- подается отчетность по НДФЛ:

- аналогично перечню, указанному в разделе Участники только физлица

- в декларации по налогу на прибыль заполняются:

- Лист 03 — помимо данных по юридическим лицам справочно указывается информация о выплате дивидендов физлицам

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам

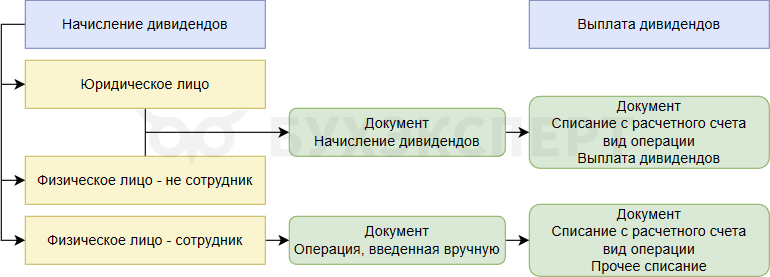

Схема начисления дивидендов в 1С 8.3

Начисление и выплата дивидендов

Учет для целей НДФЛ

Разберем на примере, как в 1С оформить хозяйственные операции по начислению и выплате дивидендов.

Общество выплачивает промежуточные дивиденды.

По итогам 1 полугодия нераспределенная прибыль составила 300 000 руб.

По решению общего собрания определено выплатить дивиденды участникам ООО согласно их долям:

- Рыжиков А. А. (не сотрудник — 90%) — 270 000 руб.

- ООО «УНИВЕРСАЛСТРОЙ» (10%) — 30 000 руб.

22 июля начислены дивиденды учредителям.

23 июля дивиденды выплачены участникам ООО.

28 августа Общество уплатило налоги с дивидендов.

Как начислить дивиденды в 1С

ООО обязано выплатить дивиденды не позднее 60 дней после принятия решения об их начислении (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

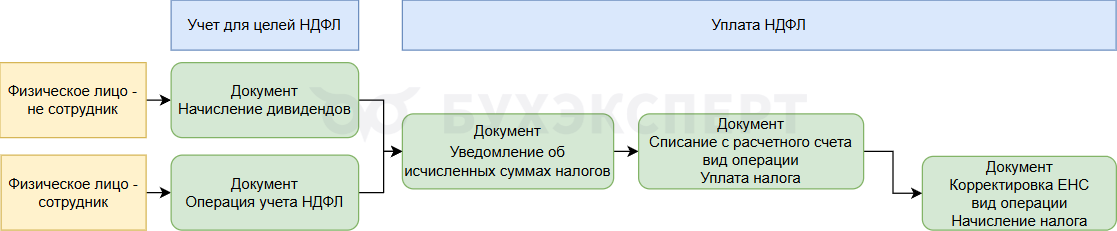

Дивиденды — это доход. Следовательно, он облагается либо НДФЛ, либо налогом на прибыль, независимо от системы налогообложения общества, которое их выплачивает или получает. Общество является налоговым агентом и обязано уплатить налоги с дивидендов при их выплате.

Перейдите в раздел Зарплата и кадры или Операции и введите документ Начисление дивидендов на каждого участника ООО.

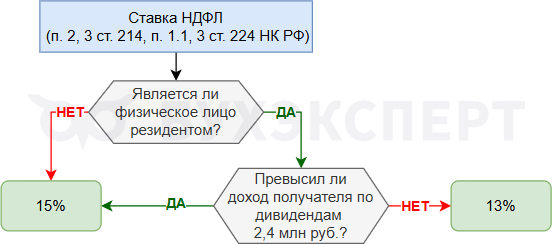

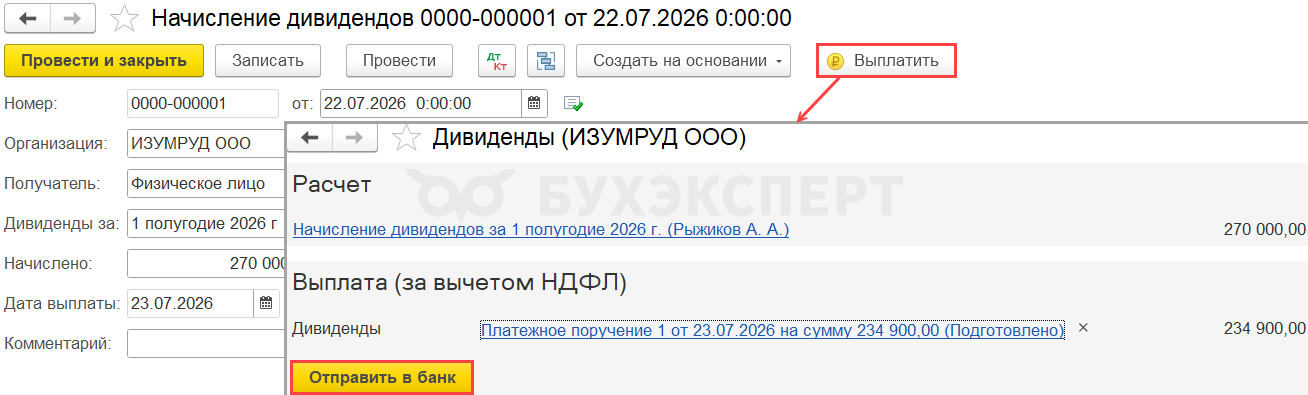

Участник ООО — физлицо (не сотрудник)

Выберите учредителя, заполните период начисления дивидендов, их размер.

НДФЛ рассчитается автоматически:

- Налог — НДФЛ, рассчитанный с доходов до 2,4 млн руб.

- Налог с превышения — НДФЛ, рассчитанный с части доходов, превышающих 2,4 млн руб.

- Дата выплаты — планируемая дата получения доходов в виде дивидендов. По умолчанию устанавливается 60 дней с даты начисления

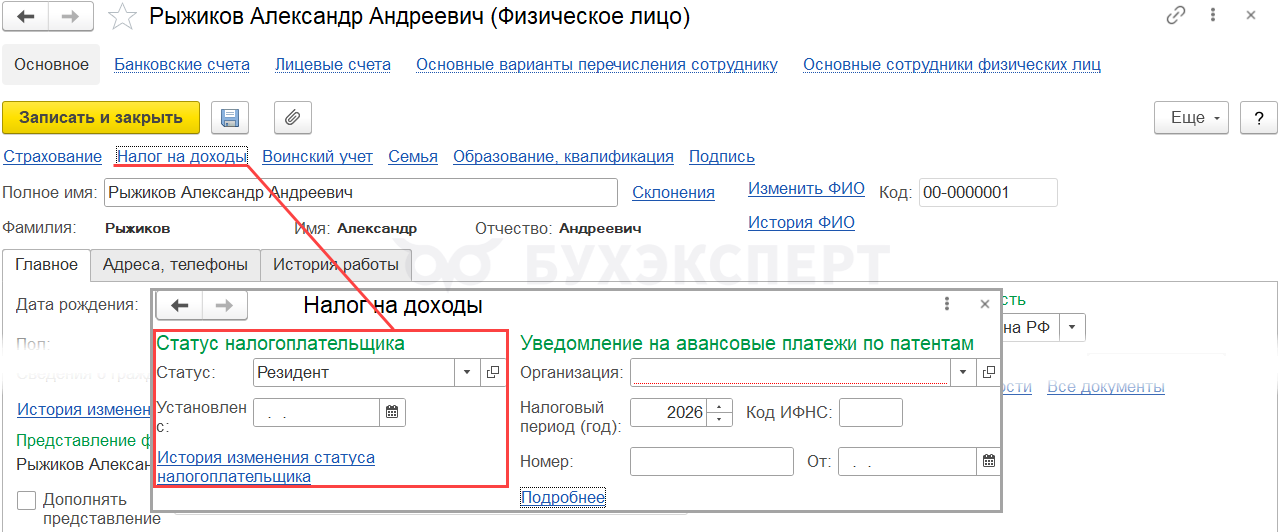

Как определяется статус физического лица — резидент или нерезидент — в целях НДФЛ?

Статус физического лица в 1С БП устанавливается на дату события (выплаты дивидендов) вручную в зависимости от того, сколько дней физлицо фактически находится в России в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ): зайдите в карточку физического лица и перейдите по ссылке Налог на доходы.

Проводки

Как начислить и выплатить дивиденды учредителю – сотруднику ООО.

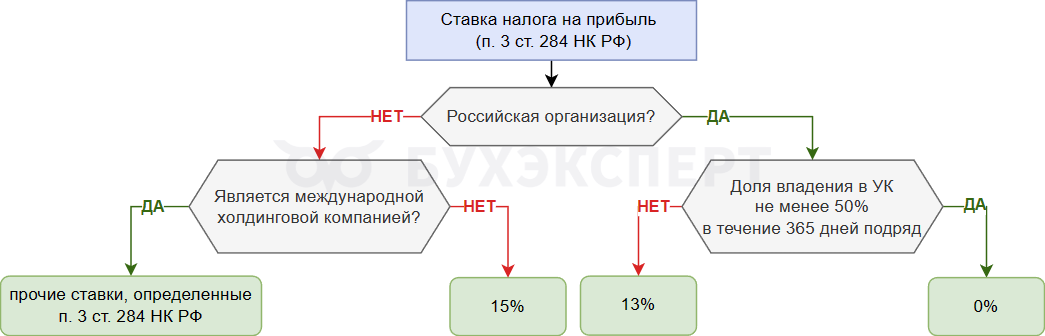

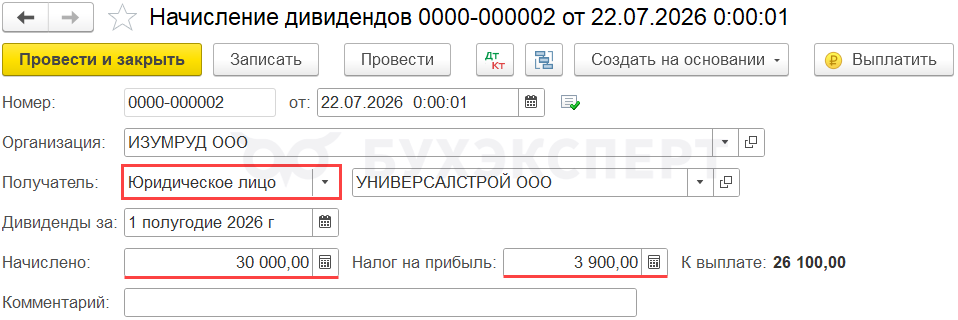

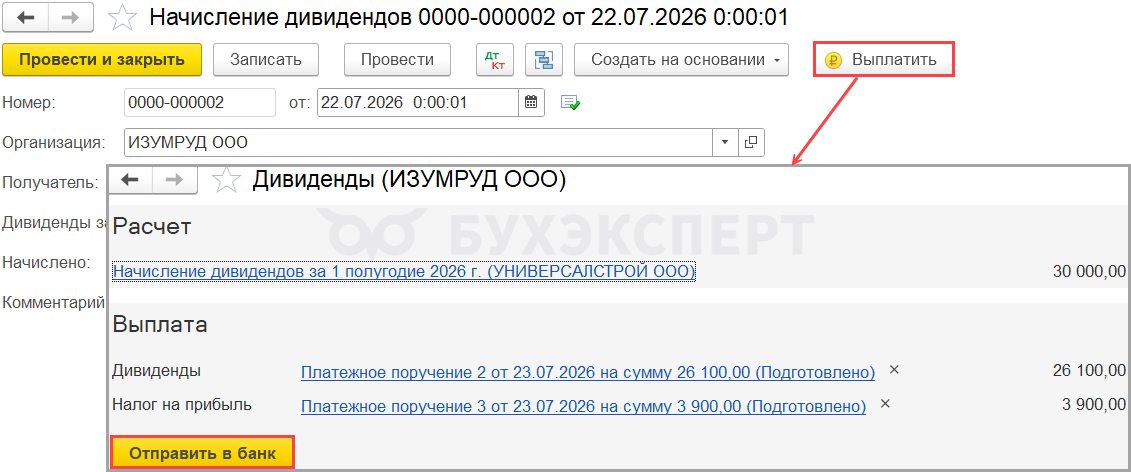

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

В отличие от НДФЛ, сумма рассчитанного налога на прибыль редактируется. Измените ее при необходимости: автоматически налог исчисляется исходя из ставки для организаций РФ — 13%.

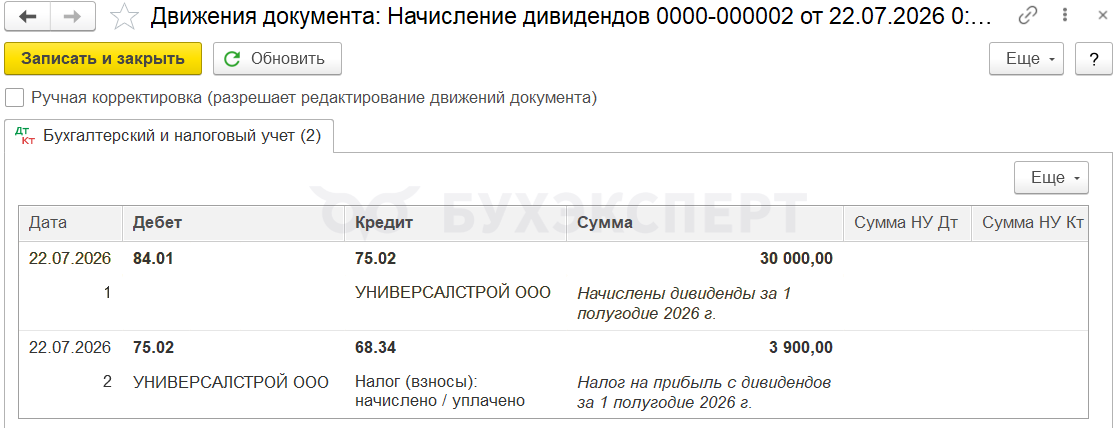

Проводки

Выплата дивидендов

В момент выплаты дивидендов удерживается НДФЛ или налог на прибыль (п. 4 ст. 226, п. 3 ст. 275 НК РФ).

Создайте документы на выплату из документа Начисление дивидендов: по кнопке Выплатить сформируйте платежные поручения и нажмите Отправить в банк.

Здесь же сформируйте отдельное платежное поручение на уплату налога на прибыль в составе ЕНП.

Автоматически сформировать платежное поручение на всю сумму задолженности по ЕНП можно в разделе Главное — Задачи организации — Единый налоговый платеж.

Подробнее Единое уведомление и платеж по ЕНС в 1С.

Задолженность по всем начисленным налогам и взносам должна отражаться по Кт 68.90.

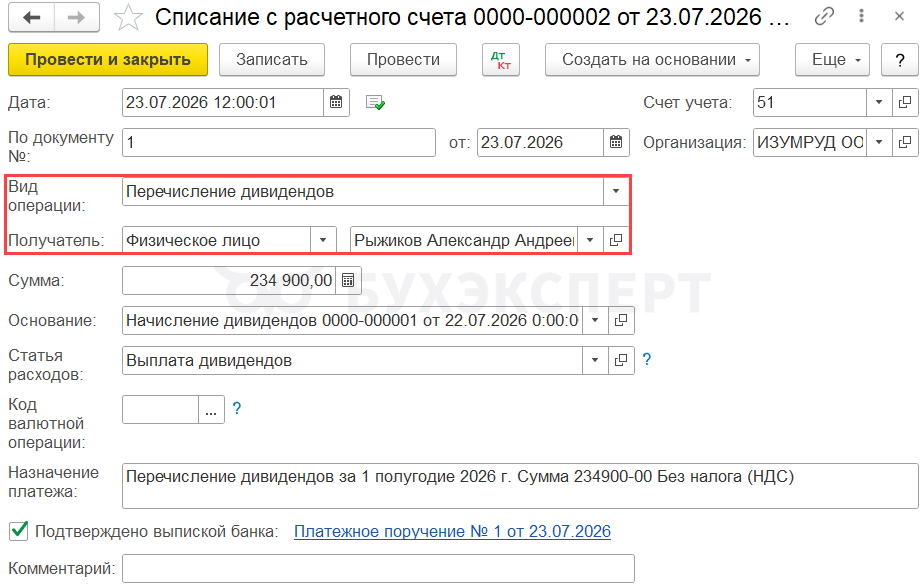

Банковские выписки откройте из раздела Банк и касса. Отразите в учете выплату дивидендов учредителям.

Участник ООО — физлицо (не сотрудник)

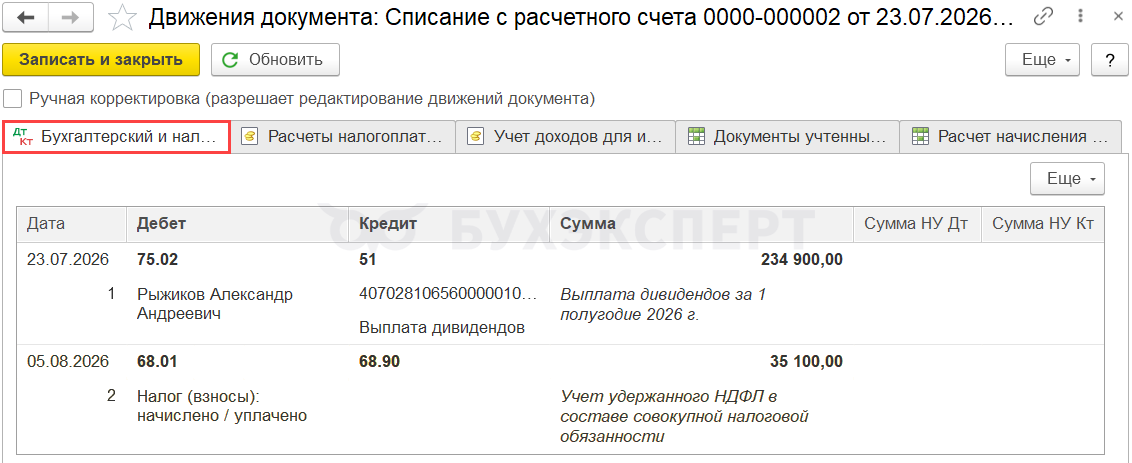

Проводки

Вместе с проводкой по выплате дивидендов формируется проводка по отражению обязанности на ЕНС по уплате НДФЛ, удержанному с 23 по 31 июля. Срок его уплаты — 05.08.2026 (п. 6 ст. 226 НК РФ).

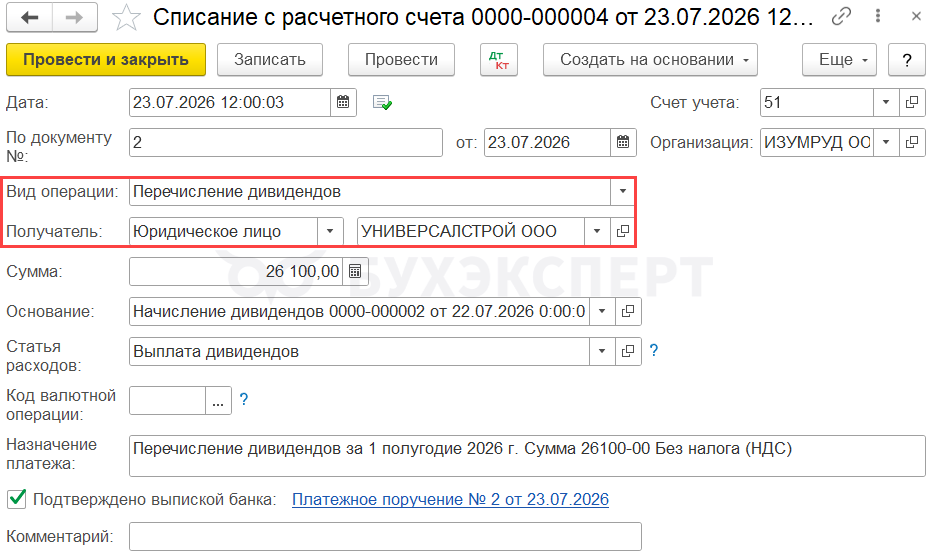

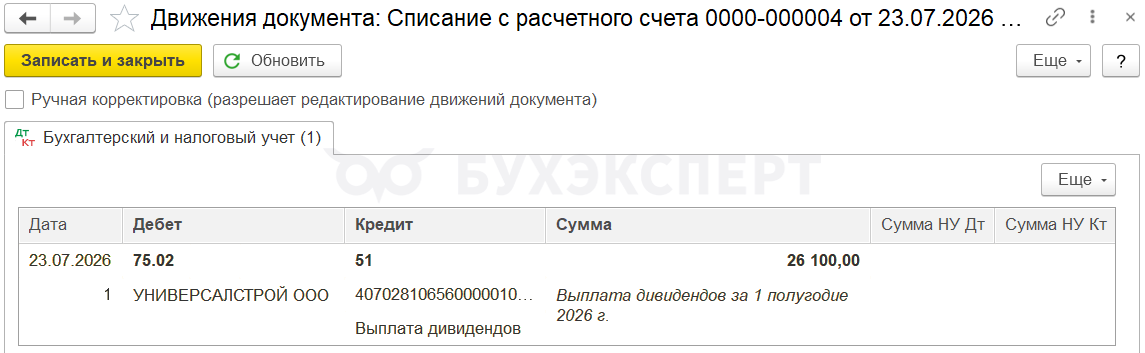

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

Проводки

Уведомление об исчисленных суммах налогов

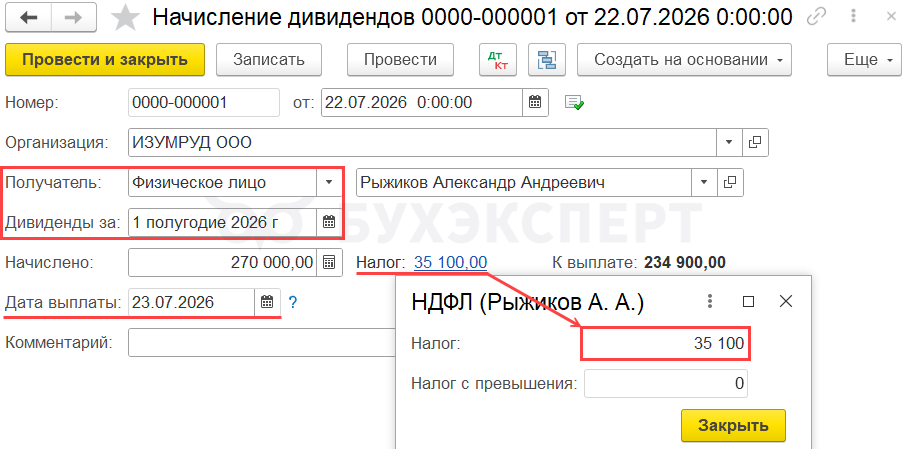

Перед уплатой налога на прибыль (НДФЛ) с дивидендов следует подать в ИФНС уведомление об исчисленной сумме налогов. Уведомление подается (п. 9 ст. 58 НК РФ):

- при удержании НДФЛ:

- с 23 по 31 декабря — не позднее последнего рабочего дня календарного года

- в остальных случаях:

- с 01 до 22 числа включительно — не позднее 25 числа текущего месяца

- с 23 до конца текущего месяца — не позднее 03 числа следующего месяца

- при исчислении налога на прибыль c дивидендов:

- не позднее 25 числа месяца, следующего за месяцем выплаты дохода, если срок уплаты налога — до представления декларации (выплата дохода — в первые 2 месяца квартала)

- не подается, если выплата дивидендов приходится на последний месяц отчетного периода, т. к. подается декларация

Подробнее ЕНП с 2024 года — механизм начисления и уплаты в 1С.

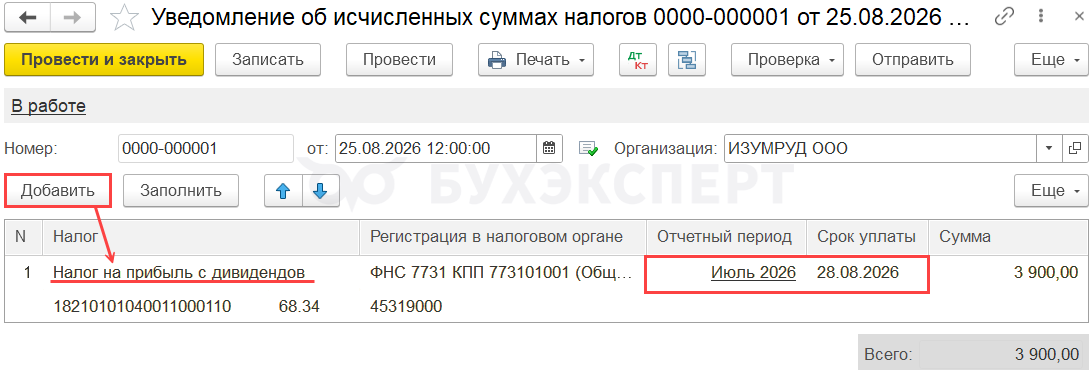

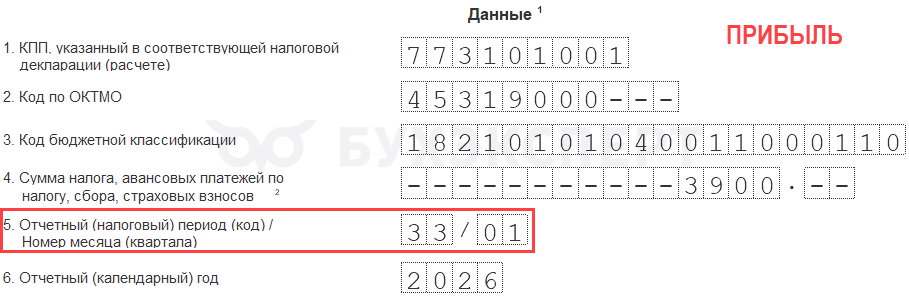

Уведомление по налогу на прибыль

Уведомление об исчисленных суммах налогов по налогу на прибыль сформируйте в разделе Операции — Уведомления.

Дату документа установите — 25.08.2026.

Для заполнения документа используйте кнопку Добавить. Выберите из списка Налог — Налог на прибыль с дивидендов.

Укажите:

- Отчетный период— период, за который уплачивается налог:

- налог на прибыль — Июль 2026, месяц выплаты дивидендов

- Срок уплаты — крайний срок уплаты налога (в нашем примере 28.08.2026)

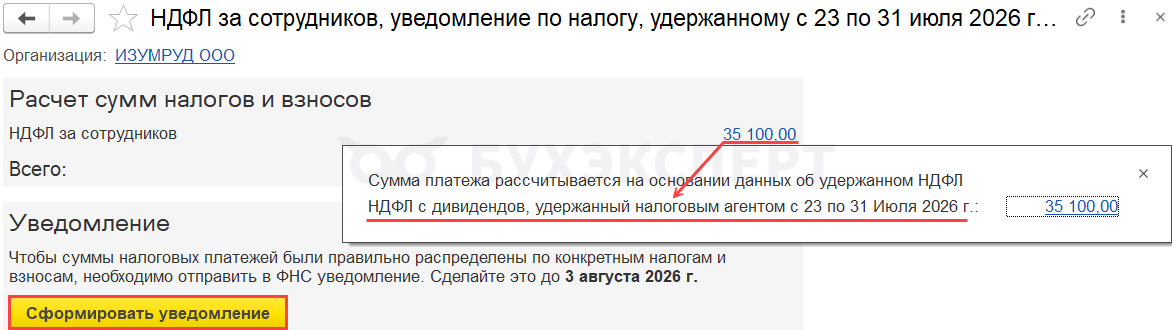

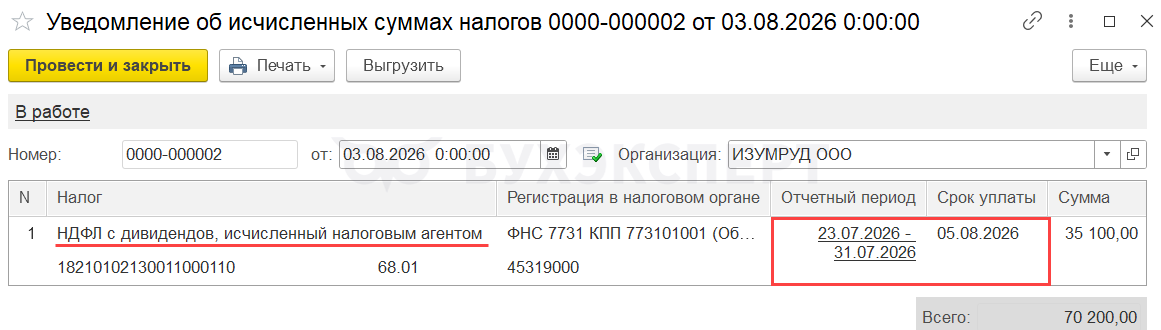

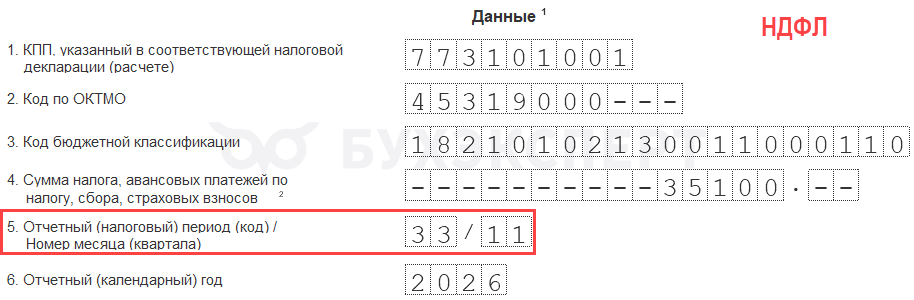

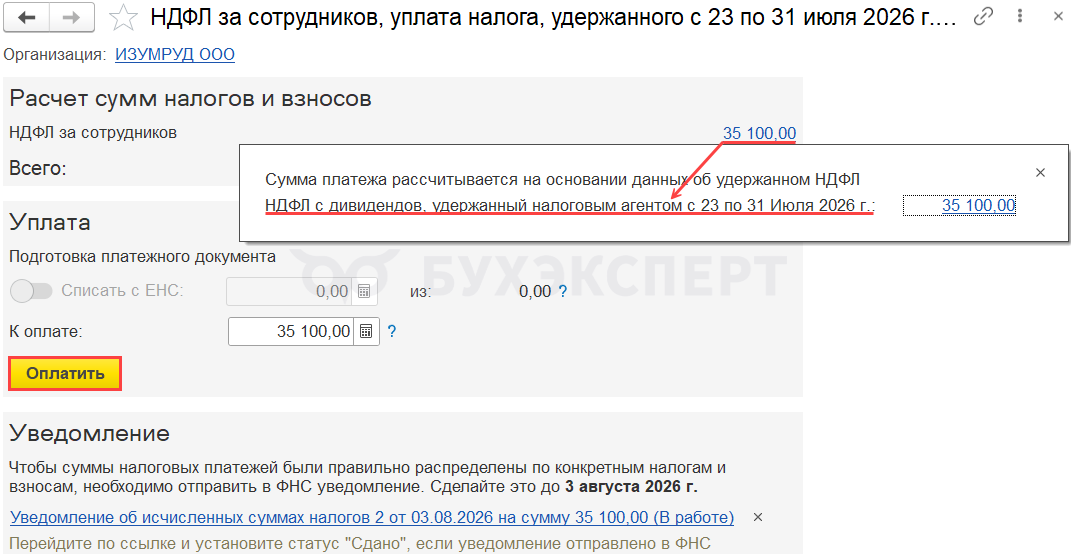

Уведомление по НДФЛ

Уведомление об исчисленных суммах налогов по НДФЛ сформируйте в разделе Главное — Задачи организации. В нашем примере выбираем Задачу организации НДФЛ за сотрудников, уведомление по налогу, удержанному с 23 по 31 июля 2026 г.

Проверьте заполнение документа:

- Отчетный период — период, за который уплачивается налог (в нашем примере с 23.07.2026 по 31.07.2026)

- Срок уплаты — крайний срок уплаты налога (в нашем примере 05.08.2026)

Уведомление по ЕНП об исчисленном НДФЛ в 1С

КБК для НДФЛ:

- 182 1 01 02130 01 1000 110 — с доходов резидентов, облагаемых по ставке 13%

- 182 1 01 02140 01 1000 110 — с доходов резидентов, облагаемых по ставке 15%

- 182 1 01 02010 01 1000 110 — с доходов нерезидентов, облагаемых по ставке 15%

КБК для налога на прибыль:

- 182 1 01 01040 01 1000 110

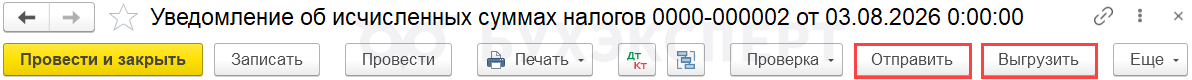

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора, используя кнопки Отправить и Выгрузить.

Отражение совокупной обязанности по уплате налогов на ЕНС

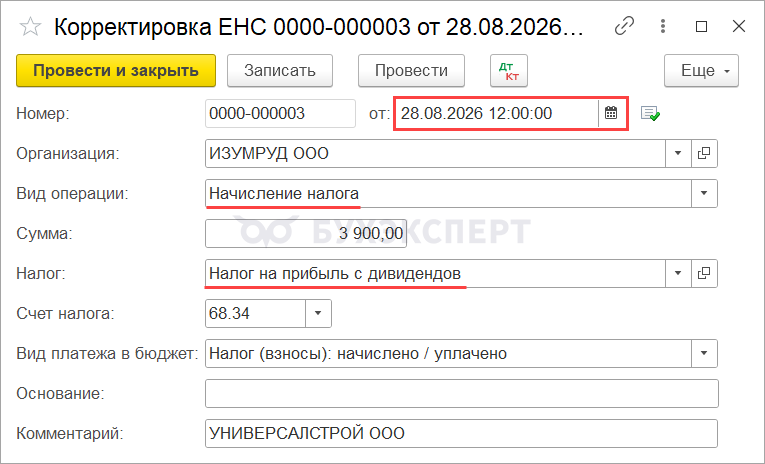

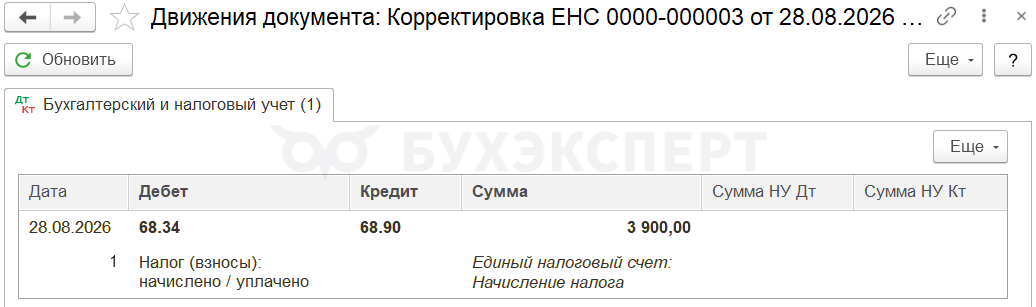

Налог на прибыль

Перенесите обязанность по налогу на прибыль на ЕНС с помощью документа Корректировка ЕНС (Операции — Корректировки ЕНС) с видом документа Начисление налога.

В релизе 3.0.173 исправлена ошибка № 70110924 «Налог на прибыль с дивидендов ошибочно начисляется на ЕНС 28-го числа, следующего за месяцем начисления дивидендов, а должен не позднее 28-го числа месяца, следующего за месяцем выплаты дивидендов».

С этого момента проводка Дт 68.34 Кт 68.90 отражается документом Корректировка ЕНС, а не регламентной операцией Начисление налогов на единый налоговый счет.

При создании документа вид операции Начисления налога заполняется автоматически. Укажите дату документа, на которую приходится срок уплаты этого налога по законодательству (дату отражения обязанности на ЕНС в ЛК ФНС).

Подробнее Операции по ЕНС с 2024 года в 1С — что изменилось.

Проводки

НДФЛ

При выплате дивидендов физическому лицу (не сотруднику организации) с помощью документов Списание с расчетного счета (Вид операции — Перечисление дивидендов) обязанность по уплате НДФЛ переносится на ЕНС автоматически при проведении документа.

После того как в ЛК налогоплательщика появятся сведения о зачете ЕНП в счет уплаты по налогу на прибыль и по НДФЛ, отразите этот факт вместе с зачетом других обязательных платежей в документе Сведения об уплате налогов из раздела Операции. При наличии подписки на 1С-Отчетность программа загрузит данные в документ автоматически.

Подробнее Сведения об уплате налогов в 1С.

НДФЛ

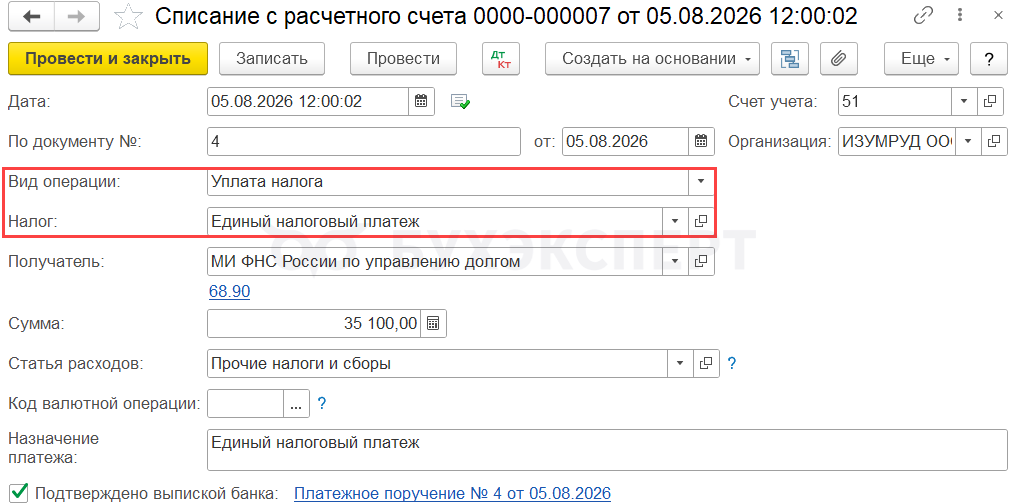

НДФЛ уплачивается в составе ЕНП.

Срок уплаты НДФЛ зависит от периода удержания НДФЛ (п. 6 ст. 226 НК РФ):

- с 1 по 22 число — не позднее 28 числа текущего месяца

- с 23 числа по последнее число текущего месяца — не позднее 5 числа следующего месяца

- с 23 по 31 декабря — не позднее последнего рабочего дня календарного года

В нашем примере дата выплаты дивидендов (дата удержания НДФЛ) — 23 июля. Срок уплаты НДФЛ — не позднее 5 августа.

Уплата НДФЛ

Платежное поручение на уплату ЕНП (в т. ч. НДФЛ) сформируйте в разделе Главное — Задачи организации. В нашем примере выбираем Задачу организации НДФЛ за сотрудников, уплата налога, удержанному с 23 по 31 июля 2026 г.

Нажимаем Оплатить. На основании созданного Платежного поручения, после проведения платежа банком, проводим документ Списание с расчетного счета.

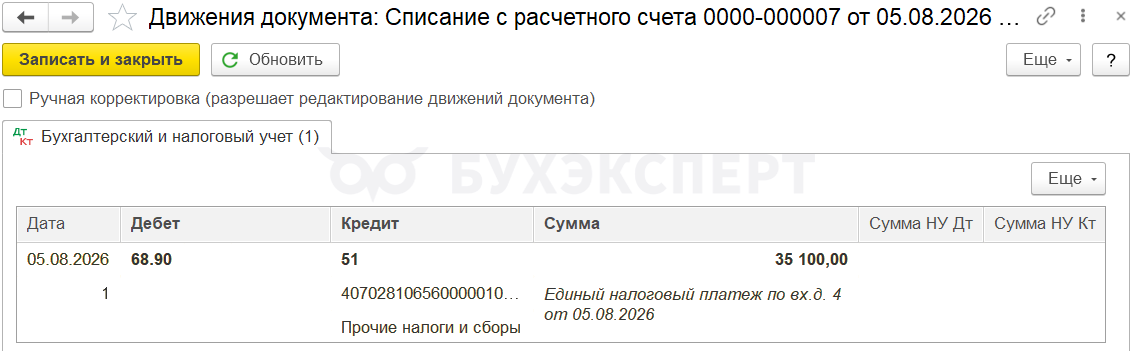

Проводки

Расчет 6-НДФЛ

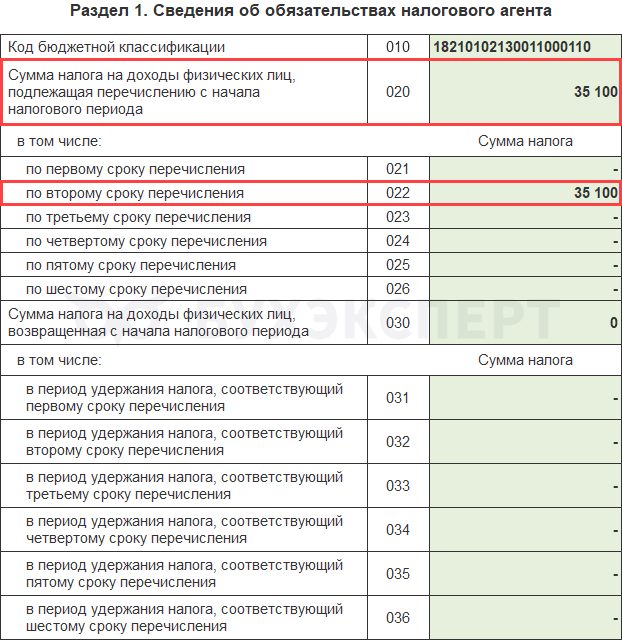

Раздел 1

В разделе 1 отчета 6-НДФЛ за 9 месяцев отразите дивиденды, если они фактически выплачены, и налог удержан в отчетном периоде. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

Раздел 1 заполнится:

- стр. 020 — 35 100: сумма налога, удержанная в III квартале

- стр. 022 — 35 100: в т. ч. сумма, уплаченная по второму сроку перечисления (с 23 июля по 31 июля)

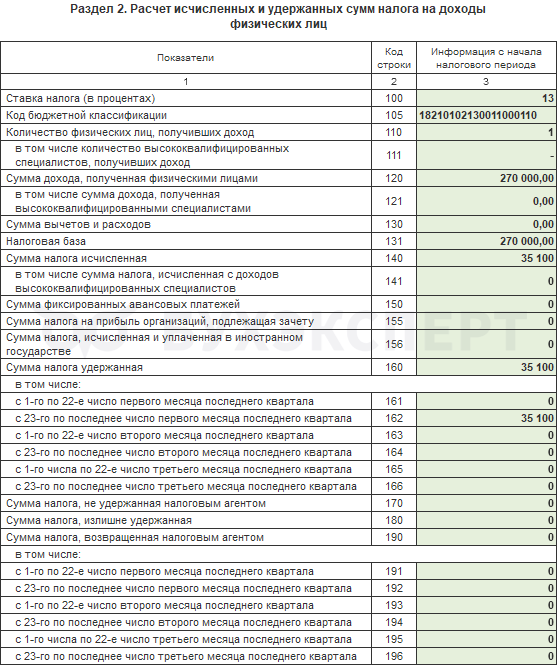

Раздел 2

В разделе 2 отражают показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист)

- стр. 105 — КБК, по которому исчислен НДФЛ

- стр. 110 — количество физлиц, получивших доход

- стр. 120 — сумма дохода, начисленная

- стр. 131— налоговая база

- стр. 140 — НДФЛ исчисленный

- стр. 160 — НДФЛ удержанный

- стр. 162 — сумма налога, удержанная по второму сроку перечисления (с 23 июля по 31 июля)

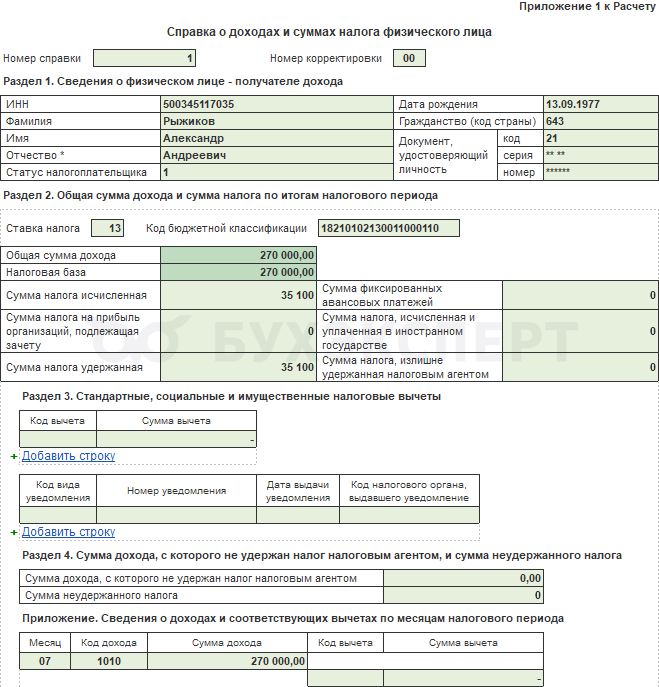

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога по каждому физическому лицу (Приложение 1 к 6-НДФЛ).

В нашем примере в Приложении 1 заполняются:

- Раздел 1 — данные о физлице, получившем дивиденды

- Раздел 2 — данные о доходе и сумме исчисленного НДФЛ (на каждую ставку НДФЛ)

- Приложение — сведения о доходах в разрезе Кода дохода и Месяца, в котором получен доход

Налог на прибыль

Налог на прибыль уплачивается в составе ЕНП не позднее 28 числа месяца, следующего за выплатой дивидендов (п. 1 ст. 58, п. 4 ст. 287 НК РФ).

В нашем примере дата выплаты дивидендов (дата удержания налога на прибыль) — 23 июля. Срок уплаты налога в бюджет — не позднее 28 августа.

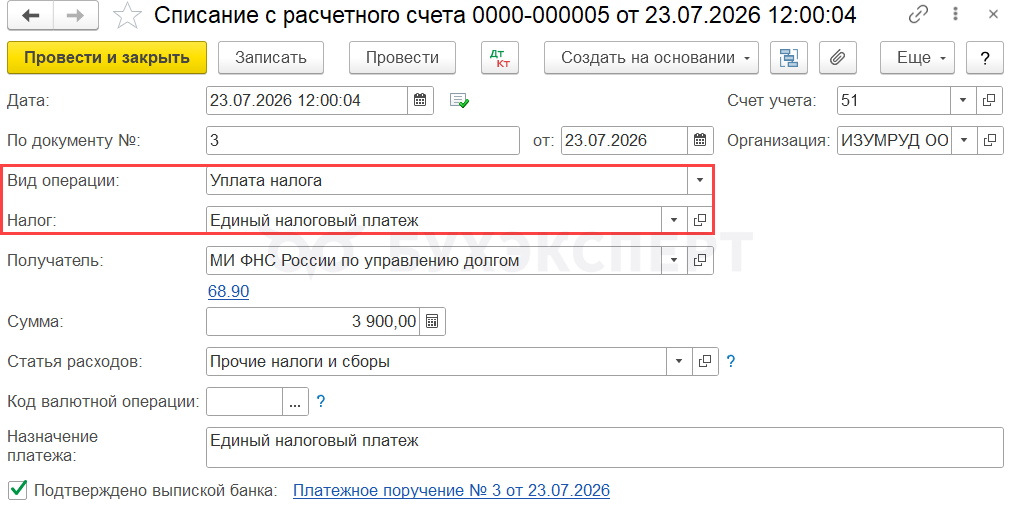

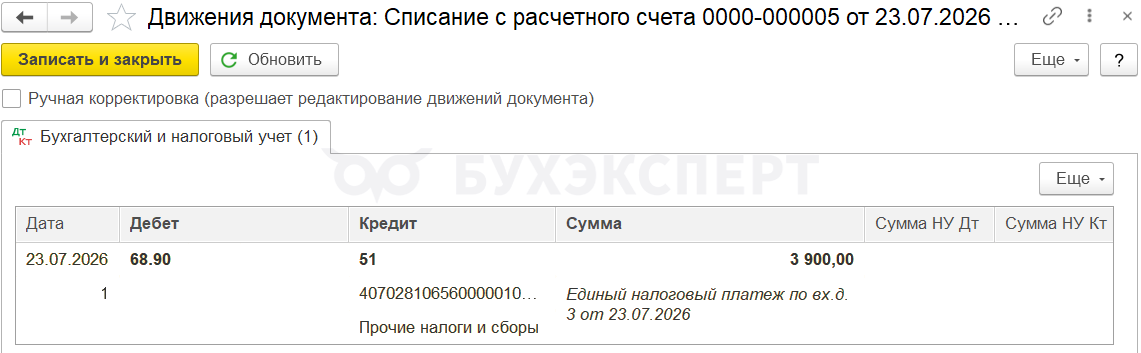

Уплата налога на прибыль

Платежное поручение на уплату налога на прибыль в составе ЕНП формируется при выплате дивидендов из документа Начисление дивидендов.

На основании созданного Платежного поручения, после проведения платежа банком, проведите документ Списание с расчетного счета.

Подробнее Уплата налога на прибыль с дивидендов.

Проводки

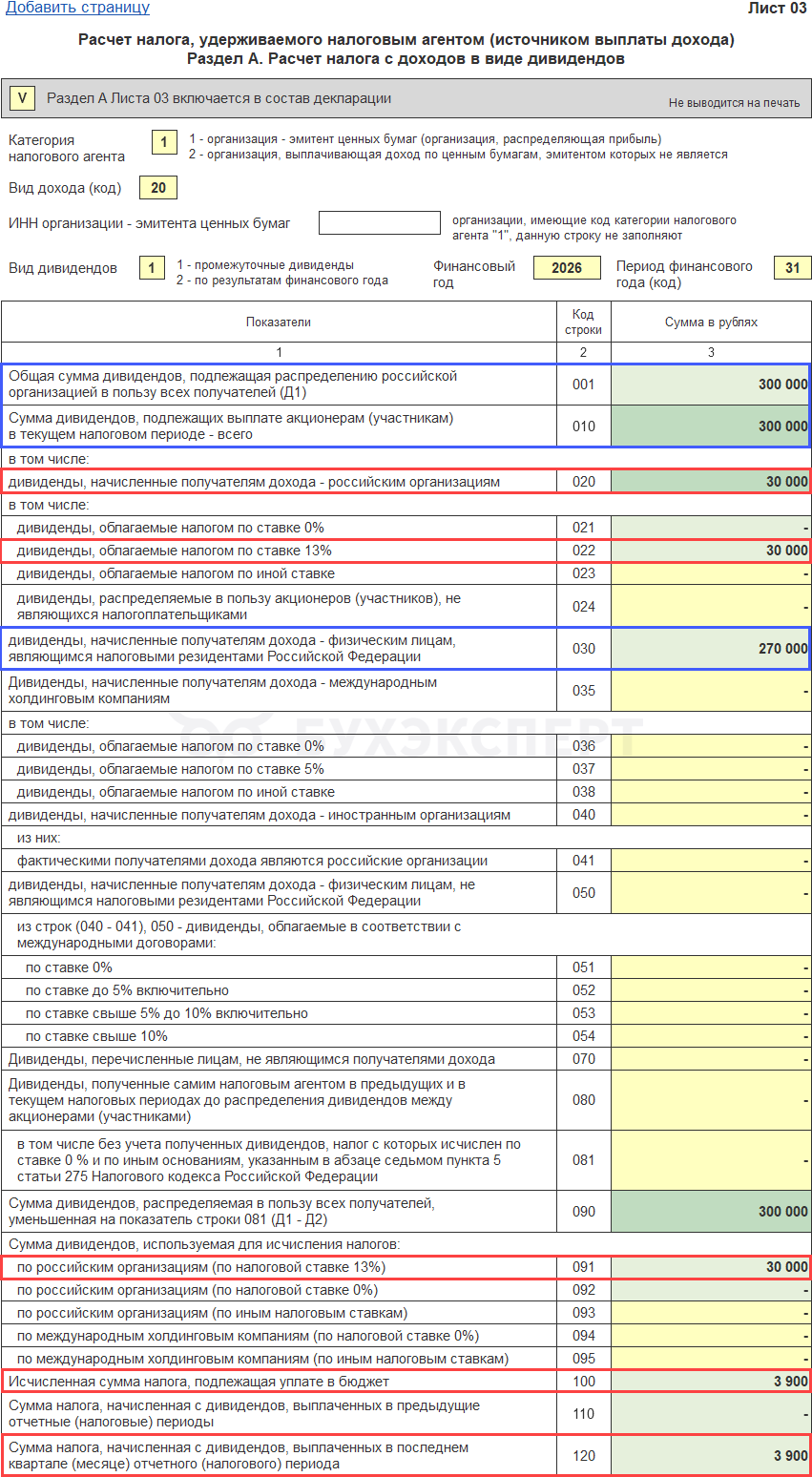

Декларация по налогу на прибыль

Если в составе участников ООО только физические лица, дивиденды в декларации по налогу на прибыль не отражаются.

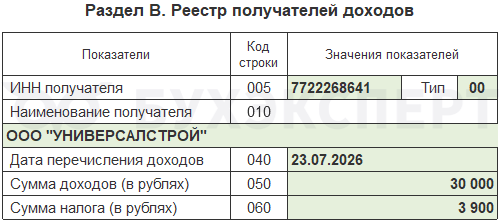

Лист 3 Раздела А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов. Здесь указывают данные по всем выплаченным дивидендам, независимо от того, является ли учредитель юридическим лицом. Если в отчетном периоде выплачивались дивиденды сотруднику, внесите эти данные в декларацию вручную.

В расшифровке сумм укажите данные только по юридическим лицам.

Не забудьте про Подраздел 1.3 Раздела 1. Он заполняется по сроку уплаты налога на прибыль с дивидендов.

Срок уплаты в нашем случае по первому сроку (28.08.2026).

Если участник — сотрудник ООО

Общество выплачивает промежуточные дивиденды.

По решению учредителя определено выплатить дивиденды участнику-сотруднику ООО Соловьеву К. А. — 130 000 руб.

15 апреля начислены дивиденды.

16 апреля выплачены дивиденды.

28 апреля Общество уплатило НДФЛ с дивидендов.

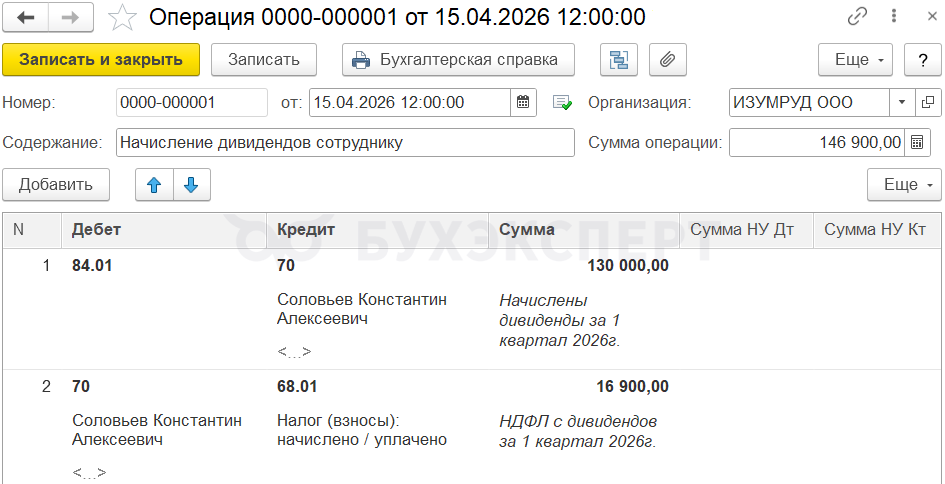

Начисление дивидендов

Если учредитель — сотрудник, традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина от 31.10.2000 N 94н).

Однако руководствуясь принципом рациональности и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов — 75 «Расчеты с учредителями».

Если по веским причинам необходимо использовать счет 70, воспользуйтесь следующим алгоритмом отражения в 1С.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

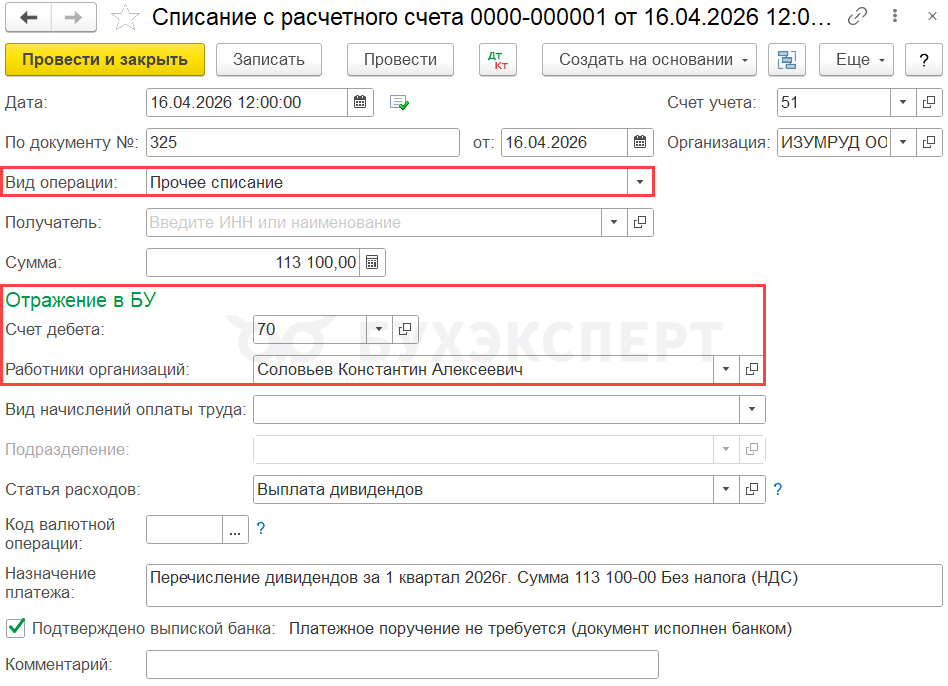

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета (Банковские выписки — Банк и касса).

Установите:

- Вид операции — Прочее списание

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные

- Сумма — сумма дивидендов за вычетом НДФЛ

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70

- Работники организации — учредитель-сотрудник

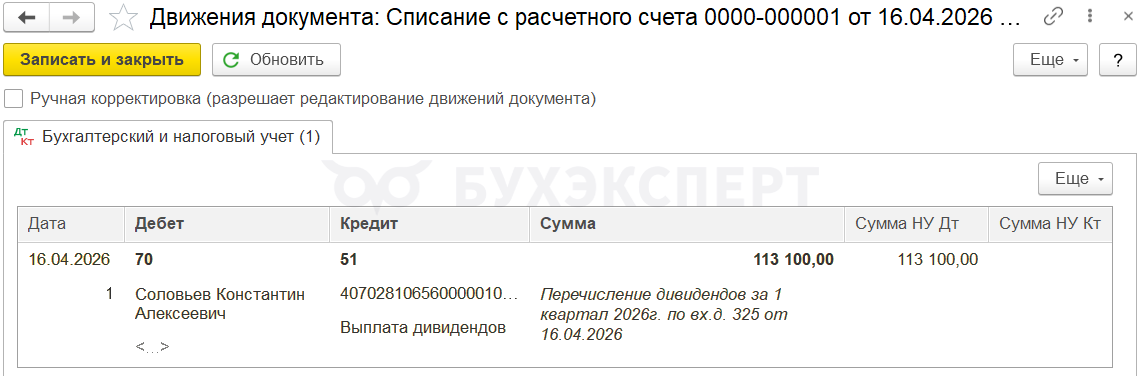

Проводки

Учет НДФЛ

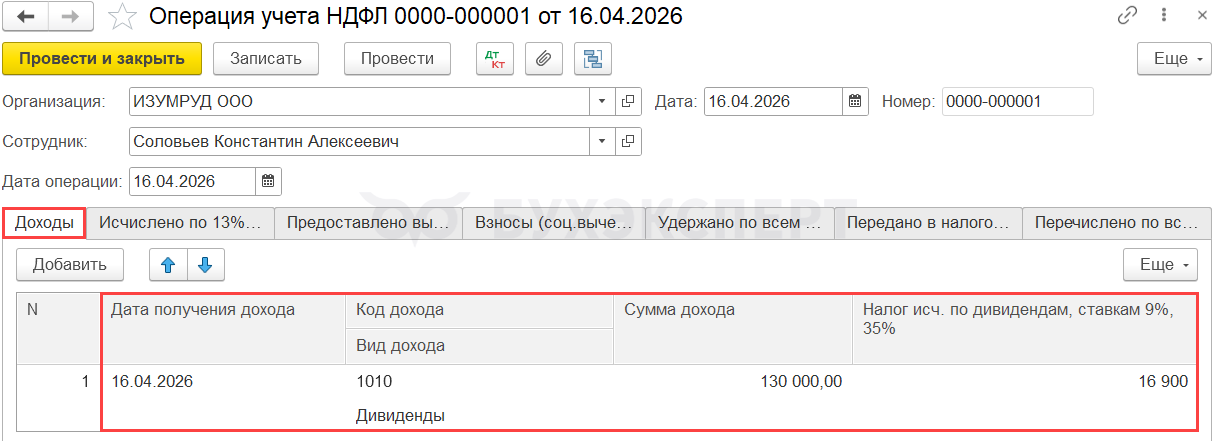

Так как начисление дивидендов в 1С 8.3 сотруднику оформляется ручными операциями и автозаполнения регистров нет, для целей учета НДФЛ введите документ Операция учета НДФЛ (Зарплата и кадры — Все документы по НДФЛ — Создать — Операция учета НДФЛ).

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Остальные данные на вкладке не заполняйте.

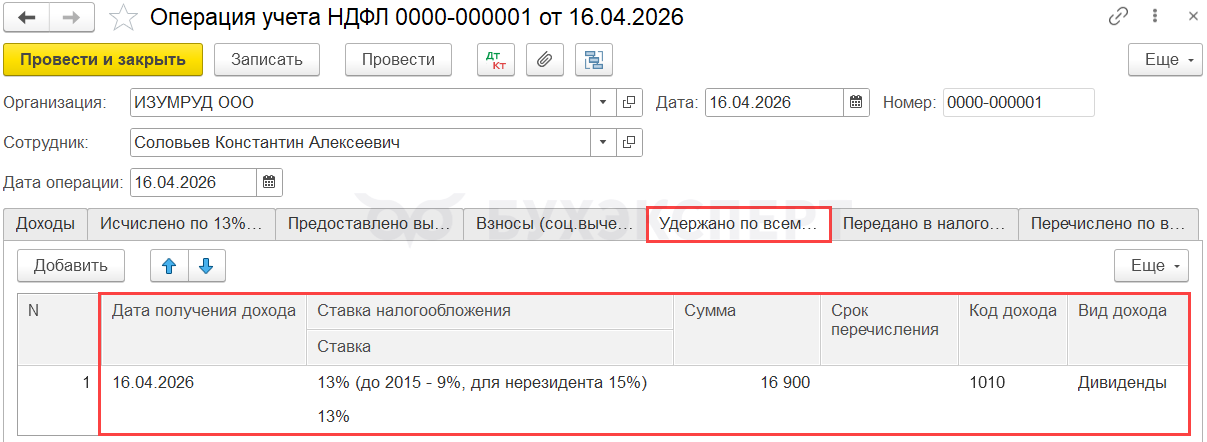

Дополнительно заполните вкладку Удержано по всем ставкам.

Срок перечисления не указывайте, он определится автоматически от Даты операции.

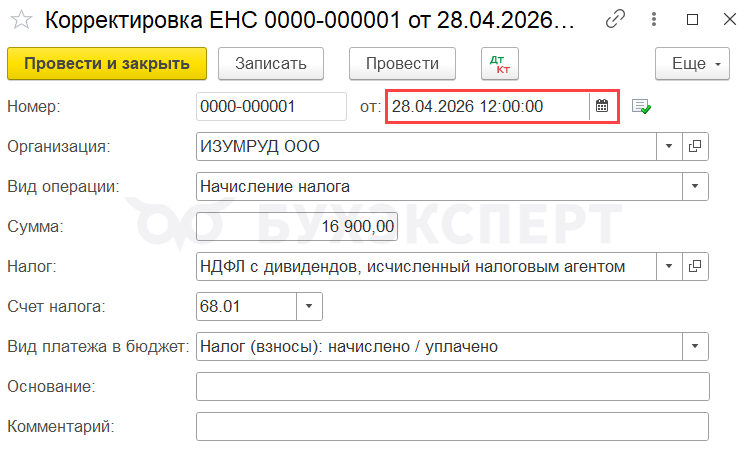

Перенесите задолженность по уплате НДФЛ на ЕНС с помощью документа Корректировка ЕНС (Операции — Корректировки ЕНС).

Дата документа — дата, на которую приходится срок уплаты налога по законодательству (дата отражения обязанности на ЕНС в ЛК ФНС), в нашем примере — 28.04.2026.

Укажите:

- Вид операции — Начисление налога

- Сумма — сумма исчисленного НДФЛ, подлежащего уплате

- Налог — укажите НДФЛ с дивидендов, исчисленный налоговым агентом

- Счет налога — 68.01

- Вид платежа в бюджет — Налог (взносы): начислено / уплачено

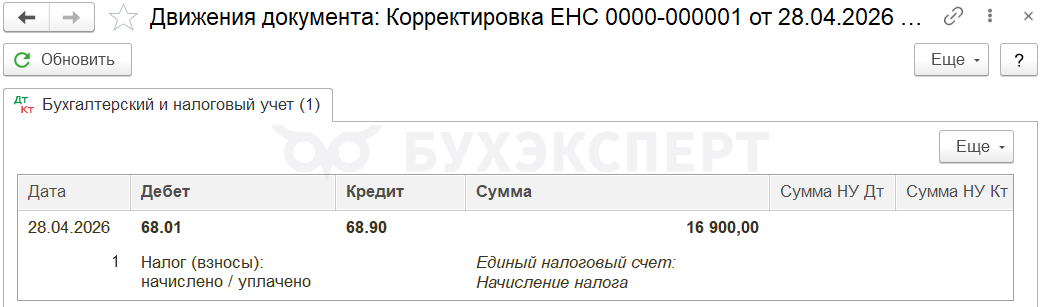

Проводки по документу

Подробнее Операции по ЕНС с 2024 года в 1С — что изменилось.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Благодарю за полезную информацию и доступное изложение материала!