Содержание

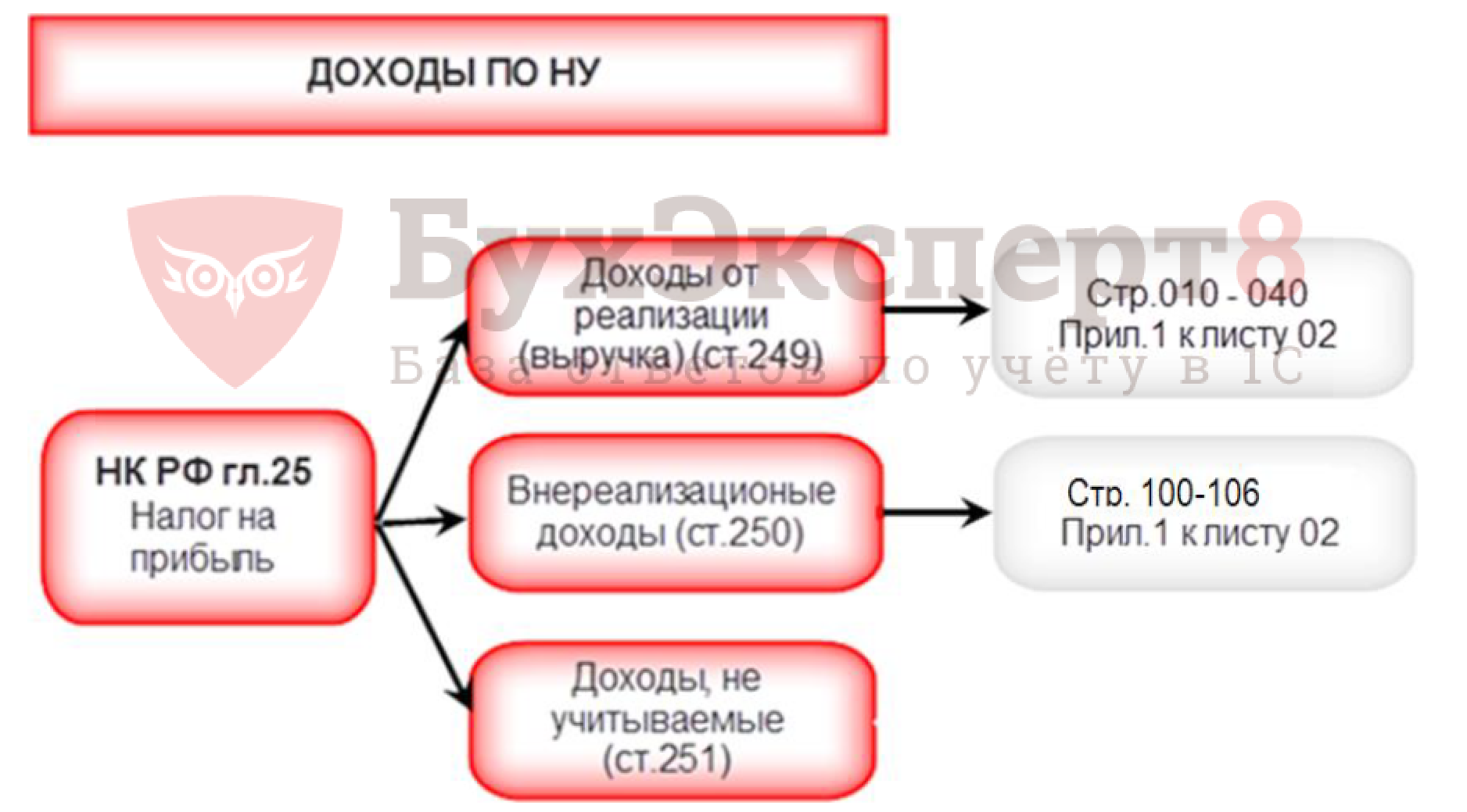

Состав доходов в НУ

Выручка от реализации

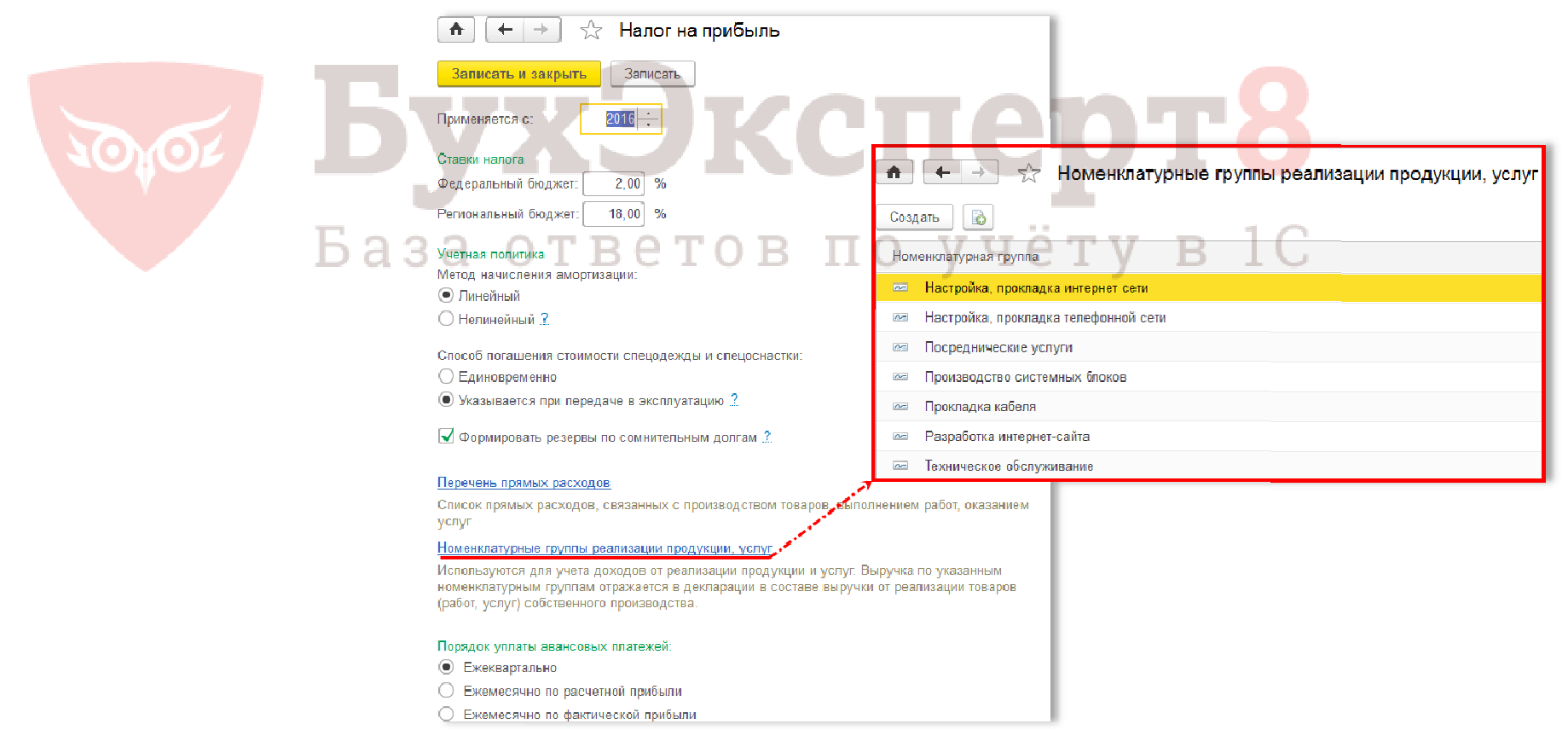

Стр. 010 – общая сумма выручки от реализации, в т. ч. расшифровывается:

- стр. 011 – сумма выручки от реализации готовой продукции (работ, услуг) собственного производства;

- стр. 012 – сумма выручки от реализации покупных товаров Оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» (НУ) - по номенклатурным группам, которые не вошли в перечень «Номенклатурные группы реализации продукции, услуг» в Учетной политике по НУ;

- стр. 013 – выручка от реализации имущественных прав НУ Кт 91.01 «Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг»;

- стр. 040 – Итого доходов от реализации →

Внереализационные доходы

Стр. 100 – общая сумма внереализационных доходов НУ Кт 91.01 «Прочие внереализационные доходы (расходы)» за исключением статей расходов, связанных с реализацией имущества и иных ценностей и прав в т.ч.:

- стр. 100 - восстановленные резервы по сомнительным долгам, восстановленные резервы по отпускам (Письмо ФНС РФ от 12.12.2012 N ЕД-4-3/21167@) НУ Кт 91.01 «Прочие внереализационные доходы (расходы)»;

- стр. 101-106 - в т.ч. расшифровка доходов:

- стр. 105 - восстановление амортизационной премии НУ Кт 91.01 «Доходы, связанные с восстановлением амортизационной премии».

Проценты к получению

Доход в виде процентов по выданным займам признается в НУ (п. 6 ст. 271 НК РФ, Письмо Минфина РФ от 26.03.2014 N 03-03-РЗ/13369):

- равномерно на конец каждого месяца независимо от сроков выплаты процентов по договору;

- в случае прекращения действия договора - на дату прекращения действия договора.

Ст. 317.1 ГК РФ: «В случаях, когда законом или договором предусмотрено, что на сумму денежного обязательства за период пользования денежными средствами подлежат начислению проценты, размер процентов определяется действовавшей в соответствующие периоды ключевой ставкой Банка РФ (законные проценты), если иной размер процентов не установлен законом или договором».

Восстановление амортизационной премии

Налогоплательщик имеет право единовременно списать в расходы стоимость ОС в размере 10% (30%) от их первоначальной стоимости или суммы расходов на модернизацию, достройку, дооборудование, реконструкцию (абз. 2 п. 9 ст. 258 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Амортизационную премию надо восстановить:

- при реализации ОС, по которому начислена амортизационная премия, до истечения 5 лет со дня ввода в эксплуатацию взаимозависимому лицу (абз. 4 п. 9 ст. 258 НК РФ).

В других случаях восстанавливать амортизационную премию не требуется.

Восстановленная премия подлежит включению в состав внереализационных доходов в том отчетном периоде, в котором была осуществлена такая реализация.

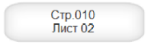

Доходы в виде штрафов, пени, неустоек

Штрафы, пени, неустойки отражаются в составе внереализационных доходов (п. 3 ст. 250 НК РФ) если:

- контрагент признал неустойку в письменной форме (ст. 331 ГК РФ);

- решение суда вступило в законную силу.

Датой признания доходов в НУ является либо дата признания суммы штрафа, либо дата вступления в законную силу решения суда (Письмо Минфина РФ от 10.01.2014 N ГД-4-3/108).

В программе 1С есть специальный документ для расчета и начисления пеней Начисление пеней по договорам с покупателями.

Списание кредиторской задолженности

Кредиторская задолженность, по которой истек срок исковой давности, учитывается в составе внереализационных доходов на основании:

- данных инвентаризации,

- письменного обоснования,

- приказа руководства организации.

В доходах она должна быть учтена в последний день того отчетного периода, в котором истекает срок исковой давности (Письмо ФНС РФ от 08.12.2014 N ГД-4-3/25307@). Если кредитор исключен из ЕГРЮЛ, то так же необходимо признать доход на сумму кредиторской задолженности (Письмо Минфина РФ от 25.03.2013 N 03-03-06/1/9152).

Определение Верховного суда РФ от 17.09.2014 N 306-КГ14-1683: «По ГК РФ (ст. 196 ГК РФ) общий срок исковой давности равен трем годам. Течение срока исковой давности прерывается предъявлением иска в установленном порядке, а также совершением обязанным лицом действий, свидетельствующих о признании долга (ст. 203 ГК РФ). После перерыва течение срока исковой давности начинается заново, время, истекшее до перерыва, не засчитывается в новый срок».

Доходы прошлых лет

Доходы прошлых лет, выявленные в отчетном периоде:

- доходы, о которых стало известно в отчетном году;

- расходы, признанные ранее, уменьшенные (вплоть до нуля), в отчетном году.

Выявление доходов и расходов должно быть обусловлено новыми обстоятельствами, а не ошибками в налоговом учете.

Пример: возврат в отчетном периоде некачественного товара, реализованного в прошлом налоговом периоде (Письмо Минфина РФ от 25.07.2016 N 03-03-06/1/43372).

Доходы прошлых лет, выявленные в отчетном периоде, включаются:

- в состав внереализационных доходов (п. 10 ст. 250 НК РФ);

- отражаются по стр. 101 декларации.

Они признаются в НУ на дату выявления дохода (получения и обнаружения документов, подтверждающих наличие дохода) (пп. 6 п. 4 ст. 271 НК РФ).

Доходы не учитываемые в НУ

Стоимость имущества, полученного от учредителя, не признается доходом для налогообложения (пп. 11 п. 1 ст. 251 НК РФ), если имущество получено безвозмездно:

- от организации, УК которой более, чем на 50% состоит из вклада получающей стороны;

- от организации или физического лица, если УК получающей стороны более, чем на 50% состоит из вклада передающей стороны.

При этом имущество не должно передаваться в течение 1 года третьим лицам (аренда, залог, лизинг, безвозмездное пользование - Письмо Минфина РФ от 09.02.2006 N 03-03-04/1/100). Исключение – денежные средства.

Денежная оценка имущества, имущественных и неимущественных прав, полученного от учредителя в целях увеличения чистых активов, не признается доходом для налогообложения (пп. 3.4 п. 1 ст. 251 НК РФ). При этом никаких условий о размере доли участника или сроке владения этим имуществом в НК РФ нет (Письмо Минфина РФ от 20.04.2011 N 03-03-06/1/257, ФНС РФ от 22.11.2012 N ЕД-4-3/19653). При этом должно быть решение общего собрания участников организации или ее единственного учредителя об увеличении чистых активов.

С 2018 г. не признается доходом:

- невостребованные дивиденды или часть распределенной прибыли, восстановленные в составе нераспределенной прибыли (пп. 3.4 п. 1 ст. 251 НК РФ);

- стоимость имущества, имущественных и неимущественных прав в денежной оценке, полученные в качестве вклада в имущество организации в порядке, установленном ГК РФ (пп. 3.7 п. 1 ст. 251 НК РФ);

- имущественные права на результаты интеллектуальной деятельности, выявленные в ходе проведенной налогоплательщиком инвентаризации имущества и имущественных прав (пп. 3.6 п. 1 ст. 251 НК РФ).

Применяется к имущественным правам, выявленным в инвентаризациях с 01.01.2018 по 31.12.2019.

Для доступа к разделу авторизируйтесь на сайте.См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Благодарю за ваш труд! Нелегко быть бухгалтером, но с вами все получается!