По окончании 1 квартала организации обязаны отчитаться и уплатить авансовые платежи по налогу на прибыль за 1 квартал. Из статьи вы узнаете:

- сроки подачи декларации и уплаты авансов по налогу на прибыль;

- что проконтролировать перед закрытием месяца в 1С;

- как проверить исчисленный налог и какие отчеты программы в этом помогут.

[jivo-yes]

Содержание

Авансовые платежи по налогу на прибыль за 1 квартал

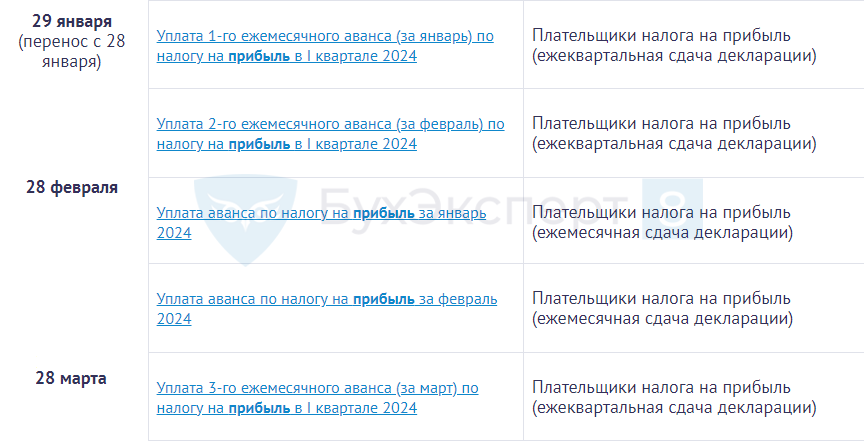

Авансы по прибыли уплачиваются:

- в течение 1 квартала (при ежемесячной уплате авансовых платежей);

- по результатам 1 квартала.

Все сроки уплаты смотрите:

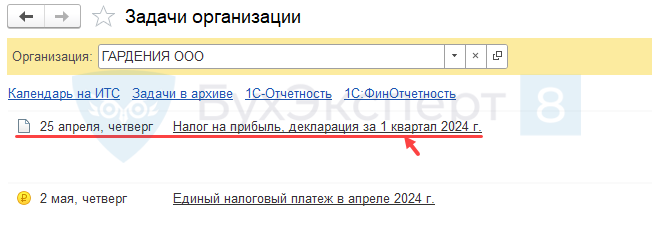

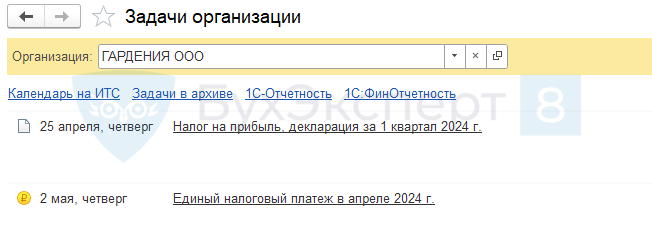

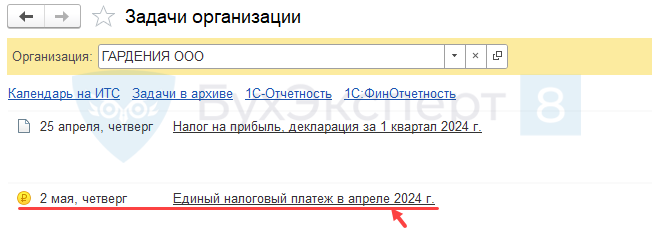

Уплатить авансовый платеж по прибыли можно из списка Задачи организации (Главное — Задачи организации)

Получите понятные самоучители 2026 по 1С бесплатно:

или из раздела Банк и касса — Платежные поручения.

До уплаты следует подготовить и представить в ИФНС декларацию по налогу на прибыль.

Подготовка к заполнению декларации — закрытие периода

Перед тем как заполнить декларацию по налогу на прибыль, должны быть завершены операции по закрытию периода, куда входят:

- «технические» операции:

- проверка дублей в справочниках;

- удаление помеченных объектов;

- проверка полноты введенных документов, их проведение;

- восстановление последовательности и т.п.;

- учетные операции:

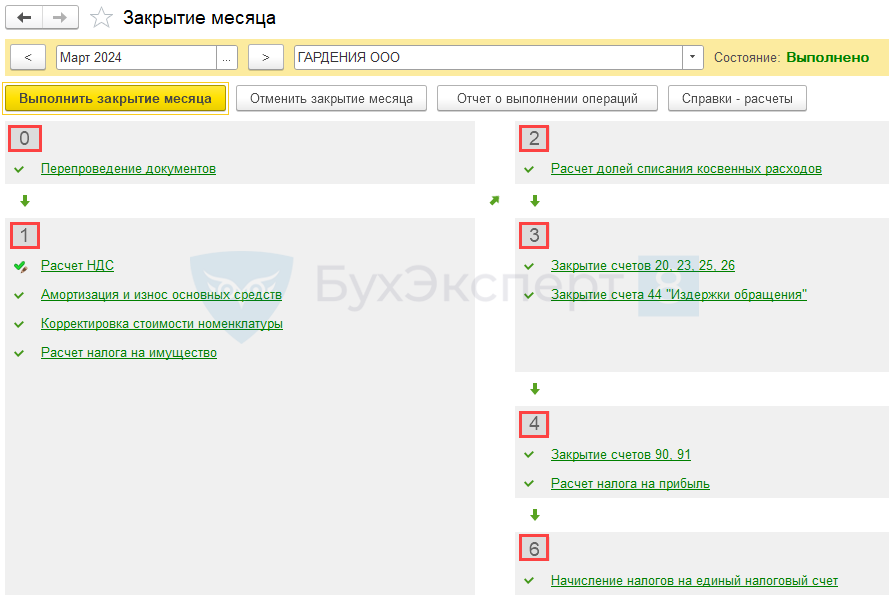

Регламентные операции выполняются последовательно — блок за блоком из процедуры Закрытие месяца (Операции — Закрытие месяца).

Проверка финансового результата и налога на прибыль

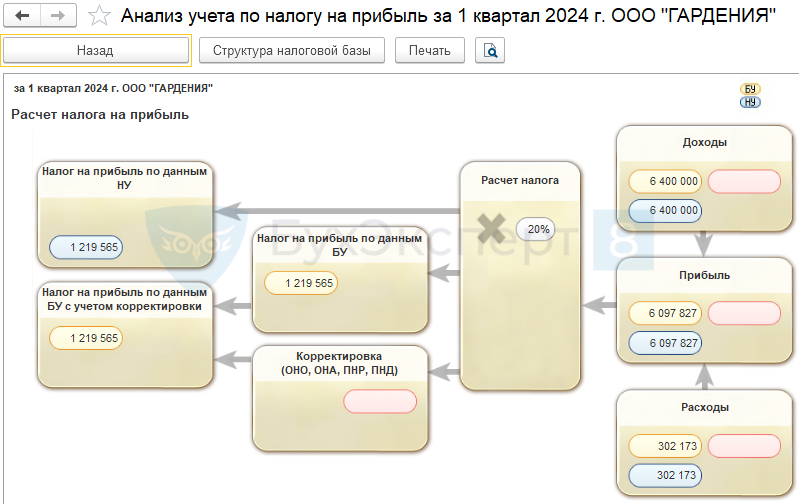

Заключительные регламентные операции из 4-го блока процедуры Закрытие месяца формируют финансовый результат месяца и начисляют налог на прибыль. Для проверки их корректности используйте:

- отчет Анализ учета по налогу на прибыль (Отчеты – Анализ учета по налогу на прибыль) для:

- анализа и проверки корректности Справки-расчета налога на прибыль за период (налоговый учет) (Операции — Справки-расчеты — Расчет налога на прибыль);

- уточнения и сверки ПНР или ПНД в справке-расчете Расход по налогу на прибыль (Операции — Справки-расчеты — Расход по налогу на прибыль).

В отчете следует проанализировать блоки («провалиться» вплоть до последней таблицы) — сравнить с ОСВ показатели НУ по счетам:

- Доходы — 90.01.1, 91.01;

- Расходы — 90.02.1, 90.07.1, 90.08.1, 91.02;

- Убытки прошлых лет — повторяет справку из регламентной операции Перенос убытков прошлых лет.

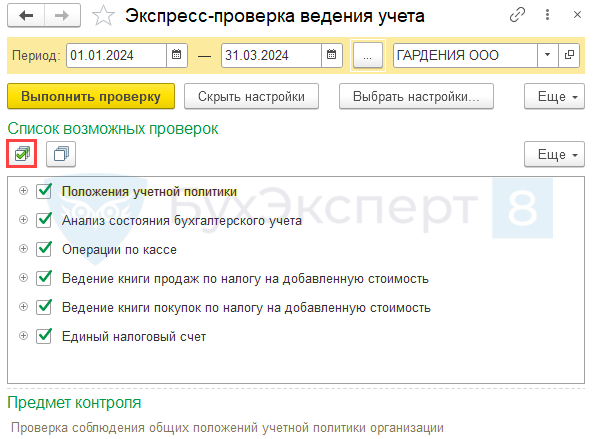

Подробнее Отчет Анализ по налогу на прибыль в 1С - экспресс-проверку учета —максимальная аналитика в настройках: Отчеты – Экспресс-проверка.

Экспресс-проверка покажет не только ошибки, но и предупреждения. Предупреждения не критичны и говорят лишь о нестандартном ведении учета в 1С, а не об ошибке в бухучете или налогообложении.

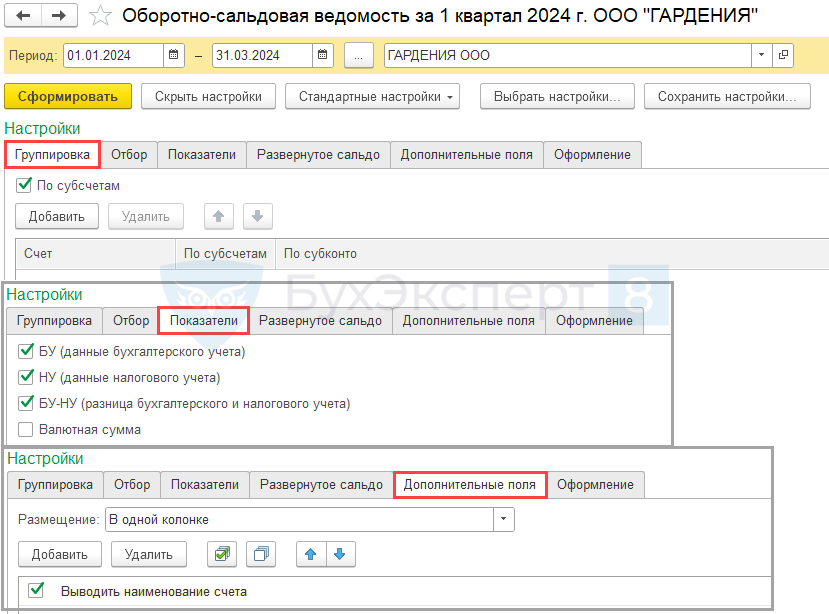

- ОСВ с максимальной аналитикой по всем счетам в показателях БУ, НУ, БУ-НУ (Отчеты –Оборотно-сальдовая ведомость);

- дополнительные отчеты для проверки отдельных показателей (Отчеты – Универсальный отчет).

Формирование декларации по налогу на прибыль

Сроки отчетности и уплаты

Декларация представляется по итогам каждого отчетного периода (п. 1 ст. 289 НК РФ).

Срок: за 1 квартал и март— не позднее 25.04.2024 (п. 3 ст. 289 НК РФ), если вы уплачиваете авансовые платежи:

- ежеквартальные;

- ежемесячные исходя из расчетной прибыли;

- ежемесячные исходя из фактической прибыли.

Все сроки представления отчетности по налогу на прибыль смотрите в Календаре бухгалтера на II квартал 2024 года

Форма: налоговая декларация по налогу на прибыль, утв. Приказом ФНС от 23.09.2019 N ММВ-7-3/475@ (в ред. Приказа ФНС от 17.08.2022 N СД-7-3/753@).

Куда: по месту нахождения организации или обособленного подразделения (п. 1 ст. 289 НК РФ).

Вид: (п. 3 ст. 80 НК РФ):

- электронный — при численности работников более 100 чел.:

- среднесписочной за предшествующий год — для действующих организаций,

- списочной — для вновь созданных (реорганизованных);

- бумажный — все остальные организации.

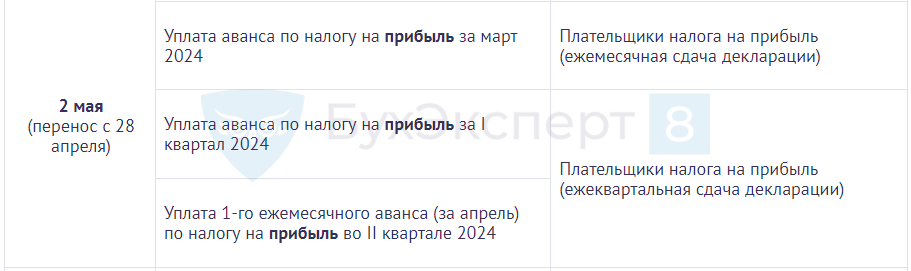

Уплата: до 02.05.2024 (п. 1 ст. 287 НК РФ).

Календарь бухгалтера на II квартал 2024 года

Создание декларации по налогу на прибыль

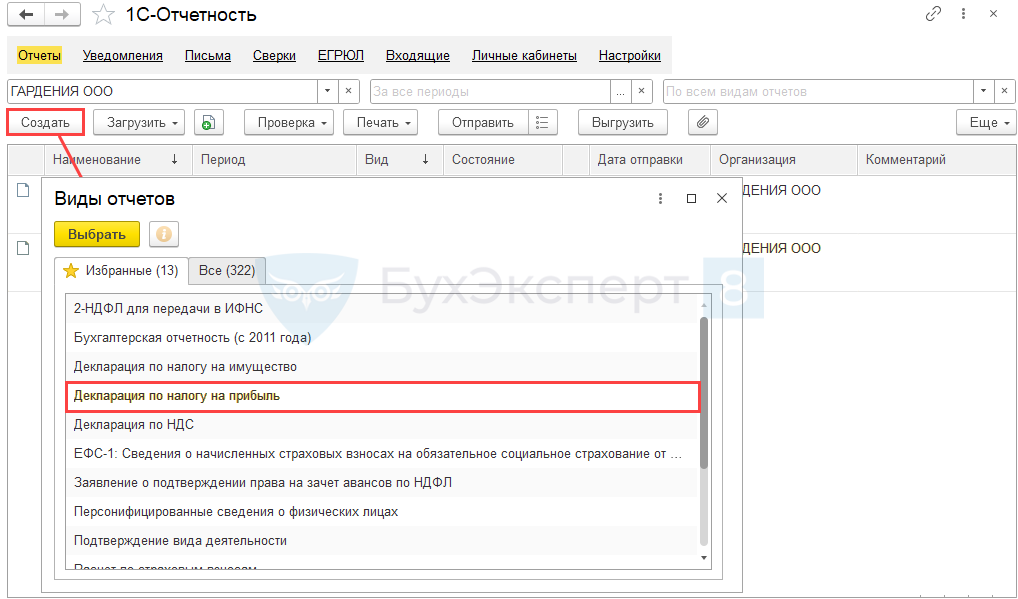

Декларацию по налогу на прибыль можно создать из:

- списка задач (Главное — Задачи организации);

- единого рабочего места 1С-Отчетность (Отчеты — Регламентированные отчеты).

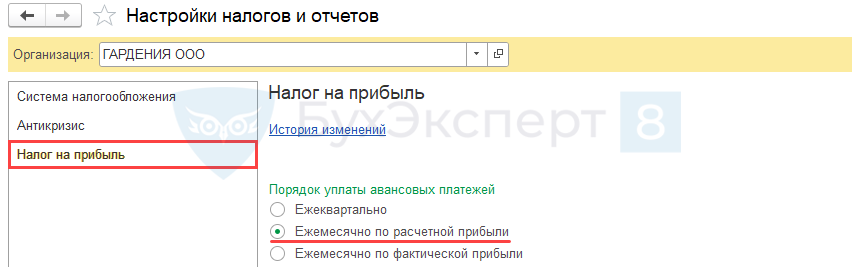

Чтобы в Списке задач информация о сдаче отчетности и уплате авансового платежа по налогу на прибыль отражалась корректно, настройте порядок уплаты авансовых платежей (Главное — Налоги и отчеты — Налог на прибыль).

Настройка Порядка уплаты авансовых платежей влияет на:

- список задач, где установлена периодичность заполнения декларации;

- код периода в поле Налоговый (отчетный) период (код) в форме декларации (Отчеты – Регламентированные отчеты);

- перенос начисленного налога на прибыль на ЕНС в регламентной операции Начисление налогов на единый налоговый счет (Операции – Закрытие месяца).

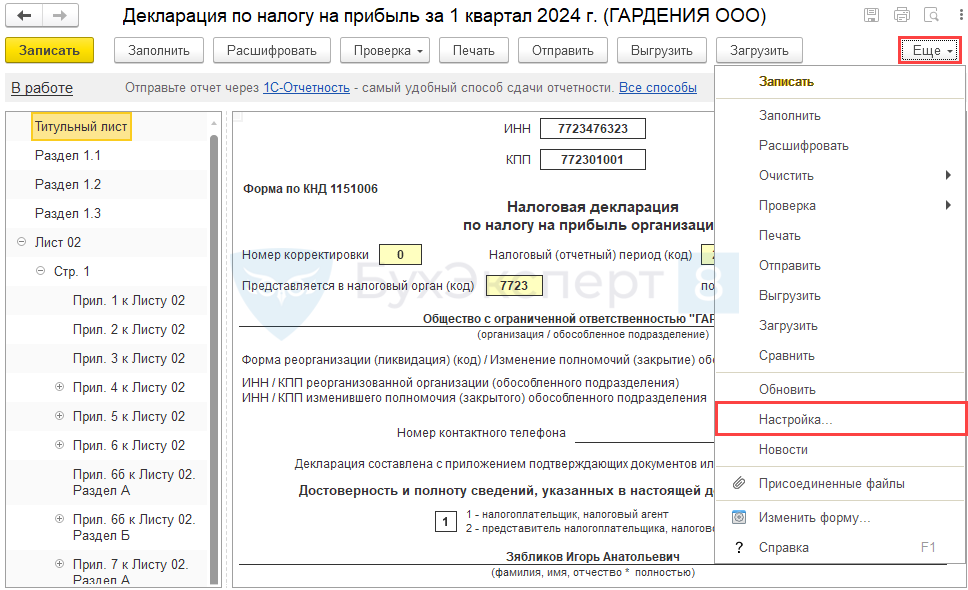

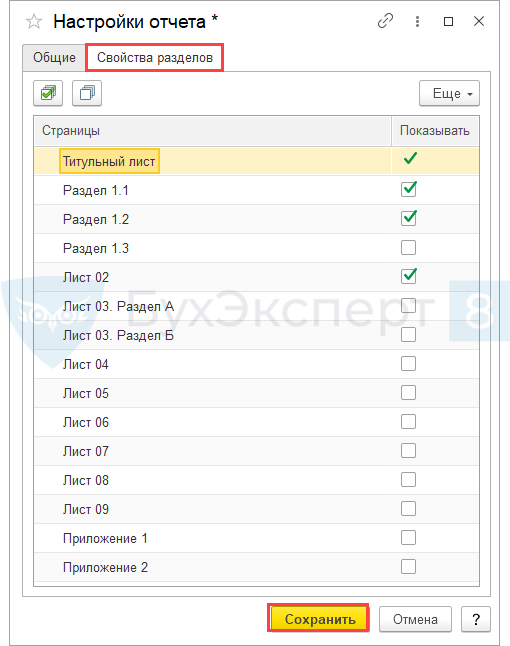

После создания декларации по прибыли настройте ее состав в форме заполнения через Еще — Настройка.

В вызванном меню оставьте только те листы декларации, которые будете представлять в ИФНС.

Приложения внутри Листа 02 всегда присутствуют в структуре декларации. Приложения, по которым есть данные, помечаются флагом. После этого они доступны для заполнения.

Теперь, когда декларация стала компактней, можно приступать к ее оформлению.

Заполнение декларации по налогу на прибыль

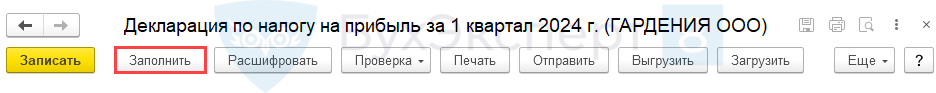

Основные разделы в декларации по налогу на прибыль в 1С заполняются автоматически по кнопке Заполнить.

В 1С Бухгалтерия 8 версии ПРОФ не заполняются автоматом:

- Приложение 5 к Листу 02;

- Приложения 6, 7 к Листу 02;

- Лист 4 и далее.

Автоматическое заполнение Приложения 5 к Листу 02 производится в 1С Бухгалтерия 8 версии КОРП.

Организациям, имеющим обособленные подразделения, для которых обязательно представление Приложения 5 к Листу 02 в составе декларации по налогу на прибыль, необходимо соблюдать следующую последовательность заполнения (у кого нет ОП, действуют так же, минуя Приложение 5):

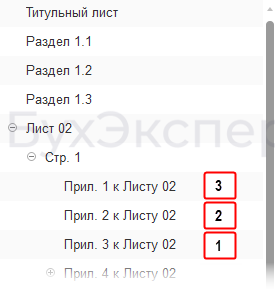

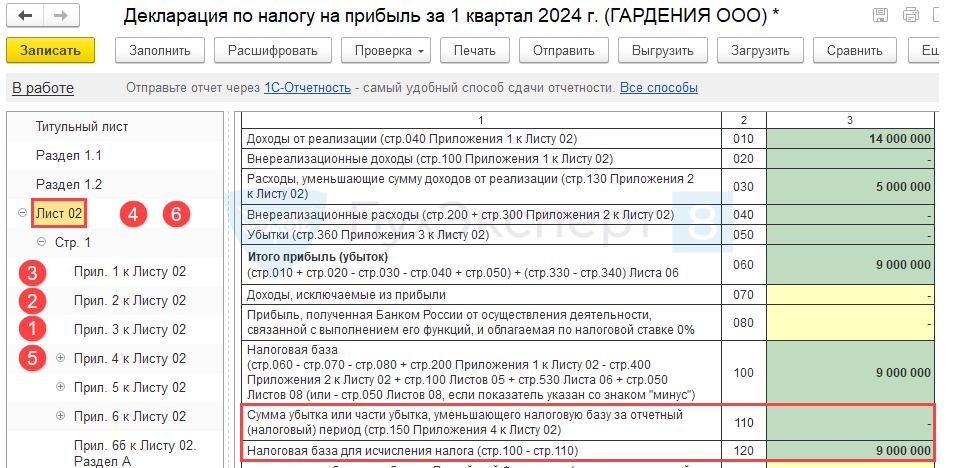

Шаги 1-3

Лист 02 Приложение 3 (при наличии данных), Приложение 2, Приложение 1:

Шаг 4

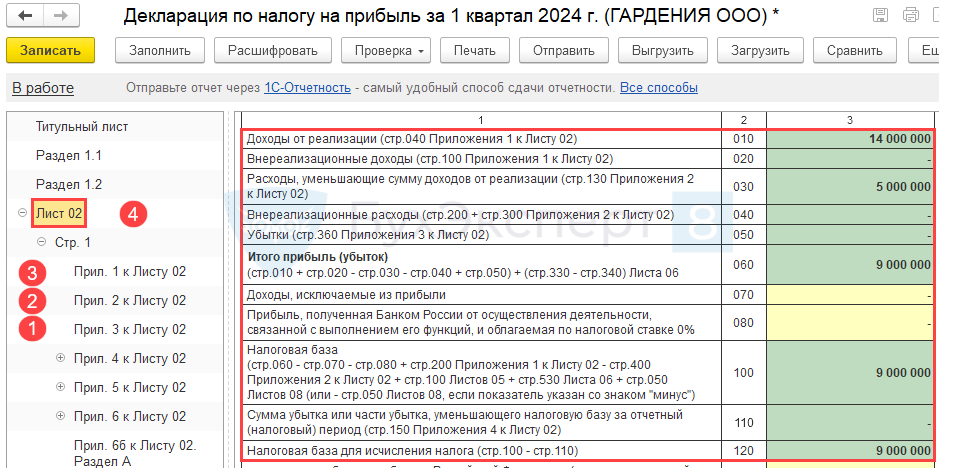

Лист 02 строки с 010 по 100 включительно:

Шаг 5

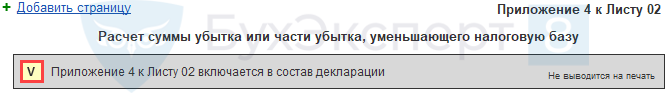

Приложение 4 к Листу 02 в декларации за 9 месяцев за 1 квартал заполняется автоматически при наличии данных.

Подробнее Автозаполнение и проверка декларации по налогу на прибыль в 1С

Шаг 6

Лист 02 строки 110-120:

Сумма уменьшения налоговой базы автоматически отражается в стр. 110 Листа 02 на основании Приложения 4 к Листу 02.

Подробнее о порядке списания убытков прошлых лет:

Шаг 7

Приложение 5 к Листу 02.

Шаг 8

Лист 02, со строки 130:

Шаг 9

Раздел 1 Подразделы 1.1, 1.2:

Расчет авансовых платежей по прибыли

Авансовые платежи по налогу на прибыль рассчитайте с помощью алгоритма из статьи Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

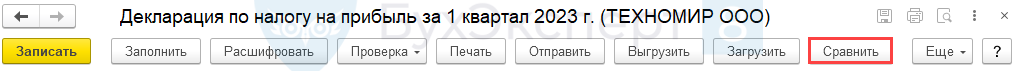

Данные из деклараций прошлого периода для расчета авансов удобно получать с помощью функции сравнения отчетов, сохраненных в базе, по кнопке Сравнить.

Подробнее Функция сравнения деклараций при расчете авансовых платежей по налогу на прибыль в 1С

Расшифровка данных в декларации

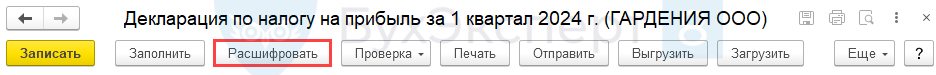

Автозаполняемые строки в формах отчетности 1С можно расшифровать по одноименной кнопке.

Расшифровка возможна вплоть до первичного документа, которым регистрировалась операция, по двойному клику левой кнопкой мыши.

См. также Почему амортизация в Приложении 2 к Листу 02 декларации по прибыли отличается в стр. 130 и 131 в 1С?

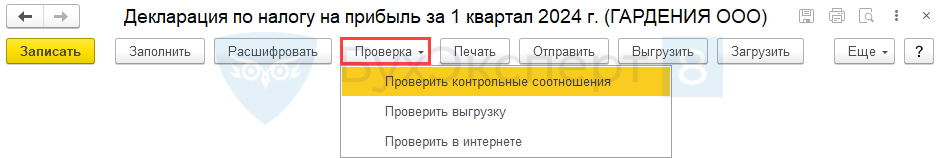

Проверка и отправка декларации по налогу на прибыль в ИФНС

Когда декларация заполнена и готова к отправке, ее следует проверить по контрольным соотношениям, а также на наличие ошибок, препятствующих выгрузке. В 1С данная функция реализована по кнопке Проверка.

При этом:

- Проверить контрольные соотношения — это проверка декларации по соотношениям, установленным ФНС;

Подробнее Нарушение контрольных соотношений в декларации по налогу на прибыль - Проверить выгрузку — это проверка на наличие ошибок, препятствующих выгрузке отчета в файл для отправки через сторонние сервисы;

- Проверить в интернете — форматно-логический контроль перед отправкой формы через сервис 1С-Отчетность.

Отправка декларации в ИФНС возможна по кнопке:

- Отправить — если в вашей базе подключена опция 1С-Отчетность;

- Выгрузить — если отправляете отчетность через сторонние сервисы.

При необходимости декларацию можно распечатать по кнопке Печать.

Перенос налога на прибыль на ЕНС и уплата в бюджет

Подробнее Механизм начисления и уплаты ЕНП в 1С с 2024

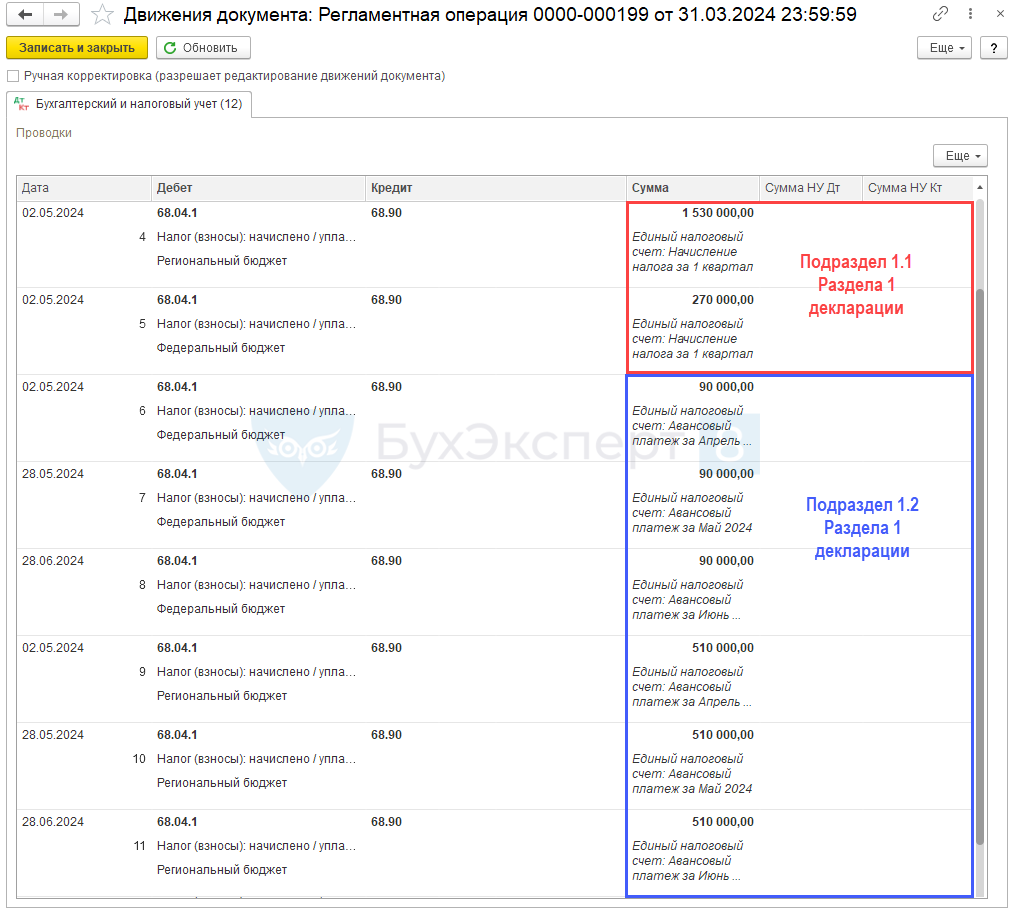

Перенос исчисленных авансовых платежей по налогу на прибыль на ЕНС производится в обработке Закрытие месяца – Начисление налогов на единый налоговый счет.

Алгоритм переноса налога зависит от настройки Порядка уплаты авансовых платежей в настройках Налогов и отчетов.

Регламентная операция формирует проводки по переносу налога на прибыль на ЕНС датой срока уплаты авансового платежа.

Суммы переноса можно сверить с ОСВ по счету 68.04.1 за 1 квартал 2024 (Отчеты – Оборотно-сальдовая ведомость по счету).

В 1 квартале авансовые платежи к уплате на 2 квартал рассчитываются:

- Оборот К 68.04.1 Федеральный бюджет (стр. 270 Листа 02 декларации) / 3 мес. = 270 000 / 3 = 90 000 руб.

- Оборот К 68.04.1 Региональный бюджет (стр. 271 Листа 02 декларации) / 3 мес. = 1 530 000 / 3 = 510 000 руб.

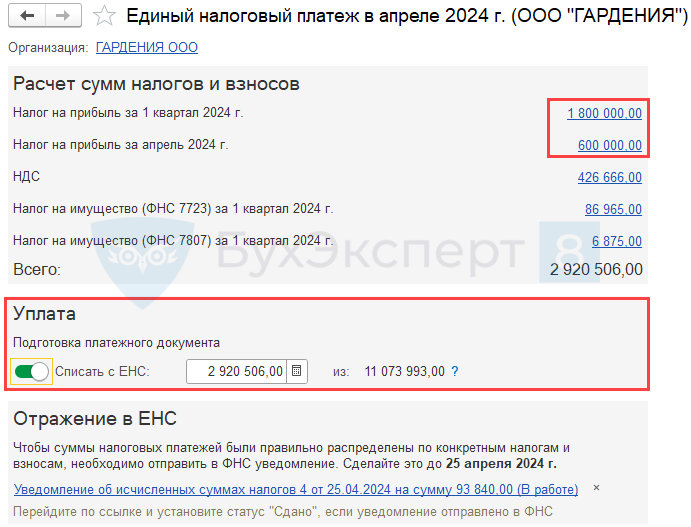

Сформируйте автоматически платежное поручение на уплату ЕНП из раздела Главное — Задачи организации.

По ссылке откроется Помощник уплаты налога.

Помощник сформирует совокупную обязанность к уплате по сроку 02.05.2024.

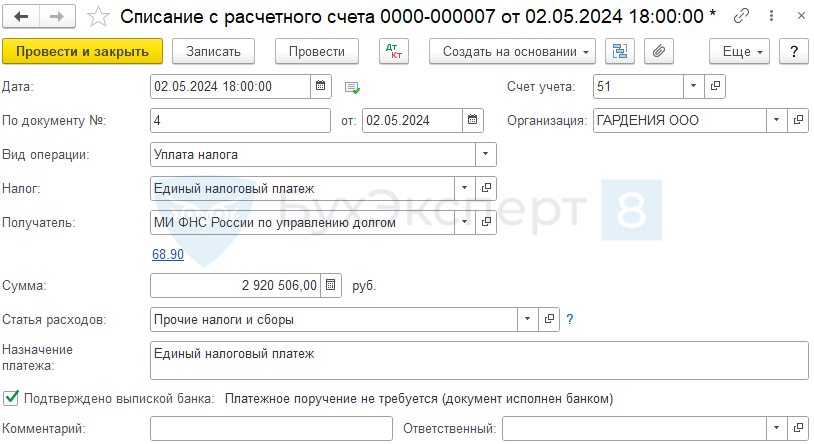

После того как банк проведет платеж, сформируйте (загрузите) Списание с расчетного счета.

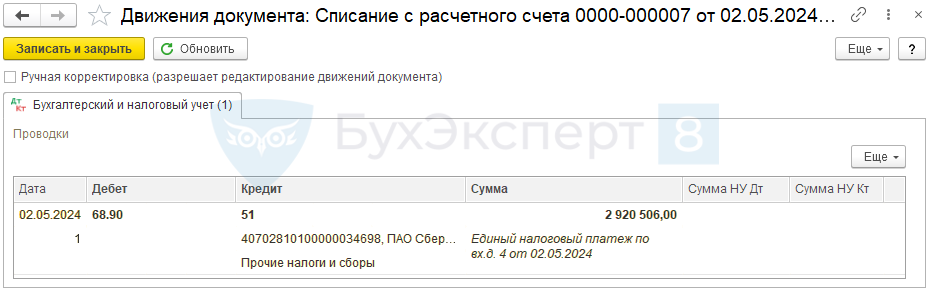

Проводки

Документ формирует проводку по пополнению ЕНС.

Если на ЕНС положительное сальдо, установите переключатель в положение Списать с ЕНС и закройте Помощник уплаты налогов.

Налог на прибыль считается уплаченным на дату наступления срока уплаты, если:

- декларация представлена без нарушения утвержденных контрольных соотношений (пп. 1 п. 5 ст. 11.3, п. 7 ст. 45 НК РФ);

- на дату уплаты на ЕНС имеется положительное сальдо в сумме, достаточной для погашения совокупной обязанности.

После того как в ЛК налогоплательщика появятся сведения о зачете ЕНП в счет уплаты авансов по налогу на прибыль по сроку 02.05.2024, отразите этот факт вместе с зачетом других обязательных платежей в документе Сведения об уплате налогов из раздела Операции. При наличии подписки на 1С-Отчетность программа загрузит данные в документ автоматически.

Мы рассмотрели, как в 1С Бухгалтерия 8 сформировать декларацию по налогу на прибыль за 1 квартал 2024, уплатить ЕНП и отразить исполнение обязанности по уплате авансовых платежей.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете