В программе 1С изменен алгоритм учета ЕНП и ЕНС с 2026 года (с релиза 3.0.192).

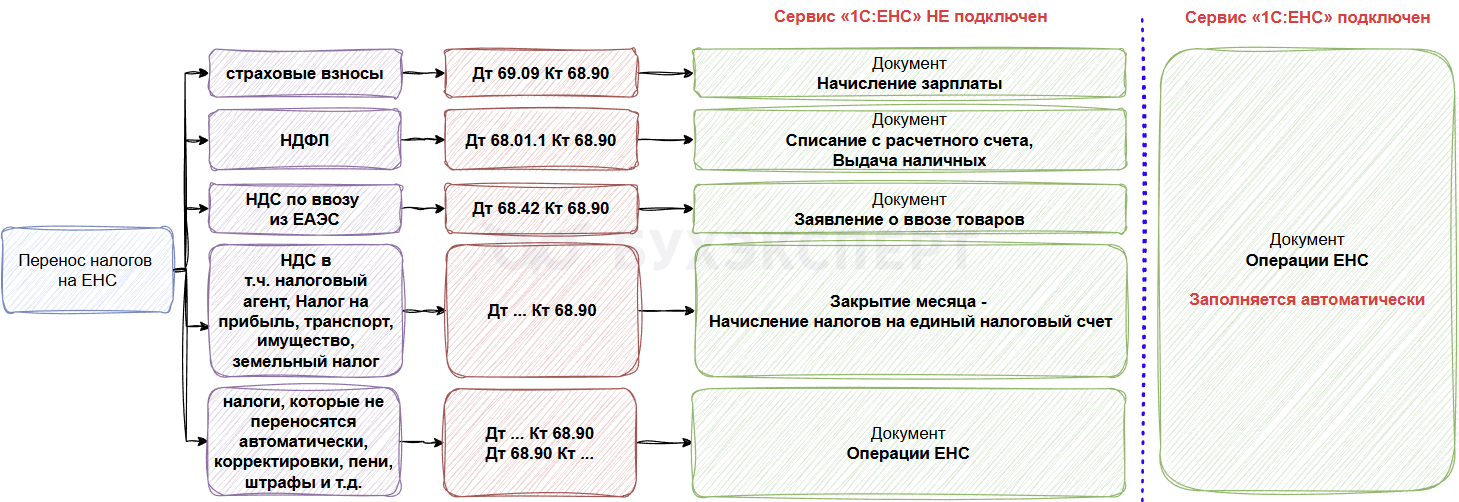

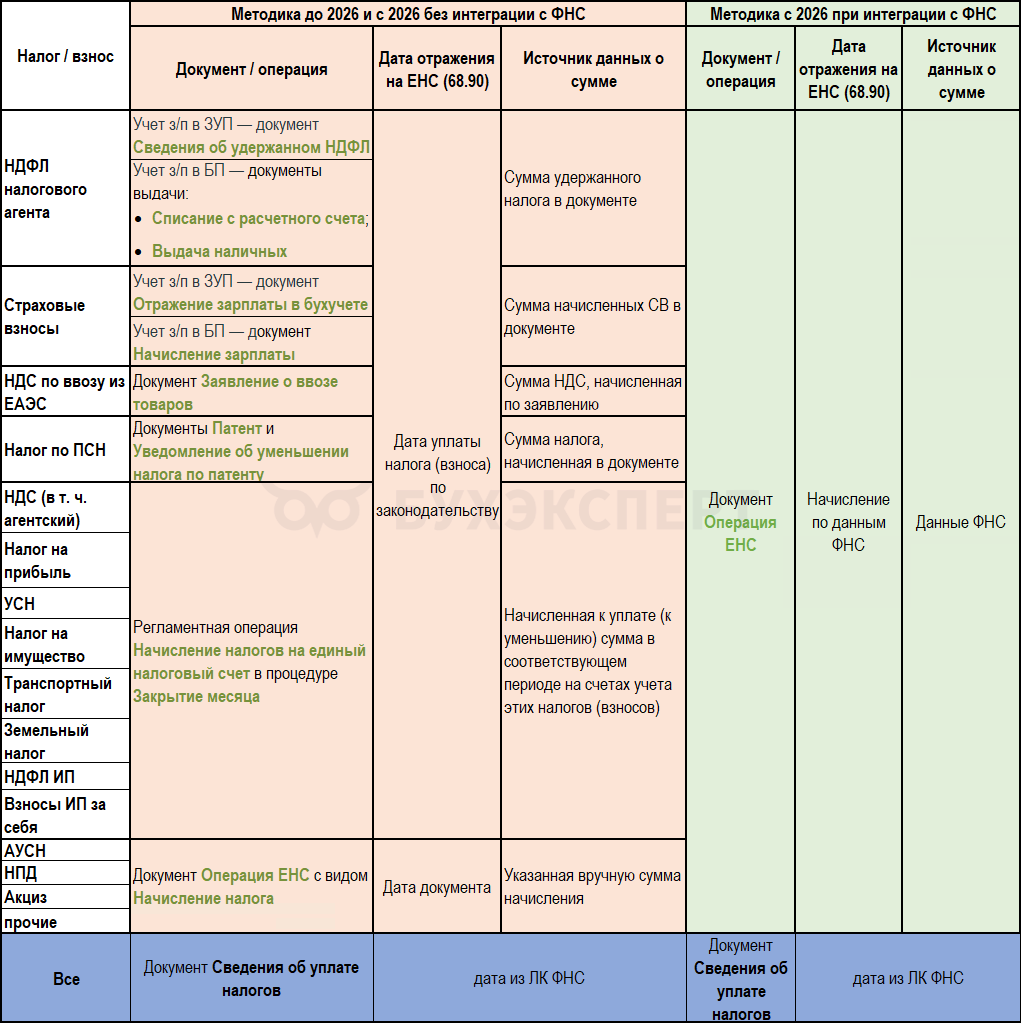

Механизм учета на ЕНС зависит от подключения к ЛК ЕНС через сервис 1С:ЕНС:

- если интеграция с ЛК ЕНС настроена, применяется новая методика учета

- если интеграции нет, продолжает работать механизм, введенный с 2024 года

Разберемся, как начисляется совокупная обязанность и происходит зачет ЕНП в счет уплаты налогов в базе, где не настроена интеграция с ЛК ЕНС.

[jivo-yes]

Содержание

Формирование совокупной налоговой обязанности на ЕНС

Операции по переносу начисленных налогов и взносов на ЕНС, в т. ч. налога к уменьшению, осуществляются в зависимости от вида налога (взноса) с помощью:

- регламентной операции Начисление налогов на единый налоговый счет в процедуре Закрытие месяца

- документов начисления и выдачи зарплаты и др.

- документа Операции ЕНС

Получите понятные самоучители 2026 по 1С бесплатно:

Если до обновления на релиз 3.0.191 интеграция с ЛК ЕНС была подключена, но больше не используется (использован тариф Промо-ЕНС или перестала использоваться 1С: Отчетность):

- данные о подключении к ЛК ЕНС в программе сохраняются

- проводки по переносу совокупной обязанности на счет 68.90 удаляются

Чтобы это исправить смотрите материал — Как отключить ЛК ЕНС в 1С.

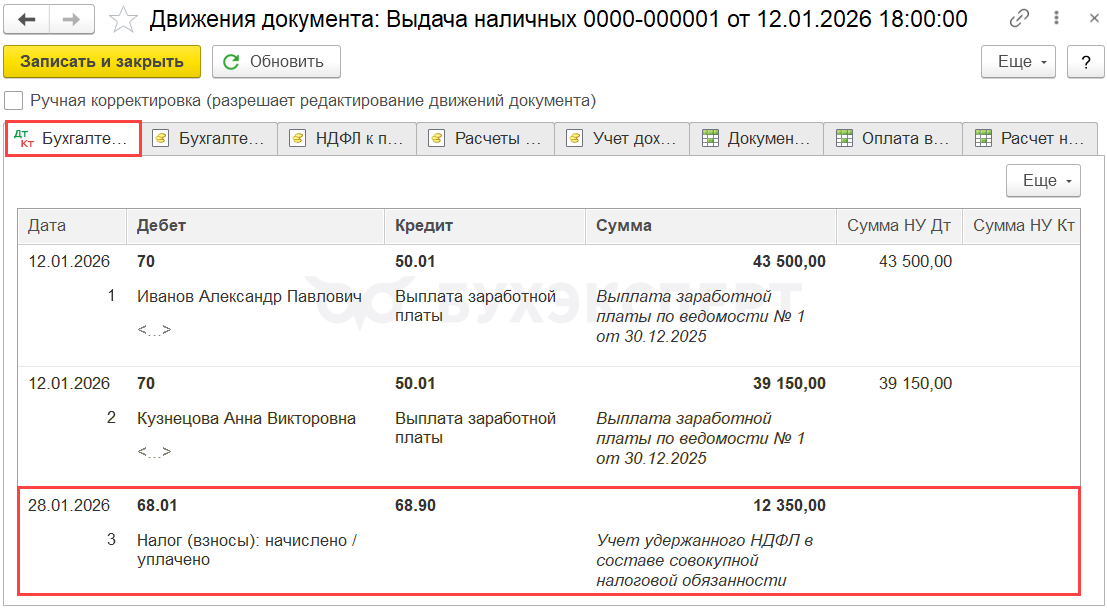

Формирование обязанности документом выдачи дохода

Удержанная и подлежащая перечислению в бюджет сумма НДФЛ переносится на счет 68.90 при выдаче дохода физическому лицу документами:

- Выдача наличных

- Списание с расчетного счета

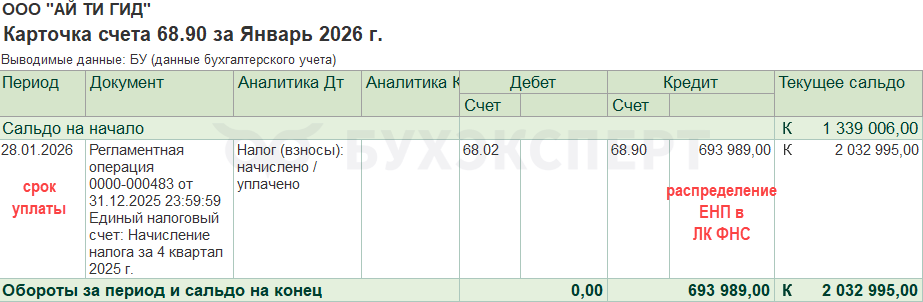

Дата отражения обязанности на ЕНС по НДФЛ, удержанному с 01 по 22 января, — срок его уплаты (28.01.2026). Подробнее — Уведомление по ЕНП об исчисленном НДФЛ в 1С БП.

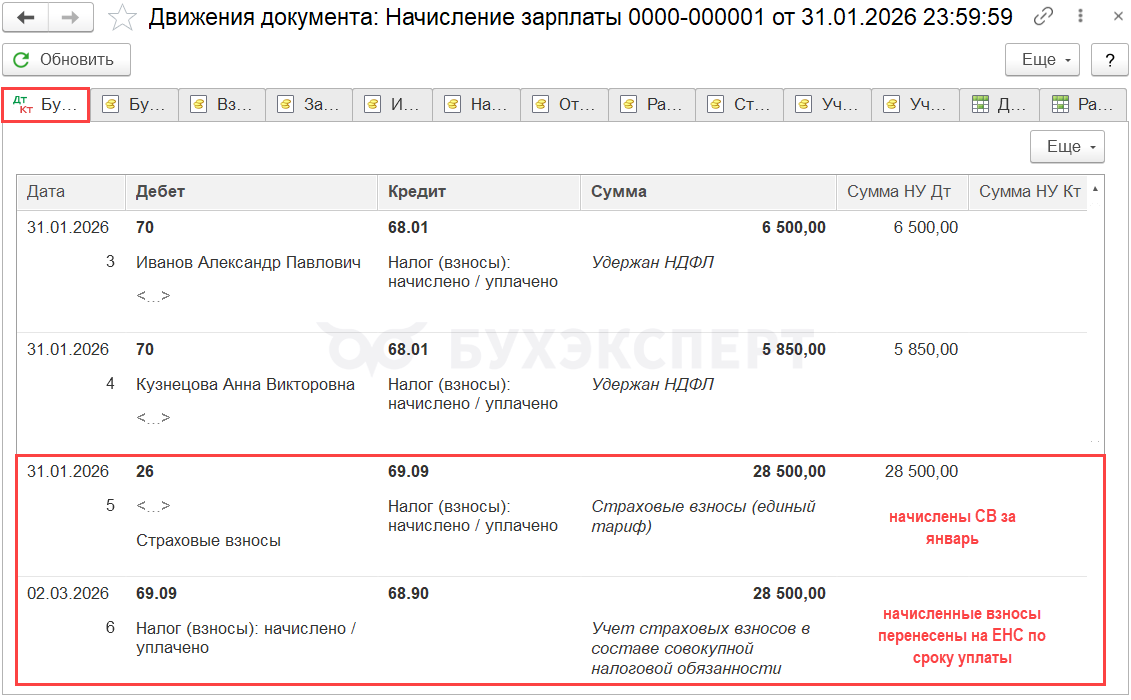

Формирование обязанности документом Начисление зарплаты

В документе Начисление зарплаты сумма страховых взносов по единому тарифу, начисленная и подлежащая перечислению в бюджет, переносится на счет 68.90.

Дата отражения обязанности на ЕНС по взносам, начисленным за январь 2026, — срок их уплаты (02.03.2026). Подробнее — Как заполнить Уведомление по страховым взносам в 1С.

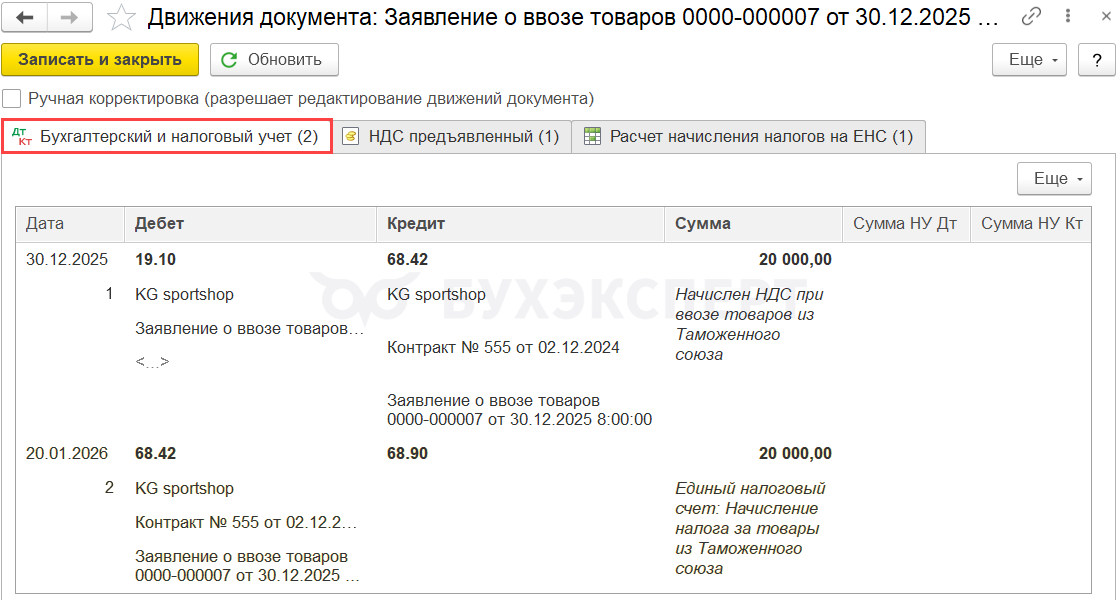

Формирование обязанности документом Заявление о ввозе товаров

Обязанность по косвенному НДС автоматически учитывается на ЕНС документом Заявление о ввозе товаров (раздел Покупки) датой, на которую приходится срок уплаты по законодательству (за декабрь 2026 — 20 января).

Документ заполните в обычном порядке (подробнее — Импорт из ЕАЭС), он формирует проводку по начислению НДС и переносу начисленного налога на ЕНС датой, на которую приходится срок уплаты (независимо от даты документа).

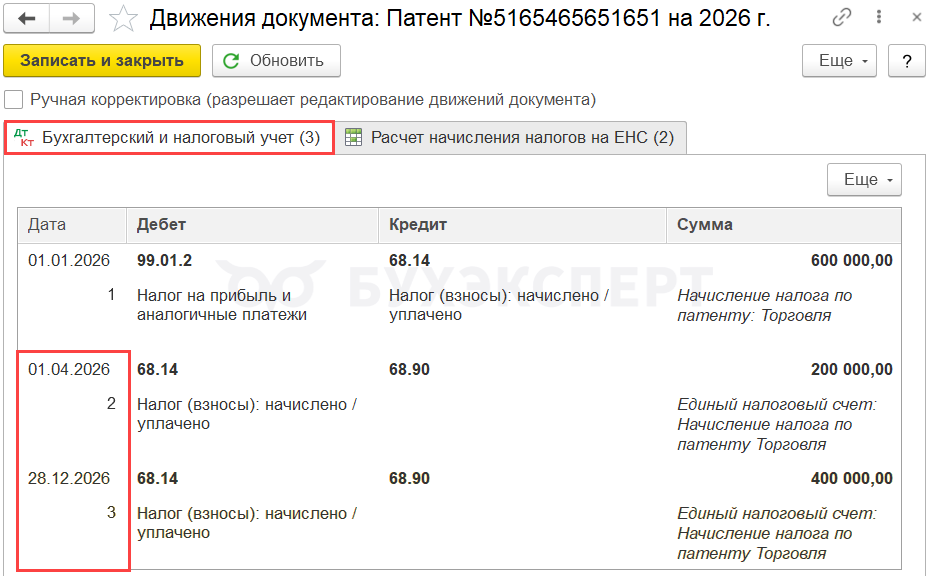

Формирование обязанности документом Патент

Обязанность по НДС автоматически учитывается на ЕНС документом Патент (раздел Главное — налоги и отчеты — Патенты) датой, на которую приходится срок каждого платежа по законодательству.

Документ заполните в обычном порядке (подробнее — Патент в 1С 8.3 Бухгалтерия — как настроить и начислить), он формирует проводку по начислению налога и переносу его на ЕНС датой, на которую приходится срок каждого платежа.

Документ Уведомлении об уменьшении налога по патенту формирует сторно проводок, сформированных документом Патент, по начислению налога и переносу его на ЕНС. Сумма в сторнировочных проводках равна сумме страховых взносов по уведомлению.

Подробнее — Уменьшение ПСН на страховые взносы ИП за себя в 1С.

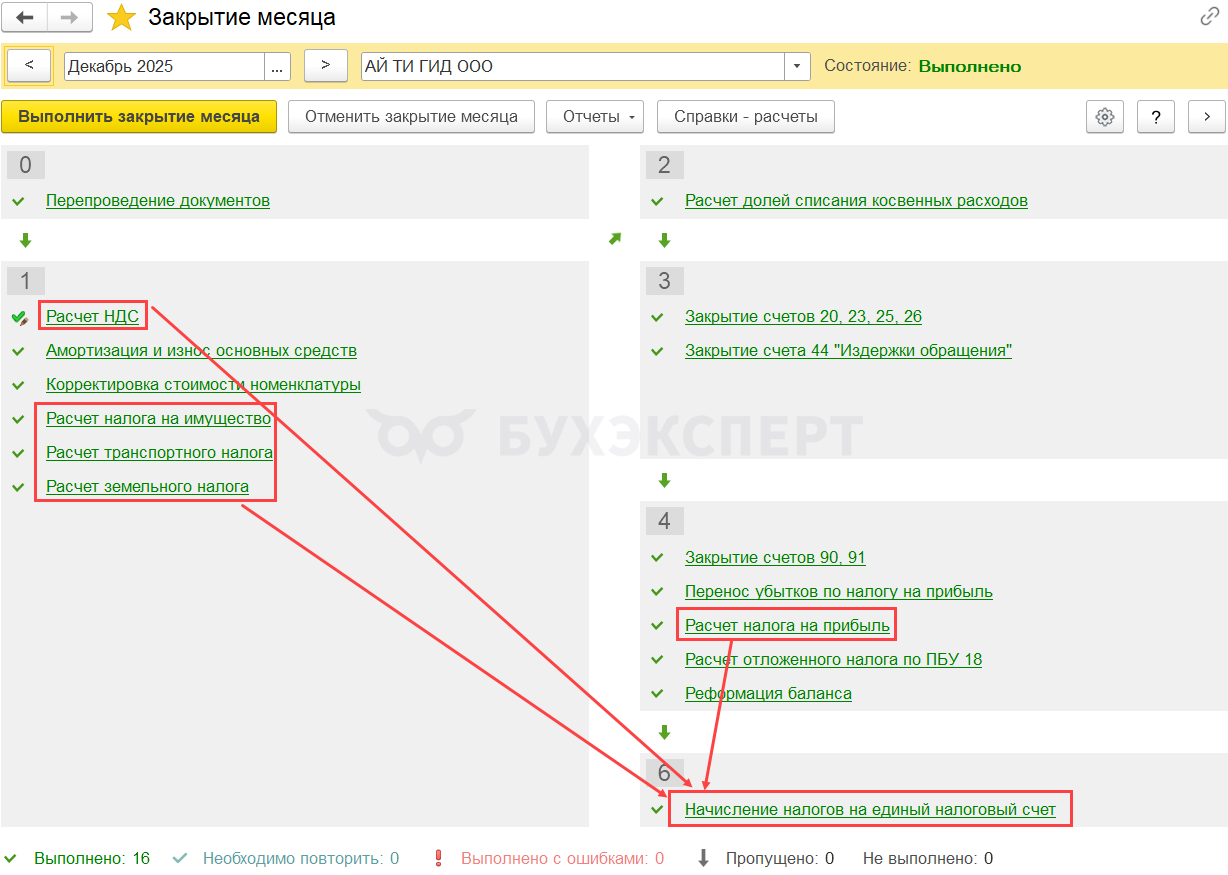

Формирование обязанности регламентной операцией в Закрытии месяца

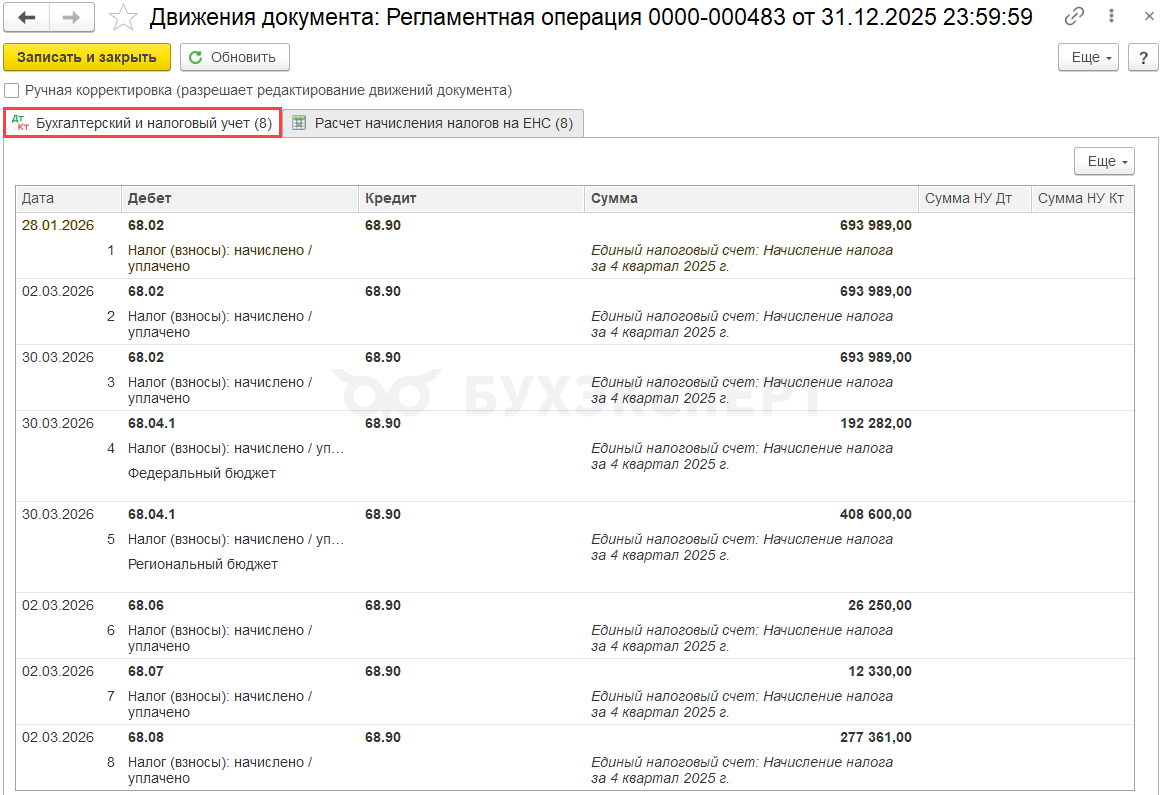

Регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца за последний месяц квартала суммы начисленных налогов переносятся на счет 68.90.

Например, дата отражения обязанности на ЕНС — срок уплаты налогов, начисленных за 4 кв. 2025:

- по имущественным налогам — 02.03.2026

- по налогу на прибыль — 30.03.2026

- по НДС за 1 квартал 2026 в размере 1/3 — 28.01.2026, 02.03.2026, 30.03.2026

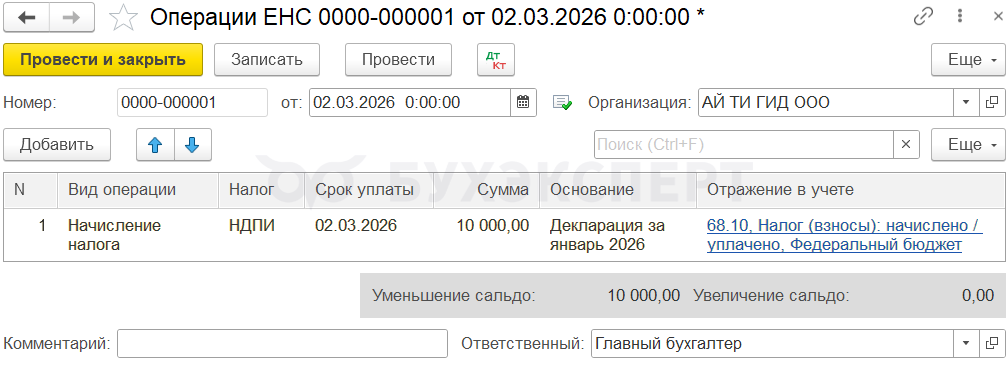

Начисление налогов, взносов и штрафных санкций вручную

Для переноса обязанности по налогам, начисляемым в программе 1С вручную, создайте документ Операции ЕНС в разделе Операции датой:

- на которую приходится срок их уплаты по законодательству — по налогам и взносам

- датой отражения на ЕНС — по налоговым санкциям

На все налоги и взносы с одинаковым сроком уплаты создайте один документ Операции ЕНС.

Заполните по каждой строке:

- Вид операции — начисление налога

- Налог — начисленный налог / взнос (выберите из перечня)

- Срок уплаты — срок уплаты по законодательству, не учитывается при формировании проводок

- Сумма — сумма уплаты по этому сроку

- Отражение в учете — подставляется автоматически счет учета и аналитика при указании конкретного налога (для Прочих налогов — укажите вручную)

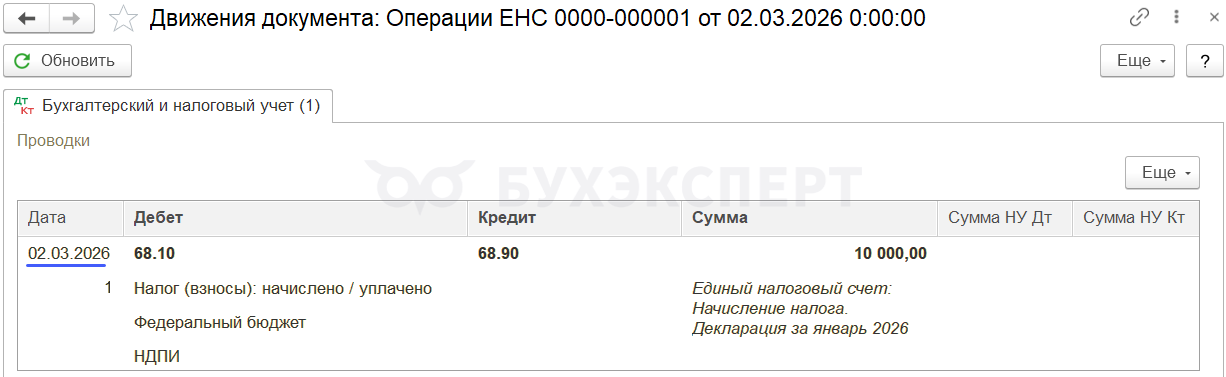

Проводки

Документ формирует проводку по переносу начисленного налога на ЕНС датой документа, независимо от указанного срока уплаты в табличной части.

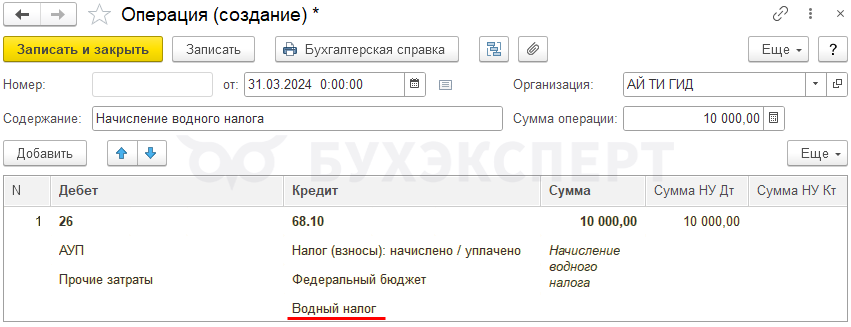

В документе Операция, введенная вручную при начислении налога на счет 68.10 «Прочие налоги и сборы» укажите конкретный налог из справочника Налоги и взносы.

Пример, как начислить налог вручную Акцизы на сахаросодержащие напитки — образец счета-фактуры.

Подготовка уведомлений по ЕНП

Уведомления за месяц можно направить:

- отдельно по каждому по налогу

- одно общее

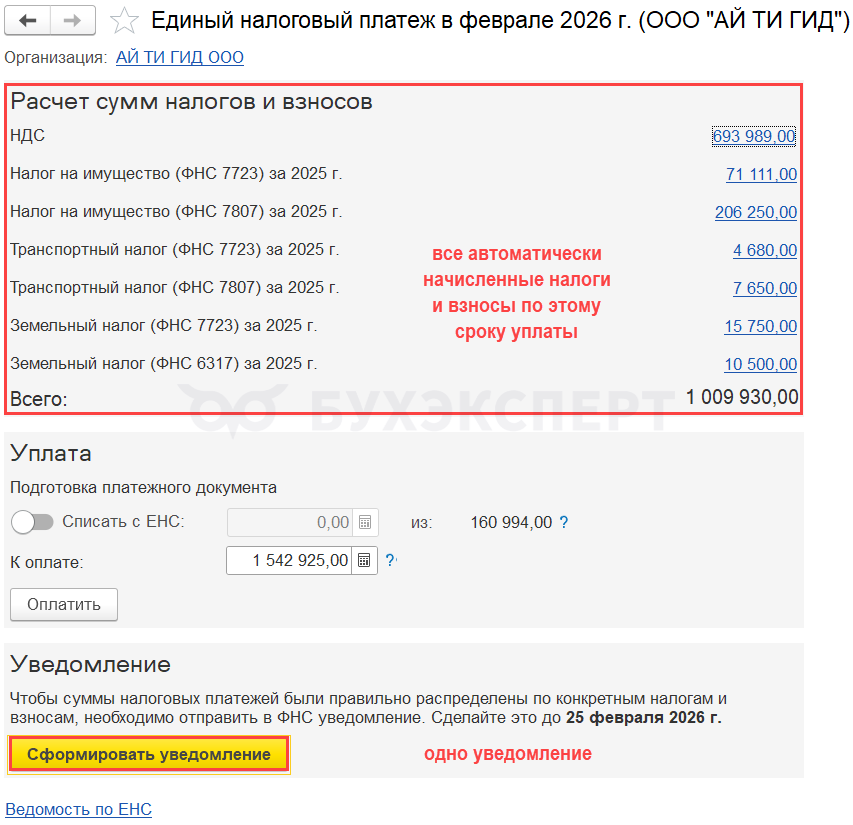

В программе 1С автоматически через Помощник по ЕНС уведомление создается одно на все начисления по сроку уплаты.

Создать уведомления отдельно на каждый налог (взнос) можно из раздела Операции — Уведомления.

Подробнее — Единое уведомление и платеж по ЕНС в 1С.

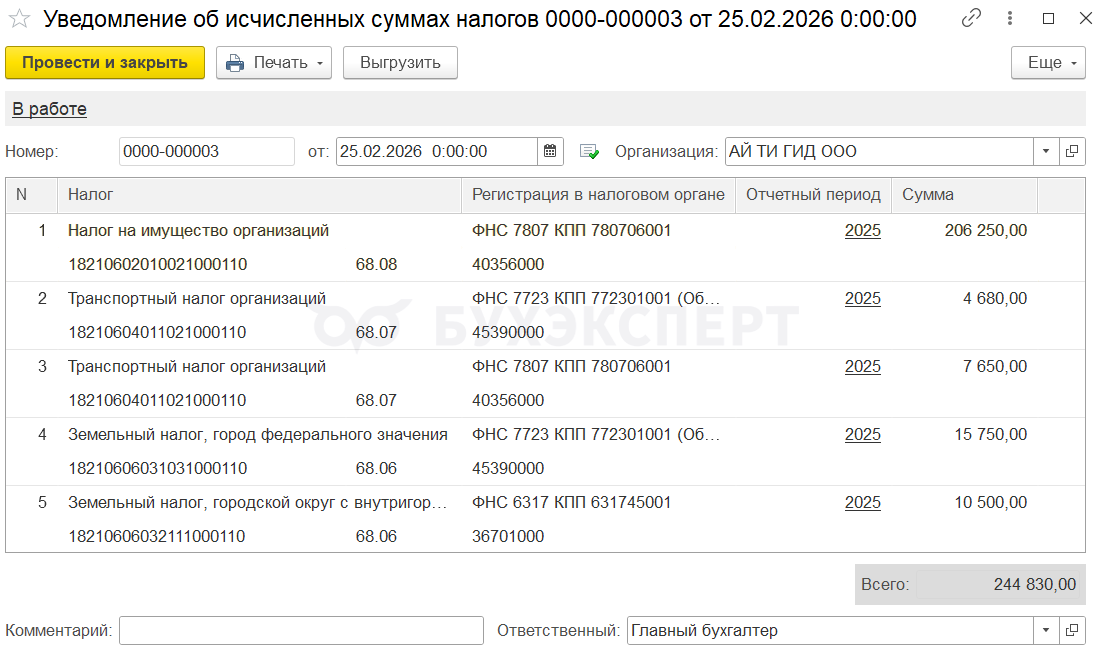

Создайте Уведомление об исчисленных суммах налогов:

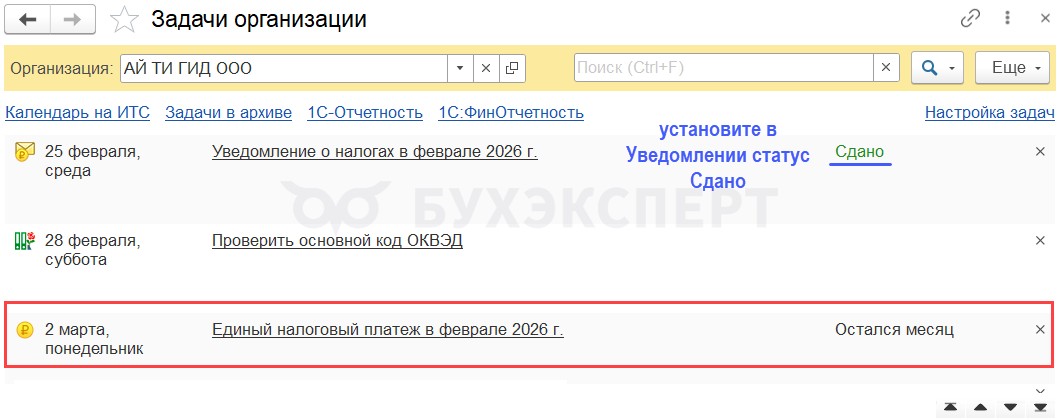

- через Помощник по ЕНС (Главное — Задачи организации, Отчеты — Календарь отчетности) — рекомендуется

- вручную (Операции — Уведомления)

Подробнее как создать уведомление по каждому налогу в разделе ЕНС и ЕНП — Уведомления по ЕНС.

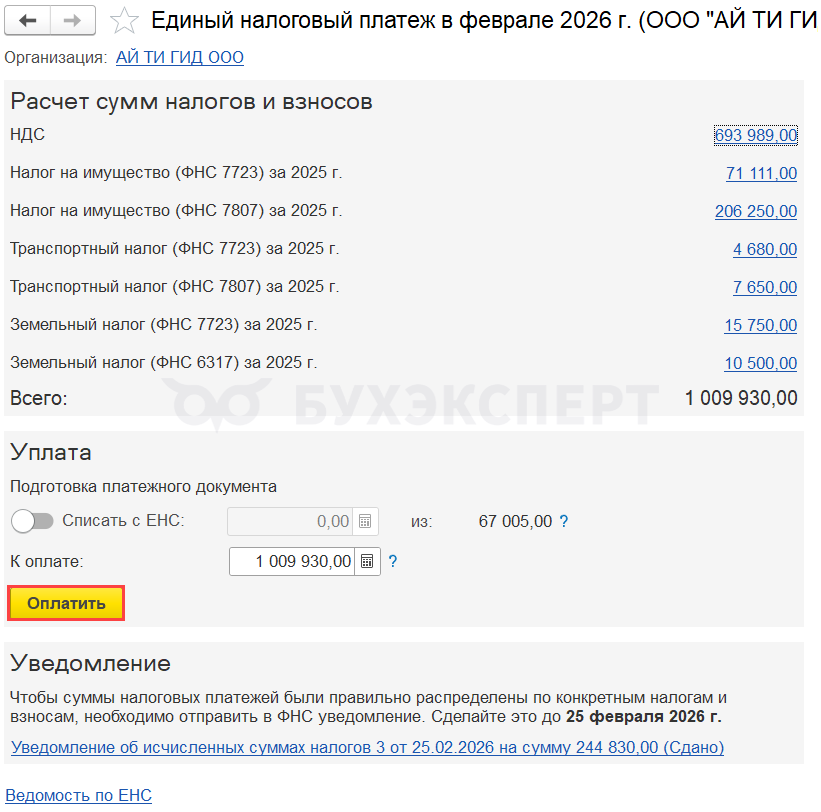

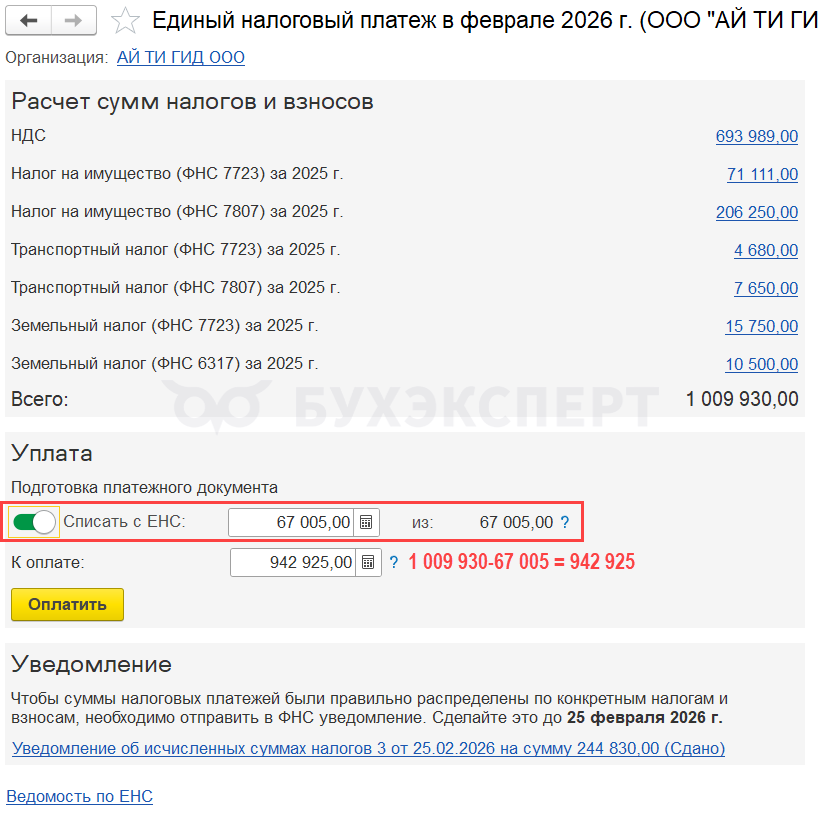

Перейдите в Помощник. В блоке Расчет сумм налогов и взносов отражаются все начисленные налоги и взносы, по которым требуется подать уведомление по этому сроку.

По кнопке создайте единое уведомление по всем налогам и взносам.

Оно автоматически заполнится данными всех налогов и взносов по этому сроку уплаты. При необходимости отредактируйте данные вручную.

Уведомление можно отправить (при подключенной 1С-Отчетности) или выгрузить для отправки через стороннего оператора.

Документ не формирует движений. Используется только, как отчетная форма.

Уплата ЕНП

Бухэксперт рекомендует отправлять одно платежное поручение по сроку уплаты. При уплате несколькими платежными поручениями каждое из них распределяется налоговой в счет уплаты всех налогов и взносов пропорционально в соответствии с п. 8 ст. 45 НК РФ. Это увеличивает объем информации в ЛК ФНС и затрудняет сверку.

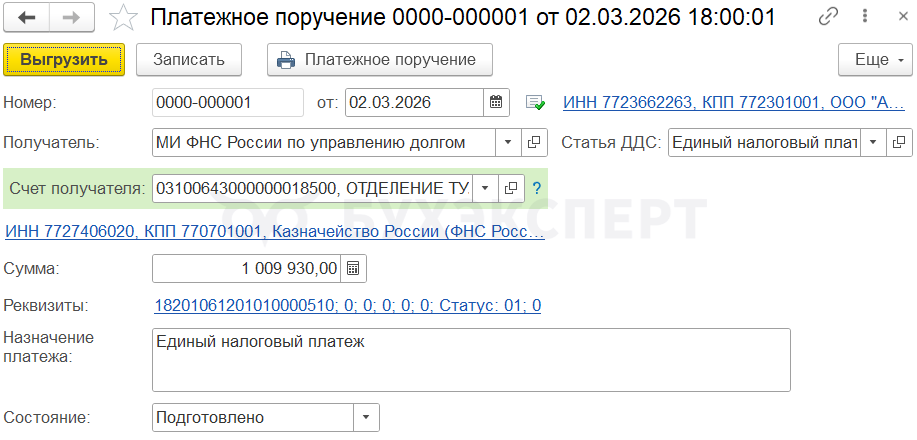

Платежное поручение на всю сумму ЕНП

Автоматически сформировать платежное поручение на всю сумму задолженности по ЕНП можно в Помощнике по ЕНС из Задач организации.

Далее из Помощника можно сформировать платежное поручение на уплату ЕНП.

По кнопке Оплатить на все начисленные налоги и взносы формируется общее Платежное поручение по реквизитам ЕНП.

Проверьте суммы — Расшифровка уведомления о налогах и ведомость по ЕНС в 1С.

Сумма платежа заполняется по данным Помощника, при необходимости измените ее в платежном поручении.

Либо установите переключатель Списать с ЕНС и укажите сумму в пределах положительного сальдо ЕНС. Тогда Платежное поручение сформируется на остаток суммы.

Платежное поручение на сумму каждого налога (взноса)

Платежное поручение на сумму каждого начисленного налога (взноса) формируется из раздела Банк и касса — Платежные поручения — кнопка Создать.

Пополнение ЕНС

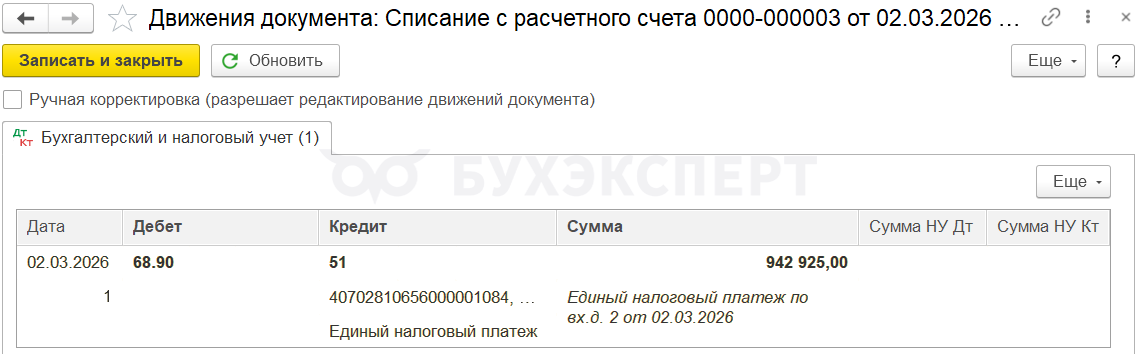

После проведения документа Списание с расчетного счета с Вид операции — Уплата налога, Налог — Единый налоговый платеж на сумму ЕНП cформируется проводка по пополнению ЕНС.

Зачет ЕНП

Регистрация уплаты налогов (взносов) в 1С осуществляется документом Сведения об уплате налогов в разделе Операции.

Вводите его вручную, в соответствии с данными из ЛК ЕНС на сайте ФНС или справки о принадлежности сумм ЕНП.

Проверка

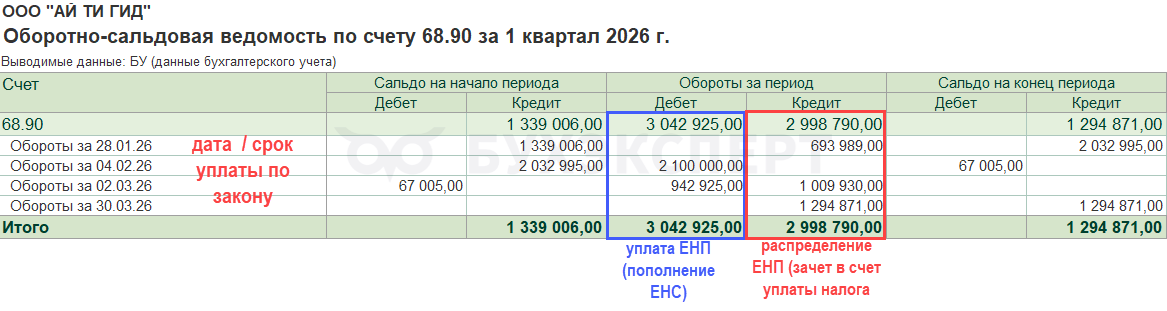

Учет расчетов по ЕНС в программе 1С ведется только на счете 68.90 «Единый налоговый счет». Посмотреть движения по ЕНС можно в отчете Оборотно-сальдовая ведомость по счету (раздел Отчеты) по дням.

Из отчета видно на каждый день, когда есть движения по счету:

- Сальдо на начало периода и конкретного дня

- Дебет — уплата ЕНП

- Кредит — распределение ЕНС в счет какого-либо налога (взноса) в день срока его уплаты

- Сальдо на конец периода и каждого дня

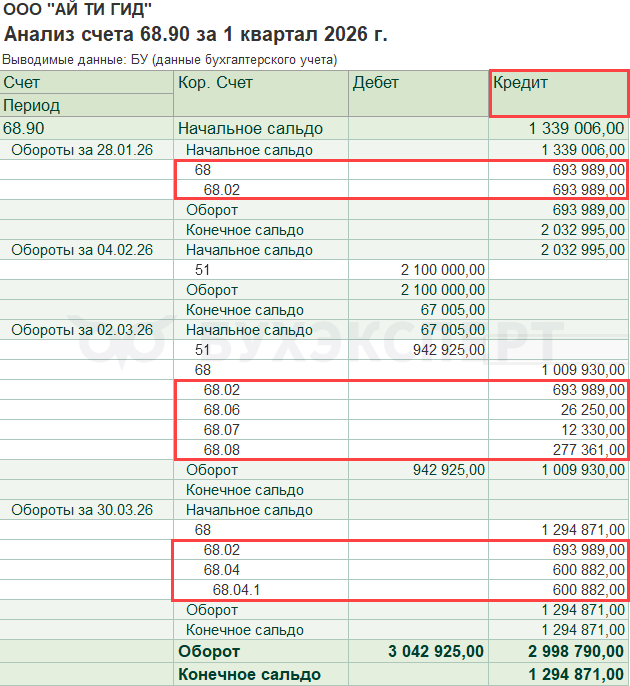

Посмотреть, как распределяется ЕНП в 1С на счете 68.90 в счет конкретных налогов (взносов), можно по отчету Анализ счета.

По кредиту счета 68.90 видно, в счет каких налогов и взносов уплачен ЕНП по конкретному сроку.

Распределение ЕНП осуществляет налоговая в соответствии очередностью, установленной ст. 45 НК РФ. Результат распределения проверьте в ЛК ФНС. Сравнить его по датам можно с отчетом Карточка счета 68.90.

Для анализа состояния расчетов по ЕНС используйте Как проверить ЕНС с 2024 года в 1С 8.3 Бухгалтерия

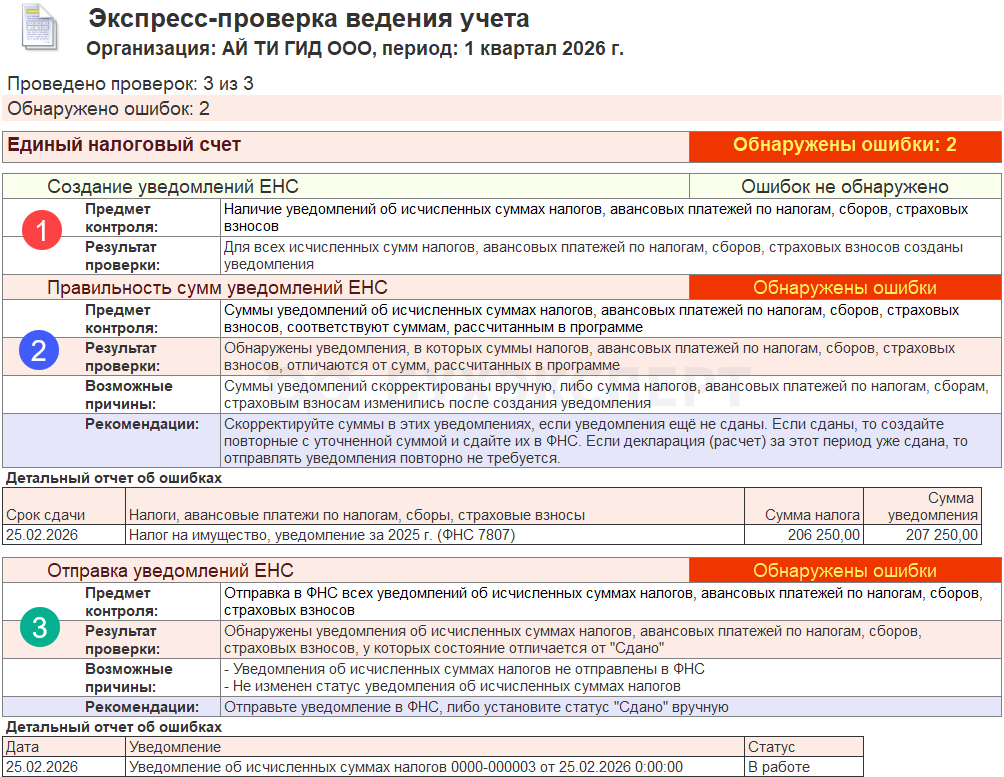

Экспресс-проверка по ЕНС

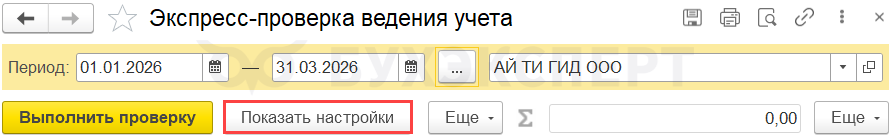

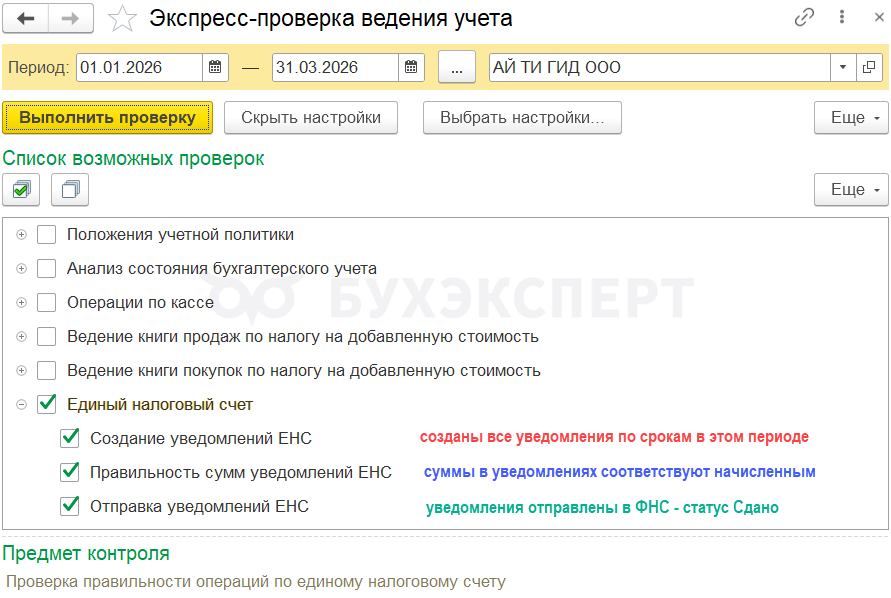

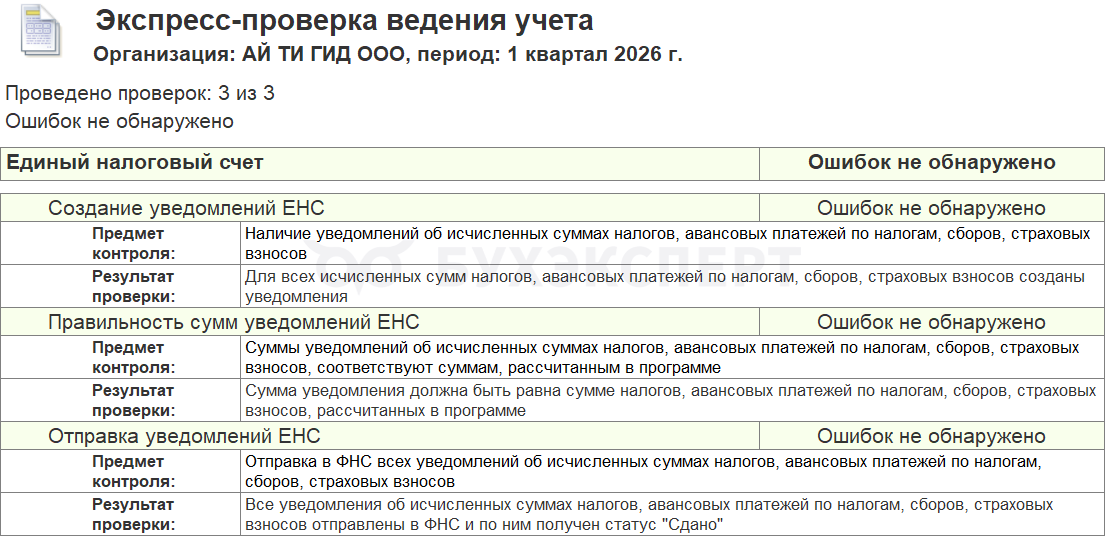

В разделе Отчеты — Экспресс-проверка можно провести проверку операций по ЕНС за период.

По кнопке Показать настройки откройте форму настроек и установите флажки напротив требуемых проверок.

Если ошибок нет, проверка сообщит об этом.

Найденные ошибки можно исправить напрямую из Детального отчета об ошибках, перейдя к нужной операции или документу.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Смотрю на проводки сделанные регламентной операцией и понимаю, что опять есть несогласованность с жизнью: С октябре подготовил декларацию по НП с расчетом авансовых платежей на 4 кв 2023 и на 1 кв 2024. Отправил в налоговую.

Потом появились какие-то уточнения в 9месяцах. Небольшие. Налог к уменьшению. Заморачиваться с корректировкой не стал — закрою по концу года.

А сейчас , я вижу , что умная программа за меня пересчитала авансы на 1 кв. 2024 , и сделала проводки на пересчитанные суммы.

Но в налоговую я то сдал другие суммы!

И как сверяться ?

Может посоветовать мудрым людям из 1С: пусть проводки в регламентную операцию подтягиваются из декларации со статусом «сдано». Тогда хотя-бы свериться с налоговой можно будет.

Ведь остаток в БК по сч. 68.90 должен быть равен остатку по ЕНС в ЛК налогоплательщика. В В ЛК налогоплательщика операции попадают из сданных деклараций и уведомлений. Если проводки в 1С по сч. 68.90 будут тоже на основании сданных деклараций, только тогда остатки могут быть равны.

А на счетах учета по видам налогов, могут висеть остатки, которые будут формироваться на основании перезакрытий периодов, если в этих периодах были какие-то изменения и требуется сдать корректировку.

Раз программа сейчас такая умная, и сама может считать авансы по НП, то можно субконто под такие расхождения сделать, на котором учитывать по срокам налогового платежа. Вот бухгалтерам бы помощь была!

Пожелания по автоматизации надо направлять на v8@1c.ru

Понимаю вас. Но не все так просто обстоит с декларациями, чтобы брать данные из них. Не все их заполняют в 1С, сдают из 1С, заполняют верно, формируют уточненки и т.д.

По этой причине мы и ежемесячные авансы в декларации заполняем в ручном режиме.

Источник данных — учет. Он должен быть корректным и совпадать с тем, что указано в отчетности. Только тогда можно говорить про автоматизацию процесса.

Есть планы поддержать учет корректировок в текущем квартале. Чтобы они не влияли на сумму переноса на счет 68.90.

Сейчас по итогам 2023 надо по сроку платежа в 2024 суммы откорректировать через

Операции по ЕНС с 2024 года в 1С

Добавить или прибавить суммы в обороты по счетам.

Т.е. сделать не проводку на разницу, а именно на обороты. Тогда будет удобно анализировать данные в 2024 далее.

Например, проводка

Д 68.02 К 68.90 на 100 руб. А должна быть на 80 руб. Делаем проводку

Д 68.02 К 68.90 на -20 руб.

Добрый день. У меня аналогичная ситуация.

Поступила следующим образом: откорректировала проводки в закрытии месяца за декабрь 2023 в Начислении налогов на ЕНС в ручную согласно суммам указанным

в сданной декларации по НП за 9 месяцев 2023.

Подскажите , возможные негативные последствия данного метода.

Может у вас такая ситуация

Почему налог на прибыль не переносится на ЕНС в 1С?

Тогда да, это рабочий вариант.

Из последствий — после ручной корректировки программа «замораживает» движения по исправленной операции, т. е. ее повторное проведение не изменяет проводки.

Если надо обновить, что-то поменялось в учете, например.

Значит снимаем корректировку, перепроводим операцию, повторяем корректировку.

Доброй ночи! Подскажите, пожалуйста, а как теперь отразить в программе оплату аванса по прибыли за март 2024 за счет ЕНС (есть переплата)? Так же была корректировка по НДС, увеличение к уплате (допустим, 500 руб). Начисление по 68,02-68,90 прошло на полную сумму, а как досписать оплату в 500 руб за счет ЕНС? Заранее спасибо!

Все оплаты отражаются Д 68.90 К 51 — нет разницы, какой именно платеж. Они зачтут автоматически. Так было в 2023 и продолжаем эту методику в 2024.

Уточненка по НДС — сальдо 68.02 верное. Осталось перенести сумму на 68.90. Это документ Корректировки по ЕНС с видом Начисление налога.

Смотря за какой период уточненка. Если сроки уплаты уже прошли, то дата документа = дата уточненки к доплате. Если не прошли, документ отражаем по каждому сроку уплаты.

Если это уточненка, то не должно быть Д 68.02 К 68.90 прошло на полную сумму. Пройти должно было на сумму по декларации исходной.

Действуете, пожалуйста, по алгоритму, который дан выше в обсуждении.

Так исправляем в 2024

Операции по ЕНС с 2024 года в 1С

Так исправляем в 2023

Операции по ЕНС в 2023 году в 1С

Уточненная декларация по НДС на уменьшение и на увеличение при ЕНС в 2023 году в 1С

Если у вас ошибочно прошла полная сумма в рег. операции Начисление налогов на ЕНС в декабре — оставляйте так. Сумма закроется платежом Д 68.90 К 51.

Доброй ночи! Распределение ЕНС при закрытии марта 2024 по НДС за 1 кв 2024 не совпадает с данными декларации. Не идет ровна на сумму НДС, полученного при формировании книги покупок за 1 кв 2024 (вычеты по НДС). Что не так с программой? Как откорректировать? Только сейчас заметила (остальные налоги идут).

Распределение всех налогов и взносов осуществляется по данным учета т.е. по проводкам.

Не зависимо от того, какие данные в декларации и заполнена ли она.

Поэтому учет должен быть правильный. И он должен совпадать с тем, что в отчетности за текущий квартал.

По НДС сверьтесь еще раз с инструкцией по подготовке декларации по НДС за 1 кв 2024.

В копии базы надо найти причину, тогда будет понятно, как исправлять и где именно неточность.

В копии 1С перепроведите 1 кв 2024, перезаполните Формирование записей книги покупок и книги продаж. Заполните декларацию по НДС за 1 кв 2024 и сделайте корректировка 1, чтобы сравнить с исходником.

Посмотрите есть ли разницы с первичной декларацией.

И как прошел перенос на 68.90 в Закрытии месяца.

Важно, чтобы релиз был актуальный — на сегодня не ниже 3.0.151. На неактуальном релизе закрывать квартал нельзя.

Если по декларации получается сумма к возмещению, она автоматически не переносится.

Надо дождаться окончания камеральной проверки НДС и отразить перенос документом Корректировки по ЕНС.

Дата документа, когда видите сумму в ЛК ЮЛ ЕНС на сайте ФНС.

Если по результатам выполнения данных рекомендаций ситуация не изменится — задайте вопрос в Личном кабинете и будем предметно смотреть

Личный кабинет

Материал для проработки вопроса

Декларация по НДС за 1 квартал 2024 в 1С (25.04.24)

Операции по ЕНС с 2024 года в 1С

Уточненная декларация по НДС на уменьшение и на увеличение при ЕНС с 2024 года в 1С

Как отразить возмещение НДС при ЕНС в 1С?

Очень правильно, что не закрыты комментарии к статье. Спасибо Марии, что не направили с вопросами в личные кабинеты. Они отлично дополняют статью и ваши актуальные ссылки на доп материалы по теме очень помогают.

Светлана, благодарим за обратную связь! 🌷🌷🌷

Добрый день. Прошу подсказать:

Начисление налога, который не начисляется автоматизированно, заносится операцией вручную и формирует проводку: Дт20 Кт68.11 — 10 000,00 руб. (в январе, феврале, марте), далее документ «Корректировка ЕНС» — Дт68.11 Кт68.90 (также помесячно), и регламентная операция при закрытии квартала опять же формирует проводку Дт68.11 Кт68.90 (задваивая суммы). Никак не могу понять, что я делаю неправильно…

Здравствуйте!

Отмените документ Корректировка ЕНС по начислению налога на ЕНС.

Если будут дополнительные вопросы задайте их в Личном кабинете.

Доброе утро. Спасибо за ответ, Светлана. Все получилось.