С 1 июля 2023 список подакцизных товаров дополнен сахаросодержащими напитками. Расскажем, кого это касается, какие правила учета, по какой формуле рассчитать сумму акциза, как оформить счет-фактуру и декларацию.

Учет акцизов в программе 1С рассмотрен в статье Учет подакцизных товаров в 1С.

[jivo-yes]

Содержание

Нормативное регулирование

С какой даты применяется акциз

С 01.07.2023 налогообложение акцизами операций с сахаросодержащими напитками производится в соответствии с гл. 22 «Акцизы» НК РФ. Федеральным законом от 21.11.2022 N 443-ФЗ внесены поправки в ст. 181 НК РФ, дано определение новому подакцизному товару и установлена ставка акциза.

Для малого бизнеса новшества обязательны с 1 октября 2023 года.

Что признается сахаросодержащим напитком

Законодатели дали определение таким напиткам в НК РФ:

Получите понятные самоучители 2026 по 1С бесплатно:

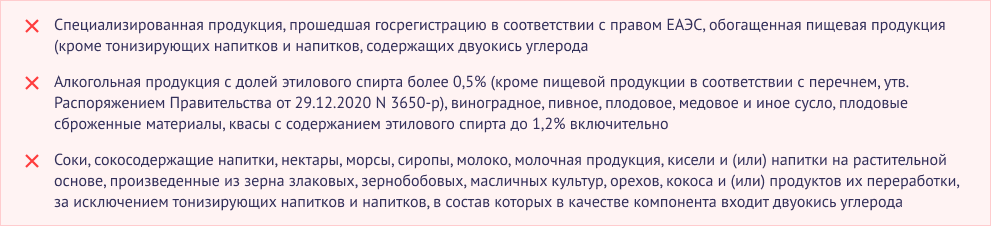

В целях НК РФ не считаются сахаросодержащими напитками (п. 3 ст. 181 НК РФ):

Плательщики акцизов на сладкие напитки

Плательщиками акциза на сахаросодержащие напитки являются их производители — компании и ИП, которые совершают операции, указанные в пп. 1-13 п. 1 ст. 182 НК РФ, в том числе:

- реализацию произведенной продукции;

- передачу ее для собственных нужд;

- передачу произведенной продукции на переработку на давальческой основе;

- передачу на территории России произведенных товаров в уставный капитал организаций;

- ввоз продукции на территорию России.

Операции, освобожденные от обложения акцизами, перечислены в ст. 183 НК РФ (например, реализация подакцизных товаров на экспорт при выполнении условий, предусмотренных ст. 184 НК РФ).

Розничная реализация напитков

С 01.07.2023 производители, реализующие сахаросодержащие напитки через магазины розничной торговли, обязаны уплачивать акциз. Уплата производится по местонахождению головной компании в день передачи товаров магазину (Письмо Минфина от 29.01.2013 N 03-07-06/14).

При розничной реализации подакцизных сахаросодержащих напитков:

- применять ККТ обязательно (п. 8 ст. 2 Закона от 22.05.2003 N 54-ФЗ, Письмо Минфина от 23.07.2019 N 03-01-15/54958);

- в кассовом чеке для обычных физлиц указывать сумму акциза не нужно (п. 13 прим. к таблице 59 из Приложения 2 к Приказу ФНС от 14.09.2020 N ЕД-7-20/662@).

Чтобы применять ККТ при розничной продаже сахаросодержащих напитков, ее нужно особым образом настроить.

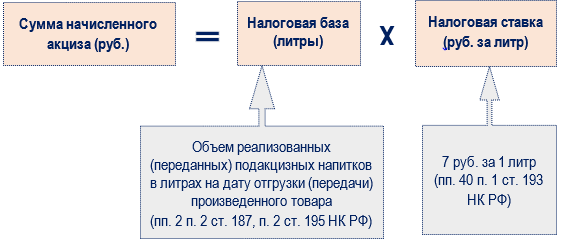

Формула расчета акциза

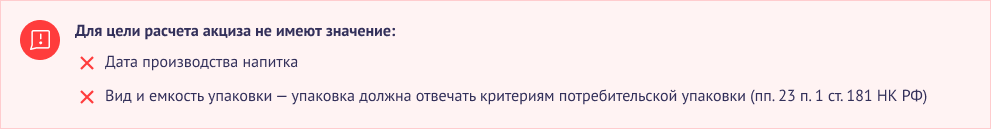

Сумму акциза определяют по формуле (п. 1 ст. 194 НК РФ):

С 01.01.2024 ставки акциза на большинство видов подакцизных товаров выросли, но ставка на сахаросодержащие напитки осталась прежней (Федеральный закон от 31.07.2023 N 389-ФЗ).

Что еще нужно учесть:

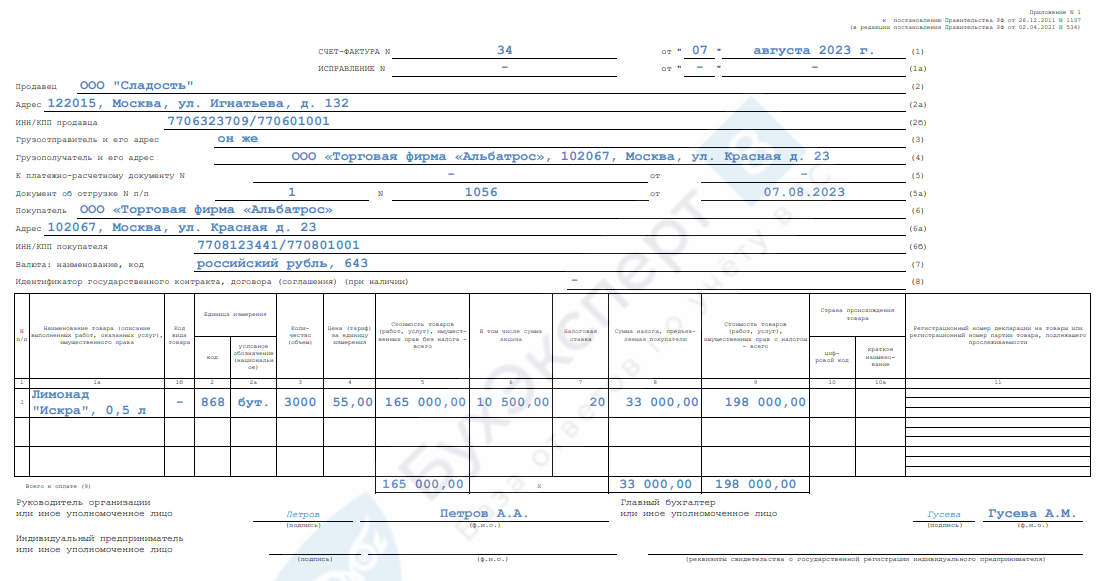

ООО «Сладость» произвело подакцизные напитки:

- в июне — 1 000 литров;

- в июле — 2 000 литров.

Продукция в объеме 1 500 литров реализована в августе.

Расчет акциза: 1 500 литров х 7 руб./л. = 10 500 руб.

Счет-фактура

Для производителей сахаросодержащих напитков специального порядка заполнения счетов-фактур в НК РФ и Постановлении Правительства от 26.12.2011 N 1137 не предусмотрено. Поэтому СФ оформляются по общим правилам.

Заполним счет-фактуру по данным примера из предыдущего раздела ![]() Excel

Excel

Образец заполнения счета-фактуры при реализации подакцизных товаров

С 01.10.2024 нужно применять новые бланки счета-фактуры (Постановление Правительства РФ от 16.08.2024 N 1096). Изменения в его электронных форматах действуют с 09.02.2024 (Приказ ФНС от 19.12.2023 N ЕД-7-26/970).

Декларация

Производители сахаросодержащих напитков обязаны представлять в ИФНС декларацию по акцизам не позднее 25 числа месяца, следующего за отчетным.

Подакцизные операции с сахаросодержащими напитками требуется отражать в декларации, форма и порядок заполнения которой утверждены Приказом ФНС от 19.04.2023 N ЕД-7-3/262@ (КНД 1151090).

Пример

В июле ООО «Север» реализовало на территории России 9 000 бутылок произведенного ею лимонада, в т. ч.:

- 7 500 бутылок емкостью 0,5 л;

- 1 500 бутылок емкостью 0,33 л.

Стоимость проданного лимонада — 1 800 000 руб., в том числе НДС — 300 000 руб.

В день отгрузки продукции определили налоговую базу по акцизу: (7 500 бут. × 0,5 л + 1 500 бут. × 0,33 л) = 4 245 л.

Ставка акциза — 7 руб. за 1 литр (пп. 40 п. 1 ст. 193 НК РФ).

Сумма акциза: 7 руб. × 4 245 л = 29 715 руб.

Других операций, которые нужно отражать в декларации по акцизам, ООО «Север» в июле не совершало. По итогам июля бухгалтер заполнил декларацию по акцизам по форме, утв. Приказом ФНС от 19.04.2023 N ЕД-7-3/262@.

В декларацию бухгалтер включил титульный лист, раздел 1 и раздел 2.

В разделе 2 бухгалтер указал:

- по стр. 010 код вида подакцизного товара — «298»;

- по стр. 020 КБК для акциза на сахаросодержащие напитки — 182 1 03 02480 01 1000 110.

Далее бухгалтер заполнил подразделы 2.1 и 4.1 раздела 2.

В подразделе 2.1 он привел расчет суммы акциза:

- в графе 1 код операции — «10001»;

- в графе 2 код признака применения ставки акциза — «4»;

- в графе 3 налоговую базу — 4 245 л;

- в графе 4 сумму акциза — 29 715 руб.

В подразделе 4.1 раздела 2 бухгалтер указал:

- в графе 2 сумму акциза к уплате в бюджет — 29 715 руб.;

- в графе 1 код показателя для этой суммы — «40001».

Другие подразделы раздела 2 бухгалтер оставил пустыми.

В разделе 1 бухгалтер указал:

- по стр. 010 — код ОКТМО;

- по стр. 020 КБК для акциза на сахаросодержащие напитки — 182 1 03 02480 01 1000 110;

- по стр. 030 код срока уплаты — «03»;

- по стр. 040 сумму акциза к уплате в бюджет — 29 715 руб.

25 августа бухгалтер ООО «Север» подал декларацию по акцизам за июль в налоговую инспекцию по местонахождению компании.

Срок уплаты акциза

Акциз, начисленный при реализации (передаче) сахаросодержащих напитков, перечислите в бюджет в составе ЕНП (единого налогового платежа) на ЕНС (единый налоговый счет) — не позднее 28 числа месяца, следующего за месяцем реализации (п. 3 ст. 204 НК РФ).

Налоговые вычеты

Уменьшить исчисленную сумму акциза с отгруженных сахаросодержащих напитков можно на сумму налоговых вычетов (такие случаи перечислены в ст. 200 НК РФ).

К примеру, принять акциз к вычету можно при безвозвратной утере подакцизных товаров в процессе их производства, хранения, перемещения и последующей технологической обработки либо при возврате подакцизного товара покупателем (п. 2 — 3, п. 5 ст. 200 НК РФ).

Учет начисленного акциза

Акциз, начисленный при реализации сахаросодержащих напитков и предъявленный покупателю, учитывается по счету 90 или 91 — в зависимости от того, на каком счете отражена выручка:

- Дт 90.04 (91.02) Кт 68 субсчет «Расчеты по акцизам» — начислен акциз при реализации (передаче) подакцизной продукции.

Исчисленный акциз в налоговых доходах не отражается (п. 1 ст. 248 НК РФ).

Штрафы

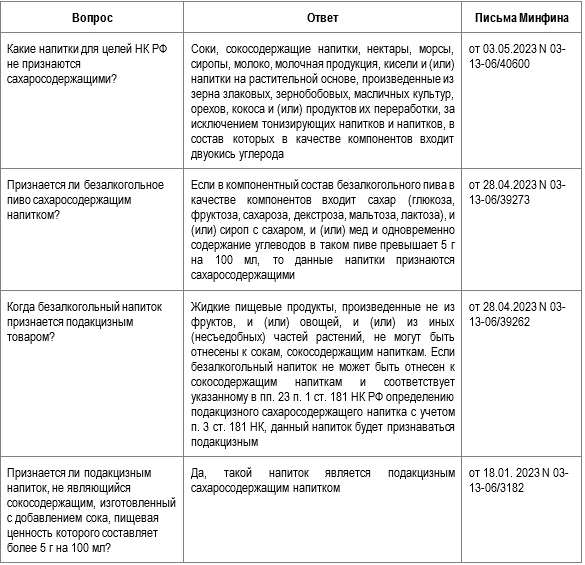

Разъяснения Минфина

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за статью. Все по полочкам, очень содержательно.

На конец августа в 1С:Бухгалтерия так и не реализовано? Или я не догадываюсь как подключить функциональность…

Пока информации про автоматизацию в 1С Бухгалтерия нет т.к это все-таки не профильная конфигурация для плательщиков таких акцизов.

Если есть такая необходимость, то в обязательном порядке сообщите разработчикам на v8@1c.ru

Будут изменения в этом направлении — обязательно поделимся!

Мониторить можно здесь.

Добавлена автоматизация в 1С БП 🙂

Учет подакцизных товаров в 1С

Добрый день! По производителям ничего не понятно. Что делать тем, кто только собрался производить сахоросодержащуюю продукцию. Ни где на сайте налоговой нет ни какой информации, что необходимо использовать акцизные марки для такого вида продукта. Работники ИФНС во всяком случае не в курсе. Можно подробнее? Нужны ли акцизные марки или нет?

Здравствуйте!

В данном случае акциз — это налоговый сбор. Поэтому, в моем понимании, акцизная марка не требуется. По сахаросодержащим напиткам акциз рассчитывается и уплачивается. Затем по нему надо отчитаться.

Добавлена автоматизация в 1С 🍀🍀🍀

Учет подакцизных товаров в 1С