Материально-производственные запасы (МПЗ) — оборотные активы предприятия в виде сырья, материалов и т. д., используемые при производстве продукции.

Из статьи вы узнаете об особенностях отражения операций по приобретению производственных материалов в 1С. Рассмотрим:

- основные документы;

- счета учета;

- нюансы отражения операций в БУ и НУ;

- в какой момент принимать НДС к вычету при приобретении сырья.

Содержание

Пошаговая инструкция

Организация заключила договор на поставку материалов для производства готовой продукции.

21 января производственные материалы поступили на склад:

- экокожа Лазурь — 1 500 пог. м на общую сумму 708 000 руб. (в т. ч. НДС 20%);

- экокожа Перламутр — 75 пог. м на общую сумму 35 400 руб. (в т. ч. НДС 20%);

- стельки — 1 000 пар на общую сумму 12 000 руб. (в т. ч. НДС 20%);

- украшения для обуви со стразами — 5 000 шт. на общую сумму 210 000 руб. (в т. ч. НДС 20%).

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение материалов | |||||||

| 21 января | 10.01 | 60.01 | 804 500 | 804 500 | 804 500 | Принятие к учету материалов | Поступление (акт, накладная) — Товары (накладная) |

| 19.03 | 60.01 | 160 900 | 160 900 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 21 января | — | — | 965 400 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 160 900 | Принятие НДС к вычету | ||||

| — | — | 160 900 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Приобретение материалов

Нормативное регулирование

Производственные материалы относятся к запасам (п. 3 ФСБУ 5/2019) и учитываются на счете 10.01 «Сырье и материалы» по фактической себестоимости приобретения (заготовления) или учетным ценам (рабочий план счетов 1С).

В БУ запасы принимаются к учету по фактической стоимости, в которую (п. 9, 11-13 ФСБУ 5/2019):

Получите понятные самоучители 2025 по 1С бесплатно:

- входят суммы:

- уплаченные поставщику;

- затрат на заготовку и доставку запасов до места их использования;

- затрат по доведению запасов до состояния, пригодного к использованию в запланированных целях;

- оценочного обязательства по демонтажу, утилизации;

- процентов, связанных с приобретением запасов;

- иных затрат, связанных с приобретением;

- не входят суммы:

- возмещаемых налогов и сборов;

- дисконтирования при отсрочке;

- скидок, уступки и т. д.

Организации с упрощенным учетом вправе оценивать запасы только исходя из цены поставщика — без учета:

- скидок;

- дисконтирования в связи с отсрочкой платежа более 12 месяцев.

Иные затраты на приобретение признаются в составе расходов того периода, в котором они понесены (п. 17 ФСБУ 5/2019).

Подробнее Конструктор учетной политики

В НУ запасы принимаются к учету без учета входящего НДС и акцизов в сумме (п. 2 ст. 254 НК РФ):

- цены приобретения;

- комиссионных вознаграждений посредникам;

- ввозных таможенных пошлин и сборов;

- расходов на транспортировку;

- иных затрат.

Если МПЗ используются в деятельности, необлагаемой НДС, то входной налог включается в фактическую стоимость (пп. 1 п. 2. ст. 170 НК РФ).

Подробнее — Приобретение материалов по ФСБУ 5/2019 в 1С

Учет в 1С

Приобретение материалов для производства оформите документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки.

Шапка документа

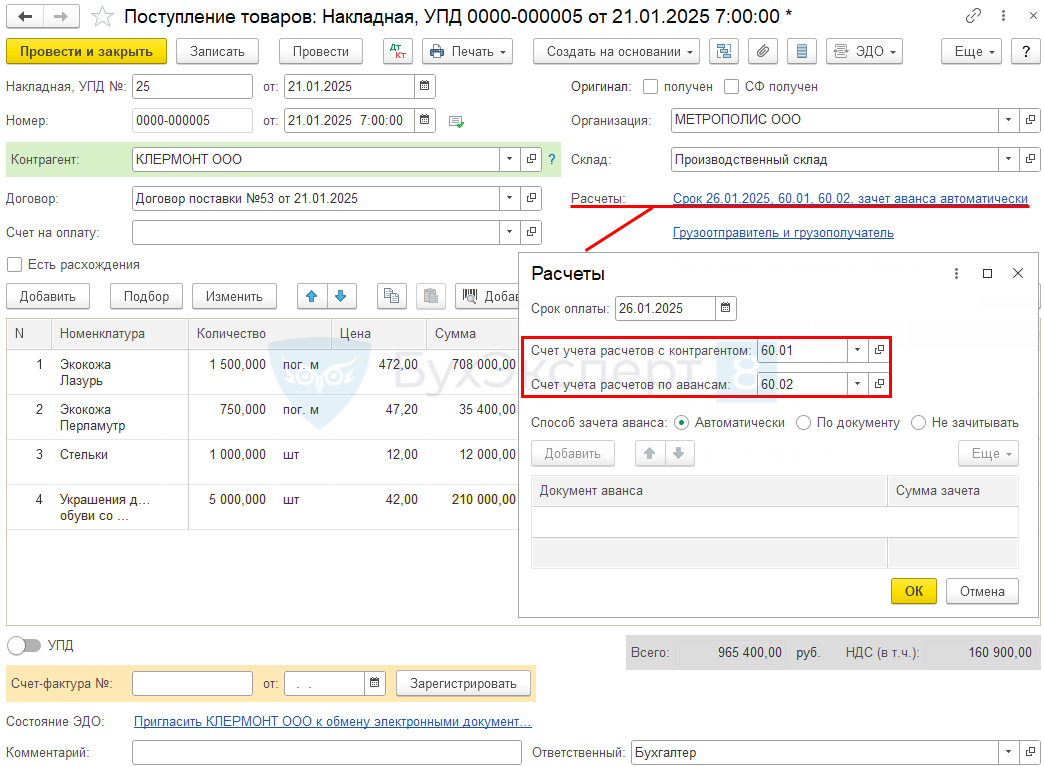

- Накладная № от — номер и дата, указанные поставщиком в первичном документе на поставку.

- Дата — дата принятия материалов к учету.

- Контрагент — поставщик материалов, выбирается из справочника Контрагенты.

- Договор — документ, по которому ведутся расчеты с поставщиком;

- Вид договора — С поставщиком;

- Склад — место хранения материалов, выбирается из справочника Склады.

В нашем примере расчеты по договору ведутся в рублях ![]() PDF , в результате выбора такого договора в документе Поступление (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с поставщиком в форме Расчеты:

PDF , в результате выбора такого договора в документе Поступление (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с поставщиком в форме Расчеты:

- Счет учета расчетов с контрагентом — 60.01 «Расчеты с поставщиками и подрядчиками».

- Счет учета расчетов по авансам — 60.02 «Расчеты по авансам выданным».

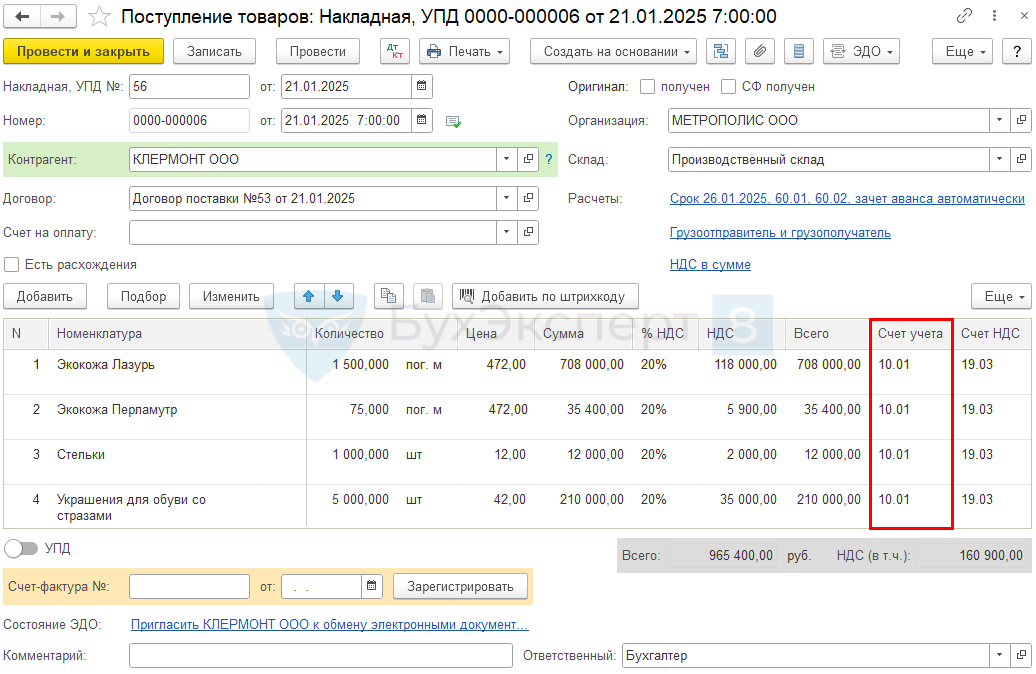

Табличная часть документа

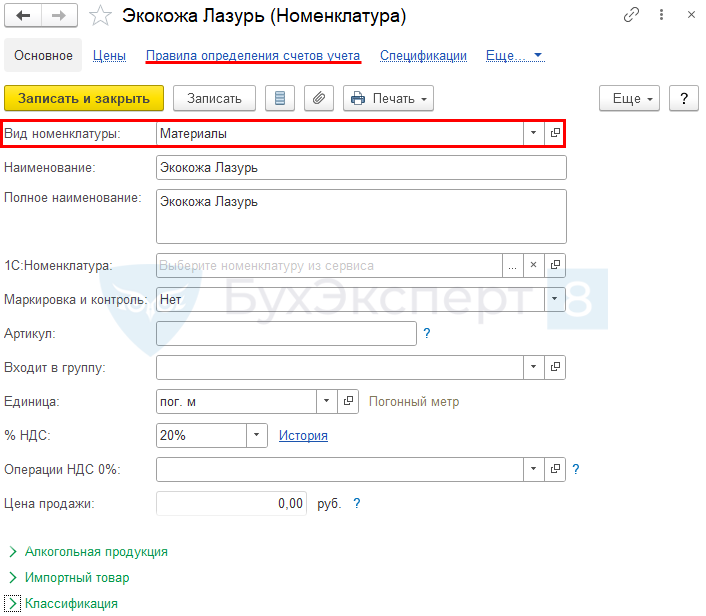

- Номенклатура — приобретаемые материалы из справочника Номенклатура.

- Счет учета — 10.01 «Сырье и материалы» подставляется автоматически для вида номенклатуры Материалы в соответствии с Правилами определения счетов учета.

- Счет НДС — 19.03 «НДС по приобретенным материально-производственным запасам» подставляется автоматически.

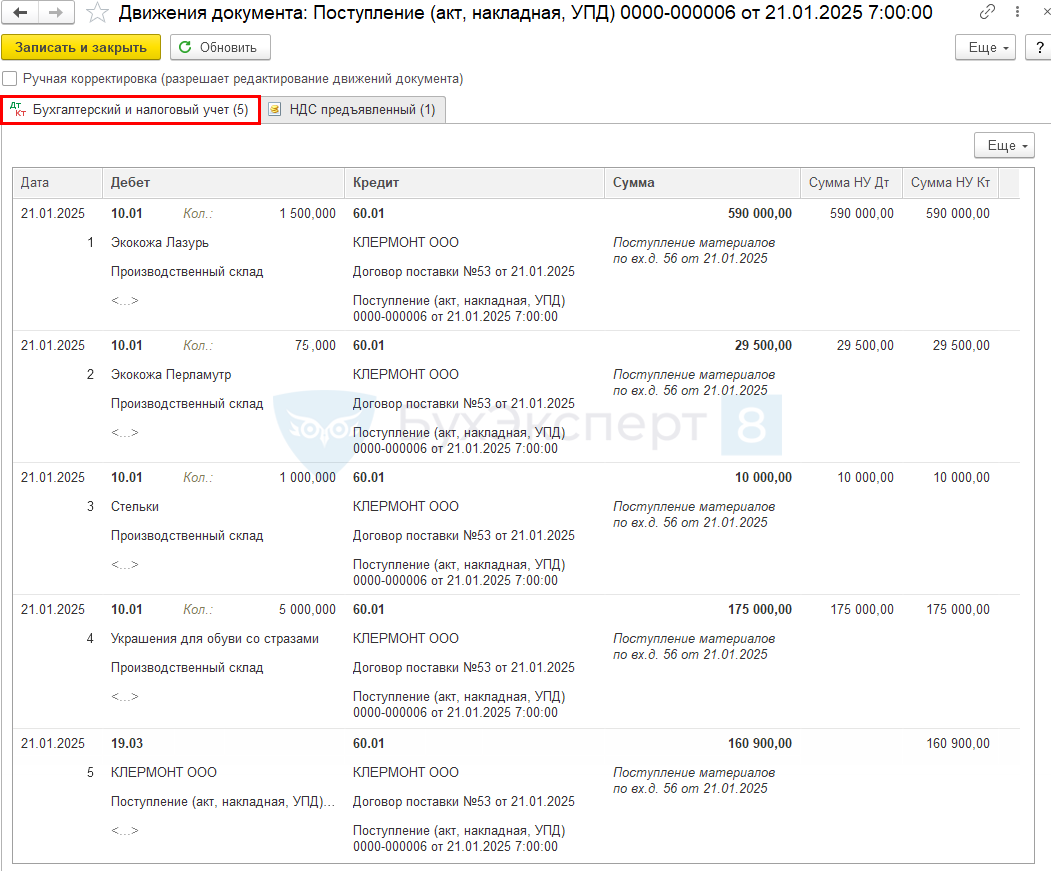

Проводки по документу

Документ формирует проводки:

- Дт 10.01 Кт 60.01 — материалы приняты к учету по стоимости без НДС.

- Дт 19.03 Кт 60.01 — НДС принят к учету.

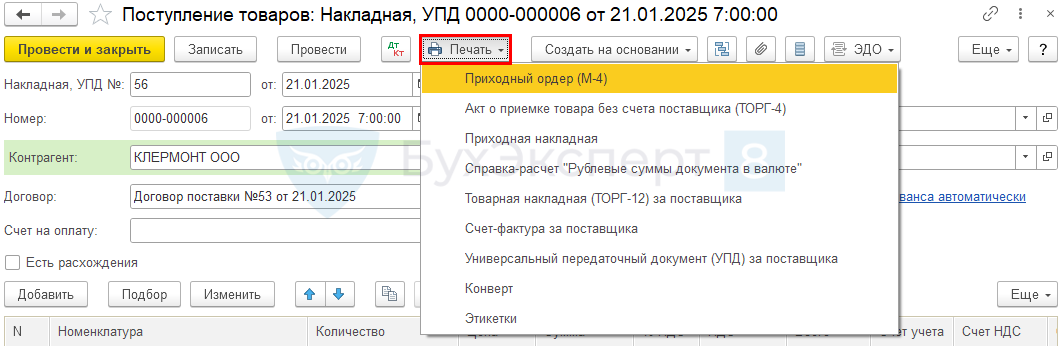

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов.

Бланки, используемые в программе 1С, можно распечатать по кнопке Печать документа Поступление (акт, накладная).

Регистрация СФ поставщика

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- материалы приобретены для деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- материалы приняты к учету (п. 1 ст. 172 НК РФ).

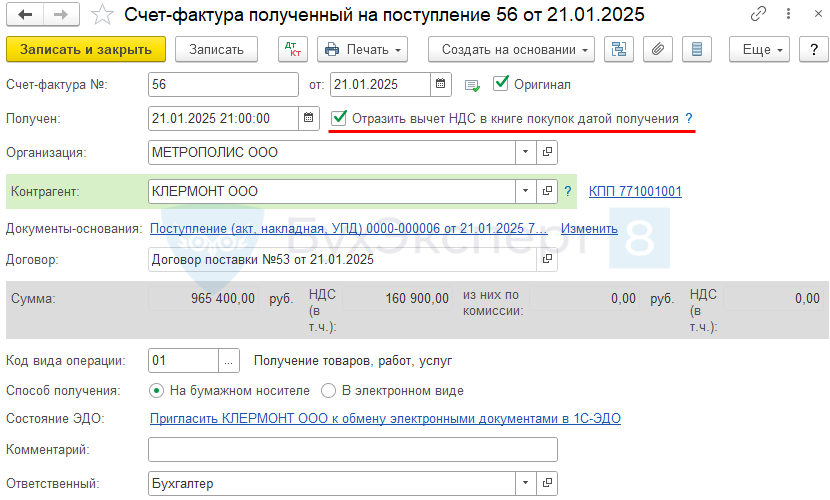

Для регистрации входящего счета-фактуры от поставщика, укажите его номер и дату внизу формы документа Поступление (акт, накладная), нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — 01 «Получение товаров, работ, услуг».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Изучить Варианты принятия НДС к вычету по документу Счет-фактура полученный.

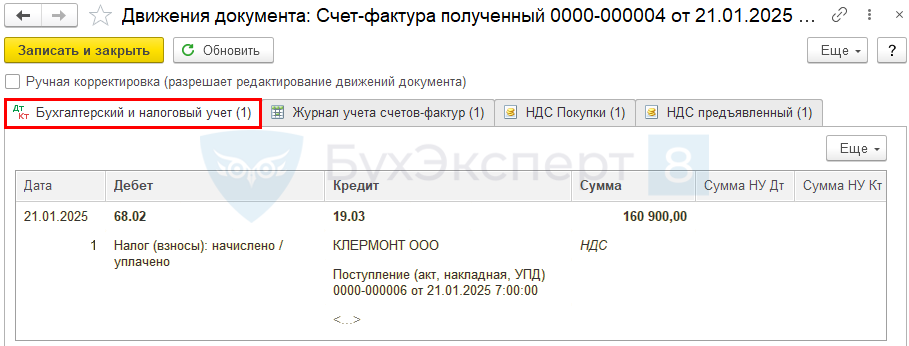

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.03 – НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. ![]() PDF

PDF

Если приобретаются несырьевые материалы для производства готовой продукции на экспорт, то НДС принимается к вычету без какой-либо специфики — также, как и при покупке материалов для операций на внутреннем рынке (п. 2 ст. 171 НК РФ, п. 3 ст. 172 НК РФ).

Раздельный учет НДС не ведется. Право на принятие налога к вычету будет возникать по приобретенным МПЗ вне зависимости от подтверждения (не подтверждения) ставки НДС 0% при экспорте несырьевых товаров (п. 10 ст. 165 НК РФ).

Перечень сырьевых товаров утвержден и действует с 01.07.2018 (Постановление Правительства РФ от 18.04.2018 N 466).

Отчетность

В декларации по НДС сумма вычета НДС отражается:

- В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»:

PDF

PDF

- сумма НДС, принятая к вычету.

- В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете