Как учитывать безвозмездную передачу готовой продукции в рекламных целях стоимостью менее 300 руб., если входящий НДС по материалам, из которых она произведена, уже принят к вычету?

Содержание

Если передаете продукцию собственного производства себестоимостью не более 300 руб., такая передача не облагается НДС (пп. 25 п. 3 ст. 149 НК РФ). При этом входящий НДС по материалам на производство такой продукции нельзя принять к вычету. Поэтому, если ранее НДС приняли к вычету, его необходимо восстановить (пп. 1 п. 2 ст. 170 НК РФ).

До 31.08.2023 лимит стоимости необлагаемого имущества, передача которого не облагается НДС, — 100 руб.

С 31 августа 2023 — повышен лимит расходов на рекламные товары, освобождаемые от НДС

При этом есть право отказаться от льготы, распространяющейся на безвозмездную передачу продукции стоимостью менее 300 руб. при условиях (п. 5 ст. 149 НК РФ):

- вы представите заявление о таком отказе не позднее 1-го числа налогового периода, с которого хотите отказаться от освобождения, и будете пользоваться льготой не менее года;

- отказ от льготы обязателен по всем операциям, предусмотренным пп. 25 п. 3 ст. 149 НК РФ (если вы их осуществляете), а не только по передаче рекламной продукции.

Если безвозмездная передача продукции в рекламных целях — разовая операция для организации, от льготы ей лучше отказаться, т. к. трудоемкость учета и вероятность ошибки довольно высоки. В этом случае НДС на безвозмездную передачу необходимо начислить.

Посмотрим, как оформить безвозмездную передачу готовой продукции на конкретном примере.

Организация приобрела сырье для производства готовой продукции «Коктейль морской замороженный»:

- осьминоги — 2 000 гр. на сумму 4 800 руб. (в т. ч. НДС 20%);

- моллюски — 3 000 гр. на сумму 7 200 руб. (в т. ч. НДС 20%);

- кальмары — 4 000 гр. на сумму 9 200 руб. (в т. ч. НДС 20%).

Всего — на общую сумму 21 600 руб. (в т. ч. НДС 20%). Входящий НДС в сумме 3 600 руб. принят к вычету во II квартале.

30 сентября выпущена готовая продукция в количестве 100 упаковок.

Расход материалов на выпуск одной упаковки готовой продукции «Коктейль морской замороженный»:

- осьминоги — 40 гр.;

- моллюски — 40 гр.;

- кальмары — 20 гр.

При выпуске продукции не было информации, в каких операциях она далее будет использована (облагаемые НДС или не облагаемые НДС).

01 октября готовая продукция (50 уп.) роздана в рекламных целях на выставке.

Стоимость продажи единицы продукции — 200 руб. (в т. ч. НДС 20%).

Производство готовой продукции

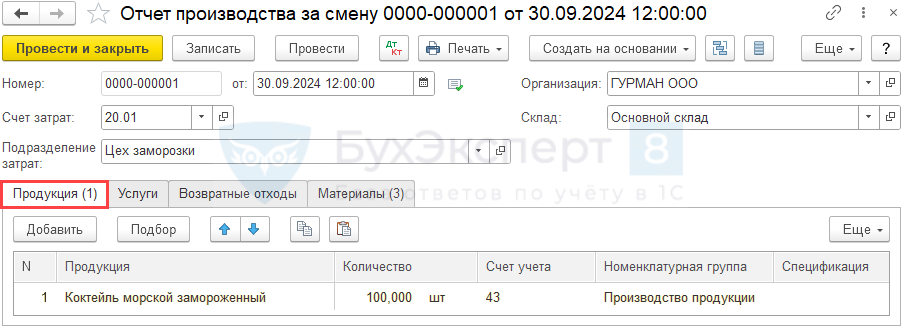

Выпуск готовой продукции отражайте документом Отчет производства за смену в разделе Производство – Выпуск продукции (Отчет производства).

Производство продукции в разных периодах

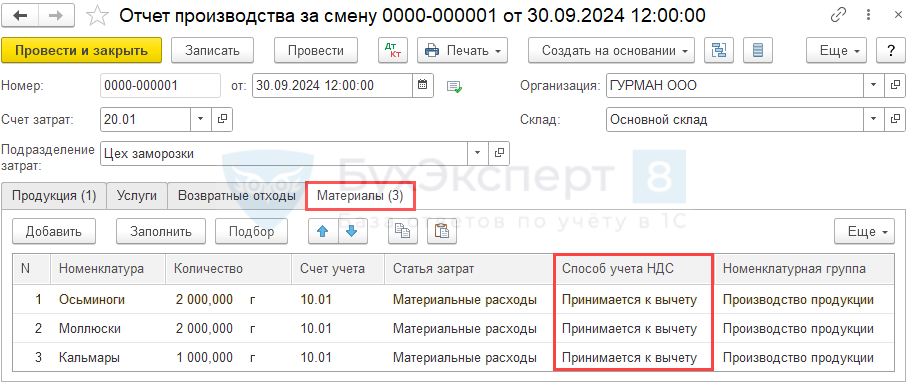

Если продукция произведена в одном периоде, а раздаваться будет в другом, и при выпуске неизвестно, сколько продукции будет роздано, то при списании материалов в производство Способ учета НДС устанавливается как Принимается к вычету.

Получите понятные самоучители 2026 по 1С бесплатно:

В момент раздачи готовой продукции восстановление НДС по переданной продукции необходимо оформить вручную.

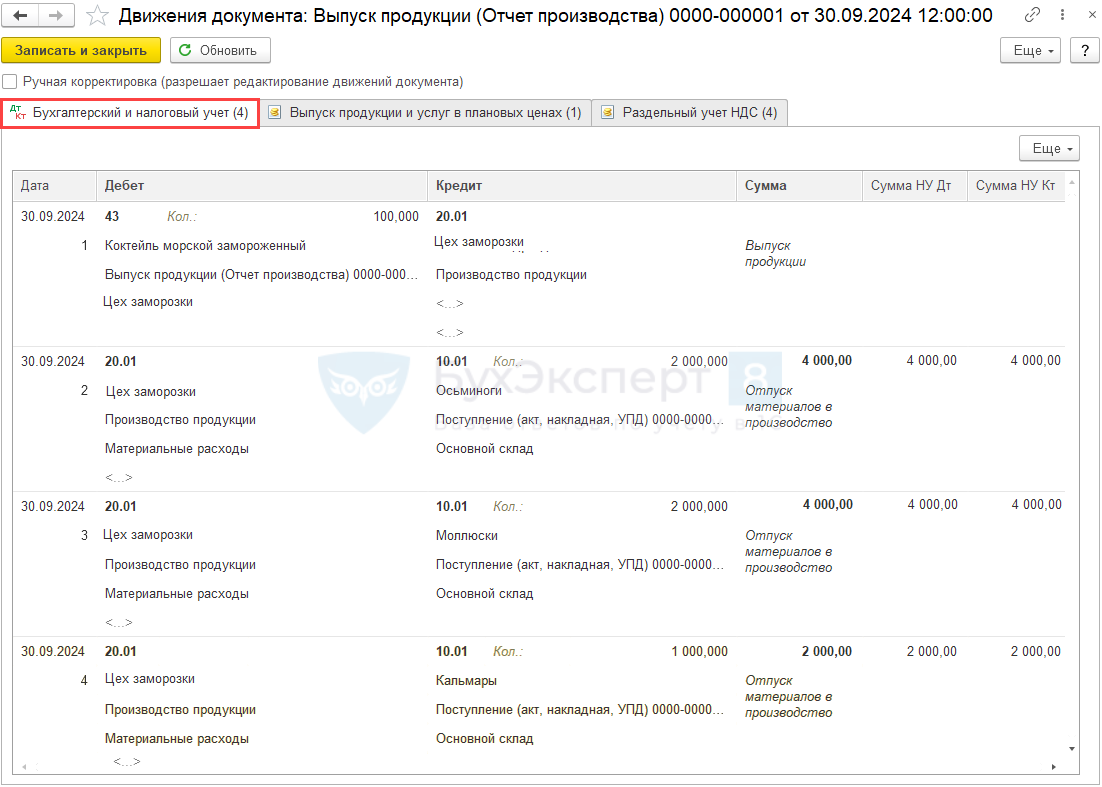

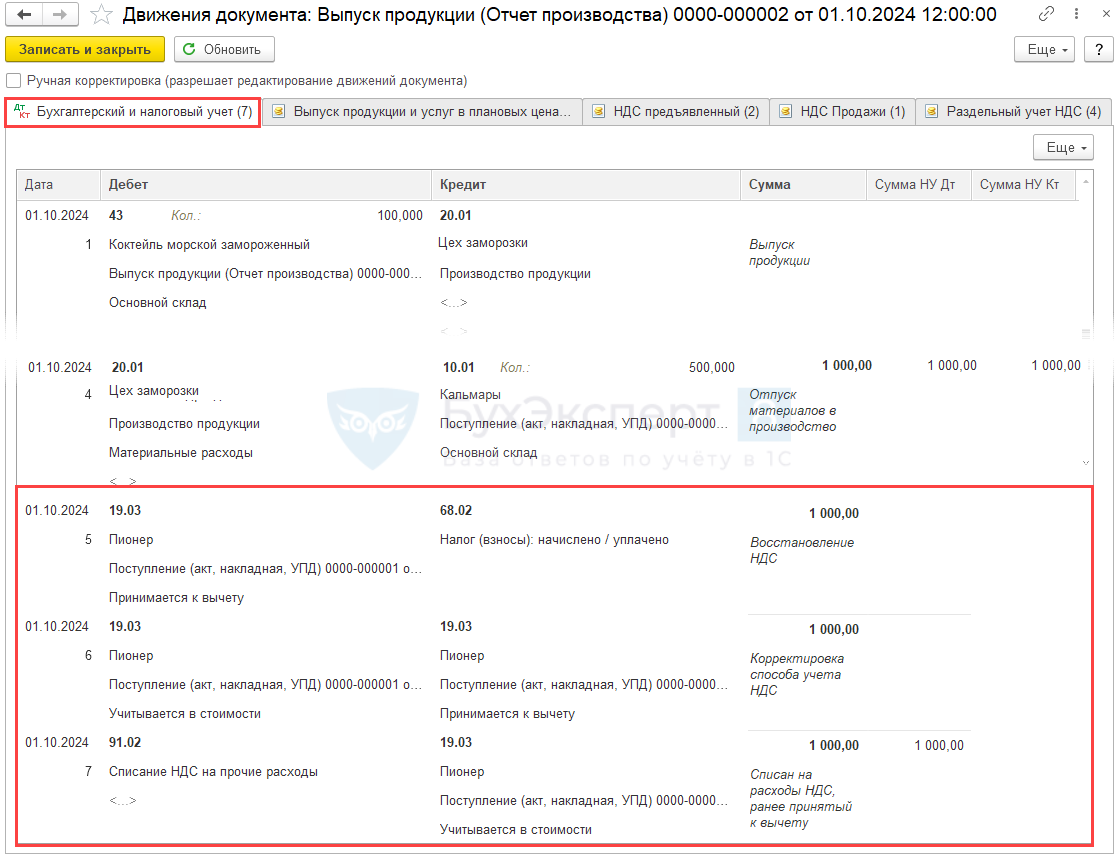

Проводки по документу

Документ формирует проводки:

- Дт 43 Кт 20.01 — оприходование произведенной готовой продукции;

- Дт 20.01 Кт 10.01 — списание материалов в производство.

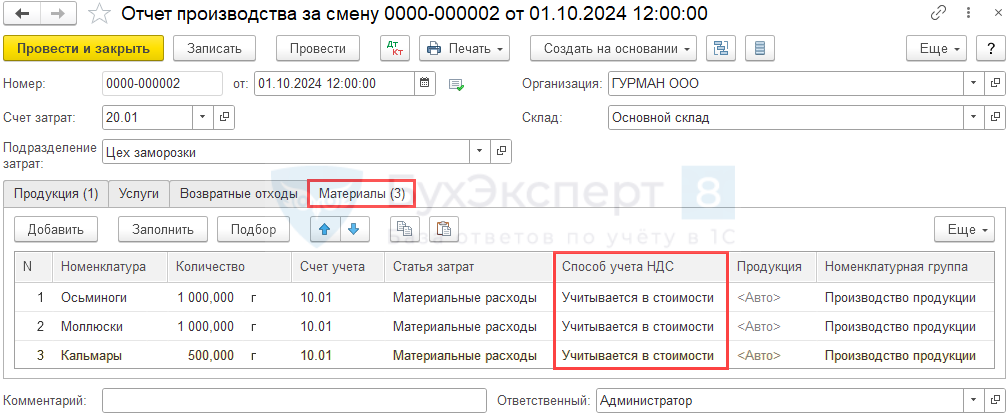

Производство продукции в одном месяце с раздачей

Если продукция выпускается в одном месяце, и мы заранее знаем, сколько продукции раздается или можем поправить выпуск, восстановление НДС можно осуществить при списании материалов. Это можно сделать как в документе Расход материалов, так и в Отчет производства за смену.

Если материалы заполняются по спецификации, рекомендуем создавать отдельный документ Отчет производства за смену на количество продукции, которая будет роздана в рекламных целях. Так удобнее заполнять вкладку Материалы.

В документе Отчет производства за смену на вкладке Материалы укажите:

- Способ учета НДС — Учитывается в стоимости.

По материалам, у которых будет изменен Способ учета НДС на Учитывать в стоимости, входящий НДС автоматически восстановится при проведении документа.

Проводки по документу

Документ формирует проводки:

- Дт 43 Кт 20.01 — оприходование произведенной готовой продукции;

- Дт 20.01 Кт 10.01 — списание материалов в производство;

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 19.03 Кт 19.03 — изменение способа учета НДС;

- Дт 91.02 Кт 19.03 — списание НДС на прочие расходы.

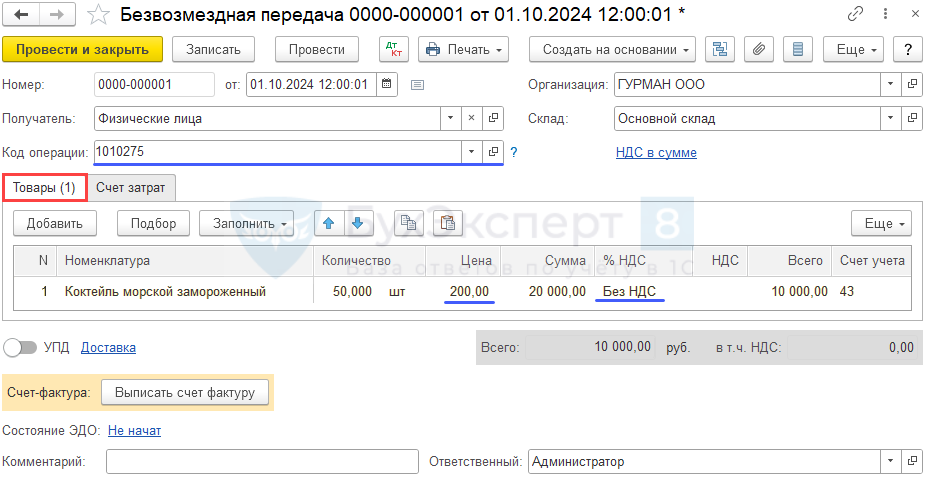

Безвозмездная передача продукции

Безвозмездную передачу готовой продукции неопределенному кругу лиц оформите документом Безвозмездная передача в разделе Продажи.

В документе укажите:

- Получатель — не заполняется, т. к. передача осуществляется неопределенному кругу лиц;

- Код операции — 1010275 «Передача в рекламных целях товаров (работ, услуг)»;

- Номенклатура — готовая продукция, которая раздается в рекламных целях;

- Цена — цена единицы продукции, исчисленная исходя из всех фактических расходов на ее создание и передачу (Письмо Минфина от 20.07.2017 N 03-07-11/46167);

- % НДС — Без НДС: продукция себестоимостью за единицу менее 300 руб. НДС не облагается (пп. 25, п. 3 ст. 149 НК РФ).

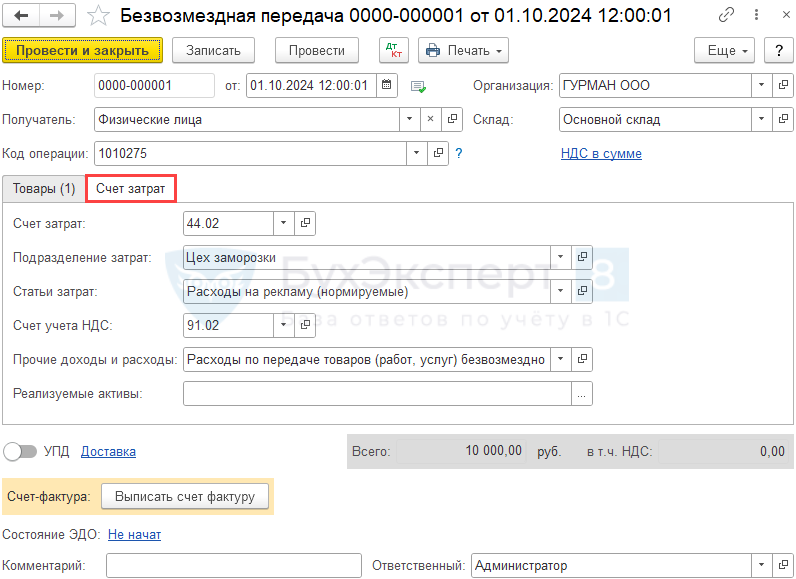

На вкладке Счет затрат заполните:

- Счет затрат — 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность»;

- Статьи затрат — статья с видом расхода Расходы на рекламу (нормируемые).

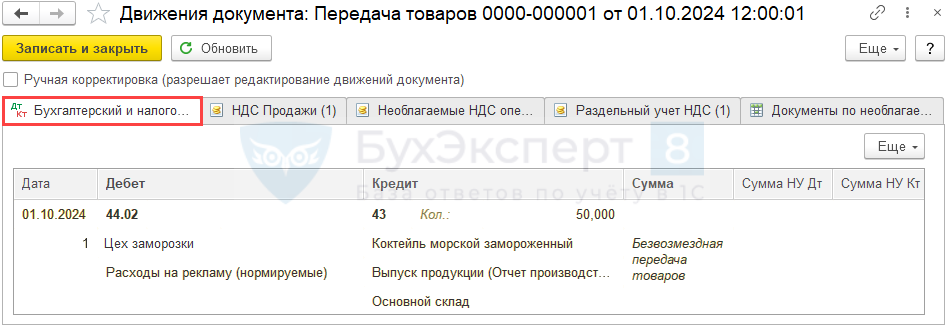

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 43 — себестоимость безвозмездно переданной продукции учтена в затратах на рекламу.

Восстановление НДС

Если на безвозмездную передачу не начисляется НДС, то входящий налог по передаваемым МПЗ нельзя принять к вычету. В т. ч. нельзя принять к вычету входящий НДС по материалам, из которых произведена продукция (пп. 25 п. 3 ст. 149, пп. 1 п. 2 ст. 170 НК РФ).

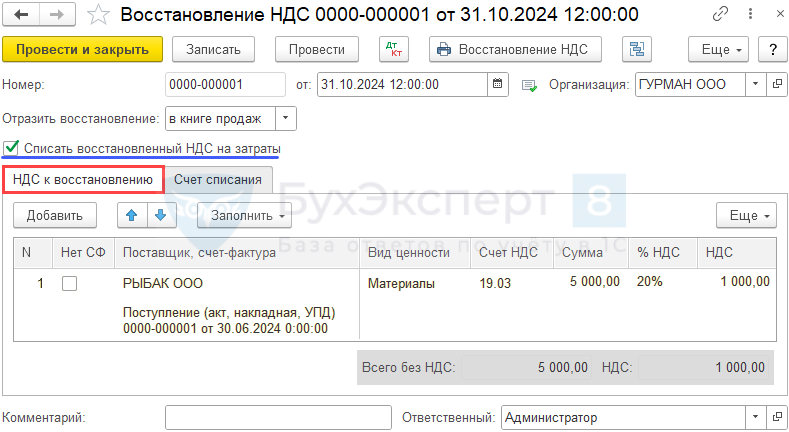

Восстановите НДС с помощью документа Восстановление НДС в разделе Операции — Регламентные операции НДС — кнопка Создать — Восстановление НДС.

В документе укажите:

- Отразить восстановление — в книге продаж;

- флажок Списать восстановленный НДС на затраты — установлен;

- на вкладке НДС к восстановлению можно указать последнее поступление по материалам:

- Поставщик — контрагент, у которого закуплены материалы для производства;

- Счет-фактура — документ, по которому восстанавливается НДС;

- Вид ценности — Материалы;

- Счет НДС — 19.03 «НДС по приобретенным материально-производственным запасам»;

- Сумма — стоимость использованных материалов для производства переданной продукции (в нашем примере 5 000 руб.);

- % НДС — 20%;

- НДС — сумма НДС к восстановлению (в нашем примере 1 000 руб.).

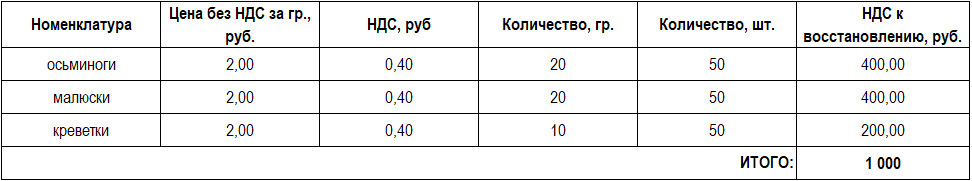

При этом в 1С не имеет значения, какие настройки учета запасов установлены (ФИФО, партийный учет): сумму к восстановлению необходимо рассчитать самостоятельно.

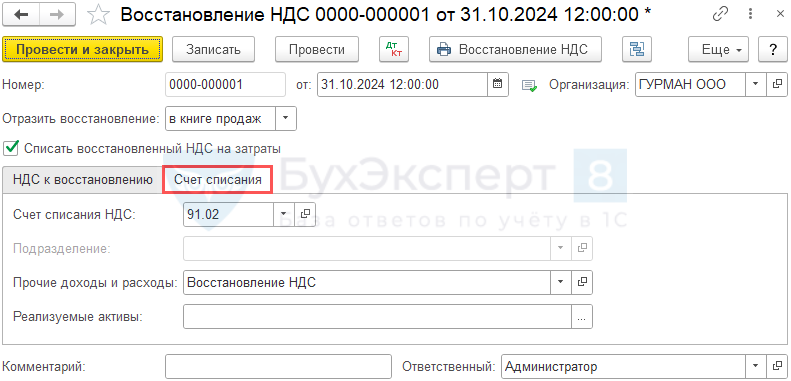

На вкладке Счет списания заполните счет и его аналитику, по которой отразятся затраты на восстановление НДС:

- Счет списания НДС — 91.02 «Прочие расходы».

- Прочие доходы и расходы — Восстановленный НДС, статья прочих расходов, выбирается из справочника Прочие доходы и расходы.

- Вид статьи — Налоги и сборы;

- флажок Принимается к налоговому учету установлен.

- Прочие доходы и расходы — Восстановленный НДС, статья прочих расходов, выбирается из справочника Прочие доходы и расходы.

При такой настройке, в декларации по налогу на прибыль сумма восстановленного НДС отразится в составе косвенных расходов:

- Лист 02 Приложение N 2

- стр. 041 «Суммы налогов и сборов …».

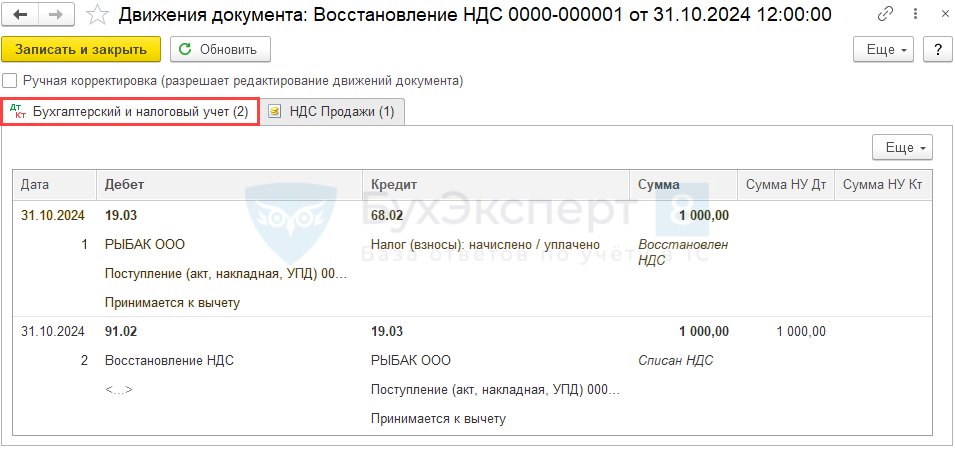

Проводки по документу

Документ формирует проводки:

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 91.02 Кт 19.03 — списание НДС на расходы.

См. также:

- На каком счете учитывать рекламные материалы в 1С?

- НДС при безвозмездной передаче

- Варианты выпуска продукции и их отличия при расчете себестоимости в 1С

- Переход на раздельный учет НДС (с релиза 3.0.73) в 1С

- Правило 5 процентов для входящего НДС в 1С

- Как в 1С вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции?

- Ошибка: Раздельный учет входящего НДС

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете