У сотрудника в середине года изменился статус налогоплательщика. Как правильно указать в программе новый статус – с даты изменения или с начала года?

[jivo-yes]

В ЗУП 3.1 новый статус сотруднику нужно установить с начала года. Особенно это важно для работников, ставших нерезидентами.

Если для нерезидентов установить дату смены статуса не с начала года, возникнут проблемы с НДФЛ. Причина проблемы – с доходов с начала года не будет выполнен перерасчет налога по «нерезидентской» ставке 30%.

Это же правило распространяется и на льготных нерезидентов – дистанционщики за границей, патентники и пр. Для них применяется ставка 13% (15%), но она действует не для всех видов доходов, а только для трудовых. Поэтому если у работника были нетрудовые доходы (например, подарки) и к ним применялась ставка 13%, то после утраты статуса резидента нужно пересчитать налог с таких доходов по ставке 30%.

При формировании 6-НДФЛ доход и налог будут отнесены новой ставке сотрудника, которая соответствует его новому статусу. В случае смены статуса с резидента на нерезидента вся сумма дохода и налога отразится на странице для ставки 30%. В результате исчисленный НДФЛ не будет соответствовать налоговой базе и в 6-НДФЛ возникнут ошибки в контрольных соотношениях.

Чтобы этого избежать нужно указать новый статус работника с начала года и пересчитать налог с января.

Если до изменения статуса налогоплательщика и перерасчета НДФЛ с начала года уже были сданы отчеты 6-НДФЛ со ставкой 13%, потребуется подать корректировку.

Разберем на примере.

Получите понятные самоучители 2025 по 1С бесплатно:

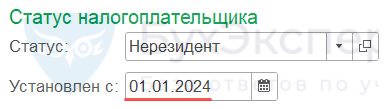

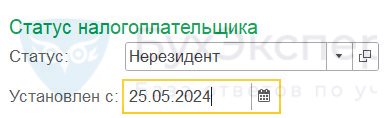

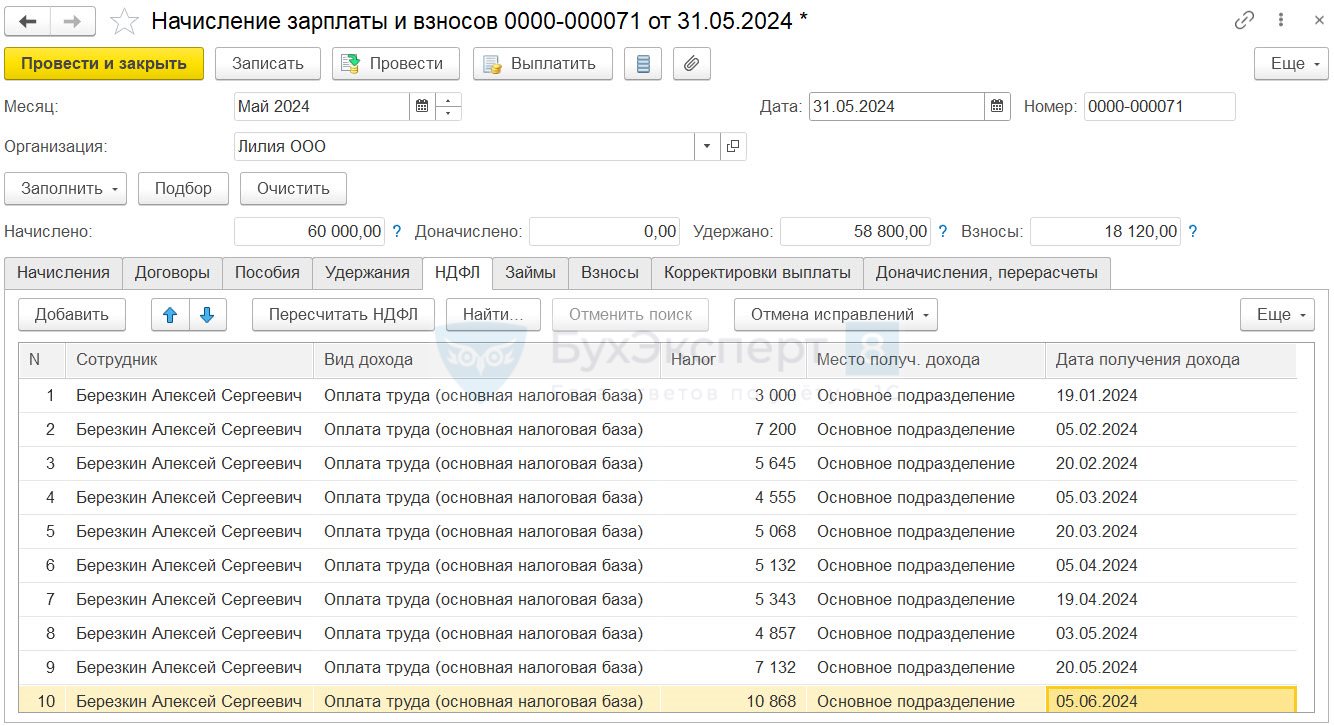

Сотрудник Березкин А. С. 25 мая 2024 года потерял статус налогового резидента. В карточке сотрудника в разделе Налог на доходы установлен новый статус – Нерезидент с текущей даты, 25.05.2024.

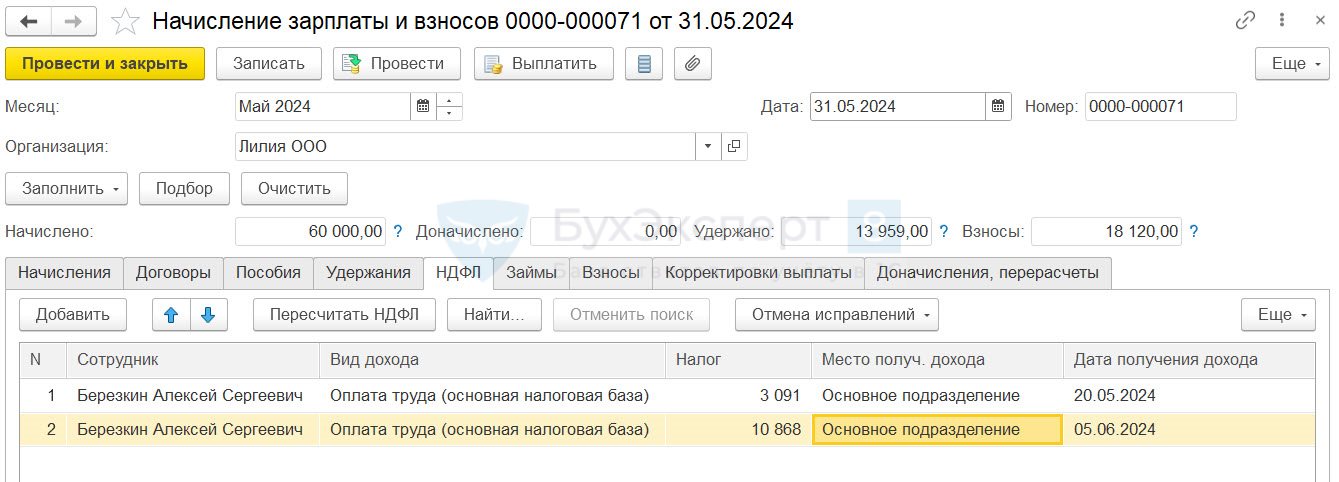

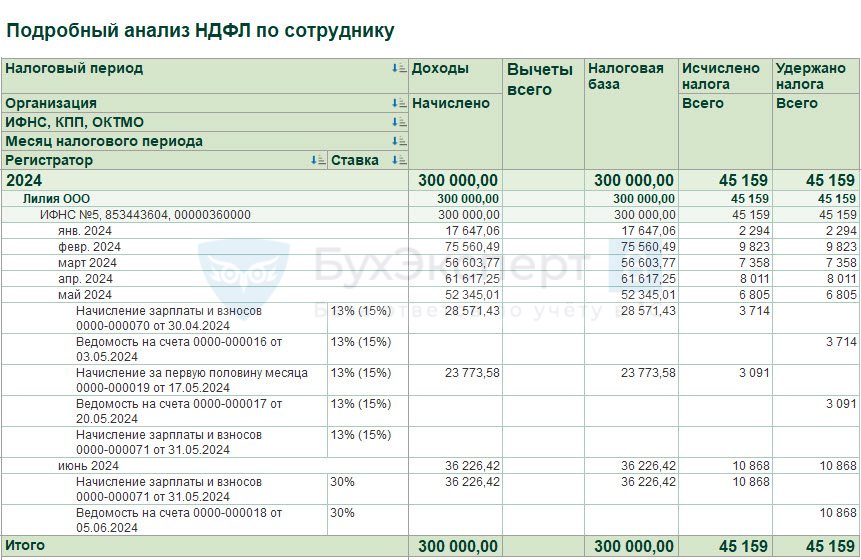

С начала года до изменения налогового статуса НДФЛ исчислялся по ставке 13%. После изменения статуса, начиная с расчета зарплаты за май, налог рассчитывается по ставке 30%. Перерасчет НДФЛ с начала года не выполняется.

В учете НДФЛ доходы и налог по сотруднику разбиваются по разным ставкам – до смены статуса и после.

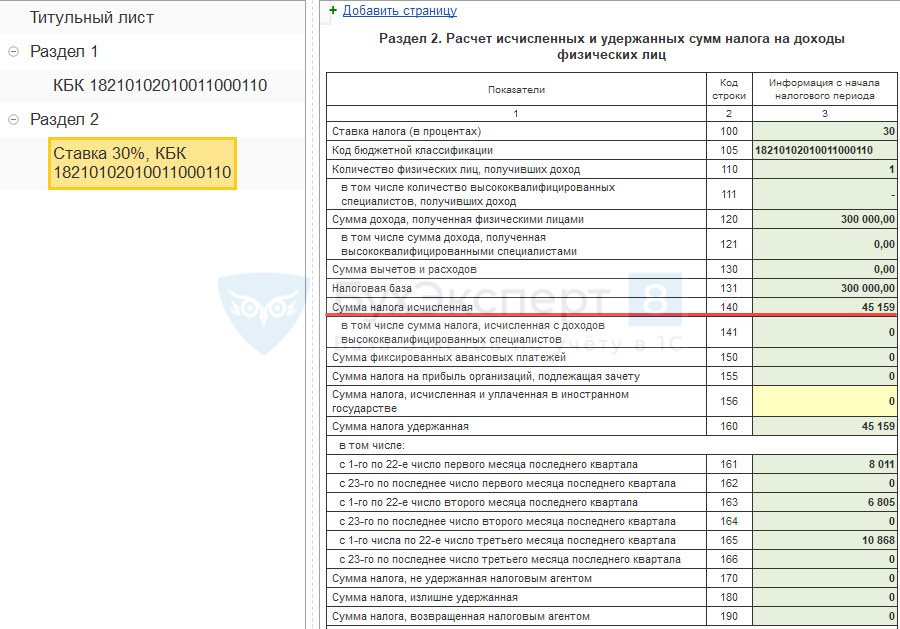

Заполним 6-НДФЛ за полугодие и посмотрим, как заполнится раздел 2 отчета.

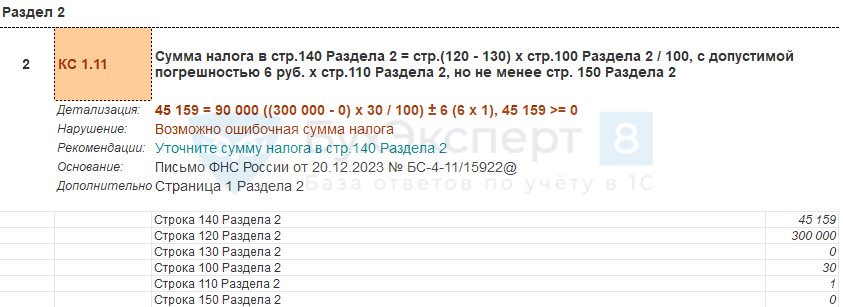

В разделе 2 6-НДФЛ за 1 полугодие 2024 года доходы и НДФЛ сотрудника с начала года попали на страницу для новой ставки работника, 30%. Сумма дохода в 120 строке равна 300 000 руб. Исчисленный НДФЛ в строке 140 – 45 159 руб.

Сумма исчисленного НДФЛ неверна – должно быть 90 000 руб.

300 000 (сумма дохода) * 30 % (ставка НДФЛ) = 90 000 руб.

При проверке контрольных соотношений выдается ошибка.

Причина ошибки в том, что статус налогоплательщика установлен не с начала налогового периода и не был пересчитан НДФЛ с января.

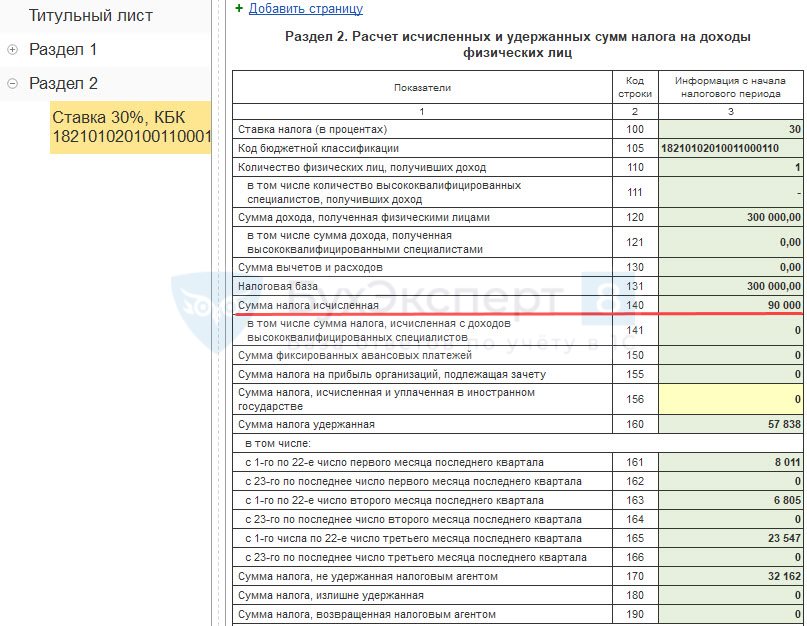

Установим Березкину А. С. статус Нерезидент с 01.01.2024.

Пересчитаем налог с января 2024 документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

Если сотруднику сразу указать новый статус с начала года, то перерасчет НДФЛ произойдет при ближайшем начислении зарплаты.

Перезаполним 6-НДФЛ за 1 полугодие. В Разделе 2 отчета 6-НДФЛ заполнится строка 170, поскольку весь налог удержать не получилось. Но исчисленный налог по строке 140 будет равен расчетному значению – 90 000 руб.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Все понятно, спасибо.

Добрый день.

Если поставить статус как в Вашем примере с начала года, то при ближайшей выплате все красиво пересчитывается.

При заполнении отчета 6-НДФЛ все ложится как положено, но при проверке контрольных соотношений все равно выдает ошибки в разделе 2: «Возможно ошибочная сумма налога».

Детально разобравшись понимаешь, что вся загвоздка в том, что ты исчислял сумму налога по одной ставке с КБК 13%, а теперь у тебя ставка 30% и КБК соответствующий этой ставке. Соответственно в уведомлении у тебя были поданы КБК по тем ставкам, которые были исчислены на момент выплаты дохода. В отчете раздел 2 строки 161-162-163 и т.д. суммы заполняются по КБК из уведомлений.

Таким образом при перерасчете все ложится хорошо, но суммарно удержанные суммы по одному КБК 13% никак не попадают во вкладку с правильно исчисленным НДФЛ по ставке 30%.

Как в таком случае исправлять отчет? Ведь КБК в уведомлениях не поменяешь, так как на момент удержания налога ставка была другой.

Если сказать точнее, то КБК одинаковый для 13 и 30% и получается, чтоб не выдавало ошибки, то нужно откорректировать отчетность сданную ранее.

Если отчетность не откорректировать, то суммарные показатели никогда не сойдутся, а по факту налоги рассчитаны верно.

Вывод: Если был перерасчет ставки налога, то придется откорректировать и пересдать отчетность за предыдущие периоды, чтобы контрольные соотношения пошли.

Так ли это? или есть другой выход из ситуации?

Здравствуйте! Если я Вас правильно поняла, то тут дело в ошибке КС 1.37: Ошибка КС 1.37 в 6-НДФЛ, если сотрудник приобрел статус резидента – что делать? .Если у Вас есть подписка с ответами на вопрос и нужно вместе разобраться с ситуацией — прошу задать вопрос в Личном кабинете.