Сотрудника отозвали из отпуска на несколько дней по производственной необходимости. Неиспользованные отпускные дни сотрудник догуливает сразу же после завершения периода отпуска, установленного изначально.

Рассмотрим варианты регистрации такого отзыва в ЗУП 3.1

Содержание

Данная статья устарела. Актуальную методику разобрали в статье Отзыв из отпуска в ЗУП 3.1

Варианты регистрации отзыва из отпуска

Отзыв из отпуска в ЗУП 3.1 отражается с помощью документа-исправления Отпуск (Кадры – Отпуска). «Разорвать» период отпуска на дни отзыва можно двумя способами.

Вариант 1. Использовать Специальный механизм для продления отпуска в связи с болезнью и для отзыва из отпуска и отразить изменения в периоде отпуска одним документом Отпуск. В документе-исправлении Отпуск на вкладках Основной отпуск и Дополнительные отпуска указываем полный период отпуска с учетом дней отзыва и «догуливания», а на вкладке Продления, переносы, отзывы – период, на который сотрудник отзывался.

Этот вариант хорош с точки зрения учета по НДФЛ. Доход по отпускным и сам налог не будут «разъезжаться» по разным документам-основаниям и датам получения дохода.

НО! У этой методики есть минус – если вторая часть отпуска начинается в следующем месяце, средний заработок будет рассчитываться на дату начала первой части отпуска. Такой расчет отпускных за дни после отзыва является спорным, особенно если средний заработок у сотрудника в следующем месяце выше и эта разница ощутима. Ведь отзыв из отпуска – это не болезнь, фактически отпуск не продлевается, а переносится. Если в этой ситуации придерживаетесь позиции «новому периоду отпуска – новый средний», потребуется корректировать сумму отпускных вручную.

Вариант 2. Отразить новые периоды отпуска двумя документами Отпуск. В документе-исправлении указать только период до отзыва. На вторую часть отпуска, которую сотрудник будет догуливать после отзыва, потребуется ввести отдельный документ Отпуск.

При таком варианте средний заработок при расчете отпускных за вторую часть отпуска будет рассчитан на дату начала второго периода отпуска. Это пригодится, если дни отпуска после отзыва начинаются в следующем месяце и средний заработок работника увеличился. Минус метода – доход по отпускным «разъедется» по разным датам получения дохода и документам-основаниям. Потребуется корректировать учет по НДФЛ вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

Рассмотрим обе методики на примерах.

Пример 1. Регистрация отзыва из отпуска с помощью специального механизма продления

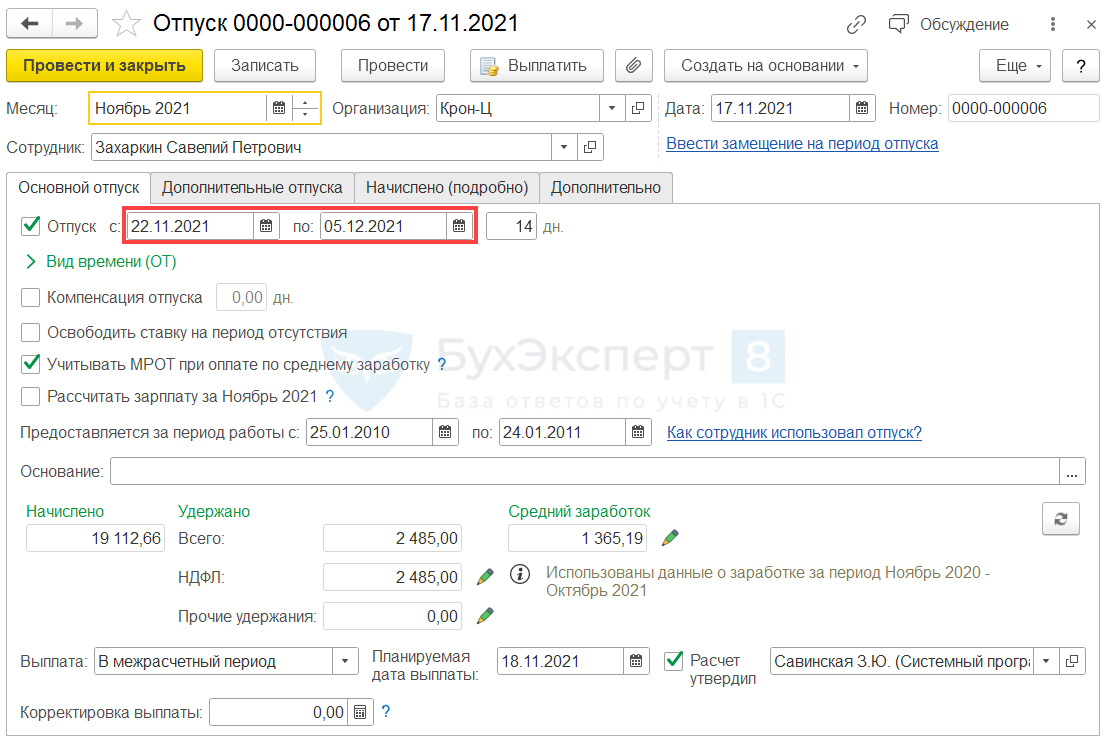

Сотруднику Захаркину С.П. предоставлено 14 дней отпуска с 22 ноября по 5 декабря. Сумма отпускных 19 112,66 руб., НДФЛ 2 485 руб.

Работника отзывают от отпуска на 2 дня: с 25 по 26 ноября. Неиспользованные дни отпуска Захаркин С.П. будет догуливать сразу после окончания исходного отпуска: 6 и 7 декабря.

Фактические периоды отпуска Захаркина С.П. с учетом отзыва и переноса 2 дней:

- с 22.11.2021 г. по 24.11.2021 г.

- с 27.11.2021 г. по 07.12.2021 г.

Зарегистрируем отзыв и перенос неиспользованных дней отпуска с помощью специального механизма продления отпуска.

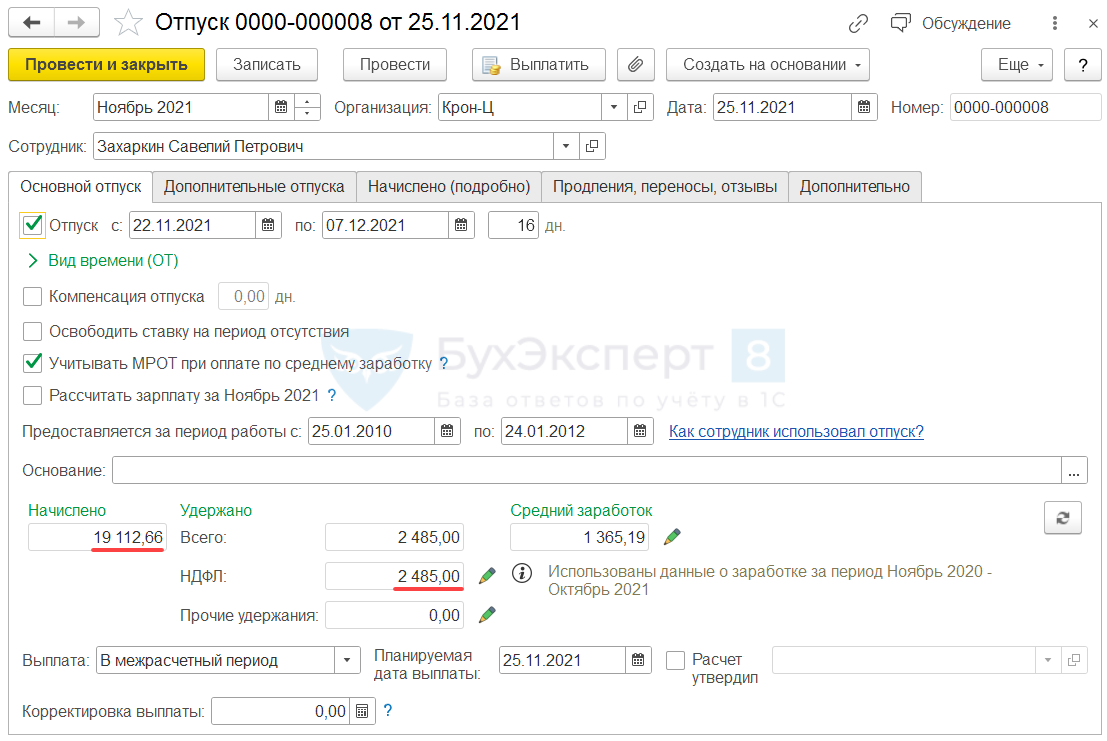

Создадим документ-исправление Отпуск по ссылке Исправить внизу исходного документа Отпуск. На вкладке Основной отпуск укажем период отпуска с учетом новой даты окончания (07.12.2021 г.)

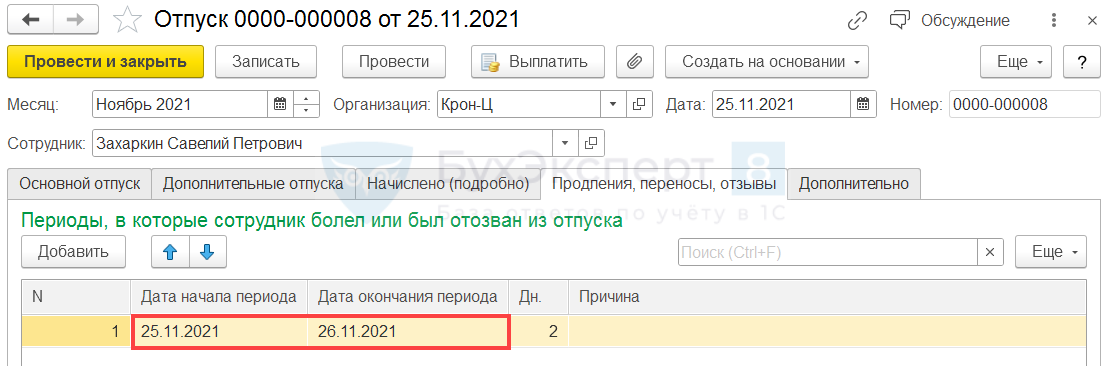

На вкладке Продления, переносы, отзывы добавим период, на который Захаркина С.П. отзывали из отпуска (25-26 ноября).

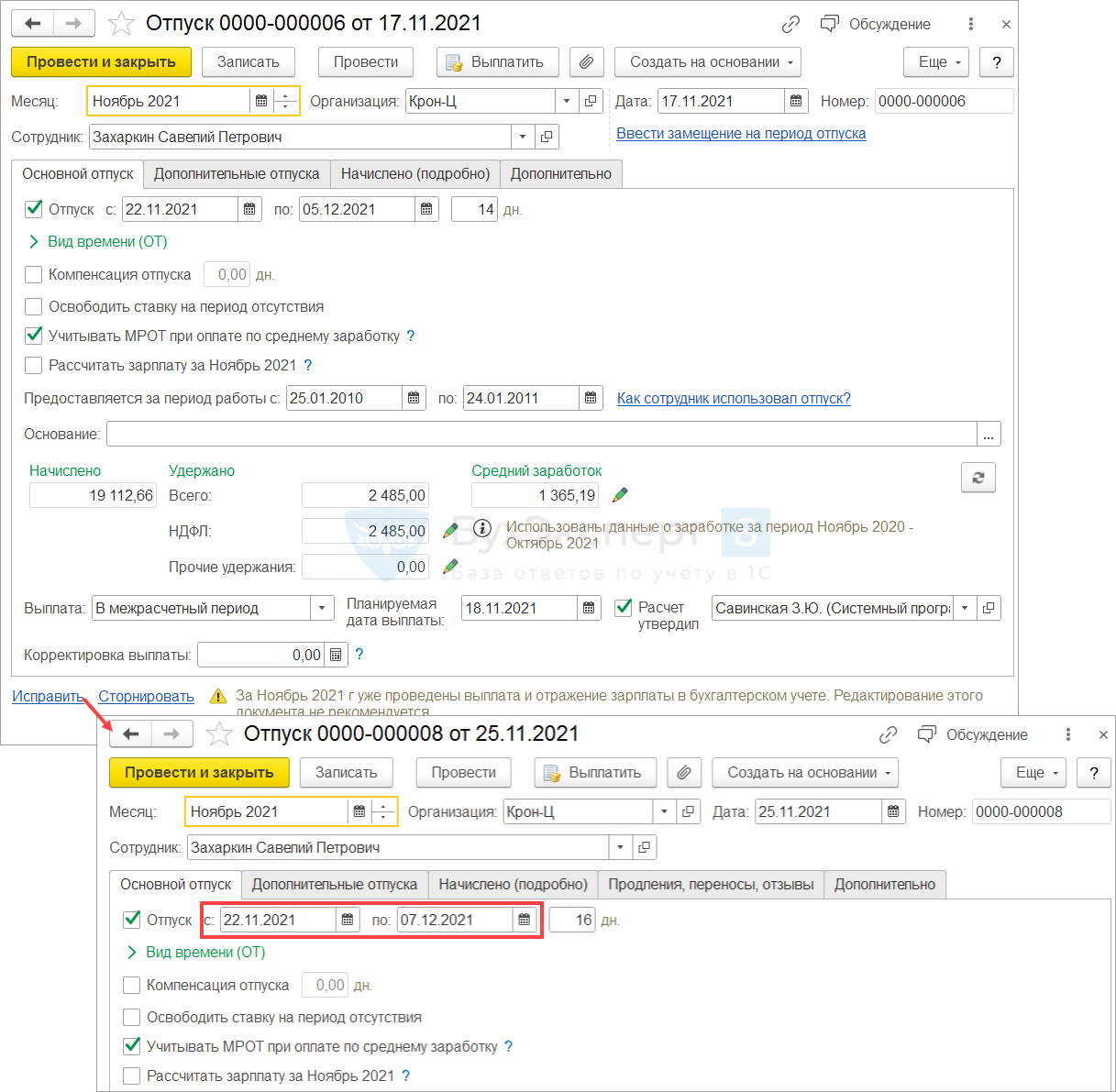

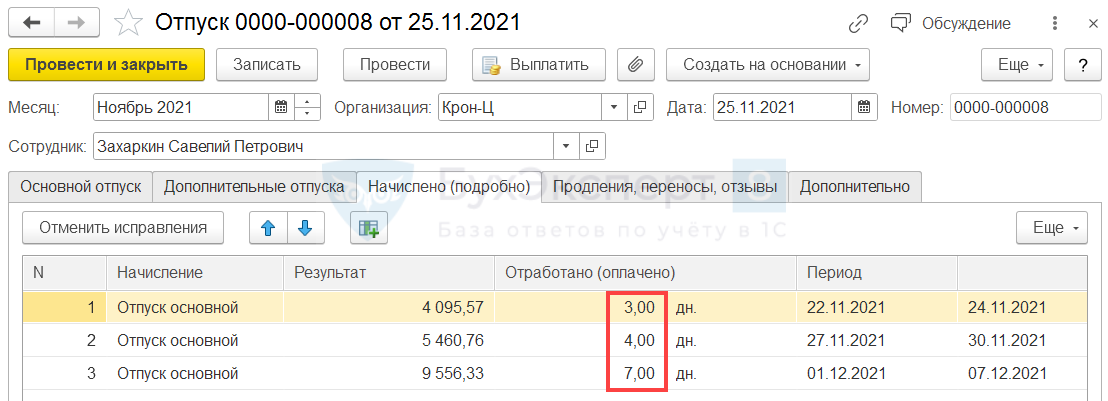

В результате отпускные были начислены за 14 дней (= 3 + 4 + 7).

Сумма отпускных тоже осталось прежней – 19 112,66 руб., НДФЛ не изменился – 2 485 руб.

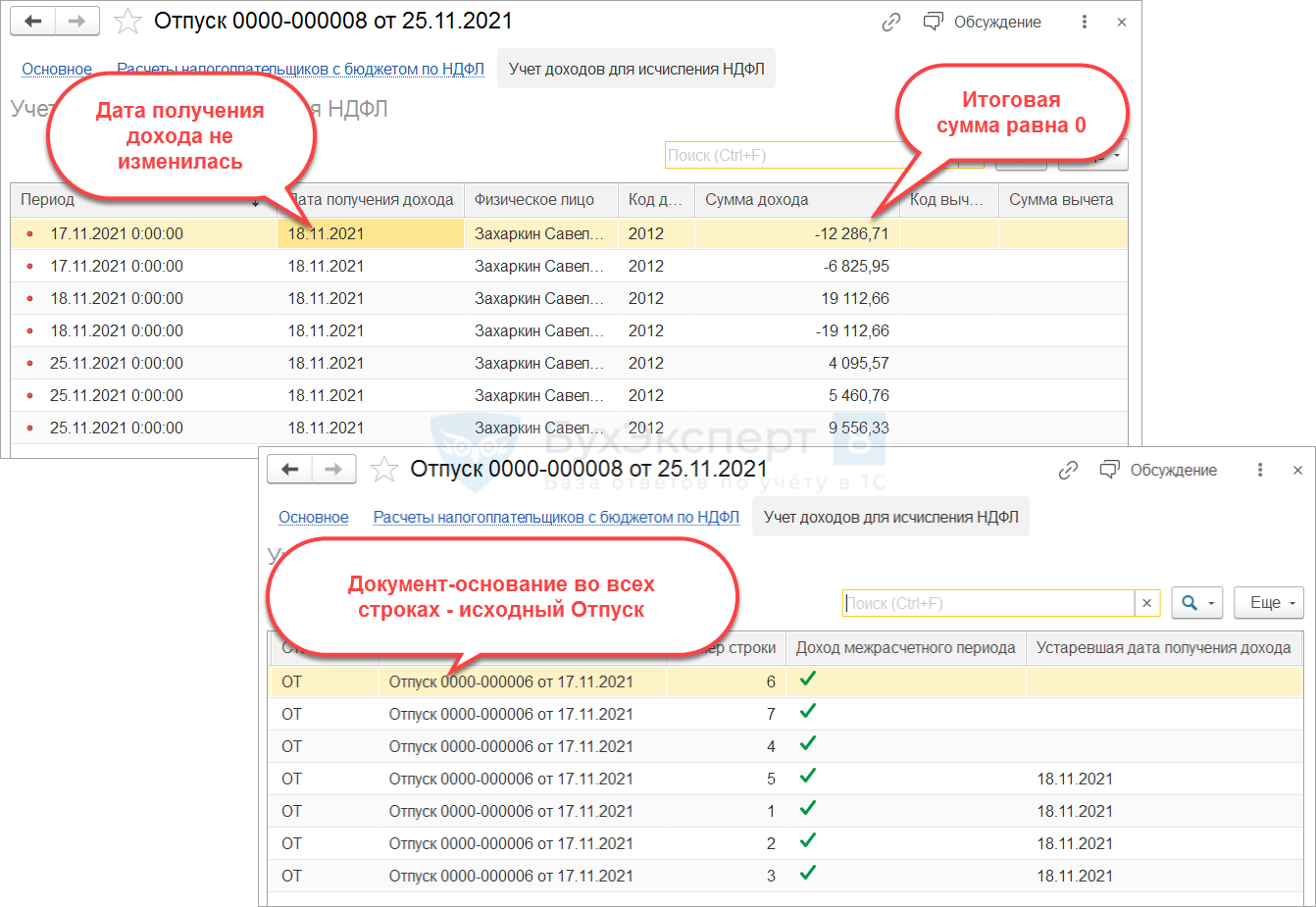

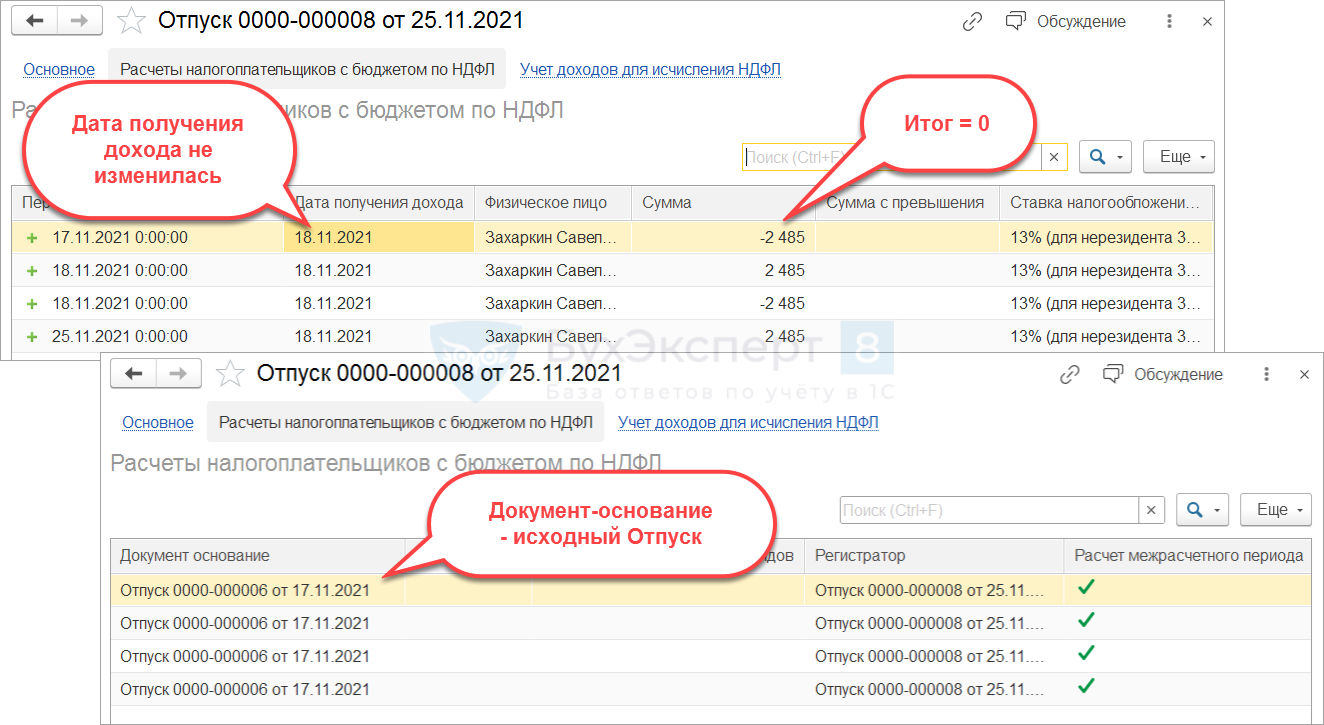

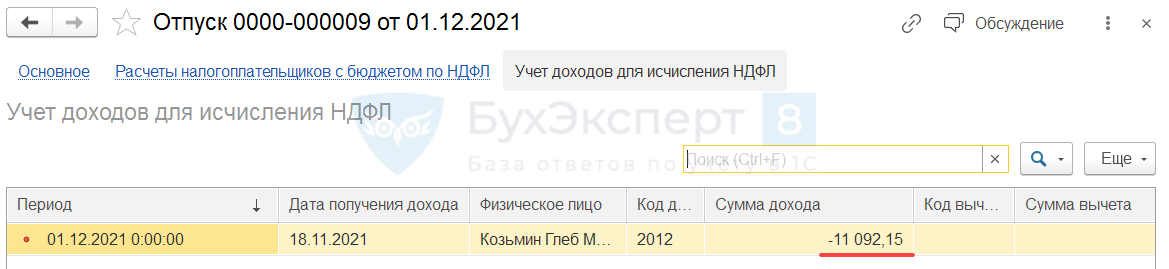

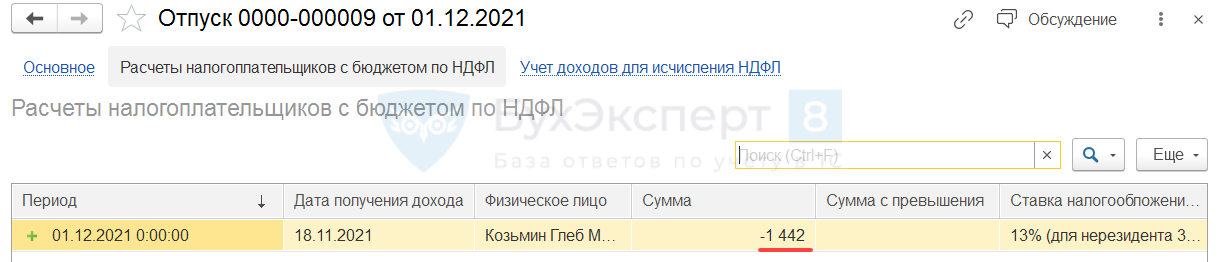

При проведении документа в регистрах учета НДФЛ были сформированы движения, но итоговая сумма строк по каждому регистру равна нулю, а дата получения дохода и документ-основание не изменились:

- регистр накопления Учет доходов для исчисления НДФЛ

- регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ

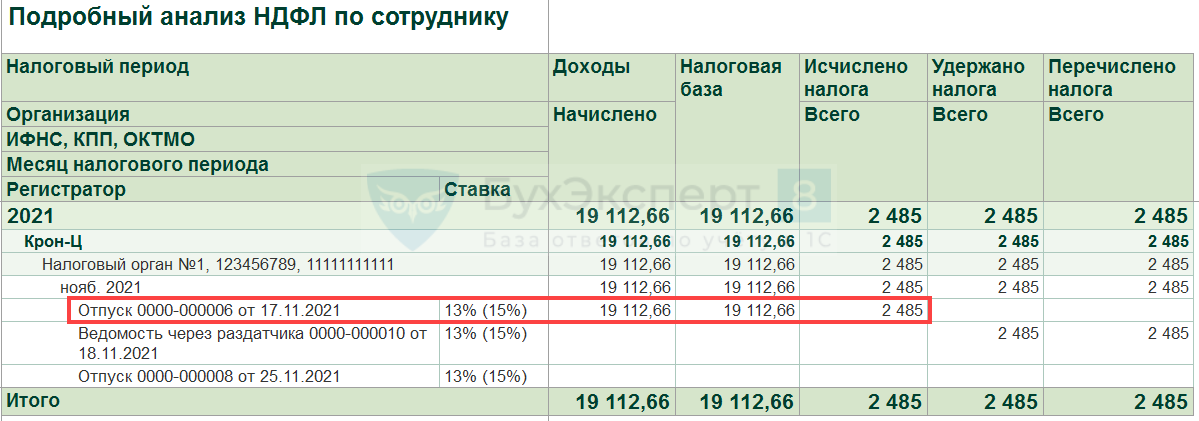

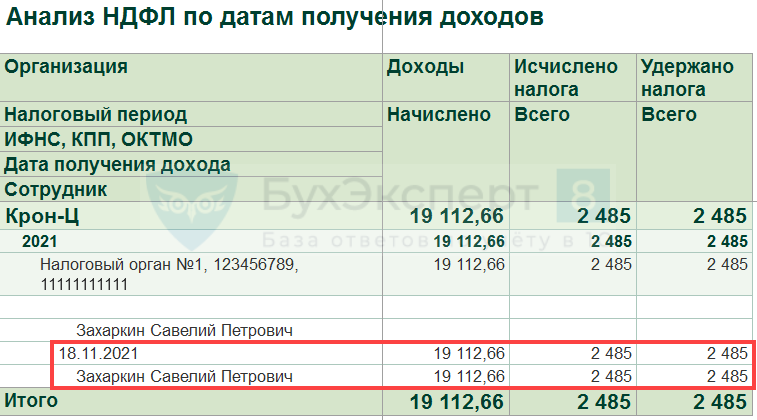

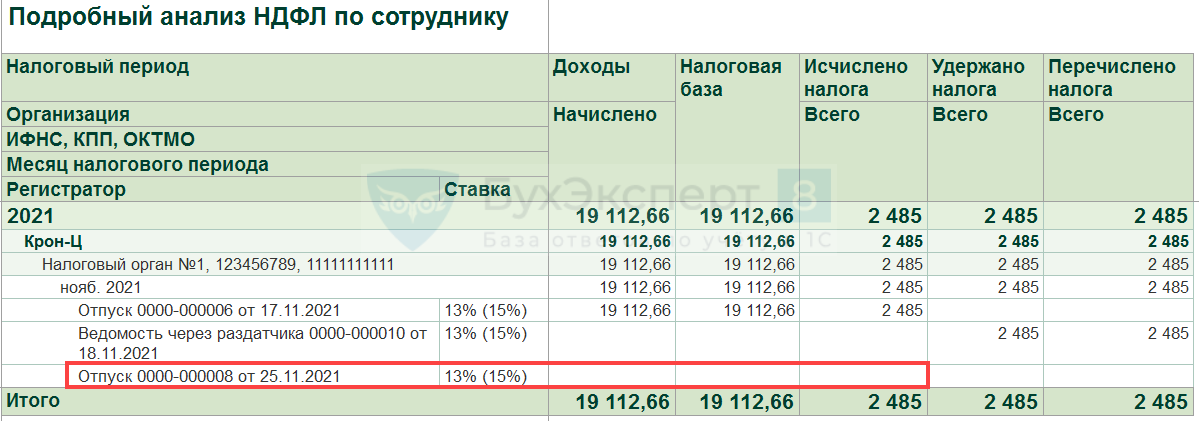

Документ-исправление Отпуск не оказал влияния на учет по НДФЛ. Это подтверждается отчетами Подробный анализ НДФЛ по сотруднику и Анализ НДФЛ по датам получения дохода (Налоги и взносы – Отчеты по налогам и взносам). Отпускные и налог с них учитываются в привязке к исходному документу (Отпуск №6 от 17.11.2021 г.) и дате получения дохода (18.11.2021 г.).

Строки с пустыми суммами в отчетах появились из-за движений, сформированных документом-исправлением Отпуск. Они не повлияют на учет по НДФЛ.

Если вторая часть отпуска после отзыва начиналась бы в декабре и при этом средний в декабре значительно выше, безопаснее увеличить сумму отпускных за вторую часть отпуска вручную в документе-исправлении Отпуск.

Пример 2. Регистрация отзыва из отпуска двумя документами «Отпуск»

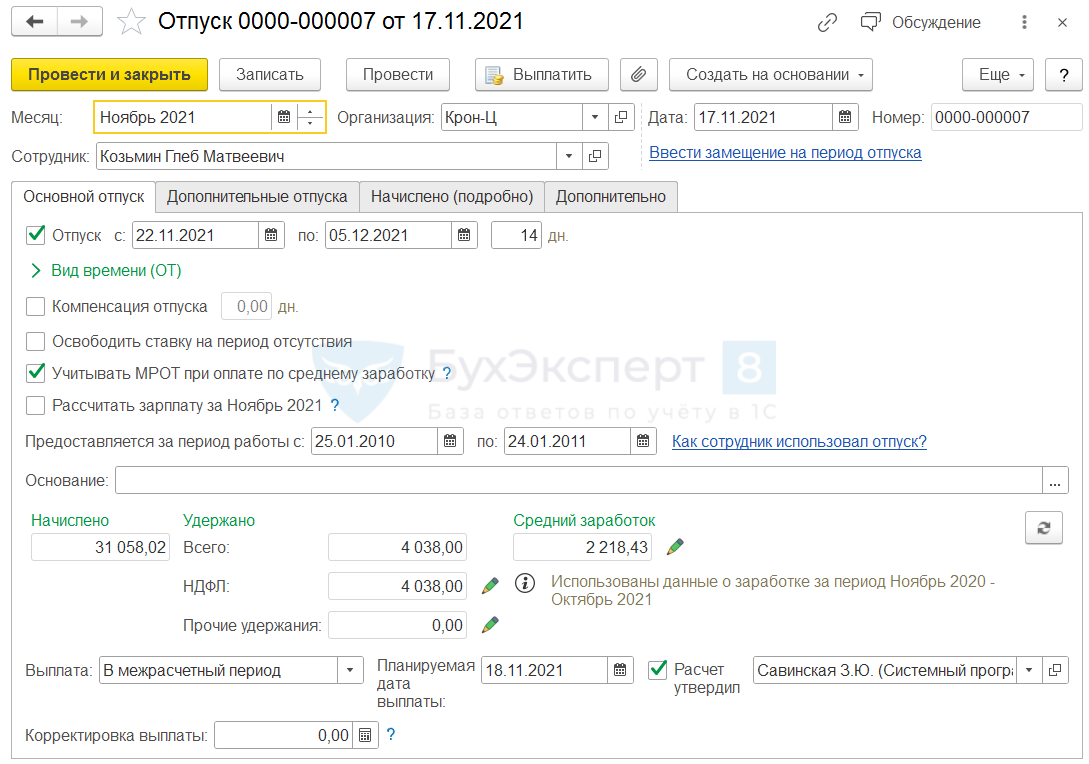

Сотруднику Козьмину Г.М. предоставлено 14 дней отпуска с 22 ноября по 5 декабря. Средний заработок для отпуска 2 218,43 руб., сумма отпускных 31 058,02 руб., НДФЛ 4 038 руб.

Работника отзывают от отпуска на 2 дня: с 1 по 2 декабря. Неиспользованные дни отпуска Козьмин Г.М. будет догуливать сразу после окончания исходного отпуска: 6 и 7 декабря.

Фактические периоды отпуска Козьмина Г.М. с учетом отзыва и переноса 2 дней:

- с 22.11.2021 г. по 30.11.2021 г.

- с 03.12.2021 г. по 07.12.2021 г.

Также в ноябре Козьмину Г.М. начислена премия, которая значительно увеличит размер среднего заработка в декабре. Новый размер среднего для отпуска в декабре – 2780,65 руб. Чтобы учесть изменение в среднем, зарегистрируем отзыв и перенос неиспользованных дней отпуска двумя документами Отпуск.

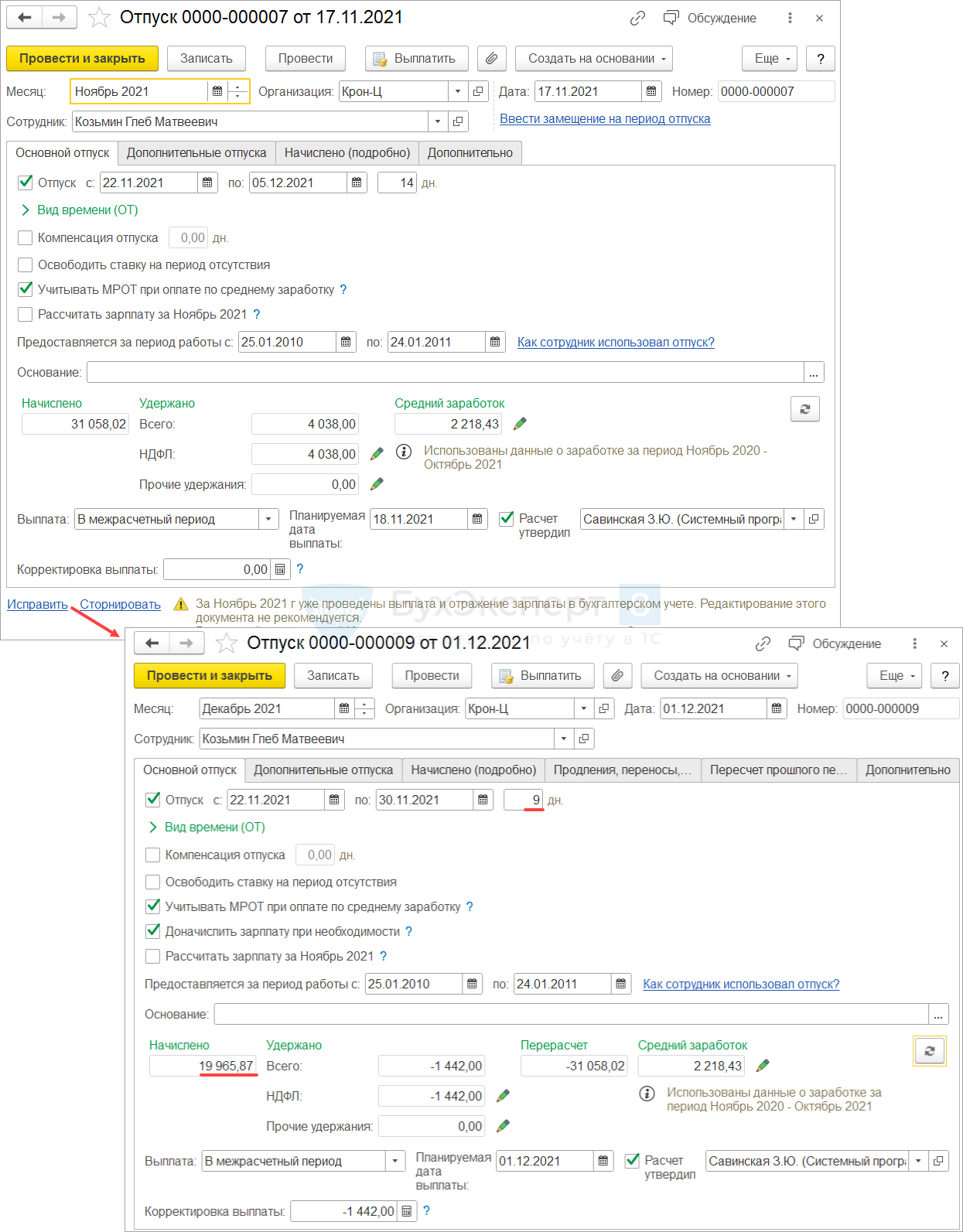

Создадим документ-исправление Отпуск. На вкладке Основной отпуск укажем дату окончания – последний день отпуска до отзыва (30.11.2021 г.). Число дней отпуска уменьшилось до 9, сумма отпускных также стала меньше – 19 965,87 руб.

Разница в сумме отпускных составила 11 092,15 руб., этот доход сторнировался в учете по НДФЛ. Также сторнировался сам налог в размере 1 442 руб.

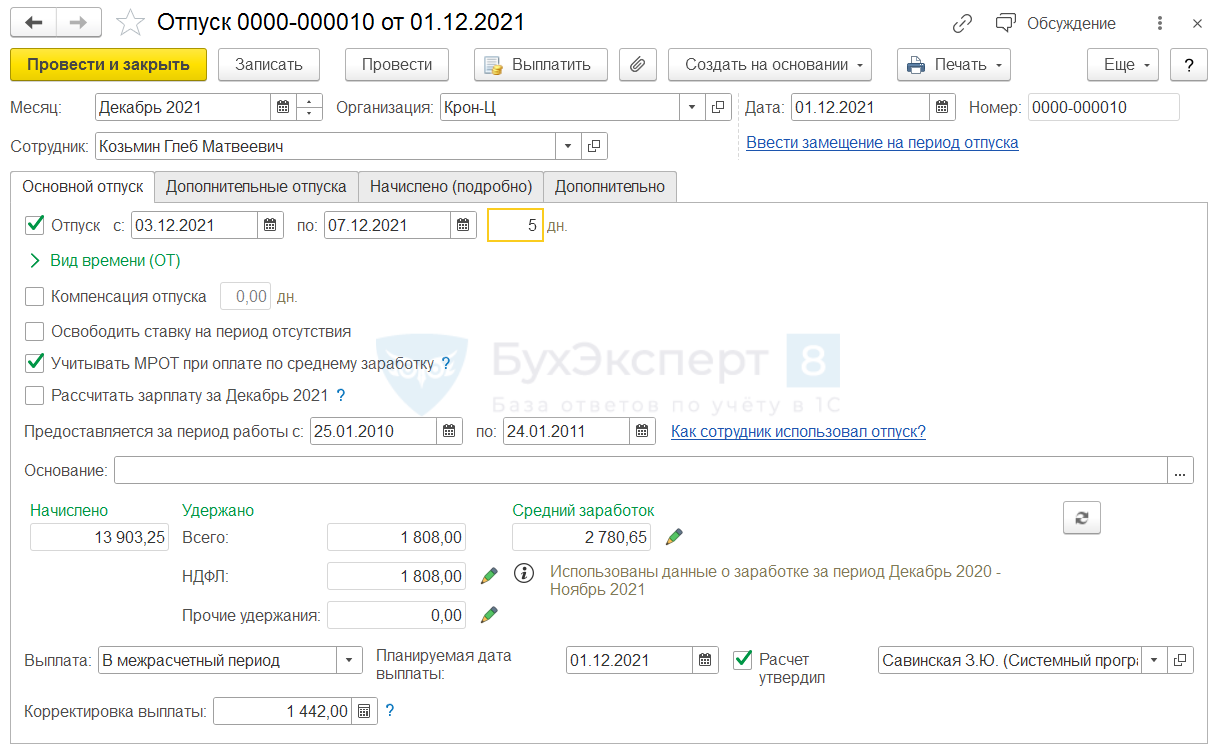

Создадим новый Отпуск на второй период отпуска. Даты отпуска с 03.12.2021 г. по 07.12.2021 г., продолжительность – 5 дней. Средний заработок для расчета отпуска увеличился до 2 780,65 руб. Сумма отпускных 13 903,25 руб., НДФЛ – 1 808 руб.

Рассчитаем итоговую сумму отпускных Козьмина Г.М. к доплате и НДФЛ с нее.

- Сумма отпускных к доплате:

- 13 903,25 (начислено отпускных за 3-7 декабря) – 11 092,15 (сторнировано отпускных за 1-5 декабря) = 2 811,10 руб.

- НДФЛ с доплаты по отпускным:

- 1 808 (доначислен НДФЛ с отпускных за 3-7 декабря) – 1 442 (сторнирован НДФЛ с отпускных за 1-5 декабря) = 366 руб.

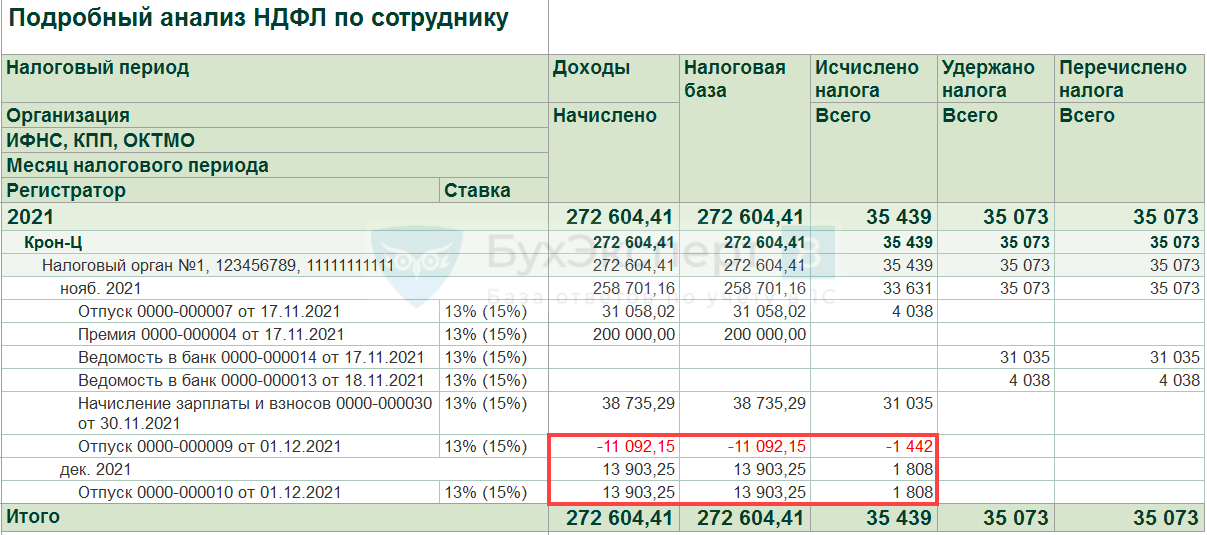

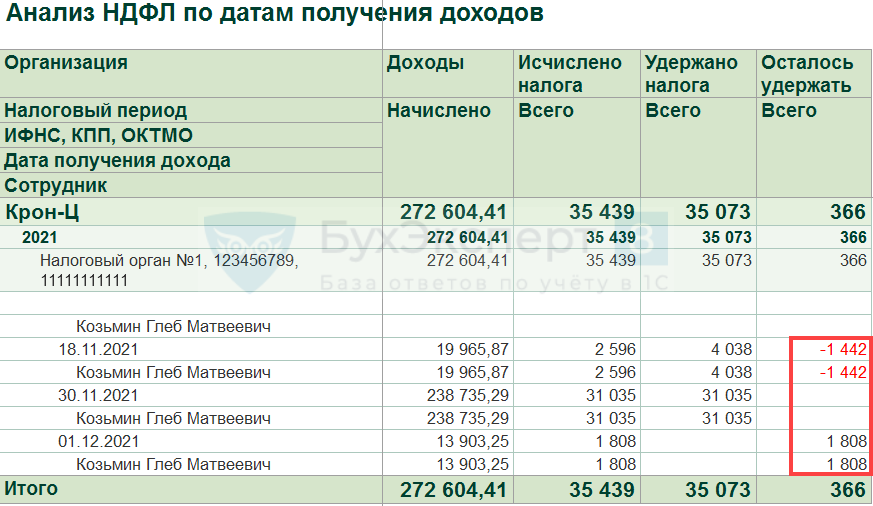

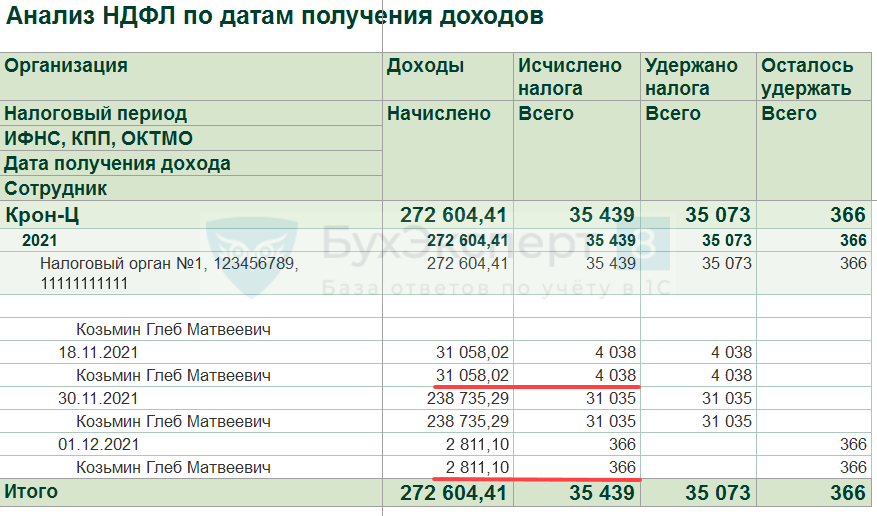

Однако в Подробном анализе НДФЛ по сотруднику и в Анализе НДФЛ по датам получения доходов видим, что доход и налог по Козьмину Г.М. «разъехались», как по документам-основаниям, так и по датам получения дохода.

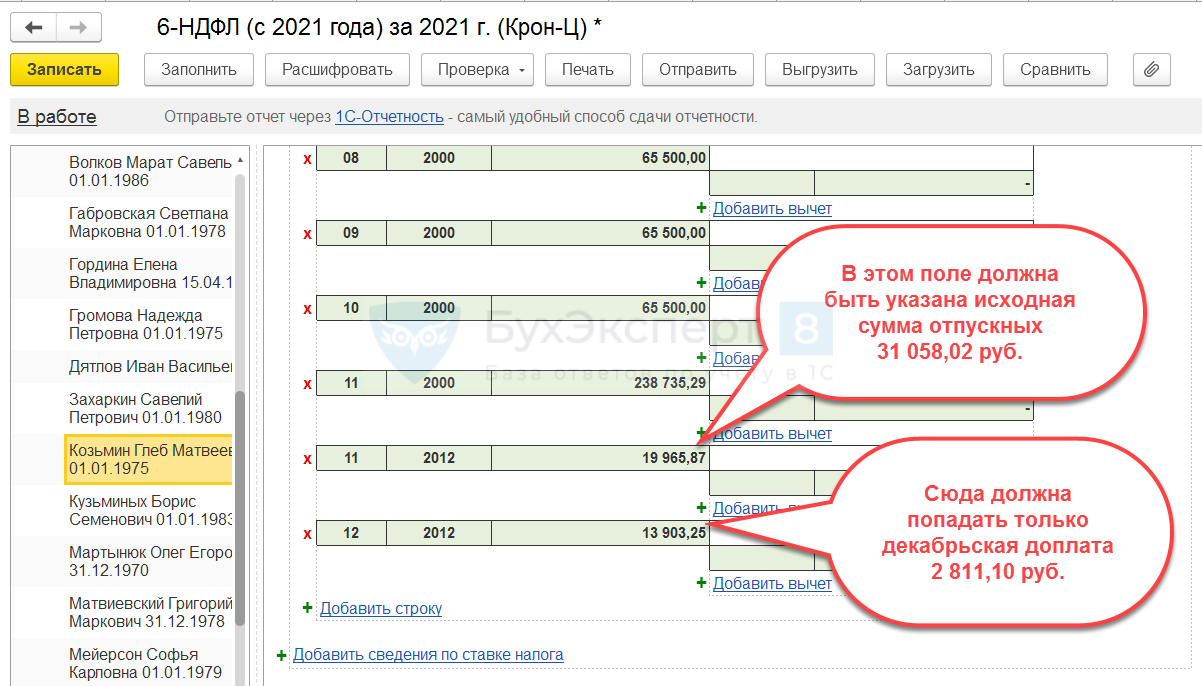

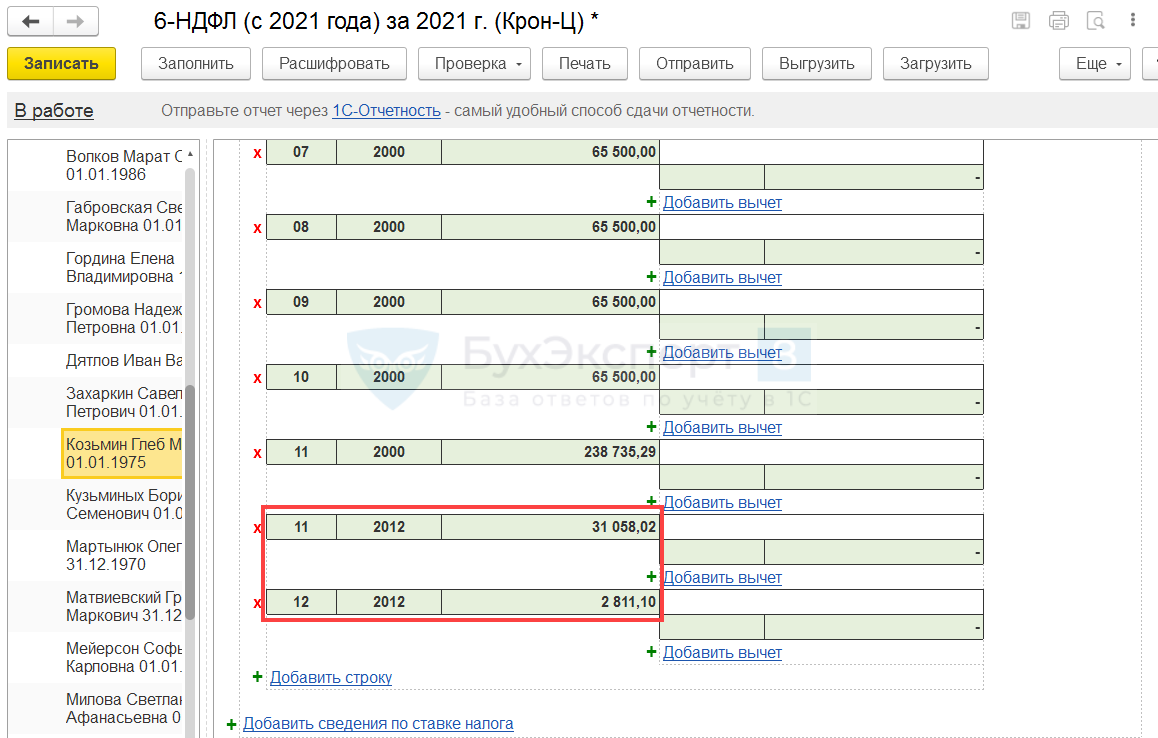

Наиболее критичной является проблема пересортицы по дате получения дохода – она приведет к неверному заполнению Приложения 1 в отчете 6-НДФЛ: сумма отпускных распределится неверно по месяцам.

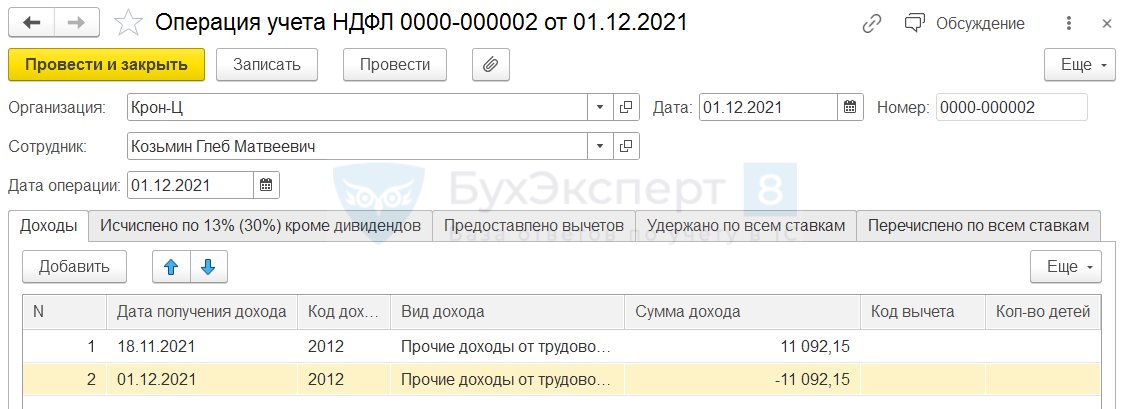

Скорректировать учет НДФЛ по датам получения доходов можно документом Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). На вкладке Доходы перебросим сумму сторно отпускных 11 092,15 руб. между датами получения дохода 18.11.2021 г. и 01.12.2021 г.

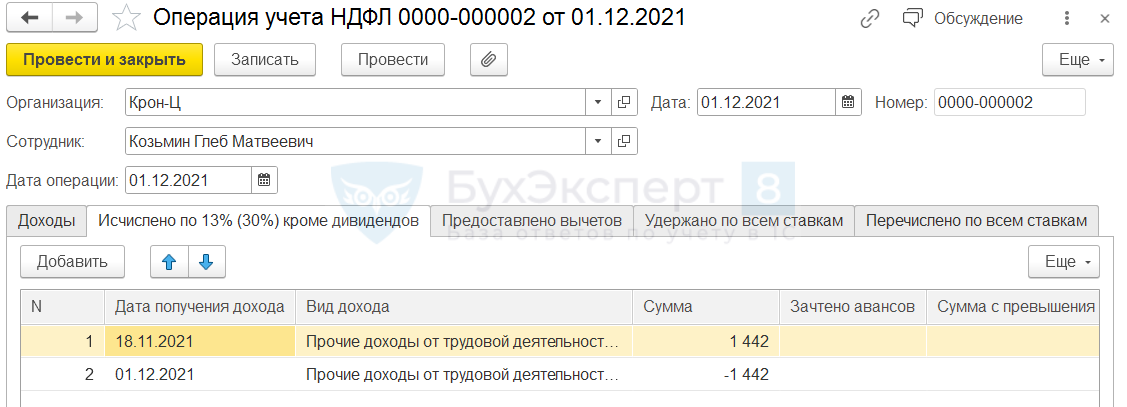

Аналогичную переброску сделаем для суммы сторнированного налога 1 442 руб. на вкладке Исчислено по 13% (30%) кроме дивидендов.

В результате корректировки учета НДФЛ в Анализе НДФЛ по датам получения доходов сумма отпускных и налога с них распределится верно.

В Приложение 1 к 6-НДФЛ также будут попадать верные суммы доходов.

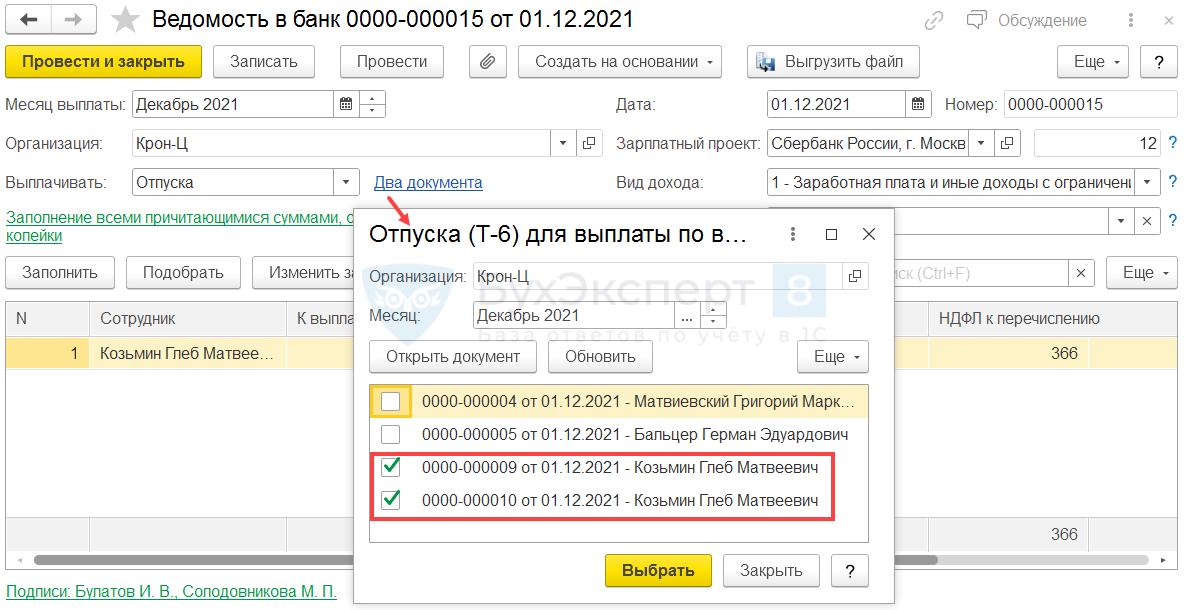

При выплате доначисленных отпускных в Ведомости потребуется указать оба документа Отпуск:

- документ, которым сторнировали часть отпускных

- и документ, которым рассчитали отпускные за второй период отпуска.

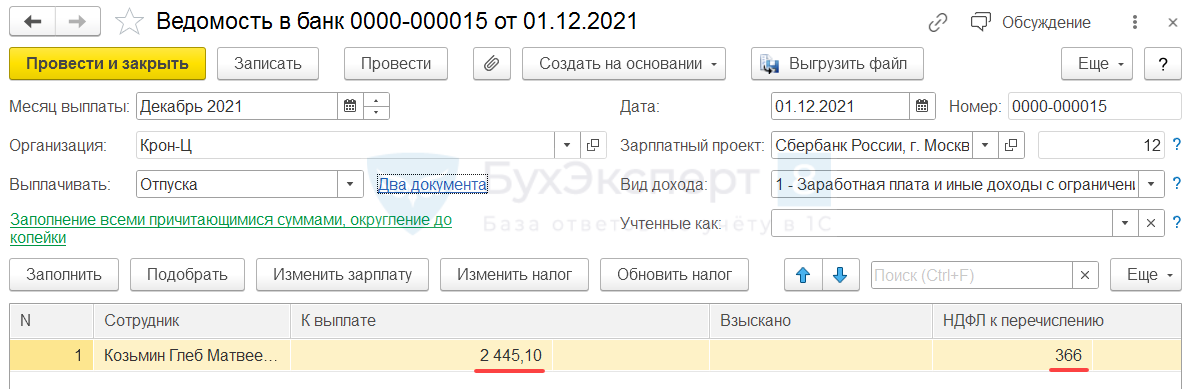

Тогда при заполнении Ведомости будут определены верно:

- сумма отпускных к доплате – 2 445,10 руб. (= 2 811,10 – 366)

- сумма НДФЛ – 366 руб.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете