Отпуск начинается в следующем месяце, но отпускные нужно выплатить до конца текущего месяца. При расчете отпускных средний заработок не учитывает зарплату текущего месяца. Если ввести предварительный документ Начисление зарплаты и взносов и провести его, то сумма отпускных считается верно, но НДФЛ в документе Отпуске начинает рассчитываться неправильно.

Что делать?

По сути, это пользовательская ошибка — типовой алгоритм работы в ЗУП 3.1 предполагает, что документ Начисление зарплаты и взносов должен всегда вводиться последним — Ошибка при расчете НДФЛ в межрасчетных документах в ЗУП 3.1. При этом отпускные можно:

- выплатить без учета зарплаты текущего месяца, а после начисления зарплаты, пересчитать их в следующем месяце в документе-исправлении Отпуск

- рассчитать зарплату текущего месяца сразу в документе Отпуск. Тогда сумма отпускных рассчитается с учетом зарплаты текущего месяца, но потребуется вместе с отпускными выплатить и зарплату

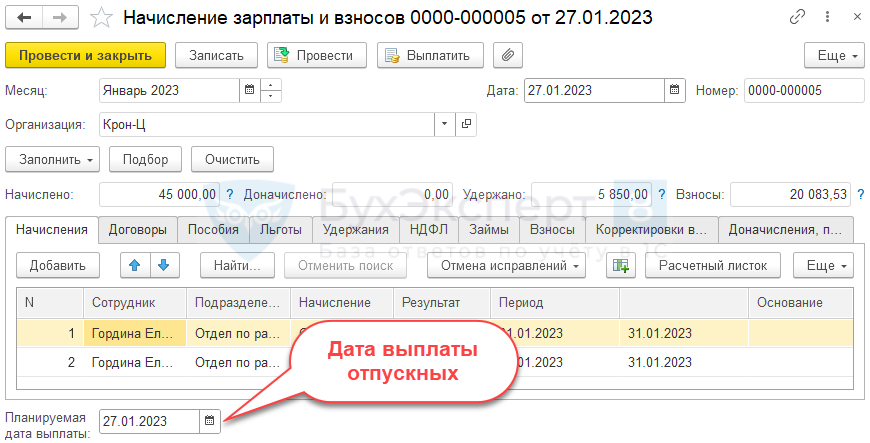

Если же необходимо сразу учесть зарплату текущего месяца при расчете отпускных и при этом не выплачивать ее вместе с отпускными, можно обойти типовой алгоритм. Для этого создадим предварительный документ Начисление зарплаты и взносов и временно укажем в нем плановую дату выплаты, равную дате выплаты отпускных. После этого НДФЛ в документе Отпуск начнет считаться правильно, даже если проведен документ Начисление зарплаты и взносов.

Способ обхода работает некорректно, если у сотрудников есть стандартные вычеты, предоставленные в аванс — при расчете НДФЛ с отпускных вычеты будут предоставлены повторно. Затем при окончательном расчете НДФЛ с зарплаты ситуация выровняется, лишние вычеты будут сторнированы, но на момент выплаты отпускных сумма НДФЛ все же будет определена неверно.

После расчета и выплаты отпускных и перед окончательным расчетом зарплаты важно не забыть вернуть в документе Начисление зарплаты и взносов корректную Планируемую дату выплаты. Она должна соответствовать фактической дате выплаты зарплаты за вторую половину месяца.

Разберем ситуацию на примере.

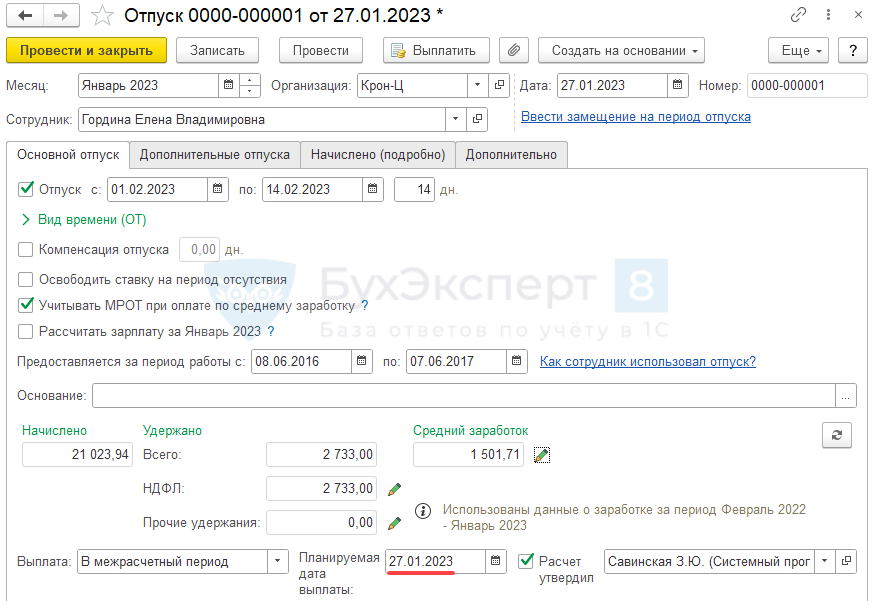

Гординой Е.В. предоставлен ежегодный отпуск с 01.02.2023 г. по 14.02.2023 г. Планируемая дата выплаты отпускных 27.01.2023 г.

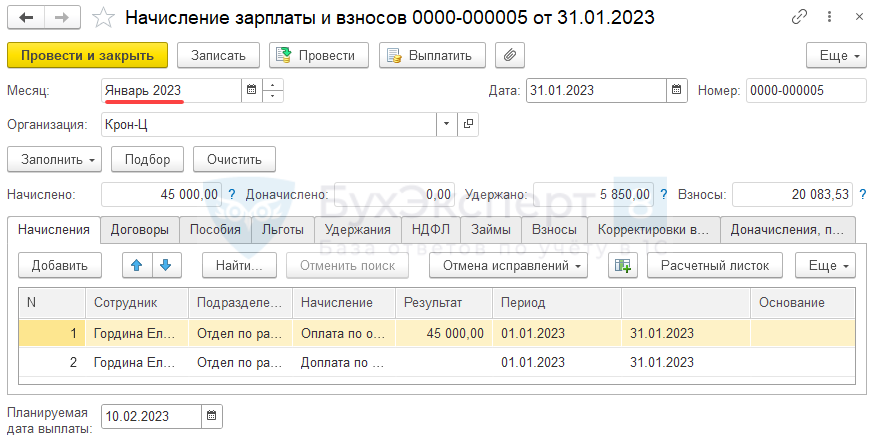

При расчете отпускных должна быть учтена зарплата за январь. Для этих целей был создан и проведен предварительный документ Начисление зарплаты и взносов за январь.

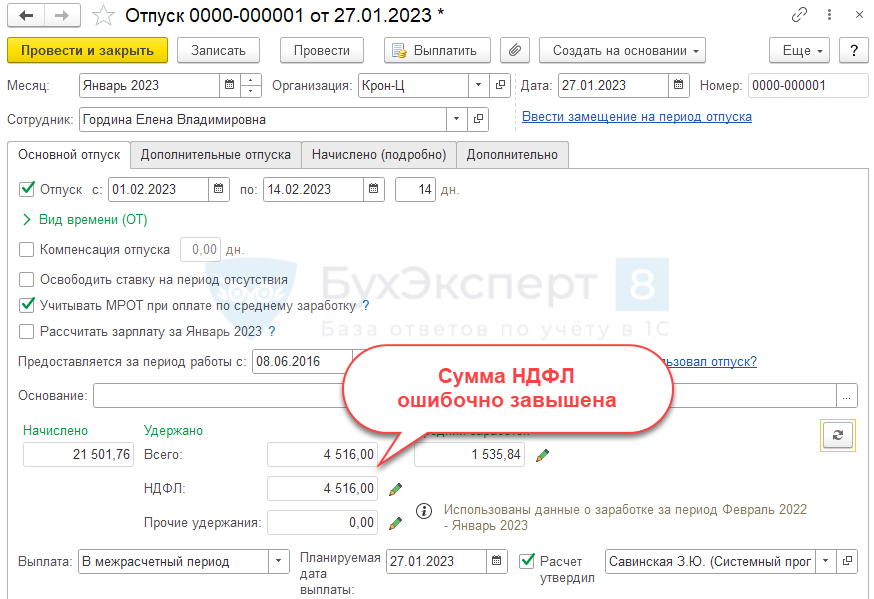

При попытке пересчитать документ Отпуск, сумма отпускных пересчитывается верно. Но сумма НДФЛ определяется неправильно – она завышена на сумму налога с аванса за январь.

Для решения проблемы в предварительном Начислении зарплаты и взносов за январь укажем Планируемую дату выплаты, равную дате выплаты отпускных (27.01.2023 г.). Пересчитаем и перепроведем документ.

Пресчитаем Отпуск, НДФЛ в документе рассчитался корректно: 21 501,76 * 13% = 2 795 руб.

Получите понятные самоучители 2026 по 1С бесплатно:

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Попробуйте НДФЛ со льготами, у нас такой момент не работает

Спасибо за сигнал! Проверим!

А разве это правильно? А если человек сдельщик? На производстве до конца месяца не известен процент премии по результатам месяца… От куда расчетчик 26 числа может знать даже примерную зарплату сотрудника? А не проще делать изменения отпуска и пересчитать отпускные после закрытия месяца (в примере, января)?

Исправление отпуска тоже не корректно отрабатывает. Если средний увеличился и сотруднику к доплате и соответственно НФДЛ доначислен, то программа прекрасно всё видит, а вот если средний уменьшился и у сотрудника к удержанию, тут начинаются проблемы….

Ну так это всегда было и есть. Работала все нормально, посмотрим, конечно, как с новыми правилами по НДФЛ будет. Но от потолка брать цифры — это вообще противозаконно, потом не оправдаешься

Мы не призываем всех так делать! И тем более брать цифры с потолка!

Но есть много организаций, которые хотят делать именно так, чтобы минимизировать перерасчеты.

Я всё таки не поняла, а если я сотрудниками выплатила отпускные в разные даты, одному 27.01, другому 26.01, третьему 23,01 надо каждый раз под каждого сотрудника менять дату в начислении зарплаты?

Что делать, если отпускные (дата начала больше 01.02) считаем еще в Январе (расчетный месяц), а выплачивать будем в феврале?

Тогда схема (указывать в Начислении ЗП дату выплаты отпускных 01.02) не работает.

НДФЛ увеличивается на сумму с аванса.

Если в Начислении ЗП ставим последний день января, то норм?

Здравствуйте! Описанная Вами ситуация несколько другая. Если дата выплаты приходится на Февраль, то такая ошибка уже не возникает.

Если отпускные уже перечислены. НДФЛ исчислен не верно, как производить перерасчет?

Здравствуйте! Я думаю, что лучше уже не трогать, НДФЛ выровняется при следующем расчете зарплаты.

Доброго времени, вопросы как раз чаще возникают при наличии стандартных налоговых вычетов у сотрудника. Пока не предложено решение, без исправлений и как следствие не верно выплаченных отпускных человеку? А далее корректировки налогов, отчетов? Путаница, при том, что в 2022 году прошел пилотный проект, но видимо без результатов….

Доброго времени суток. У нас по положению з/п платиться за отработанный месяц в январе за январь. Если у сотрудника отпуск начинается 1 февраля, то з/п за вторую половину месяца (согласно нашему внутреннему положению) выплачивается вместе с отпускными. А вы предлагаете выплатить ему з/п за январь в феврале. Мои рассказы, что программа стала с 2023года работать как-то по другому, его вряд ли впечатлят. Раньше до изменений в учете НДФЛ с 2023 года у меня почему-то таких проблем не возникало. Весь расчет делался в одном документе «Отпуск», а при вводе в конце месяца документа «Начисление з/платы» такой сотрудник попадал только на закладку со страховыми взносами. Зачем было «убивать» этот алгоритм расчета. И второй вопрос, как объяснить сотруднику, почему ему не выплатили з/п за отработанное время?

У меня в л/к БухЭксперт8 на эту тему есть вопрос, который я задавала с подробным разбором, ответами вашего консультанта и моими возражениями по данному вопросу.

Алгоритм установки даты выплаты з/п в док-те «Начисление з/п» у меня не сработал. Программа не проводила документ и выдавала ошибку, что дата выплаты 26.02.2023 не может быть ранее, чем дата документа 31.01.2023г.

Здравствуйте! Это особенность Вашей учетной политики, далеко не все так делают. Алгоритм с расчётом зарплаты в документе Отпуск никто не убирал. Но в нем тоже есть ошибки, к сожалению. 🙁

По последнему абзацу не понятно. 26.01.2023 наверное?

Да, извините, корректрая дата 26.01.2023 год конечно же.

Дата документа действительно не может быть позже даты выплаты. Такое правило и раньше действовало, но только для межрасчетных документов. В Начислении зарплаты даты выплаты просто не было. Теперь и для этого документа применяется данные правило.

Не получается отпуска пересчитывать,то есть доначислить отпускные, в уведомления искаженные данные садятся и в отчет 6 ндфл и 2 ндфл тоже,проблема изначальная в 1с с вычетами (вычеты на детей и имущ.вычет). Ручные корректировки не предусмотрены. Не доплачиваются отпускные

Здравствуйте! Задайте нам вопрос в Личном кабинете с примером ситуации на скриншотах.

Здравствуйте, если в вашем примере в документе отпуск изменить поле «Месяц» с января на февраль, то после «Начисления зарплаты и взносов» при пересчете документа отпуск «Начислено» и «НДФЛ» считаются корректно. К тому же после закрытия периода можно сделать перерасчет конкретно в этом документе а не создавать документ исправление. Нарушает ли налоговое законодательство такой порядок отражения события в бухучете?

Здравствуйте! Для обсуждения этих нюансов, задайте, пожалуйста, вопрос в Личном кабинете.