Правила оплаты налога на прибыль предполагают внесение авансовых платежей. Выполнять эту процедуру должны все плательщики налога без исключения, независимо от масштабов деятельности и объема выручки.

Из статьи вы узнаете:

- для кого предусмотрена возможность перечислять авансы раз в квартал, а для кого — ежемесячно

- когда необходимо перейти на ежемесячную уплату авансовых платежей

- как это правильно сделать в 1С

[jivo-yes]

Содержание

Нормативное регулирование

Существуют 3 варианта уплаты авансовых платежей по налогу на прибыль (ст. 286 НК РФ):

- ежеквартально

- ежемесячно по расчетной прибыли

- ежемесячно по фактической прибыли

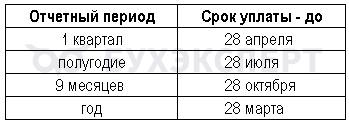

Порядок перечисления авансов по прибыли на ЕНС следующий (п. 7 ст. 6.1, ст. 287 НК РФ):

- Фирмы, которые рассчитывают ежемесячные и квартальные авансы (из расчетной прибыли), перечисляют платежи по окончании отчетного периода плюс в течение следующего квартала до 28 числа каждого месяца. Например, начислены авансы за 1 квартал и на апрель, май, июнь — сроки уплаты 28 апреля, 28 мая, 28 июня

- Ежемесячные авансы по фактической прибыли должны поступить в бюджет до 28 числа каждого месяца. Налог исчисляется ежемесячно нарастающим итогом с начала года минус уплаченные ранее авансы. Например, начислен авансовый платеж за январь-март — срок уплаты 28 апреля, следующий отчетный период январь-апрель — срок уплаты 28 мая

- Если авансы только квартальные — не позднее 28 числа месяца, следующего за отчетным периодом. Например, начислен авансовый платеж за 1 квартал — срок уплаты 28 апреля

По итогам года платится не аванс, а налог. Поэтому срок уплаты отличается — до 28 марта следующего года.

Получите понятные самоучители 2025 по 1С бесплатно:

При попадании крайнего срока уплаты на выходной он переносится на ближайший за ним рабочий день.

Вариант ежемесячных авансов по фактической прибыли можно рекомендовать при сезонности выручки. В этом случае может быть невыгодно уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущих кварталов — с пиками продаж.

«Фактическая» — означает, что в НУ считают доходы, расходы и финансовый результат именно за текущий отчетный период. Затем определяют сумму налога и уплачивают ее в бюджет ежемесячно.

Организация утрачивает право на ежеквартальное перечисление авансов и обязана перечислять ежемесячные авансовые платежи исходя из прибыли, полученной в предыдущем квартале, если (п. 2, 3 ст. 286 НК РФ):

- она не подала заявление о переходе на перечисление ежемесячных авансовых платежей исходя из фактической прибыли — это делается до 31 декабря предшествующего года (ст. 286 НК РФ)

Уведомлять налоговиков о переходе на авансы, рассчитываемые исходя из расчетной прибыли, закон не требует.

Таким образом, порядок уплаты авансовых платежей и сдачи декларации по налогу на прибыль выглядит так.

Учет в 1С

Переход на ежемесячные авансы с начала года

Организация на ОСНО исчисляет и уплачивает ежеквартальные авансовые платежи по налогу на прибыль. В текущем году она получила доходы от реализации, учитываемые в НУ:

- 1 квартал — 12 млн руб.

- 2 квартал — 13 млн руб.

- 3 квартал — 14 млн руб.

- 4 квартал — 23 млн руб.

За период с января по сентябрь выручка от основной деятельности в среднем не превышала 15 млн руб. за квартал, поэтому Организация платила ежеквартальные авансовые платежи по налогу на прибыль. В декларации по налогу на прибыль за 9 месяцев не был отражен расчет ежемесячных авансовых платежей на 4 квартал и на 1 квартал следующего года.

В 4 квартале выручка в среднем за квартал превысила лимит 15 млн руб.

С 1 квартала следующего года Организация обязана перейти на уплату ежемесячных авансовых платежей.

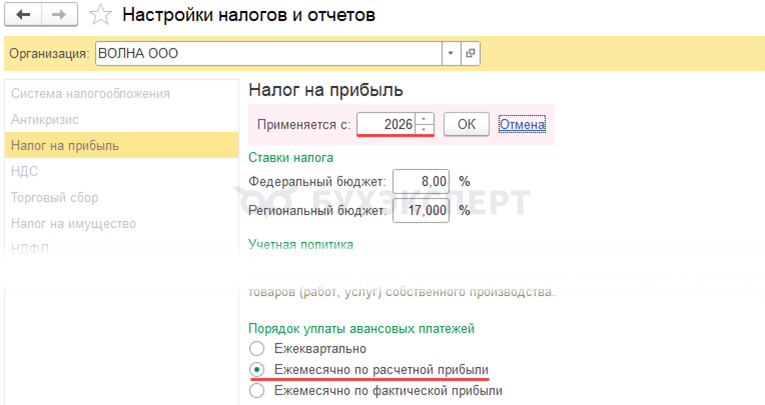

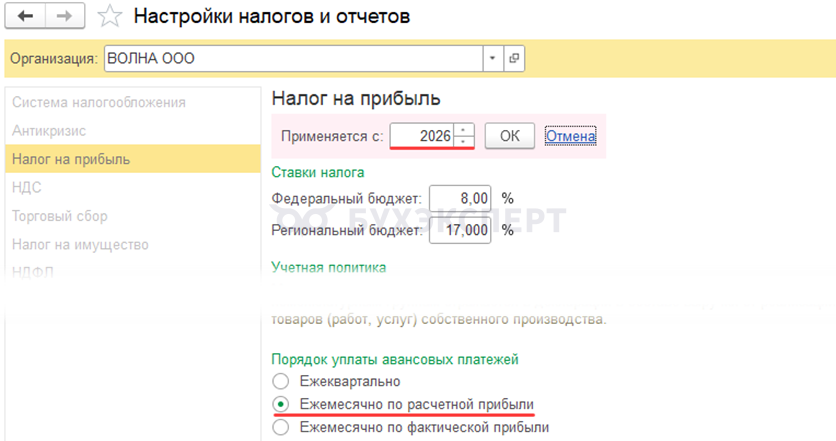

Для перехода с 1 января на ежемесячную уплату авансов по налогу на прибыль необходимо в разделе Главное – Настройки – Налоги и отчеты – Налог на прибыль — Порядок уплаты авансовых платежей установить флажок Ежемесячно по расчетной прибыли.

В нашем примере за 9 месяцев превышения по выручке не было, поэтому Организация не рассчитывала ежемесячные авансовые платежи на следующие кварталы и не заполняла соответствующие строки в декларации по налогу на прибыль.

По результатам работы за 12 месяцев выручка в НУ превысила лимит — в среднем 15 млн руб. в квартал. Поэтому Организация должна подать уточненную декларацию за 9 месяцев и заявить ежемесячные авансовые платежи по налогу на прибыль, подлежащие уплате в 1 квартале (Письма Минфина от 24.12.2012 N 03-03-06/1/716, УФНС РФ по г. Москве от 28.05.2009 N 16-15/053914).

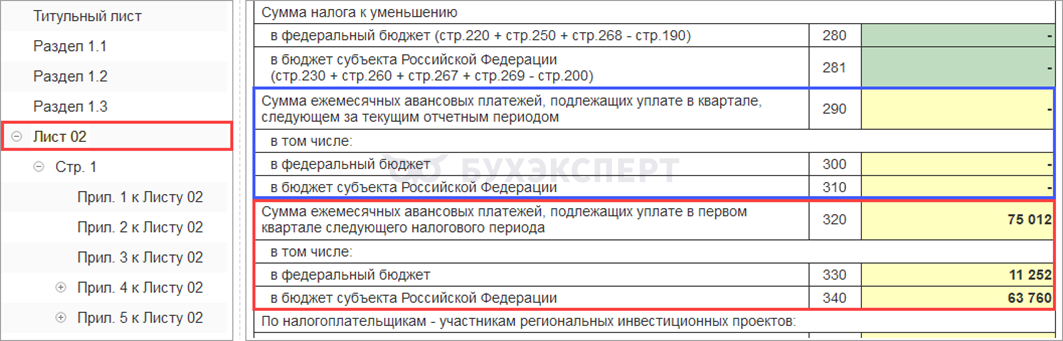

В декларации отражаются ежемесячные авансовые платежи, подлежащие уплате в 1 квартале следующего года. Эти строки заполняются только в налоговой декларации за 9 месяцев. Заполнение отчета следует начать с Листа 02. Данные заполняются вручную (ячейки желтого цвета).

- Лист 02:

- стр. 320 Сумма ежемесячных авансовых платежей, подлежащих уплате в первом квартале следующего налогового периода

- стр. 330 в федеральный бюджет

- стр. 340 в бюджет субъекта Российской Федерации

Для автоматического заполнения Подраздела 1.2 отчет надо Записать.

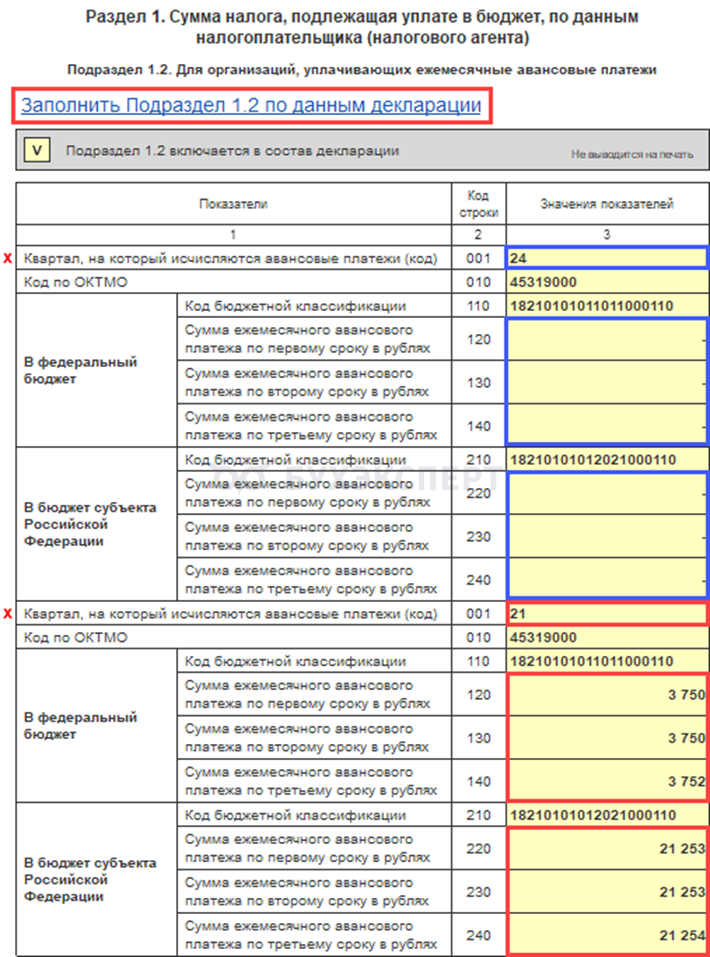

Суммы налога, подлежащие к уплате в бюджет, заполнятся автоматически на основании данных из Листа 02 при нажатии на синюю ссылку Заполнить подраздел 1.2 по данным декларации.

- Раздел 1. Подраздел 1.2

- стр. 001 Квартал, на который исчисляются авансовые платежи — код 24 (четвертый квартал)

- стр. 120-140 Сумма ежемесячного авансового платежа в федеральный бюджет — прочерк

- стр. 220-240 Сумма ежемесячного авансового платежа в бюджет субъекта Российской Федерации — прочерк

- стр. 001 Квартал, на который исчисляются авансовые платежи — код 21 (первый квартал)

- стр. 120-140 Сумма ежемесячного авансового платежа в федеральный бюджет — сумма авансового платежа

- стр. 220-240 Сумма ежемесячного авансового платежа в бюджет субъекта Российской Федерации — сумма авансового платежа

Уточненка подается с кодом 24 (четвертый квартал) и 21 (первый квартал) в Разделе 1, подраздел 1.2.

Переход на ежемесячные авансы в течение года

Переходите на ежемесячную уплату авансовых платежей по налогу на прибыль, начиная с квартала, следующего за тем, по итогам которого было выявлено превышение предельного уровня доходов.

Суммы ежемесячных авансовых платежей на этот квартал должны быть отражены в декларации за период, в котором организация утратила право на поквартальную уплату налога (пп. 2, 3 ст. 286 НК РФ, Письмо Минфина от 24.12.2012 N 03-03-06/1/716).

В 1С для перехода с начала квартала на ежемесячную уплату авансов по налогу на прибыль в разделе Главное – Настройки – Налоги и отчеты – Налог на прибыль — Порядок уплаты авансовых платежей установите флажок Ежемесячно по расчетной прибыли также с начала текущего налогового периода (года). Предыдущие отчетные периоды в этом случае не перепроводить.

См. также:

- Варианты и сроки уплаты авансов по налогу на прибыль

- Алгоритм расчета налога на прибыль и авансовых платежей за I квартал в 1С

- Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие в 1С

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев в 1С

- Алгоритм расчета налога на прибыль за год в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Можно пояснить следующее: Почему надо подавать уточненную декларацию за 9 месяцев? Что-то я упускаю.

Ниже выдержка из статьи.

По результатам работы за 12 месяцев выручка в НУ превысила лимит — в среднем 15 млн. руб. в квартал. Поэтому Организация должна подать уточненную декларацию за 9 месяцев и заявить ежемесячные авансовые платежи по налогу на прибыль, подлежащие уплате в 1 квартале (Письма Минфина РФ от 24.12.2012 N 03-03-06/1/716, УФНС РФ по г. Москве от 28.05.2009 N 16-15/053914)

Здравствуйте! Уточненка нужна для того, чтобы отразить ежемесячные авансовые платежи, подлежащие уплате в 1 квартале следующего года. Больше ничего нового в декларации за 9 месяцев не добавляется — только информация, что будут ежемесячные авансовые платежи в следующем году. Логика такая — в 4 квартале потеряли право на ежеквартальные платежи, значит с 1 квартала следующего года должны платить ежемесячные авансовые платежи. А где эту информацию показать? В годовой декларации мы не заполняем ежемесячные авансовые на 1 квартал, потому что срок сдачи годовой декларации (28 марта) позже, чем мы должна заплатить первый ежемесячный платеж (28 января) за 1 квартал. Остается уточненка за 9 месяцев, поэтому ее и сдаем. На момент сдачи исходной декларации за 9 месяцев у нас не было обязанности платить ежемесячные авансовые платежи в 1 квартале и поэтому такую информацию мы не заполняли. Когда стали обязаны — сдали уточненку. Это же и в правилах заполнения декларации по налогу на прибыль написано и в письмах контролирующих органов.

Мария, эта уточненка за 9 месяцев не пройдет по форматно-логическому контролю, т.к. ежемесячные авансовые платежи в 1 квартале = авансовым платежам в 4 квартале и в декларации за 9 месяцев нельзя заполнить авансовые платежи на 1 квартал и поставить «0» по авансовым платежам на 4 квартал. На мой взгляд, для определения обязанности платить ежемес. авансовые платежи, выручка берется за 4 квартала, предшествующих подаваемой декларации. Если мы подаем декларацию за 1квартал, должны брать выручку 4,3,2,1 квартала предыдущего года.

Я согласна с Вашей позицией.

Отлично. Спасибо, что написали!

Спасибо за ответ. Логику я поняла.

Но в Письме Минфина РФ от 24.12.2012 N 03-03-06/1/716, УФНС РФ по г. Москве от 28.05.2009 N 16-15/053914 доходы превысили в 3-м кв., поэтому и уточненку подаем за 3-й квартал. Здесь в примере доходы превысили в 4-м кв., а уточненку подаем за 3кв. Это вызвало вопрос.

В письмах общая тенденция, нормативы и логика по теме, а ситуации там более простые, как Вы совершенно точно отметили. В статье разобран как раз неочевидный случай. Получается, что обязаны платить авансовые ежемесячные платежи с 1го квартала, поняли это и стали обязаны по НК РФ только в 4 квартале. И тут вопрос, а как же сообщить ИФНС об этой ситуации :). И самое главное, не всегда даже понятно, что в таком случае уточненка нужна и что нужно проверять лимит по выручке регулярно.