Отдельные категории налогоплательщиков могут получить освобождение от НДС. Давайте:

- выясним, на каких основаниях можно не платить НДС и не подавать декларацию по налогу

- рассмотрим существующие дополнительные ограничения в применении освобождения

- разберем, когда и в каком формате следует оповестить налоговиков об использовании льготы и всегда ли это надо делать.

[jivo-yes]

Содержание

Освобождение от НДС по ст. 145 НК РФ

Чтобы получить освобождение от НДС, важно уложиться в лимит по выручке от продажи товаров, работ, услуг (далее — ТРУ) без НДС. Она должна быть не более 2 млн. руб. за три предшествующих месяца подряд перед месяцем применения освобождения (п. 1 ст. 145 НК РФ).

Отсутствие выручки в расчетном периоде — не помеха в получении льготы по НДС (Письмо Минфина от 23.08.2019 N 03-07-14/64961).

Отказываться от исполнения обязанностей по начислению и уплате НДС по ст. 145 НК РФ для юр. лиц и ИП не обязательно. Это добровольная льгота.

Расчет лимита выручки

Чтобы применить льготу, нужно найти величину выручки для сравнения ее с обозначенным пределом.

Выручка рассчитывается по правилам бухучета (Письмо Минфина от 10.03.2020 N 03-07-07/17431), следовательно, при ее определении не учитывайте:

Получите понятные самоучители 2026 по 1С бесплатно:

- НДС и другие аналогичные обязательные платежи (п. 1 ст. 145 НК РФ, п. 3 ПБУ 9/99)

- полученные авансы, предварительную оплату за ТРУ, задаток и залог (п. 3, п. 12 ПБУ 9/99)

- поступления, в т. ч. оплату за ТРУ, по договорам комиссии, агентским и прочим подобным договорам, если выступаете как посредник (п. 3 ПБУ 9/99)

- ТРУ, переданные безвозмездно (Письмо Минфина от 06.04.2016 N 03-07-11/19488)

В расчет принимайте выручку исключительно по деятельности, облагаемой НДС (Письмо ФНС от 12.05.2014 N ГД-4-3/8911@).

Ограничения на освобождение от НДС

Применять льготу нельзя, когда:

- занимаетесь продажей подакцизных товаров (п. 2 ст. 145 НК РФ) — исключение, если организован раздельный учет выручки

- участвуете в проекте Сколково и не платите НДС в соответствии со ст. 145.1 НК РФ

Также освобождение не распространяется на ввозной импортный НДС (п. 3 ст. 145 НК РФ) и уплату НДС, налоговым агентом.

Как получить освобождение от НДС

Не позднее 20-го числа месяца, с которого начинаете пользоваться льготой:

- оповестите ИФНС в письменном виде (п. 3 ст. 145 НК РФ)

- по ТКС (с 2025)

- через ЛК ФНС (с 2025)

- по почте заказным письмом

- для подтверждения права подкрепите к уведомлению выписки из (п. 6 ст. 145 НК РФ)

- баланса (для юр. лица), либо книги учета доходов и расходов (для ИП)

- книги продаж

Освобождение от НДС распространяется на 12 месяцев подряд. В этот отрезок времени отказаться от него нельзя, если только право не будет утрачено (п. 4 ст. 145 НК РФ).

Не уложились в лимит по выручке — исчислите НДС с 1-го числа месяца, в котором допущено превышение, и уплатите налог в бюджет. Право на льготу утрачивается до окончания срока освобождения (абз. 1 п. 5 ст. 145 НК РФ).

По прошествии года не позднее 20-го числа следующего месяца передайте в налоговую:

- уведомление об использовании права на следующие 12 месяцев или об отказе от него

- документы, удостоверяющие, что выручка без НДС в прошлом периоде за каждые три последовательных календарных месяца не превышала 2 млн. руб.

Если подтверждающие документы не представлены либо содержат недостоверные сведения, НДС подлежит исчислению и уплате в бюджет с взысканием с налогоплательщика штрафов и пеней (абз. 4 п. 5 ст. 145 НК РФ).

Что делать после получения освобождения от НДС

Уведомив налоговую об освобождении, восстановите принятый к вычету НДС по ТРУ, ОС и НМА, которые приобретались для деятельности, облагаемой НДС, в части стоимости, оставшейся на балансе:

- в налоговом периоде перед применением льготы — если воспользовались ей с начала квартала

- в налоговом периоде, в котором применяете отказ от НДС — если право на это реализуете, начиная со 2-го месяца квартала

Рассмотрим специфику учета НДС после получения освобождения от налога:

| Событие | Особенность |

| Исходящий НДС | Не исчисляется и не уплачивается (п. 1 ст. 145 НК РФ) |

| СФ исходящий | СФ покупателям оформляется с пометкой «Без НДС» в графе «Налоговая ставка». При выставлении СФ с НДС необходимо исчислить и уплатить налог в бюджет (п. 3 ст.169 НК РФ, п. 5 ст. 173 НК РФ) |

| Книга продаж | Ведется (п. 3 ст.169 НК РФ, п. 6 ст. 145 НК РФ) |

| Входящий НДС | Не принимается к вычету. Включается в стоимость ТРУ (Письмо Минфина от 11.11.2019 N 03-07-07/86820) |

| Книга покупок | Не ведется (Письмо ФНС от 29.04.2013 N ЕД-4-3/7895@) |

| Декларация по НДС | Не сдается. Исключение: выставлен СФ с НДС, либо юр. лицо (ИП) — налоговый агент по НДС (п. 5 ст. 174 НК РФ, Письмо Минфина от 11.11.2019 N 03-07-07/86820) |

Особенности освобождения от НДС для ЕСХН

Плательщики ЕСХН вправе отказаться от НДС при выполнении условий:

- переход на режим ЕСХН и право на льготу реализуются в одном календарном году

либо - доход без НДС, полученный от продажи ТРУ при ведении деятельности, облагаемой ЕСХН, не превысил 60 млн. руб. в год

Выбрав режим ЕСХН при создании юр. лица (регистрации ИП), одновременно можно уведомить и об освобождении от НДС.

Оповестите налоговиков не позднее 20-го числа месяца, с которого пользуетесь льготой.

ЕСХН-плательщики, в отличие от остальных, не обязаны каждый год подтверждать право не исчислять НДС.

Еще одна особенность для плательщика ЕСХН состоит в том, что, применив освобождение от НДС, нельзя от него отказаться до того времени, пока:

- доход не стал выше установленного порога

либо - не реализован подакцизный товар

Утратили возможность использовать льготу — исчислите НДС с начала того месяца, с которого лишились права применять освобождение, и уплатите налог в бюджет.

Лишившись права на освобождение от НДС, ЕСХН-плательщик больше не сможет воспользоваться им повторно (п. 5 ст. 145 НК РФ).

Оформление Уведомления в 1С

Форма уведомления для налогоплательщиков на ОСНО ![]() PDF и уведомления для ЕСХН-плательщиков

PDF и уведомления для ЕСХН-плательщиков ![]() PDF регламентированы Приказом Минфина от 21.10.2024 N ЕД-7-3/879@:

PDF регламентированы Приказом Минфина от 21.10.2024 N ЕД-7-3/879@:

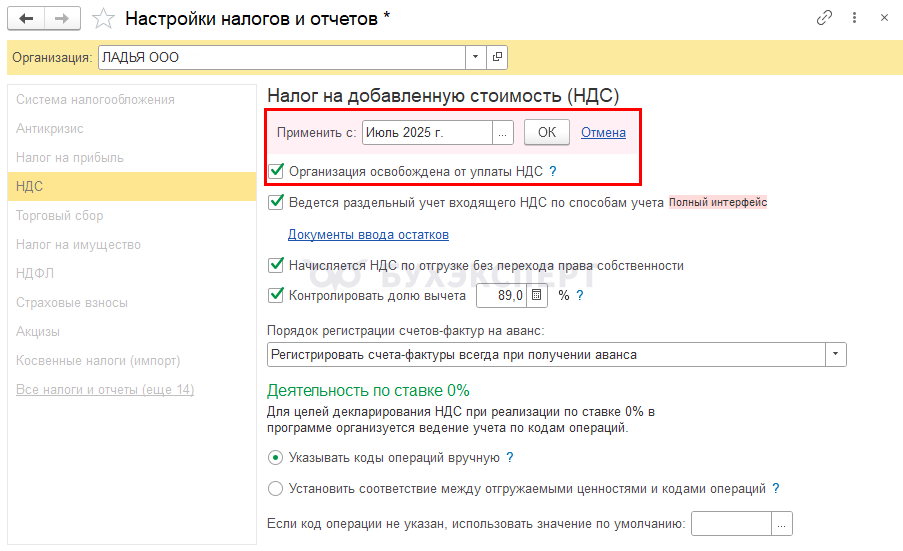

Настройки Учетной политики для НДС

В разделе Главное — Налоги и отчеты — НДС установите:

- флаг Организация освобождена от уплаты НДС

- Применяется с — месяц, с которого пользуетесь льготой

Настройки для ОСНО

Уведомление об освобождении от уплаты НДС и комплект документов для подтверждения права на льготу формируются и заполняются автоматически.

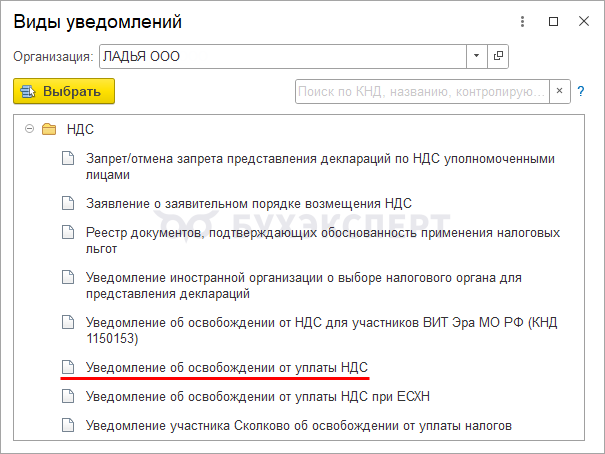

В разделе Отчеты откройте Регламентированные отчеты — Уведомления (или Отчеты — Уведомления, сообщения и заявления) — папка НДС — Уведомление об освобождении от уплаты НДС.

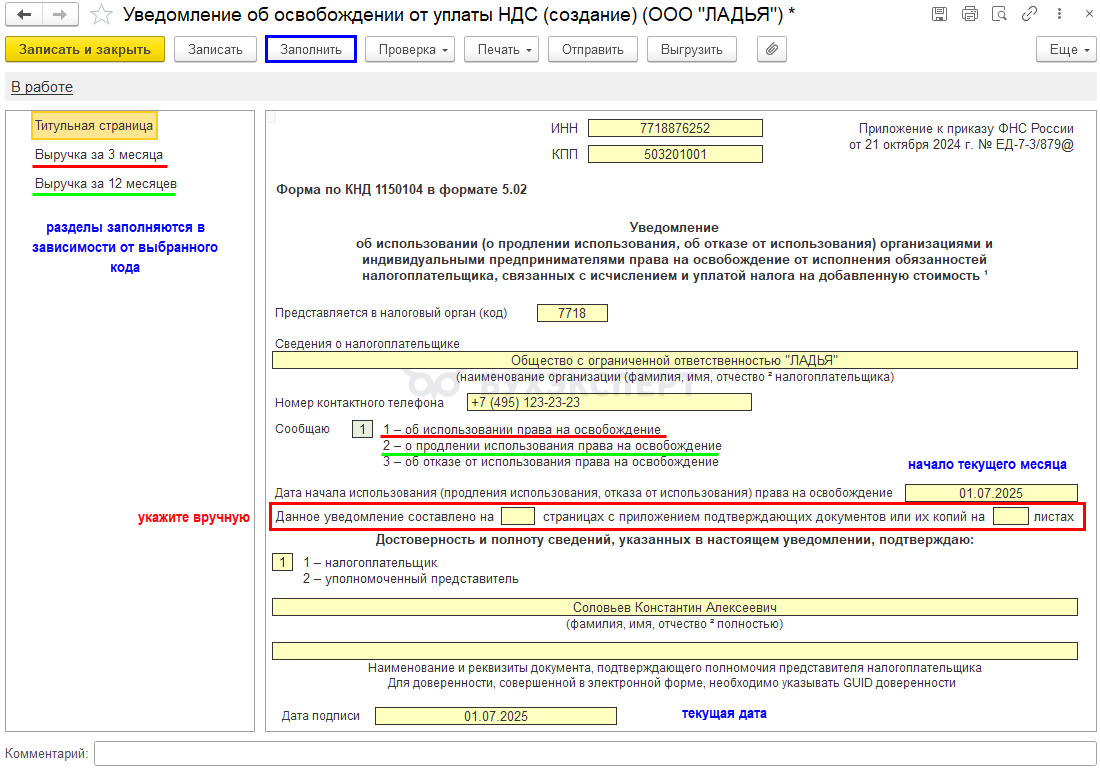

Откроется форма Уведомления.

Документ заполняется полностью автоматически по кнопке Заполнить. Проверьте данные на титульном листе, вручную укажите количество страниц.

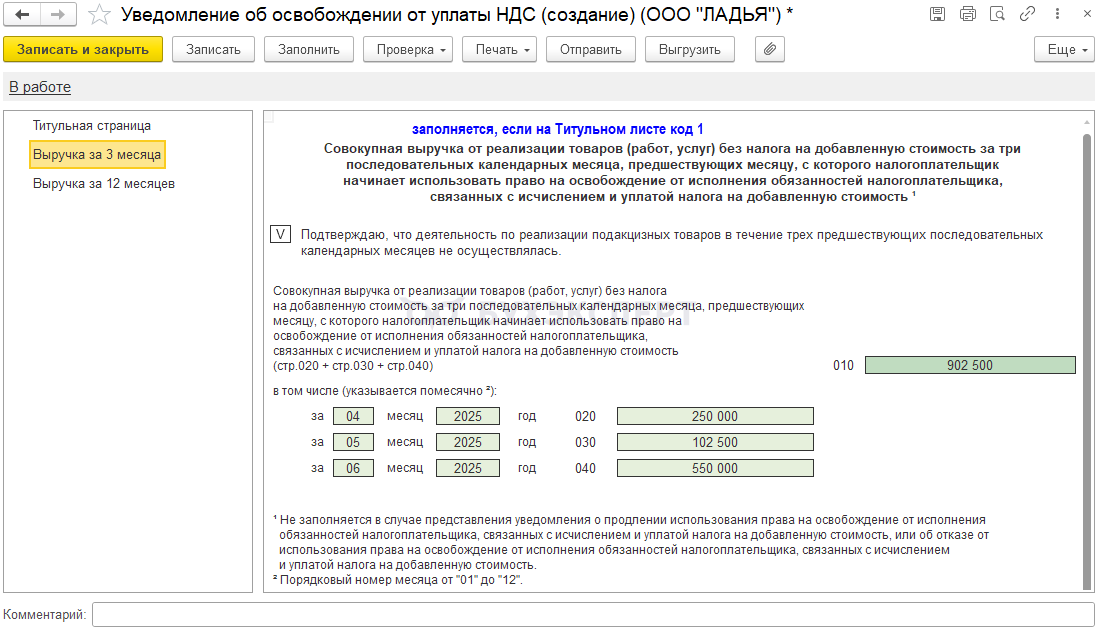

Лист Выручка за 3 месяца (либо Выручка за 12 месяцев — зависит от даты начала освобождения в Налогах и отчетах) заполняется автоматически по данным учета.

Значения заполнятся автоматически по данным 1С за 3 месяца до начала применения освобождения.

По каким-либо причинам в базе нет значений за предыдущие периоды (например, проведена свертка базы или ранее учет велся в другой программе) — показатели заполните вручную.

Если уведомление создаете повторно для продления освобождения от НДС, уведомление и выписка из бухгалтерского баланса будут заполнены данными учета за 12 месяцев, с расшифровкой выручки по месяцам.

Требование о приложении подтверждающих документов содержится в п. 6 ст. 145 НК РФ.

Но в Приказе ФНС от 21.10.2024 N ЕД-7-3/879@ они не перечислены.

В случае предоставления Уведомления на бумажном носителе в связи с тем, что налоговики не предъявляют конкретных требований к выпискам, предоставите информацию о выручке в том виде, что предусмотрен для электронного формата.

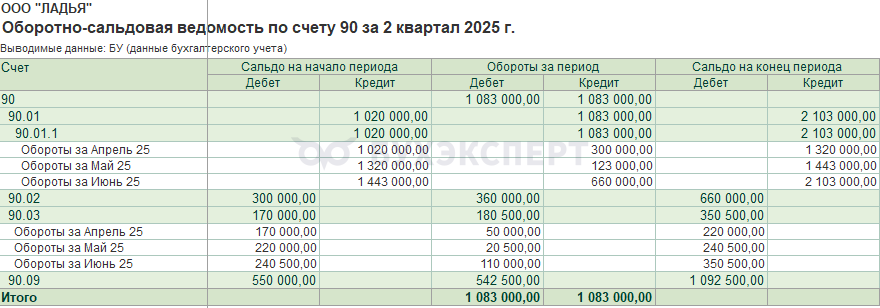

Правильность заполнения показателей проверьте по ОСВ по счету 90 за соответствующий период по месяцам (Отчеты — Оборотно-сальдовая ведомость по счету):

Вкладка Группировка:

- флажок По субсчетам

- Периодичность — По месяцам

Вкладка Показатели:

- флажок БУ

Выручку от реализации в Уведомлении сверьте с:

- Кт оборот 90.01.1 минус Кт оборот 90.01.1 (в части операций, не облагаемых НДС) минус Кт оборот 90.01.1 (в части продажи подакцизных товаров при ведении раздельного учета НДС) минус Дт оборот 90.03 (НДС) минус Дт оборот 90.04 (акцизы)

Выручка в Выписке из бухгалтерского баланса, и стоимость продаж без НДС в Выписке из книги продаж могут различаться, например, на суммы:

- дохода от реализации объектов основных средств, учтенного на счете 91.01

- стоимости ТРУ, переданных безвозмездно

- прочих сумм, которые подлежат отражению в Книге продаж, но не включаются в расчет выручки для целей ст. 145 НК РФ

Заполненное уведомление:

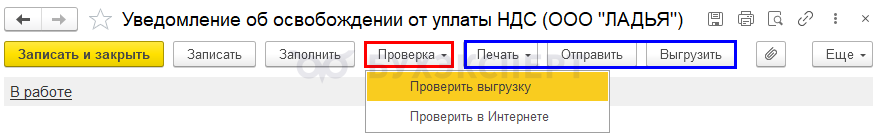

- проверьте на ошибки

- распечатайте для отправки в бумажном виде или отправьте напрямую из 1С-Отчетности или выгрузите для отправки через стороннего оператора

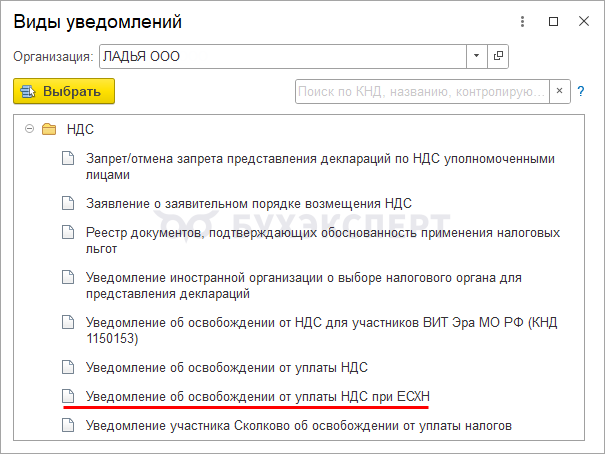

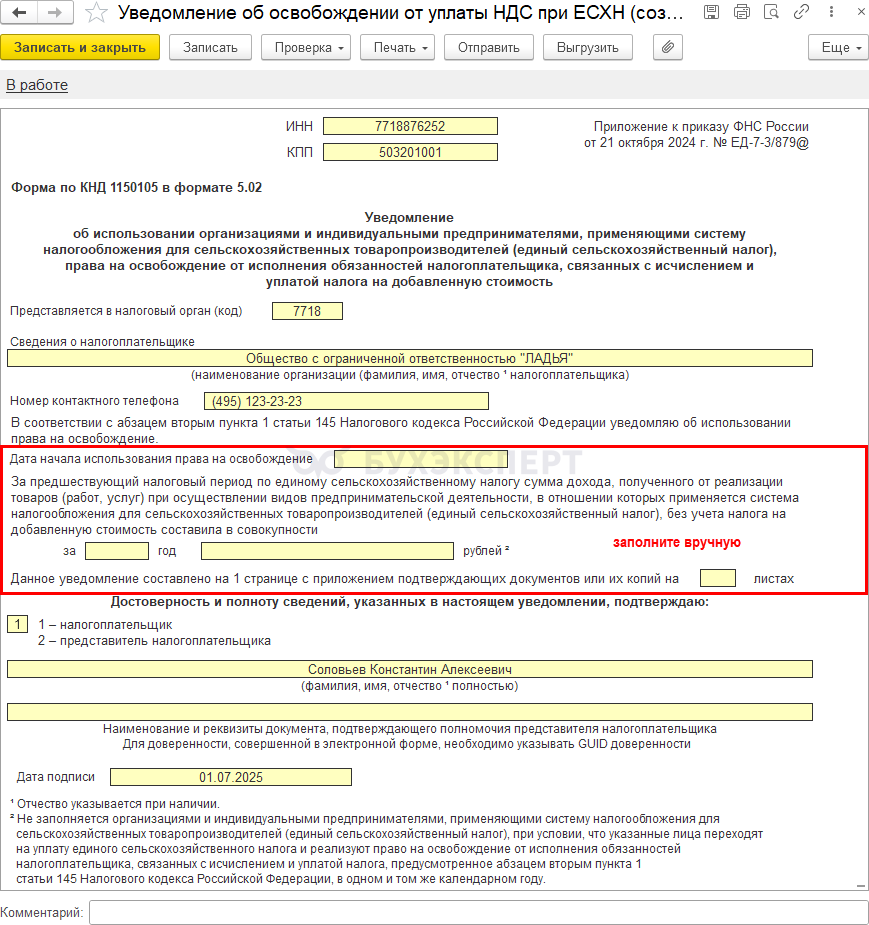

Настройки для ЕСХН

Для плательщиков ЕСХН также предусмотрена возможность сформировать Уведомление в программе (Отчеты — Регламентированные отчеты — Уведомления (или Отчеты — Уведомления, сообщения и заявления) — кнопка Создать — папка НДС):

Для указанной категории налогоплательщиков заполняются автоматически только данные из карточки Организации. Остальные значения внесите вручную.

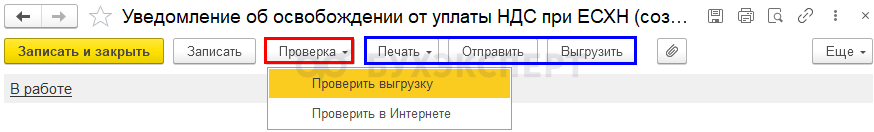

Заполненное уведомление:

- проверьте на ошибки по кнопке Проверка в шапке документа

- распечатайте для отправки в бумажном виде или отправьте напрямую из 1С-Отчетности или выгрузите для отправки через стороннего оператора

Направив Уведомление, можно сразу применять освобождение – ждать разрешение от ИФНС не требуется.

Освобождение от исполнения обязанностей по начислению и уплате НДС по другим основаниям

НДС и специальные налоговые режимы

Не уплачивать НДС возможно, когда:

- применяется:

- УСН при доходе не более 60 млн. руб. в год (п. 1 ст. 145 НК РФ)

- АУСН (ч. 6 ст. 2 Федерального закона от 25.02.2022 N 17-ФЗ)

- ПСН (п. 11 ст. 346.43 НК РФ)

- соблюдаются условия — налогоплательщик:

- не ввозит импортные товары в РФ

- не выделяет НДС в СФ покупателю

Льгота по НДС по ст. 149 НК РФ

Оповещение налоговой о неуплате НДС на основании ст. 149 НК РФ не требуется. Льгота касается определенных видов операций по закрытому перечню.

Если осуществляются операции как облагаемые, так и не облагаемые НДС — необходимо вести раздельный учет входящего НДС (п.4 ст. 149 НК РФ).

Еще несколько важных особенностей:

- если деятельность, по которой предусмотрена льгота, подлежит лицензированию, не платить НДС можно только при наличии лицензии (п. 6 ст. 149 НК РФ)

- нельзя применить льготу, если осуществляется деятельность посредника в интересах третьего лица (п. 7 ст. 149 НК РФ)

- от льготы в части операций, перечисленных в п. 3 ст. 149 НК РФ, можно отказаться навсегда или временно, но на срок не менее одного года

Отказ от льготы по операциям п. 3 ст. 149 НК РФ возможен как по всем сразу, так и по отдельным их видам — одному или нескольким.

При этом запрещен отказ по отдельным операциям, если они входят в один подпункт. Например, если в одном подпункте перечислены 3 вида операций. Можно отказаться только от всех сразу.

Отказ должен действовать для всех проводимых операций, выбранных из п. 3 ст. 149 НК РФ, независимо от покупателя или условий сделки (п. 5 ст. 149 НК РФ). Нельзя отказаться по операциям только с одним каким-то контрагентом.

Отказаться от льготы можно не позднее 1-го числа квартала, с которого больше не намерены ее применять и решили приостановить. Для этого направьте налоговикам соответствующее заявление (п. 5 ст. 149 НК РФ). Форма заявления не регламентирована. Составьте его в свободной форме, указав:

- операции, по которым решили не использовать льготу

- срок отказа от льготы (не менее года) и квартал, с которого не будете ее применять

Подробнее НДС по гарантийному ремонту: отказ от льготы возможен

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Как настроить в 1С освобождение по НДС для ООО на УСН с 01.01.2025

Добрый день!

Если доход не превышает 60 млн руб. и применяется освобождение от НДС, никаких настроек с 2025 года делать не нужно.

Как указать ставку НДС на УСН с 2025 года в 1С