Данная статья будет полезна тем плательщикам налога на прибыль, которые уплачивают итоговые ежеквартальные платежи плюс ежемесячные авансы.

Она поможет:

- рассчитать авансовые платежи по налогу на прибыль за 9 месяцев,

- узнать о сроках уплаты авансовых платежей по итогам 9 месяцев,

- заполнить соответствующие разделы и строки в декларации.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью.

[jivo-yes]

Содержание

- Пошаговая инструкция

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

- Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

Пошаговая инструкция

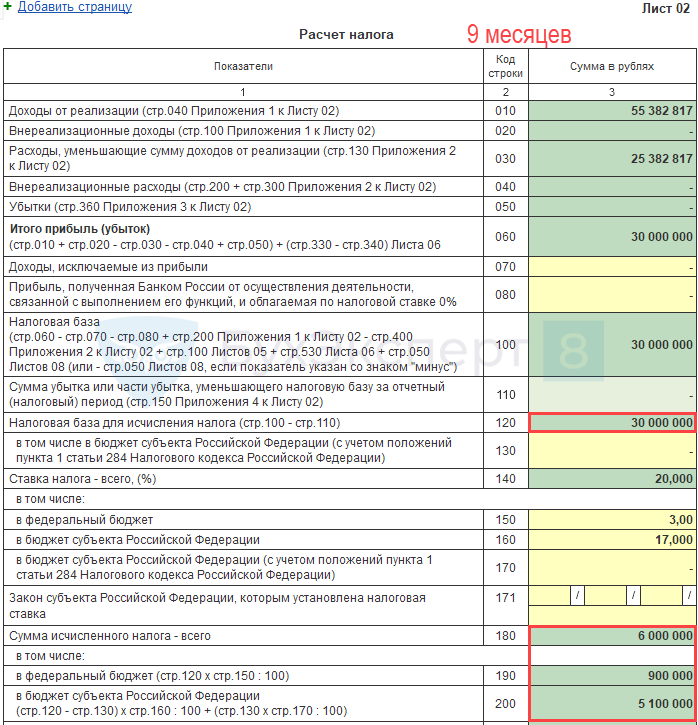

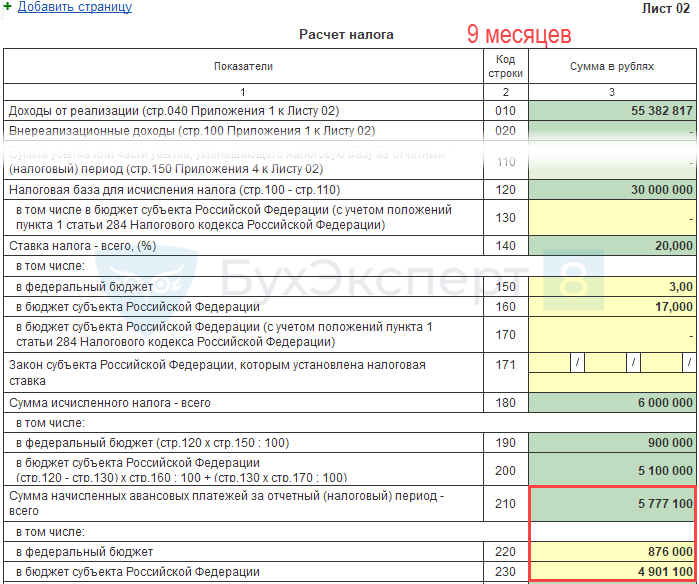

Налогооблагаемая прибыль Организации по результатам 9 месяцев составила 30 000 000 руб. Сумма исчисленного налога за I полугодие текущего периода — 3 000 000 руб., в т. ч.:

- в федеральный бюджет — 450 000 руб.;

- в региональный бюджет — 2 550 000 руб.

Начислены авансовые платежи к уплате в III квартале — 2 840 000 руб., в том числе:

- в федеральный бюджет — 426 000 руб.;

- в региональный бюджет — 2 414 000 руб.

За 9 месяцев начислен и перечислен в бюджет торговый сбор в размере 94 350 руб.

Рассчитаем налог к уплате за 9 месяцев и ежемесячные авансовые платежи на IV квартал текущего и I квартал следующего налоговых периодов.

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение Листа 02 декларации в части расчета налога на прибыль за 9 месяцев и суммы ежемесячных авансовых платежей на два следующих квартала.

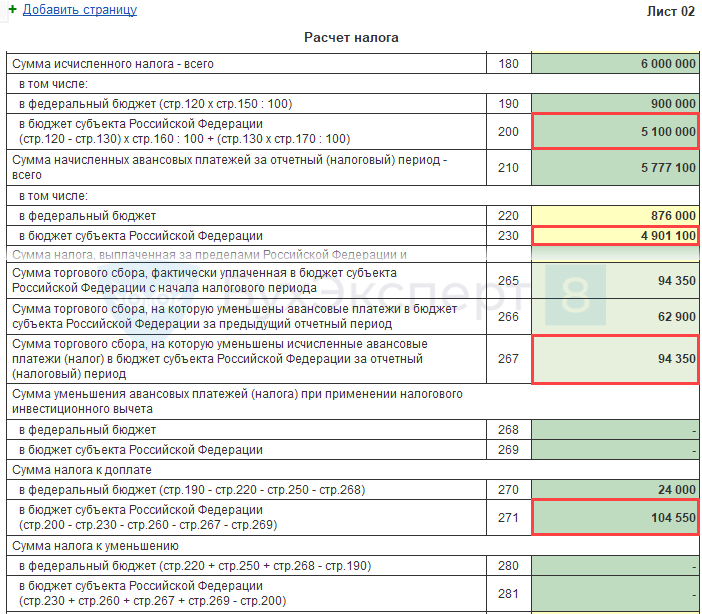

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

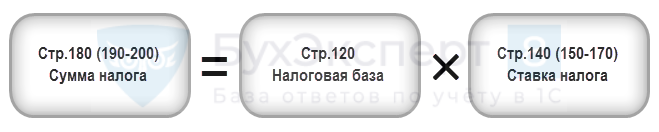

Сумма налога на прибыль в 1С рассчитывается автоматически исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2026 по 1С бесплатно:

Проверьте расчет за 9 месяцев по формуле:

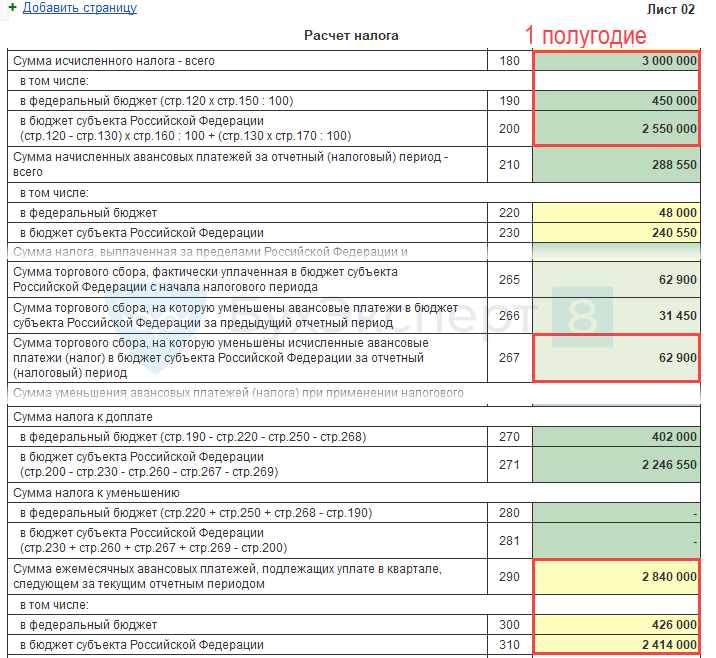

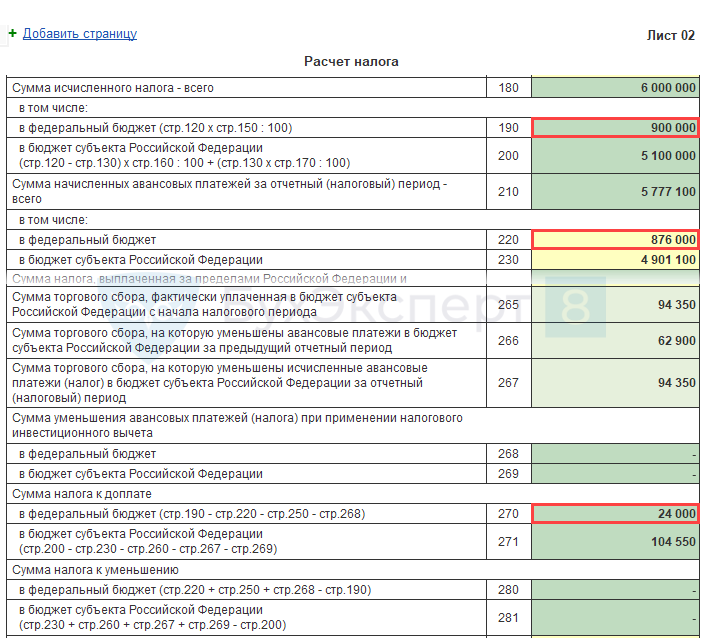

В нашем примере сумма налога на прибыль (стр. 180) — 30 000 000 х 20% = 6 000 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 30 000 000 х 3 % = 900 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 30 000 000 х 17 % = 5 100 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период 9 месяцев, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I полугодие текущего года и состоят из:

- налога, рассчитанного по итогам I полугодия (стр.180, 190, 200);

- начисленных авансовых платежей к уплате в III квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I полугодии, на который уменьшен налог на прибыль за этот период (стр. 267).

В строки 220, 230 в декларации за 9 месяцев вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей с начала года составляет:

- в федеральный бюджет (стр. 220) — 450 000 + 426 000 = 876 000 руб.;

- в бюджет субъекта РФ (стр. 230) — 2 550 000 + 2 414 000 – 62 900 = 4 901 100 руб.

Рассчитанные суммы указывают в стр. 210 (220, 230) декларации за 9 месяцев.

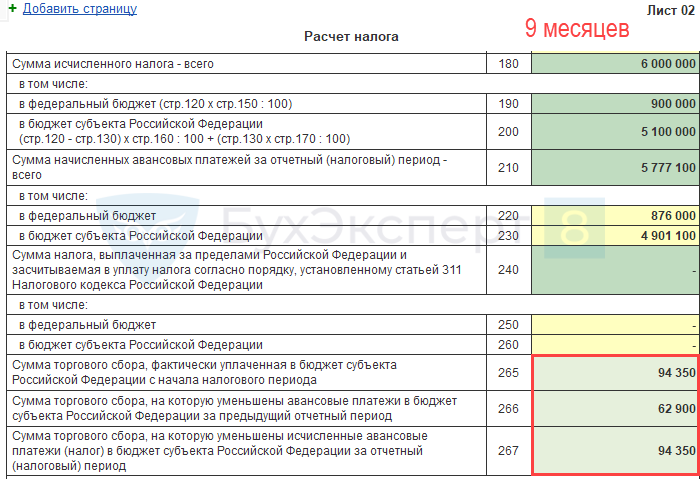

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С будут заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за 9 месяцев данные строки заполнятся следующим образом:

- стр. 265 — сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 94 350 руб.

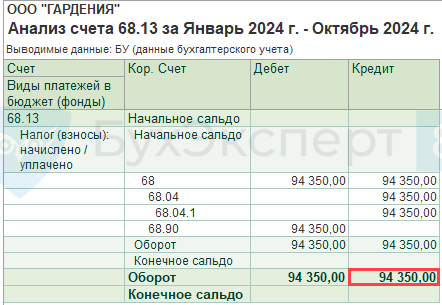

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог (взносы): начислено / уплачено).

В связи с уплатой торгового сбора в составе ЕНП по сроку, наступающему после срока представления декларации по прибыли, налоговики разрешили уменьшать налог на прибыль в региональный бюджет на торговый сбор, если на дату уплаты авансового платежа обязанность по уплате торгового сбора выполнена (Письмо ФНС от 22.09.2023 N СД-3-3/12323@).

Особенность программы: строка 265 может не заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

Для автоматического заполнения строк 265-267 Листа 02 укажите на титульном листе формы дату после переноса торгового сбора на ЕНС. Затем можно установить реальную дату подписания декларации.

- стр. 266 — сумма торгового сбора, на которую уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Значение в этой строке должно равняться сумме по стр. 267 в декларации за I полугодие.

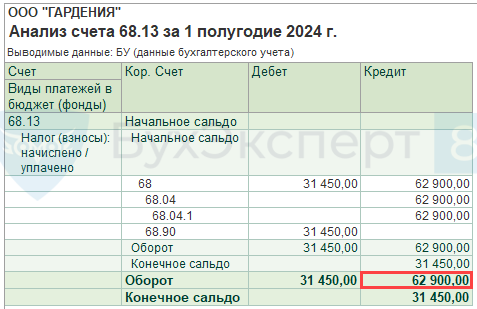

В 1С в декларации за 9 месяцев в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере сумма в стр. 266 равна 62 900 руб.

- стр. 267 — сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за 9 месяцев в региональный бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Узнать подробно про особенности уменьшения налога на прибыль на сумму торгового сбора

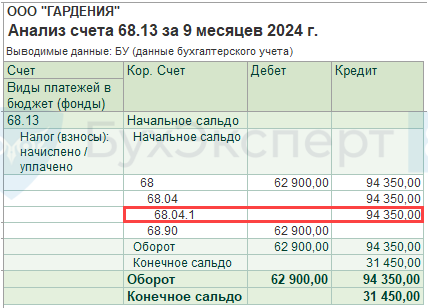

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за 9 месяцев, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере стр. 267 равна 94 350 руб.

Подробнее о торговом сборе читайте в статье Торговый сбор

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь сравним, что получилось больше: фактические суммы налога, исчисленные по результатам 9 месяцев (стр. 190, 200), или начисленные авансы, которые Организация обязана уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I полугодие.

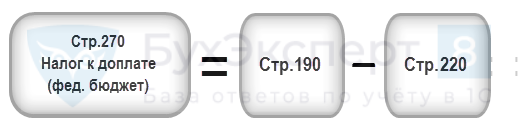

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 900 000 руб.) больше стр. 220 (сумма 876 000 руб.), следовательно, налог в федеральный бюджет по итогам 9 месяцев будет к доплате:

- стр. 270 = 900 000 — 876 000 = 24 000 руб.

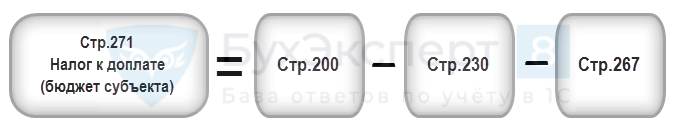

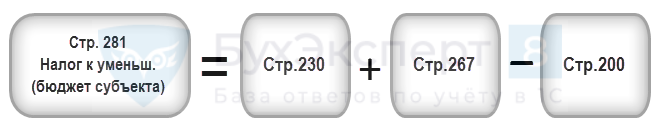

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 5 100 000 руб.) больше суммы строк 230 и 267 (4 995 450 = 4 901 100 + 94 350), следовательно, сумма налога в бюджет субъекта РФ по итогам 9 месяцев будет к доплате:

- стр. 271 = 5 100 000 — 4 901 100 — 94 350 = 104 550 руб.

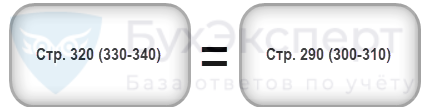

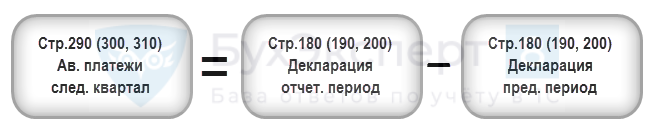

Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам 9 месяцев рассчитать авансы, подлежащие уплате в:

- IV квартале текущего года, отражаются по стр. 290 (300, 310);

- I квартале следующего года, отражаются по стр. 320 (330,340).

Авансовые платежи I квартала следующего налогового периода, как правило, равны рассчитанным авансовым платежам IV квартала текущего года (п. 5.14 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, далее — Порядок заполнения декларации по налогу на прибыль).

В 1С данные строки заполняют вручную. Рассчитывают авансовые платежи к уплате по формуле:

Если в результате расчета по стр. 290 (300, 310) и стр. 320 (330, 340) получено нулевое или отрицательное значение, то эти строки НЕ заполняются, а в указанных кварталах ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в IV квартале, рассчитывается:

- всего (стр. 290) — 6 000 000 – 3 000 000 = 3 000 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 900 000 – 450 000 = 450 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 5 100 000 – 2 550 000 = 2 550 000 руб.

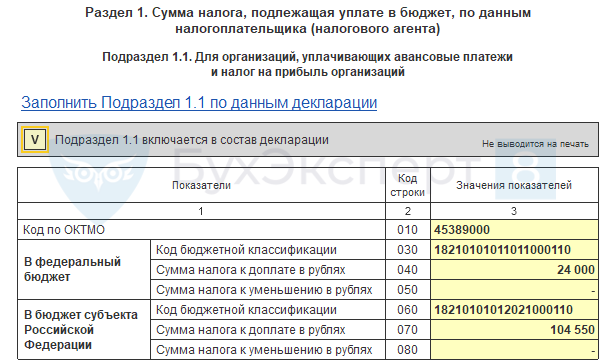

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

Заполнение итоговых данных по доплате или уменьшению налога на прибыль 9 месяцев осуществляется в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 или строка 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: ![]() PDF

PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 или строка 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: ![]() PDF

PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам 9 месяцев в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Авансовые платежи по итогам отчетного периода, уплачивается не позднее 28-го числа месяца, следующего за его окончанием (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за 9 месяцев, указанный в Разделе 1 Подраздела 1.1, необходимо до 28 октября.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

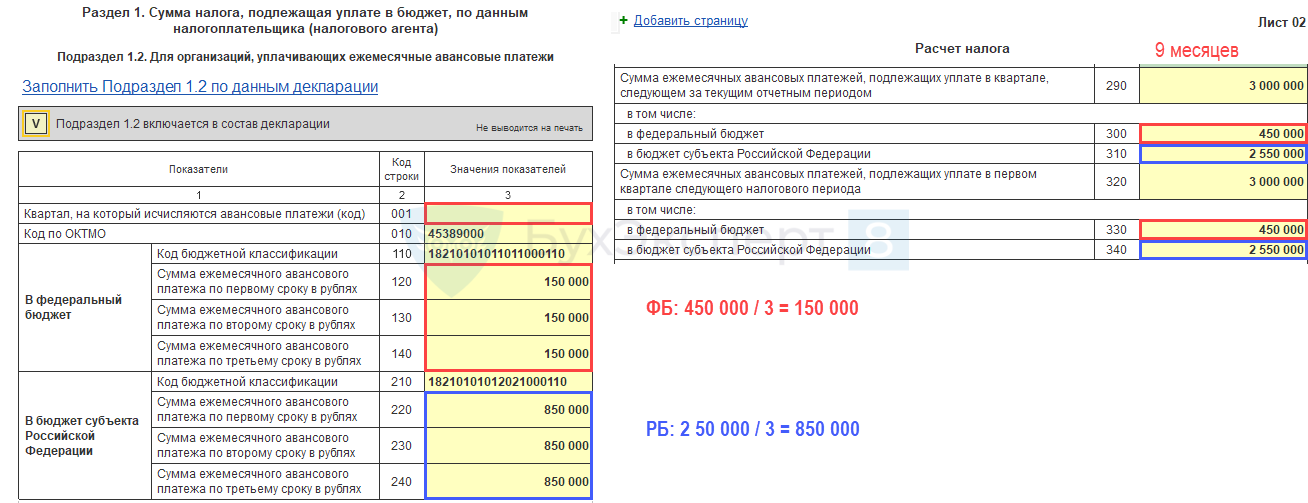

Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

В Разделе 1 Подраздела 1.2 декларации отражают ежемесячные авансовые платежи, которые необходимо уплатить в IV квартале текущего и I квартале следующего налогового периода.

Если суммы к уплате на два этих периода отличаются (например, в связи с закрытием обособленного подразделения или реорганизацией предприятия), то заполняются две страницы Раздела 1 Подраздела 1.2 (п. 4.8.1 Порядка заполнения декларации по налогу на прибыль). При этом указываются коды периодов (стр. 001):

- 21 — первый квартал;

- 24 — четвертый квартал.

Сумма авансовых платежей на оба квартала была рассчитана по стр. 300 (330), 310 (340) Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 (330) «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 (340) «в бюджет субъекта РФ».

В нашем примере суммы авансовых платежей за IV и I кварталы совпадают, поэтому страница Раздела 1 Подраздела 1.2 заполняется в одном экземпляре:

- стр. 001 — не заполняется.

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в IV квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 октября;

- до 29 ноября;

- до 28 декабря.

В I квартале следующего года авансовые платежи уплатите:

- до 28 января;

- до 28 февраля;

- до 28 марта.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

См. также:

- Декларация по налогу на прибыль за 9 месяцев 2024 в 1С

- Авансовые платежи

- Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с 01 января

- Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

- Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

- Алгоритм расчета налога на прибыль и авансовых платежей за год

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете