Вести бизнес в России и часто выезжать за границу для переговоров, лечения, обучения и отдыха — вполне реализуемое мероприятие. Но сочетая приятное с полезным, не стоит забывать о налоговых последствиях такого образа жизни. Расскажем, что происходит с налогами ИП, когда статус налогового резидента утрачивается из-за долгого пребывания за границей.

Содержание

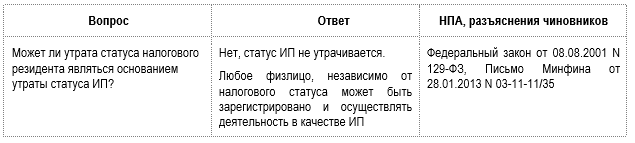

Законность статуса ИП для нерезидентов

Понятие «налоговый резидент» расшифровывается так:

Налоговый резидент — это физлицо, фактически находящееся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. (п. 2 ст. 207 НК РФ).

Это правило распространяется на ИП в полной мере — по налоговому законодательству он является законно зарегистрированным, осуществляющим предпринимательскую деятельностью физлицом (п. 2 ст. 11 НК РФ).

А может ли ИП лишится своего предпринимательского статуса, став налоговым нерезидентом? Минфин отрицает законность такого варианта развития событий.

Что происходит с налогами при смене статуса налогового резидентства? Учитывая, что ИП может применять как ОСНО (традиционную систему налогообложения с уплатой подоходного налога), так и специальные налоговые режимы (без уплаты НДФЛ), последствия могут быть разными. Разберем все ситуации.

Получите понятные самоучители 2026 по 1С бесплатно:

Двойной НДФЛ за нерезидентство

Всего одна частица «не» в русском языке отделяет слово «резидент» от «нерезидента». А в налоговом законодательстве для ИП, применяющего ОСНО, между этими понятиями огромная пропасть.

Можно сделать два неутешительных вывода:

- переход в статус нерезидента лишает ИП профвычета, т. е. не позволяет исчислить налог с разницы между доходами и расходами (ст. 221 НК РФ);

- отсутствие статуса налогового резидента на конец отчетного года приводит к двойной налоговой нагрузке — доходы ИП облагаются подоходным налогом по повышенной ставке (30%).

Ваши доходы облагаются НДФЛ по ставке 30%? Имущественный вычет вам не положен

НДС и страховые взносы ИП-нерезидента

Применение предпринимателем ОСНО предусматривает уплату не только НДФЛ, но и других обязательных платежей в бюджет (НДС, страховых взносов и др.). Переход в статус налогового нерезидента не лишает его возможности продолжать применять эту налоговую систему, хотя и приводит к росту налоговых обязательств за счет повышенной ставки НДФЛ и невозможности применения налоговых вычетов.

А что происходит с НДС и взносами? Здесь ИП может не беспокоиться. НДС и страховые взносы будут исчисляться и уплачиваться без каких-либо особенностей — утрата налогового резидентства РФ сама по себе на это не влияет.

Нерезидент-спецрежимник

Минфин и ФНС единодушны во мнении — если ИП применяет специальный налоговый режим (УСН, ПСН и др.) и в связи с этим не является плательщиком НДФЛ, изменение налогового статуса не влияет на его налоговые обязательства и не лишает права продолжать применение спецрежима. В качестве обоснования чиновники приводят следующие аргументы (Письмо Минфина от 30.01.2023 N 03-11-11/6946):

- в НК РФ отсутствует запрет на применение ИП специальных налоговых режимов при смене статуса налогового резидента;

- если иные ограничения, предусмотренные для конкретного спецрежима не нарушены, ИП-нерезидент вправе продолжать применять этот режим.

Однако обойтись без налоговых последствий спецрежимникам получается не всегда:

Резюмируем: если ИП применяет спецрежим, то налоговые трансформации в связи с утратой статуса налогового резидента ему не грозят, так как плательщиком НДФЛ он не является. Но в некоторых ситуациях могут возникнуть иные риски.

Снижаем налоговое бремя

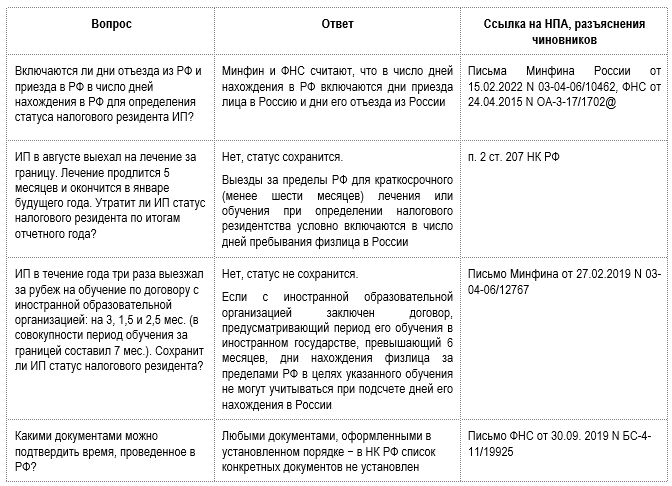

Чтобы не пополнять госбюджет за счет уплаты НДФЛ в повышенном размере, ИП следует правильно оценивать свой налоговый статус — всего один день, ошибочно не приплюсованный к периоду нахождения в РФ, способен увеличить налоги в два раза.

Воспользуйтесь подсказками от ФНС и Минфина:

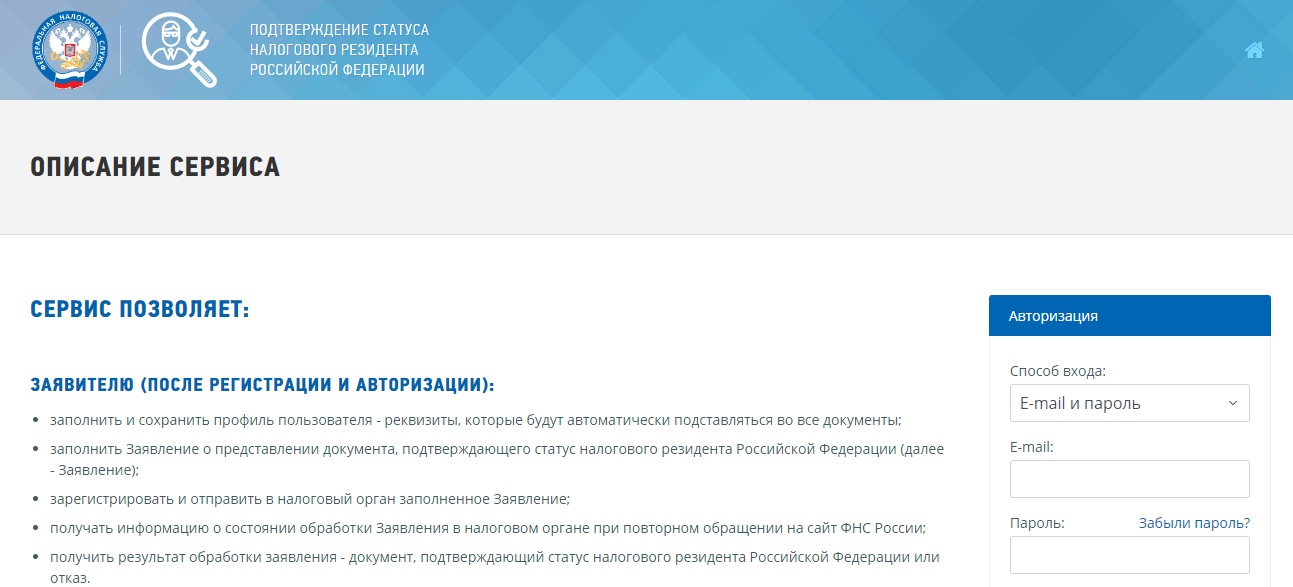

ИП может через специальный сервис на сайте ФНС оправить заявление и получить в формате PDF документ, подтверждающий статус налогового резидента РФ. Для этого нужно авторизоваться в сервисе (в том числе через Госуслуги), заполнить электронное заявление и отправить его налоговикам. Дополнительные документы необязательны.

Порядок и сроки получения от налоговиков документа о налоговом статусе

Кратко об оплате налогов ИП-нерезиденту и можно ли сэкономить

- ИП становится нерезидентом, если фактически находится в России менее 183 календарных дней в течение 12 следующих подряд месяцев.

- ИП не теряет свой предпринимательский статус, став налоговым нерезидентом.

- ИП-нерезидент лишен возможности при расчете НДФЛ применить налоговые вычеты, а сам подоходный налог обязан уплачивать по ставке 30%.

- Предприниматель, применяющий спецрежимы и в связи с этим не уплачивающий НДФЛ, при смене налогового статуса вправе продолжать применять тот же спецрежим (при соблюдении других установленных законом ограничений) без изменения налоговой нагрузки.

- Чтобы не переплачивать НДФЛ, важно правильно рассчитывать период пребывания ИП на территории России.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Можно добавить, что окончательный налоговый статус налогоплательщика, определяющий налогообложение его доходов, полученных за налоговый период, определяется по итогам календарного года.

Если по итогам налогового периода (календарного года) число дней пребывания физического лица в РФ в данном налоговом периоде не превысит 183 дня, то такое лицо будет признаваться налоговым нерезидентом РФ в данном календарном году (налоговом периоде).

Здравствуйте!

Все верно, Вы правы) Кроме того, если физлицо в течение года приобретает или утрачивает статус резидента, требуется произвести пересчет налога. Хочу порекомендовать Вам наши практические статьи на эту тему:

Статус налогоплательщика НДФЛ

Сотрудник потерял статус налогового резидента (перерасчет и отражение неудержанного НДФЛ по итогам года налога)

Сотрудник приобрел статус налогового резидента (полный зачет и неполный зачет излишне удержанного НДФЛ)