ИП могут применять патентную систему налогообложения (ПСН) в 2023 году, если соответствуют определенным условиям и работают в конкретных направлениях бизнеса. Патент — привлекательный спецрежим для предпринимателей, т. к. позволяет уплачивать налог по низкой ставке и не формировать некоторую отчетность.

Расскажем, на что обратить внимание при выборе патента для ИП в 2023 году.

Содержание

Законодательные нормы о патенте

Общая информация о ПСН содержится в главе 26.5 НК РФ. В ней указано:

- на каких основных положениях базируется патентный режим (ст. 346.43);

- кто является плательщиком патента (ст. 346.44);

- как начать и прекратить применять спецрежим (ст. 346.45);

- какие на спецрежиме: объект налогообложения (ст. 346.47), налоговая база (ст. 346.48), налоговый период (ст. 346.49) и ставка (ст. 346.50);

- как рассчитывается и уплачивается налог на ПСН (ст. 346.51);

- как вести налоговый учет (ст. 346.52) и подавать отчетность (ст. 346.53).

Рассмотрим каждую из статей и обозначим главные моменты, на которые нужно обращать внимание при выборе и применении ПСН.

Общие нормы

По п. 1 ст. 346.43 НК РФ патентная система налогообложения в 2023 году, как и раньше, предназначается лишь для ИП. Юрлица не вправе оформлять патент.

Предпринимателям на патенте разрешается вести работу только по определенным направлениям, указанным в законодательстве. Их список содержится в ст. 346.43 НК РФ — всего 80 направлений деятельности: услуги парикмахера, ремонт мебели, присмотр за детьми и больными, ремонт ювелирных изделий, благоустройство ландшафта, услуги перевода и т. д.

Получите понятные самоучители 2026 по 1С бесплатно:

Этот список базовый, региональные органы власти имеют право издать свои перечни направлений деятельности. При этом они могут исключить из основного списка какие-то виды деятельности или, наоборот, внести в него новые направления из справочников ОКВЭД2 и ОКПД. А еще региональные органы власти вправе устанавливать некоторые ограничения при работе на ПСН: по площади помещений, числу автомобилей и другим физическим показателям.

По каким направлениям предпринимательства запрещается применять ПСН, указано в п. 6 ст. 346.43 НК РФ. В частности, патент нельзя получить оптовикам для торговли, на проведение операций с ценными бумагами, изготовление ювелирной продукции и др. ИП на ПСН не разрешается реализовывать подакцизные товары из пп. 6-10 п. 1 ст. 181 НК РФ и определенные виды товаров, требующих маркировки (лекарства, обувь, одежда из меха).

В ст. 346.43 НК РФ также указаны критерии и ограничения для ИП на ПСН в 2023 году:

- они могут нанимать работников, в т. ч. по ГПХ-соглашениям;

- средняя численность персонала до 15 человек за налоговый период по всем патентным направлениям;

- не платят НДФЛ (по доходам от патентных направлений), налог на имущество физлиц (в части объектов, применяемых по патентным направлениям, кроме объектов из п. 7 ст. 378.2 НК);

- не платят НДС (кроме НДС по деятельности не на ПСН, а также при импорте в РФ и при осуществлении операций из ст. 161, 174.1 НК РФ);

- иные бюджетные платежи уплачивают согласно налоговому законодательству.

Плательщики патента

По ст. 346.44 НК РФ налогоплательщики на ПСН — это ИП, которые перешли на патент. Переход на спецрежим добровольный.

Ограничения по ПСН:

- разрешенные направления работы;

- количество работников — до 15 чел.;

- доход за год — до 60 млн руб. (не учитывается, когда переходят на ПСН сразу при постановке на учет).

Как получить патент и отказаться от него

По ст. 346.45 НК РФ документ, который удостоверяет право на ПСН, — патент на конкретное направление предпринимательства. ИП вправе также оформлять несколько патентов — на различные направления.

Для выбора ПСН в 2023 году ИП оформляет заявление — форма N 26.5-1 (КНД 1150010) из Приказа ФНС от 09.12.2020 N КЧ-7-3/891@. Документ подается не позже, чем за 10 рабочих дней до начала работы на спецрежиме. Допустим, если ПСН будет применяться с 1 июня, тогда заявление подают не позже 17 мая.

Также ИП может передать заявление одновременно с документацией о постановке на учет.

Заявление передается в ИФНС по месту регистрации ИП или, если он будет заниматься предпринимательством в субъекте РФ, в котором не зарегистрирован, в любую региональную ИФНС по своему желанию. Документ можно передать как в бумажном виде, так и электронно.

Налоговики не позже 5 дней с даты поступления заявления (или с даты регистрации ИП, когда заявление подано одновременно с документами о регистрации) обязаны оформить патент или направить уведомление, содержащее отказ в его выдаче с обязательным указанием причины.

Патент выдают на 1-12 мес. календарного года. Однако период патента не ограничивается целым количеством месяцев, т. е. его можно оформить и на 2 мес., и на 85 дней.

ИП вынужденно прекращает применять ПСН с начала периода, на который оформлялся патент, если:

- с начала года доходы ИП по всем патентным направлениям стали больше 60 млн руб.;

- ИП нарушил условие в части разрешенных и запрещенных направлений на ПСН;

- ИП нарушил условие по количеству персонала — принял больше 15 чел.;

- ИП в течение налогового периода продавал товары при рознице, которые не относятся к ней по пп. 1 п. 3 ст. 346.43 НК РФ.

При утрате права на патент ИП платит налоги с начала применения ПСН согласно тому режиму налогообложения, на который он возвращается. Из них вычитаются суммы, которые перечислялись в рамках оформленного патента (платежи по ПСН).

При утрате права, а также при прекращении патентного направления работы предприниматель заявляет об этих фактах в ИФНС не позже 10 календарных дней со дня, в котором утрачено право применять спецрежим или с которого прекратилось патентное направление предпринимательства. Формы заявлений:

- бланк из Приказа ФНС от 12.07.2019 N ММВ-7-3/352@ — при утрате права;

- бланк из Приказа ФНС от 04.12.2020 N КЧ-7-3/882@ — при завершении деятельности.

Вернуться на патент ИП сможет лишь в будущем году.

Добровольно прекратить применять патент до завершения его действия по иным основаниям ИП не может.

Объект, база, ставка, период по патенту

По ст. 346.47 НК РФ объект обложения при ПСН — потенциально возможный к получению годовой доход по конкретному направлению предпринимательства на основании величины физического показателя. Его размер определяется региональным НПА в конкретном субъекте РФ. Налоговая база при ПСН — это денежное выражение указанного дохода (ст. 346.48 НК РФ).

При исчислении суммы патента не учитывается доход, который ИП получил по факту при ведении деятельности на патенте. Он используется лишь для того, чтобы определить, имеет ли ИП право на ПСН. А для расчета суммы патента берется показатель — потенциально возможный к получению годовой доход (т.е. какой размер дохода ИП мог бы получить за год при ведении определенного направления деятельности). Он устанавливается региональными властями самостоятельно в каждом субъекте РФ.

Налоговый период по ст. 346.49 НК РФ — календарный год. Когда патент выдан на меньшее время, налоговым периодом будет срок патента. А если ИП прекратил работать по патентному направлению до окончания патента, налоговый период — это время с начала действия патента до даты прекращения.

Налоговая ставка по ПСН — 6% (ст. 346.50 НК РФ). Но органы власти регионов могут определить ее в 0% — для новых ИП, занятых в производственной, социальной или научной областях, в сфере бытовых услуг гражданам. Это называется налоговыми каникулами для ИП — о них расскажем ниже.

Расчет размера патента и его оплата

О том, как исчислить и оплатить ПСН в 2023 году, говорится в ст. 346.51 НК РФ. Годовой платеж рассчитывают по формуле:

База * Ставка

А если патент выдали на период меньше года, сумма рассчитывается:

База / Кол-во дней в году * Кол-во дней патента * Ставка

ИП выдали в 2023 году патент на 80 дней. Потенциальный доход за год — 900 000 руб. Стоимость патента:

900 000 руб. / 365 дн. * 80 дн. * 6% = 11 835,62 руб.

Совет! На сайте ФНС можно воспользоваться специальным калькулятором для расчета патента. Он учитывает региональное законодательство, согласно которому требуется рассчитать сумму при конкретных условиях.

Уменьшение налога на взносы

ИП имеет право уменьшить стоимость патента на уплаченные:

- взносы за себя — на 100% (при отсутствии наемного персонала);

- взносы за себя и сотрудников, больничные за счет работодателя, взносы по договорам добровольного личного страхования — на 50% (когда есть наемный персонал).

Налог можно уменьшить на указанные расходы, которые произведены в отношении сотрудников, работающих в патентных направлениях.

Для снижения налога ИП отправляет в ИФНС уведомление по форме из Приказа ФНС от 26.03.2021 N ЕД-7-3/218@.

В 2023 году из-за ввода ЕНП поменялся механизм уплаты налогов и страхвзносов, что повлияло также на процесс уменьшения патента. Теперь недостаточно просто перечислить взносы — требуется, чтобы ИФНС действительно признала их взносами (Письмо Минфина от 20.01.2023 N 03-11-09/4254).

Во-первых, ИФНС может признать страхвзносы в сроки, определенные в НК РФ. По взносам ИП за себя установлены конкретные сроки перечисления — 31 декабря для фиксированных и 1 июля для 1% с доходов больше 300 тыс. руб. В эти даты суммы, которые перечислены на ЕНС, налоговая инспекция признает страхвзносами автоматически (но только если в эти даты на ЕНС будет положительное сальдо).

Тогда ИП не нужно дополнительно совершать какие-либо действия — налоговики проведут списание самостоятельно. Фиксированная сумма одинакова для всех ИП, полностью отработавших год, а 1% взносов ИФНС рассчитает на основании потенциального дохода на патенте. Когда сумму признают страхвзносами, на нее разрешается уменьшить стоимость патента, для чего ИП передает уведомление по форме из Приказа N ЕД-7-3/218@.

Уменьшение стоимости патента на взносы в такой ситуации делается следующим образом:

- на взносы за 2022 год, перечисленные в 2023 году, уменьшается патент по соответствующим периодам 2023 года;

- на взносы за 2023 год, когда срок их уплаты выпадает на 09.01.2024 г. (из-за переноса с выходного), уменьшается патент по соответствующим периодам 2024 года.

Нужно учесть, что налоговики в Письме от 24.03.2023 N СД-4-3/3519@ указали — с 2023 года сумма патента за налоговый период уменьшается на размер взносов, уплаченных за календарный год в период действия патента. Это означает, что когда ИП оформляет патент, он может уменьшить его стоимость на взносы, которые уплачены в этом году — как во время действия патента, так и до его оформления или после его оформления.

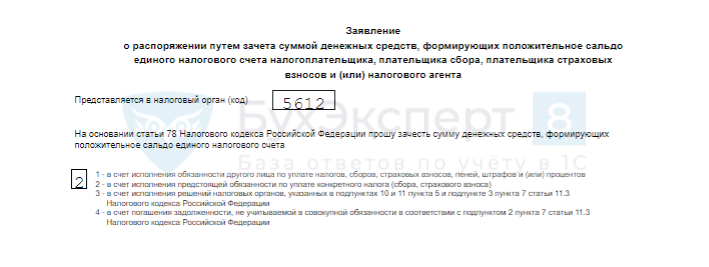

Во-вторых, ИФНС может признать страхвзносы в течение 2023 года с их зачетом. Такой вариант подходит тем ИП, которые не хотят дожидаться указанных сроков уплаты, или тем, кто получил патент не на полный год. Чтобы ИФНС признала досрочно перечисленную сумму в качестве взносов, ИП передает заявление о зачете по форме из Приказа ФНС от 30.11.2022 N ЕД-7-8/1133@.

Налоговики в Письме от от 31.03.2023 N СД-4-3/3898@ указали, что ИП может не подавать уведомление на зачет уплаченных страховых взносов в счет уменьшения патента. При этом предприниматель может выбрать один из вариантов:

- перечислить взносы через ЕНП на ЕНС и подать указанное заявление на зачет;

- перечислить взносы через ЕНП или по КБК фиксированных взносов — при наличии достаточного положительного сальдо ЕНС налоговики самостоятельно произведут зачет без заявления.

Если заявление на зачет подается, то на титульном листе нужно указать код «2», чтобы отразить, что этот документ подается для зачета суммы в счет будущей уплаты бюджетного платежа.

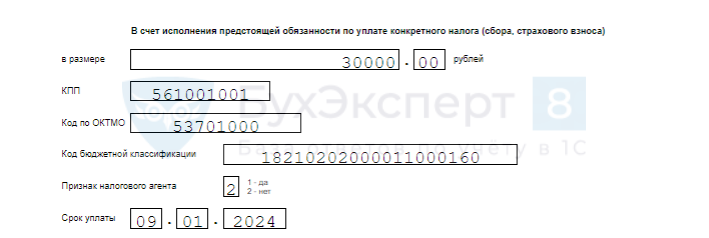

На второй странице указывается не только сумма для зачета, но также и КБК, на основании которого определяется принадлежность к конкретному бюджетному платежу. КБК для фиксированных страхвзносов ИП — 18210202000011000160, а срок их оплаты за 2023 год — 09.01.2024.

Заявление на зачет ИП передают в ИФНС только электронно, подписывая его усиленной квалифицированной ЭП.

При поступлении заявления ИФНС засчитывает положительное сальдо ЕНС в счет выполнения будущей обязанности по уплате фиксированных страхвзносов ИП. Также она делает это самостоятельно, без подачи уведомления ИП на зачет. Далее предпринимателю нужно будет подать уведомление об уменьшении стоимости патента по форме из Приказа N ЕД-7-3/218@.

Рассмотренные варианты касаются ИП без работников. Если же предприниматель оформил сотрудников, тогда для уменьшения стоимости патента он передает в ИФНС также уведомления о рассчитанных суммах страхвзносов за сотрудников. А затем уже подает заявление об уменьшении стоимости патента.

Срок уплаты ПСН в 2023 году

- В полном объеме — не позже окончания патента, если он оформлен не больше, чем на 6 мес.

- 1/3 суммы не позже 90 дней с начала действия патента и 2/3 суммы не позже окончания патента — когда он оформлен на период от 6 мес. до года.

Налоговый учет и отчетность по патенту

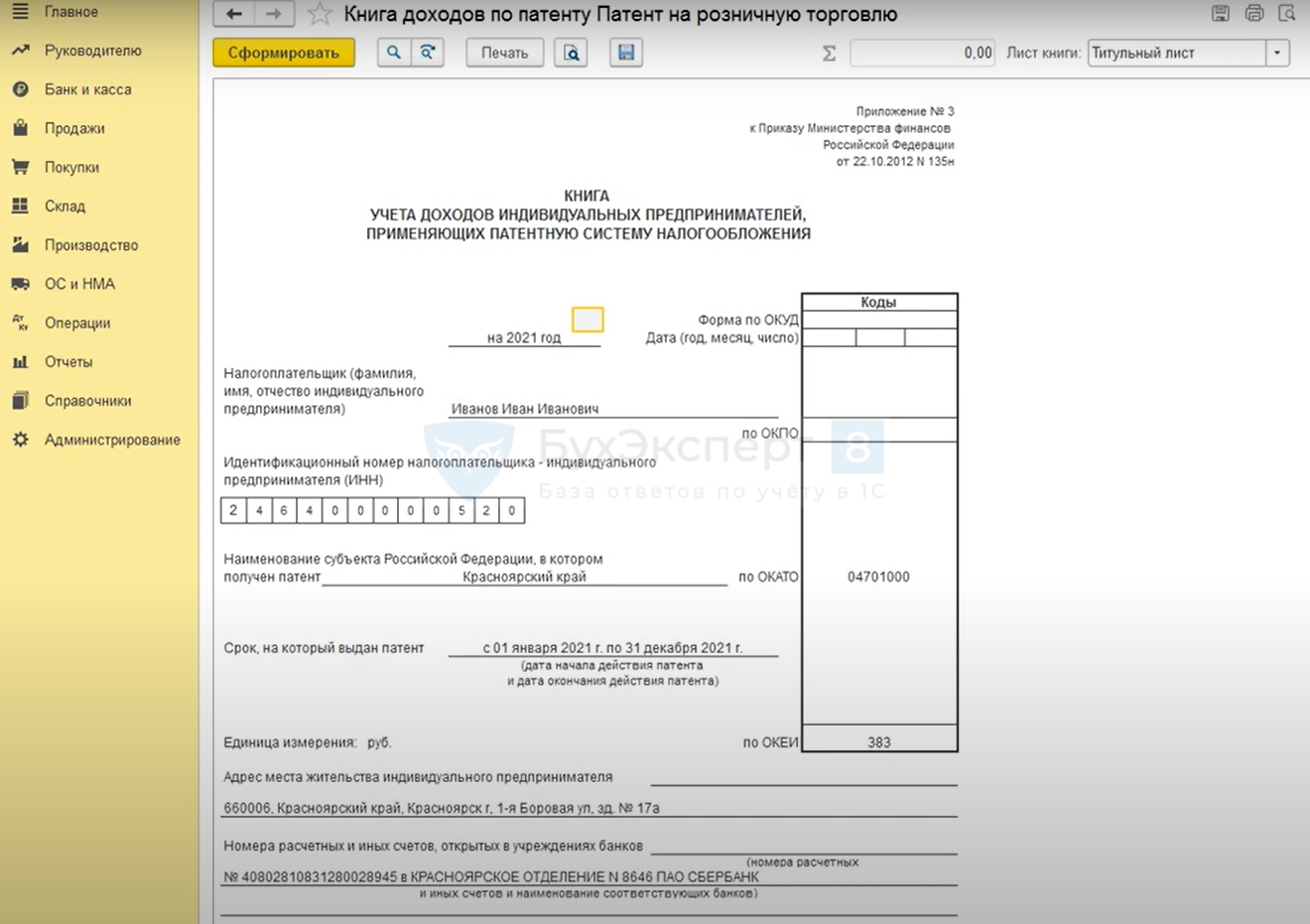

ИП на патентной системе налогообложения в 2023 году не обязаны подавать декларацию (ст. 346.52 НК РФ). Но они должны вести учет доходов — в Книге учета доходов по форме из Приказа Минфина от 22.10.2012 N 135н.

Она не сдается в ИФНС, но ее обязательно нужно предоставить по требованию инспектора. Сведения в книге используются для определения права ИП на патент.

Когда есть наемный персонал, ИП на ПСН обязаны подавать по ним отчетность по работникам.

Каникулы на патенте

До 31.12.2024 субъекты РФ вправе вводить налоговые каникулы для ИП на ПСН по определенным направлениям деятельности (п. 3 ст. 2 Федерального закона от 29.12.2014 N 477-ФЗ). Чтобы воспользоваться правом на каникулы, ИП должны:

- вести работу в льготной сфере — производство, наука, социальная сфера, бытовые услуги;

- впервые встать на учет в ИФНС или восстановить работу в льготном направлении после вступления в действие регионального НПА о каникулах.

Максимально каникулы предоставляются два налоговых периода, т. е. два срока приобретения патента, однако точные сроки нужно уточнять в региональном законодательстве. В некоторых субъектах РФ предусмотрен только 1 год, а в других действие НПА по каникулам уже закончилось.

Соответственно, если каникулы предоставляются в регионе два налоговых периода, то в 2023 и 2024 годах выгодно оформить каждый патент на период до конца года (в 2024 году — оформить с начала года), чтобы полностью использовать предоставленные возможности налоговых каникул.

Как заполнить Книгу учета доходов на патенте в 1С:Бухгалтерия предприятия ред. 3.0

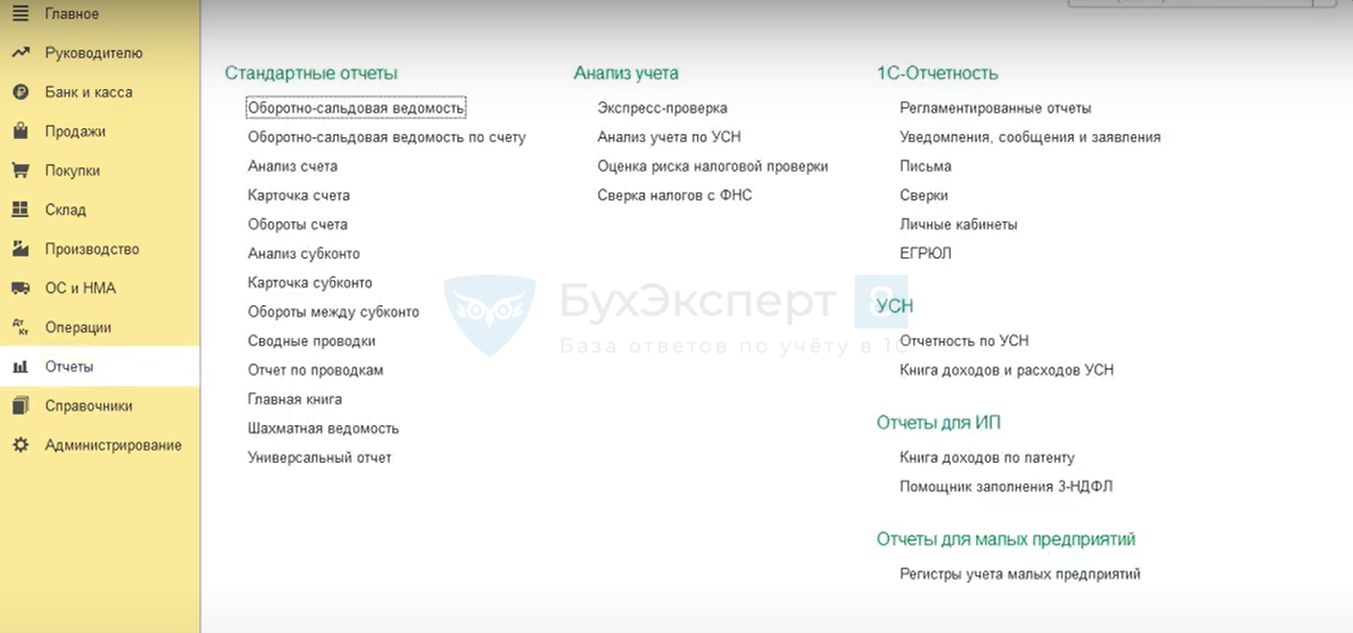

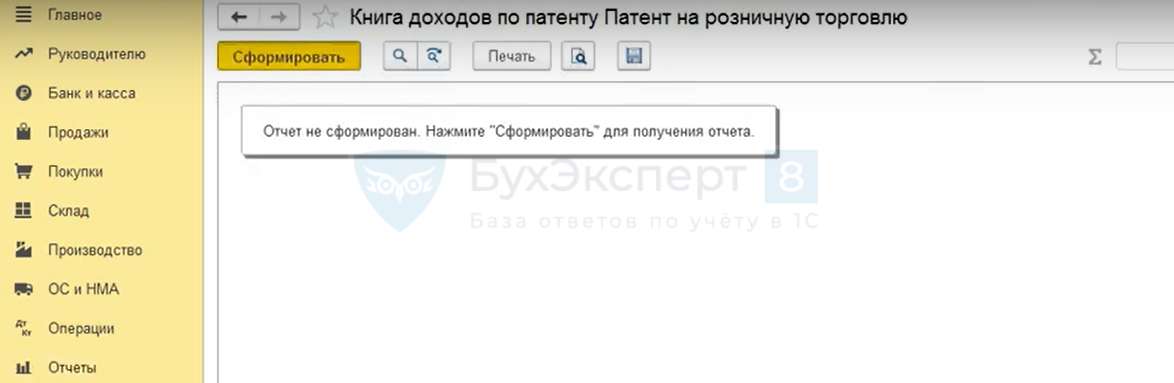

Чтобы сформировать Книгу учета доходов на патенте в 1С:Бухгалтерия предприятия, зайдите в меню Отчеты и в разделе Отчеты для ИП выберите Книга доходов по патенту.

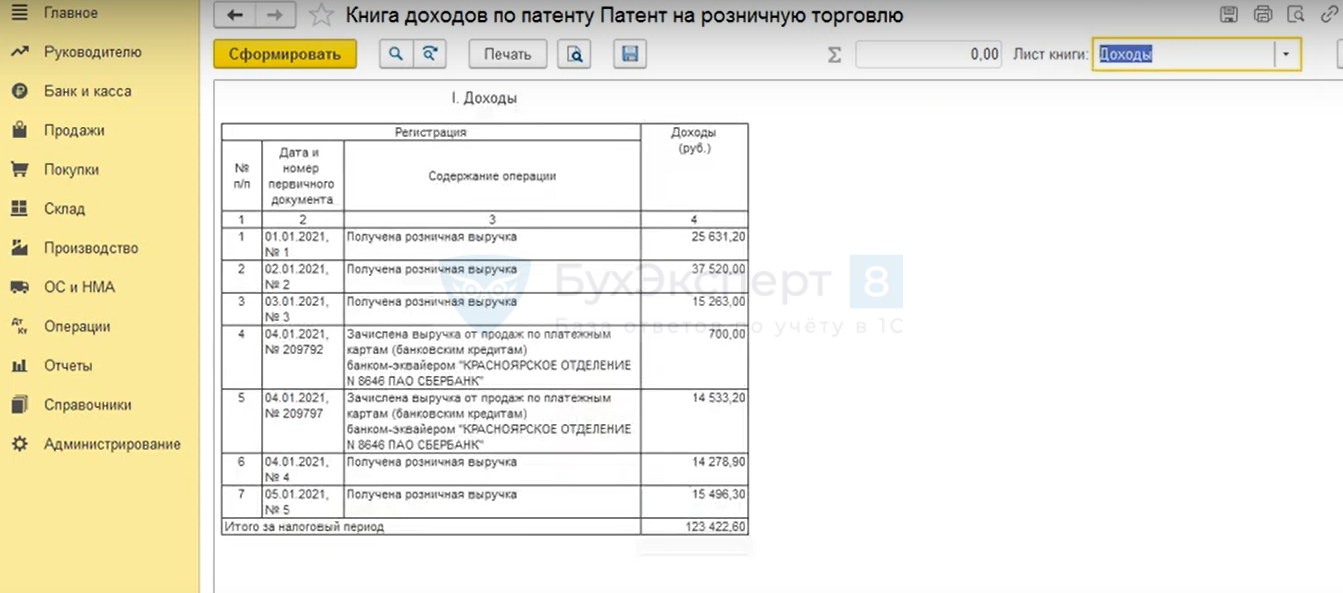

Сначала показывается Титульный лист.

В верхней части в поле Лист книги замените его на Доходы. Здесь вы увидите, как сформировались записи по доходам на патенте, и проанализируете корректность отображения информации в Книге учета доходов.

Кратко о патенте для ИП в 2023 году

- ПСН могут использовать лишь ИП.

- Положения о ПСН содержатся в главе 26.5 НК РФ.

- Патент можно использовать: только по конкретным направлениям работы, при доходе за год до 60 млн руб. и численности персонала до 15 чел.

- Для работы на патенте в ИФНС направляют заявление по форме N 26.5-1.

- Нельзя добровольно отказаться от патента до завершения его срока.

- ИП может утратить право на ПСН, если не соответствует установленным критериям применения спецрежима, о чем нужно уведомить ИФНС по специальной форме.

- ИП досрочно прекращает применение патента при завершении работы по патентному направлению, о чем нужно уведомить ИФНС по специальной форме.

- Объект налогообложения — потенциально возможный к получению годовой доход, а налоговая база — денежное выражение этого дохода.

- Ставка налога — 6%.

- Региональные органы власти вправе вводить до 31.12.2024 налоговые каникулы (определять ставку в 0%) для ИП из социальной, научной, производственной сфер, оказывающих бытовые услуги.

- Стоимость патента на год исчисляется как произведение базы и ставки.

- При исчислении стоимости патента на период меньше года учитывается срок оформленного патента.

- Уплачивается налог единовременно — при патенте на срок до 6 мес. и двумя платежами — при патенте на срок от 6 мес. до года.

- Декларацию при ПСН подавать не надо, но требуется заполнять Книгу учета доходов, которую ИФНС может запросить у предпринимателя.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете