ПСН — специальный режим налогообложения, который могут применять только ИП. Один из плюсов этого режима — низкая отчетная нагрузка. Расскажем, какие отчеты предприниматель на патенте обязан представлять в 2024 году.

Содержание

Перечень отчетности для ИП на ПСН в 2024 году

Сдача декларации на патентной системе налогообложения не предусмотрена. Связано это с тем, что стоимость патента не зависит от фактически полученного дохода, а рассчитывается исходя из потенциально возможного. Он определяется субъектом РФ, в котором введена ПСН, в отношении каждого вида деятельности отдельно.

Отсутствие обязанности декларирования дохода на ПСН не освобождает ИП от необходимости заполнения иных форм отчетности (в определенных ситуациях).

Список отчетных форм для ИП на ПСН в 2024 году:

- Отчетность за работников – если ИП привлекает к сотрудничеству физлиц.

- Книга учета доходов (КУД) — необходима для подтверждения не превышения лимита по доходам (права на применение ПСН).

- Налоговые декларации по УСН, ОСНО или ЕСХН — если ИП совмещает ПСН с другим налоговым режимом.

- Статистическая отчетность — сдается индивидуально (по прямому запросу Росстата) или массово (1 раз в 5 лет).

- Уведомление об исчисленных суммах налога (если ИП совмещает ПСН с другими налоговыми режимами, является налоговым агентом по НДФЛ и т.д.).

- Уведомление об уменьшении патента на страховые взносы (сдается по желанию ИП).

- Бухгалтерская отчетность — не является обязательной, но может оформляться при необходимости.

Рассмотрим более подробно каждый из указанных видов отчетности, а также ситуации, в которых они сдаются.

Отчетность за работников: как штатных, так и внештатных

ИП на патенте может привлекать к сотрудничеству физлиц по трудовым и гражданско-правовым договорам.

Получите понятные самоучители 2026 по 1С бесплатно:

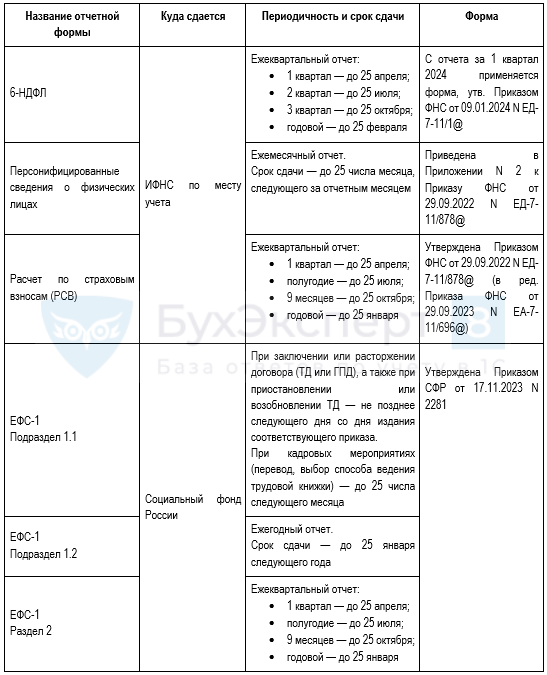

Если предприниматель на ПСН сотрудничает с физлицами без специального статуса (ИП, самозанятый), то независимо от формы сотрудничества (по трудовому или гражданско-правовому договору) он должен сдать в контролирующие органы следующую отчетность:

Отчетность за работников в ИФНС и СФР

Если ИП сотрудничает по договору ГПХ с физлицом, у которого есть статус ИП или самозанятого, отчетность за таких исполнителей он в контролирующие органы представлять не должен.

Если ИП на ПСН работает сам на себя и не привлекает к сотрудничеству третьих лиц, сдавать отчетность за работников ему не нужно.

КУД — книга учета доходов ИП на ПСН

Несмотря на то, что фактически полученный доход не влияет на стоимость патента, ИП обязан вести учет своих реальных доходов, полученных при осуществлении деятельности на патенте (п. 1 ст. 346.53 НК РФ). Делается это в специальной книге — КУД. Ее не сдают в налоговую, но ИФНС может запросить книгу для проверки в любой момент.

Если ИП совмещает патент с «упрощенкой», он должен вести раздельный учет:

- доходы по ПСН отражать в КУД;

- доходы и расходы по УСН — в КУДиР.

Если отнести доходы и расходы на конкретный режим невозможно, их потребуется разделить пропорционально доле доходов в общей сумме полученной выручки.

Раздельный учет необходим и при совмещении деятельности на патенте с общей системой налогообложения или ЕСХН:

- на общей системе — в КУДиР для ОСНО;

- на сельхозналоге — в КУДиР для ЕСХН.

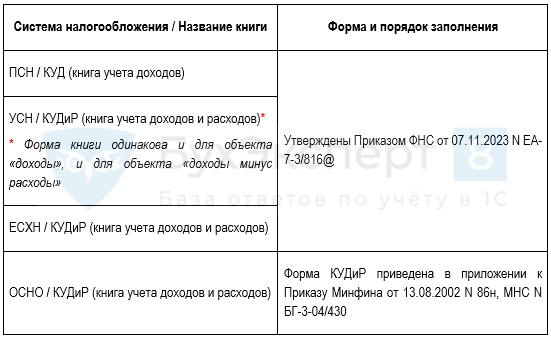

Для каждого режима налогообложения утверждена своя отдельная форма книги учета доходов и расходов.

Формы книги доходов и расходов для различных систем налогообложения.

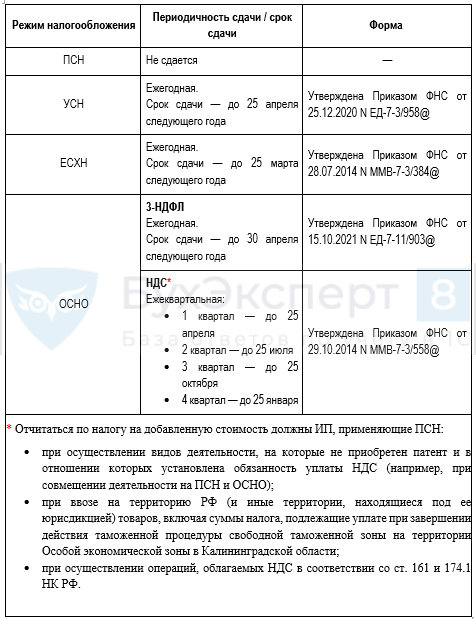

Налоговые декларации по УСН, ОСНО и ЕСХН

В большинстве случаев ПСН совмещается с одним из трех режимов: ОСНО, УСН или ЕСХН. Законодательство не запрещает ИП применять только ПСН, но при получении предпринимателем доходов по другой деятельности, на которую у него нет патента, с полученного дохода придется уплачивать налог по ОСНО или УСН (если параллельно применяется упрощенка).

Если ИП работает только по патенту (без совмещения с УСН), то при отсутствии дохода по другим видам деятельности нулевые декларации по ОСНО он сдавать не должен.

Противоположная ситуация с УСН: если ИП применяет ПСН + УСН и дохода по упрощенке не получает, то раз в год он обязан отчитываться по УСН, отправляя в ИФНС по месту учета нулевые декларации.

Аналогичная ситуация с ЕСХН. Если деятельность по ней не ведется, необходимо сдавать декларацию по НДС (если нет освобождения) и сельхозналогу. На практике совмещение ПСН с ЕСХН встречается редко.

Формы налоговых деклараций для ИП, совмещающих ПСН с другими режимами налогообложения

Статистическая отчетность

Независимо от применяемого режима налогообложения все предприниматели, включая ИП на ПСН, должны сдавать статистическую отчетность.

Массово предприниматели отчитываются 1 раз в 5 лет по форме 1-Предприниматель, и индивидуально — по запросу Росстата.

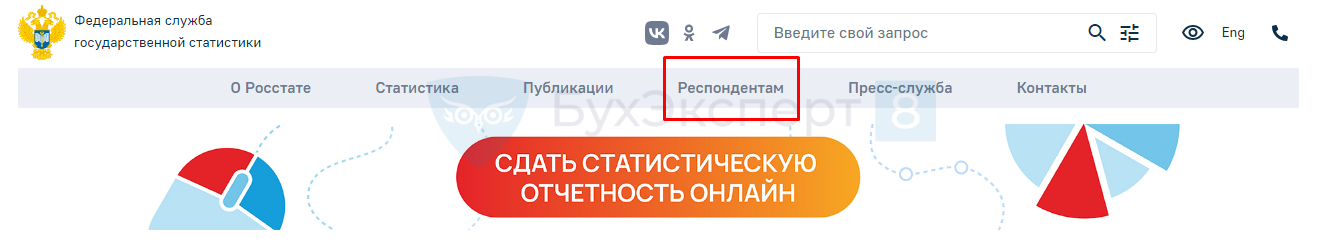

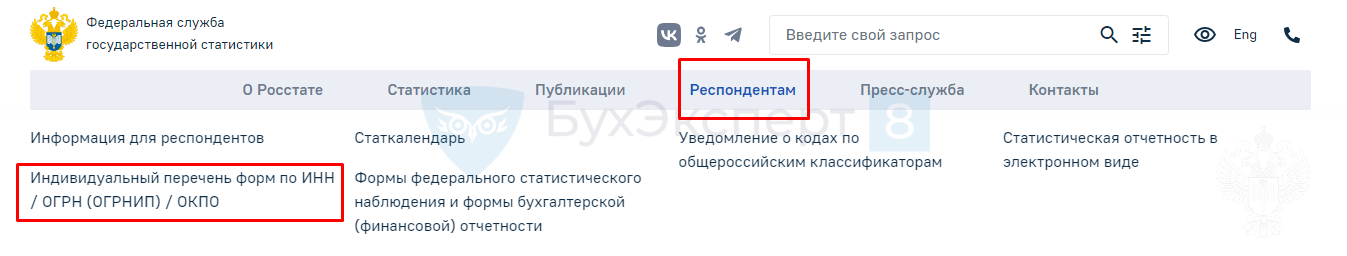

Узнать о том, попал ли ИП под статистическое наблюдение, можно на сайте Росстата. Для этого необходимо на главной странице перейти в раздел «Респондентам» и выбрать пункт «Индивидуальный перечень форм по ИНН / ОГРН (ОГРНИП) / ОКПО».

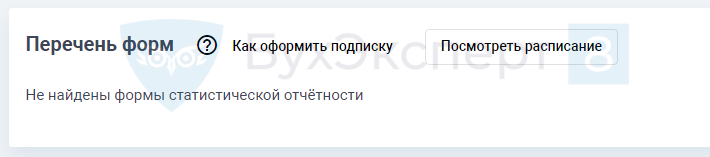

После этого потребуется ввести ИНН, ОГРНИП или ОКПО предпринимателя. Если ИП попал в выборку, система выведет список отчетных форм и сроки их сдачи. Если нет —появится сообщение о том, что отчетные формы не найдены.

Бухгалтерская отчетность

ИП на ПСН не обязан вести бухучет и составлять бухгалтерскую отчетность, но может делать это по желанию — например, для контроля за результатами деятельности или для участия в тендерах.

Вести учет и оформлять бухгалтерскую отчетность предприниматель может в упрощенном порядке.

- Кто имеет право на упрощенный бухгалтерский учет и отчетность по упрощенной форме

- Памятка Упрощенные способы ведения бухгалтерского учета НМА для СМП

- Пример учетной политики для производства, торговли, работ, услуг (упрощенные способы) (УСН)

Уведомления об исчисленных суммах налога

ИП на ПСН не сдают в налоговую ЕНП-уведомление по патентному налогу, так как подлежащая перечислению в бюджет стоимость патента известна налоговикам заранее. Сам предприниматель ее не рассчитывает.

Уведомление об исчисленном налоге сдают ИП:

- совмещающие ПСН с другим режимом;

- имеющие работников, с дохода которых удерживается НДФЛ;

- в некоторых иных случаях.

Подробнее о том, как заполнить уведомление в 1С вы можете узнать из этой статьи, а как исправить допущенную в нем ошибку — из данной статьи >>

Уведомление об уменьшении патента на страховые взносы

Уведомление об уменьшении патента на сумму страховых взносов сдается по желанию самого ИП и не является обязательным отчетным документом. Никаких последствий для ИП, если он не сдаст этот документ в ИФНС, не будет, кроме того, что ему придется оплатить и стоимость патента, и сумму страховых взносов.

Форма уведомления утверждена Приказом ФНС от 26.03.2021 N ЕД-7-3/218@. Фиксированного срока представления нет. ИП на ПСН может сдать ее как в том году, на который выдан патент, так и в последующих годах.

Желательно направлять уведомление в ИФНС до срока уплаты первой части патента (если он выдан на срок от полугода до года).

Кратко об отчетности ИП на патенте в 2024 году

- ИП на патенте не обязаны представлять в ИФНС налоговую декларацию по ПСН.

- Если предприниматель совмещает патент с УСН или ЕСХН, он должен отчитаться по этим режимам независимо от того, велась ли по ним деятельность.

- Если ИП работает только по патенту, другой деятельности не ведет, УСН (ЕСХН) не применяет, то по ОСНО нулевые декларации сдавать не нужно.

- ИП на ПСН обязан вести учет доходов в специальной книге (КУД), а также представлять статотчетность.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете