В каждом регионе РФ есть предприниматели, применяющие одновременно два спецрежима — ПСН и УСН. Чтобы воспользоваться всеми преимуществами совмещения и избежать претензий контролеров, ИП придется потрудиться: организовать раздельный учет, разработать налоговую учетную политику, формы регистров, учесть другие нюансы и особенности. Расскажем об этом подробнее.

Содержание

- Два условия совмещения режимов

- Главные учетные регистры

- Распределение расходов: две формулы и пример

- Три варианта распределения взносов

- «Доходный» лимит

- Нюансы учета ОС

- Данные для налоговых расчетов

- Как считать численность

- Расчет налогов при совмещении режимов

- Три подсказки от Минфина в нестандартных ситуациях

- Кратко о совмещении патента и УСН

Два условия совмещения режимов

Чтобы ИП мог применять одновременно УСН и ПСН, требуется соблюдение двух главных условий:

Если эти условия выполняются, ИП следует далее уточнить возможность одновременного применения УСН и ПСН с точки зрения видов осуществляемой деятельности с учетом ограничений по физическим показателям.

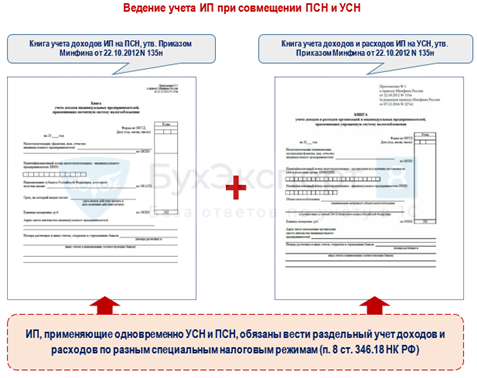

Главные учетные регистры

Совмещение патента и УСН требует раздельного учета доходов и расходов.

Получите понятные самоучители 2026 по 1С бесплатно:

Требование по ведению раздельного учета не всегда можно полноценно выполнить. Если доходы по разным спецрежимам реально разграничить для целей налогового учета, то с расходами могут возникнуть затруднения.

Эту проблему Минфин рекомендует решать с помощью пропорции, распределяя расходы между УСН и ПСН пропорционально полученным доходам (Письма Минфина от 25.02.2021 N 03-11-11/13087, ФНС от 07.02.2022 N СД-4-3/1383@). О деталях такого распределения расскажем в следующем разделе.

Распределение расходов: две формулы и пример

При определении налоговых обязательств в рамках только ПСН или только «доходной» УСН расходы участия не принимают (кроме уменьшения налога на страховые взносы), однако при совмещении патента с «доходно-расходной» упрощенкой придется заняться распределением расходов по спецрежимам. Это позволит достоверно сформировать налоговую базу по УСН и уплатить в бюджет корректную сумму налога.

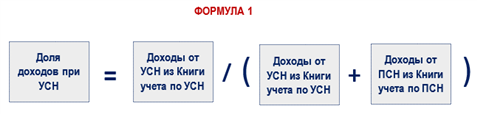

Для распределения расходов пропорционально полученным доходам применяется формула 1:

Для расчета суммы учитываемых расходов используется формула 2:

ИП Туманов Ф. М. использует один расчетный счет в деятельности на УСН 15% и ПСН. В отчетном периоде банковская комиссия за обслуживание счета составила 1 150 руб. Полученные за этот период доходы:

- по патентной деятельности — 983 160 руб.;

- в рамках УСН 15% — 1 753 078 руб.

Предприниматель провел расчеты по формулам 1 и 2:

- доля доходов при УСН (по формуле 1) = 1 753 078 / (1 753 078 + 983 160) = 0,64;

- сумма учитываемых банковских расходов (по формуле 2) = 0,64 х 1 150. = 736,79 руб.

Программа 1С помогает автоматизировать расчетные процедуры.

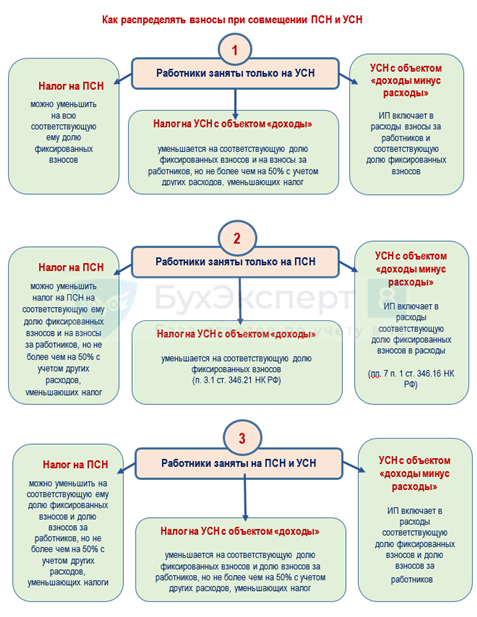

Три варианта распределения взносов

Совмещение УСН и ПСН по-разному влияет на порядок учета взносов при расчете спецрежимных налогов в зависимости от того, где заняты работники и вида режима.

Если у ИП нет работников:

- налог на ПСН и УСН «доходы» уменьшается на соответствующие доли фиксированных взносов;

- при расчете базы по налогу по «доходно-расходной» УСН в расходы включается соответствующая доля фиксированных взносов.

ИП, совмещающий УСН одновременно с патентом, не вправе самостоятельно определять, по какому спецрежиму учитывать взносы, если работники заняты и на УСН, и на ПСН. Он должен распределить взносы между УСН и ПСН, а при отсутствии такой возможности — провести распределение пропорционально доле дохода от каждого режима в общей сумме доходов.

Для распределения взносов ИП придется вести отдельный налоговый регистр, а об уменьшении стоимости патента на страховые взносы — извещать налоговиков специальным уведомлением (форма утв. Приказом ФНС от 26.03.2021 N ЕД-7-3/218@).

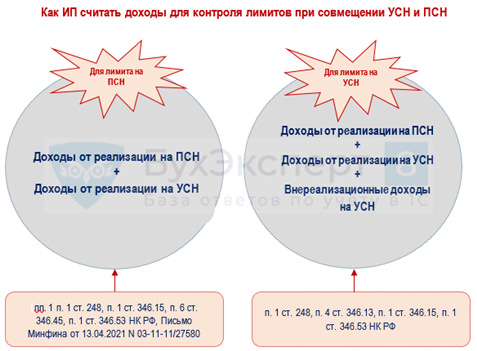

«Доходный» лимит

Совмещение патента и УСН для ИП — непростая задача. Такая схема обязывает предпринимателя регулярно контролировать лимиты по доходам для правомерного применения спецрежимов и своевременного выявления нарушения установленных НК РФ «доходных» лимитов.

Чтобы не запутаться, для контроля «доходных» лимитов желательно вести отдельный регистр налогового учета (подробнее о регистрах поговорим ниже).

Нюансы учета ОС

Совмещение двух спецрежимов вынуждает ИП по-особому подходить к учету основных средств (ОС). Перечислим 6 особенностей учета ОС при совмещении патента с упрощенкой.

- ОС, используемые для ПСН и УСН, учитываются раздельно — это позволяет следить за лимитом стоимости ОС на УСН и правильно учитывать расходы на ОС по «доходно-расходной» упрощенке.

- При контроле лимита стоимости ОС учитываются только те объекты, которые используются в «упрощенной» деятельности.

- Ограничений по стоимости ОС на патенте нет. ОС, используемые в патентной деятельности, при расчете ОС-лимита на УСН не учитываются.

- Если ОС одновременном используются в обоих режимах, остаточную стоимость объектов нужно делить, но в НК РФ правила для этого не предусмотрены. Поэтому ИП решает самостоятельно, как это сделать: пропорционально отработанным часам, по площади используемых на ПСН и УСН помещений или иным способом.

- В расходах на «доходно-расходной» УСН можно учесть затраты только на те ОС, которые используются в «упрощенной» деятельности.

- Расходы на ОС, используемые в патентной деятельности, нельзя учесть ни при расчете налога на УСН, ни на ПСН.

Особенности учета и списания ОС при совмещении УСН с ПСН нужно прописать в учетной политике.

Данные для налоговых расчетов

Если ИП не совмещает спецрежимы, ему не требуется оформлять дополнительные регистры для подсчета налоговых обязательств по ПСН, т. к. фактические доходы и расходы на стоимость патента не влияют. Для исчисления УСН-налога обычно достаточно данных Книги учета доходов и расходов.

Но при совмещении ПСН с УСН для корректных налоговых вычислений понадобится значительно больше информации. И без специальных налоговых регистров здесь не обойтись.

Особого внимания от ИП потребует процедура организации раздельного учета доходов и расходов. Для этого предпринимателю придется заняться несвойственной ему работой:

- утвердить в налоговой учетной политике (УП) методику раздельного учета;

- разработать и утвердить применяемые регистры налогового учета (как приложение к УП).

ИП может организовать раздельный учет с помощью субсчетов бухучета, если ведет его. Большинство предпринимателей не ведут бухучет, потому им придется разработать специальные налоговые регистры — таблицы для отражения нужной учетно-расчетной информации.

ИП, нанимающему работников, требуется вести дополнительный учетный регистр — расскажем о нем в следующем разделе.

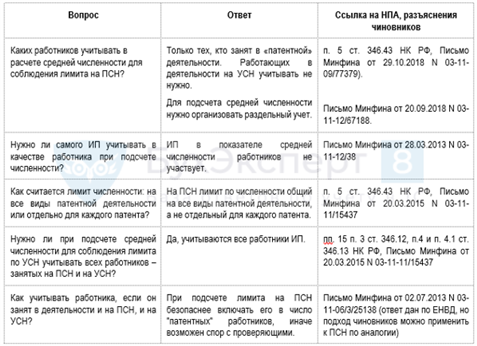

Как считать численность

Корректный подсчет численности при совмещении ПСН с УСН — дело непростое, но необходимое для целей соблюдения законодательно установленного лимита. Изучим этот вопрос, основываясь на разъяснениях Минфина и ФНС.

Чтобы у проверяющих не возникало претензий по поводу расчета средней численности, важно грамотно организовать работу с документами:

- разработать порядок раздельного учета средней численности работников, закрепить его в УП;

- ввести дополнительный документ (регистр) для учета работников;

- в трудовых договорах четко указать трудовую функцию (вид работ в договорах ГПХ) и расположение рабочего места, чтобы можно было определить их участие в патентной деятельности, деятельности по УСН или по обоим спецрежимам.

Расчет налогов при совмещении режимов

Специальных правил расчета налоговых обязательств при совмещении спецрежимов ФНС не придумала, поэтому применяется общий порядок, установленный отдельно для ПСН и УСН:

- налог при ПСН — это стоимость патента по конкретному виду деятельности;

- налог при УСН — исчисляется по доходам (расходам) от деятельности, не переведенной на патент.

Корректно распределить расходы при совмещении ПСН с «доходно-расходной» упрощенкой помогает раздельный учет.

Остальные налоги, которые не заменяет ПСН и УСН, рассчитываются в общем порядке.

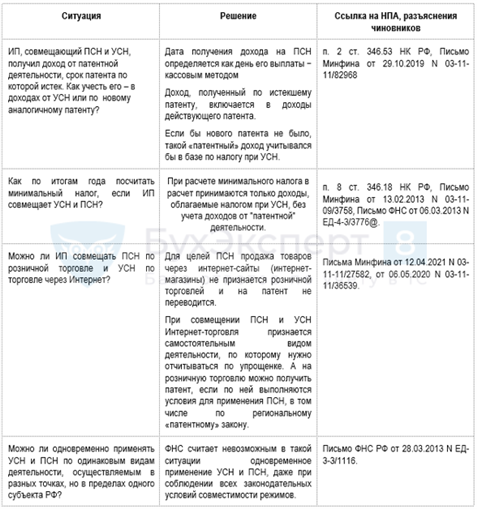

Три подсказки от Минфина в нестандартных ситуациях

На практике возникают различные ситуации, связанные с особенностями совмещения патента с упрощенкой. Разобраться с ними помогают разъяснения чиновников.

Кратко о совмещении патента и УСН

- Ответ на вопрос о том, можно ли совмещать УСН и патент, утвердительный — в НК РФ такое сочетание спецрежимов не запрещено.

- К ПСН относятся доходы только по видам деятельности, указанным в патенте. Остальные доходы учитываются в рамках упрощенки.

- Для фиксации доходов по каждому режиму ИП обязан вести записи в специальных книгах учета, формы которых утверждены Приказом Минфина от 22.10.2012 N 135н.

- Кроме учетных книг ИП придется организовать учет в специальных регистрах для целей раздельного учета доходов, расходов, имущества, обязательств и хозяйственных операций по УСН и патенту.

- Общие для упрощенки и патента расходы следует делить пропорционально доле дохода на каждом спецрежиме.

- Патентные расходы невозможно учесть на ПСН и УСН, но на страховые взносы можно уменьшить стоимость патента.

- По каждому спецрежиму налог исчисляется отдельно по общим правилам, предусмотренным НК РФ.

- ПСН и УСН не могут одновременно применяться в отношении одного и того же вида деятельности на территории одного субъекта РФ.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете