Состав отчетности ИП на УСН зависит от множества факторов: есть ли у него наемный персонал, является ли он пользователем недр, выставлял ли счета-фактуры с НДС и других.

Из статьи вы узнаете:

- какую отчетность сдают ИП на УСН;

- когда подача УСН-декларации не избавляет от представления ф. 3-НДФЛ;

- почему предпринимателю иногда приходится отчитываться по НДС;

- от каких отчетов освобожден ИП на УСН без работников;

- нужно ли отчитываться по водному налогу, НДПИ, акцизам;

- где ИП узнать список статотчетов;

- какой сервис ФНС поможет быстро отчитаться.

Содержание

Декларация по УСН

Основной отчет для предпринимателей, применяющих упрощенку — декларация по УСН. Ее обязаны представлять ИП вне зависимости от выбранной базы налогообложения («доходы» или «доходы минус расходы»).

Эта декларация обязательно входит в комплект отчетности как ИП без работников, так и предпринимателей с наемным персоналом.

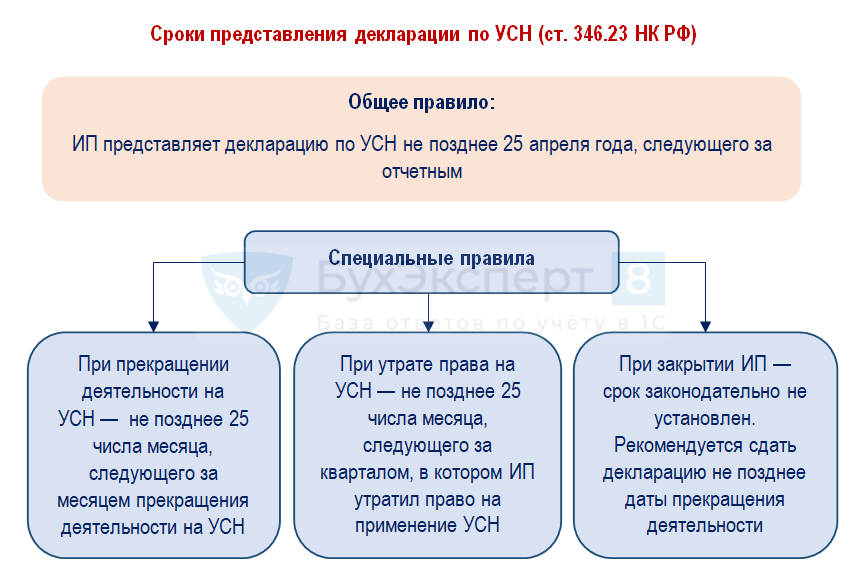

Когда подавать декларацию ИП по УСН-налогу, зависит от обстоятельств:

Получите понятные самоучители 2026 по 1С бесплатно:

Если в отчетном году у ИП отсутствует деятельность, нет движений по счетам в банках и объектов обложения, он вправе представить вместо УСН-декларации единую упрощенную декларацию (ЕУД).

При отсутствии деятельности сдавать нулевую УСН удобнее — достаточно представить ее один раз по итогам года, тогда как ЕУД придется сдавать ежеквартально (п. 1 ст. 346.23 НК РФ).

Зарплатная отчетность

Применение УСН не освобождает ИП от обязанности сдавать отчетность по наемному персоналу.

Если ИП не нанимает персонал по трудовым договорам или договорам ГПХ, сведения о начисленных взносах и НДФЛ в составе указанных форм он представлять не обязан, в том числе за себя (ст. 1, ст. 8, ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ, ст. 3, ст. 5, ст. 17, ст. 24 Федерального закона от 24.07.1998 N 125-ФЗ).

Заполнение раздела 2 ЕФС-1 в 1С

Декларирование доходов в 3-НДФЛ

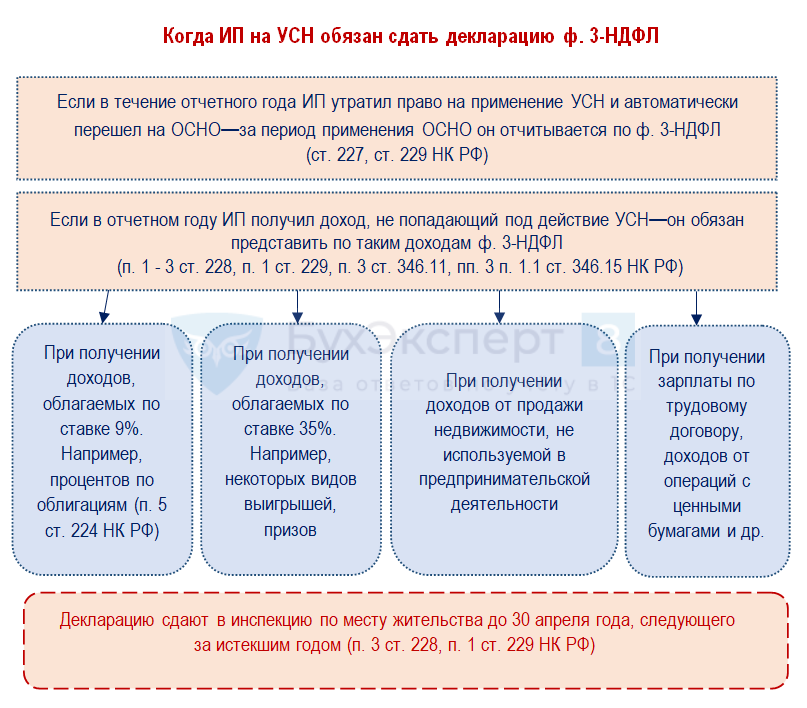

Помимо декларации по УСН, в которой ИП отражает полученные от предпринимательской деятельности доходы (доходы и расходы), в некоторых случаях он обязан представить налоговикам еще и декларацию ф.3-НДФЛ.

Если ИП весь год работал на УСН и кроме доходов в рамках этой системы иных доходов не получал, декларацию 3-НДФЛ он подавать не обязан.

Декларация по НДС

По общему правилу ИП на УСН не обязан представлять декларации по НДС. Но есть исключения.

К примеру, ИП на УСН, заключивший договор аренды земельного участка, находящегося в муниципальной собственности субъекта РФ, и ежеквартально перечисляющий арендные платежи за этот участок, является налоговым агентом по НДС и обязан представлять декларацию по НДС с заполненным Разделом 7.

Аренда муниципальной земли — как заполнить раздел 7 декларации по НДС?

Отчетность в статистику

Применение упрощенной системы налогообложения не обнуляет обязанности ИП по представлению отчетов в органы статистики— сдавать их нужно на общих основаниях.

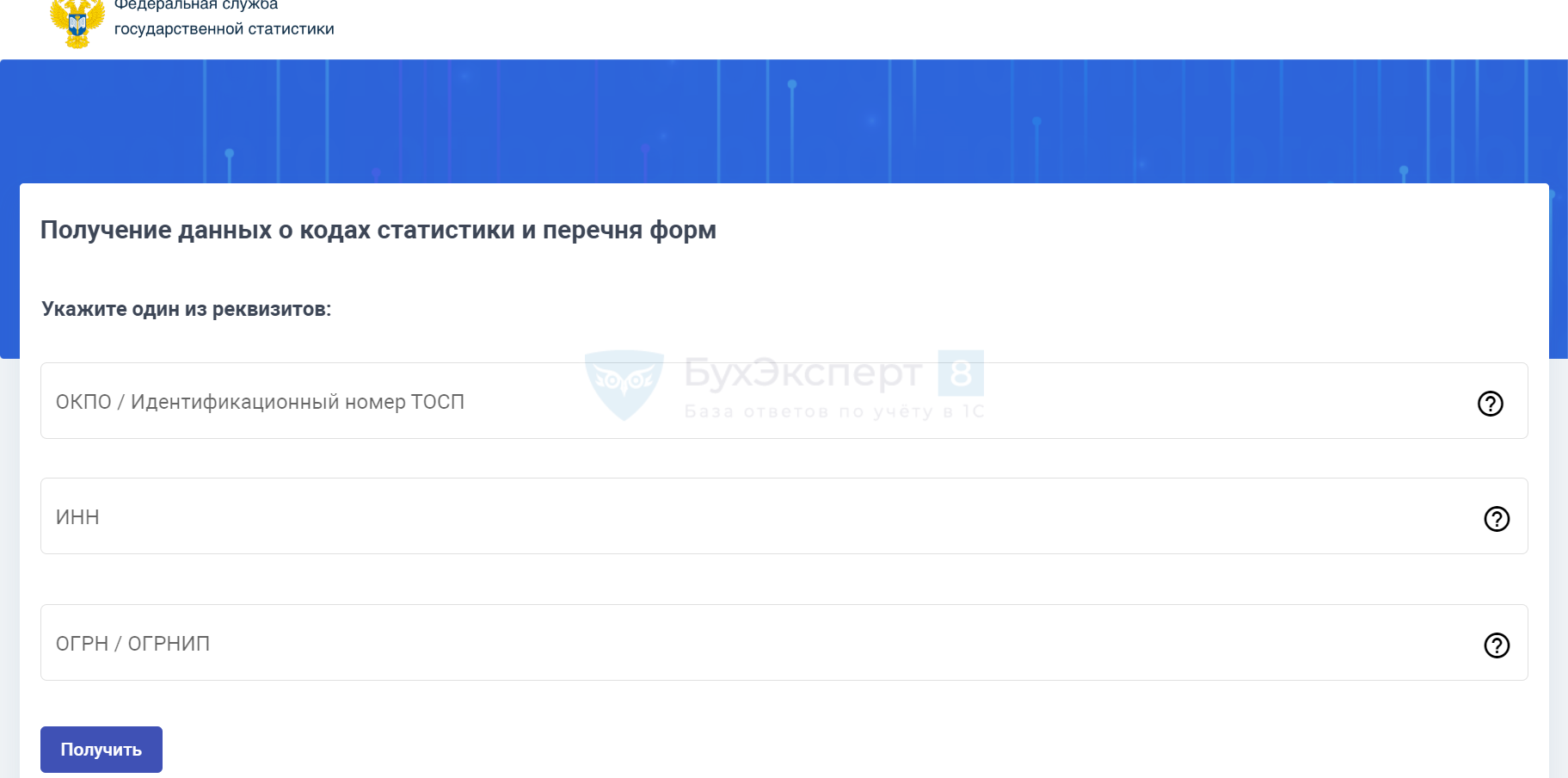

Чтобы узнать, какие отчеты и в какие сроки требуется представить в статистику, ИП перейдите на ресурс и введите один из реквизитов: ОКПО, ИНН или ОГРНИП.

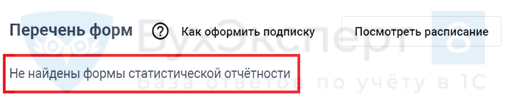

По кнопке «Получить» сервис выдаст список отчетных форм персонально для ИП, чьи реквизиты указаны в форме. Если Росстат не ждет от предпринимателя никаких отчетов, сервис выдаст сообщение:

Чтобы вовремя исполнить обязанность по представлению статистических отчетов, регулярно проверяйте в этом сервисе перечень форм.

Из органа статистики в адрес ИП может поступить письменное сообщение о необходимости представить какой-либо отчет. Такие письма нельзя игнорировать, даже если сервис выдает пустой перечень.

Иные виды отчетности

В отдельных случаях ИП на УСН обязаны представлять расширенный набор отчетов:

- при наличии объектов налогообложения;

- определенных операций;

- особенностей видов деятельности.

Например, представлять налоговикам декларации по водному налогу, НДПИ, акцизам, отчет по прослеживаемости, сдавать отчетность в органы Росприроднадзора и иные контролирующие органы.

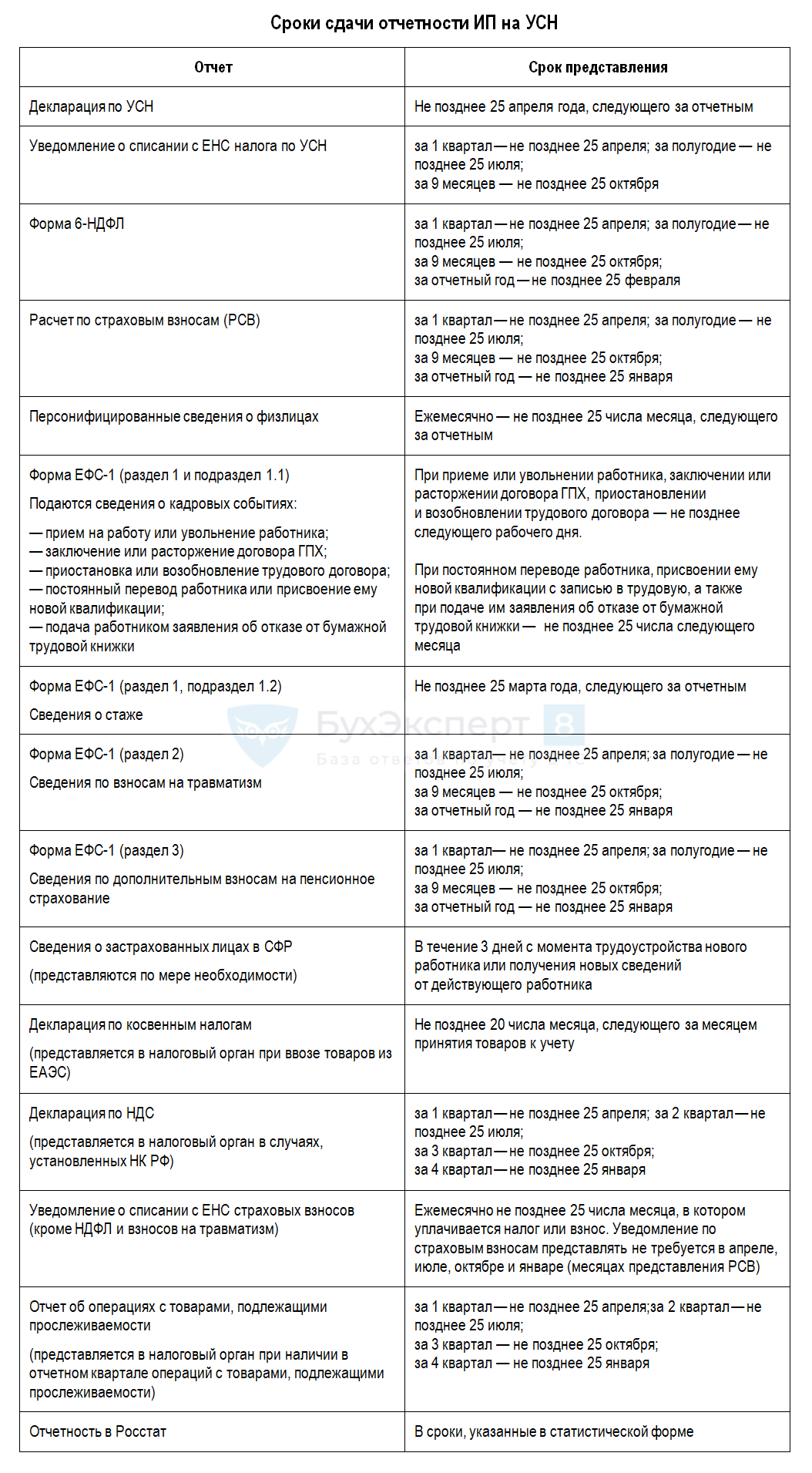

Сроки представления установлены законодательно персонально для каждого отчета:

Памятка по срокам отчетности ИП и УСН

Предприниматели-упрощенцы обязаны вести книгу учета доходов и расходов (КУДиР) — она не относится к регулярным обязательным отчетам и ее не нужно по итогам года представлять в налоговый орган, но запросить ее контролеры вправе в любой момент.

Книга учета доходов и расходов в 1С 8.2 — где находится, как заполнить

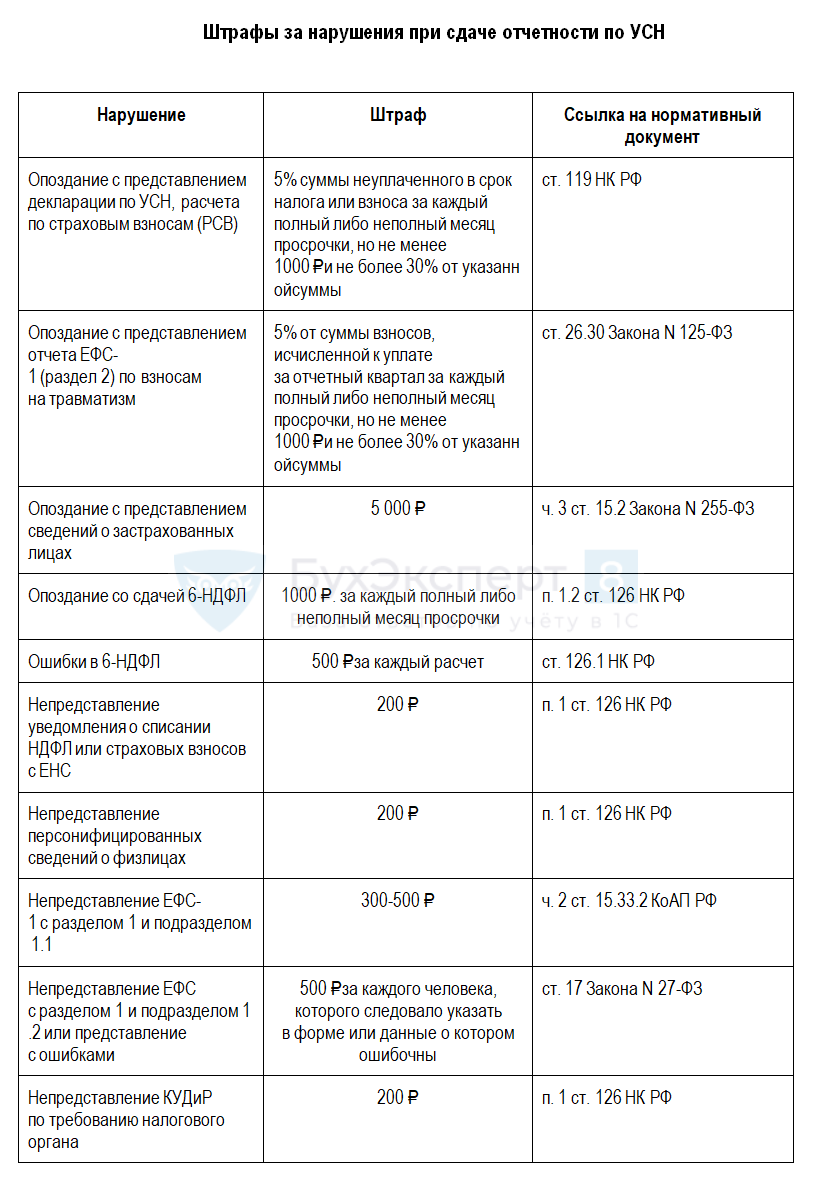

Отчетность не представлена: накажут ли ИП на УСН?

Для предпринимателей-упрощенцев действуют те же наказания, что и для ИП на других режимах налогообложения. Если отчитываться с опозданием, сдавать декларации, отчеты и сведения с искажениями, забывать представлять обязательные отчеты, последует наказание.

Памятка по штрафам за нарушения при сдаче отчетности по УСН

В 2023-2024 годах для налогоплательщиков, место нахождение которых на территории ДНР, ЛНР, Запорожской и Херсонской области на дату их принятия в состав РФ, действует освобождение от некоторых видов налоговой ответственности, в том числе за нарушение способа представления налоговых отчетов (Постановления Правительства от 01.04.2024 N 409, от 30.12.2022 N 2529).

Современный способ отправки отчетности ИП

С 01.04.2024 предприниматели могут отправлять в налоговый орган ряд отчетных форм через «Личный кабинет ИП» (ЛК ИП) на сайте ФНС:

Такой способ представления отчетности позволяет:

- отслеживать статус камеральной проверки налоговой отчетности;

- получать и скачивать все документы, подтверждающие отправку деклараций и результат их обработки (если эти документы предусмотрены ЭДО с налоговым органом).

Чтобы воспользоваться такой возможностью, нужно сформировать отчетность бесплатно в программе «Налогоплательщик ЮЛ», подписать квалифицированной ЭП и отправить файл XML через ЛК ИП.

Кратко об отчетах, которые сдает ИП на упрощенке

- Все предприниматели-упрощенцы обязаны представлять в ИФНС декларацию по УСН и сдавать отчеты в органы статистики. В отдельных случаях, установленных НК РФ, предприниматель-упрощенец обязан отчитаться по другим налогам (водному, НДПИ, акцизам, НДС, и др.), представить отчеты в Росприроднадзор и иные контролирующие органы.

- Отчетность ИП-упрощенца с работниками включает дополнительно зарплатную (ф. 6-НДФЛ, РСВ и др.) и кадровую (ф. ЕФС-1) отчетность.

- Сроки и периодичность сдачи отчетности предпринимателем на УСН для каждого отчета свои.

- Если ИП на УСН отчитывается с опозданием, допускает искажения данных в декларациях, отчетах и сведениях, забывает представлять обязательные отчеты, его могут наказать.

- Многие отчеты ИП может сдать через Личный кабинет на сайте ФНС.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете