С тех пор, как отменили ЕНВД, патент стал для предпринимателей единственной альтернативой. С 2021 года к преимуществам патента добавилась возможность уменьшения его стоимости на страховые взносы (платежи) и пособия. Все больше предпринимателей используют его, экономя на налоговых платежах и не утруждая себя излишней отчетностью. Расскажем об этом специальном налоговом режиме.

Содержание

- Патент для ИП: что это?

- Кто вправе работать на патенте

- Виды патентной деятельности

- Когда ПСН под запретом

- Налоги и отчетность

- Срок действия патента

- Как получить и оплатить патент

- Расчет стоимости патента на калькуляторе ФНС

- Отказ от патента

- Разъяснения Минфина по применению ПСН

- Кратко о патенте для ИП: как получить, сколько платить, как отказаться

Патент для ИП: что это?

Коротким словом «патент» в обыденной жизни называют специальный налоговый режим ПСН — патентную систему налогообложения.

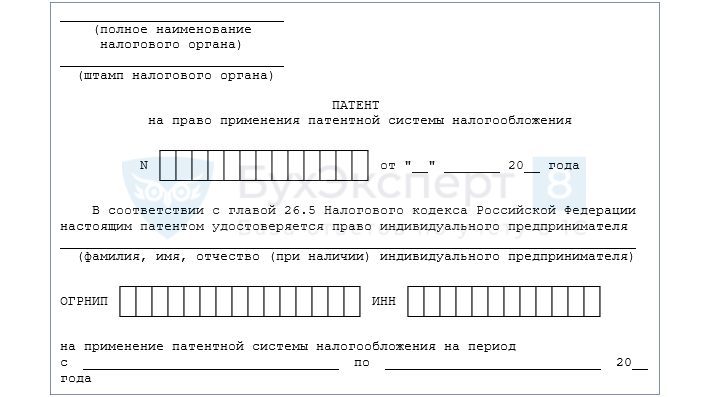

Налоговый патент — это документ:

- удостоверяющий право ИП на применение ПСН;

- выдаваемый налоговым органом по специальной форме;

- оформляемый на виды разрешенной патентной деятельности;

- действующий на территории того муниципального образования, городского округа, города федерального значения или субъекта РФ, который указан в патенте.

Патент выдает налоговая инспекция, оформляя его на утвержденном бланке.

Бланк патента утвержден Приказом ФНС от 04.12.2020 N КЧ-7-3/881@.

Он включает основные реквизиты: ФИО ИП, его ОГРНИП и ИНН, срок и территорию действия патента, вид деятельности, численность сотрудников ИП, расчет стоимости патента и другую необходимую информацию.

В комплекте с патентом оформляются приложения, без которых он является недействительным.

Кто вправе работать на патенте

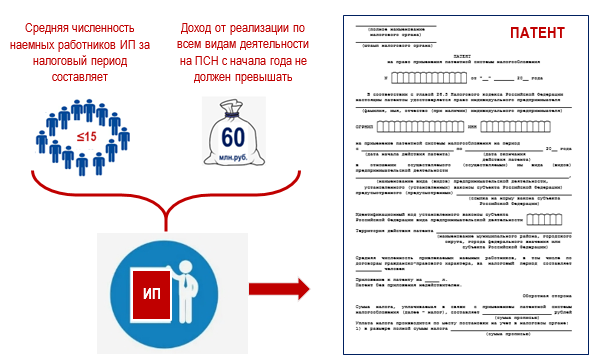

ПСН вправе применять только индивидуальные предприниматели. Но не все они могут им воспользоваться. Законодатели установили для ПСН два ограничителя: по предельному доходу и численности наемного персонала, превысив которые льготный спецрежим становится недоступен.

Получите понятные самоучители 2026 по 1С бесплатно:

Лимит по выручке определяется с учетом корректировки на дефляционный коэффициент (Письмо Минфина от 10.10.2014 N 03-11-11/51236).

Виды патентной деятельности

Базовый список видов деятельности, которыми можно заниматься «патентному» предпринимателю, обширный и насчитывает несколько десятков позиций (п. 2 ст. 346.43 НК РФ). Вот некоторые из них:

Перечень из п. 2 ст. 346.43 НК РФ не является закрытым. Региональные власти вправе включать в свой перечень не только виды деятельности из НК РФ, но и другие, поименованные в ОКВЭД или ОКПД. ФНС в Письме от 10.03.2022 N СД-4-3/2866@ разъяснила, что ИП вправе получить патент по тому виду деятельности, который указан в региональном законе, даже если он отсутствует в НК РФ и классификаторах — опротестовать нормы регионального закона может только прокурор в судебном порядке.

Об отдельных сложностях, связанных с возможностью применения ПСН в зависимости от вида деятельности, расскажем далее.

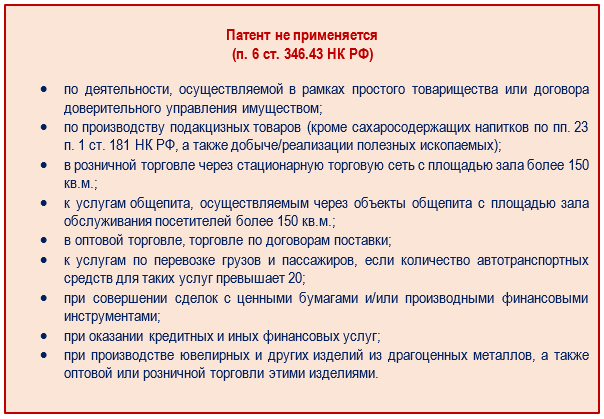

Когда ПСН под запретом

Несмотря на то, что региональным властям предоставлены полномочия в отношении определения перечня видов ПСН-деятельности на их территории, в НК РФ содержатся общие запреты, соблюдать которые обязаны все регионы без исключения.

Список запретных для ПСН видов деятельности периодически пополняется. К примеру, производство и продажа изделий из драгметаллов попала в него совсем недавно — с 01.01.2023.

Налоги и отчетность

Для ИП на ПСН главный налоговый платеж — это стоимость патента.

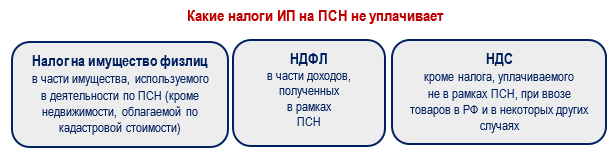

Применение патентной системы налогообложения освобождает ИП от ряда налогов:

Кроме патента ИП нужно уплачивать страховые взносы за себя, как и всем индивидуальным предпринимателям вне зависимости от применяемой налоговой системы.

«Патентный» ИП с работниками обязан исчислять НДФЛ с доходов сотрудников, удерживать его и перечислять в бюджет, а также уплачивать за них страховые взносы. На взносы можно уменьшить плату за патент.

Также «патентному» предпринимателю необходимо платить те налоги, уплату которых не заменяет оплата патента, если он осуществляет такие операции или владеет объектами обложения.

По деятельности, не переведенной на патент, он обязан уплачивать налоги, предусмотренные системой ОСНО или спецрежимом (например, УСН).

Налоговая отчетность для ИП на ПСН минимальная — не нужно сдавать никаких деклараций по патентной деятельности, но требуется вести учет доходов в специальной книге. Ее форма утверждена Приказом Минфина от 22.10.2012 N 135н. Если налоговики запросят эту книгу, ИП обязан представить ее (пп. 5 п.1 ст. 23 НК РФ). ИП с работниками сдает отчетность по страховым взносам и НДФЛ с доходов работников.

С 2024 года изменится форма Книги учета доходов ИП на ПСН. Информацию о сроке патента и регионе выдачи перенесут с титульного листа в Раздел 1 «Доходы», а доходы по разным патентам нужно будет отражать применительно к каждому патенту, а не общим перечнем.

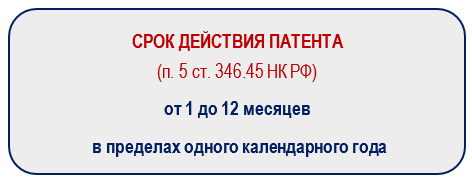

Срок действия патента

Патент выдается на определенный срок, который не может выходить за рамки, определенные НК РФ.

Еще один актуальный для ИП вопрос: когда можно перейти на патент? Получение патента не требуется подстраивать к началу года или месяца. Он выдается с любого числа любого месяца, указанного в заявлении на получение патента, на любое количество дней в пределах указанного выше ограничения.

Кроме того, патент не может начинаться в одном календарном году, а заканчиваться в следующем. К примеру, не получится оформить патент с сентября 2023 года по февраль 2024 года.

Как получить и оплатить патент

Для тех ИП, которые только задумываются о переходе на ПСН и никогда его не применяли, расскажем порядок действий: как, куда и в какой срок подать заявление на получение патента, как быстро налоговики его выдадут и в каком порядке расплачиваться с бюджетом.

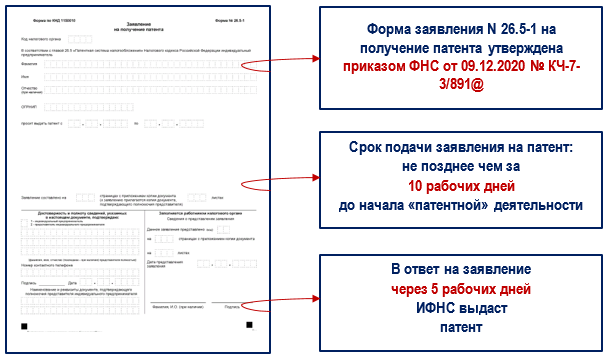

Оформление заявления и получение патента

При подаче заявления следует применять специальный бланк и соблюдать установленный в НК РФ срок:

Скачать Скачать бланк заявления на получение патента

Заявление на получение патента нужно отправить в ИФНС:

- по месту жительства — если патентую деятельность ИП ведет в своем регионе;

- того субъекта РФ, где ИП будет вести деятельность — если деятельность планируется в другом регионе;

- той территории, где ИП планирует заключать договоры на перевозку — если планируется деятельность по перевозкам.

Заявление ИП может подать несколькими способами: принести его в инспекцию лично, передать через уполномоченного представителя, отправить по почте с описью вложения, передать в электронной форме по ТКС (п. 2 ст. 346.45 НК РФ).

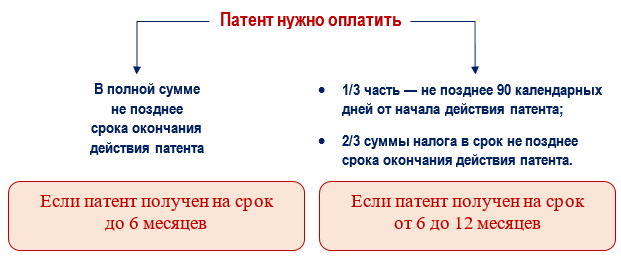

Оплата патента

В зависимости от того, на какой срок выдан патент, он оплачивается по разным правилам:

Пример

Патент, выданный на срок с 01.01.2023 по 31.12.2023, оплачивают так:

- первый платеж — не позже 31.03.2023;

- второй платеж — не позже 09.01.2024.

Такие рекомендации дает ФНС в Письме от 28.12.2021 N СД-4-3/18355@.

Плату за патент перечисляют платежкой на ЕНП, заполнить которую можно на сайте ФНС. Уведомление об исчисленном налоге подавать не надо.

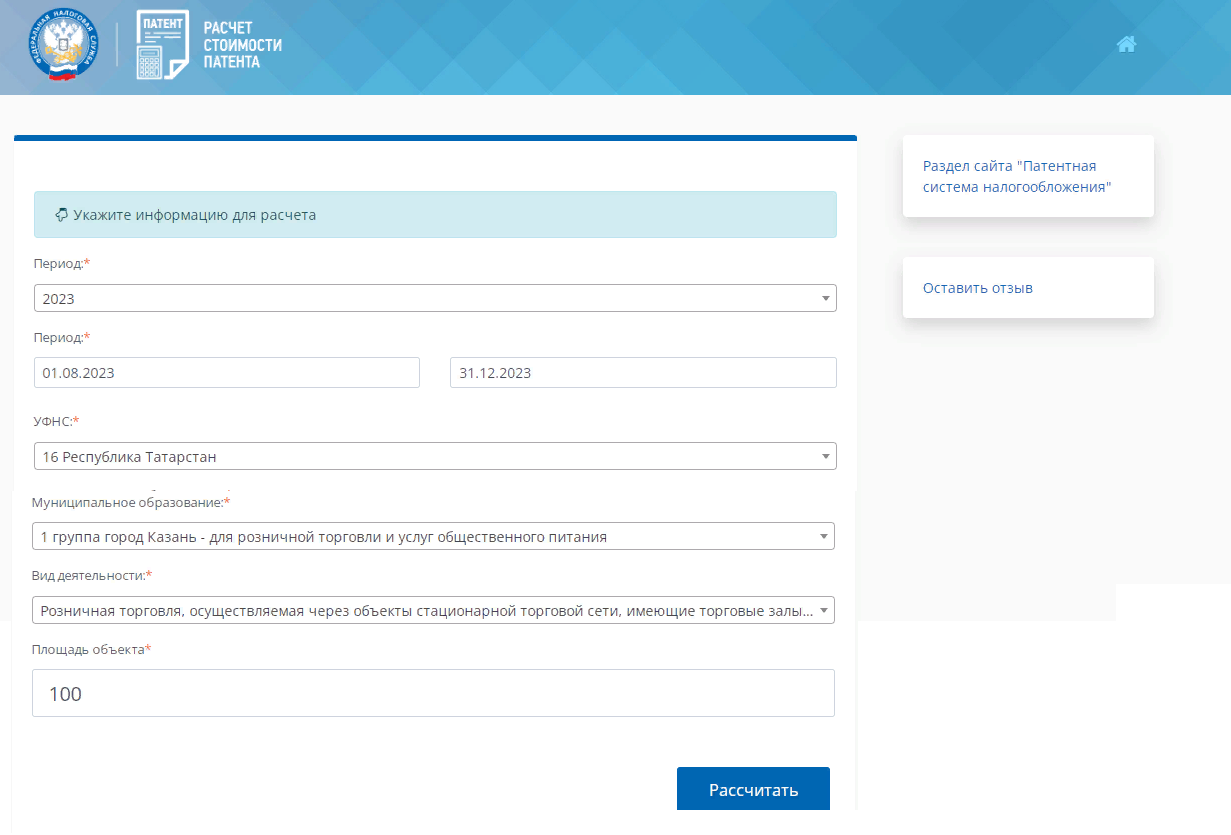

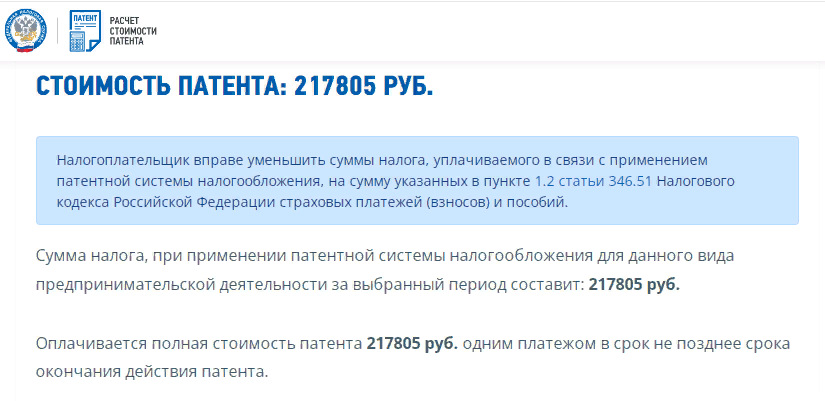

Расчет стоимости патента на калькуляторе ФНС

Для определения стоимости патента ФНС разработала специальный сервис. Он позволяет мгновенно узнать итоговую стоимость патента, введя в поля формы исходные данные.

Например, чтобы рассчитать стоимость патента в г. Казани в поля формы введем данные, выбрав их из выпадающих списков (физический показатель вводится вручную):

- период: 2023 год;

- срок патента: с 01.08.2023 по 31.12.2023;

- УФНС: 16 Республика Татарстан;

- Муниципальное образование: 1 группа г. Казань — для розничной торговли и услуг общественного питания;

- Вид деятельности: розничная торговля через объекты стационарной торговой сети, имеющие торговые залы;

- площадь объекта — 100 кв. м.

Стоимость патента выдается сразу после заполнения всех полей формы при нажатии кнопки «Рассчитать».

Вместе с информацией о стоимости патента сервис проинформирует о возможности уменьшения этой суммы на страховые взносы и пособия.

По взносам действует такой порядок:

- ИП без работников могут уменьшить стоимость патента на страховые взносы за себя до их фактической уплаты в календарном году действия патента. Взносы в размере 1% с доходов, превышающих 300 000 рублей за 2023 год, подлежащие уплате по сроку не позднее 01.07.2024, можно уплатить как в 2023 году, так и в 2024 году (Письмо ФНС от 25.08.2023 N СД-4-3/10872@). Подробнее о новом порядке уменьшения ПСН рассказываем здесь.

- ИП с работниками дополнительно может уменьшить патент на взносы за работников, уплаченные во время действия патента, но общая сумма уменьшения ограничена — 50% платы за патент.

Чтобы уменьшить «патентный» платеж в инспекцию нужно подать уведомление. Сделать это можно в любое время, но желательно до оплаты патента (ст. 346.51 НК РФ).

Отказ от патента

Если ИП сначала решил заняться «патентной» деятельностью и получил патент, но до начала работы по какой-то причине передумал, он может отказаться от применения ПСН. Специального заявления или уведомления для этого случая не придумали. Тем не менее сообщить об отказе от патента необходимо. Сделать это можно в виде сообщения в свободной форме.

«Уйти» с патента во время его действия можно, только утратив право на ПСН или прекратив деятельность и подав заявление ф. N 26.5-4 в течение 10 календарных дней (Письмо ФНС от 26.11.2021 N СД-4-3/16553@).

Разъяснения Минфина по применению ПСН

Разъяснения чиновников финансового ведомства часто являются единственным источником информации, позволяющим принять верное решение по применению ПСН в спорных ситуациях, когда НК РФ и региональные законы прямого ответа не дают.

Приведем несколько примеров:

| Вопрос | Ответ | Обоснование |

| Вправе ли ИП при производстве хлебобулочных и мучных кондитерских изделий применять ПСН, если часть продукции он будет реализовывать через маркетплейс по агентскому договору? | Да |

НК РФ не устанавливает запрет для ИП на ПСН, ведущего деятельность по производству хлебобулочных и мучных кондитерских изделий, на получение доходов через агентов в рамках агентских договоров. Для целей ПСН порядок реализации хлебобулочных и мучных кондитерских изделий собственного производства покупателям значения не имеет (Письмо Минфина России от 21.02.2019 N 03-11-11/11319) |

| ИП применяет ПСН при разработке компьютерного ПО. Может ли он учитывать в рамках «патентной» деятельности лицензионные платежи, полученные от предоставления прав использования этого ПО? | Нет |

Минфин в Письме от 28.09.2020 N 03-11-11/84771 разъяснил, что по лицензионному договору происходит передача права использования ПО, а не оказание услуг (выполнение работ) по его разработке. ИП-правообладатель не может применять ПСН в отношении такой деятельности. Ранее финансовое ведомство по этому вопросу высказывало противоположную позицию (Письмо Минфина от 21.05.2018 N 03-11-12/34093, Письмо Минфина от 20.07.2018 N 03-11-12/50802) |

| Может ли ИП при осуществлении прачечных услуг применять ПСН с видом деятельности «Стирка, химическая чистка и крашение текстильных и меховых изделий»? | Нет |

Вид деятельности «Стирка, химическая чистка и крашение текстильных и меховых изделий» не предусматривает деятельности по оказанию прачечных услуг, следовательно, применять ПСН относительно таких доходов ИП не вправе. Следует также учесть, что:

|

| ИП занимается розничной торговлей товарами, подлежащими и не подлежащими обязательной маркировке. Вправе ли он применять ПСН? | Зависит от вида товара | В целях применения ПСН к розничной торговле не относится реализация лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12.04.2010 N 61-ФЗ, обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками по перечню кодов ОКПД2 и (или) по перечню кодов товаров ТН ВЭД ЕАЭС, определяемых Правительством РФ (Письмо Минфина РФ от 11.02.2021 N 03-11-11/9013) |

| ИП торгует со склада. Вправе ли он в отношении этой деятельности применять ПСН? | Нет | Склад не указан в перечне торговых объектов, применяемом в целях пп. 45-46 п. 2 ст. 346.43 НК РФ. ПСН в отношении осуществляемой со склада розничной торговой деятельности не применяется (Письмо Минфина от 08.06.2023 N 03-11-11/53038) |

Кратко о патенте для ИП: как получить, сколько платить, как отказаться

- Патентую систему налогообложения могут добровольно применять ИП по видам деятельности, установленным региональными законами.

- Получить патент можно на любой период времени от 1 до 12 месяцев в пределах календарного года, подав в инспекцию специальное заявление.

- Быстро рассчитать стоимости патента можно с помощью специального сервиса на сайте ФНС.

- Налоговые декларации ИП на ПСН не оформляют, но обязаны отражать доходы в специальной книге и предъявлять ее по запросу налоговых инспекторов. С 2024 года книга может поменяться.

- ИП с численностью работников более 15 чел. и/или доходом за период «патентной» деятельности более 60 млн рублей утрачивает право на применение ПСН.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете