Процедура уменьшения патента на страховые взносы неоднократно изменялась: от сложного и непонятного к упрощенному. Расскажем, как менялись правила и как они выглядят сейчас.

Содержание

- Уменьшение патента до 2023 года

- Правила-2023 до появления закона 389-ФЗ

- Правила-2023 после вступления в силу закона 389-ФЗ

- Что учесть при уменьшении патента с 2023 года

- Заполняем уведомление об уменьшении патента на взносы

- Как и куда направить уведомление

- Кратко об уменьшении патента на страховые взносы в 2023-2024 годах

Заявление на уменьшение патента на страховые взносы (форма КНД1112021) — Скачать образец

Уменьшение патента до 2023 года

Возможность снижать платеж по патенту на взносы появилась у ИП с 2021 года. Ранее плательщики данного режима налогообложения не могли воспользоваться этой льготой и платили одновременно и налог по ПСН, и страховые взносы. Поправки, внесенные в НК РФ Федеральным законом от 23.11.2020 N 373-ФЗ, уравняли в этом вопросе патентщиков с упрощенцами.

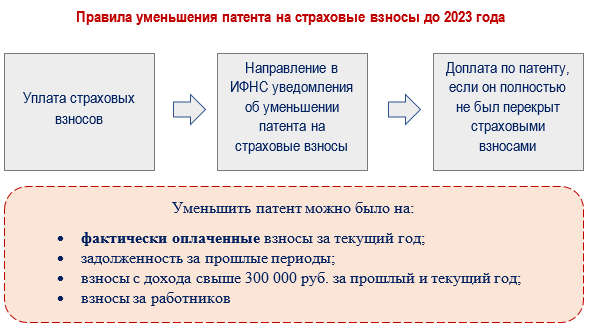

Изначально процедура состояла из следующих этапов:

Дата оплаты взносов имела решающее значение. Взносы, оплаченные в следующем году за предыдущий год, могли уменьшать стоимость патента только в следующем году.

Правила-2023 до появления закона 389-ФЗ

С введением ЕНП и ЕНС деньги в счет уплаты налоговых обязательств стали зачисляться на единый счет «обезличено» (без привязки к конкретному налогу) и списываться налоговиками при наступлении платежного срока. По задумке законодателей это должно было существенно облегчить жизнь налогоплательщиков.

Получите понятные самоучители 2026 по 1С бесплатно:

Однако для патентных предпринимателей все усложнилось — налоговики не могли распознать поступившие на ЕНС средства: были они взносами или иными платежами. Тогда Минфин и ФНС предложили тем, кто применяет патентную систему, поступать так:

При этом от патентного ИП требовалось обеспечить положительное сальдо по ЕНС на обе даты:

- списания взносов;

- оплаты патента.

Предложенная схема вызвала негативную реакцию среди налогоплательщиков. Процедура не только усложнилась, но и дополнилась лишним действием — необходимостью оформления квалифицированной подписи для заполнения заявления о зачете.

Законодатели пошли навстречу предпринимателям и предложили альтернативный вариант — без подачи заявления, но с перечислением взносов отдельной платежкой. Но и тут не обошлось без сложностей: банки стали отказываться принимать платежки, потому что требования к их заполнению изменились, а нормативный акт, официально утвердивший бы эти требования для работы банков с ними, принят еще не был.

Сложности возникли и с обеспечением положительного сальдо, так как из разъяснений контролирующих органов было непонятно, на какой срок необходимо обеспечить переплату по ЕНС: на дату списания взносов или на дату оплаты патента. Так же возникали вопросы: что будет, если на дату списания взносов на ЕНС нет достаточной суммы для их оплаты, и будет ли это являться основанием для отказа в уменьшении патента.

Правила-2023 после вступления в силу закона 389-ФЗ

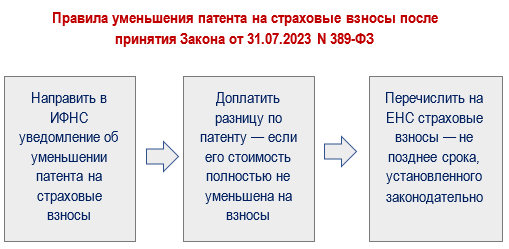

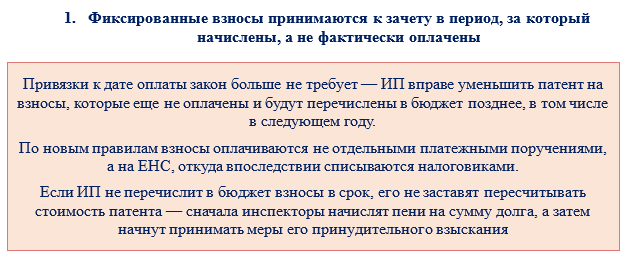

Благодаря Федеральному закону от 31.07.2023 N 389-ФЗ удалось «обнулить» вышеописанные сложности — уменьшать патент разрешили на сумму взносов, не оплаченных, но подлежащих оплате в текущем году.

Новая схема действует так:

Новый порядок уменьшения патента на страховые взносы действует с 1 января 2023 года.

Рассмотрим новые правила детально.

Что учесть при уменьшении патента с 2023 года

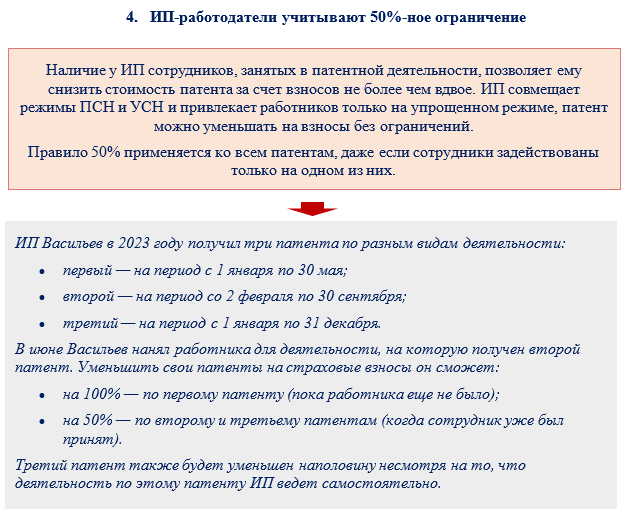

Если ИП совмещает режимы налогообложения и задействует работников одновременно в деятельности по ним, взносы распределяются пропорционально доле доходов, приходящихся на каждый спецрежим.

Заполняем уведомление об уменьшении патента на взносы

Без уведомления ИП не сможет уменьшить патент на взносы: налоговики самостоятельно зачет не проведут, а с ЕНС ИП спишутся и взносы, и сам патент.

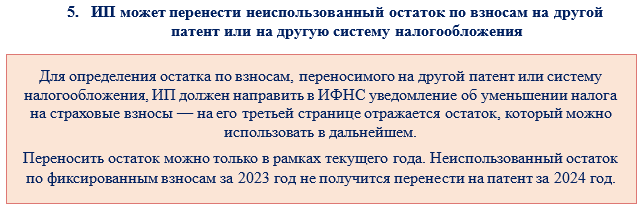

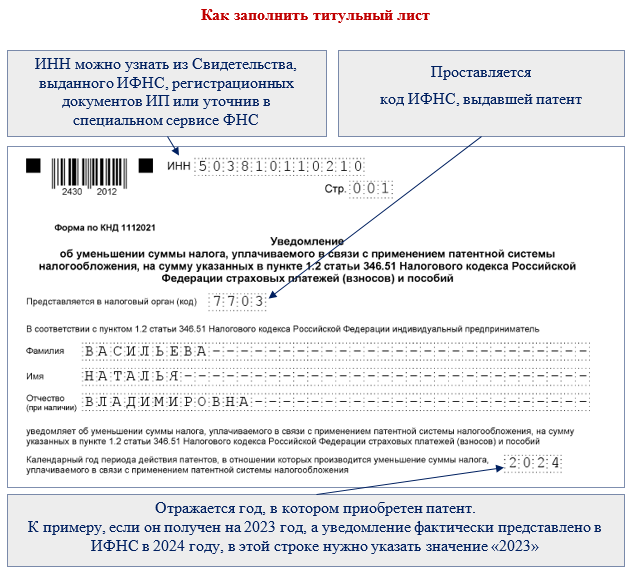

Уведомление об уменьшении патента на страховые взносы заполняется по форме, утв. Приказом ФНС от 26.03.2021 N ЕД-7-3/218@. Начиная с 2023 года уведомление можно подавать один раз — без разбивки на две части. Ранее ИП подавал уведомление дважды, если не мог единовременно оплатить сразу всю сумму взносов за год и уменьшить на них патент.

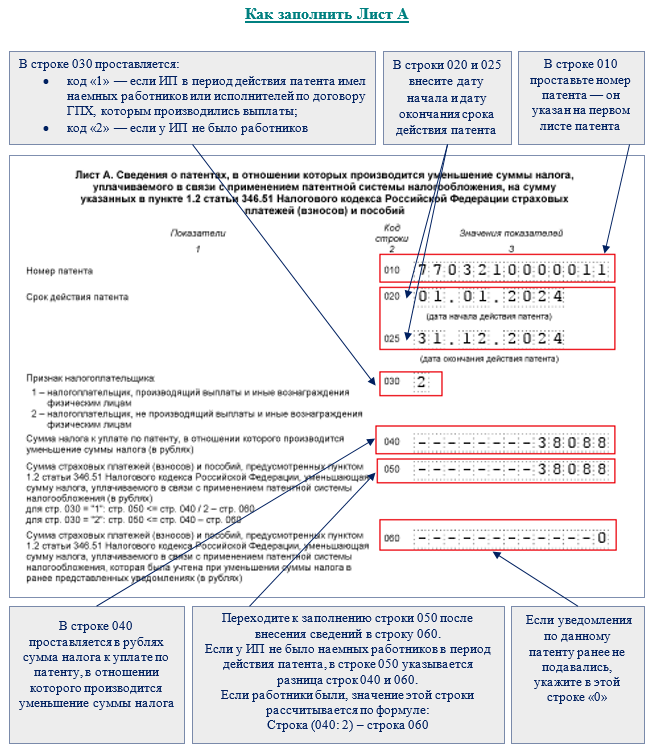

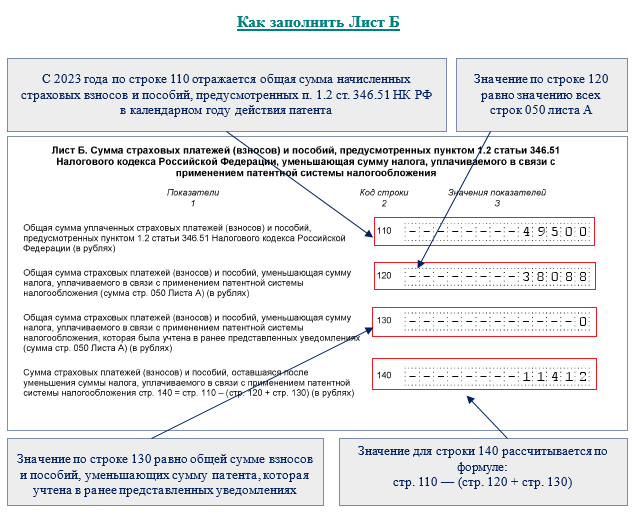

Уведомление об уменьшении патента на страховые взносы состоит из 3 листов: титульного, листов А и Б. Все они обязательны к заполнению и представлению в ИФНС.

Остальные строки Листа А заполняются, если ИП уменьшает сразу несколько патентов. Если уведомление подается в отношении только одного патента, строки прочеркиваются.

Если ИП получил два патента в разных субъектах, например, на деятельность по перевозке пассажиров в Москве и Московской области, то по каждому из патентов потребуется составить отдельное уведомление, так как подаваться они будут в разные ИФНС и отправить одно уведомление сразу на два патента не получится.

Скачать образец уведомления

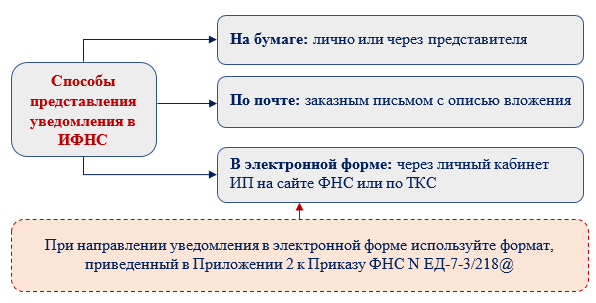

Как и куда направить уведомление

Уведомление подайте в инспекцию, которая выдала патент.

Кратко об уменьшении патента на страховые взносы в 2023-2024 годах

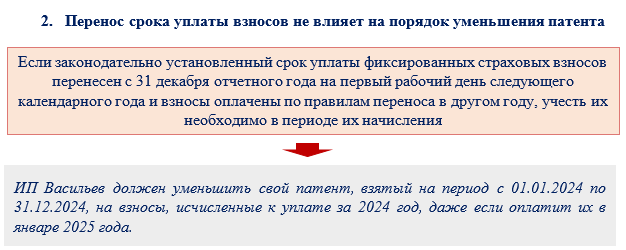

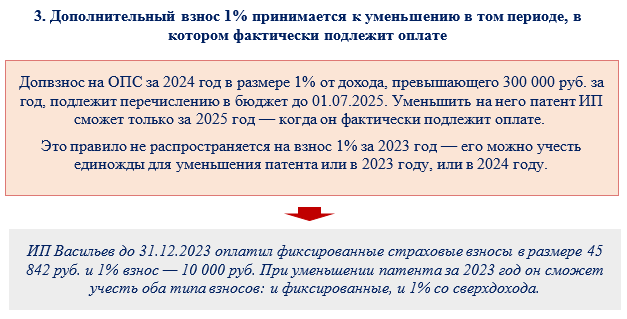

- Закон N 389-ФЗ от 31.07.2023 изменил прежний порядок уменьшения стоимости патента на взносы — с 01.01.2023 фактическая оплата взносов для целей уменьшения на них налога по ПСН больше не имеет значения.

- Патент в 2024 году можно уменьшать на:

- фиксированные страховые взносы за 2024 год;

- 1% взнос с дохода свыше 300 000 руб. за 2023 год;

- задолженность по взносам за периоды до 2023 года, которая погашена в 2024 году;

- взносы за работников.

- Для уменьшения налога по ПСН на страховые взносы необходимо подать специальное уведомление в ИФНС, выдавшую патент.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете