Перед началом бизнес-деятельности нужно зарегистрироваться в госорганах. Если вы решили вести бизнес как индивидуальный предприниматель, следует подать заявление на регистрацию ИП. Расскажем, как это сделать.

Содержание

Ограничения на регистрацию ИП

Перед тем как подавать заявление Р21001, рекомендуем ознакомиться с ограничениями.

Не регистрируют предпринимателями:

- госслужащих, военных, сотрудников органов безопасности или прокуратуры;

- тех, кому запрещено заниматься предпринимательской деятельностью на определенный срок, который еще не истек;

- того, у кого была судимость за серьезные преступления против жизни и здоровья, если он хочет открыть ИП для организации учебы, лечения или отдыха детей;

- бывшего ИП, который стал банкротом либо ИП принудительно ликвидировали, а после этого не прошел 1 год;

- бывшего ИП, которого исключили из ЕГРИП, и после этого не прошло 3 лет;

- судей и адвокатов (п. 4 ст. 22.1 Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Дети могут быть предпринимателями:

- с 14 лет — помимо базовых документов для регистрации дополнительно потребуется письменное согласие обоих родителей либо других законных представителей несовершеннолетнего, заверенное у нотариуса;

- с 16 лет — при полной дееспособности, которая, подтверждается одним из документов:

- решением опеки;

- решением суда;

- свидетельством о браке.

При регистрации ИП такой бизнесмен предоставляет дополнительно помимо заявления решение суда или опеки либо свидетельство о браке.

По какой форме заполнять заявление о регистрации ИП

Заявление для регистрации бизнес-деятельности в качестве предпринимателя заполняйте по форме Р21001. Она содержится в Приложении 8 Приказа ФНС от 31.08.2020 N ЕД-7-14/617@, а регламент ее заполнения — в разделах II и X приказа.

Получите понятные самоучители 2026 по 1С бесплатно:

Скачать бланк заявления Р21001Excel

Бланк применяется как гражданами РФ, так и иностранцами с видом на жительство или разрешением на временное проживание, решившими начать в нашей стране бизнес-деятельность как ИП.

Правила заполнения формы Р21001

При заполнении заявления Р21001 придерживайтесь правил:

- язык заполнения формы — русский;

- варианты заполнения:

- от руки в печатной форме — используйте ручку с чернилами черного, фиолетового или синего цвета. Буквы печатные заглавные. Старайтесь писать разборчиво;

- электронно — печатайте заглавными буквами шрифтом Courier New высотой 18 пунктов, черным цветом;

- в каждой ячейке пишите только один символ;

- дату указывайте в формате «день-месяц-год»: день и месяц — по два символа, год — четыре символа, например: 01.09.2023;

- пробелы между словами или цифрами (например, между серией и номером паспорта) обозначаются пробелом — пустой ячейкой между заполненными ячейками;

- текстовые поля заявления заполняйте слева направо, начиная с крайней левой ячейки;

- цифровые показатели указывайте слева направо;

- если слово целиком не помещается, то:

- либо без пробелов и знаков переноса продолжайте писать часть слова, которая не поместилась, на следующей строке;

- либо пишите его сразу с новой строки, а пустое место на предыдущей строке заполните пробелами;

- если слово заканчивается в конце строки, следующее слово начинайте со второй ячейки следующей строки, а первую ячейку оставьте пустой. Все указанные способы переноса слов и фраз можно сочетать;

- ошибки в заявлении не допускаются — придется заполнять заново;

- если на некоторых листах или страницах заявления нет информации, и они пустые, — подавать их в ИФНС не нужно;

- если ячейки не содержат информацию, прочерки в них не ставятся.

После того как заполнили все необходимые поля формы, проставьте сквозную нумерацию страниц в поле «Стр.». Нумерация состоит из 3 символов, например, первая страница имеет номер 001, двенадцатая — 012.

Как заполнить заявление о регистрации ИП

Перейдем к построчному заполнению формы Р21001. Она состоит из 5 страниц, последние две называются «лист А» и «лист Б»:

- стр. 001 — содержит информацию о физлице, которое желает стать ИП;

- стр. 002 и стр. 003 — включают информацию о документе, удостоверяющем личность будущего ИП (чаще всего, это паспорт) и адресе прописки. Иностранцы здесь указывают информацию из вида на жительство или разрешения на временное проживание;

- лист А — содержит коды ОКВЭД;

- лист Б — содержит электронную почту и телефон будущего предпринимателя, а также отметку о том, что он подтверждает достоверность указанных в заявлении сведений и что ему известно об ответственности за предоставление недостоверных сведений.

Страница 001

Здесь укажите ФИО будущего предпринимателя. Если гражданин другого государства, фамилия указывается в русской транскрипции. Иностранцы и лица без гражданства пишут свои данные латинскими буквами.

Далее впишите индивидуальный номер налогоплательщика (ИНН). Если его нет, оставьте поле пустым. Если не знаете свой ИНН, его можно найти с помощью сервиса ФНС и данных паспорта.

Укажите пол (мужской или женский), дату и месту рождения. В графе «Гражданство» впишите:

- 1 — если вы гражданин РФ;

- 2 — если вы иностранец. В поле ниже укажите трехзначный код страны вашего гражданства по Общероссийскому классификатору стран мира ОК (утвержден Постановлением Госстандарта от 14.12.2001 N 529-ст). Например, гражданин Израиля укажет код 376;

- 3 — если гражданство отсутствует.

Страницы 002 и 003

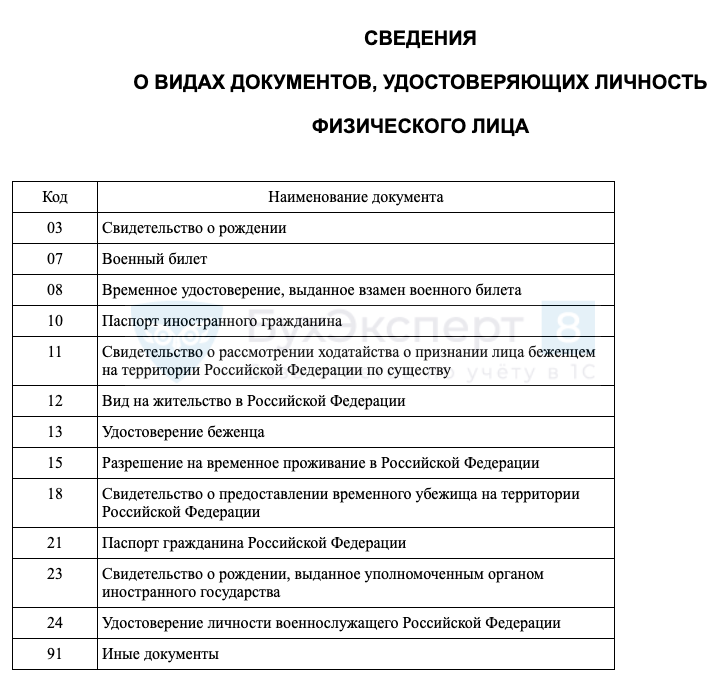

Здесь укажите информацию о документе, который подтверждает вашу личность. Обычно это паспорт, его код 21. Но может быть и другой документ, например:

Иностранец указывает данные своего паспорта на русском языке. Перевод данных иностранного паспорта должен иметь нотариальное заверение.

Далее на стр. 002 и в верхней половине стр. 003 укажите адрес прописки. Правила следующие:

- код субъекта РФ берется из справочника в приложении N 1 Приказа ФНС от 31.08.2020 N ЕД-7-14/617@;

- rод муниципального образования:

- 1 — муниципальный район;

- 2 — городской округ;

- 3 — внутригородская территория города федерального значения (Москва, Санкт-Петербург и Севастополь);

- 4 — муниципальный округ;

- адрес:

- вид населенного пункта — например, город (г.), село (с.);

- элемент планировочной структуры — например, зона (если имеется);

- улица (ул.) или переулок (пер.);

- номер дома или корпуса;

- номер квартиры или офиса;

- помещение в пределах квартиры.

Пункт 8 стр. 003 заполняют иностранные граждане или лица без гражданства на основании вида на жительство или разрешения на временное проживание. В строке «Срок действия» укажите:

- 1 — если имеется бессрочный вид на жительство;

- 2 — если проживание в РФ ограничено по времени (укажите ниже дату, до которой действителен вид на жительство или разрешение на временное проживание).

Последняя строка на стр. 003 содержит сведения об электронной почте будущего бизнесмена. Указывайте здесь почту, к которой точно имеете доступ, так как впоследствии этот адрес налоговая включает в Единый госреестр ИП (ЕГРИП).

Лист А

Далее заполните Лист А формы Р21001. Он содержит информацию о кодах классификатора видов экономической деятельности из ОКВЭД (утвержден Приказом Росстандарта от 31.01.2014 N 14-ст) будущего ИП. Указывайте не менее 4 знаков кода. Нельзя указать, например, только код вида деятельности 10. Правильно указывать, допустим, 10.72 или 10.72.19.

Из выбранных вами видов деятельности один код должен быть основным — это деятельность, по которой планируете получать большую часть прибыли. Остальные коды — дополнительные, они тоже должны отражать планируемую хозяйственную деятельность. По основному коду ОКВЭД определяется ставка, по которой будете платить взносы на травматизм, если наймете персонал.

Кодов ОКВЭД может быть много. Если не хватит одного листа А, заполните еще один, пока не внесете все желаемые коды. Впоследствии виды деятельности можно изменить, составив специальное заявление о внесении изменений в ЕГРИП.

Если будете заниматься бизнес-деятельностью, код которой вы не зарегистрировали при подаче формы Р21001 или не внесли впоследствии в ЕРГИП, возможны споры с налоговой инспекцией. Есть разъяснения о том, что если ИП ведет деятельность, не зафиксированную в ЕГРИП, это не предпринимательская деятельность (письма Минфина от 12.01.2022 N 03-04-06/824, от 22.11.2017 N 03-04-06/77155). Значит, в таком случае НДФЛ за бизнесмена должен платить налоговый агент, то есть тот, кто перечислил предпринимателю оплату за услуги или товары.

А вот ФНС считает, что наличие или отсутствие кода ОКВЭД в ЕГРИП не говорит о том, что предприниматель получил необоснованную выгоду. С точки зрения налоговиков эти коды нужны для статистического исследования бизнес-активности в стране (Письмо ФНС от 22.02.2019 N БС-4-11/3122@).

При осуществлении нового вида деятельности на постоянной основе необходимо сообщить о нем в инспекцию. Срок — 7 рабочих дней с начала нового направления в бизнесе (ст. 4.5 КоАП РФ).

В формате ИП нельзя осуществлять любую предпринимательскую деятельность. Есть ряд ограничений. Хотите производить, например, алкоголь, лекарства, космические корабли или самолеты – то придется открывать юрлицо. А физлицам с судимостями (например, ст. 105-127 УК РФ) не дадут открыть ИП для работы с детьми (ст. 22.1 Закона N 129-ФЗ). Налоговая, получив заявление на регистрацию ИП с кодами деятельности для работы с детьми, будь то лечение, образование или досуг, сначала запросит информацию о наличии судимости в МВД, а потом уже в зависимости от ответа зарегистрирует бизнес или откажет в регистрации.

Лист Б

Этот лист содержит информацию о заявителе — его электронной почте и телефоне для связи. На электронную почту пришлют информацию о регистрации ИП. Если хотите получить документы в бумажном виде, в соответствующем поле листа Б поставьте 1. Документы придут по адресу, указанному вами ранее в заявлении.

Телефон (даже стационарный) указывайте с кодом страны, кодом города или мобильного оператора и собственно номера. Пробелы, скобки, тире не ставьте. Например, +79876543210.

Далее поставьте ФИО и личную подпись. Эти сведения заполняются только в присутствии работника налоговой, МФЦ или нотариуса — в зависимости от способа подачи заявления. Если заявление подаете через Госуслуги или ЛК ФНС, подпишите документ электронной цифровой подписью.

И наконец, на Листе Б укажите способ предоставления заявления:

- 1 — в регистрирующий орган, то есть ФНС;

- 2 — через МФЦ.

Остальные поля Листа Б подписывают либо работники ИФНС или МФЦ, либо нотариус — в зависимости от способа подачи заявления.

Нельзя поручить регистрацию бизнеса в качестве ИП представителю (Письмо ФНС от 27.04.2022 N ЗГ-3-14/4244@).

Скачать образец заявления о регистрации ИП

Куда подать заявление о регистрации ИП

Заявление о регистрации ИП можно отправить:

- в налоговую инспекцию:

- лично — в ответ инспектор выдаст расписку, подтверждающую получение документов;

- почтой России — письмом с объявленной ценностью, описью вложения и уведомлением о вручении. Расписку о получении документов налоговики вышлют также почтой не позднее следующего рабочего дня после получения документов;

Подача документов в налоговую инспекцию потребует оплаты пошлины в размере 800 руб.

- в МФЦ — расписку о получении выдает сотрудник центра, пошлину платить не нужно;

- через нотариуса — он выдаст расписку, что документы сданы. Регистрация заявления через нотариуса оплачивается по тарифам, установленным нотариусом. Госпошлина не платится;

- с помощью Госуслуг или на сайте ФНС — для этого понадобится подтвержденная учетная запись и электронная подпись. Расписку о получении документов получите в течение следующего рабочего дня. Оплата пошлины не требуется. На сайте ФНС можно не только отправить заполненную форму Р21001 в электронном виде, но и скачать бланк заявления в формате pdf;

- через специальные сервисы банков — например, Сбербанк или Тинькофф предоставляют услуги по регистрации бизнеса. Условия услуги уточните у банка.

Регистрация ИП и налоговый режим

При подаче заявления на регистрацию ИП вы по умолчанию будете использовать общий налоговый режим (ОСН) — при продаже товаров и оказании услуг платить НДС, а с доходов (уменьшенных на стандартные либо профессиональные вычеты) — НДФЛ.

Помимо ОСН есть еще другие налоговые режимы, учет на которых проще, а налоговая нагрузка ниже:

- патентная система налогообложения (ПСН) — подходит не для всех видов деятельности, но требует минимального учета и в большинстве случаев налоговая нагрузка самая низкая;

- единый сельхозналог (ЕСХН) — подходит для бизнесменов в сфере сельского хозяйства. Есть условие — доля доходов от сельхоздеятельности должна быть не ниже 70%;

- упрощенная система налогообложения (УСН) — подходит для многих видов деятельности. Можно выбрать, платить налог с доходов либо с разницы между доходами и расходами;

- автоматизированная упрощенная система налогообложения (АУСН) — пока доступна для применения в Москве, Московской и Калужской областях, Татарстане, но с 01.01.2024 ее планируют распространить на все регионы. Это налоговый режим, при котором налоги за бизнесмена считают сами налоговики — на основании данных ККТ и банков, а также сведений, которые укажет ИП в личном кабинете. Налог взимается либо с доходов, либо с разницы между доходами и расходами.

У этих спецрежимов могут быть еще и региональные льготы в виде пониженной или нулевой ставки в зависимости от вида деятельности, а также льготы для ИП-новичков.

Для УСН, ЕСХН и АУСН установлена возможность подать уведомление о переходе на эти режимы в течение 30 дней после регистрации ИП. Рекомендуем вам не затягивать и сразу подавать уведомление о переходе на выбранный спецрежим при регистрации ИП. Нередки случаи, когда бизнесмены откладывали переход на спецрежим, а потом забывали об этом и с удивлением узнавали о необходимости сдавать отчетность и платить налоги по общей системе. Как составить уведомление о переходе на упрощенку, узнайте из статьи — Уведомление о переходе на УСН в 1С.

Если хотите применять патент, заявление на его получение придется подавать сразу с документами на регистрацию ИП. Подробнее — Заявление на получение патента в 1С.

А еще ИП может выбрать самозанятость и платить налог на профессиональный доход. Правда, для этого необязательно открывать ИП. Платить налог на профдоход может и обычное физлицо.

Сроки регистрации ИП

Если с документами на регистрацию все в порядке, ИП зарегистрируют в течение 3 рабочих дней. На электронную почту налоговики в течении 1 рабочего дня после регистрации пришлют вам лист записи ЕГРИП и уведомление о постановке на учет физического лица в налоговом органе. На бумаге эти документы выдаются, только если вы отдельно запросили их отметкой в пункте 2 на Листе Б заявления о регистрации ИП.

Если налоговики откажут в регистрации ИП, то они сообщат в электронной форме в течение 1 рабочего дня после принятия решения об отказе. На бумаге решение об отказе в регистрации бизнеса ИФНС, МФЦ или нотариус выдадут только по запросу заявителя (либо его представителя, действующего на основании нотариальной доверенности).

Кратко о заявлении на регистрацию ИП

- Заявление на регистрацию ИП подается по форме Р21001.

- Образец заявления о регистрации ИП можно увидеть в этой статье.

- Помимо заявления для регистрации ИП понадобится документ, подтверждающий личность будущего бизнесмена. Для несовершеннолетних — нужно еще и разрешение родителей (опекунов) или свидетельство полной дееспособности.

- Подать заявление можно лично, в МФЦ, с помощью нотариуса, на Госуслугах или сайте ФНС, почтой России или через сервисы банков.

- Заявление рассматривают до 3 рабочих дней и потом в течение 1 рабочего дня результат рассмотрения присылают на электронную почту. Вы получите бумажные экземпляры документов, подтверждающих регистрацию ИП, только если запросили их в заявлении на регистрацию ИП (отметка на Листе Б).

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете