Государство оказывает меры поддержки организациям и ИП, отнесенным к категории малого предпринимательства. Чтобы пользоваться преференциями нужно определить, выполняются ли критерии малого и среднего предпринимательства. Каковы они? Разберемся на примерах.

Содержание

Критерии МСП

Критерии МСП перечислены в ч. 1.1 ст. 4 Федерального закона от 24.07.2007 N 209-ФЗ. К числу МСП относятся малые, средние компании и микропредприятия:

|

Статус предприятия |

Доход (млн руб.) |

Среднесписочная численность персонала |

|

Микро

|

Не более 120 |

До 15 |

|

Малое |

Не более 800 |

До 100 |

|

Среднее |

Не более 2 000 |

От 101 до 250 (если иное не предусмотрено законодательством) |

Имеются также юридические ограничения по составу учредителей (участников) организации. Они отличаются для компаний различных организационно-правовых форм. К примеру, для обществ с ограниченной ответственностью это:

- не более 25% — в отношении государственных, муниципальных и религиозных организаций, благотворительных и иных фондов (исключение — благотворительные фонды)

- не более 49% — в отношении предприятий, не являющихся субъектами МСП, а также в отношении иностранных компаний

Для компаний из новых регионов (ДНР, ЛНР, Запорожской и Херсонской областей) установили специальные критерии малого и среднего предпринимательства и особый порядок включения в реестр МСП задним числом. Специальные правила действуют с 10.07.2023 по 10.06.2025 включительно. Срок окончания действия специальных правил зависит от даты внесения записи о компании в ЕГРЮЛ (ст. 4.2 Закона от 24.07.2007 N 209-ФЗ).

Реестр МСП

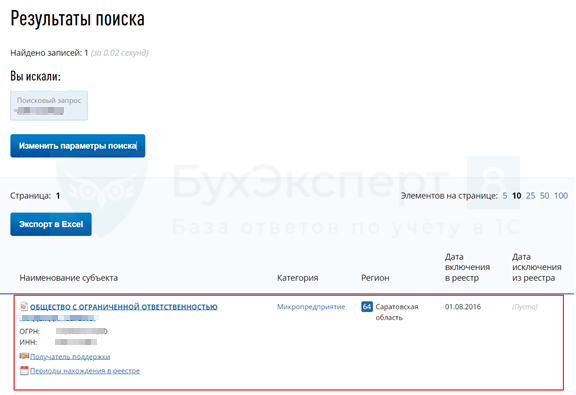

Информация о принадлежности компании или ИП к малому предпринимательству находится в Едином реестре субъектов малого и среднего предпринимательства.

Проверить принадлежность к категории МСП можно самостоятельно онлайн, внеся в специальное поле на главной странице сайта один из реквизитов:

- ИНН

- ОГРН или ОГРНИП

- название юридического лица или ФИО предпринимателя

Пополнение перечня происходит ежемесячно, а исключаются компании и предприниматели из реестра раз в год — 10 июля (исходя из сведений за прошлый год).

Категория субъекта малого или среднего предпринимательства изменяется, если предельные значения выше или ниже установленных законом критериев в течение трех календарных лет, следующих один за другим, если иное не установлено законодательно (п. 4 ст. 4 Закона N 209-ФЗ).

Организации и ИП не подают заявлений, чтобы быть включенными в реестр. Основанием для этого служат налоговые декларации и расчеты, а также сведения, получаемые налоговиками от органов статистики:

- декларация 3-НДФЛ — для ИП на общей системе налогообложения

- декларация по УСН — для компаний и ИП на упрощенной налоговой системе

- декларация по налогу на прибыль — для организаций на ОСНО

- иные отчеты и сведения

Организациям и предпринимателям нужно определить свои показатели и сравнить их с критериями отнесения к малому бизнесу, чтобы правильно определить свой статус, применять налоговые ставки и использовать льготы.

Далее расскажем об особенностях расчета дохода и численности для сравнения с критериями.

Расчет годового дохода

Доход определяется по правилам налогового законодательства и суммируется по всем видам предпринимательской деятельности и по всем режимам налогообложения (п. 3 ч. 1.1 ст. 4 Закона N 209-ФЗ, Письмо ФНС 01.09.2023 N КВ-4-3/11208).

В общую сумму включаются доходы (ст. 248-250 НК РФ):

- от реализации товаров, услуг, имущественных прав

- внереализационные

Из доходов исключаются акцизы и НДС (абз. 2 п. 1 ст. 248 НК РФ).

Предприниматели, совмещающие ОСНО или УСН с патентом, суммируют доходы по двум регистрам учета: КУД (в отношении деятельности на патенте) и КУДиР (в отношении доходов и расходов на ОСНО или УСН).

Доходы определяются в рублях. Если в расчетах участвует иностранная валюта, следует перевести сумму дохода в рубли с учетом курсовых разниц. Размер дохода в иностранной валюте суммируется с рублевой выручкой (п. 3 ст. 248 НК РФ).

Расчет численности

Для отнесения предприятия к МСП рассчитывается показатель:

СЧС = (К1 + К2 + … + К12) / 12

где:

- СЧС — среднегодовая численность сотрудников

- К1, К2, …, К12 — численность сотрудников за каждый месяц соответственно

Численность за каждый месяц рассчитывается как сумма численности сотрудников на каждый рабочий день месяца, деленная на количество рабочих дней в месяце.

Если в течение месяца не происходит кадровых событий, то в расчет берется одна и та же численность. А если она изменилась в течение месяца, необходимо сложить показатели на каждый рабочий день месяца и разделить на количество рабочих дней.

Для принадлежности налогоплательщика к МСП показатель численности рассчитывается за год.

Пример 1

В ООО «Лабиринт» в течение года численность сотрудников составляла:

- в январе —10 чел.

- с февраля по октябрь — 12 чел. в месяц

- в ноябре — 17 чел.

- в декабре — 15 чел.

Сложим численность сотрудников за каждый месяц и разделим на 12:

СЧС = (10 чел. + 12 чел. * 9 мес. + 17 чел. + 15 чел.) / 12 = 150 чел. / 12 мес. = 12,5 чел.

Округлим это значение до целого значения 13 чел. по общим правилам округления. Этот показатель укладывается в критерии для микропредприятия.

Выгоды от попадания в реестр МСП

Субъекты МСП, официально зарегистрированные в реестре, вправе воспользоваться разнообразными бонусами и льготами. Перечислим основные из них.

Оформление трудовых отношений с работниками

Для малых предприятий, численность которых менее 35 чел. (20 чел. — в сфере розничной торговли и бытового обслуживания) предусмотрена возможность оформлять на работу всех сотрудников по срочному трудовому договору — при условии согласия обеих сторон трудового договора (абз. 2 ч. 2 ст. 59 ТК РФ).

Остальным бизнесам, не проходящим по критериям МСП, подобная привилегия недоступна. Они вправе заключить срочный трудовой договор только в определенных случаях (ст. 59 ТК РФ).

Возможность не устанавливать лимит кассы

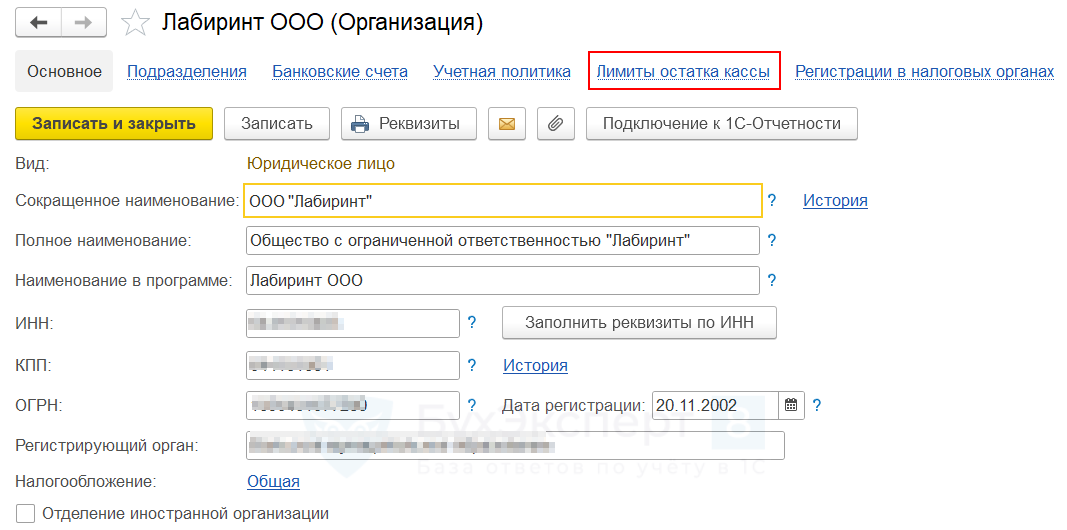

Организации и ИП, отнесенные к категории малого бизнеса, могут не устанавливать лимит остатка кассы и хранить наличные средства в неограниченном количестве (абз. 10 п. 2 Указания ЦБ РФ от 11.03.2014 N 3210-У).

В программе 1С: Бухгалтерия для этого нужно сделать настройку: выбрать Реквизиты организации из пункта меню Главное и оставить незаполненной вкладку Лимит остатка кассы.

Упрощенный бухучет

Вести упрощенный бухучет и сдавать упрощенную бухгалтерскую отчетность вправе субъекты малого бизнеса, за исключением (п. 5 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ):

- организации, бухгалтерская отчетность которых подлежит обязательному аудиту

- жилищных и жилищно-строительных кооперативов

- кредитных потребительских кооперативов

- МФО

- бюджетных организаций

- адвокатских и нотариальных палат

- юридических консультаций

- организаций, являющихся иностранными агентами

Упрощенный учет позволяет:

- сократить количество применяемых синтетических счетов, отказаться от ведения аналитических регистров

- не формировать большинство резервов

- не применять некоторые ФСБУ и ПБУ (в частности, ПБУ 18/02)

- не делать переоценку ОС и НМА, не отражать результаты обесценения в бухгалтерском учете

- исправлять ошибки в периоде их обнаружения (не применять ретроспекции)

- формировать и сдавать бухгалтерскую отчетность в упрощенном виде

- использовать иные упрощения (Информация Минфина N ПЗ-3/2024)

Использование упрощений в учете и отчетности не избавляет компании от обязанности систематически документировать хозяйственные операции и формировать достоверную отчетность.

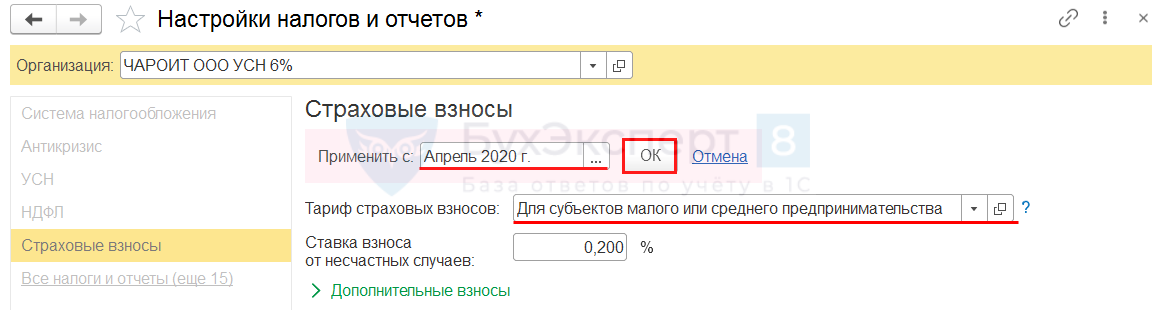

Льготы по страховым взносам

Субъекты МСП уплачивают страховые взносы за сотрудников по сниженной ставке (15%). По такой ставке облагается сумма выплаты работнику свыше регионального МРОТ.

Пример 2

В июне 2024 года сотруднику малого предприятия начислено 25 000 рублей. С этой суммы работодателю нужно уплатить страховые взносы:

- 19 242 руб. * 30% = 5 772,60 руб.

- (25 000 руб. — 19 242 руб.) * 15% = 863,70 руб.

- 5 772,60 руб. + 863,70 руб. = 6 636,30 руб.

В программе 1С расчет взносов ведется автоматически после предварительной настройки: в разделе Настройки налогов и отчетов выберите вкладку Страховые взносы и в строке Тарифы страховых взносов выберите настройку Для субъектов малого и среднего предпринимательства.

Преференции от корпорации МСП

Разнообразные сервисы и предложения мер поддержки малого бизнеса сконцентрированы на сайте МСП.РФ:

Например, малому бизнесу доступны льготные кредиты, которые можно получить на определенные цели или рефинансировать имеющиеся займы. Льготу представляют банки, аккредитованные корпорацией МСП. Кроме того, есть возможность обучаться по различным образовательным программам (налогам, маркетингу, менеджменту и др.).

На сайте МСП.рф также можно оставить заявку на льготный лизинг, найти вариант получения помещения в аренду по выгодным ценам, принять участие в закупках от крупнейших заказчиков.

Кратко о малом предпринимательстве: критерии и преимущества

- Для отнесения организации и ИП к МСП должны выполняться критерии по годовому доходу, численности работников и составу учредителей (участников). Критерии МСП перечислены в ч. 1.1 ст. 4 Федерального закона от 24.07.2007 N 209-ФЗ.

- Не требуется специального заявления, чтобы попасть в реестр МСП. Расчет показателей делает налоговая инспекция.

- Организациям и ИП, отнесенным к категории малого и среднего бизнеса, доступны налоговые льготы, упрощенный формат учета, оформление трудовых отношений с работниками по срочному договору, кассовые поблажки и иные преференции.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете