Какую основную отчетность и в какие сроки должен сдавать ИП на УСН в 2023? И какие обязательные платежи вносить в бюджет?

Содержание

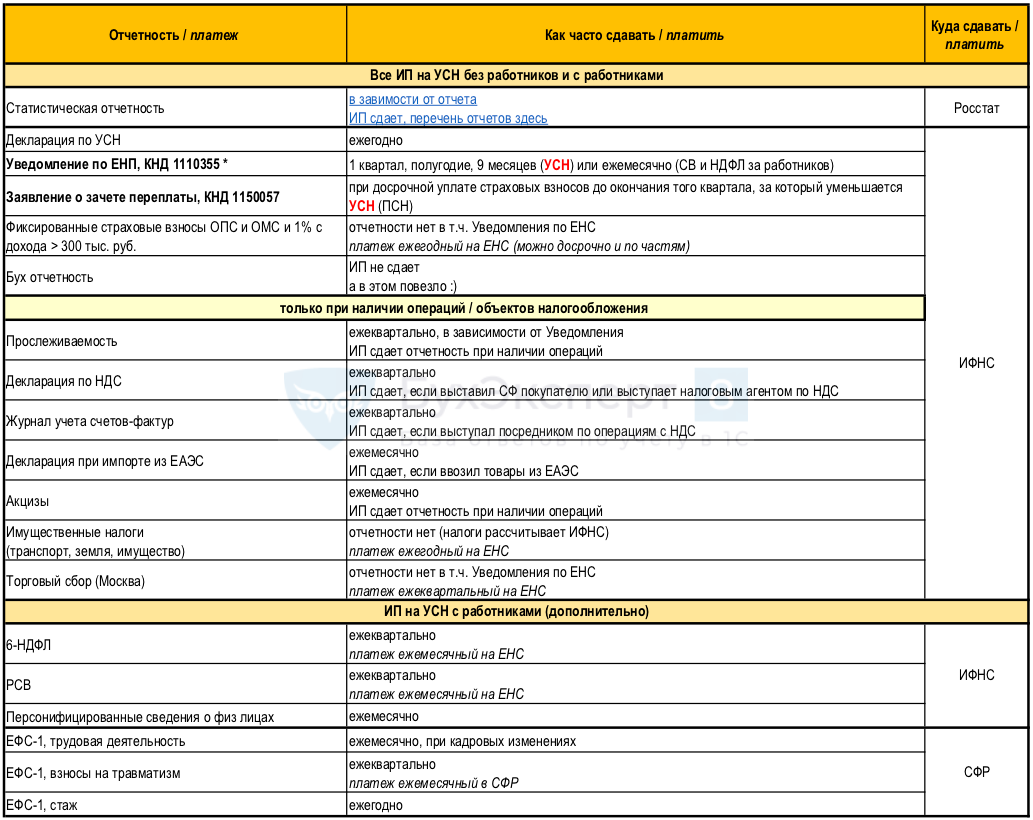

ИП на УСН в 2023 году — таблица отчетности и уплаты налогов

Таблица основной отчетности ИП на упрощенке в 2023 с работниками и без них.

Основная отчетность ИП на УСН

Без работников

- Декларация по УСН в ИФНС:

- ежегодно (пп. 2 п. 1 ст. 346.23 НК РФ).

С работниками в ИФНС

- Декларация по УСН в ИФНС:

- ежегодно (пп. 2 п. 1 ст. 346.23 НК РФ).

- 6-НДФЛ:

- ежеквартально (п. 2 ст. 230 НК РФ) — по месту учета ИП. Если есть работники на ПСН, то отчитываться в ИФНС, где приобретен патент.

- РСВ:

- ежеквартально (п. 7 ст. 431 НК РФ) — по месту учета ИП.

- Персонифицированные сведения о физлицах:

- ежемесячно (п. 6 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ) — по трудовым договорам и ГПХ.

С работниками в СФР

- ЕФС-1 (взносы на травматизм):

- ежеквартально — по трудовым договорам и договорам ГПХ, если в них есть пункт об уплате страховых взносов НС и ПЗ (п. 1 ст. 24 Федерального закона от 24.07.1998 N 125-ФЗ).

- ЕФС-1 (трудовая деятельность):

- при кадровых мероприятиях — прием, увольнение, перевод… (п. 5 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ).

- ЕФС-1 (стаж, льготный стаж):

- ежегодно — по трудовым договорам и ГПХ (п. 7 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ).

Точные сроки сдачи отчетности и уплаты налогов, взносов смотрите в календарях:

ИП на УСН в 2023 году представляют новую отчетность по работникам в ИФНС, в единый Фонд пенсионного и социального страхования. Ряд текущих отчетов будет исключен. Подробнее:

Бухгалтерская отчетность

ИП на УСН не обязан вести бухучет и сдавать бухгалтерскую отчетность в ИФНС (п. 1 ч. 2 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ). Но если есть основные средства, то для контроля лимита, чтобы не слететь с УСН, надо вести бухучет ОС, которые относятся к амортизируемому имуществу по правилам НУ (п. 1 ст. 256 НК РФ, пп. 16 п. 3 ст. 346.12 НК РФ, п. 6 Обзора, утв. Президиумом ВС 04.07.2018).

Отчетность в Росстат

Предприниматели на УСН без работников и с работниками сдают отчетность в Росстат. Периодичность сдачи и набор отчетов разные, перечень отчетов надо уточнить в сервисе Росстата по своему ИНН — Получение данных о кодах статистики и перечня форм.

Раз в 5 лет ИП сдают форму 1-Предприниматель — следующий отчет в 2026 году.

Акцизы

Если ИП реализует подакцизные товары (алкоголь, табачные изделия, топливо, сталь жидкую, автомобили легковые и мотоциклы), то должен ежемесячно сдавать декларации по акцизам в ИФНС (п. 5 ст. 204 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Отчетность по прослеживаемым товарам

Если ИП покупает (в т. ч. для себя и/или для производства) и реализует прослеживаемые товары из перечня по Постановлению Правительства от 01.07.2021 N 1110, он должен сдавать Отчет об операциях с прослеживаемыми товарами в ИФНС.

Также ИП должен подавать Уведомления по прослеживаемости (об остатках, о ввозе из ЕАЭС, о перемещении в другую страну ЕАЭС).

Подборка материалов по теме Прослеживаемость

Отчетность по НДС

Если ИП на УСН выставил счет-фактуру с НДС покупателю или произвел операции, по которым ИП выступает налоговым агентом по НДС, то должен уплатить НДС в бюджет и сдать Декларацию по НДС в ИФНС:

- Нулевую декларацию по НДС сдавать не надо.

- Декларация по НДС сдается за тот квартал, в котором были соответствующие операции (п. 5 ст. 173 НК РФ, п. 5 ст. 174 НК РФ, п. 3 ст. 346.11 НК РФ).

Подробнее Реализация с НДС на УСН в 1С

Если ИП на УСН выступал посредником (комиссионер, агент, экспедитор, застройщик) по операциям с НДС, он должен сдать Журнал учета выданных и полученных СФ в ИФНС:

- Нулевой Журнал учета СФ сдавать не надо.

- Журнал учета СФ сдается за тот квартал, в котором были соответствующие операции (п. 5 ст. 173 НК РФ, п. 3 ст. 346.11 НК РФ).

Подробнее Журнал учета полученных и выставленных счетов-фактур за 2 квартал 2023 в 1С

Если ИП на УСН ввозил товары из ЕАЭС, он должен сдать Декларацию по косвенным налогам при импорте из ЕАЭС в ИФНС:

- Нулевую декларацию сдавать не надо.

- Декларация по косвенным налогам (НДС и акцизы) сдается за тот месяц, в котором были соответствующие операции (п. 20 прил. 18 к Договору о ЕАЭС).

Подробнее Декларация по косвенным налогам при импорте из ЕАЭС во 2 квартале 2023 в 1С

Страховые взносы ИП

Куда ИП платить страховые взносы за себя, если деятельность ведется не по месту регистрации?

НК РФ вопрос не урегулирован — есть мнение Минфина:

- если ИП ведет деятельность не по месту регистрации, то страховые взносы за себя по ОПС и ОМС он платит по месту жительства — в налоговую по месту регистрации ИП (п. 3 ст. 83 НК РФ, пп. 2 п. 1 ст. 419 НК РФ).

Подробнее ИП работает не по месту регистрации: куда платить взносы «за себя»?

Прочая отчетность

При наличии соответствующих операций ИП на УСН обязан сдать и такую «экзотическую» отчетность:

- Расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов — ежеквартально (п. 3 ст. 289 НК РФ);

- Единую (упрощенную) налоговую декларацию — ежеквартально, вместо НДС, УСН, ЕСХН при соблюдении условий (п. 2 ст. 80 НК РФ);

- Налоговую декларацию по водному налогу — ежеквартально (п. 1 ст. 333.15 НК РФ, п. 2 ст. 333.14 НК РФ, ст. 333.11 НК РФ);

- Расчет регулярных платежей за пользование недрами — ежеквартально (п. 6 ст. 43 Закона от 21.02.1992 N 2395-1);

- Отчет об использовании сумм страховых взносов на страхование от несчастных случаев и профзаболеваний… — ежеквартально в 4-ФСС (Письмо ФСС от 05.08.2020 N 02-09-11/12-05-19094);

- Налоговую декларацию по налогу на добычу полезных ископаемых — ежемесячно (п. 2 ст. 345 НК РФ, ст. 341 НК РФ);

- Сведения о полученных лицензиях (разрешениях) на пользование объектами животного мира… — при получении лицензии (п. 1 ст. 333.7 НК РФ);

- Сведения о полученных лицензиях (разрешениях) на пользование объектами водных биологических ресурсов… — при получении лицензии (п. 2 ст. 333.7 НК РФ);

- Декларацию о плате за негативное воздействие на окружающую среду — ежегодно (Приказ Минприроды от 10.12.2020 N 1043);

- Расчет суммы утилизационного сбора в отношении колесных транспортных средств и прицепов — при уплате сбора (п. 16 Правил, утв. Постановлением Правительства от 26.12.2013 N 1291);

- Расчет суммы утилизационного сбора в отношении самоходных машин и прицепов — при уплате сбора (п. 16 Правил, утв. Постановлением Правительства от 26.12.2013 N 1291).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете