Иногда «упрощенцы» идут на встречу покупателям и выставляют документы на реализацию с НДС. Какие последствия их ожидают и как отразить эти операции в программе 1С Бухгалтерия: 8.3 — вы узнаете из статьи.

Содержание

Пошаговая инструкция

Организация на УСН «доходы-расходы» заключила смешанный договор с покупателем на ОСНО на:

- поставку огнезащитного состава — 96 000 руб. без НДС;

- работы по нанесению этого состава — 60 000 руб. без НДС.

По просьбе покупателя на ОСНО выделен НДС в УПД на реализацию:

- огнезащитного состава FERTEK на сумму 96 000 руб. (в т. ч. НДС 20%);

- работ по нанесению состава на сумму 60 000 руб. (в т. ч. НДС 20%).

03 апреля получен аванс 50%.

10 апреля реализован товар и подписан акт выполненных работ.

13 апреля получена окончательная оплата.

Стоимость приобретения товара — 48 000 руб. (в т. ч. НДС 20%).

Товар на момент продажи полностью оплачен.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Поступление предоплаты от покупателя | ||||||

| 03 апреля | 51 | 62.02 | 78 000 | Поступление предоплаты от покупателя | Поступление на расчетный счет - Оплата от покупателя |

|

| --- | --- | --- | 78 000 | Доход. Аванс | Отчет Книга доходов и расходов УСН | |

| Реализация товаров и работ | ||||||

| 10 апреля | 90.02.1 | 41.01 | 48 000 | Списание себестоимости товаров | Реализация (акт, накладная, УПД) - Товары и услуги |

|

| 62.02 | 62.01 | 78 000 | Зачет аванса | |||

| 62.01 | 90.01.1 | 156 000 | Выручка от реализации товаров и работ | |||

| 90.03 | 68.02 | 26 000 | Начисление НДС с выручки | |||

| --- | --- | --- | -13 000 | Доход. Сторнирование дохода на сумму выделенного НДС | Отчет Книга доходов и расходов УСН | |

| --- | --- | --- | 40 000 | Расход. Стоимость товаров | ||

| --- | --- | --- | 8 000 | Расход. Входящий НДС по товарам | ||

| Выставление СФ на отгрузку покупателю | ||||||

| 10 апреля | --- | --- | 156 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | |

| Поступление оплаты от покупателя | ||||||

| 13 апреля | 51 | 62.01 | 78 000 | Поступление оплаты от покупателя | Поступление на расчетный счет - Оплата от покупателя |

|

| --- | --- | --- | 65 000 | Доход. Оплата от покупателя | Отчет Книга доходов и расходов УСН | |

Поступление аванса от покупателя

Нормативное регулирование

Если «упрощенец» решил выделить НДС и выставить СФ, то:

- выделите НДС в документах на отгрузку;

- выставьте cчет-фактуру с НДС;

- заполните Раздел 12 декларации по НДС;

- подайте декларацию по НДС в электронном виде;

- уплатите НДС.

Суммы НДС, уплаченные «упрощенцу» налогоплательщиками - покупателями товаров, работ и услуг в связи с выставлением счетов-фактур, в доходы не включаются (п. 1 ст. 346.15 НК РФ, Письмо Минфина от 21.08.2015 N 03-11-11/48495).

Принять к вычету входной налог по покупкам под такую реализацию неплательщики НДС не могут (п. 1 ст. 171 НК РФ, Письма Минфина от 10.12.2021 N 03-07-11/100707, от 11.01.2018 N 03-07-14/328).

Получите понятные самоучители 2026 по 1С бесплатно:

Входящий НДС по счету-фактуре от поставщика на УСН покупатель может принять к вычету в обычном порядке (п. 1 ст. 169 НК РФ, Письма Минфина от 23.01.2020 N 24-01-08/3874, от 19.05.2016 N 03-07-14/28647).

Учет в 1С

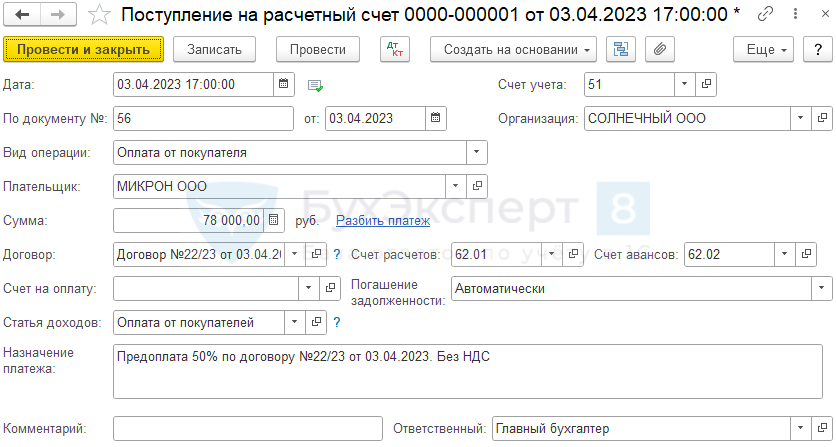

Поступление аванса от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки — кнопка Поступление.

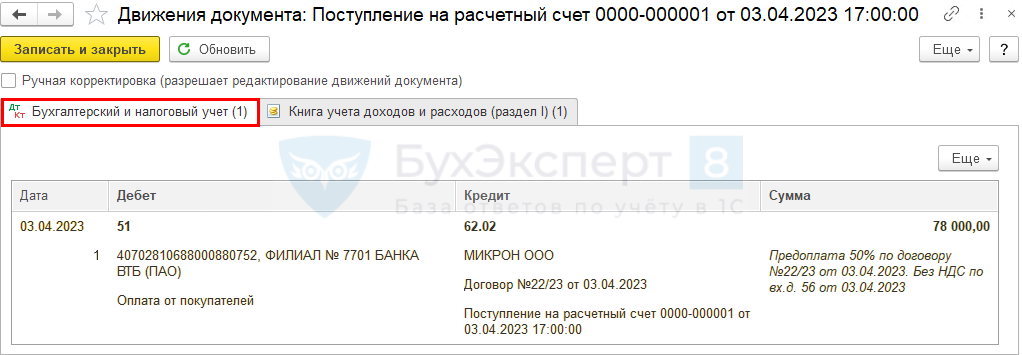

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — получение аванса от покупателя.

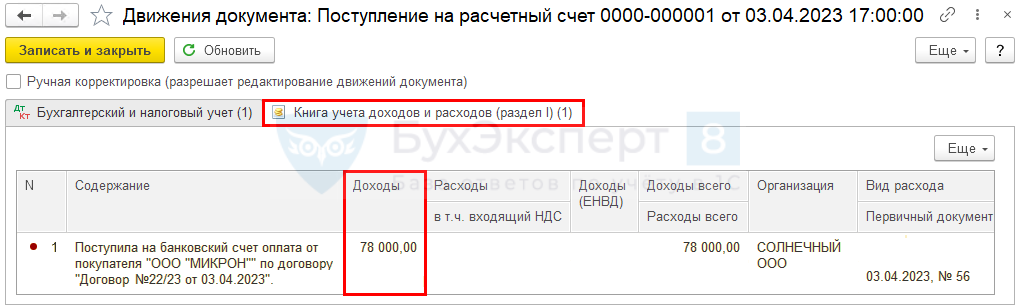

Записи в регистры УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам на сумму предоплаты по договору (в нашем примере — 78000 руб. без НДС).

На момент оплаты аванса нет информации об НДС, поэтому вся сумма включается в доход УСН. Также у «упрощенца» отсутствует обязанность выставлять СФ на аванс (Письма Минфина от 15.02.2018 N 03-07-14/9470, ФНС от 08.11.2016 N СД-4-3/21119@).

Реализация товаров и работ

Поступление и оплату товаров для продажи отразите в обычном порядке:

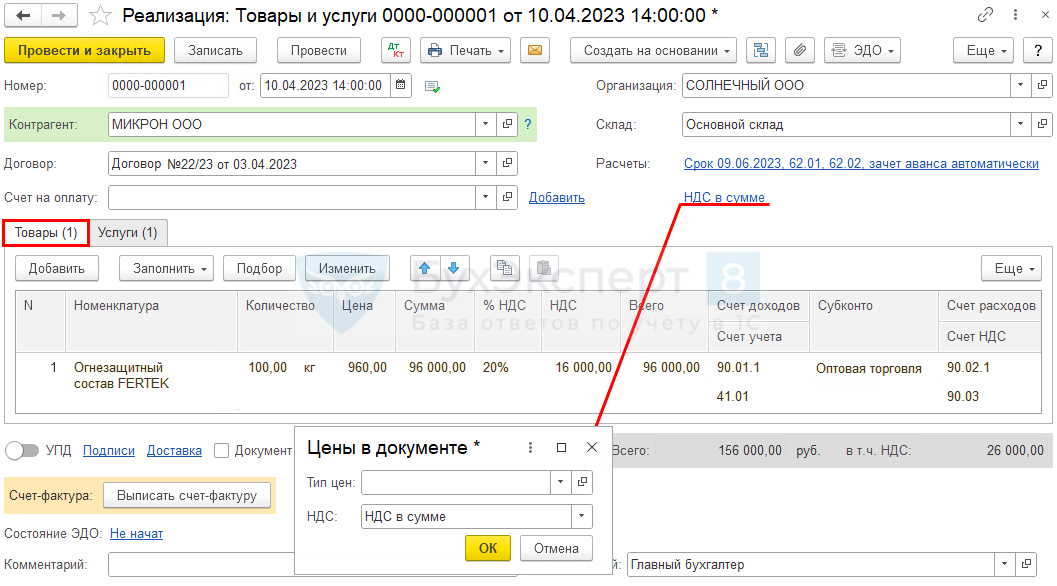

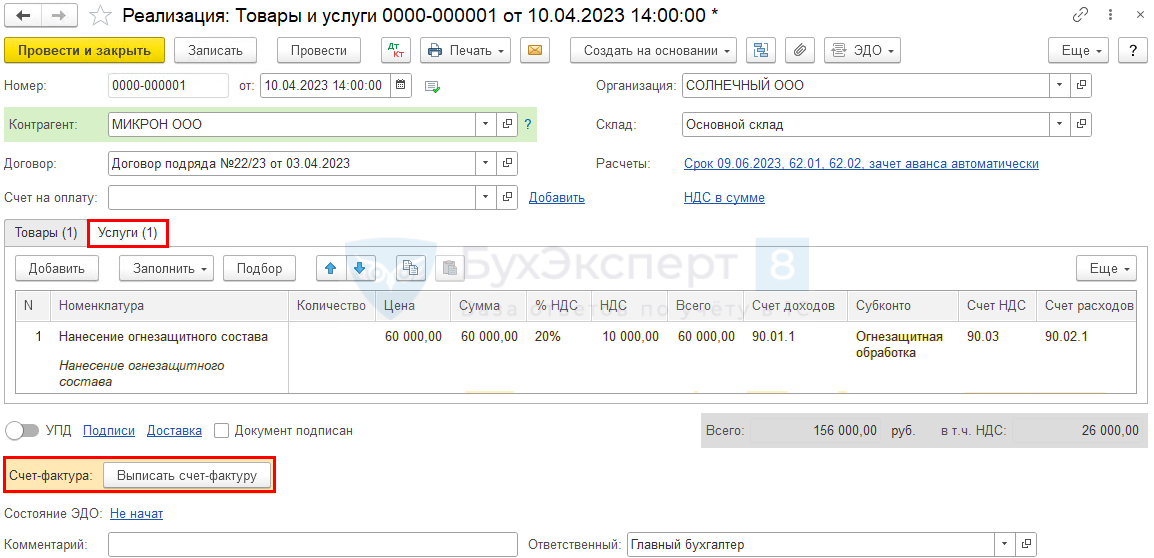

Реализацию товаров оформите документом Реализация (акт, накладная, УПД) вид операции Товары и услуги в разделе Продажи — Реализация (акты, накладные, УПД).

Если «упрощенец» решил выделить НДС и выставить СФ, по ссылке Цены в документе в поле НДС укажите НДС в сумме или НДС сверху.

На вкладке Товары укажите реализуемые товары и ставку НДС.

На вкладке Услуги укажите наименование работ и ставку НДС.

Проводки по документу

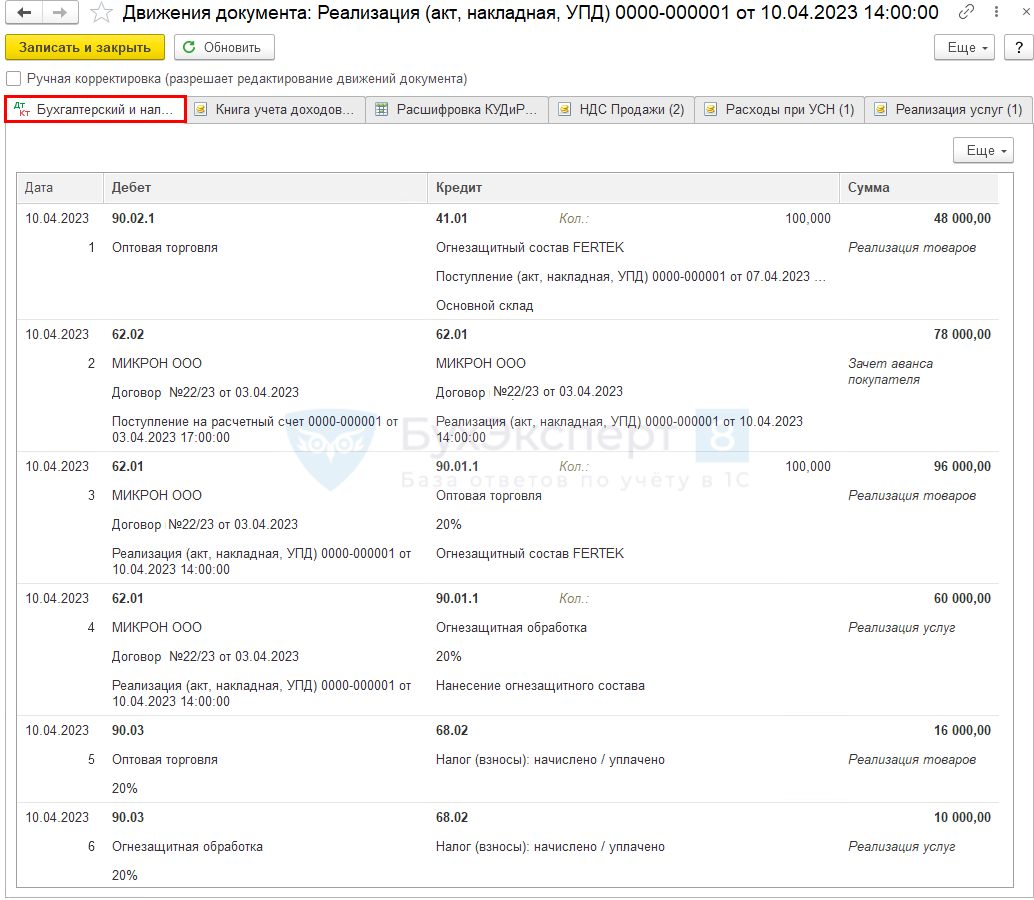

Документ формирует проводку:

- Дт 90.02.1 Кт 41.01 — списание себестоимости товаров;

- Дт 62.02 Кт 62.01 — зачет аванса покупателя;

- Дт 62.01 Кт 90.01.1 — выручка от реализации товаров и работ;

- Дт 90.03 Кт 68.02 — начисление НДС.

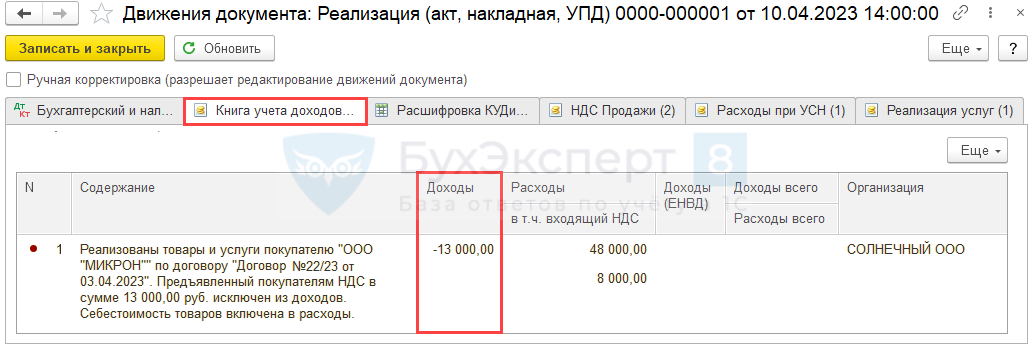

Записи в регистры УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН с минусом на сумму НДС с предоплаты по договору (в нашем примере — 78 000 * 20/120 = 13000 руб.).

На момент реализации появился НДС, поэтому он вычитается из дохода УСН.

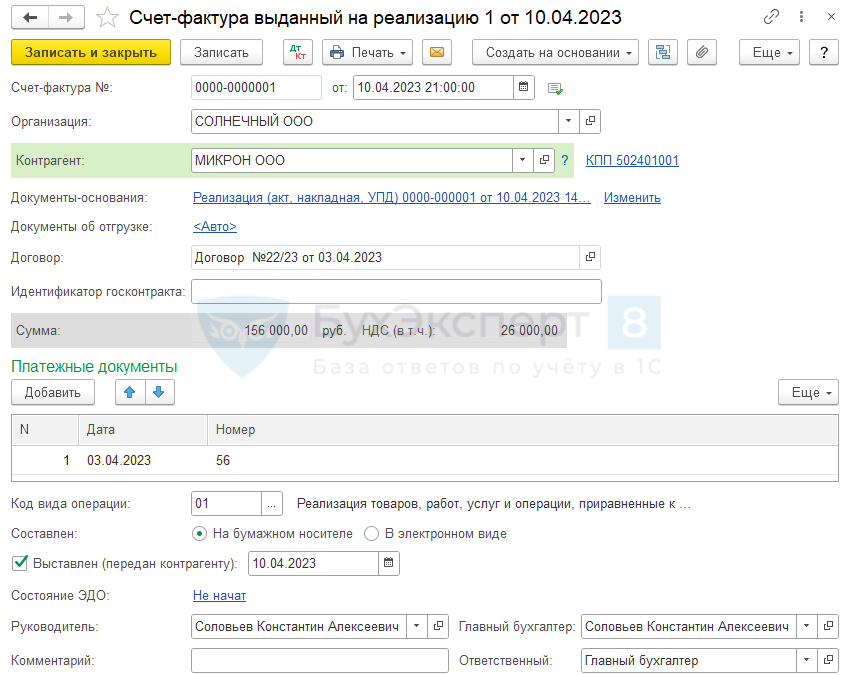

Выставление СФ на отгрузку покупателю

Выставьте счет-фактуру на реализацию по кнопке Выписать счет-фактуру ![]() внизу документа Реализация (акт, накладная, УПД). Или используйте Переключатель УПД.

внизу документа Реализация (акт, накладная, УПД). Или используйте Переключатель УПД.

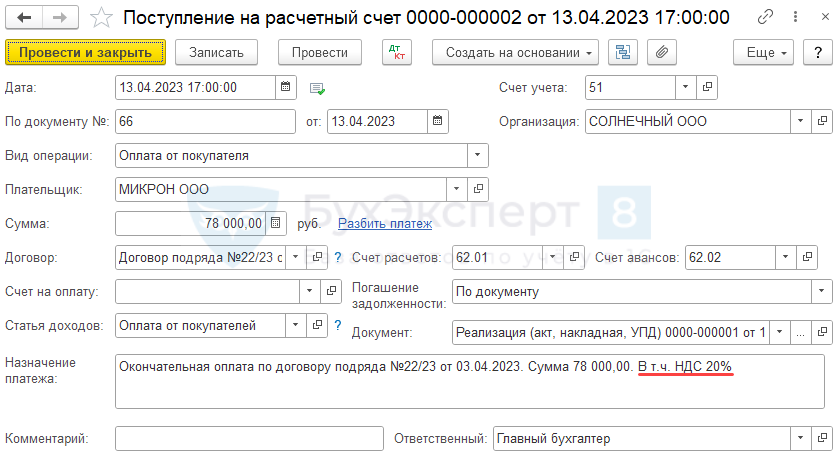

Поступление оплаты от покупателя

Поступление оплаты от покупателя отразите документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса — Банковские выписки — кнопка Поступление.

Для корректного зачета оплаты и отражения доходов укажите:

- Погашение задолженности — По документу;

- Документ — Реализация (акт, накладная, УПД) с НДС.

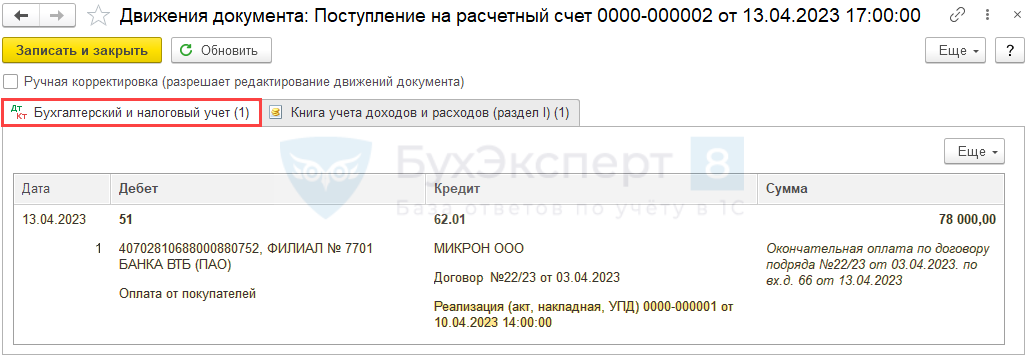

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.01 — получение оплаты от покупателя.

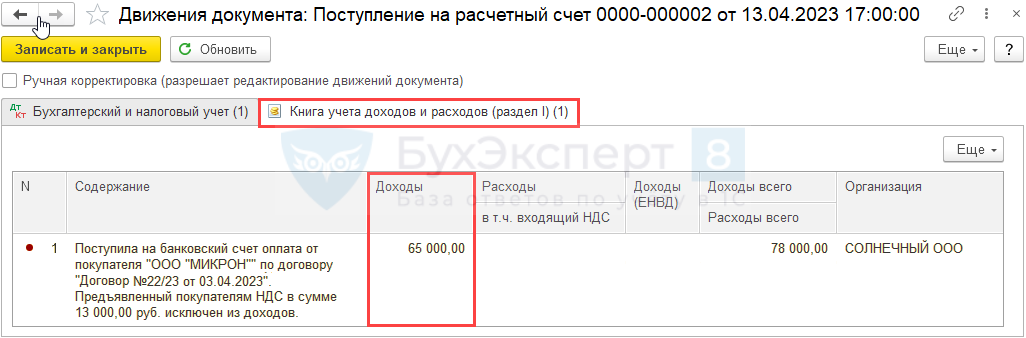

Записи в регистры УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам на сумму оплаты по договору без НДС (в нашем примере — 65000 руб. без НДС).

На момент окончательной оплаты доход включается в налоговую базу по УСН за вычетом НДС.

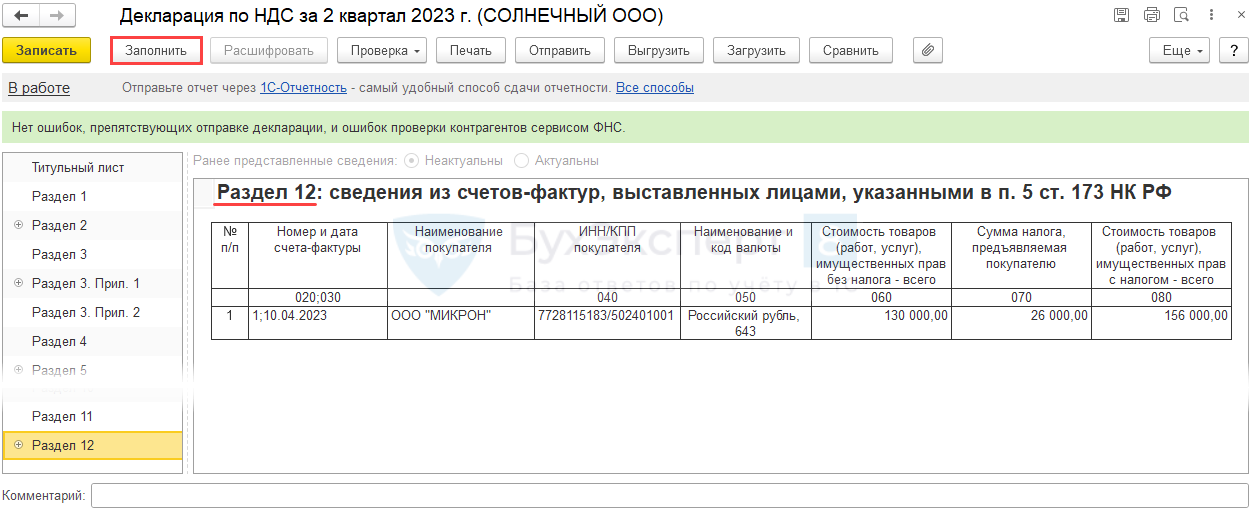

Декларация по НДС

В разделе 12 декларации по НДС продавцы указывают сведения из счетов-фактур, выставленных с выделением суммы НДС, несмотря на то, что обязанность предъявлять НДС покупателям отсутствовала, т. е. (п. 51 Порядка заполнения декларации по НДС):

- по операциям, не облагаемым НДС;

- налогоплательщиками, освобожденными от уплаты НДС;

- неплательщиками НДС.

Состав декларации (п. 3 Порядка заполнения декларации по НДС):

- титульный лист;

- раздел 1;

- раздел 12.

Все декларации по НДС должны представляться в электронной форме по ТКС через оператора ЭДО (п. 3 ст. 80 НК РФ).

Создайте декларацию по НДС в разделе Отчеты — Регламентированные отчеты.

В программе 1С раздел 12 декларации по НДС заполняется автоматически по кнопке Заполнить реализациями, отраженными с НДС.

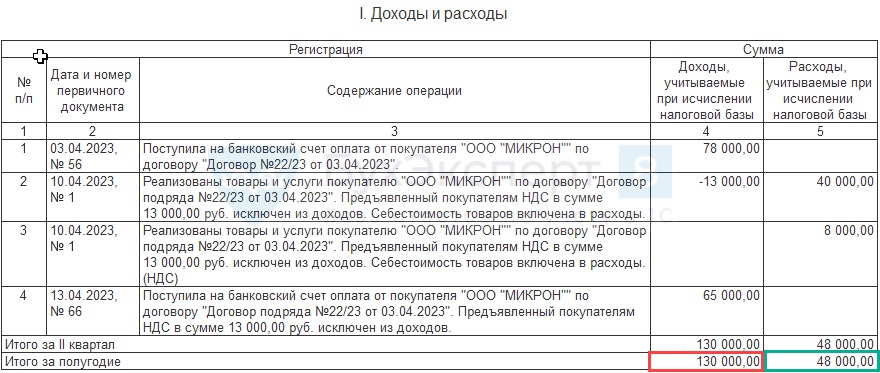

Книга учета доходов и расходов

В КУДиР (Отчеты — Книга доходов и расходов УСН) отражается:

- в доходах — сумма выручки за вычетом НДС (130 000 руб.);

- в расходах — оплаченная стоимость проданных товаров (48 000 руб.).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете