В статье расскажем, как создать и заполнить в 1С 8.3 Бухгалтерия декларацию налогового агента при выплате доходов иностранным организациям. Отчет сдают налогоплательщики на всех системах налогообложения.

С 2024 года планируется обновление отчета по форме КНД 1151056 – автоматизацию в 1С можно отслеживать здесь >>

Подробнее Расчет налогового агента при выплате доходов иностранным организациям с 2024 года в 1С

Содержание

Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов

Сроки сдачи отчета (ст. 285, п. п. 3, 4 ст. 289, п. 4 ст. 310 НК РФ):

- ежеквартально (ежемесячно, при уплате налоговым агентом налога по фактической прибыли) — 25-е число месяца, следующего за отчетным периодом;

- 25 марта — за год.

Если последний день срока выпадает на выходной, нерабочий или нерабочий праздничный день, то срок переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет заполняется нарастающим итогом за отчетные периоды, и по итогам налогового периода.

Получите понятные самоучители 2026 по 1С бесплатно:

При выплате дохода в иностранной валюте в 2023 году Письмо ФНС от 24.03.2023 N СД-4-3/3570@).

С 31.08.2023 налог рассчитывается в рублях по курсу ЦБ РФ на дату выплаты дохода и указать сумму налога возможно 25 числа (пп. «а» п. 67 ст. 2 Федерального закона от 31.07.2023 N 389-ФЗ).

Форма: Налоговый расчет о суммах, выплаченных иностранным организациям доходов и удержанных налогов, утвержден Приказом ФНС от 02.03.2016 N ММВ-7-3/115@.

Кто обязан представлять: налоговые агенты — российские организации (и иностранные постоянные представительства) и ИП при выплате доходов иностранным организациям (п. 4 ст. 310 НК РФ).

Куда: в ИФНС по месту регистрации.

Вид: электронный или на бумажном носителе.

Состав расчета:

- титульный лист — включается в отчет всегда;

- Раздел 1 «Сумма налога на прибыль организаций, подлежащая уплате в бюджет по выплатам, произведенным за последний квартал (месяц) отчетного (налогового) периода, по данным налогового агента» — включается в отчет всегда, при отсутствии данных указываются прочерки;

- Раздел 2 «Сумма налога с выплаченных сумм доходов» — суммы исчисленного и уплаченного в бюджет налога на прибыль нарастающим итогом с начала календарного года;

- подразделы Раздела 3 — заполняется и включается в отчет при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода, и налогов, уплаченных в последнем истекшем квартале (месяце) отчетного (налогового) периода:

- 1 «Сведения об иностранной организации — получателе дохода»;

- 2 «Сведения о доходах и расчет суммы налога»;

- 3 «Сведения о лице, имеющем фактическое право на доход».

Например, если в текущем периоде (месяце, квартале) выплат иностранцам не было, а в предыдущих периодах были, то в расчет не включается раздел 3, раздел 1 включается с проставлением прочерков, раздел 2 включается и заполняется нарастающим итогом по данным предыдущих периодов.

Налоговые расчеты по доходам иностранных организаций представляются организациями и ИП на любой системе налогообложения в случаях, если (п. 1, п. 2 ст. 309 НК РФ)

- они признаются в отношении иностранных организаций налоговыми агентами;

- выплаченные доходы признаются доходами от источников в РФ, в том числе не подлежащие налогообложению. Например,

- в отношении выплаченного дохода предусмотрена налоговая ставка 0% (ст. 284 НК РФ);

- выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ, при наличии подтверждения (п. 1 ст. 312 НК РФ). Проверьте наличие такого соглашения..

При этом, если налог не удерживается:

- по стр. 070 указывается показатель «0» — или «99.99»:

- стр. 080 — 140 не заполняются,

- в стр. 160 указывается подпункт, пункт, статья НК и (или) международного договора (соглашения) по вопросам налогообложения, устанавливающие пониженную ставку налога или освобождение конкретного дохода (Приказ ФНС от 02.03.2016 N ММВ-7-3/115@ VIII. Порядок заполнения подраздела 3.2).

Организация (индивидуальный предприниматель) не признается налоговым агентом, если (п.1 ст. 310 НК РФ, Письмо ФНС от 04.04.2019 N СД-4-3/6191@:

- имеет нотариально заверенную копию свидетельства о постановке на учет в налоговых органахполучателя дохода, оформленную не ранее предшествующего налогового периода, т.е. получатель дохода имеет постоянное представительство в РФ;

- приобретает товары по внешнеторговым договорам прямой реализации;

- приобретает работы, услуги, местом реализации которых не признается РФ.

Порядок представления в 1С

Формирование расчета

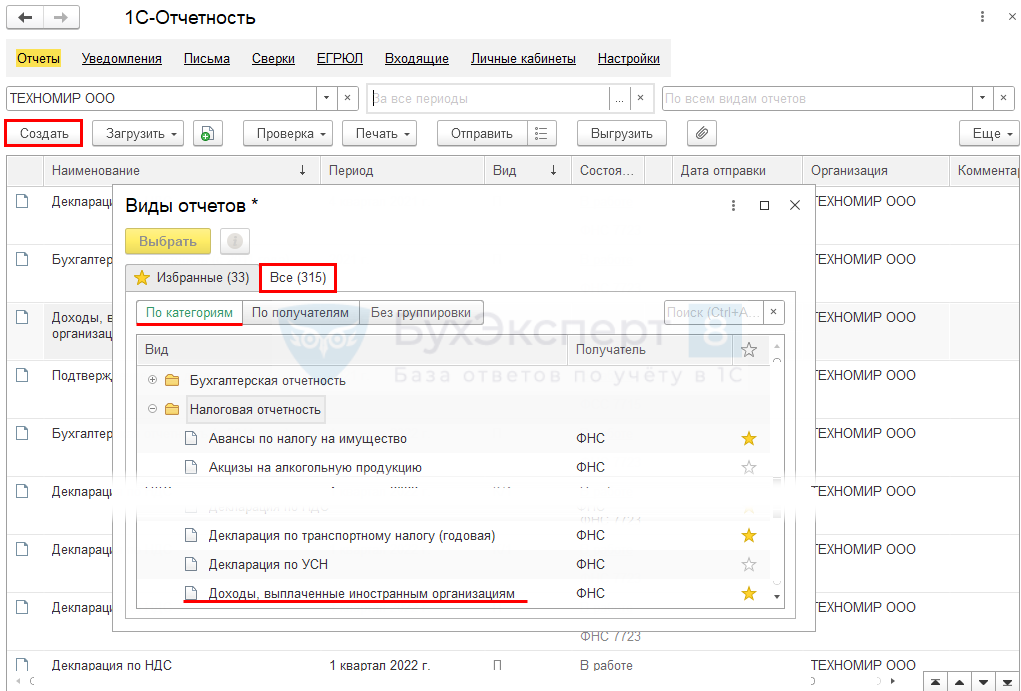

Отчет сформируйте через раздел Отчеты — Регламентированные отчеты — Доходы, выплаченные иностранным организациям.

Соблюдайте последовательность заполнения отчета:

- Титульный лист, Раздел 3, Раздел 1, Раздел 2.

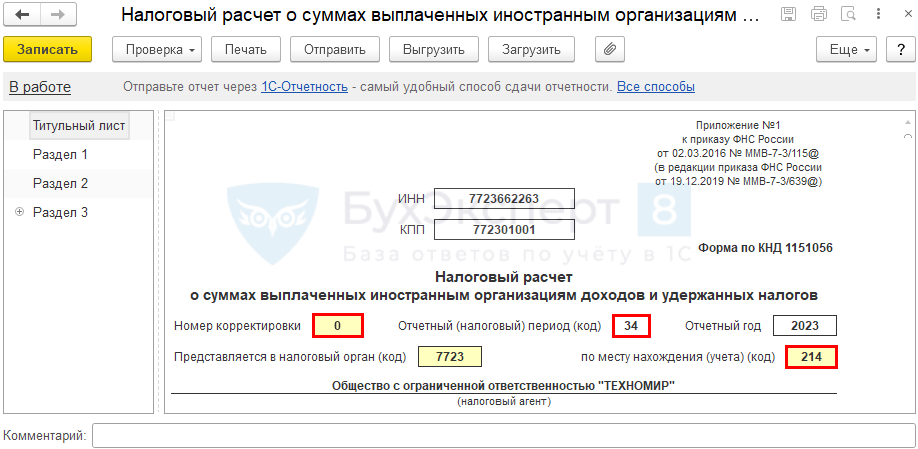

Заполнение Титульного листа

Титульный лист заполняется данными из карточки организации.

Проверьте заполнение:

- номера корректировки;

- налогового периода;

- кода места представления.

Расчет заполняется полностью вручную.

Заполнение Раздела 3

31 августа 2023 года вступили в силу поправки, внесенные Федеральным законом от 31.07.2023 N 389-ФЗ: пересчет «валютного» налога в рубли теперь нужно делать по официальному курсу Банка России на дату выплаты дохода иностранной компании, а не на дату уплаты налога.

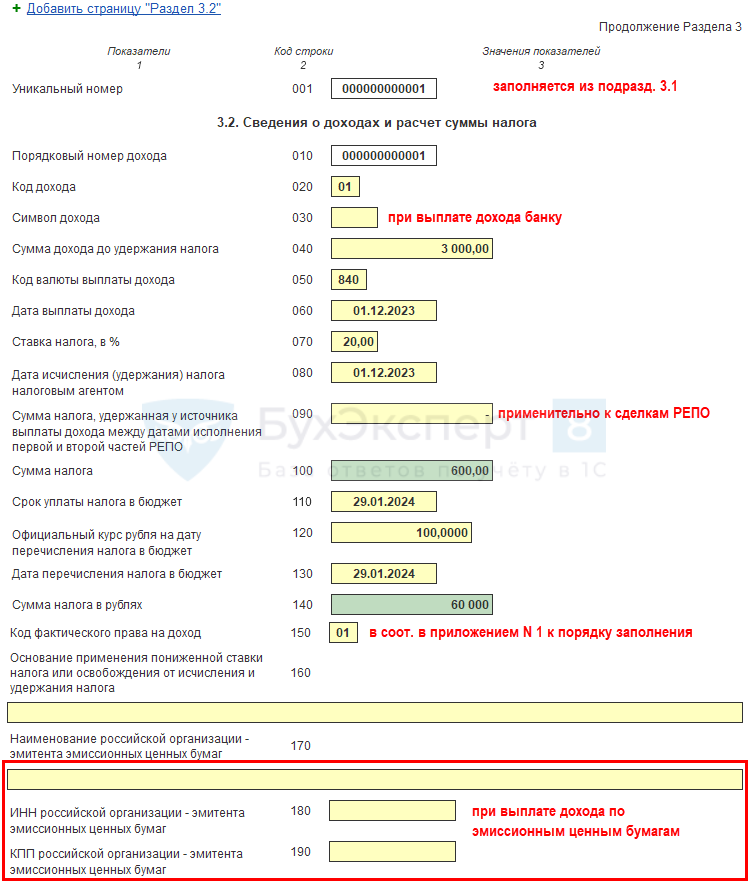

В Письме ФНС от 24.08.2023 N СД-4-3/10850@ налоговики разъяснили, как заполнять строки налогового расчета о доходах с учетом нововведений до публикации новой формы расчета:

- в подразделе 3.2 Раздела 3 в строке 120 «Официальный курс рубля на дату перечисления налога в бюджет» — официальный курс ЦБ валюты к рублю на дату выплаты дохода;

- в строке 140 — сумму налога в рублях. Эта же сумма указывается в Разделе 1 в строке 040 и Разделе 2 в строке 040;

- в строке 030 «Срок уплаты» Раздела 1 — 28 число месяца, следующего за месяцем выплаты денежных средств.

Подробно о том, как изменился порядок пересчета налога на прибыль по 389-ФЗ, мы рассказывали здесь >>

Раздел заполняется, только если в последнем квартале (месяце) отчетного (налогового) периода выплачивался доход иностранцам (п. 6.1 Порядка заполнения расчета).

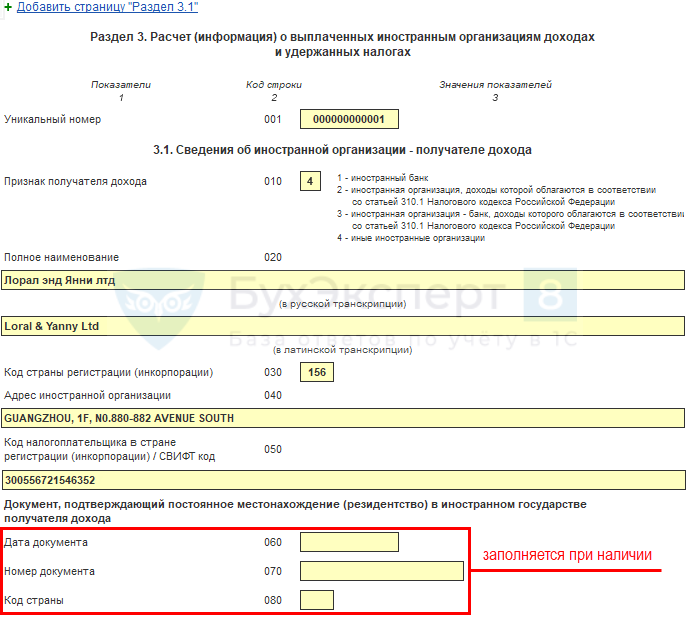

Раздел 3 заполняется по каждой иностранной организации для каждого признака получателя доходов за отчетный период (строка 010 подраздела 3.1). Каждому заполненному разд. 3 присваивается уникальный номер, который указывается во всех его подразделах.

В подразделе 3.1 укажите данные получателя дохода.

Подраздел 3.3 заполняется, если налоговому агенту известно, что фактическое право на доход имеет не организация, указанная в подразделе 3.1, а иное лицо (п. 9.1 Порядка заполнения расчета).

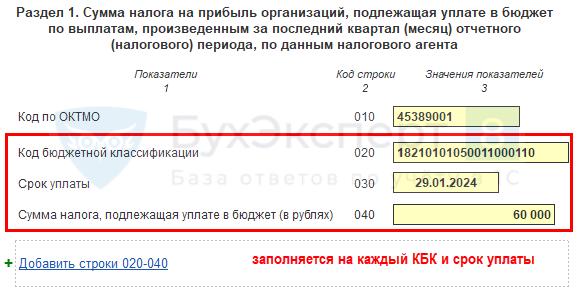

Заполнение Раздела 1

Раздел 1 заполняется вручную. Если за текущий отчетный период нет данных, то проставляются прочерки.

Общая сумма налога по всем строкам 040 раздела 1 должна совпадать с общей суммой налога по всем строкам 140 подраздела 3.2 (Письмо ФНС от 14.06.2016 N СД-4-3/10522@).

Заполнение Раздела 2

В разделе 2 отразите нарастающим итогом суммы налога на прибыль с начала налогового периода отдельно по каждому коду вида дохода (п. п. 5.1, 5.2 Порядка заполнения расчета).

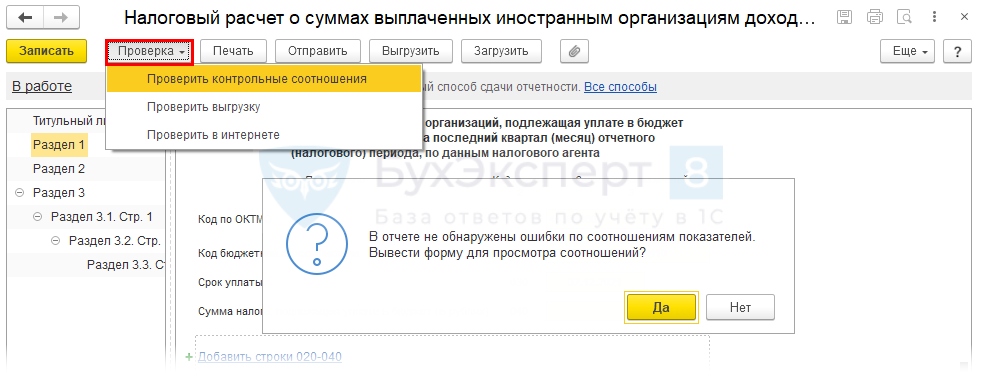

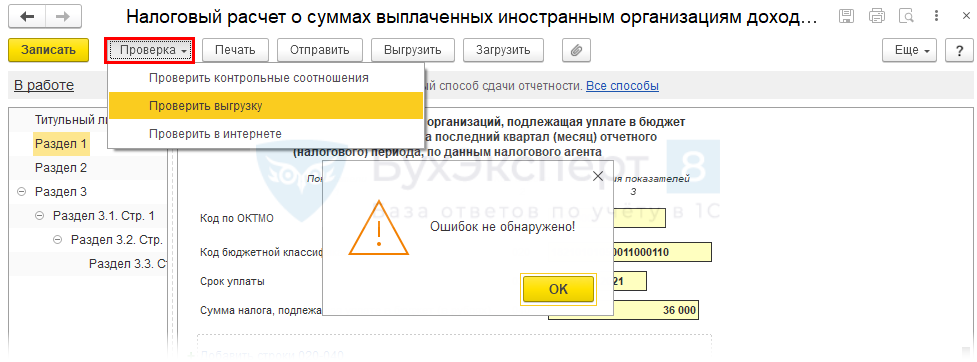

Проверка и отправка отчета

Проверьте отчет по КС и правильности выгрузки.

Отчет не должен содержать ошибок.

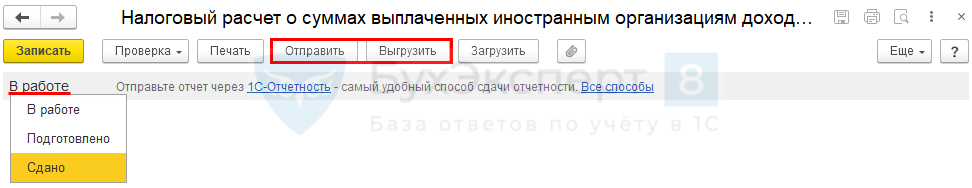

Отправьте в ИФНС по кнопке Отправить (при подключенной 1С-Отчетности)/ Выгрузить (для отправки другим оператором).

После выгрузки отчета установите статус Сдано, чтобы защитить его от редактирования.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить расчет налогового агента при выплате доходов иностранным организациям, как проверить в 1С правильность заполнения расчет налогового агента при выплате доходов иностранным организациям.

См. также:

- Как отразить в учете, если заказчик-иностранец удержал налог как налоговый агент?

- Как быть с НДС и налогом на прибыль, если иностранная фирма помимо услуг в электронной форме оказывает иные услуги?

- Пополнение рядов налоговых агентов по налогу на прибыль с 2020

- Декларация по налогу на прибыль за 2023 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

Подскажите пожалуйста, будут дополнения к статье в связи с изменением формы расчета в части разделов 4 и 5 ?

Здравствуйте!

Да, будет отдельный обновленный вариант.

Настолько усложнили этот отчет, что он требует времени на осмысление 🤪🤪🤪

Ссылку на новый материал добавили в анонс этой статьи и дублирую для вас

Расчет налогового агента при выплате доходов иностранным организациям с 2024 года в 1С

Будем с нетерпение ждать семинар по данному вопросу

Обсуждали здесь

Налоговый агент по НДС и налогу на прибыль при покупках у иностранцев. Законодательный обзор

.