Транспортно-заготовительные расходы (ТЗР) связаны с заготовкой и доставкой материальных ценностей: сырья, товаров, сырья, материалов, инструментов. В данной статье мы рассмотрим особенности учета ТЗР в стоимости материалов.

Вы узнаете:

- каким документом в 1С отражаются ТЗР при приобретении материалов;

- как принять к вычету НДС по дополнительным расходам, чтобы он отразился в декларации по НДС;

- как отразить оплату стоимости материалов и доставки поставщику одним платежным документом по разным счетам.

Содержание

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

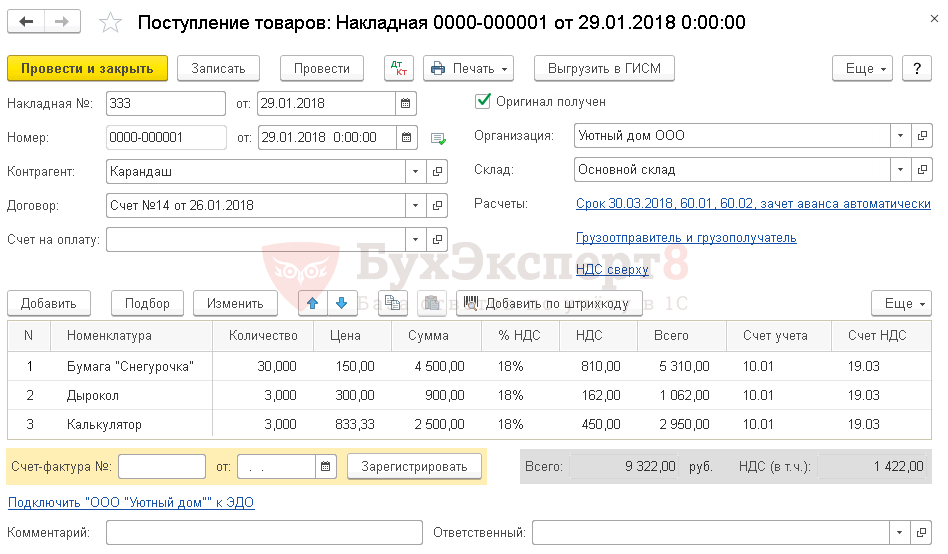

29 января Организация приобрела канцтовары у ООО «Карандаш». Материалы на сумму 9 322 руб. (в т. ч. НДС 18%) приняты к учету.

Доставка материалов осуществлялась поставщиком за дополнительную оплату. Стоимость услуг составила 1 416 руб. (в т. ч. НДС 18%). Учетной политикой Организации предусмотрено, что ТЗР распределяются между купленными материалами пропорционально стоимости их приобретения.

29 января Организация оплатила стоимость материалов и их доставку.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение материалов | |||||||

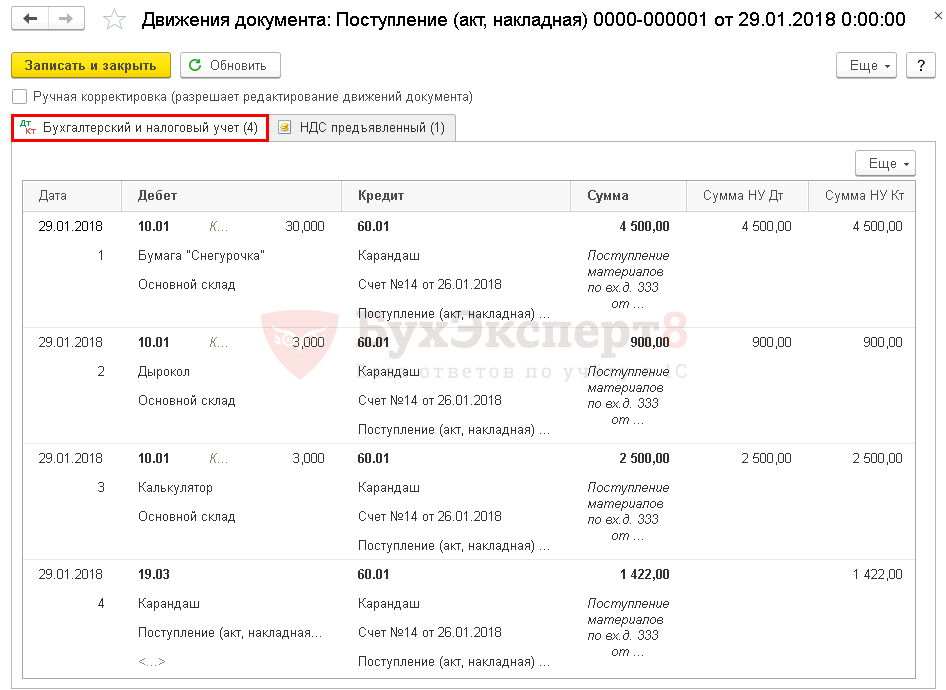

| 29 января | 10.01 | 60.01 | 7 900 | 7 900 | 7 900 | Принятие к учету материалов | Поступление (акт, накладная) — Товары (накладная) |

| 19.03 | 60.02 | 1 422 | 1 422 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 января | — | — | 9 322 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 1 422 | Принятие НДС к вычету | ||||

| — | — | 1 422 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Отражение в учете услуг по доставке материалов | |||||||

| 29 января | 10.01 | 60.01 | 1 200 | 1 200 | 1 200 | Учет затрат на услуги по доставке | Поступление доп. расходов |

| 19.03 | 60.01 | 216 | 216 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 января | — | — | 1 416 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 216 | Принятие НДС к вычету | ||||

| — | — | 216 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Перечисление оплаты поставщику | |||||||

| 29 января | 60.01 | 51 | 10 738 | 10 738 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику |

|

Приобретение материалов

Нормативное регулирование

Материалы производственного назначения учитываются на счете п. 5 ПБУ 5/01, план счетов 1С).

Фактическая себестоимость — это фактические затраты, непосредственно связанные с приобретением материально-производственных запасов (МПЗ), в том числе затраты по заготовке и доставке до места использования МПЗ, включая расходы по страхованию. НДС в стоимость МПЗ не включается (п. 6 ПБУ 5/01).

Получите понятные самоучители 2026 по 1С бесплатно:

В налоговом учете (НУ) фактическая стоимость МПЗ определяется так же, исходя из цен их приобретения и иных затрат на приобретение, без учета входящего НДС и акцизов (п. 2 ст. 254 НК РФ).

Если МПЗ используются для деятельности, необлагаемой НДС, то входящий НДС включается в фактическую стоимость (пп. 1 п. 2. ст. 170 НК РФ).

Учет в 1С

Приобретение материалов отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки – Поступление (акты, накладные) – кнопка Поступление – Товары (накладная).

Данный документ можно не только ввести вручную по бумажной накладной поставщика, но и загрузить из накладной в формате Exсel.

Подробнее Загрузка номенклатуры и цен из ТОРГ-12

А если у организации и ее поставщика подключен ЭДО, то они могут обмениваться электронными документами.

В табличной части указываются приобретаемые производственные материалы.

Проводки по документу

Документ формирует проводки:

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов. В 1С используется Приходный ордер по форме М-4.

Бланк можно распечатать по кнопке Печать — Приходный ордер (М-4) документа Поступление (акт, накладная). ![]() PDF

PDF

Регистрация СФ поставщика

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- материалы приобретены для деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- материалы приняты к учету (п. 1 ст. 172 НК РФ).

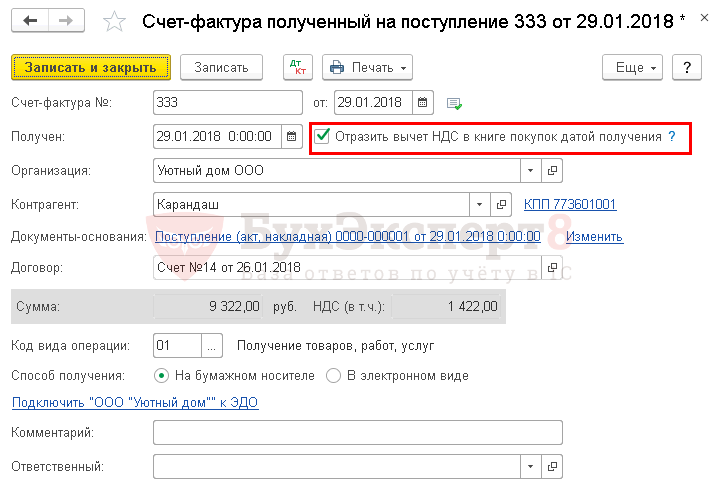

Для регистрации входящего счета-фактуры необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать. ![]() PDF

PDF

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

Код вида операции — 01 «Получение товаров, работ, услуг».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

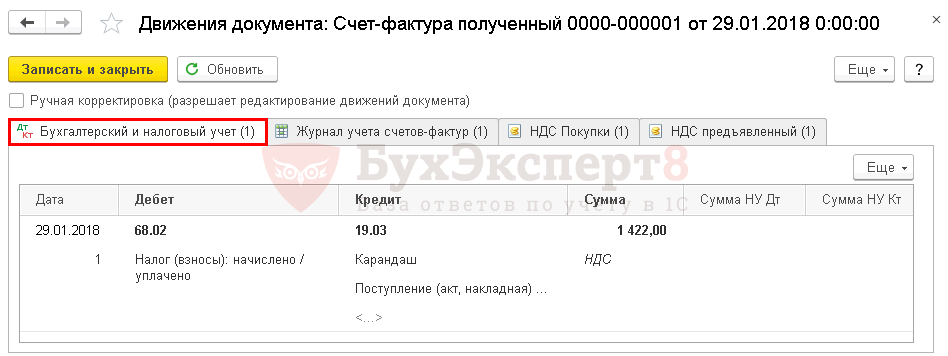

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.03 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты— НДС — Книга покупок. ![]() PDF

PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Отражение в учете услуг по доставке материалов

Способ отражения в БУ дополнительных расходов устанавливается организацией самостоятельно в учетной политике.

Варианты учета могут быть следующими:

- включаются в стоимость МПЗ путем распределения затрат на каждую единицу материалов;

- учитываются на отдельном счете затрат (п. 83 Приказа Минфина РФ от 28.12.2001 N 119н). Данный вариант невозможно применить в 1С без дополнительных доработок программы.

В НУ дополнительные расходы при приобретении материалов включаются в стоимость МПЗ (п. 2 ст. 254 НК РФ).

Узнать подробнее про порядок учета расходов по доставке материалов в статьях Учет дополнительных расходов при приобретении активов и Варианты учета дополнительных расходов при приобретении ТМЦ

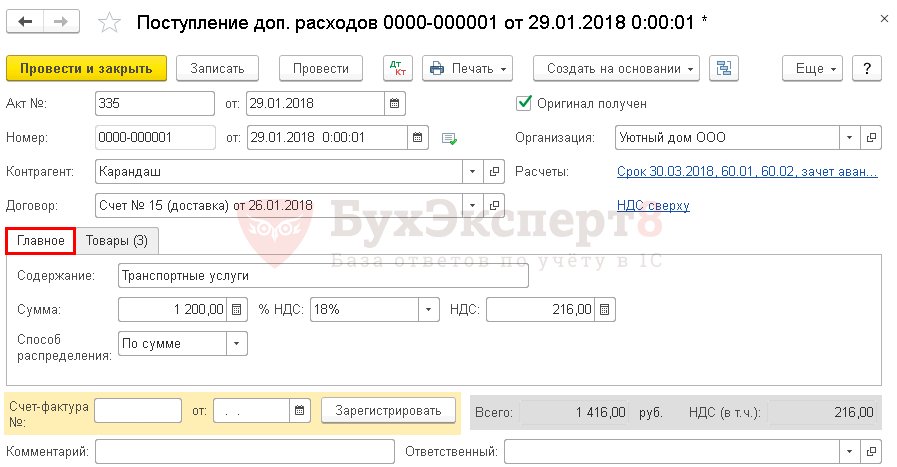

Дополнительные расходы, которые включаются в фактическую себестоимость материалов, оформляются документом Поступление доп. расходов в разделе Покупки – Покупки – Поступление доп. расходов или из документа Поступление (акт, накладная) по кнопке Создать на основании.

На вкладке Главное указывается:

- Содержание — наименование услуги, в нашем примере – Транспортные услуги.

- Сумма — сумма затрат на доставку – 1 200 руб.

- Способ распределения – способ распределения дополнительных затрат между отдельными приобретаемыми материалами. Может принимать значения:

- По сумме – т. е. пропорционально стоимости ТМЦ. (в нашем примере);

- По количеству – т. е. пропорционально количеству ТМЦ.

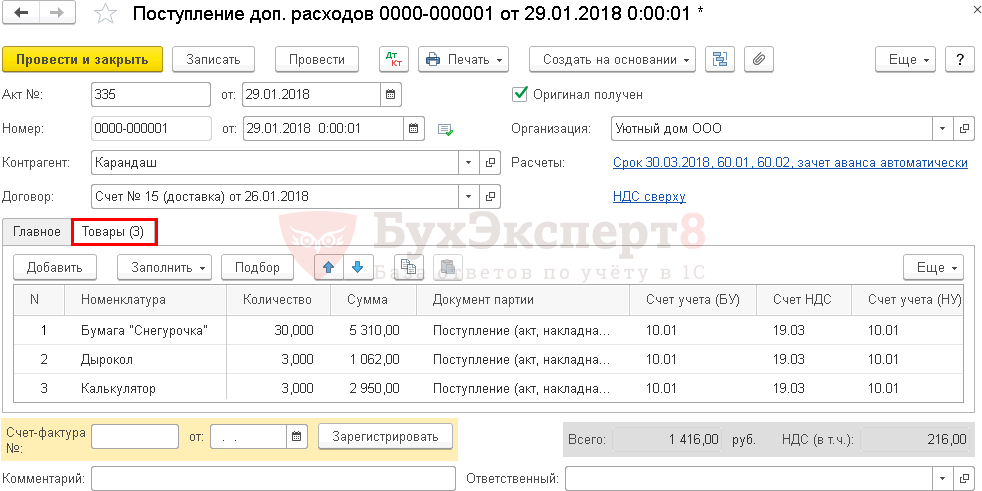

На вкладке Товары указываются материалы, на которые требуется распределить сумму дополнительных расходов по выбранному способу. Данную вкладку можно заполнить по нескольким документам Поступление (акт, накладная).

Следует установить:

- Счет учета (БУ) — 10.01, счет учета доп. расходов в БУ.

- Счет учета (НУ) — 10.01, счет учета доп. расходов в НУ.

- Счет НДС — 19.03 «НДС по приобретенным МПЗ»: по нашему мнению, более корректно указывать счет учета входящего НДС, относящегося к активу, в стоимость которого добавляются дополнительные расходы.

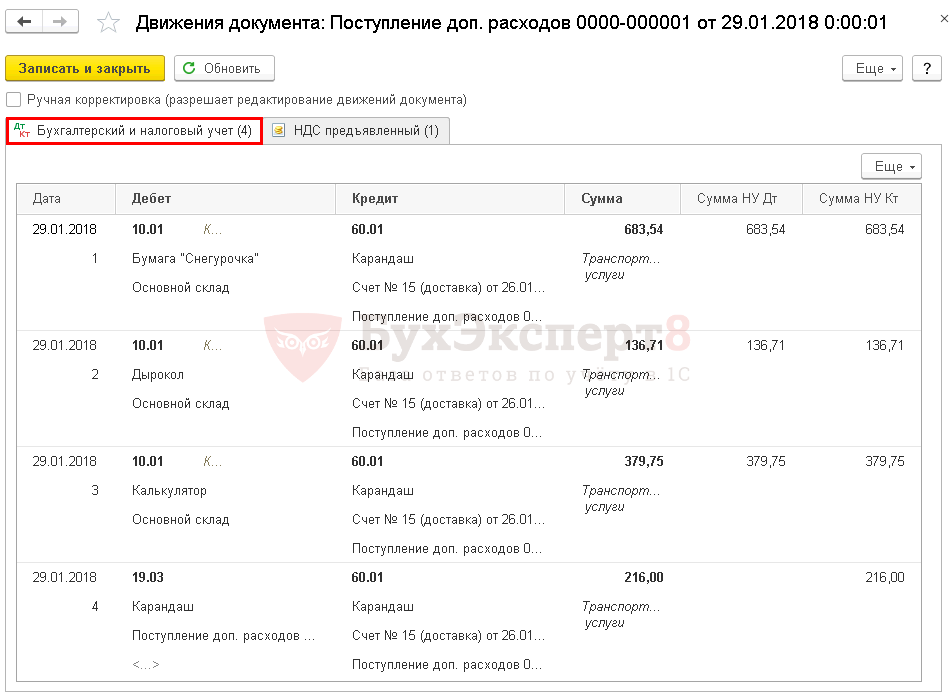

Проводки по документу

Документ формирует проводки:

- Дт 10.01 Кт 60.01 — стоимость доп. расходов включена в себестоимость МПЗ;

- Дт 19.03 Кт 60.01 — НДС по доп. расходам принят к учету.

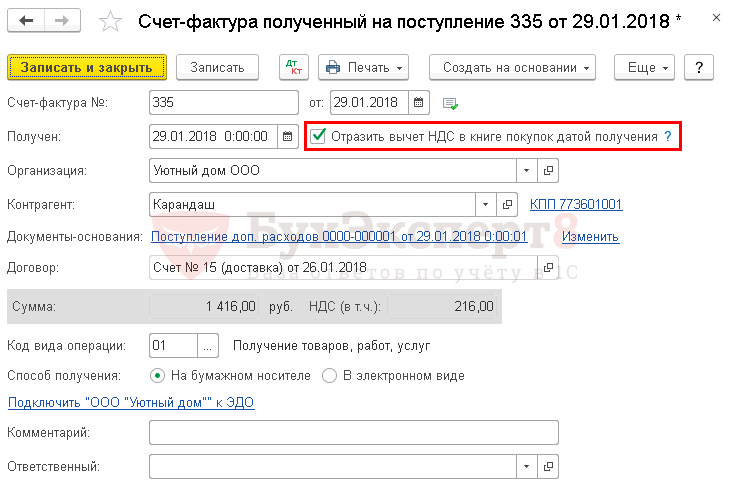

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, необходимо указать его номер и дату внизу формы документа Поступление доп.расходов и нажать кнопку Зарегистрировать. ![]() PDF

PDF

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление доп. расходов.

Код вида операции — 01 «Получение товаров, работ, услуг».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

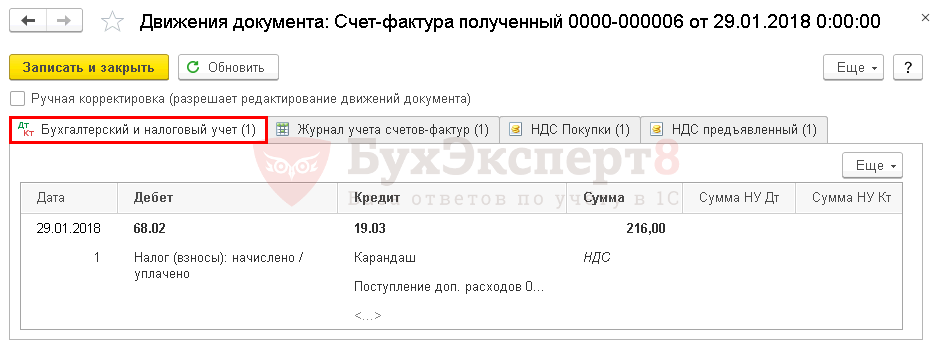

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.03 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. ![]() PDF

PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Перечисление оплаты поставщику

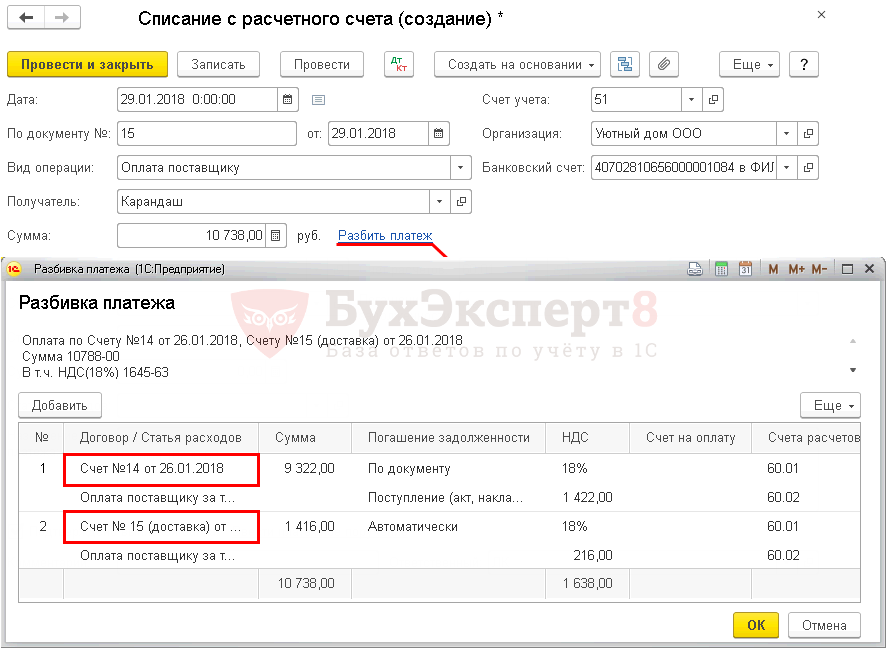

Перечисление оплаты поставщику оформляется документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – кнопка Списание.

Для оплаты по нескольким документам расчетов или по нескольким договорам необходимо разбить платеж.

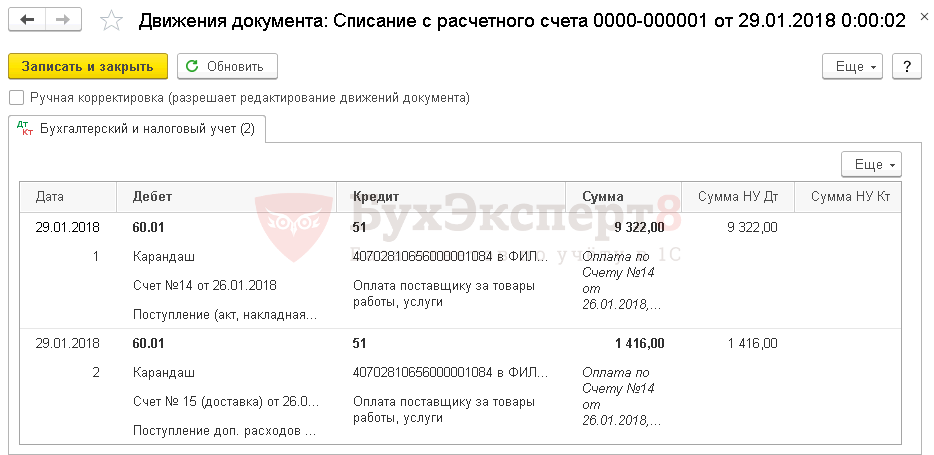

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 51 — задолженность перед поставщиком погашена.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Документ Поступление доп. расходов

- Приобретение материалов c дополнительными расходами на доставку,

- Приобретение основного средства с дополнительными расходами на доставку

- Дополнительные расходы при приобретении товаров при УСН

- Документ Поступление доп. расходов

- Приобретение товаров у обособленного подразделения с расходами на доставку, которые включаются в их стоимость

- Транспортные расходы при приобретении товаров учитываются отдельно

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете