Из статьи вы узнаете, как в программе 1С отразить получение и реализацию бонусного товара.

[jivo-yes]

Пошаговая инструкция

Организация заключила договор с поставщиком на поставку товаров. По условиям договора, при приобретении товара на сумму более 10 млн руб. за квартал поставщик предоставит бонус в виде дополнительной партии товара — в размере 1% от стоимости приобретенного товара.

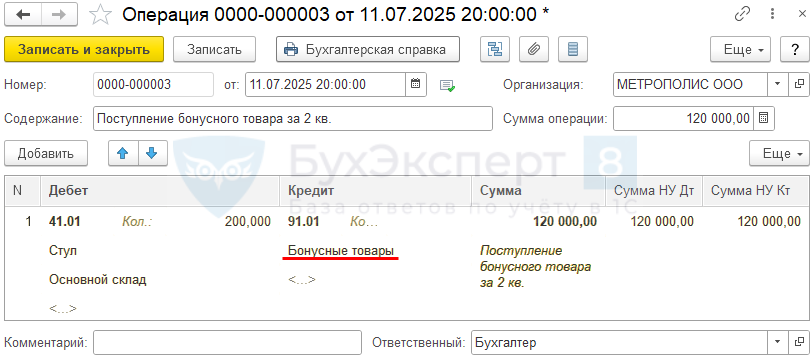

11 июля поставщик подтвердил уведомлением, что условия во 2 квартале выполнены, и отгрузил дополнительную партию по товарной накладной (без указания стоимости) в количестве 200 шт.

Стоимость партии товара в БУ и НУ определена по стоимости аналогичного товара, приобретаемого у данного поставщика, в сумме 120 000 руб. (без учета НДС).

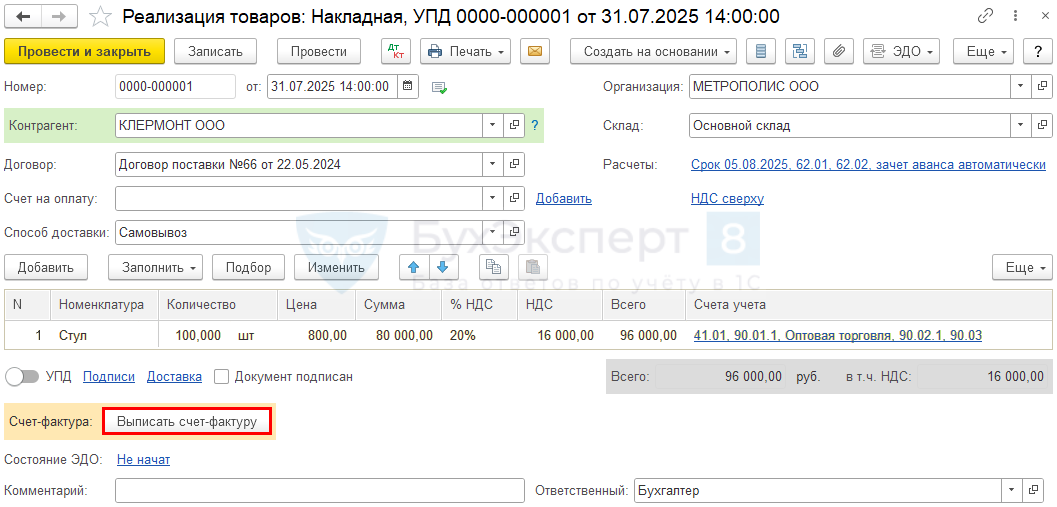

31 июля 100 шт. бонусного товара на сумму 96 000 (в т. ч. НДС 20%) реализованы покупателю.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Поступление бонусных товаров | |||||||

| 11 июля | 41.01 | 91.01 | 120 000 | 120 000 | 120 000 | Списание себестоимости товаров | Операция, введенная вручную |

| Реализация товаров | |||||||

| 31 июля | 90.02.1 | 41.01 | 60 000 | 60 000 | 60 000 | Списание себестоимости товаров | Реализация (акт, накладная, УПД) — Товары (накладная, УПД) |

| 62.01 | 90.01.1 | 96 000 | 96 000 | 96 000 | Выручка от реализации товаров | ||

| 90.03 | 68.02 | 16 000 | Начисление НДС с выручки | ||||

Поступление бонусного товара от поставщика

В БУ бонусы и премии, не изменяющие цену ранее приобретенных товаров, включаются в состав прочих доходов на дату получения от поставщика документа подтверждающего право покупателя на получение бонуса (п. п. 7, 10.6, 16 ПБУ 9/99).

Товары, полученные безвозмездно, оцениваются по справедливой стоимости (п. 15 ФСБУ 5/2019), определяемой в порядке, предусмотренном МСФО (IFRS) 13.

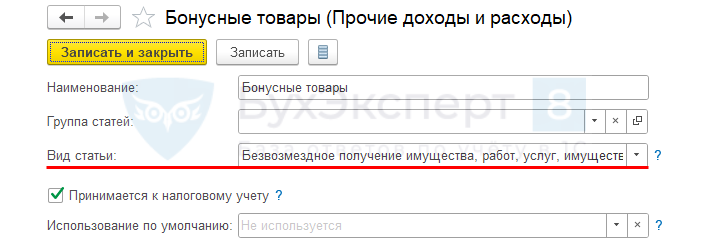

В НУ бонусные товары являются безвозмездно полученными, их рыночная стоимость учитывается во внереализационных доходах на дату получения партии (п. 8 ст. 250 НК РФ, Письмо Минфина от 19.02.2015 N 03-03-06/1/8096, пп. 1 п. 4 ст. 271 НК РФ).

НДС, начисленный поставщиком, покупатель не вправе принять к вычету. Счет-фактура (УПД), если он получен от поставщика, в книге покупок не регистрируется (пп. «а» п. 19 разд. II Правил ведения книги покупок, Письма Минфина от 06.04.2021 N 03-07-11/25037, от 13.12.2016 N 03-03-05/74496).

Поступление бонусного товара оформите документом Операция, введенная вручную в разделе Операции.

Укажите по каждому наименованию товара:

- Дебет — 41.01 «Товары на складах»:

- Субконто 1 — наименование товара;

- Субконто 2 — склад, на который приходуется партия;

- Кредит — 91.01 «Прочие доходы»:

- Сумма, Сумма НУ ДТ, Сумма НУ Кт — в нашем примере справедливая и рыночная стоимость одинакова (120 000 руб.) и равна стоимости, по которой этот товар приобретается у данного поставщика.

Реализация бонусных товаров

В БУ:

- выручка от продажи бонусных товаров признается доходом от обычных видов деятельности на дату перехода права собственности к покупателю (п. 5, п. 6, п. 12 ПБУ 9/99);

- себестоимость бонусных товаров включается в расходы по обычным видам деятельности (п. 5, п. 7, п. 9, п. 19 ПБУ 10/99).

В НУ при реализации бонусного товара доход от реализации уменьшается на его стоимость, равную сумме дохода, учтенного при безвозмездном получении (п. 2 ст. 254 НК РФ).

Реализация бонусных товаров облагается НДС в общеустановленном порядке (пп. 1 п. 1 ст. 146 НК РФ).

Реализация товаров оформляется в обычном порядке документом Реализация (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Продажи.

Получите понятные самоучители 2026 по 1С бесплатно:

Выставите счет-фактуру покупателю по кнопке Выписать счет-фактуру внизу документа.

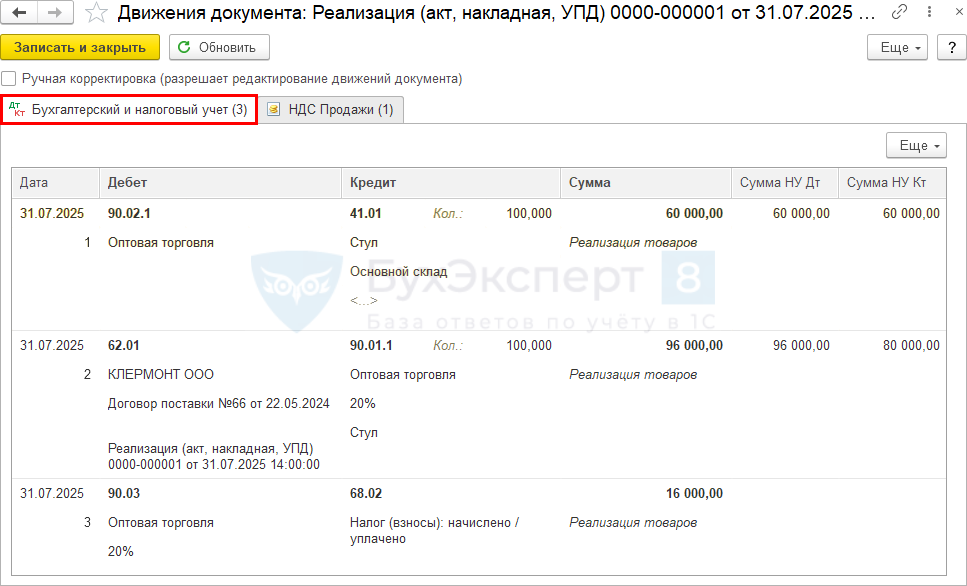

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 41.01 — списание себестоимости товаров, в нашем примере методом По средней (метод списания указан в учетной политике);

- Дт 62.01 Кт 90.01.1 — выручка от реализации товаров;

- Дт 90.03 Кт 68.02 — начисление НДС.

Проверим расчет себестоимости товаров по нашему примеру:

- 120 000 / 200 шт. = 600 руб. * 100 шт. = 60 000 руб.

Данные в программе 1С соответствуют расчетам.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете