В ЗУП 3.1 обнаружена ошибка – если в аванс был пересчет НДФЛ «в минус» по отдельной категории дохода по НДФЛ, зачет аванса при расчете зарплаты происходит неправильно. В результате БУ расходится с учетом НДФЛ.

Суть ошибки и как ее исправить

Ошибка проявляется, если в начислении аванса происходит пересчет НДФЛ хотя бы на 1 руб. в меньшую сторону. При этом пересчет относится к другой категории дохода НДФЛ и поэтому попадает в отдельную строку.

При расчете зарплаты НДФЛ с аванса зачитывается некорректно из-за этого отрицательного пересчета НДФЛ в аванс. В результате образуется расхождение в сумме налога в БУ и в учете НДФЛ.

Причина проблемы – сторно налога в Начислении за первую половину месяца (Зарплата – Все начисления) программа относит к другой категории дохода НДФЛ, а не к той, по которой начислен налог с аванса. Это программная ошибка 60020513. Она приводит к неполному зачету НДФЛ с аванса при расчете зарплаты. Из-за неполного зачета НДФЛ с аванса программа занижает в учете по НДФЛ сумму налога.

Ошибка исправлена в релизах ЗУП 3.1.30.152/3.1.32.39. Для исправления ошибки в более ранних релизах используем патч EF_60020108. Если патч не загрузился автоматически, его можно подключить вручную – Исправления и патчи в ЗУП 3.1 – как с ними работать.

Получите понятные самоучители 2025 по 1С бесплатно:

Патч будет работать «на будущее». После его установки при очередном расчете аванса программа отнесет результаты пересчета налога на категорию Оплата труда и потом при расчете зарплаты ошибки не возникнет.

Но если ошибка уже есть – установка патча автоматически ее не исправит.

Если уже «словили» такую ошибку, можно ее исправить вручную. Для этого нужно выполнить 3 шага:

- В документе Начислении за первую половину месяца перебрасываем перерасчет НДФЛ на ту категорию дохода, по которой начислен аванс. Можно пересчитать аванс после установки патча, но тогда придется распроводить Начисление зарплаты и взносов. Поэтому можно поправить налог в документе Начислении за первую половину месяца вручную – уменьшаем налог по Оплате труда на 1 руб., лишнюю строчку с отрицательным рублем по категории Прочие доходы удаляем

- Перепроводим документ Начисление зарплаты и взносов, чтобы обновить записи по зачету аванса в регистре НДФЛ

- Чтобы исправить удержанный НДФЛ, обновляем налог в Ведомости на выплату зарплаты по – кнопка Обновить налог. Сумму к выплате при этом не меняем

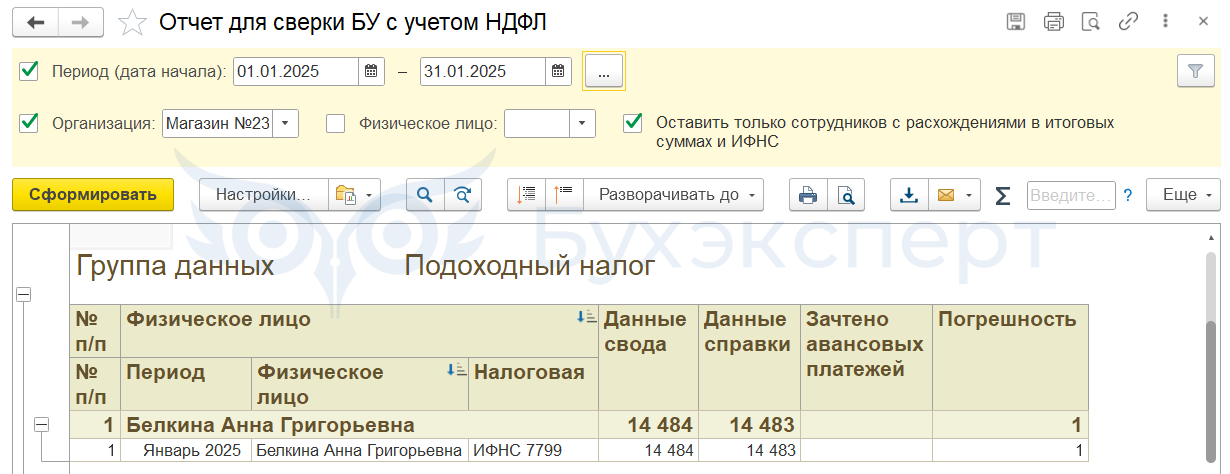

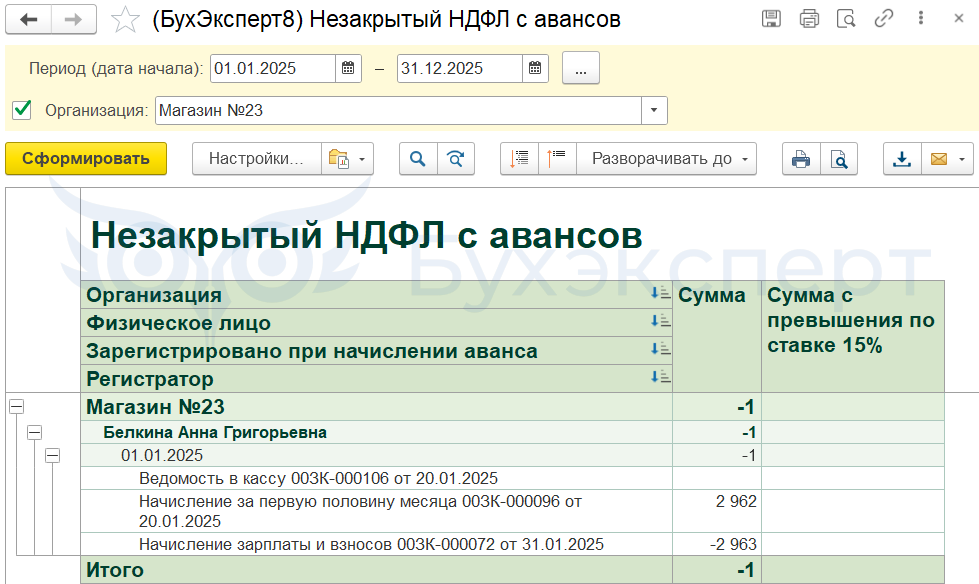

Отловить сотрудников с такой ошибкой можно при помощи двух универсальных отчетов от Бухэксперт:

Отчеты покажут, у кого из сотрудников есть расхождения в БУ и НУ и не зачтен НДФЛ с авансов. Эти сотрудники — кандидаты на проверку. По ним потребуется ручная проверка исчисленного и удержанного НДФЛ.

Скачать настройки отчетов можно в статье Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ.

Рассмотрим исправление ошибки на примере.

Исправляем ошибку на примере

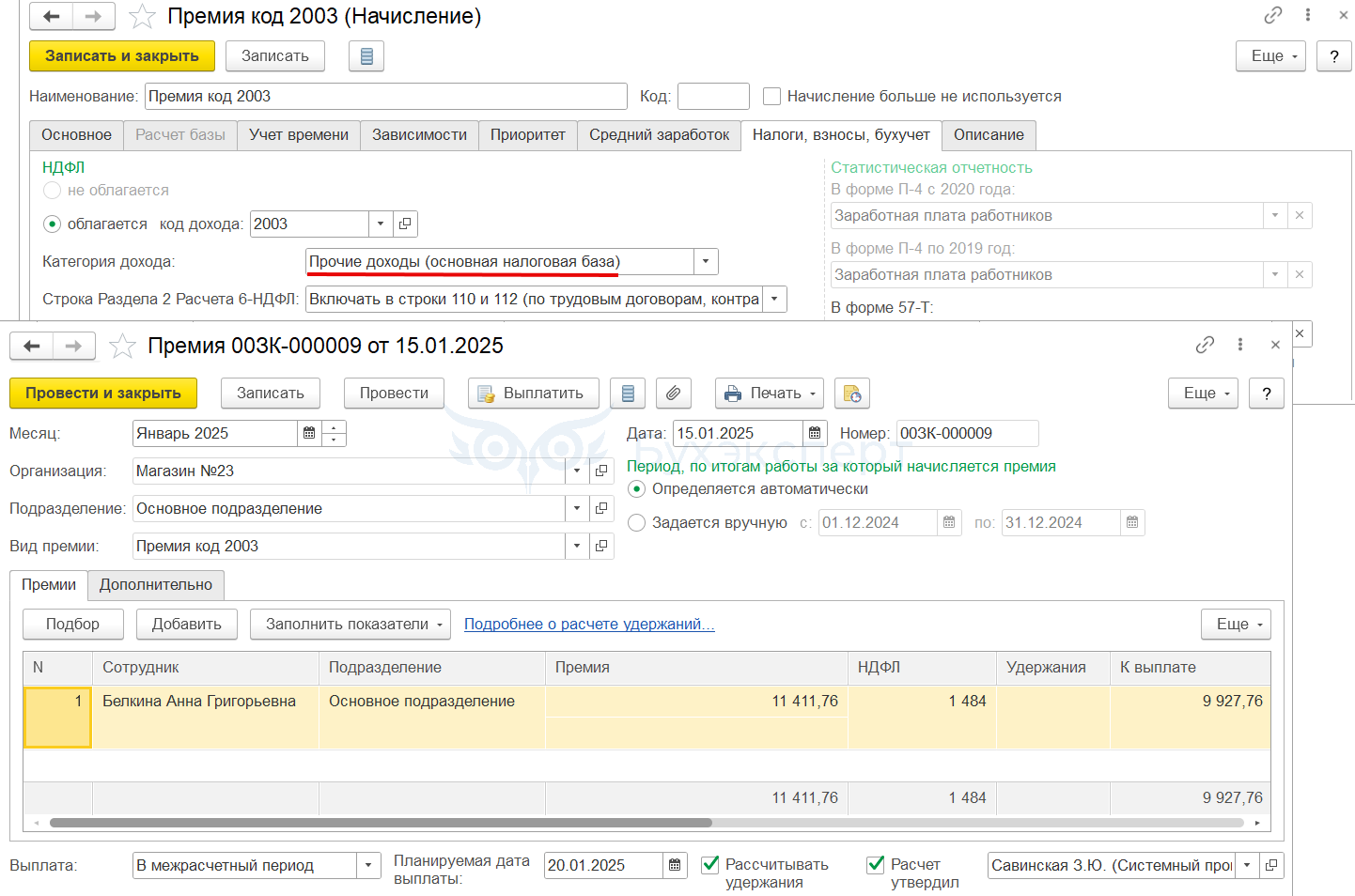

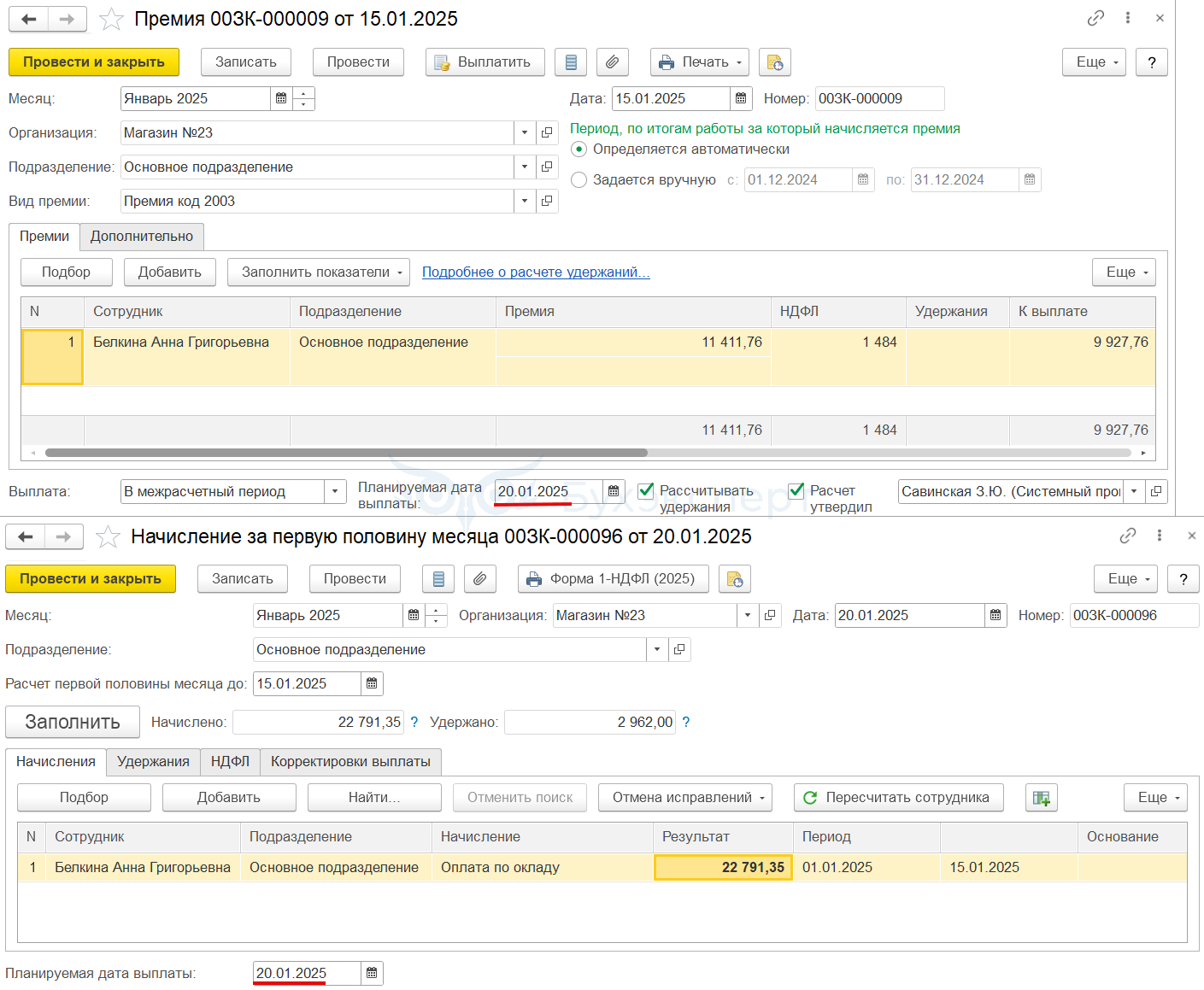

Сотруднице Белкиной А. Г. в январе начислена премия. Категория дохода премии для НДФЛ – Прочие доходы.

В этот же день организация начислила аванс за январь. Планируемые даты выплаты аванса и премии совпадают.

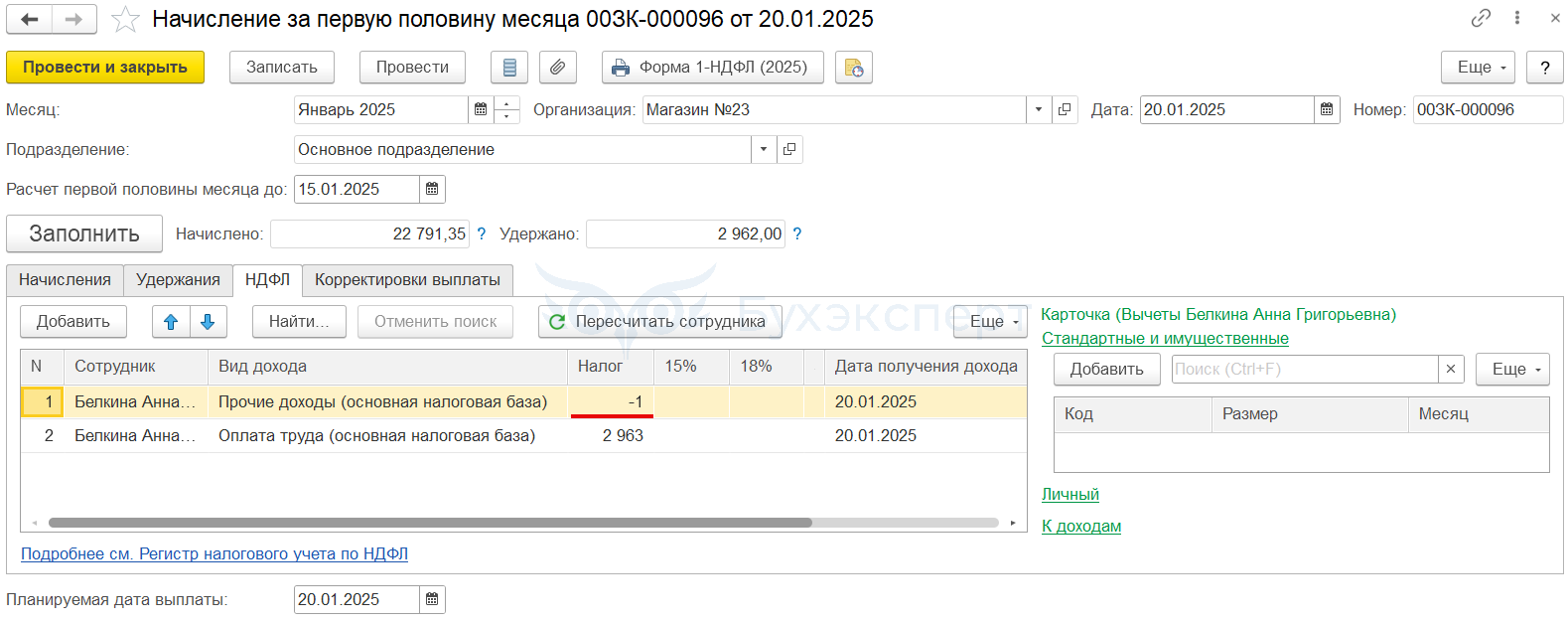

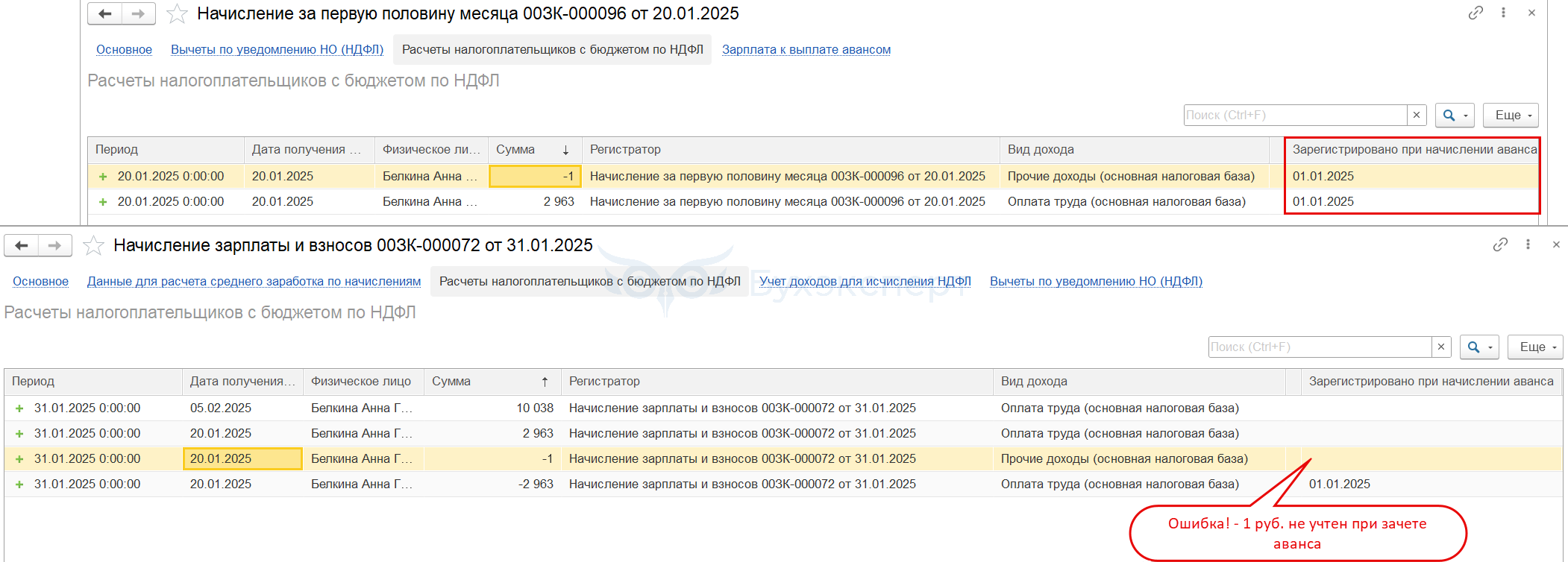

В документе Начисление за первую половину месяца программа пересчитала НДФЛ нарастающим итогом с учетом обоих начислений. Из-за округления до целого рубля по арифметическим правилам был отсторнирован 1 руб. ранее исчисленного налога. Пересчет налога произведен в рамках одной налоговой базы – Основная налоговая база, и сторно НДФЛ программа отнесла к начислению с категорией Прочие доходы.

По окончании месяца в обычном порядке была начислена и выплачена зарплата за январь.

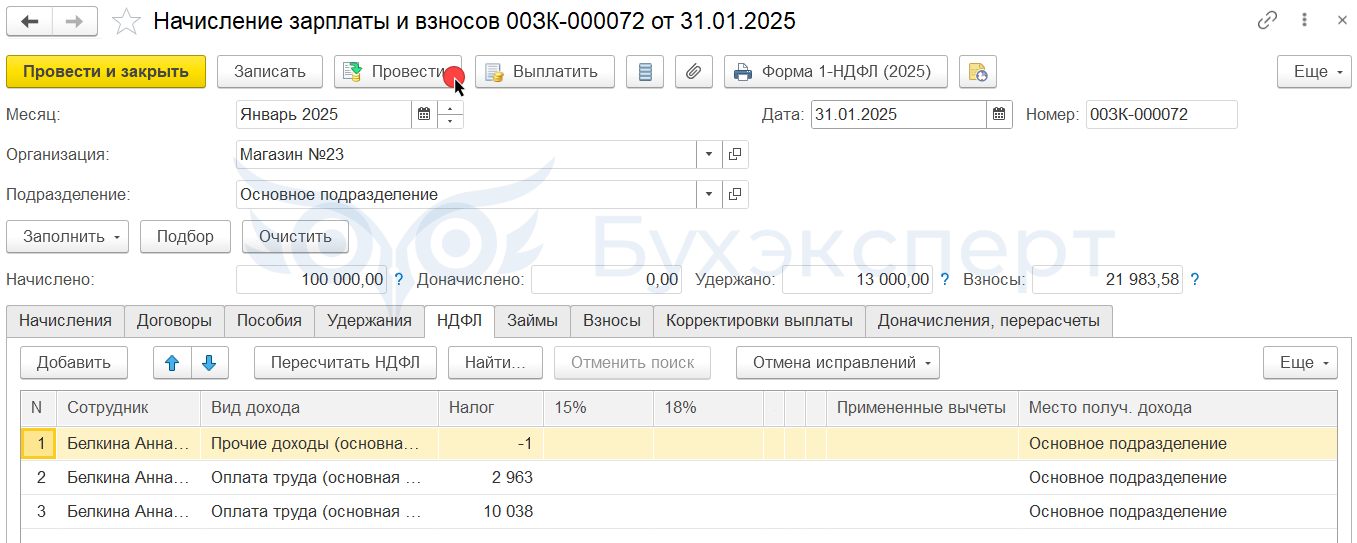

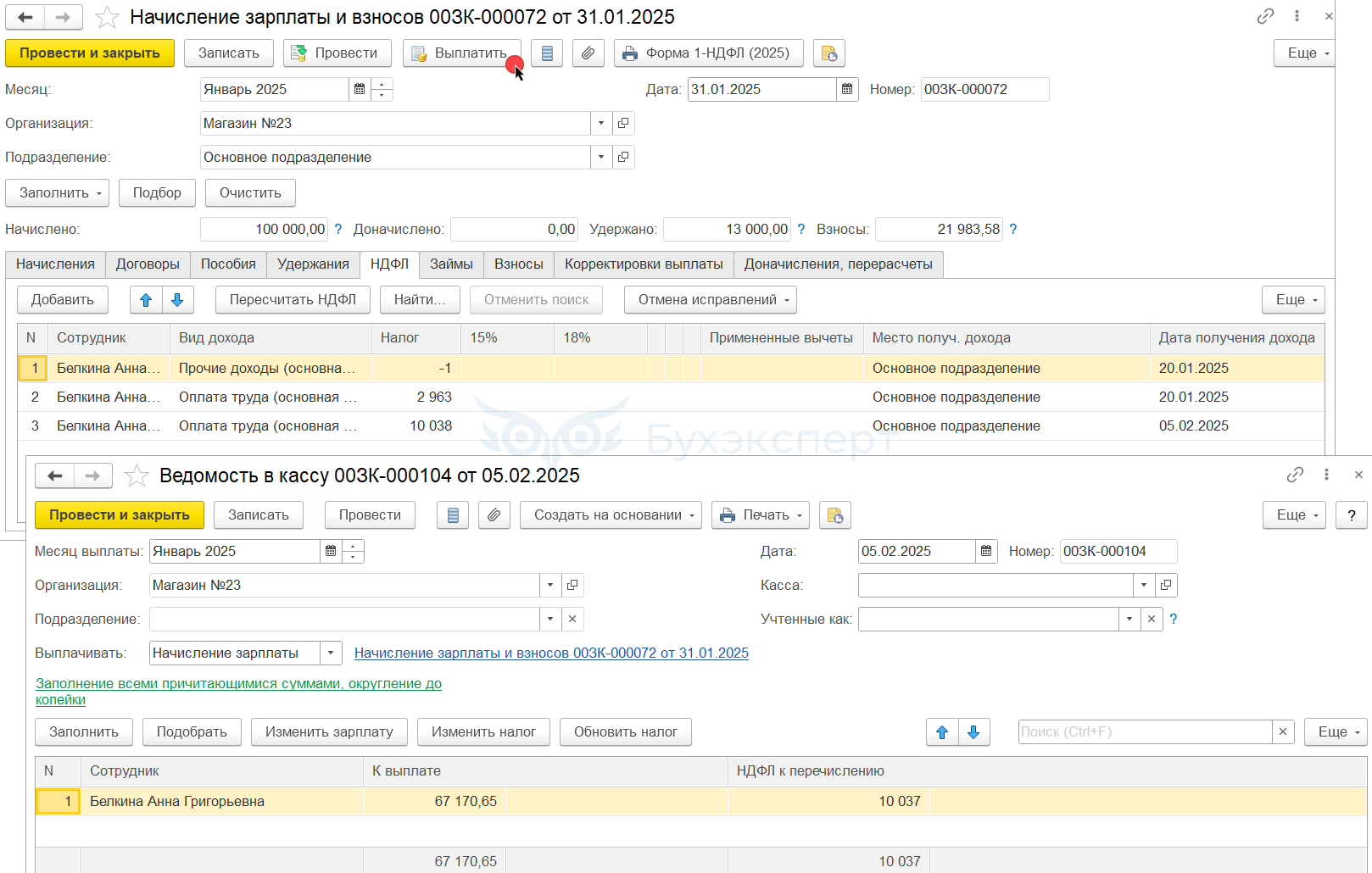

Проверим, как при расчете зарплаты был выполнен зачет аванса и НДФЛ с него.

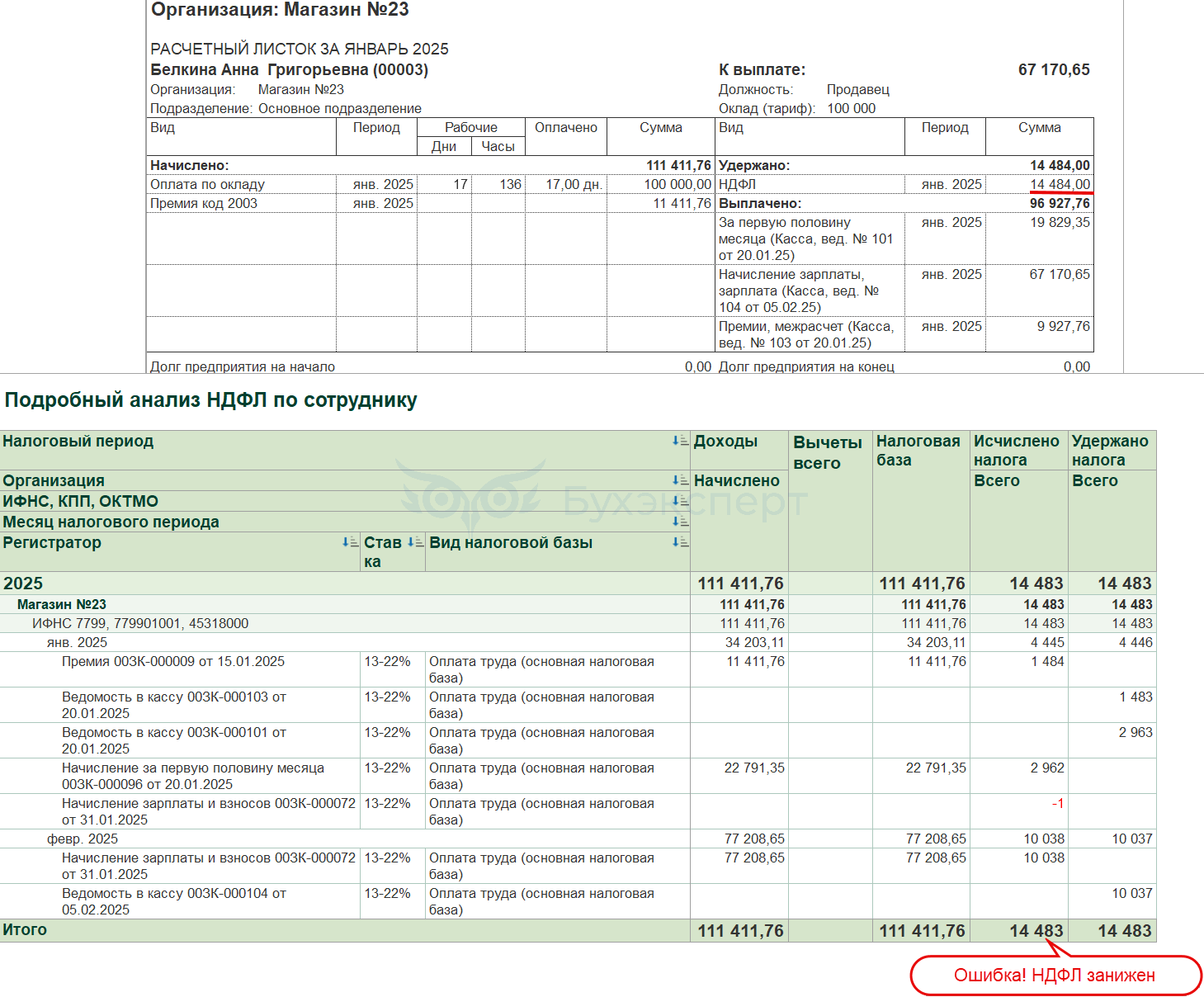

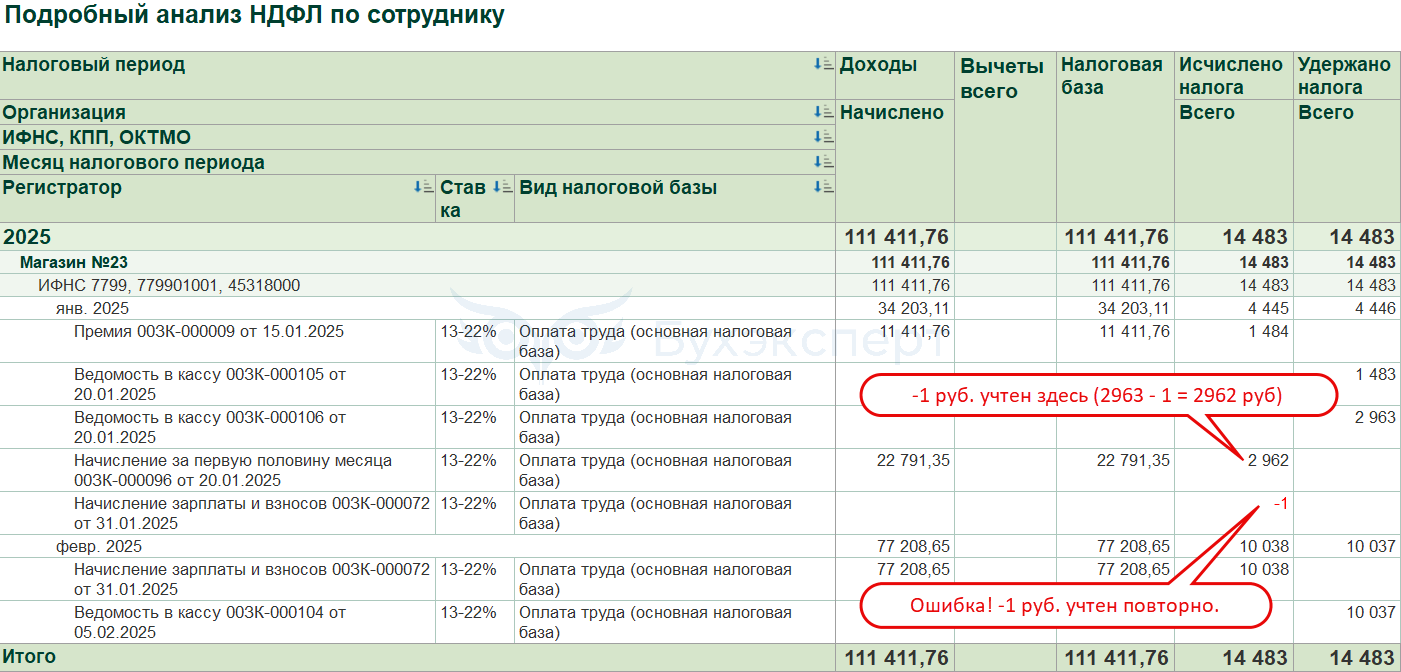

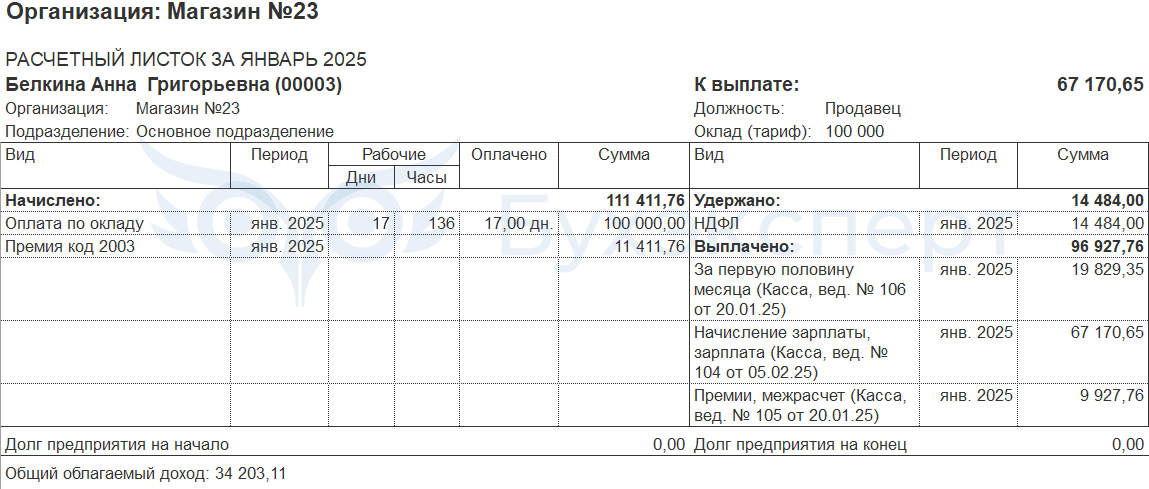

При сравнении Расчетного листка (Зарплата – Отчеты по зарплате) и Подробного анализа НДФЛ по сотруднику (Налоги и взносы — Отчеты по налогам и взносам) обнаружена разница по НДФЛ в 1 руб. Исчисленный и удержанный НДФЛ в налоговом учете оказался занижен.

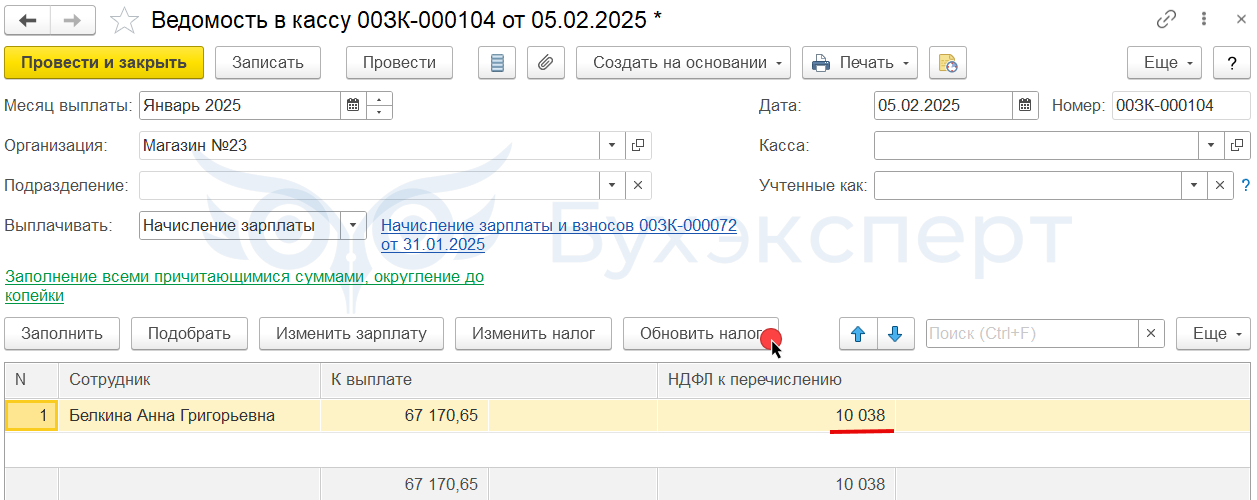

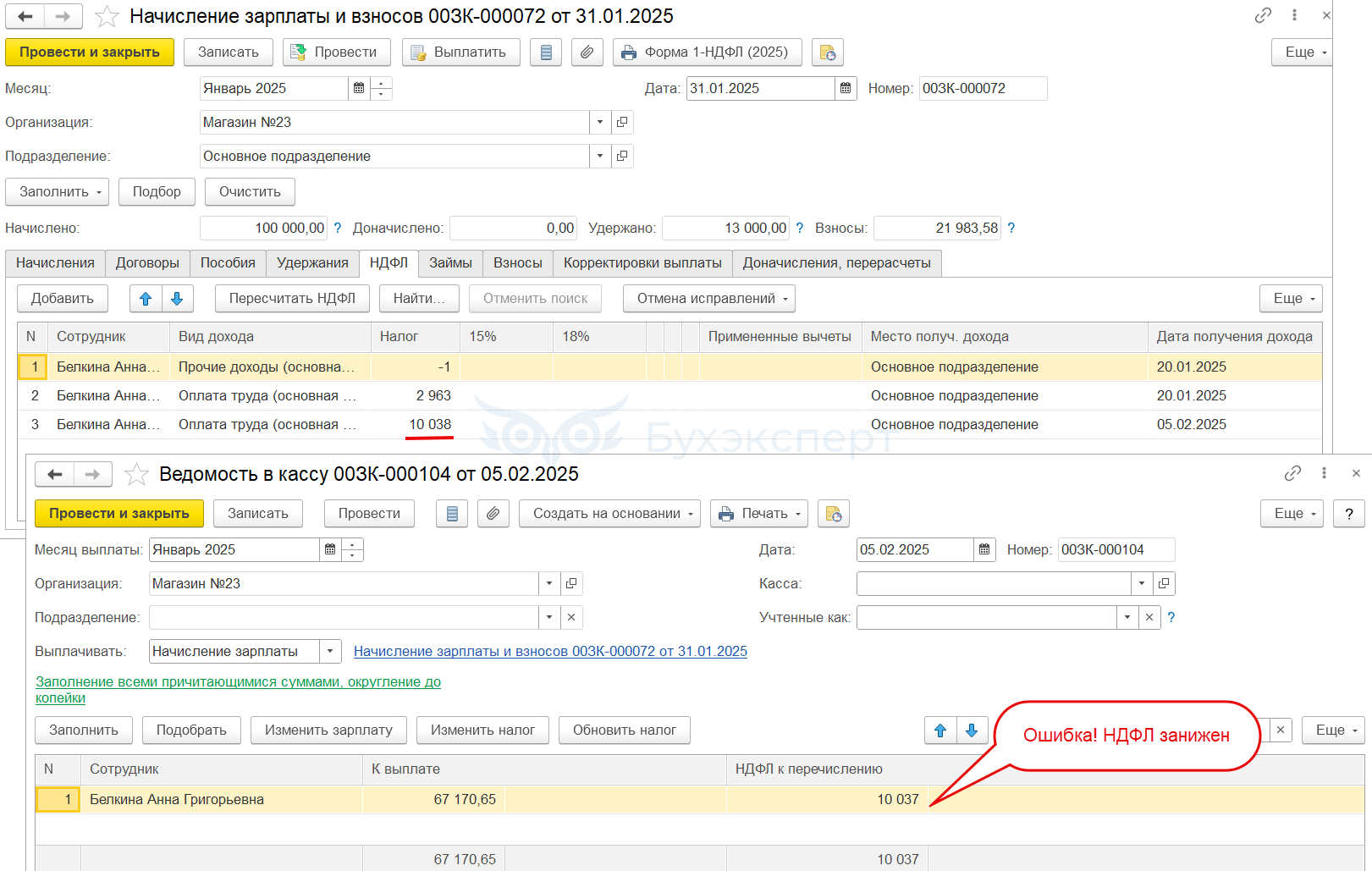

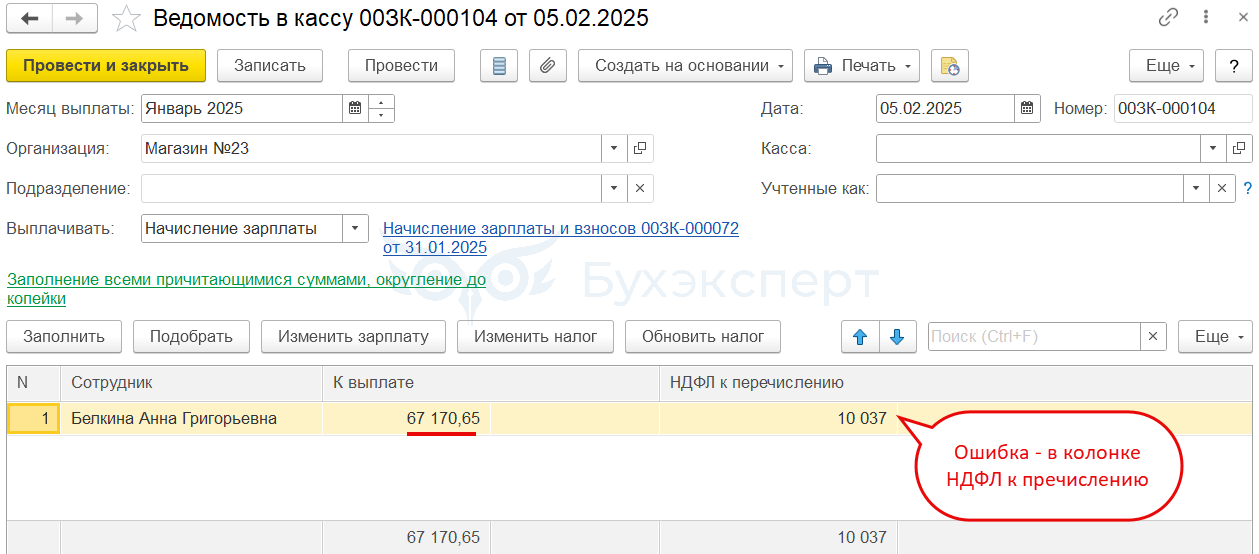

Программа неверно определила сумму в колонке НДФЛ к перечислению в Ведомости на выплату зарплаты.

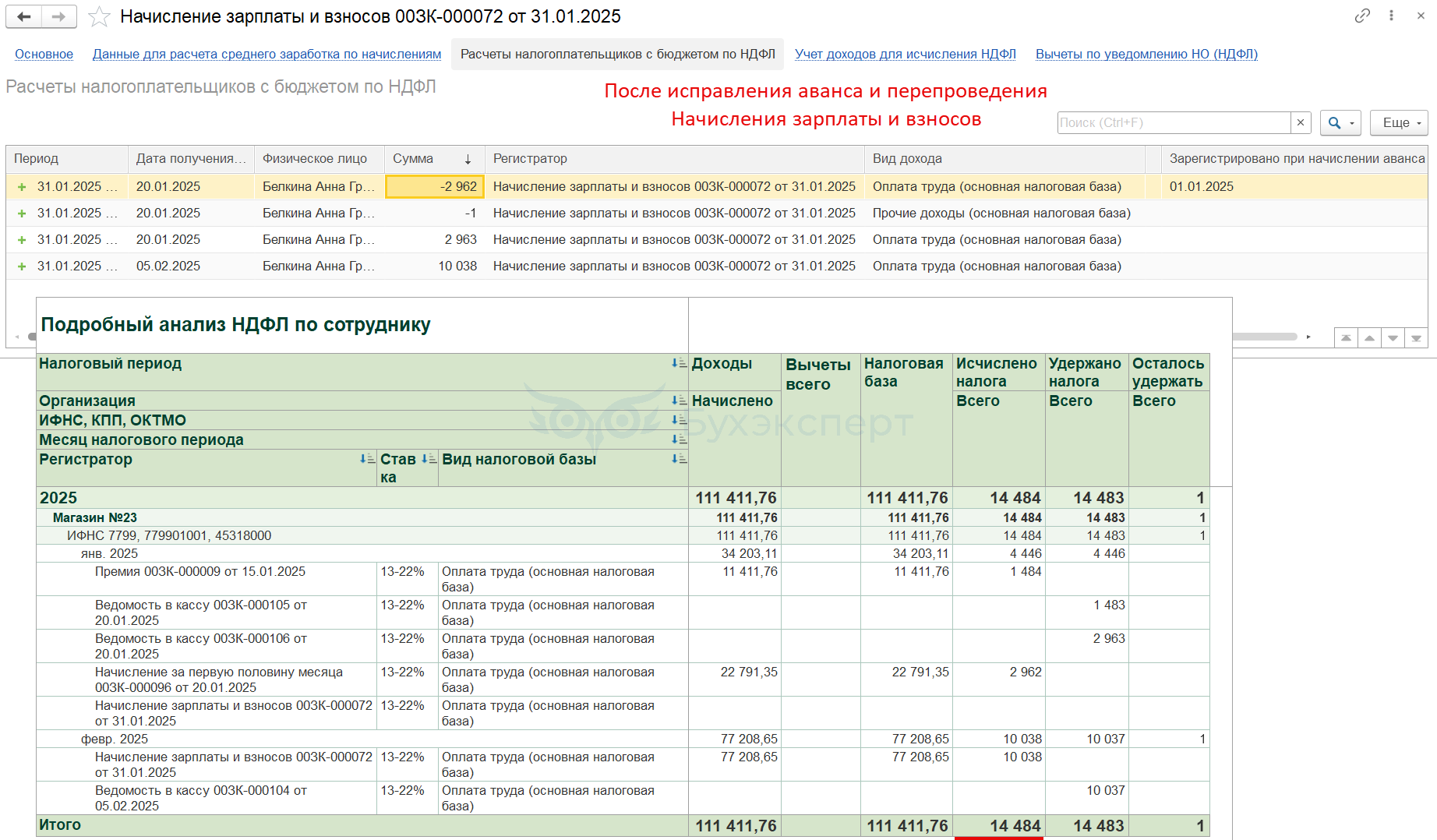

Причина ошибки – неполный зачет НДФЛ с аванса в документе Начисление зарплаты и взносов в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ. В зачете не был учтен -1 рубль.

Из-за этого программа учла сторно рубля в налоговом учете дважды – один раз при расчете аванса и повторно при начислении зарплаты.

Для исправления ошибки откроем Начисление за первую половину месяца и исправим сумму НДФЛ вручную. Уменьшим налог по строчке с категорией Оплата труда на 1 руб., лишнюю строчку с отрицательным рублем удалим.

Теперь откроем документ Начисление зарплаты и взносов за январь и просто перепроведем его. Пересчитывать НДФЛ в документе не будем, чтобы случайно не повредить другие расчеты.

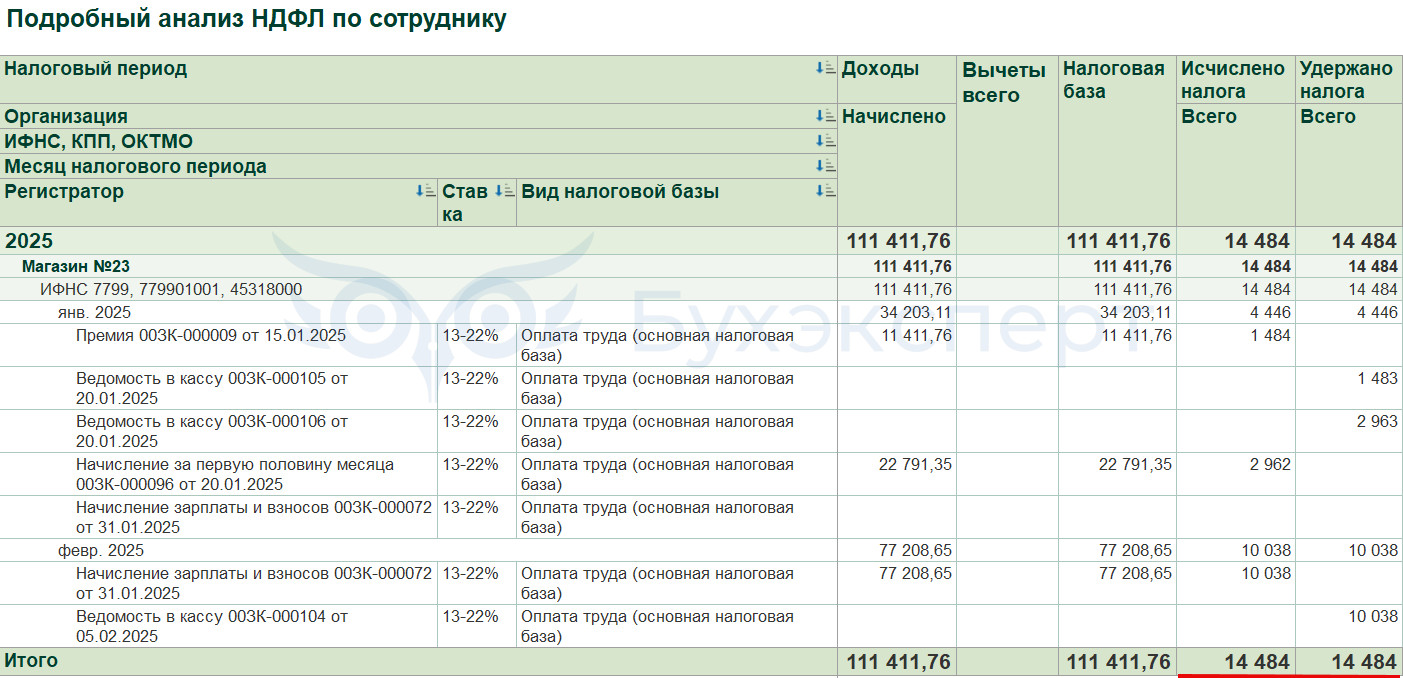

При перепроведении документа записи в регистре обновились, и теперь по отчету Подробный анализ НДФЛ видно, что занижения исчисленного НДФЛ больше нет. Теперь в учете по НДФЛ не хватает только удержанного налога.

По данным Расчетного листка по итогам месяца задолженности нет ни у сотрудника, ни у предприятия. На самом деле НДФЛ был удержан в полном размере.

Чтобы убедиться в этом, проверим расчеты.

Сумма НДФЛ с начислений за январь:

- 111 411,76 (начислено всего) * 13% (ставка НДФЛ) = 14 484 руб.

Сумма к выплате за вторую часть января:

- 111 411,76 (начислено всего) – 14 484 (НДФЛ всего) – 19 829,35 (выплата аванса) – 9 927,76 (выплата премии) = 67 170,65 руб.

Именно такая сумма отражена в Ведомости и в Расчетном листке. Ничего дополнительно удерживать у сотрудника не нужно. Ошибка — только в колонке НДФЛ к перечислению.

Чтобы исправить удержанный налог, откроем Ведомость на выплату зарплаты и нажмем кнопку Обновить налог. Проверяем, что сумма К выплате не изменилась.

Теперь ошибка в налоговом учете ушла.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. Патч EF_60020108 на версию 3.1.31.67 ЗУП КОРП не устанавливается. Как быть тогда?

Добрый день. Патч реализован на версию 3.1.32.17. Для версии 3.1.31.67 патча нет. Придется установить обновление до следующего релиза.

Вы пишите, что если патч не загрузился автоматически, его можно подключить вручную, а по какой причине патч не устанавливается автоматически? Уже несколько раз сталкивались с проблемой, что нужные патчи не загружаются.

Возможно у Вас выключена автозагрузка. Когда выпускают исправления для патчей, то автоматическое обновление не всегда считывает, что патч изменен.

Автозагрузка включена, но некоторые патчи не грузятся

Вы обращали внимание- какие именно патчи не загружались? Патчи исправления или первичные?

Первичные

На практике не встречала ситуацию, чтобы при автообновление загружались только выборочные патчи. Может быть здесь проблема какая локальная, в настройках сети. В процессе выгрузки патчей из сети что-то происходит, что мешает докачать патчи. К сожалению, здесь сложно что-то посоветовать конкретно. Попробуйте написать на линию консультации. Вдруг они смогут что-то посоветовать.