Реализация товаров (продукции) на экспорт в страны ЕАЭС отличается от реализации на внутреннем рынке. В чем состоят эти отличия — мы разберем в этой статье.

Вы также узнаете:

- как в 1С отразить отгрузку готовой продукции и выставить валютный счет-фактуру;

- как отразить экспортную выручку в налоговой отчетности;

- какие формы следует представлять в ФТС.

Изучить подробнее Настройки по учету экспортных операций в 1С.

[jivo-yes]

Содержание

- Пошаговая инструкция

- Настройка заполнения кодов в декларации по НДС

- Нормативное регулирование

- Отгрузка готовой продукции на экспорт

- Выставление экспортного СФ в валюте (ставка НДС 0%)

- Реализация отгруженной продукции

- Поступление оплаты от иностранного покупателя

- Представление статистического отчета в ФТС в электронном виде

- Расчет НДС при экспорте несырьевых товаров в ЕАЭС

Пошаговая инструкция

Организация заключила экспортный контракт с иностранным покупателем LadystyleKz (Казахстан) на поставку несырьевой продукции на сумму 15 000 USD.

15 февраля покупателю LadystyleKz отгружена на экспорт продукция Босоножки женские «Кейт» (500 пар.) стоимостью 15 000 USD.

В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчиком на складе покупателя. Базис поставки — DAP Алматы.

19 февраля продукция доставлена на склад покупателю.

20 февраля покупатель Ladystyle Kz перечислил 100% постоплату за товары в сумме 15 000 USD.

Условные курсы для оформления примера:

- 15 февраля курс ЦБ РФ 91,00 руб./USD;

- 19 февраля курс ЦБ РФ 92,00 руб./USD;

- 20 февраля курс ЦБ РФ 98,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация готовой продукции на экспорт (ЕАЭС) | |||||||

| Отгрузка готовой продукции на экспорт | |||||||

| 15 февраля | 45.03 | 43 | 700 000 | 700 000 | 700 000 | Отгрузка готовой продукции | Реализация (акт, накладная, УПД) — Отгрузка без перехода права собственности |

| ОТ.02 | 1 365 000 | ||||||

| Выставление экспортного СФ в валюте (ставка НДС 0%) | |||||||

| 15 февраля | — | — | 15 000 | Выставление СФ на отгрузку в валюте (ставка НДС 0%) | Счет-фактура выданный на реализацию | ||

| Реализация отгруженной продукции | |||||||

| 19 февраля | ОТ.02 | 15 000 | Учет отгрузки за балансом | Реализация отгруженных товаров | |||

| 90.02.1 | 45.03 | 700 000 | 700 000 | 700 000 | Списание себестоимости продукции | ||

| 62.21 | 90.01.1 | 1 380 000 | 1 380 000 | 1 380 000 | Выручка от реализации продукции | ||

| ОТ.02 | 1 365 000 | Списание отгрузки с забалансового учета | |||||

| Поступление оплаты от иностранного покупателя | |||||||

| 20 февраля | 62.21 | 91.01 | 90 000 | 90 000 | 90 000 | Переоценка дебиторской задолженности в валюте | Поступление на расчетный счет — Оплата от покупателя |

| 52 | 62.21 | 1 470 000 | 1 470 000 | Поступление оплаты от иностранного покупателя на транзитный счет | |||

| Представление статистического отчета в ФТС в электронном виде | |||||||

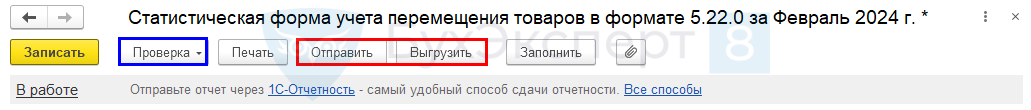

| 29 февраля | — | — | 15 000 | Представление статистического отчета в ФТС в эл. виде | Регламентированный отчет — Статистическая форма учета перемещения товаров | ||

Начало примера см. здесь Приобретение материалов для производства продукции

Получите понятные самоучители 2026 по 1С бесплатно:

Узнать про Выпуск продукции со списанием материалов по спецификации (без субконто Продукция)

Настройка заполнения кодов в декларации по НДС

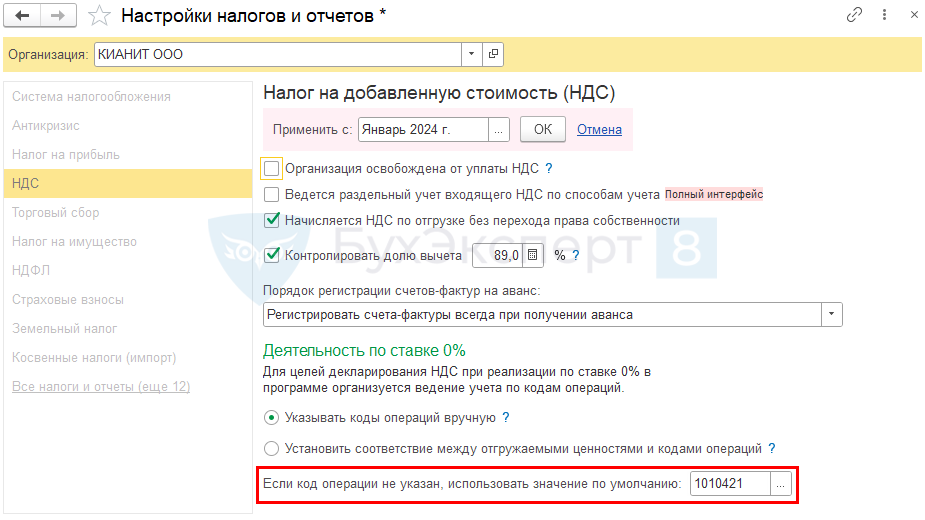

Для автоматического заполнения кода операции в разделе 4 декларации по НДС выполните настройки в разделе Главное — Налоги и отчеты — НДС.

Подробнее — Автозаполнение кодов операций по ставке НДС 0% в 1С

В нашем примере организация осуществляет экспорт только по коду 1010421, поэтому используется настройка:

- Указывать коды операций вручную,

- Если код операции не указан, использовать значение по умолчанию — код операции 1010421, он будет заполняться автоматически при выбранном выше варианте.

Нормативное регулирование

При экспорте применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Экспорт в страны ЕАЭС (Россия, Беларусь, Казахстан, Армения, Киргизия) отличается от отгрузок в дальнее зарубежье. Основным нормативным документом при работе с партнерами из ЕАЭС является Договор о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

Налогообложение экспортных операций регулируется:

- Приложением N 18 к Договору ЕАЭС — Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Протокол ЕАЭС).

- НК РФ в той части, что не урегулирована Протоколом ЕАЭС, а также в случаях, когда в Протоколе идет ссылка на локальное законодательство.

Не следует путать момент перехода рисков от продавца к покупателю по Incoterms (Инкотермс) и момент перехода права собственности на товары.

В контракте обязательно надо указать момент перехода права собственности, ведь по этой дате:

- актив ставится на учет у покупателя;

- появляется задолженность покупателя перед поставщиком по оплате;

- выручка в валюте пересчитывается в рубли, если не было предоплаты.

При экспорте несырьевых товаров вычет НДС осуществляется в общем порядке, раздельный учет НДС не ведется (Федеральный закон от 30.05.2016 N 150-ФЗ).

Изучить подробнее Настройки по учету экспортных операций в 1С.

Отгрузка готовой продукции на экспорт

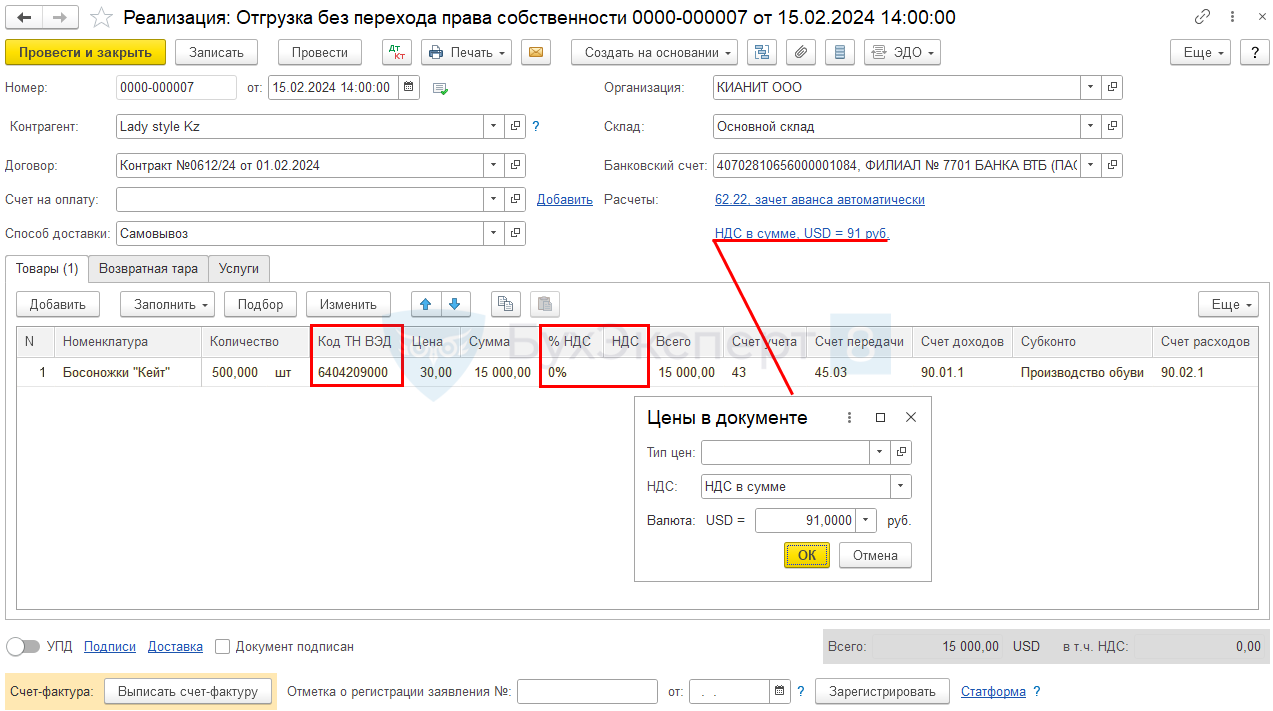

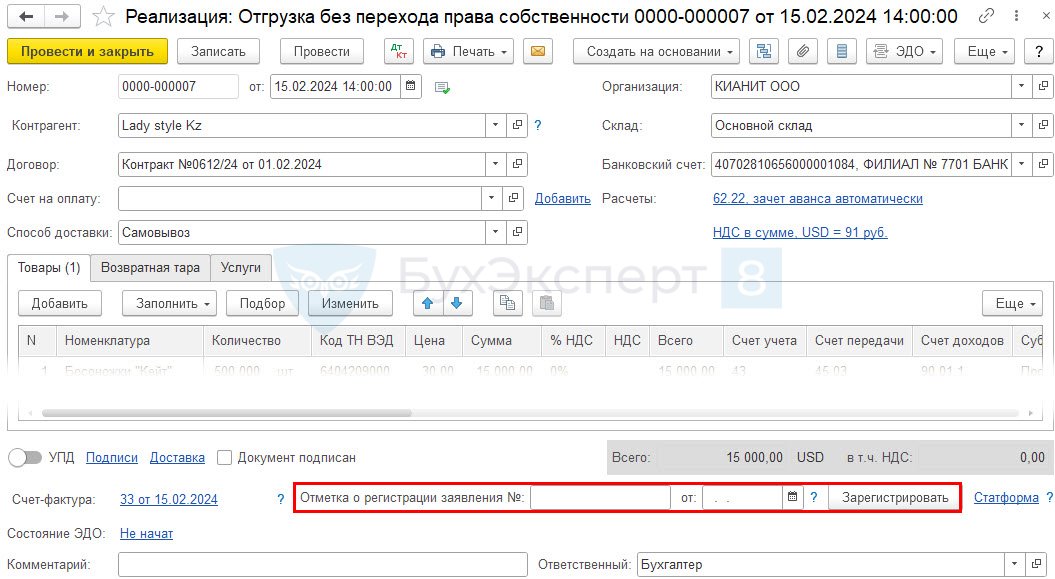

В нашем примере переход права собственности на готовую продукцию происходит не в момент отгрузки, а в момент доставки продукции на склад покупателя. Такая отгрузка оформляется документом Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности в разделе Продажи– Реализация (акты, накладные, УПД) – кнопка Реализация – Отгрузка без перехода права собственности).

Шапка документа:

- Контрагент — иностранный покупатель, с которым заключен контракт. Выбирается из справочника Контрагенты.

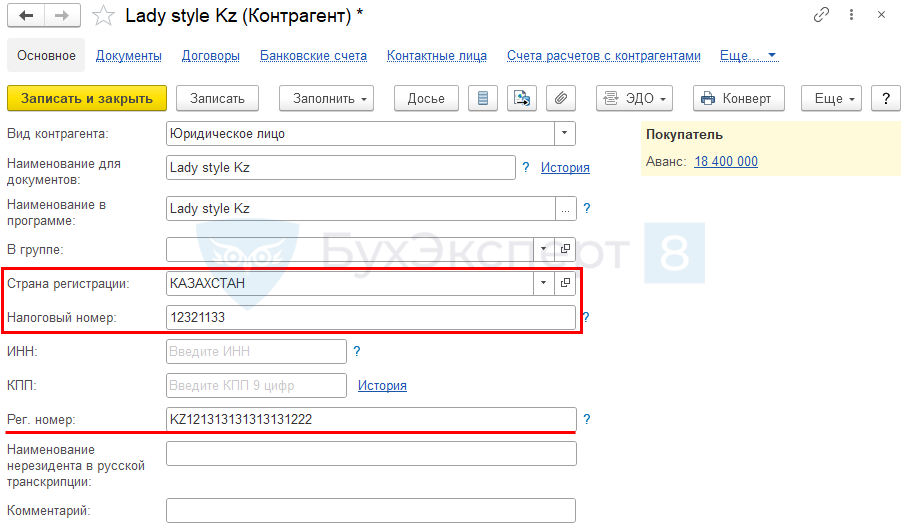

При вводе в справочник Контрагенты покупателя из Евразийского экономического союза укажите следующие данные:

- Страна регистрации — выбрать аналитику КАЗАХСТАН из выпадающего списка. Важно для автозаполнения табличной части документа Реализация (акт, накладная, УПД).

- Налоговый номер.

- Рег. номер.

- ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ. Это не наш случай.

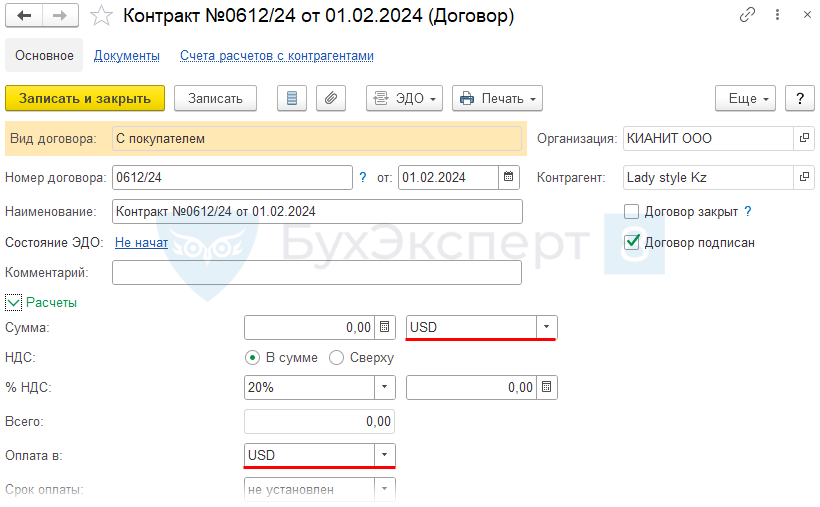

- Договор — контракт, по которому осуществляются взаиморасчеты с иностранным покупателем.

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора — С покупателем.

- Сумма — USD, т.е. валюта, в которой заключен договор.

- Оплата в — USD, т.е. валюта платежа.

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Реализация (акт, накладная, УПД).

Табличная часть документа

На вкладке Товары укажите информацию об отгружаемой продукции (название, количество, цена, ставка НДС, а также счета учета, код ТН ВЭД, номенклатурная группа в графе Субконто):

- Номенклатура — продукция, отгружаемая иностранному покупателю, выбирается из справочника Номенклатура.

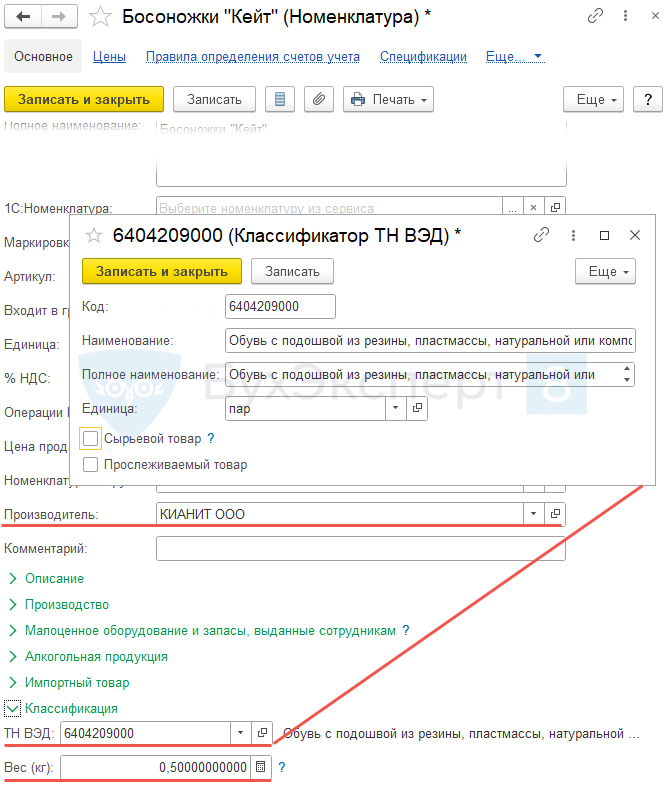

По товарам (продукции), предназначенным для реализации на экспорт, в карточке номенклатуры обязательно заполните поле:

- Производителя,

- ТН ВЭД, согласно Решения Совета Евразийской экономической комиссии от 16.07.2012 N 54 — если товар (продукция) сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок Сырьевой товар.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД. В нашем примере Единица — пар.

- Вес (кг) — вес единицы учета товара.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Код ТН ВЭД — код товара можно внести вручную через выбор из Классификатора ТН ВЭД или предварительно заполнить его в карточке номенклатуры. Тогда значение будет подставляться в документы автоматически.

- Цена и Сумма — графы заполняются в валюте т. к. договор заключен в USD.

- % НДС — 0%, ставка НДС, применяемая при реализации товаров на экспорт.

- Счет передачи — счет 45.03 «Прочие товары отгруженные» используется для отражения движений отгруженной готовой продукции, когда выручка от ее продажи не сразу признается в БУ. В нашем примере это связано с тем, что право собственности на товары не переходит от продавца к покупателю в момент отгрузки.

Если в карточке контрагента в поле Страна регистрации выбрана страна-участница ЕАЭС, то в документе Реализация (акт, накладная, УПД) автоматически заполнятся графы:

- % НДС значением 0%;

- Код ТН ВЭД кодом из карточки номенклатуры.

После получения номера и даты регистрации Заявления о ввозе товаров покупателем, заполните эти данные в нижней части документа. Это нужно для автоматического заполнения регламентированного отчета Перечень заявлений о ввозе товаров и уплате косвенных налогов.

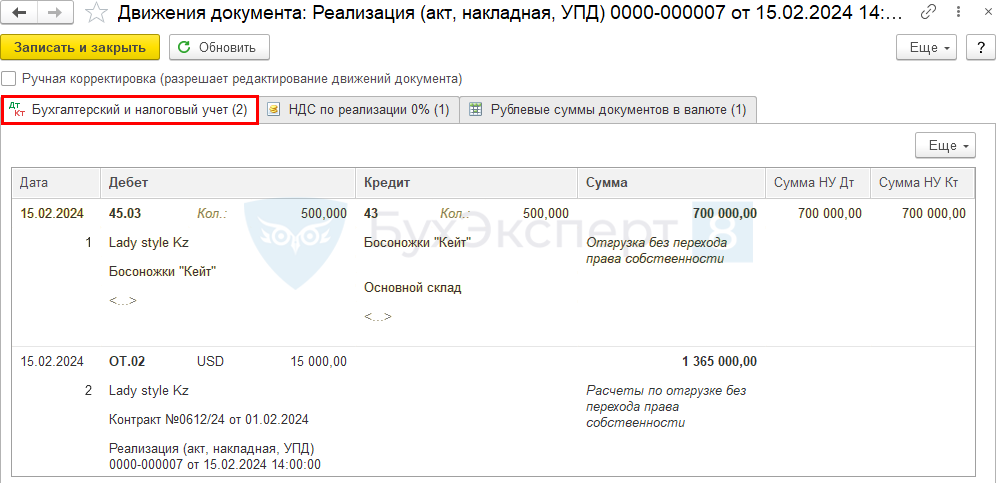

Проводки по документу

Документ формирует проводку:

- Дт 45.03 Кт 43 — отгрузка готовой продукции без перехода права собственности по фактической себестоимости;

- Дт ОТ.02 — учет отгрузки на забалансовом счете.

Документ заполняется в валюте на основании контракта. В проводках суммы отражены в рублях. Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

Выручка в БУ и НУ еще не признана, т. к. нет перехода права собственности на продукцию от продавца к покупателю (п. 12 ПБУ 9/99, п. 3 ст. 271 НК РФ).

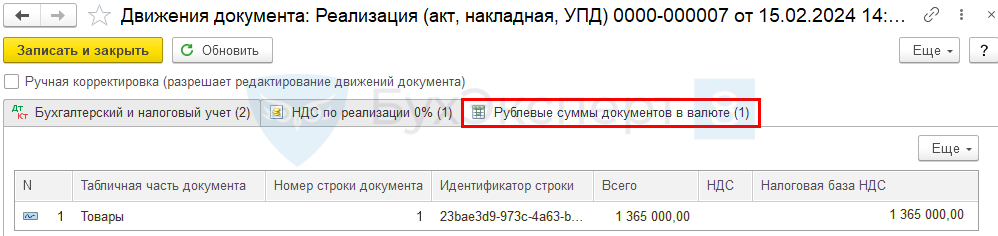

Налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки, т.е. составления первого первичного документа в адрес покупателя (п. 3 ст. 153 НК РФ, п. 5 Протокола ЕАЭС).

Проверка

Расчет налоговой базы по НДС

|

Наименование |

Сумма, USD |

Курс |

Сумма, руб. |

|

Налоговая база по НДС |

15 000 |

91 |

1 365 000 |

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа на реализацию товаров. В 1С для внутреннего документооборот используется Товарная накладная по форме ТОРГ-12.

Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная, УПД).

Иностранному покупателю, как правило, выдаются:

- счет-проформа (invoice-proforma);

- счет (invoice);

- счет-фактура (VAT-invoice) и т.д.

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

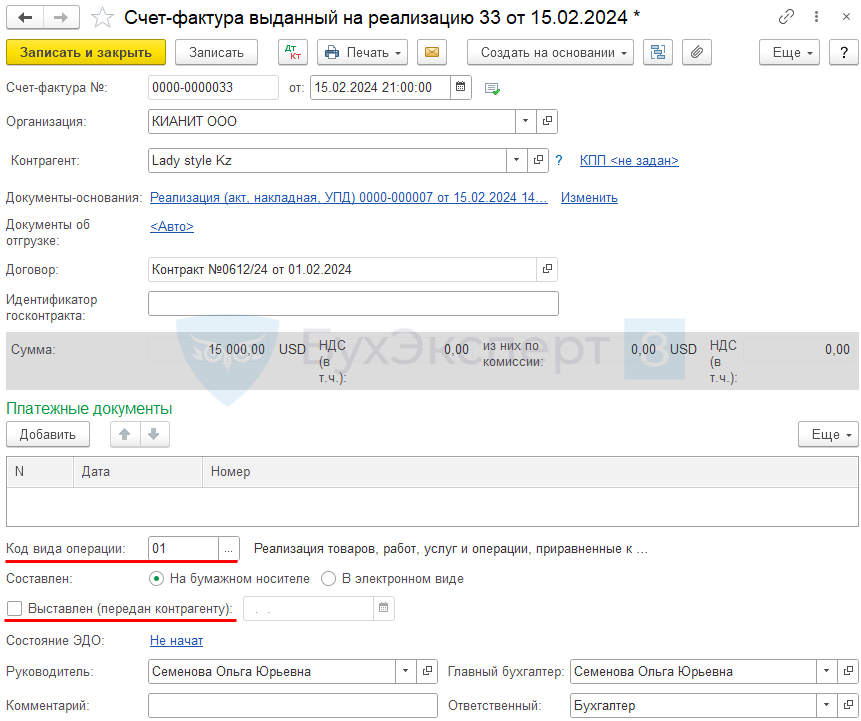

Выставление экспортного СФ в валюте (ставка НДС 0%)

Несмотря на то, что российский счет-фактура не требуется иностранному покупателю и право собственности на продукцию еще не перешло, организация обязана составить СФ на экспортную реализацию по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства от 26.12.2011 N 1137).

Допускается оформлять не только СФ, но и УПД (Письмо ФНС от 06.07.2016 N ЕД-4-15/12070).

Счет-фактура на отгруженные экспортные товары выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная). Код вида операции – «01» Реализация товаров, работ, услуг…».

Счет-фактура выставлен в валюте, т. к. сделка выражена в иностранной валюте (п. 7 ст. 169 НК РФ):

Если СФ не передается иностранному покупателю, то флажок Выставлен (передан контрагенту) можно не ставить. Наличие флажка — это справочная информация, на движение документа и на заполнение книги покупок и книги продаж он влияния не оказывает.

СФ со ставкой НДС 0% не попадает по умолчанию в книгу продаж одновременно с реализацией, как это происходит при отгрузке на внутреннем рынке. А только в момент определения налоговой базы по НДС при экспорте, если (п. 9 ст. 167 НК РФ):

- экспорт подтвержден в течение / позднее 180 дней — в последний день квартала, в котором собраны подтверждающие документы;

- экспорт не подтвержден в течение 180 дней — в последний день квартала, в котором истек срок подтверждения.

Момент определения налоговой базы по НДС не уточнен в Протоколе ЕАЭС, поэтому по данному вопросу следует руководствоваться НК РФ (п. 5 Протокола ЕАЭС, п. 9 ст. 167 НК РФ).

В СФ на отгрузку в ЕАЭС обязательно надо указать код ТН ВЭД в графе 1а «Код вида товара» (пп. 15 п. 5 ст. 169 НК РФ, Письмо Минфина от 07.10.2016 N 03-07-11/58589). ![]() PDF Данные будут заполнены автоматически, если ранее код ТН ВЭД указан в карточке номенклатуры и в табличной части документа Реализация (акт, накладная) в графе Код ТН ВЭД.

PDF Данные будут заполнены автоматически, если ранее код ТН ВЭД указан в карточке номенклатуры и в табличной части документа Реализация (акт, накладная) в графе Код ТН ВЭД.

Документ проводки по БУ и НУ не формирует.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства от 26.12.2011 N 1137. Его можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная). ![]() PDF

PDF

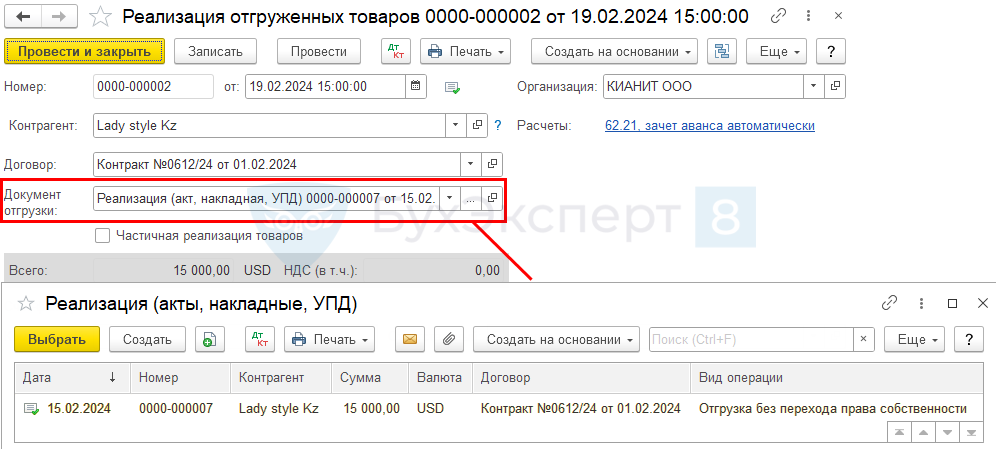

Реализация отгруженной продукции

Реализация отгруженной продукции на экспорт оформляется документом Реализация отгруженных товаров в разделе Продажи – Продажи – Реализация отгруженных товаров – кнопка Создать.

Документ отражает переход права собственности на товары по ранее состоявшейся отгрузке. Его удобно вводить на основании документа Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности.

Рассмотрим особенности заполнения документа Реализация отгруженных товаров по примеру.

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата перехода права собственности на продукцию от продавца к покупателю по контракту. В нашем примере дата передачи перевозчиком товаров на складе покупателя;

- Документ отгрузки — документ Реализация (акт, накладная), который ранее был оформлен на отгрузку продукции без перехода права собственности.

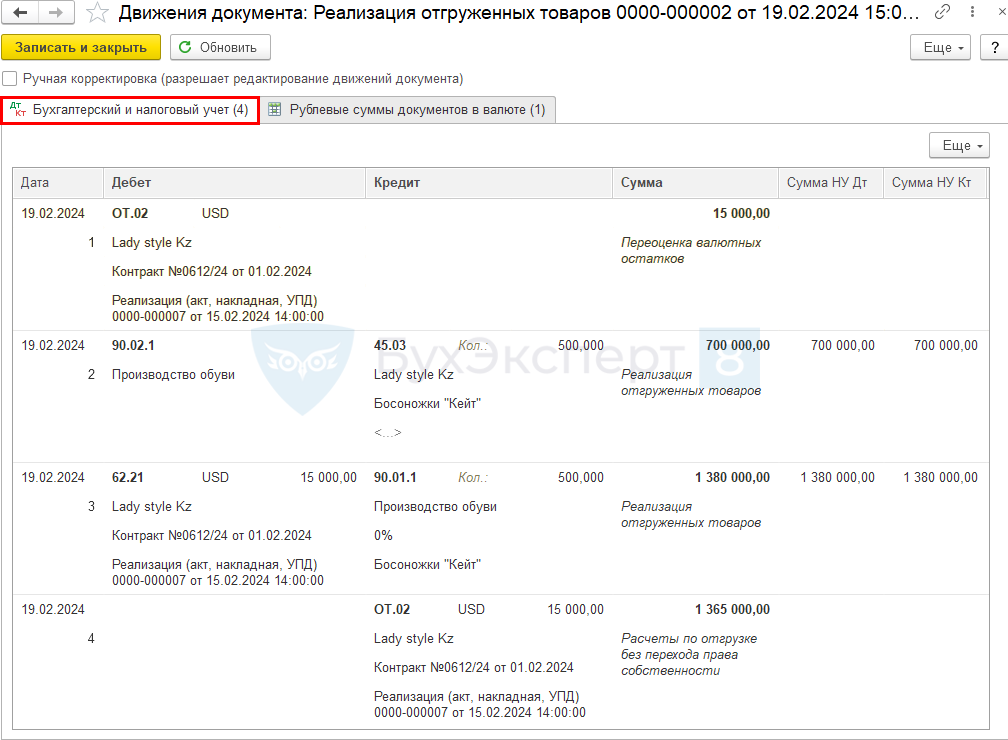

Проводки по документу

Документ формирует проводки:

- Дт ОТ.02— учет отгрузки на забалансовом счете;

- Дт 90.02.1 Кт 45.02 — списание себестоимости продукции;

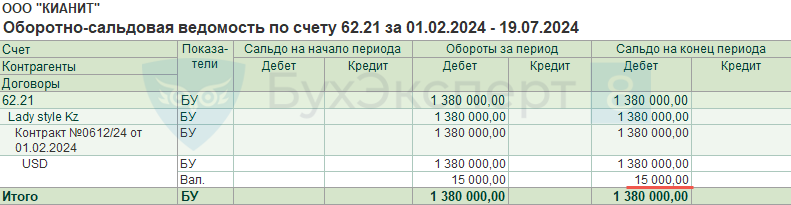

- Дт 62.21 Кт 90.01.1 — выручка от реализации продукции, где:

- неоплаченная часть оценивается по курсу на дату реализации из справочника Валюты.

- Кт ОТ.02 — списание отгрузки с забалансового счета.

Проверка

Расчет рублевой суммы выручки от реализации готовой продукции на экспорт

|

Дата |

Наименование |

Сумма, USD |

Курс |

Сумма, руб. |

|

19 февраля |

Неоплаченная сумма |

15 000 |

92 | 1 380 000 |

| 19 февраля |

Сумма всего |

15 000 |

1 380 000 |

Выручка в валюте пересчитывается в рубли по курсу ЦБ РФ на дату признания дохода, т.е. реализации, но курс также зависит от порядка оплаты.

В нашем примере предоплаты не было. Выручка в БУ и НУ рассчитывается по курсу на дату реализации (ст. 271 НК РФ).

Налоговая база по НДС

По законодательству налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки (п. 5 Протокола ЕАЭС), курс на дату перехода права собственности не учитывается. Поэтому выручка в БУ и НУ может отличаться от налоговой базы по НДС.

При пересчете выручки из валюты в рубли для:

- БУ и НУ применяется курс ЦБ РФ на дату аванса и на дату реализации (перехода права собственности) (п. 9 ПБУ 3/2006, п. 8 ст. 271 НК РФ);

- расчета налоговой базы по НДС используется только курс ЦБ РФ на дату отгрузки (передачи) товаров (п. 3 ст. 153 НК РФ).

Налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки, поэтому она будет отличаться от суммы реализации в БУ и НУ в рублевом эквиваленте, если:

- была предоплата;

- дата перехода права собственности не совпадает с датой отгрузки.

В нашем примере предоплаты не было, а выручка в БУ и НУ не совпадает с налоговой базой по НДС потому что курс USD разный на дату:

- отгрузки — 91 руб.;

- реализации (перехода права собственности на продукцию) — 92 руб.

Отчетность

В декларации по налогу на прибыль

Выручка от реализации готовой продукции на экспорт отражается в составе доходов от реализации:

- Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации – всего», в т. ч.:

- стр. 011 «выручка от реализации товаров (работ, услуг) собственного производства».

PDF

PDF

- стр. 011 «выручка от реализации товаров (работ, услуг) собственного производства».

Изучить подробнее Настройка Учетной политики в НУ

Себестоимость реализованной готовой продукции отражается в составе прямых расходов:

- Лист 02 Приложение N 2:

- стр. 010 «Прямые расходы, относящиеся к реализованным товарам…».

PDF

PDF

- стр. 010 «Прямые расходы, относящиеся к реализованным товарам…».

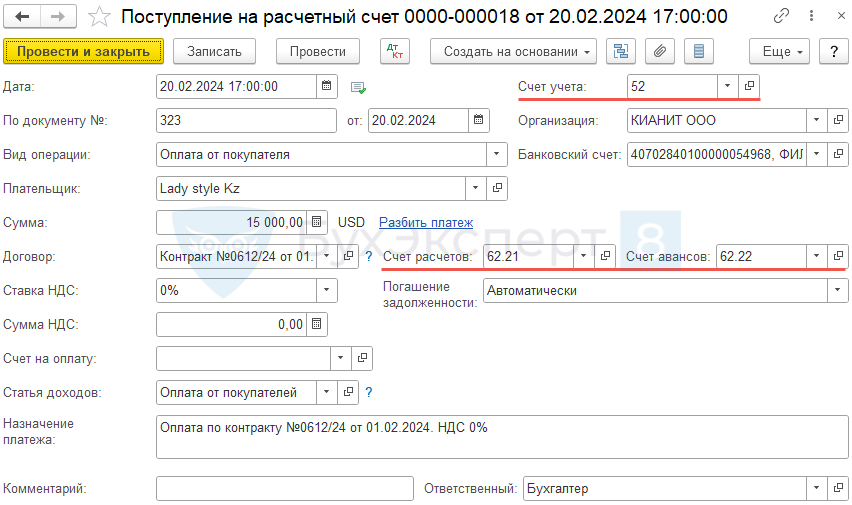

Поступление оплаты от иностранного покупателя

В нашем примере производится постоплата. В момент реализации образовалась дебиторская задолженность иностранного покупателя по Дт 62.21, рассчитанная на дату перехода права собственности.

В момент погашения задолженности покупателем по договору в валюте происходит переоценка дебиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ). В результате этого возникают курсовые разницы.

Поступление оплаты от иностранного покупателя регистрируется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки – кнопка Поступление.

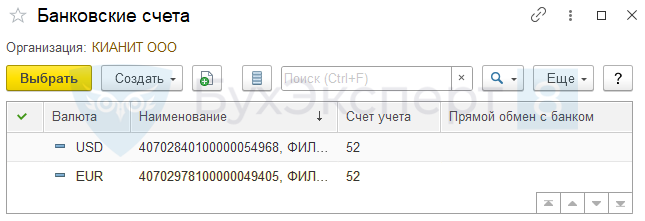

Предварительно должен быть заполнен справочник Банковские счета: внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Оплата в валюте зачисляется на транзитный валютный счет.

В нашем примере расчеты по договору ведутся в валюте. В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

- Счет расчетов — 62.21 «Расчеты с покупателями и заказчиками (в валюте)»;

- Счет авансов — 62.22 «Расчеты по авансам полученным (в валюте)».

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет — транзитный валютный счет в USD, на который поступают денежные средства от покупателя;

- Счет учета — 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма — сумма оплаты в валюте согласно выписке банка;

- Ставка НДС — 0%.

Изучить подробнее Перевод средств с транзитного счета на текущий и продажа валюты.

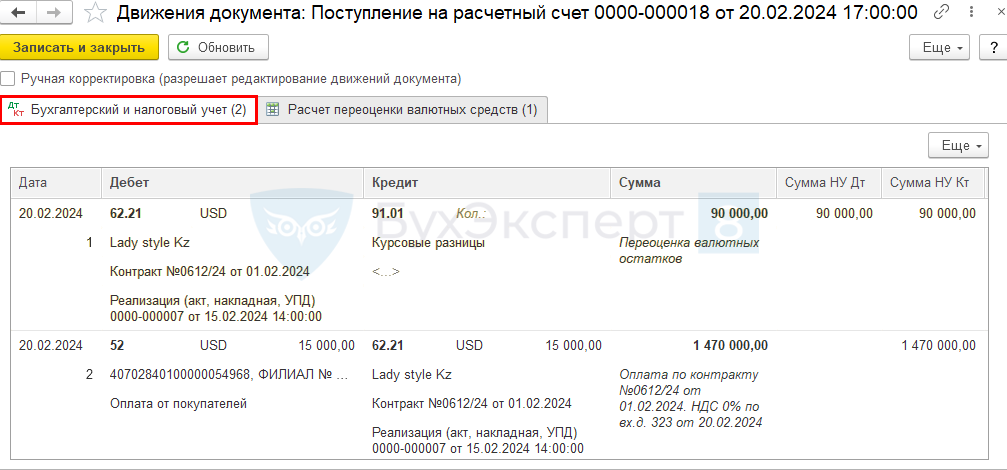

Проводки по документу

Документ формирует проводки:

- Дт 62.21 Кт 91.01 — переоценка дебиторской задолженности в валюте.

- Дт 52 Кт 62.21 — поступление постоплаты от покупателя на транзитный валютный счет.

Проверка

Расчет курсовых разниц при переоценке дебиторской задолженности

|

Дата |

Наименование |

Сумма, USD |

Курс |

Сумма, руб. |

|

18 февраля |

Неоплаченная сумма | 15 000 | 92 |

1 380 000 |

| 20 февраля | Сумма оплаты | 15 000 |

98 |

1 470 000 |

| 20 февраля | Курсовая разница | +6 |

+90 000 |

Отчетность

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов: ![]() PDF

PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

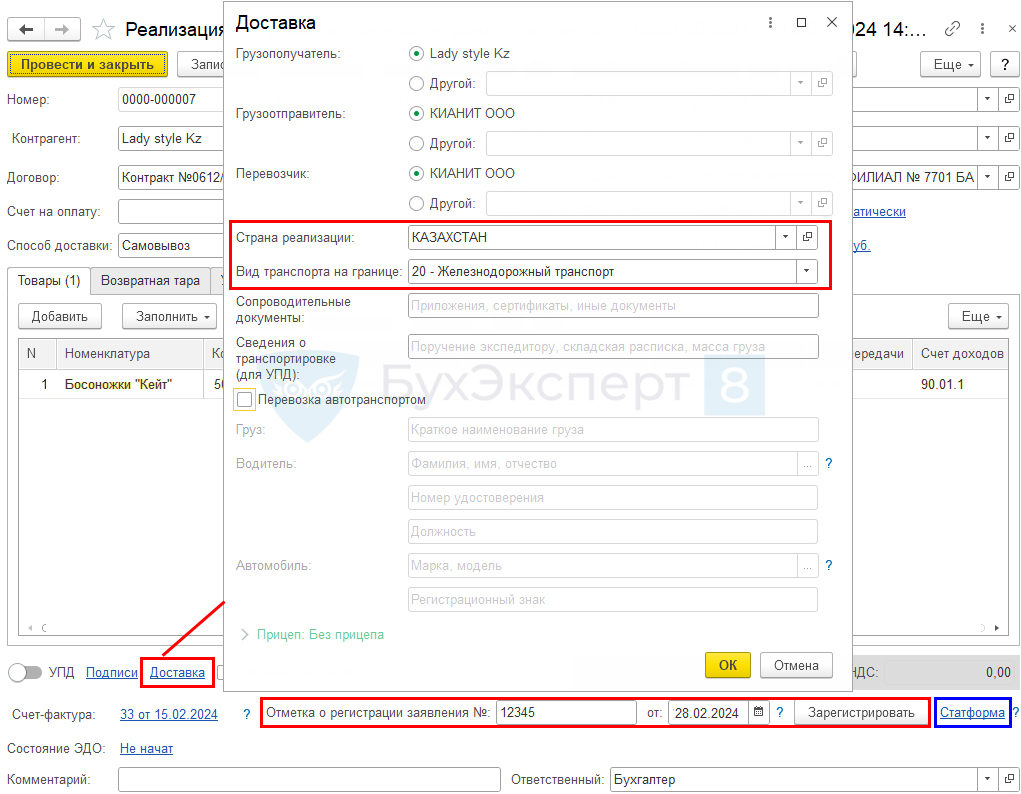

Представление статистического отчета в ФТС в электронном виде

При экспорте в ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891) не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором произведена отгрузка (получение) товаров.

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (КоАП РФ ст. 19.7.13):

- на должностных лиц — от 10 000 руб. до 15 000 руб.;

- на юридических лиц — от 20 000 руб. до 50 000 руб.

Заполнение статформы о перемещении товаров автоматизировано в программе 1С (с релиза 3.0.156.17).

Статистическая форма учета перемещения товаров при экспорте формируется из документа Реализация (накладная, УПД) с видом Отгрузка без перехода права собственности по ссылке Статформа, если по ссылке Доставка указана Страна реализации из ЕАЭС. Также укажите Вид транспорта на границе.

Укажите номер и дату Отметки о регистрации заявления поставщиком.

Отчет заполняется автоматически на основании внесенных в программу данных. Проверьте заполнение всех вкладок и дозаполните при необходимости.

Форму можно выгрузить из 1С и отправить из личного кабинета на портале ФТС.

Расчет НДС при экспорте несырьевых товаров в ЕАЭС

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

Экспорт подтвержден в течение 180 дней

Экспорт не подтвержден в течение 180 дней

Неподтвержденный ранее экспорт подтвержден позднее 180 дней

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Для релиза 3.0.161 актуален патч.

Скрин прилагаю.

Если в реализации с видом операции Товары и услуги не заполнена графа ТН ВЭД при реализации товара в ЕАЭС, то ошибочно такой документ не проводится.