Пакет документов для подтверждения ставки НДС 0% по экспорту несырьевых товаров успешно собран в срок 180 дней. Рассмотрим на примере реализации готовой продукции в ЕАЭС, какие шаги необходимо выполнить в 1С в этом случае.

Ответим на вопросы:

- какой раздел декларации по НДС заполнить при подтверждении ставки НДС 0% и за какой налоговый период;

- как сформировать Перечень заявлений о ввозе товаров и уплате косвенных налогов;

- какой пакет документов предоставить в ИФНС вместе с декларацией по НДС.

Содержание

Пошаговая инструкция

Организация заключила экспортный контракт с иностранным покупателем LadystyleKz (Казахстан) на поставку несырьевой продукции на сумму 15 000 USD.

15 февраля покупателю LadystyleKz отгружена на экспорт продукция Босоножки женские «Кейт» (500 пар.) стоимостью 15 000 USD.

25 марта Организация собрала пакет документов (в течение 180 дней) для подтверждения ставки НДС 0% по экспортной отгрузке.

По итогам 1 квартала Организация для подтверждения ставки НДС 0% представила в ИФНС комплект документов и декларацию по НДС за 1 квартал.

Условные курсы для оформления примера:

- 25 марта — курс ЦБ РФ 95,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт несырьевых товаров (готовой продукции) подтвержден в течение 180 дней | |||||||

| Подтверждение ставки НДС 0% в течение 180 дней | |||||||

| 25 марта | — | — | 1 365 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | ||

| — | — | 1 365 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | |||

| Представление Декларации по НДС за 1 кв. в ИФНС | |||||||

| 31 марта | — | — | 1 365 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 020 |

||

| Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС | |||||||

| 31 марта | — | — | — | Заполнение Перечня заявлений о ввозе товаров для подтверждения ставки 0% | Регламентированный отчет Перечень заявлений о ввозе товаров и уплате косвенных налогов |

||

См. начало примера Реализация готовой продукции на экспорт (ЕАЭС)

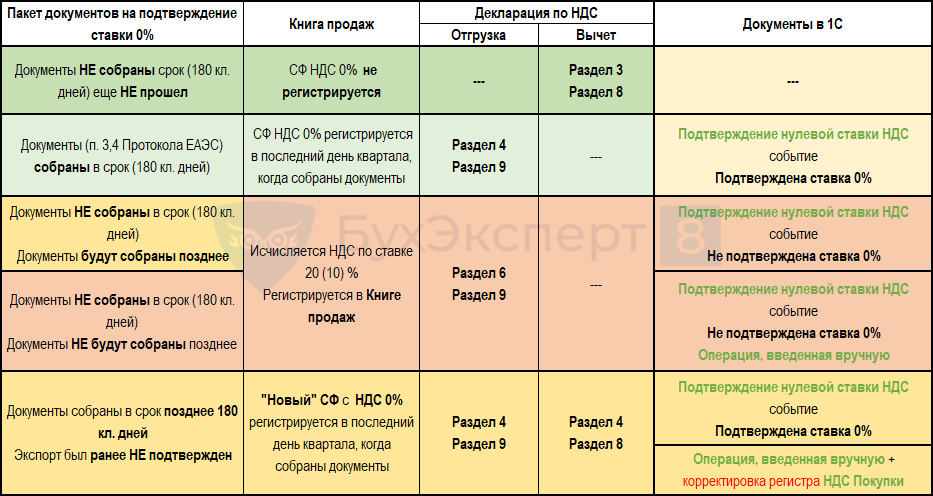

Блок-схема «Экспорт несырьевых товаров в ЕАЭС»

На схеме представлен порядок отражения экспортерами данных в:

Получите понятные самоучители 2026 по 1С бесплатно:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы (п. 3, 4 Протокола ЕАЭС) собраны в срок (180 кл. дней).

Подтверждение ставки НДС 0% в течение 180 дней

Чтобы воспользоваться ставкой НДС 0%, необходимо ее обосновать, предоставив в ИФНС определенный пакет документов. Если ставка НДС 0% не будет подтверждена в срок 180 дней, то реализация будет облагаться НДС по обычным ставкам 20% (10%).

Для подтверждения ставки НДС 0% по экспорту в ИФНС одновременно с декларацией предоставляется пакет документов (п. 10 ст. 165 НК РФ, п. 5 Протокола ЕАЭС):

- договор (контракт) с покупателем из другого государства ЕАЭС;

- заявление о ввозе с отметкой налогового органа об уплате налога или Перечень заявлений о ввозе товаров и уплате косвенных налогов (Письмо ФНС от 11.01.2017 N АС-4-15/201@, Приказ ФНС от 06.04.2015 N ММВ-7-15/139@);

- транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров (Письмо ФНС от 07.09.2015 N ОА-4-17/15723@);

- иные документы — как правило, по агентским договорам (Письмо ФНС от 07.09.2015 N ОА-4-17/15723@).

Выписка банка, подтверждающая фактическое поступление выручки – НЕ предоставляется т.к. исключена локальным законодательством (п. 1 ст. 165 НК РФ, Письмо Минфина от 30.06.2016 N 03-07-13/1/38244).

Документы могут представляться на бумажном носителе или в электронном виде по утвержденным форматам или в виде скан-образов документов (Письмо ФНС РФ от 11.01.2017 N АС-4-15/201@).

Вместо документов можно представить Перечень заявлений о ввозе товаров и уплате косвенных налогов (Приказ ФНС от 06.04.2015 N ММВ-7-15/139@, п. 5 Протокола ЕАЭС), если сведения о них есть на сайте ФНС.

По несырьевым товарам право на вычет по входящему НДС не зависит от того, подтвержден экспорт или нет. Документальное подтверждение ставки НДС 0% нужно именно для того, чтобы иметь право оформить реализацию на экспорт с такой «пониженной» ставкой.

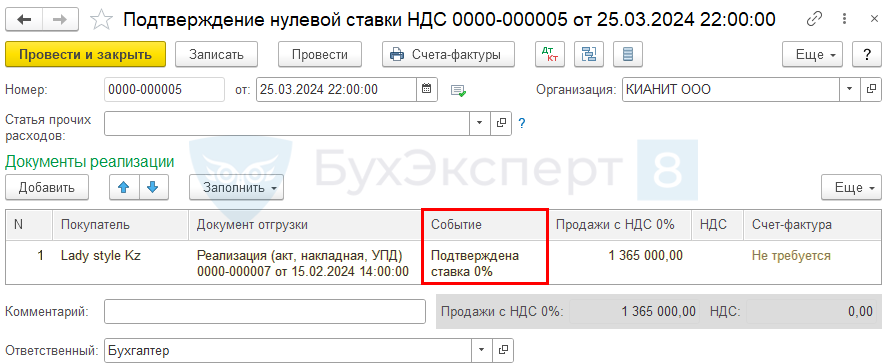

Предоставление в ИФНС полного пакета документов для подтверждения экспортной реализации в течение 180 дней, т.е. подтверждение нулевой ставки НДС в срок регистрируется документом Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать.

Шапка документа

- от — дата сбора (предоставления) полного пакета подтверждающих документов.

- Статья прочих расходов — не заполняется, т. к. применяется ставка НДС 0% и расходов по начисленному НДС в данном случае нет. Поле заполняется, если экспорт не подтвержден в срок.

Табличная часть документа

Табличную часть можно автоматически заполнить экспортными реализациями по кнопке Заполнить:

- Покупатель — иностранный покупатель, которому реализовали товары (продукцию) на экспорт.

- Документ отгрузки — документ Реализация (акт, накладная) по экспортной поставке, ставка НДС 0% по которой подтверждается.

- Событие — Подтверждена ставка 0%.

- Продажи с НДС 0% — налоговая база по НДС.

Документ по умолчанию заполняется всеми реализациями на экспорт, по которым ставка НДС 0% еще не подтверждена. Поэтому, если есть лишние данные, то их надо удалить и оставить только те отгрузки, по которым собран пакет подтверждающих документов.

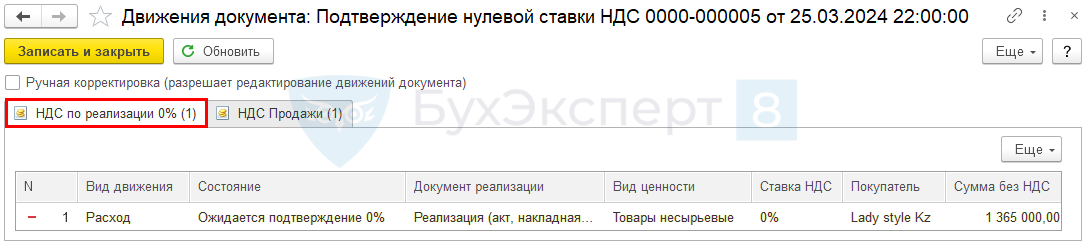

Проводки по документу

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

После подтверждения ставки НДС 0% выставленный счет-фактура на экспортную реализацию отражается в Книге продаж. Это происходит в периоде подтверждения нулевой ставки НДС: в момент определения налоговой базы по НДС. В нашем примере — в 1 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. ![]() PDF

PDF

Представление Декларации по НДС за 1 кв. в ИФНС

Подтвержденная экспортная реализация отражается в декларации по НДС:

В Разделе 4 «Расчет суммы налога…обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»: ![]() PDF

PDF

- стр. 010 — код операции 1010421 «Реализация товаров (не указанных в п. 2 ст. 164 НК РФ) на территорию государств-членов ЕАЭС». Заполнение кода зависит от настроек по НДС.

- стр. 020 — налоговая база по НДС.

В Разделе 9 «Сведения из книги продаж»:

- регистрация счета-фактуры, выставленного при экспортной реализации, код вида операции «01».

Декларация по НДС сдается по общей форме — по той же, что используется для внутренней реализации (Приложение N 1 к Приказу ФНС от 29.10.2014 N ММВ-7-3/558@ в текущей редакции). Отдельной формы декларации по НДС для экспортеров нет:

- При подтверждении экспорта заполняется специальный Раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена».

- Вычет входящего НДС по экспорту несырьевых товаров, которые были приобретены с 01.07.2016, отражается в Разделе 3 декларации по НДС за тот период, в котором налогоплательщик получил на него право. Входящий НДС принимается к вычету независимо от того, подтверждена ли ставка НДС 0%. Вычет входящего НДС по приобретенным для производства продукции материалам и услугам применен в 1 квартале 2019.

Срок сдачи декларации по НДС для экспортеров общий — до 25 числа месяца, следующего за отчетным периодом, в котором подтверждена ставка НДС 0% (Письмо Минфина от 29.09.2015 N 03-07-14/55546).

Если срок сбора документов истек внутри квартала и пакет документов был собран вовремя, то декларация по НДС сдается по общим срокам, а не досрочно (в тот момент, когда пакет собран и срок сбора документов истек). Момент определения налоговой базы в данном случае — последний день квартала, в котором собраны подтверждающие документы (п. 9 ст. 167 НК РФ, п. 5 Протокола ЕАЭС).

Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС

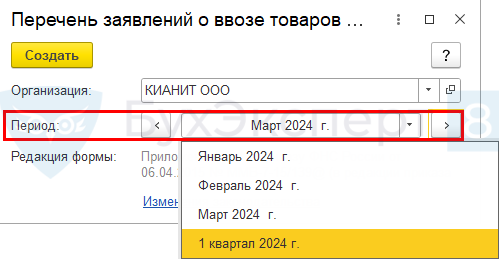

Перечень заявлений о ввозе товаров и уплате косвенных налогов необходимо предоставить одновременно с декларацией по НДС при подтверждении ставки НДС 0% по экспортным операциям (Приказ ФНС от 06.04.2015 N ММВ-7-15/139@, п. 5 Протокола ЕАЭС).

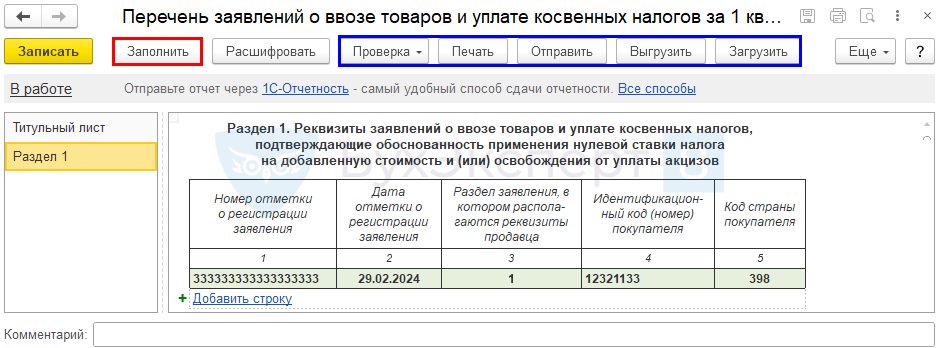

Перечень заявлений о ввозе оформляется с помощью регламентированного отчета Перечень заявлений о ввозе товаров и уплате косвенных налогов в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка Налоговая отчетность.

В момент создания отчета выбирается период, за который он предоставляется — месяц или квартал. В нашем примере отчет формируется за 1 квартал.

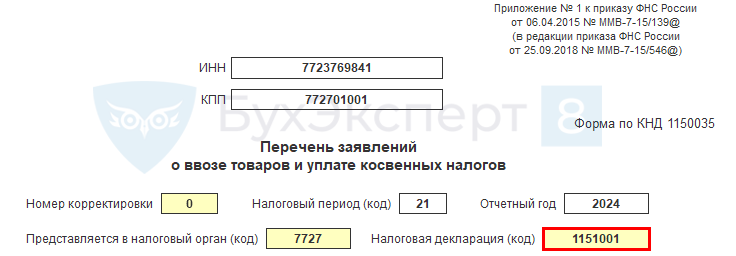

Титульный лист:

- Налоговая декларация (код) указывается код формы по КНД декларации по НДС — 1151001.

Раздел 1

Отчет заполняется на основании тех данных, что указаны в Заявлении о ввозе товаров (Заявление), полученном от покупателя. Покупатель обязан передать Заявление с отметкой своего налогового органа на бумажном носителе или в электронном виде продавцу (п. 4 Протокола ЕАЭС, Правила заполнения заявления о ввозе товаров и уплате косвенных налогов, Приказ ФНС от 06.04.2015 N ММВ-7-15/139@).

Проверить поступление электронной копии Заявления о ввозе из налоговых органов страны покупателя в ИФНС можно через сервис проверки заявлений:

Отчет заполняется по кнопке Заполнить на основании тех данных о заявлении, что указаны в документах реализации:

- в графе 3 Раздел заявления, в котором располагаются реквизиты продавца из выпадающего списка заполняется:

- 1 — данные по обычным поставкам купли-продажи;

- 3 — по агентскому договору.

Отчет можно:

- выгрузить;

- проверить выгрузку;

- напечатать;

- отправить в ИФНС.

Для подтверждения экспорта в дальнее зарубежье можно сдать в ИФНС реестры таможенных деклараций, транспортных, товаросопроводительных документов и этот перечень заменит пакет документов на бумажных носителях (кроме контракта).

При экспорте в ЕАЭС аналогичного реестра пока нет — сдается Перечень заявлений о ввозе товаров и уплате косвенных налогов.

См. также:

- Реализация готовой продукции на экспорт (ЕАЭС)

- Экспорт несырьевых товаров (готовой продукции) не подтвержден в течение 180 дней

- Экспорт несырьевых товаров (готовой продукции) подтвержден позднее 180 дней

- Приобретение материалов для производства продукции

- Выпуск продукции со списанием материалов по спецификации (без субконто Продукция)

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете