Пакет документов для подтверждения ставки НДС 0% по экспорту несырьевых товаров в дальнее зарубежье не собран в срок 180 дней.

Какие шаги надо выполнить в 1С — подробно рассмотрим в примере:

- начисление НДС с экспортной выручки

- декларация по НДС — какие разделы заполнить по неподтвержденному экспорту

Пошаговая инструкция

Организация заключила экспортный контракт с иностранным покупателем Hotseason sp. z.o.o.(Польша) на поставку несырьевых товаров на сумму 10 000 USD.

15 марта покупателю Hotseason sp. z.o.o. отгружены на экспорт товары Вентиляторы (1 000 шт.) стоимостью 10 000 USD.

Организация не собрала в срок (в течение 180 дней) пакет документов для подтверждения ставки НДС 0% по экспортной отгрузке.

11 сентября на 181 день с даты помещения товаров под таможенную процедуру экспорта, Организация начислила НДС по ставке 20%.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт несырьевых товаров не подтвержден в течение 180 дней | |||||||

| Начисление НДС с экспортной выручки | |||||||

| 11 сентября | 68.22 | 68.02 | 182 000 | Начисление НДС с экспортной выручки | Подтверждение нулевой ставки НДС — Не подтверждена ставка 0% | ||

| 91.02 | 68.22 | 182 000 | 182 000 | Учет начисленного НДС с экспортной выручки в составе расходов | |||

| — | — | 1 092 000 | Выставление СФ на отгрузку (ставка НДС 20%) | Счет фактура выданный на реализацию | |||

| — | — | 182 000 | Отражение НДС в книге продаж за III квартал | Отчет Книга продаж | |||

| Уплата НДС в бюджет | |||||||

| 28 октября 28 ноября 28 декабря |

68.02 | 68.90 | 60 666,67 | Включение 1/3 начисленного НДС в совокупную обязанность на ЕНС | Начисление налогов на единый налоговый счет | ||

| 68.90 | 51 | 60 666,67 | Уплата 1/3 НДС в бюджет в составе ЕНП | Списание с расчетного счета — Уплата налога | |||

Блок – схема Экспорт несырьевых товаров в дальнее зарубежье по товарам

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж

- декларации по НДС в части отгрузки и вычета

- 1С

Получите понятные самоучители 2026 по 1С бесплатно:

Рассмотрим порядок действий по шагам:

- Документы не собраны в срок (180 кл. дней). Экспорт будет подтвержден позднее

- Документы не собраны в срок (180 кл. дней). Экспорт не будет подтвержден позднее

Начисление НДС с экспортной выручки

Нормативное регулирование

Если пакет документов для подтверждения экспорта товаров не собран и не предоставлен в ИФНС в течение 180 дней, то экспортная реализация облагается НДС по ставке 20 (10) % (пп. 1 п. 1 ст. 164 НК РФ). Право на ставку НДС 0% налогоплательщик в таком случае теряет.

С 1 января 2024 года, если нулевая ставка НДС по экспорту не подтверждена в 180-ти дневный срок, НДС начисляется на последнее число квартала истечения срока представления подтверждающих документов (п. 4 ст. 1, п. 2, 3 ст. 2 Федерального закона от 19.12.2022 N 549-ФЗ). Уточненные декларации сдавать не нужно.

При неподтверждении нулевой ставки по экспорту пени начислят, если обязанность по уплате НДС за квартал, в котором исчислен налог с экспортных операций по общим ставкам, не будет исполнена в срок (п. 1 ст. 75 НК РФ). Расчет пеней производится в общем порядке.

Учет в 1С

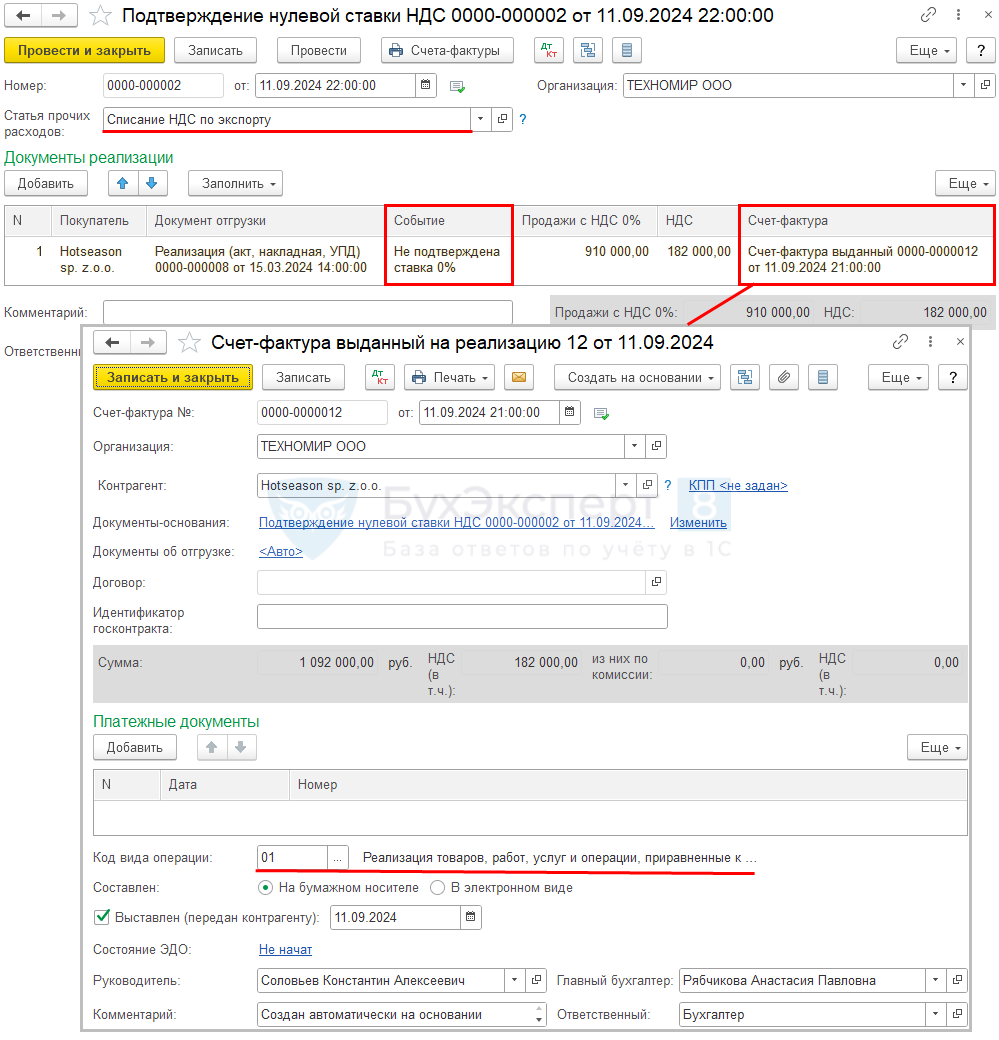

Если реализация на экспорт не подтверждена в срок 180 дней, то необходимо зарегистрировать это событие документом Подтверждение нулевой ставки НДС в разделе Операции – Регламентные операции НДС – кнопка Создать.

Документ по умолчанию заполняется всеми отгрузками на экспорт, по которым ставка НДС 0% еще не подтверждена. Поэтому лишние данные надо удалить и оставить только те, по которым не собран в срок пакет подтверждающих документов на дату документа.

Шапка документа

- от — дата, на которую истекает срок подтверждения нулевой ставки НДС

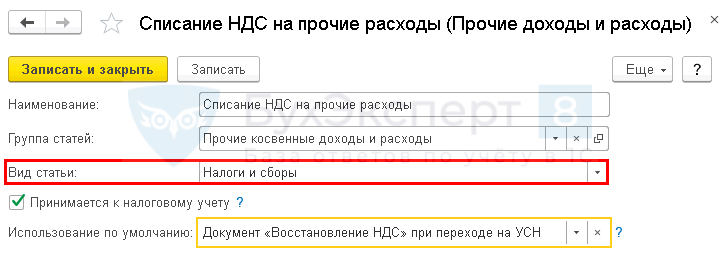

- Статья прочих расходов — создайте статью в справочнике Прочие доходы и расходы

- Вид статьи в НУ — Налоги и сборы (пп. 1 п. 1 ст. 264 НК РФ)

Почему при неподтвержденном экспорте неверно начисляется налог на прибыль в 1С?

Табличная часть документа

Табличную часть можно заполнить автоматически экспортными отгрузками по кнопке Заполнить.

- Событие – Не подтверждена ставка 0%.

Если экспорт не подтвержден в срок 180 дней необходимо:

- доначислить НДС по ставке 20 (10) %

- выставить новый счет-фактуру с НДС в одном экземпляре (п. 22.1 Правил ведения книги продаж, утв. Постановлением Правительства от 26.12.2011 N 1137). Покупателю такой СФ не передается

Уточнения, на какую дату оформлять СФ в таком случае, в НК РФ и разъяснениях чиновников нет. Поэтому, по нашему мнению, применяются общие правила составления счетов-фактур — не позднее 5 дней от 181-дневного срока (п. 3 ст. 168 НК РФ).

Для собственного удобства, и чтобы избежать требований о пояснениях от налоговиков о дате СФ, целесообразно оформлять ее на 181 день.

При проведении документа Подтверждение нулевой ставки НДС с событием Не подтверждена ставка 0% автоматически создается документ Счет-фактура выданный с кодом операции «01» и с суммой доначисленного НДС.

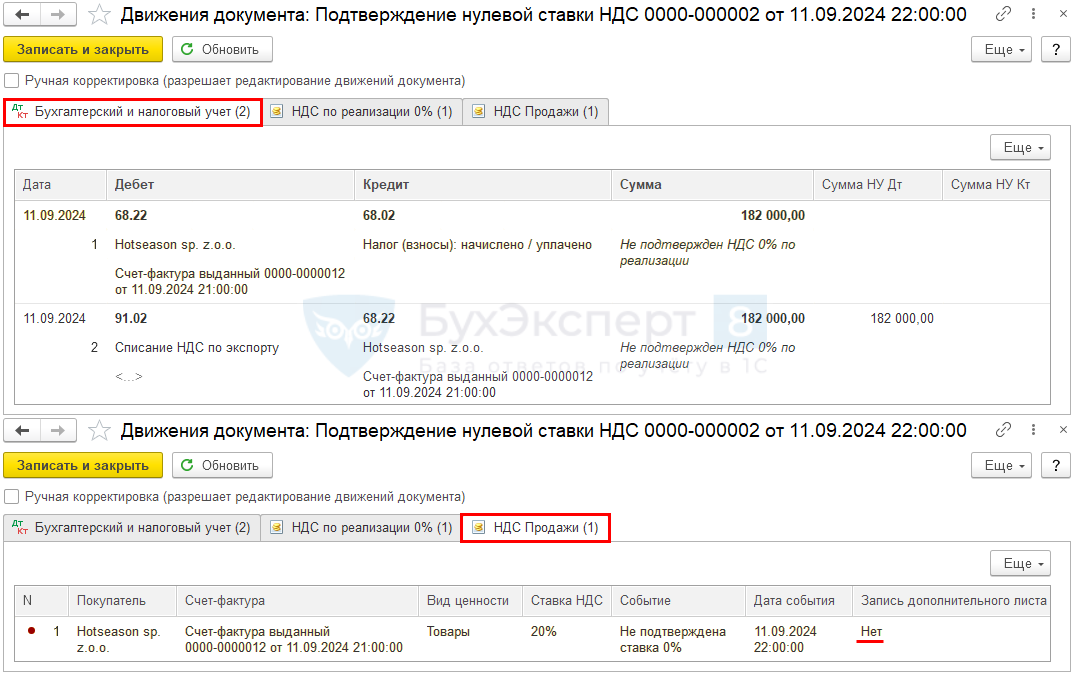

Проводки по документу

Порядок начисления НДС по неподтвержденным экспортным операциям четко не регламентирован. В 1С реализована позиция Минфина (Письмо Минфина от 27.05.2003 N 16-00-14/177):

- начисление НДС на неподтвержденную экспортную реализацию осуществляется проводкой Дт 68.22 «НДС по экспорту к возмещению» Кт 68.02 «Налог на добавленную стоимость»

- начисленный НДС относится на прочие расходы – Дт 91.02 «Прочие расходы» Кт 68.22 «НДС по экспорту к возмещению»

В случае, когда экспорт не подтвержден в срок 180 дней, в дальнейшем возможны две ситуации:

- неподтвержденный ранее экспорт не будет подтвержден позднее 180 дней

- неподтвержденный ранее экспорт будет подтвержден позднее 180 дней

Рассмотрим каждый случай подробнее.

Вариант 1. Экспорт не будет подтвержден позднее 180 дней

Документ формирует проводки:

- Дт 68.22 Кт 68.02 – начислен НДС с экспортной выручки

- Дт 91.02 Кт 68.22 – начисленный с экспортной выручки НДС учтен в составе расходов

Данные проводки формируются автоматически при проведении документа.

Если нулевая ставка НДС не подтверждена в срок 180 дней и не будет подтверждена позднее, то НДС начисленный по неподтвержденной реализации на экспорт отражается в декларации по налогу на прибыль составе косвенных расходов.

- Лист 02 Приложение 2:

- стр. 040 «Косвенные расходы – всего»

- стр. 041 в т. ч. «суммы налогов и сборов…»

Вариант 2. Экспорт будет подтвержден позднее 180 дней

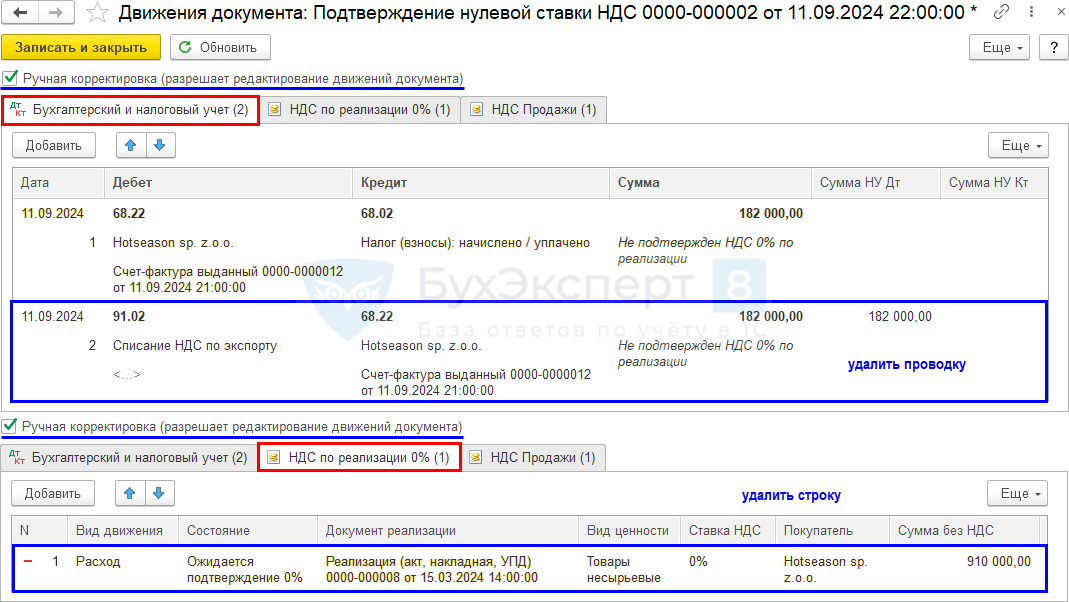

Если есть уверенность, что подтверждающие документы будут собраны позднее, то проводку Дт 91.02 Кт 68.22 удалите из движений документа, установив флажок Ручная корректировка (разрешает редактирование движений документа) и удалите:

- проводку Дт 91.02 Кт 68.22

- движения из регистра НДС по реализации 0%

Это выполняется для того, чтобы в последствии при подтверждении ставки НДС 0% позднее 180 дней автоматически заполнился документ Подтверждение нулевой ставки НДС.

Неподтвержденная экспортная реализация отражается в Книге продаж в текущем периоде. В нашем примере — в 3 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – Книга продаж. ![]() PDF

PDF

Документальное оформление

Если экспорт не подтвержден в срок 180 дней, то счет-фактура с исчисленной суммой НДС выставляется в одном экземпляре только для себя. Покупателю документ передавать не надо.

Бланк Счета-фактуры можно распечатать по кнопке Счета-фактуры из документа Подтверждение нулевой ставки НДС. ![]() PDF

PDF

Отчетность

При неподтверждении нулевой ставки с 2024 не надо предоставлять уточненную декларацию по НДС за период отгрузки.

Информация о неподтвержденном экспорте отражается в декларации по НДС, за квартал, в котором истек срок сбора документов для подтверждения НДС 0%.

В Разделе 6 «Расчет суммы налога…обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»:

- стр. 010 – код операции 1011410 «Реализация товаров, вывезенных в таможенной процедуре экспорта…»

- стр. 020 – налоговая база по НДС

- стр. 030 – сумма начисленного НДС

В Разделе 9 Приложение 1 «Сведения из доп. листов книги продаж»:

- регистрация счета-фактуры, выставленного при начислении НДС на неподтвержденную экспортную реализацию, код вида операции «01»

Уплата НДС в бюджет

Уплатите НДС, исчисленный по итогам квартала, в котором действительный срок утверждения составляет 0%, в обычном порядке ЕНС (ст. 163, п. 9 ст 167, п. 1 ст. 174 НК РФ).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете