Налог на профессиональный доход все больше распространяется, и все чаще организации сталкиваются с контрагентами-самозанятыми. Не знаете, как оформить и можно ли принять в расходы услуги самозанятого? Тогда читайте нашу статью.

Рассмотрим:

- как учитывать услуги самозанятых в БУ и НУ

- какими документами их подтвердить

- какие варианты отражения этих операций есть в программе Бухгалтерия 8.3

В 1С есть возможность оформлять реестры по выплатам самозанятым и отправлять их в банк. Об этом можно узнать в статье Перечисление оплаты самозанятым по реестру.

[jivo-yes]

Содержание

Пошаговая инструкция

Организация заключила договор услуг с покупателем на монтаж и пусконаладку оборудования.

Пусконаладочные работы оборудования осуществляются через субподрядчика — самозанятое лицо.

08 сентября субподрядчик-самозанятый осуществил пусконаладку оборудования на сумму 20 000 руб. (без НДС), подписан акт выполненных работ.

В тот же день самозанятому перечислена оплата за работы и получен чек.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете пусконаладочных работ выполненных подрядчиком | |||||||

| 08 сентября | 20.01 | 76.09 | 20 000 | 20 000 | 20 000 | Учет затрат на работы стороннего лица | Поступление (акт, накладная, УПД) - Услуги |

| Перечисление оплаты самозанятому | |||||||

| 08 сентября | 76.09 | 51 | 20 000 | 20 000 | Перечисление оплаты самозанятому | Списание с расчетного счета - Оплата поставщику | |

Нормативное регулирование

Самозанятыми называют физических лиц, которые ведут предпринимательскую деятельность самостоятельно:

Получите понятные самоучители 2026 по 1С бесплатно:

- не нанимаясь на работу по трудовому договору в рамках «самозанятой деятельности»

- без привлечения наемных сотрудников

- применяющие систему налогообложения «Налог на профессиональный доход» (НПД) (Федеральный закон от 27.11.2018 N 422-ФЗ, далее — 422-ФЗ)

В статье будем говорить именно о плательщиках НПД, которые работают на организацию, не являясь ее сотрудниками.

НПД 2023: что такое самозанятость, кто применяет, налоги, отчетность

Сделки с гражданами, работающими на НПД, необходимо оформлять в соответствии с ГК РФ, возможна форма (п. 1 ст. 158 ГК РФ):

- устная — письменный договор не требуется, если исполнитель приступит к оказанию услуг сразу после заключения сделки

- письменная — простая или нотариальная

Затраты на услуги самозанятого отражаются как расходы, в зависимости от характера услуг:

- В БУ — в соответствии с ПБУ 10/99:

- по обычным видам деятельности — связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, в т. ч.:

- прямые — затраты, напрямую формирующие себестоимость конкретной выпускаемой продукции (работ, услуг): например, стоимость материалов, зарплата основных рабочих и т. п.

- косвенные — расходы по основной деятельности, распределяемые на весь выпуск продукции (работы, услуги)

- прочие расходы — не связанные с основной деятельностью организации

- по обычным видам деятельности — связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, в т. ч.:

- В НУ — в соответствии с гл. 25 НК РФ:

- прямые — расходы, напрямую связанные с процессом производства (ст. 318 НК РФ)

- косвенные — остальные расходы, не относящиеся к прямым и внереализационным расходам (п. 1 ст. 318 НК РФ)

- внереализационные — расходы, не относящиеся к производству (ст. 265 НК РФ)

Документы от самозанятого для подтверждения расходов (п. 8-10 ст. 15 Закона N 422-ФЗ, Письмо ФНС от 20.02.2019 N СД-4-3/2899@):

- чек ─ электронный или бумажный с указанием наименования товаров (услуг), ИНН покупателя (заказчика) (п. 6 ст. 14 Закона N 422-ФЗ)

- акт может составляться дополнительно для определения периода или даты оказания услуги, для целей налогового учета расходов покупателя, но не может быть самостоятельным подтверждающим документом. Налоговые органы настаивают на необходимости акта, поскольку он является документом, подтверждающим факт и дату оказания услуг

Наличие чека от плательщика НПД ─ обязательное условие для того, чтобы (абз. 2 п. 1, п. 8 -10 ст. 15 Закона N 422-ФЗ, Письма ФНС от 20.02.2019 N СД-4-3/2899@, Минфина от 26.03.2020 N 03-11-11/24008):

- признать расходы в налоговом учете

- не платить за него взносы

Самозанятый гражданин обязан выдать чек (ч. 3 ст. 14 Закона N 422-ФЗ):

- в момент расчета наличными (или электронными средствами платежа)

- при безналичной оплате — не позднее 9-го числа месяца, следующего за месяцем проведения расчетов

Таким образом, признание в расходах услуг самозанятого возможно:

- при постоплате — только после получения чека

- в случае предоплаты — при наличии чека и подписанного акта выполненных работ (услуг)

Например:

- чек получен в 1 квартале, акт на услуги подписан во 2 квартале — расход в НУ отражается во 2 квартале

- акт подписан в 1 квартале, чек получен во 2 квартале — расход в НУ отражается во 2 квартале

В разъяснениях чиновников есть оговорка про немедленную сделку. Например, «…Таким образом документом, подтверждающим произведенные организацией-заказчиком затраты на оплату услуг, по сделке, исполняемой немедленно при заключении договора, является чек, выданный исполнителем — физическим лицом, применяющим специальный налоговый режим «Налог на профессиональный доход…». Но осторожная позиция – действовать по этому алгоритму во всех случаях: и при исполняемой немедленно сделке, и в ситуации, когда оказание услуг и оплата приходятся на разные отчетные (налоговые) периоды.

Проверить действует ли статус самозанятого можно с помощью специального сервиса ФНС.

Подробнее - ФНС запустила онлайн-сервис по проверке плательщиков НПД.

Если окажется, что самозанятый утратил право на применение НПД во время исполнения договора, то работодатель обязан удержать из его дохода НДФЛ и начислить страховые взносы (Письмо ФНС от 20.02.2019 N СД-4-3/2899@). Расходы при наличии чека признать можно (Письмо ФНС от 16.04.2019 N СД-4-3/7089@).

Как завести самозанятого в 1С 8.3

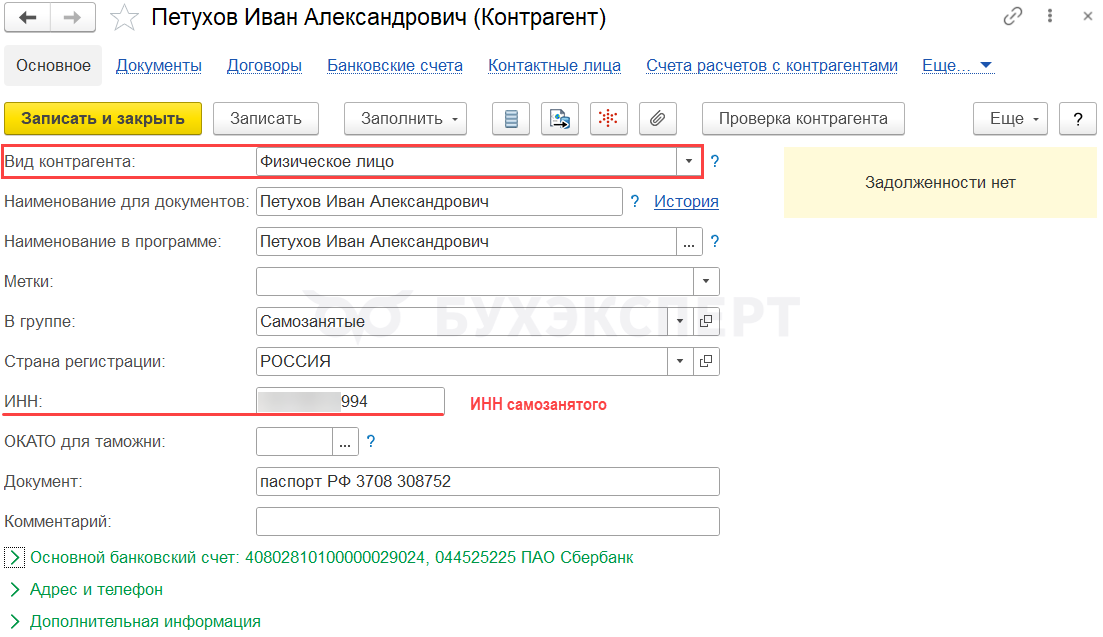

Шаг 1. Создание контрагента

Создайте контрагента в разделе Справочники — Контрагенты.

Укажите:

- Вид контрагента — для самозанятых возможны 2 варианта: Физическое лицо или Индивидуальный предприниматель

Заполните остальные данные о контрагенте в обычном порядке.

Подробнее - Справочник Контрагенты в 1С.

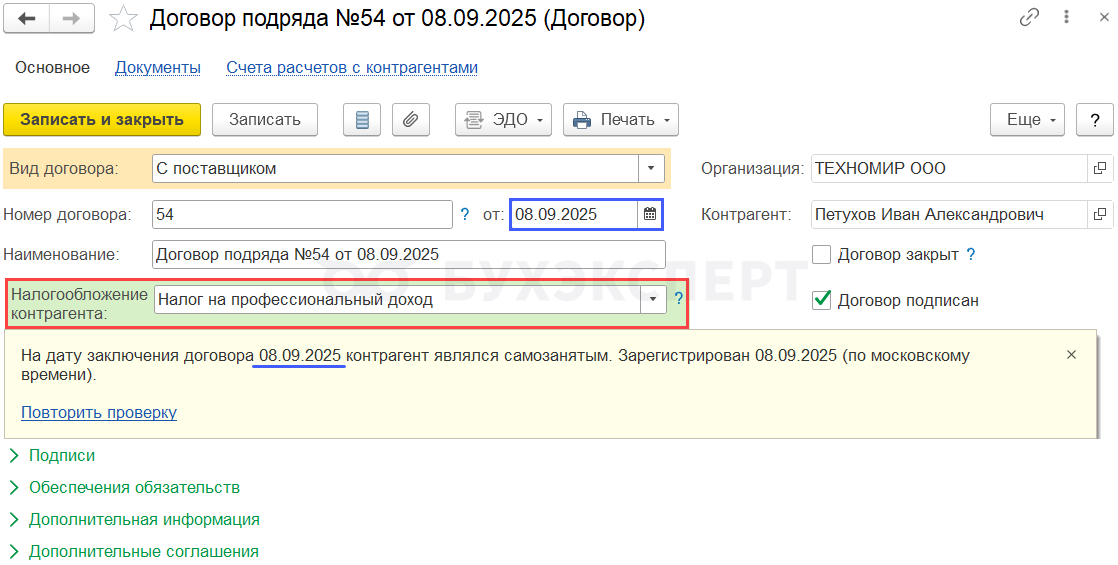

Шаг 2. Создание договора

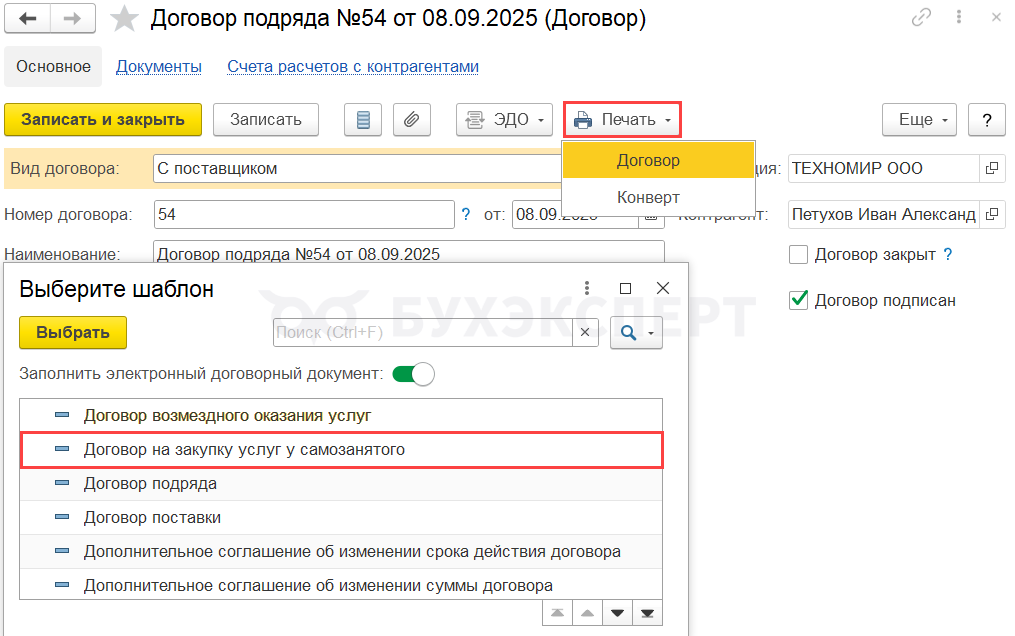

Создайте договор с самозанятым по ссылке Договоры в карточке контрагента (либо в разделе Справочники — Договоры).

Укажите:

- Вид договора — С поставщиком

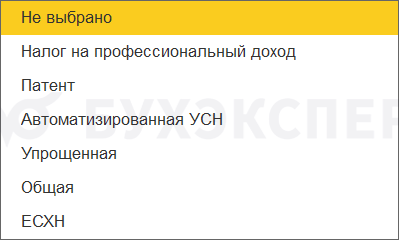

- Налогообложение контрагента — Налог на профессиональный доход

Статус самозанятого проверяется на дату договора, если:

- используется функциональность Учет по договорам

- подключена Интернет-поддержка пользователей и есть интернет

- подключен сервис проверки самозанятых (до 30.09.2025 бесплатно в тестовом режиме)

Если контрагент утратил статус самозанятого, поле подсвечивается красным

Такая проверка повторяется при создании платежного поручения и при оформлении документов поступления.

Если статус самозанятого утрачен, создайте новый договор с системой налогообложения, на которую он перешел.

Для всех контрагентов можно выбирать любые виды систем налогообложения, они используются только в информационных целях для внутренней аналитики.

По кнопке Печать можно сформировать по шаблону Договор на закупку услуг самозанятого.

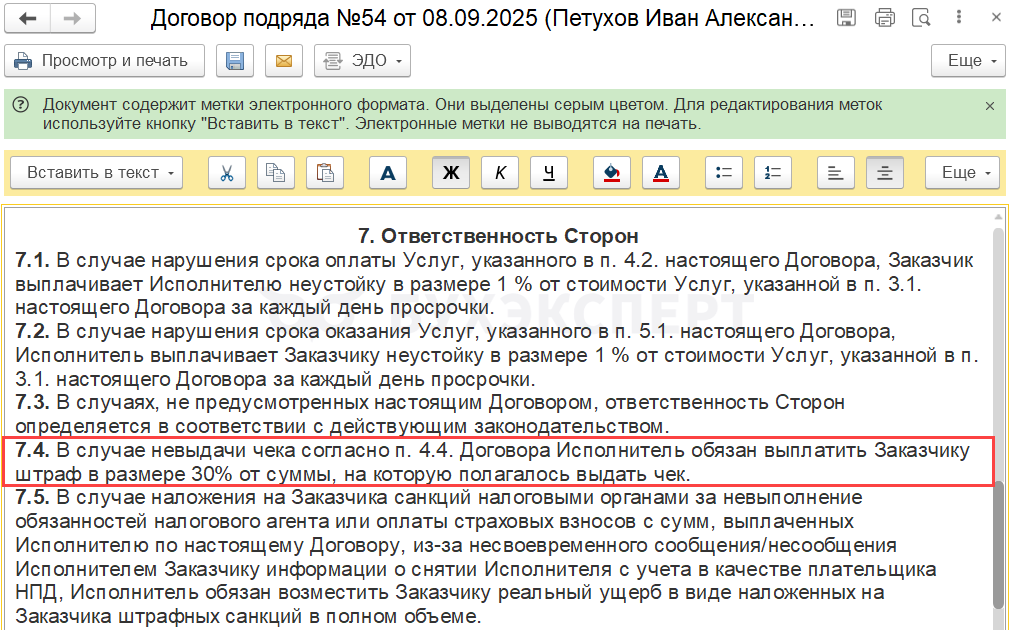

В шаблоне предусмотрена ответственность самозанятого за невыдачу чека.

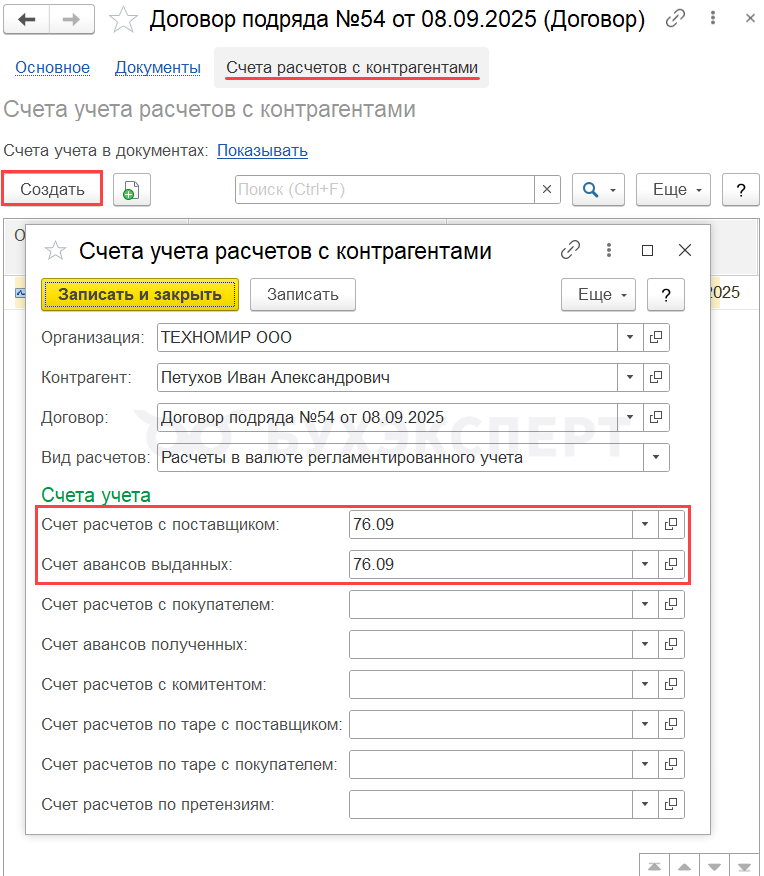

Счет расчетов с самозанятыми закрепите в учетной политике (60,76).

По ссылке Счета учета расчетов с контрагентами укажите:

- Счет расчетов с поставщиком и Счет авансов выданных — счета, закрепленные в учетной политике (в нашем примере 76.09 «Прочие расчеты с разными дебиторами и кредиторами»)

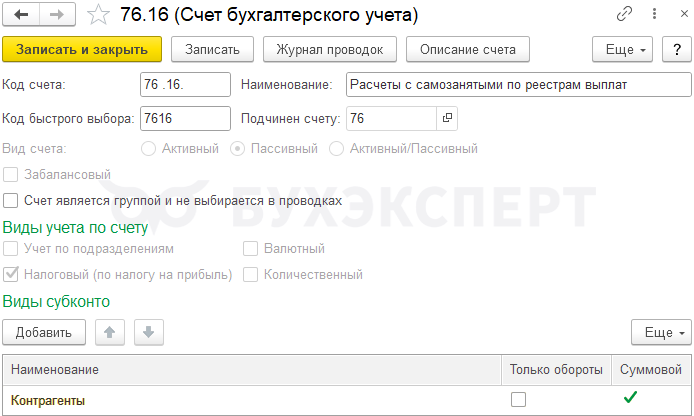

Учет расчетов с самозанятыми можно вести на счете 76.16 «Расчеты с самозанятыми».

Этот счет имеет особенности:

- предназначен только для расчетов с самозанятыми по реестрам

- имеет только одно субконто Контрагенты

- в документе Акт сверки расчетов с контрагентом расчеты по нему не отражаются

Для более детальных расчетов следует использовать другие счета расчетов с контрагентами.

Подробнее - Справочник Договоры в 1С.

Отражение в учете пусконаладочных работ, выполненных подрядчиком

В БУ затраты, которые отражаются в себестоимости выполняемых работ, учитываются на счете 20 «Основное производство» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н).

В НУ организация самостоятельно определяет в учетной политике перечень прямых и косвенных расходов, связанных с выполнением работ (п. 1 ст. 318 НК РФ).

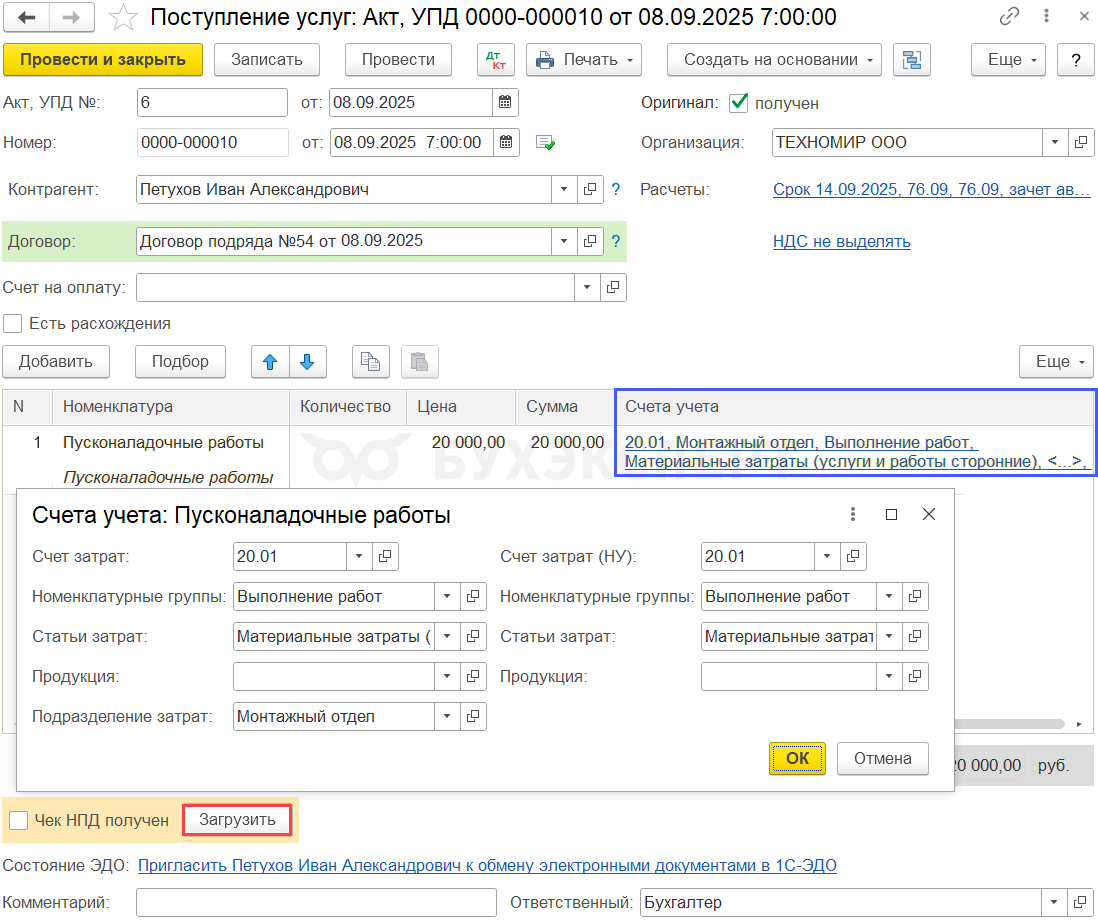

Поступление работ от субподрядчика оформите документом Поступление (акт, накладная, УПД) с видом Услуги в разделе Покупки.

Рассмотрим особенности заполнения документа Поступление (акт, накладная, УПД) по примеру:

- Оригинал:

- получен — установите флажок, если получен акт от самозанятого

- Контрагент — самозанятое лицо, выбирается из справочника Контрагенты

- Договор — договор с самозанятым лицом, выбирается из справочника Договоры

- Счет учета:

- Счет затрат — в нашем примере счет 20.01 «Основное производство»

- Номенклатурные группы — указать номенклатурную группу, по которой собираются затраты на выполнение работ, оказываемых заказчику

- Статьи затрат — статья затрат из справочника Статьи затрат

- Вид расхода — Материальные расходы

- Продукция — заполняется при использовании субконто Продукция

- Подразделение затрат — заполняется подразделение, на которое относятся расходы, при ведении учета по подразделениям

По кнопке Загрузить откройте форму загрузки чека.

Вставьте ссылку на чек, предоставленную самозанятым и подгрузите чек.

- Чек НПД получен

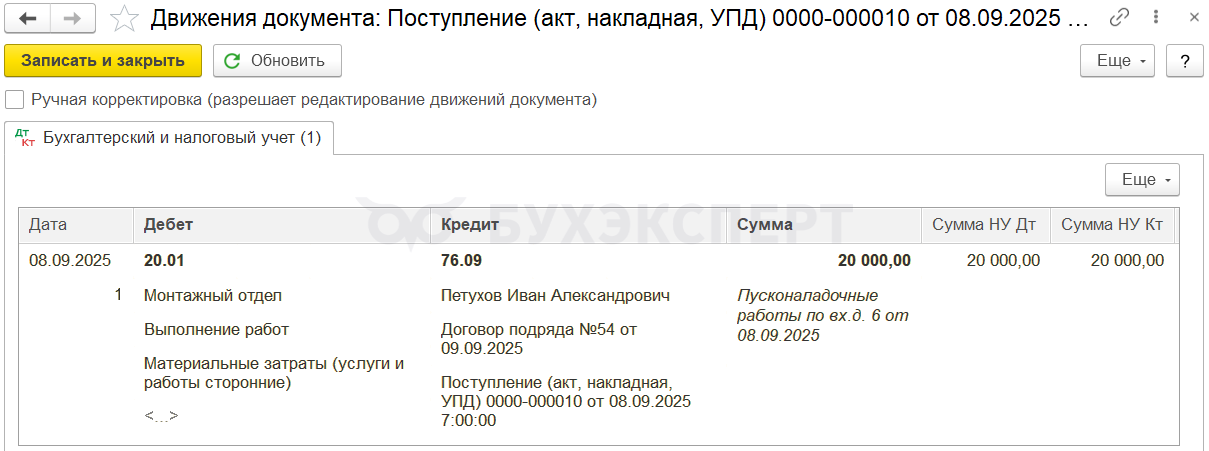

Проводки по документу

Документ формирует проводку:

- Дт 20.01 Кт 76.09 — учет затрат на работы самозанятого

Бухэксперт рекомендует регулярно контролировать наличие чеков, чтобы избежать неправомерного отражения в НУ расходов.

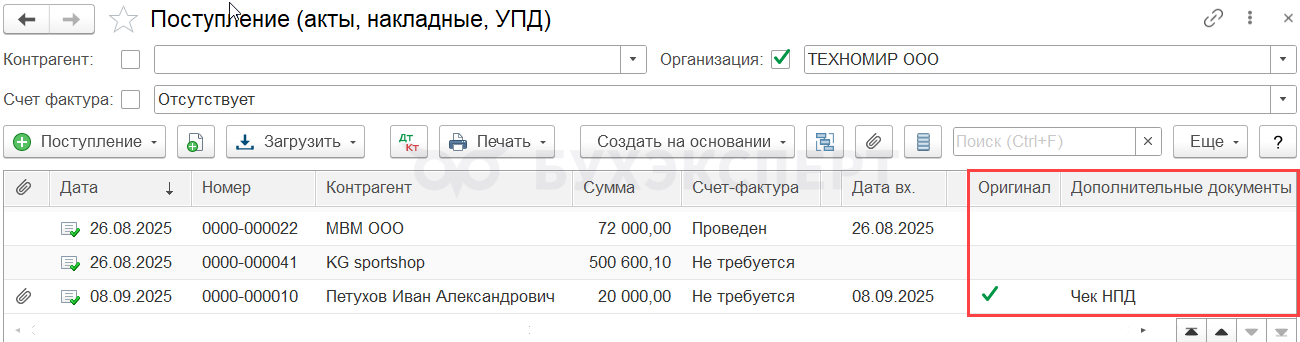

Контроль получения документов от самозанятых

Проверить полноту поступления документов от самозанятых можно из журнала документов Поступление (акты, накладные, УПД) раздел Покупки.

В полях

- Оригинал — флажками отмечаются полученные акты

- Дополнительные документы — записью Чек НПД отмечаются полученные чеки

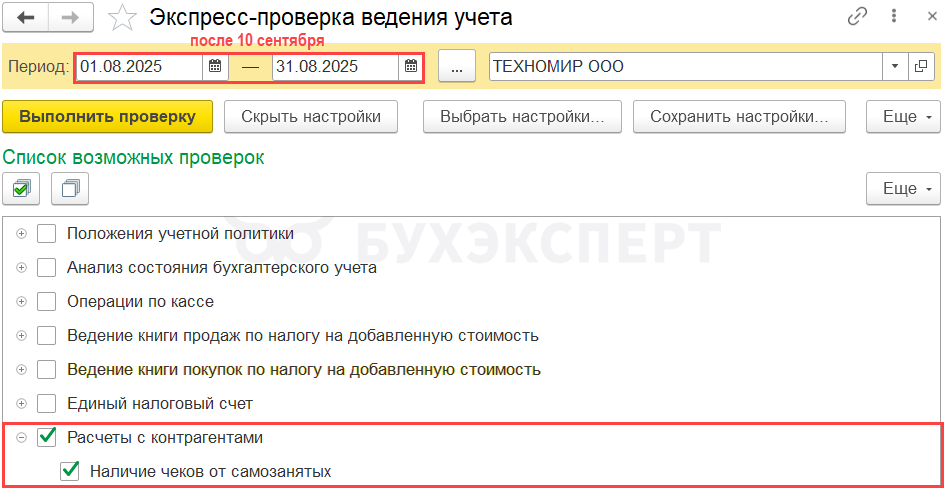

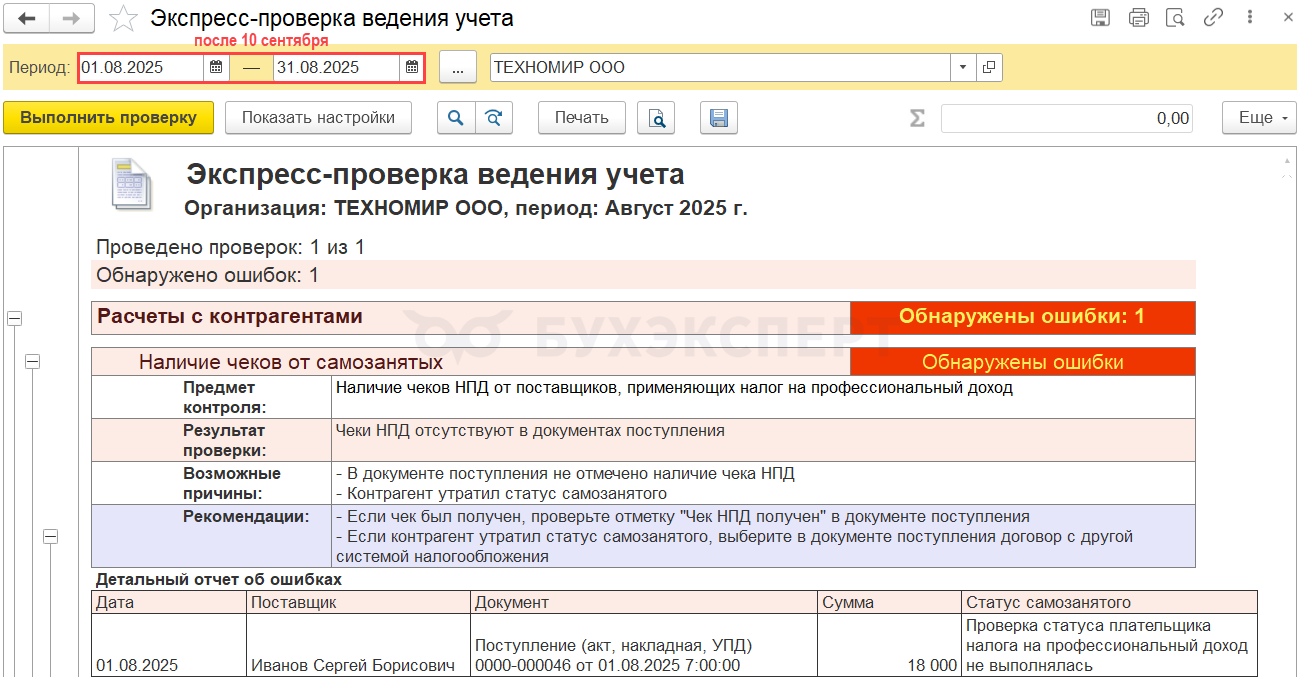

Контролировать поступление документов от самозанятых можно в разделе Отчеты — Экспресс-проверка.

Установите в настройках Экспресс-проверки ведения учета

- Период: первое число проверяемого периода — последнее число проверяемого периода

- флажки:

- Расчеты с контрагентами

- Наличие чеков от самозанятых

При формировании на 10-й день после окончания проверяемого периода проверка покажет, по каким поступлениям нет документов. Если чеки и акты получены, установите недостающие флажки в документах поступления. Если контрагент потерял право на применение НПД, измените систему налогообложения в договоре (или заведите новый договор).

Перечисление оплаты самозанятому

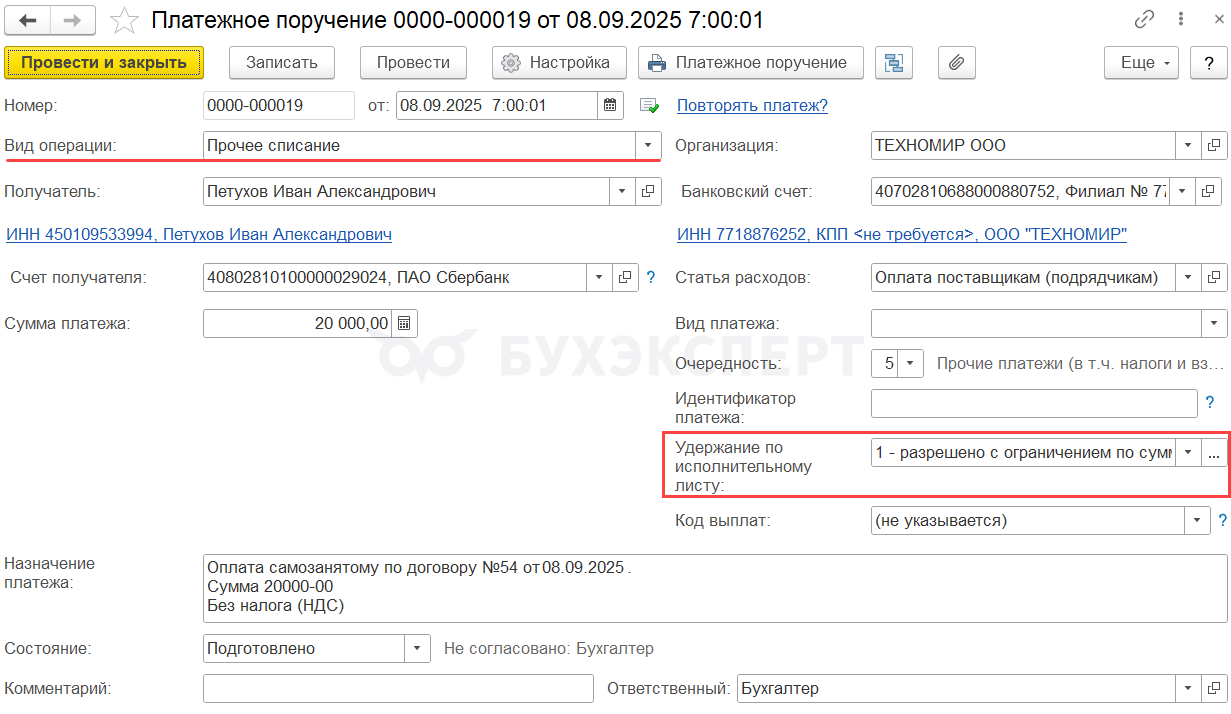

Для перечисления оплаты создайте документ Платежное поручение в разделе Банк и касса – Платежные поручения.

Укажите:

- Вид операции — Прочее списание, поскольку при выплате физическому лицу нужно указать код дохода для исполнительного производства

- Статья расходов — Оплата поставщикам (подрядчикам):

- Вид движения — Оплата товаров, работ, услуг, сырья и иных оборотных активов

- Удержание по исполнительному листу — 1 - разрешено, с ограничением по сумме

При выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Автоматическая подстановка кода выплаты доходов в ведомости в 1С

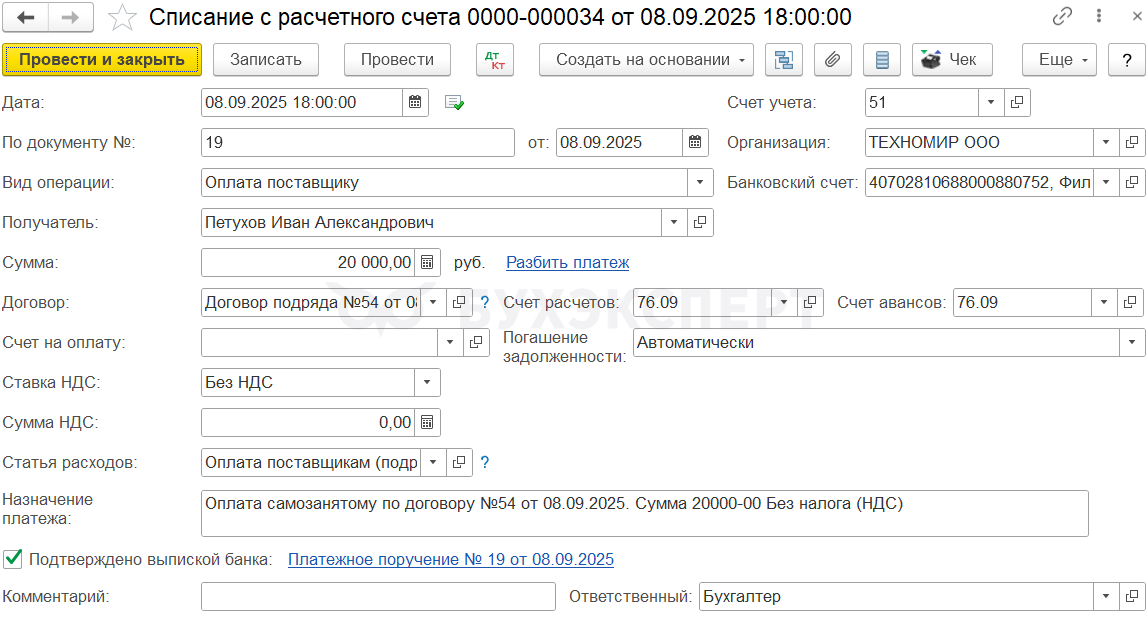

Перечисление оплаты самозанятому отразите документом Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банковские выписки — кнопка Списание.

Укажите:

- Получатель — самозанятый контрагент

- Счет дебета — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»

- Контрагенты — самозанятый контрагент

- Договоры — договор с самозанятым

- Документы расчетов с контрагентом — документ поступления на выполненные работы

- Статья расходов — Оплата поставщикам (подрядчикам):

- Вид движения — Оплата товаров, работ, услуг, сырья и иных оборотных активов

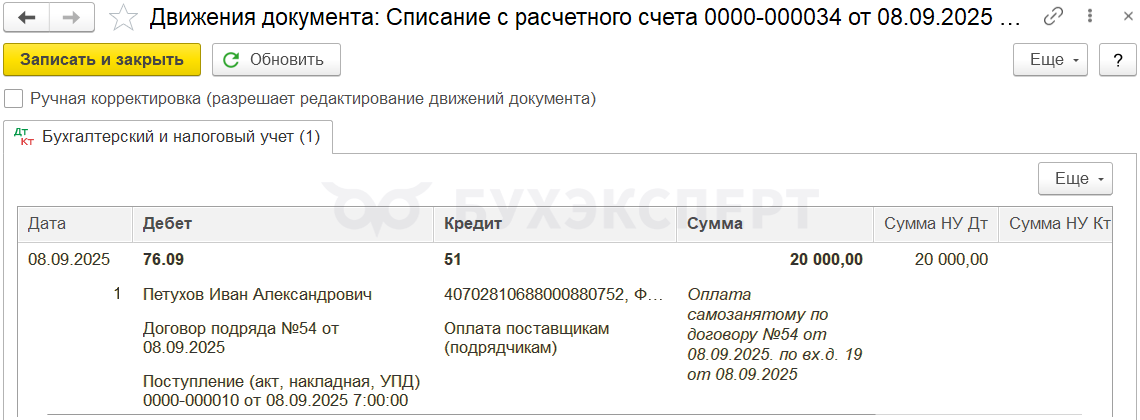

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — оплата самозанятому за работы

Вопросы

Организация заключила договор с самозанятым на оказание услуг. Расчет с самозанятым происходит с расчетного счета ООО на расчетный счет самозанятого. Должно ли ООО пробивать чек самозанятому лицу с признаком расчета «РАСХОД» как обычному физлицу?

Согласно Закону от 22.05.2003 N 54-ФЗ, чек выдает тот, кто продает товар (оказывает услугу, выполняет работу). В данном случае это самозанятый. Поскольку данную категорию налогоплательщиков освободили от применения онлайн-касс, то он пробьет и отправит вам чек через приложение «Мой налог». Необходимо, чтобы этот чек был направлен вам по электронной почте либо СМС — и тогда его можно принять в расходы (Письмо ФНС от 16.04.2019 N СД-4-3/7089@).

Формировать чек с видом РАСХОД при перечислении нет необходимости, поскольку вы являетесь покупателем, а не продавцом-пользователем ККТ.

В организации все работники самозанятые физлица. Есть ли какие-нибудь особенности при приеме самозанятых на работу, начислении зарплаты?

Если речь идет о самозанятых, которые платят налог на профессиональный доход, то для организаций такие физические лица не являются сотрудниками. Следовательно, их не принимают на работу и не начисляют зарплату.

Кроме того, самозанятому нельзя применять НПД по доходам от услуг, оказанных работодателю или лицу, которое было работодателем менее 2 лет назад (пп. 8 п. 2 ст. 6 Закона N 422-ФЗ).

Подробнее:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

А почему в проводках используется счет 76.09, если есть спец. субсчет для самозанятых 76.16?

Здравствуйте!

Счет 76.16 имеет множество ограничений.

Он подходит под вариант, который рассмотрен здесь

Перечисление оплаты самозанятым по реестру

Например, с релиза 3.0.100.16 реализован учет расчетов с самозанятыми на счете 76.16 «Расчеты с самозанятыми». Этот счет имеет особенности:

-предназначен только для расчетов с самозанятыми по реестрам;

-имеет только одно субконто Контрагенты;

-в документе Акт сверки расчетов с контрагентом расчеты по нему не отражаются.

Если выполнение работ и оплата производится не в один день (образуется дебиторская или кредиторская задолженность), следует использовать другие счета расчетов с контрагентами.