Договоры с длительным производственным циклом встречаются довольно часто. Самый распространенный пример — договоры строительного подряда. Но могут быть любые другие работы, которые начинаются в одном отчетном (налоговом) периоде, а заканчиваются в другом.

Из статьи вы узнаете:

- как правильно оформить в 1С операции по договорам с длительным производственным циклом;

- какие настройки выполнить;

- какие варианты признания доходов и расходов есть в бухгалтерском и налоговом учете, можно ли избежать разниц.

Содержание

- Пошаговая инструкция

- Нормативное регулирование

- Настройка учетной политики

- Учет затрат на выполнение работ за декабрь

- Признание доходов по проекту за декабрь в НУ

- Отражение НЗП за декабрь в БУ

- Списание в расходы фактической себестоимости выполненных работ в НУ

- Признание отложенного налога по дебиторской задолженности и НЗП

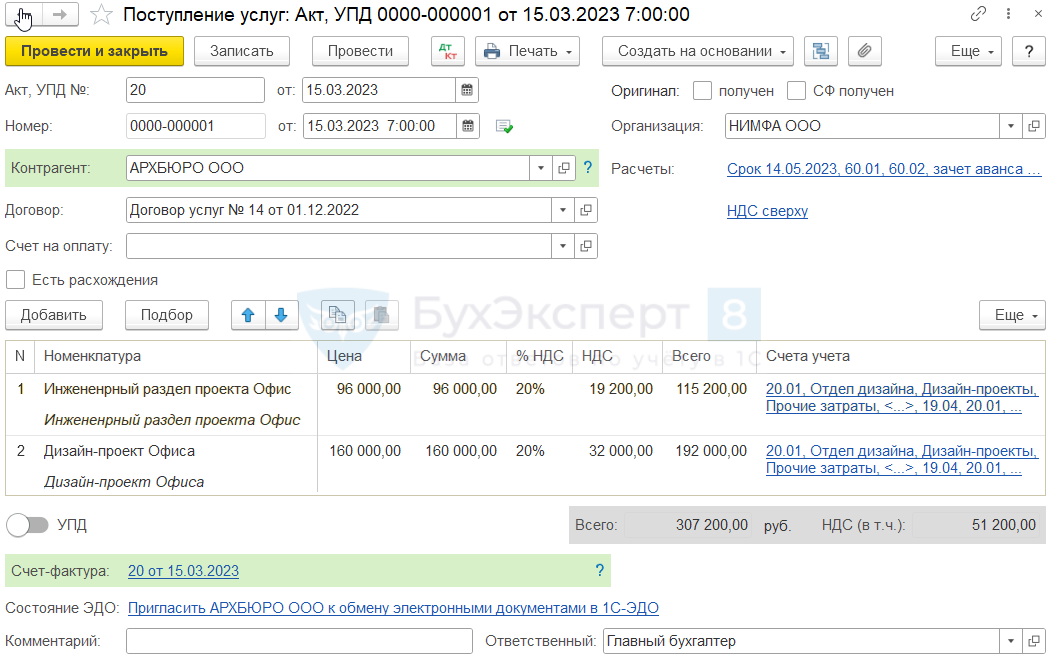

- Учет затрат на выполнение работ за март

- Реализация работ

- Списание в расходы фактической себестоимости выполненных работ

- Погашение отложенного налога по дебиторской задолженности и НЗП

Пошаговая инструкция

Организация (исполнитель) заключила договор с ООО «Заказчик» на архитектурно-строительный проект для офисного центра. Договор действует с 01.12.2022 по 31.03.2023. Стоимость договора – 810 000 руб. (в т. ч. НДС 20% — 135 000 руб.)

Для исполнения работ Организация привлекла Архитектурное бюро. Работы по этапам выполнены в сроки:

- 26.12.2022 — архитектурный и строительный разделы, стоимость — 460 800 руб. (в т. ч. НДС 20% — 76 800 руб.);

- 15.03.2023 — инженерный раздел, дизайн внутренних помещений — 307 200 руб. (в т. ч. НДС 20% — 51 200 руб.).

В соответствии с учетной политикой:

- выручка признается в:

- БУ — по завершении всего объема работ;

- НУ — по мере готовности этапов работ;

- доход в НУ определяется пропорционально произведенным в периоде расходам;

- Организация — на ОСНО, ведет учет по ПБУ 18/02 балансовым методом (без ПР и ВР) в 1С.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Настройка учетной политики | |||||||

| 1 января | --- | --- | Главное — Учетная политика | ||||

| Учет затрат на выполнение работ за декабрь | |||||||

| 26 декабря | 20.01 | 60.01 | 384 000 | 384 000 | 384 000 | Учет затрат на работы | Поступление (акт, накладная, УПД) - Услуги (акт) |

| 19.04 | 60.01 | 76 800 | 76 800 | 76 800 | Принятие к учету НДС | ||

| Признание доходов по проекту за декабрь в НУ | |||||||

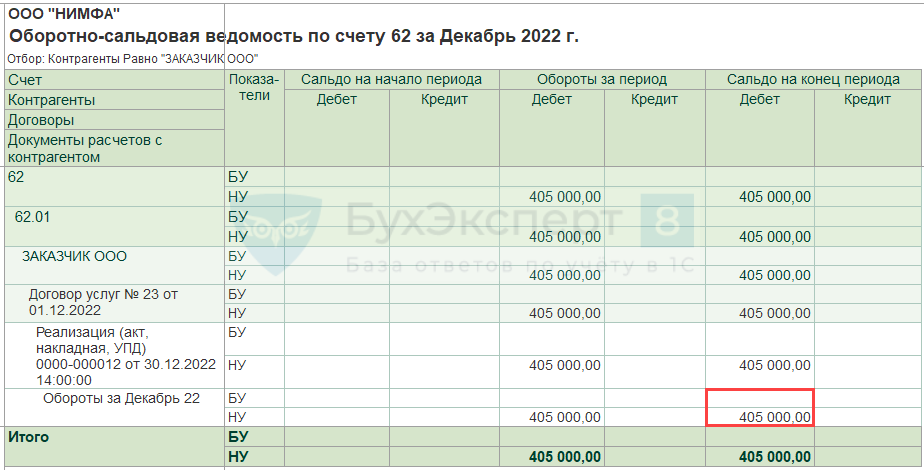

| 30 декабря | 62.01 | 90.01.1 | 405 000 | 405 000 | Доход от реализации работ в НУ | Реализация (акт, накладная) - Услуги (акт) |

|

| Отражение НЗП за декабрь в БУ | |||||||

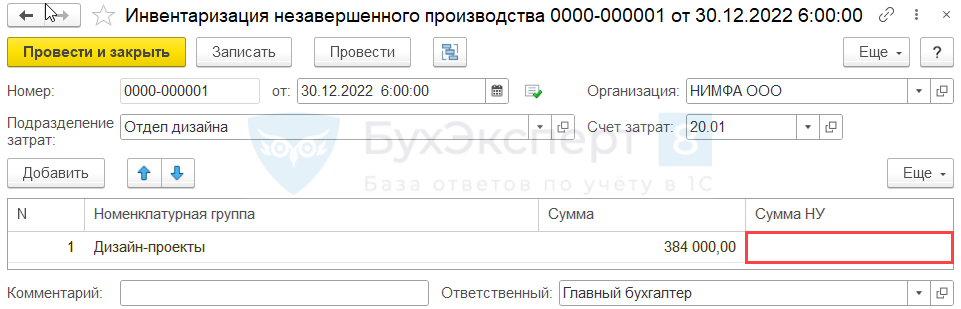

| 30 декабря | 20.01 | --- | 384 000 | Отражение НЗП в БУ | Инвентаризация незавершенного производства | ||

| Списание в расходы фактической себестоимости выполненных работ в НУ | |||||||

| 31 декабря | 90.02.1 | 20.01 | 384 000 | 384 000 | Списание в расходы фактической себестоимости выполненных работ | Закрытие месяца - Закрытие счетов 20,23,25,26 |

|

| Признание отложенного налога по дебиторской задолженности и НЗП | |||||||

| 31 декабря | 09 | 99.02.О | 81 000 | --- | --- | Признание ОНА по дебиторской задолженности | Закрытие месяца - Расчет отложенного налога по ПБУ 18 |

| 99.02.О | 77 | 76 800 | --- | --- | Признание ОНО по незавершенному производству | ||

| Январь-февраль 2023 | |||||||

| Отражение НЗП в БУ | |||||||

| 31 января 28 февраля |

20.01 | --- | 384 000 | Отражение НЗП в БУ | Инвентаризация незавершенного производства | ||

| Март 2023 | |||||||

| Учет затрат на выполнение работ за март | |||||||

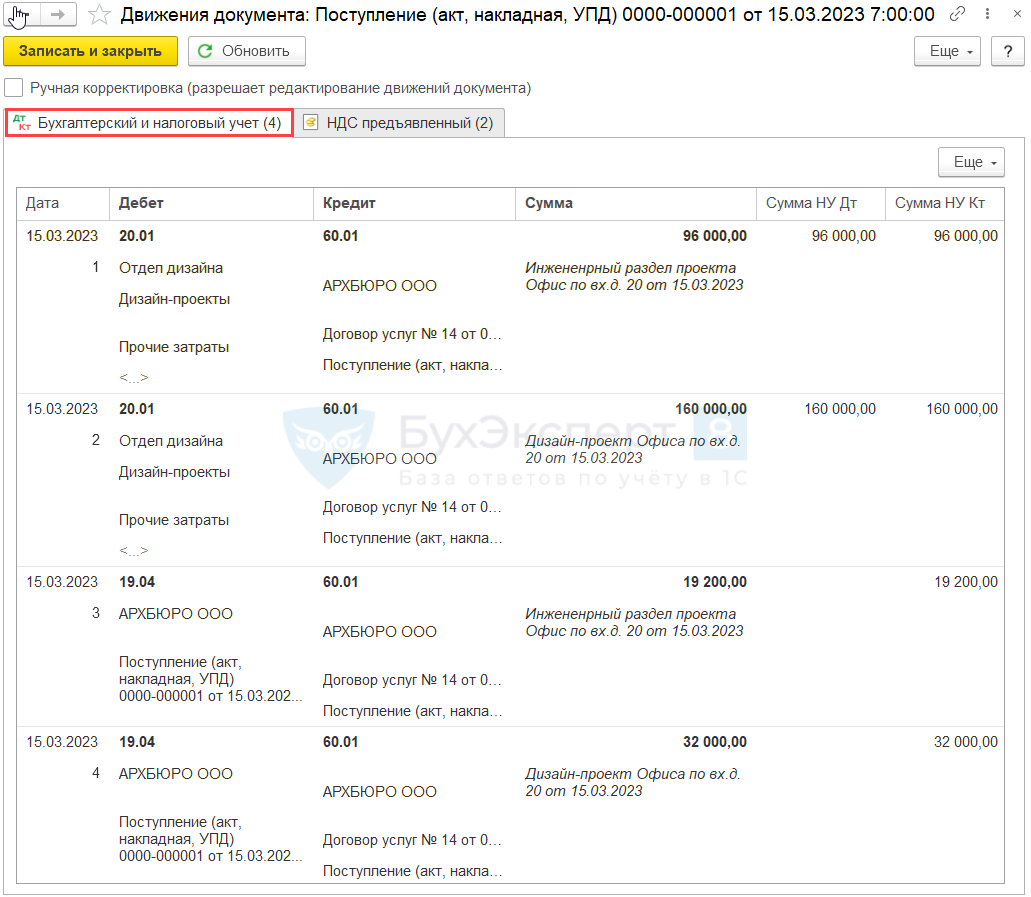

| 15 марта | 20.01 | 60.01 | 256 000 | 256 000 | 256 000 | Учет затрат на работы | Поступление (акт, накладная, УПД) - Услуги (акт) |

| 19.04 | 60.01 | 51 200 | 51 200 | 51 200 | Принятие к учету НДС | ||

| Реализация работ | |||||||

| 31 марта | 62.01 | 90.01.1 | 810 000 | 405 000 | 270 000 | Выручка от реализации работ | Реализация (акт, накладная) - Услуги (акт) |

| 90.03 | 68.02 | 135 000 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 31 марта | --- | --- | 810 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 135 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Списание в расходы фактической себестоимости выполненных работ | |||||||

| 31 марта | 90.02.1 | 20.01 | 640 000 | 256 000 | 256 000 | Списание в расходы фактической себестоимости выполненных работ | Закрытие месяца - Закрытие счетов 20,23,25,26 |

| Погашение отложенного налога по дебиторской задолженности и НЗП | |||||||

| 31 марта | 99.02.О | 09 | 81 000 | --- | --- | Погашение ОНА по дебиторской задолженности | Закрытие месяца - Расчет отложенного налога по ПБУ 18 |

| 77 | 99.02.О | 76 800 | --- | --- | Погашение ОНО по незавершенному производству | ||

Нормативное регулирование

БУ

Доходы от реализации продукции, работ, услуг по договорам с длительным циклом могут учитываться разными способами (п. 13 ПБУ 9/99):

- по мере готовности работ (услуг, продукции) — если можно определить готовность;

- по завершении всего объема работ в целом.

В течение одного отчетного периода можно применять различные способы признания выручки по разным договорам, если условия и характер выполнения работ (оказания услуг) по ним существенно отличаются.

Получите понятные самоучители 2026 по 1С бесплатно:

Для определения степени завершенности работ Минфин предлагает пользоваться критериями и способами, установленными для строительных подрядных работ в ПБУ 2/2008 (Приложение к Письму Минфина от 22.01.2016 N 07-04-09/2355).

НУ

Для налога на прибыль договор считается договором с длительным (производственным) циклом, если сроки начала и окончания работ приходятся на разные налоговые периоды и по нему не предусмотрена поэтапная сдача работ (ч. 8 ст. 316 НК РФ, Письмо Минфина от 11.02.2020 N 03-03-07/9075). Срок договора значения не имеет.

Порядок определения доходов отчетного периода по таким договорам организация устанавливает самостоятельно в учетной политике с учетом принципа равномерности или пропорционально доле фактических расходов отчетного периода в общей сумме расходов (по смете) (Письмо Минфина от 11.02.2020 N 03-03-07/9075).

Расходы, относящиеся к признанным доходам, можно признать одновременно с ними, в том же отчетном периоде (абз. 3 п. 1 ст. 272 НК РФ).

НДС

НДС по длительным договорам исчисляется в общем порядке (п. 14 ст. 167 НК РФ):

- при получении аванса;

- при отгрузке продукции, реализации работ, услуг.

Если договор с длительностью производственного цикла более 6 месяцев, и товары (работы, услуги) поименованы в перечне, утв. Постановлением Правительства от 28.07.2002 N 468, то счет-фактура на предоплату не выставляется, НДС начисляется один раз при отгрузке (п. 13 ст. 167 НК РФ).

Настройка учетной политики

БУ

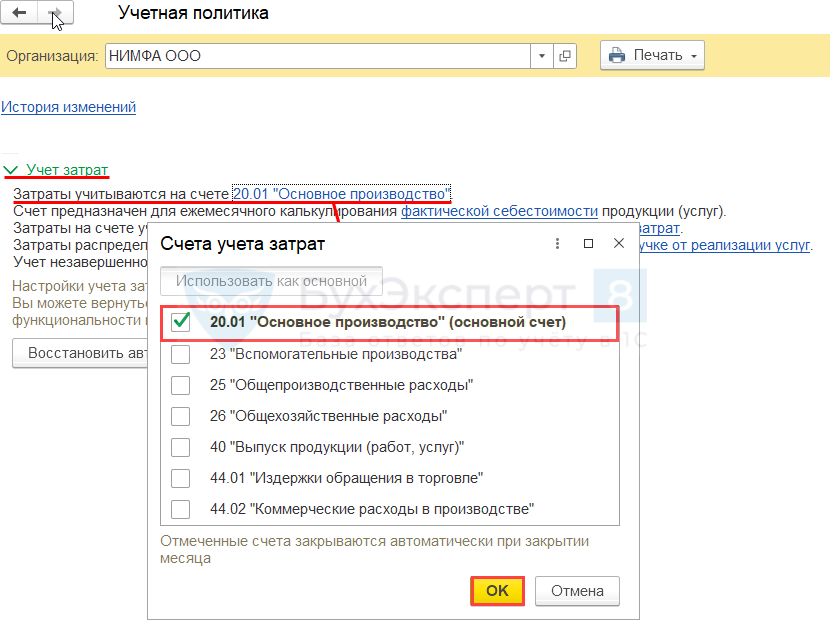

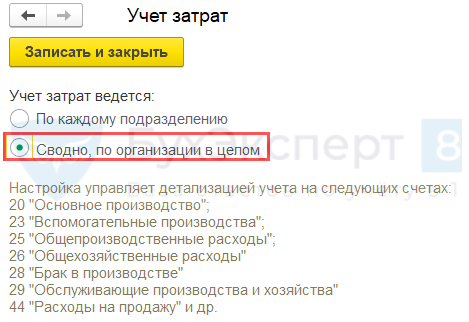

Для отражения операций по договорам с длительным циклом настройте учетную политику в части затрат (Главное – Учетная политика):

- установите счет 20.01 «Основное производство»;

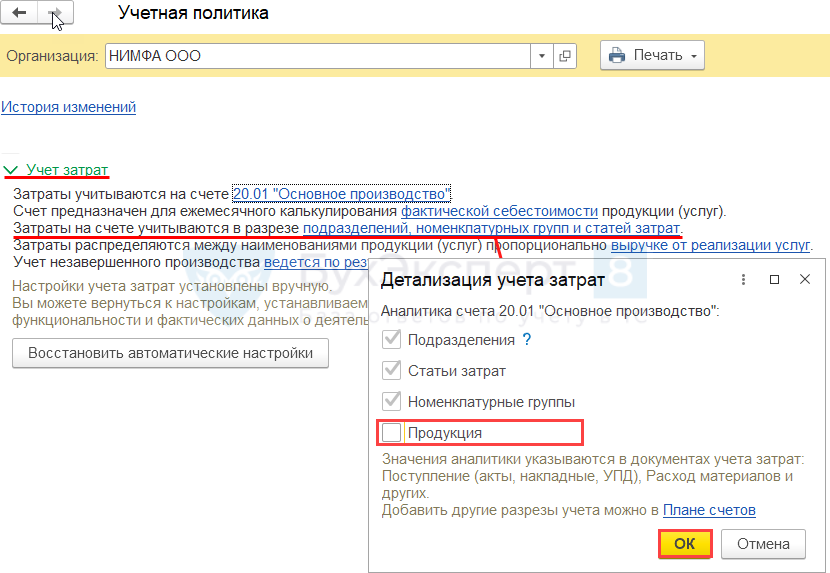

- детализация счета 20.01 без применения субконто Продукция;

Если вы ведете учет без распределения затрат по подразделениям, можно убрать флаг Подразделения. В этом случае проверьте настройку плана счетов (Главное – План счетов – Настройка плана счетов — Учет затрат).

Если флаг Подразделения уже стоит и подсвечивается серым цветом, то в базе есть организации, затраты которых распределяются по подразделениям.

В этом случае нельзя:

- убирать флаг Подразделения;

- в Учете затрат плана счетов 1С переводить переключатель в положение Сводно по организации в целом.

Иначе данные будут потеряны.

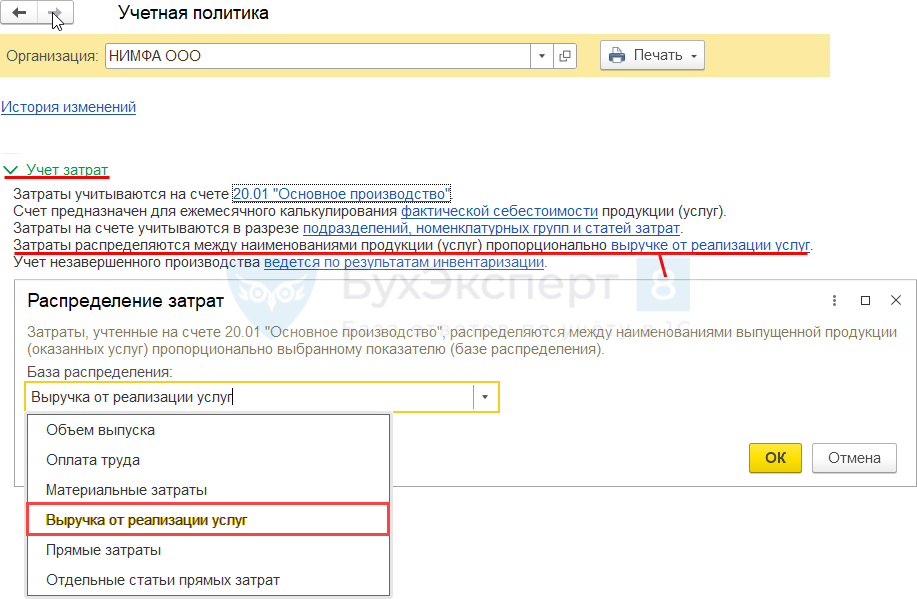

- распределение затрат на счете 20.01 по базе распределения — Выручка от реализации услуг;

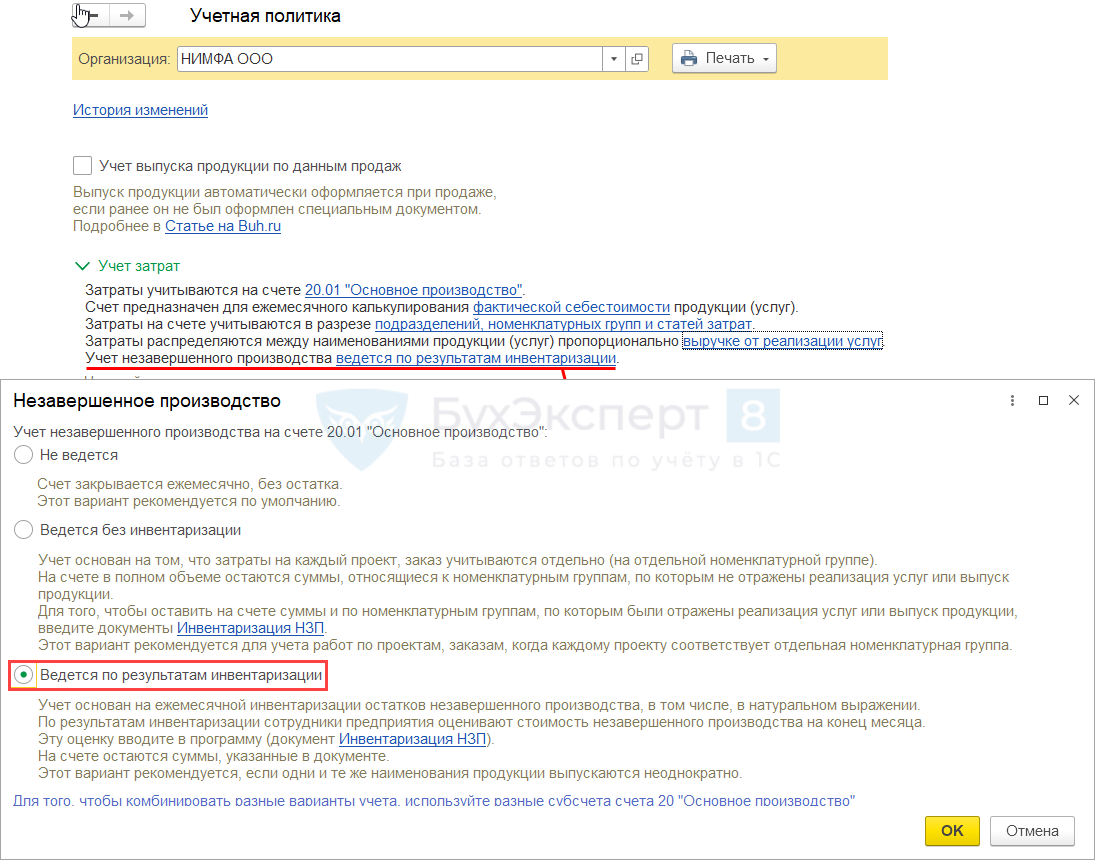

- учет незавершенного производства — с применением документа Инвентаризация незавершенного производства.

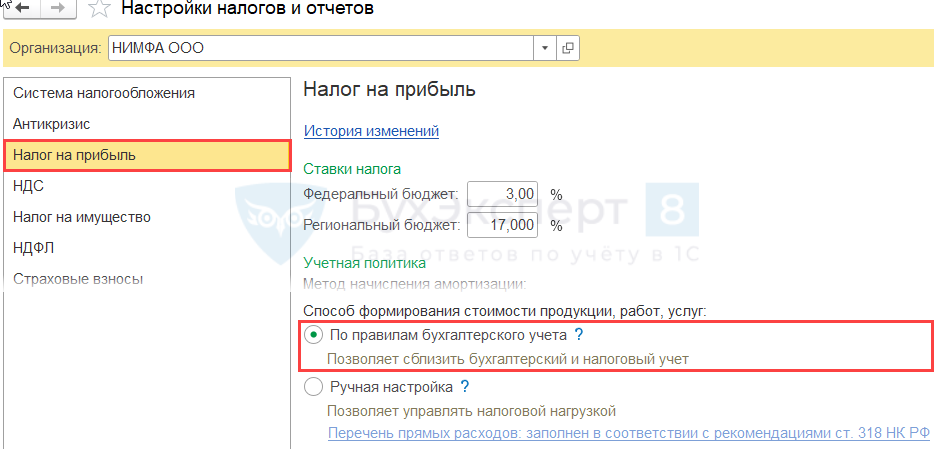

НУ

Расходы, которые можно непосредственно отнести к выполняемому проекту, — прямые (Письмо Минфина от 22.03.2021 N 03-03-06/1/20225).

Укажите прямые расходы в НУ в настройках налогов и отчетов. Для этого из раздела Главное — Налоги и отчеты — Налог на прибыль установите переключатель в поле:

Эта настройка также максимально сближает себестоимость выпускаемых работ в БУ и НУ.

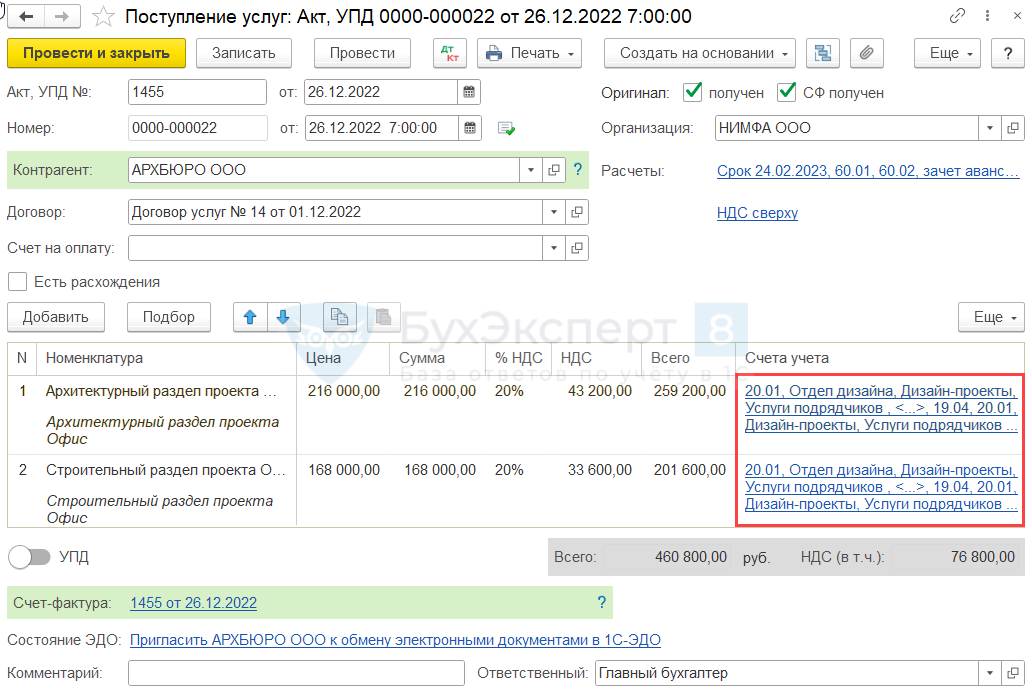

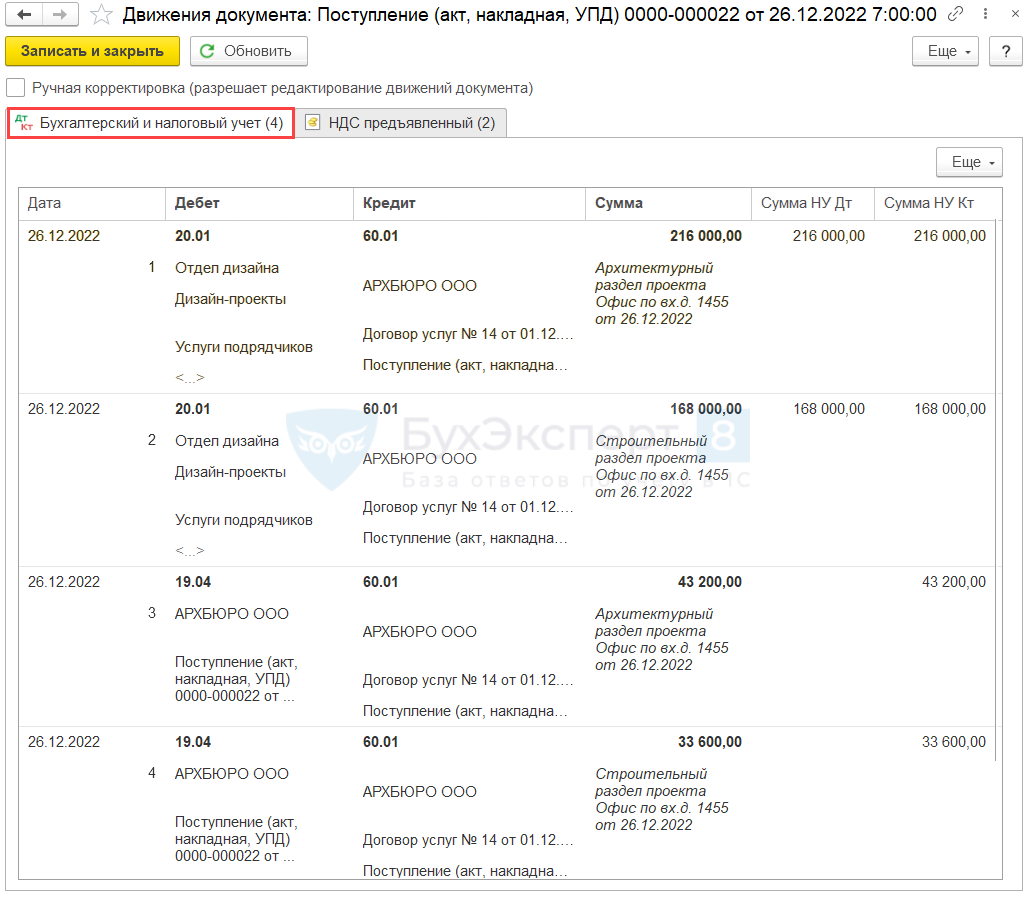

Учет затрат на выполнение работ за декабрь

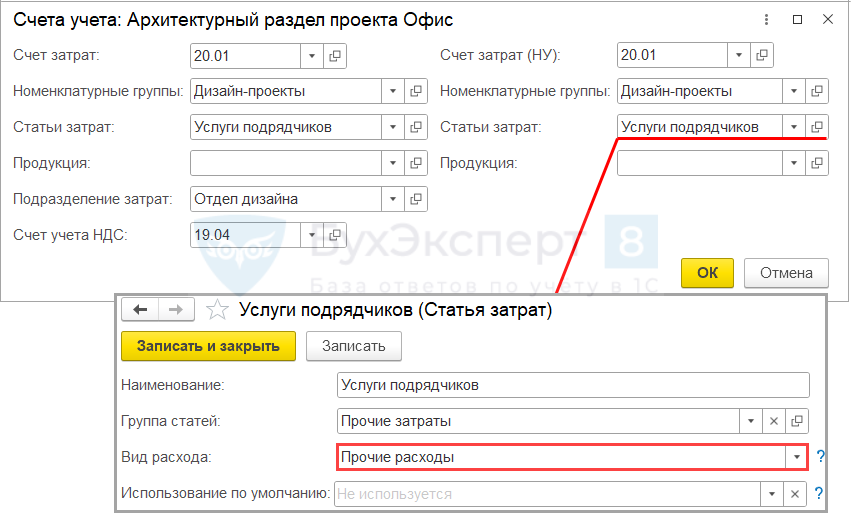

Отразите затраты на подрядные работы (разработку архивного и строительного раздела проекта), выполненные сторонней организацией, документом Поступление (акт, накладная, УПД) — Услуги (акт) из раздела Покупки.

Заполните форму Счета учета для каждой выполненной работы так:

Проводки

Документ формирует проводки:

- Дт 20.01 Кт 60.01 — учет затрат на подрядные работы;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

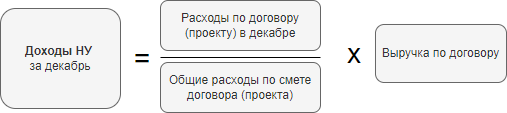

Признание доходов по проекту за декабрь в НУ

Так как учетной политикой предусмотрен различный порядок признания доходов по договору:

- в БУ — по окончании всех работ;

- в НУ — по мере сдачи этапов работ,

то в декабре доходы признаются только в НУ. Сумма доходов определяется пропорционально произведенным расходам, приходящимся на завершенный этап.

Доходы НУ = 384 000 / 640 000 х 675 000 = 405 000 руб.

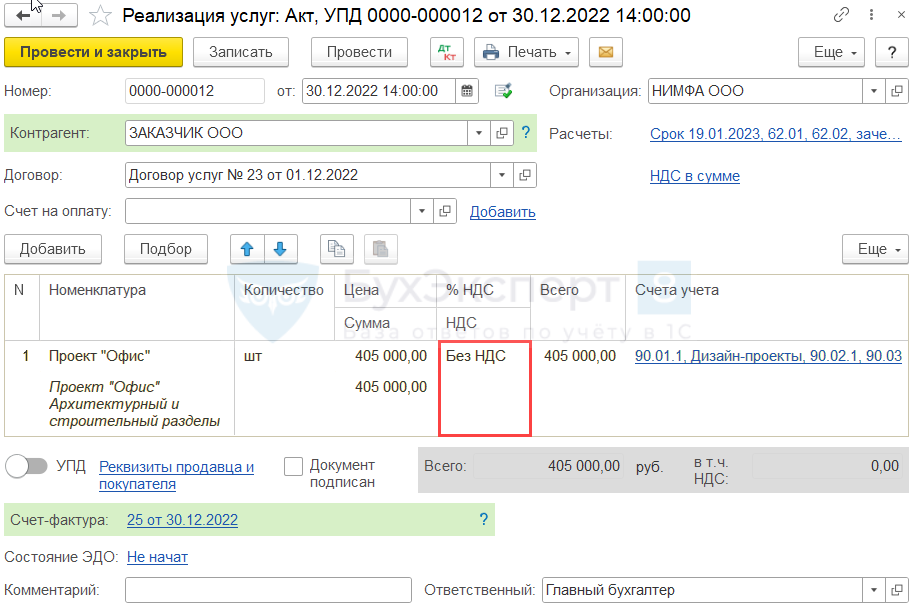

Создайте документ Реализация (акт, накладная, УПД) вид операции Услуги (акт) из раздела Продажи.

Укажите в табличной части доходы, признаваемые за период в НУ без НДС. Так как реализации работ не происходит, в графах

- % НДС — Без НДС;

- НДС — пустое поле.

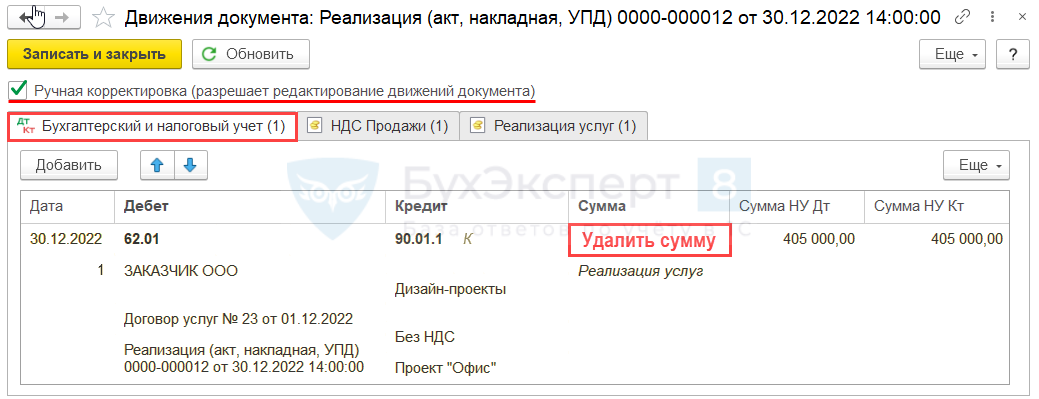

Проводки

Скорректируйте проводки, удалив сумму дохода в БУ из графы Сумма.

Отражение НЗП за декабрь в БУ

Сформируйте сумму незавершенного производства за период. Для этого создайте документ Инвентаризация незавершенного производства из раздела Производство.

Заполните:

- Подразделение затрат — отдел, который занимается исполнением договора (реализацией проекта);

- Счет затрат — 20.01;

- Номенклатурная группа — номенклатурная группа проекта по договору;

- Сумма — сумма затрат, не признаваемых в расходах, т.е. составляющих НЗП в БУ;

- Сумма НУ — оставить пустой.

Документ Инвентаризация незавершенного производства не формирует проводок, а только показывает, каким должен быть остаток на счете 20.01 на конец месяца.

Сумма НЗП в БУ — это все затраты, произведенные по проекту за период. В нашем примере — сумма затрат по подрядным работам без НДС.

Расчет НЗП производится вне программы 1С.

Аналогично формируется НЗП в последующих месяцах (в нашем примере — в январе-феврале 2023) до списания затрат в расходы.

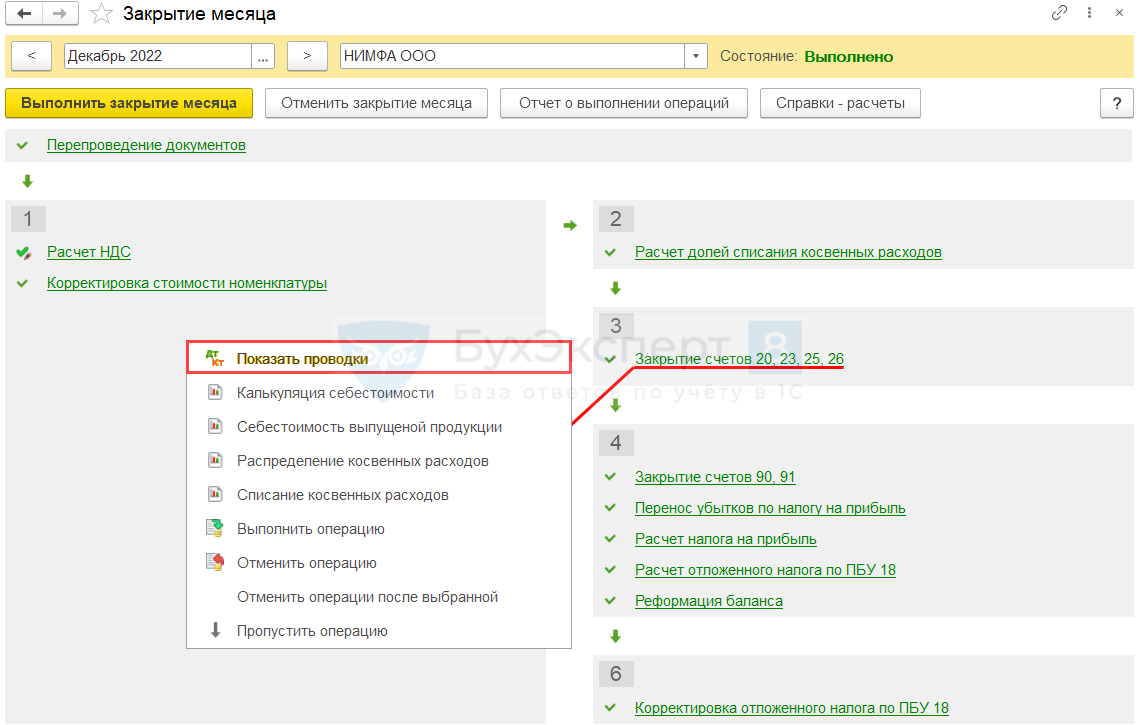

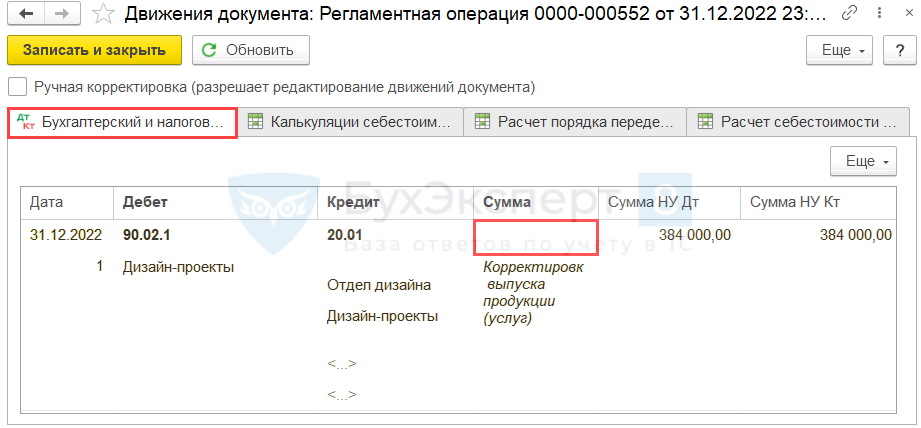

Списание в расходы фактической себестоимости выполненных работ в НУ

Расходы по выполненным работам в декабре признаются только в НУ регламентной операцией Закрытие счетов 20,23,25,26 в процедуре Закрытие месяца (Операции — Закрытие месяца).

Проводки

Документ формирует проводку:

- Дт 90.02.1 Кт 20.01 — списание себестоимости проекта в расходы НУ.

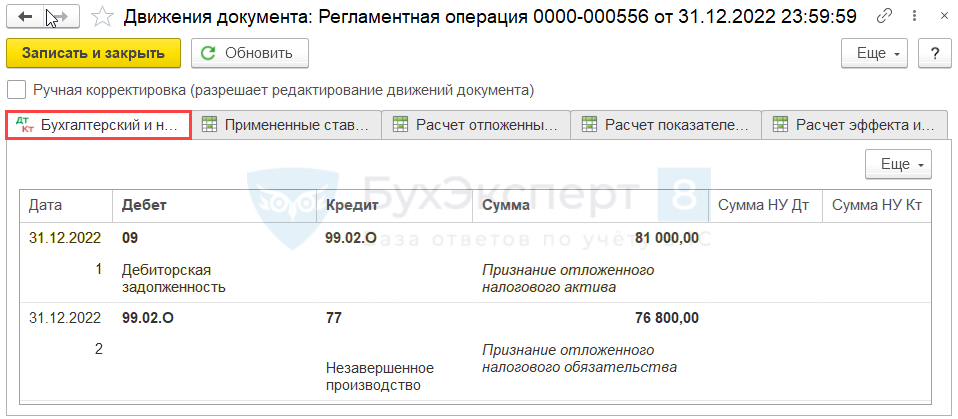

Признание отложенного налога по дебиторской задолженности и НЗП

В результате различия периодов признания доходов и расходов между БУ и НУ образуются разницы в:

- дебиторской задолженности;

- стоимости запасов — НЗП.

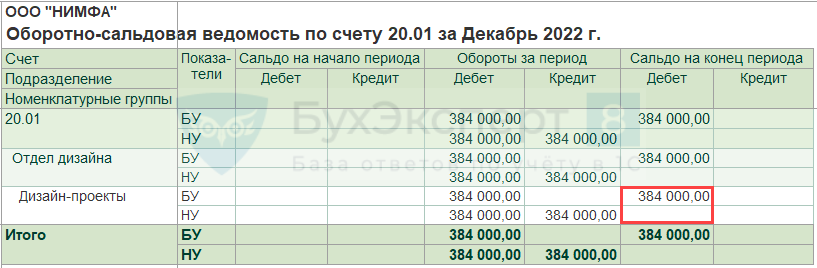

Проверить разницы можно в отчете Оборотно-сальдовая ведомость по счету 20.01 и 62 (Отчеты — Оборотно-сальдовая ведомость по счету).

По активу НЗП на 31.12.2022 сформирована разница в сумме 384 000 руб. Стоимость актива БУ > НУ, поэтому признается ОНО в сумме 384 000 х 20% = 76 800 руб.

По активу Дебиторская задолженность на 31.12.2022 сформирована разница в сумме 405 000 руб. Стоимость актива в БУ < НУ, поэтому признается ОНА в сумме 405 000 х 20% = 81 000 руб.

ОНА и ОНО начисляются регламентной операцией Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца. ![]() PDF

PDF

Проводки

Документ формирует проводки:

- Дт 09 Кт 99.02.О — признание ОНА;

- Дт 99.02.О Кт 77 — признание ОНО.

Если ПБУ 18/02 не применяется, то данного блока в учете не будет.

Учет затрат на выполнение работ за март

В марте произведены последние затраты на выполнение работ по договору. Учет подрядных работ производится аналогично шагу Учет затрат на выполнение работ за декабрь.

Проводки

Реализация работ

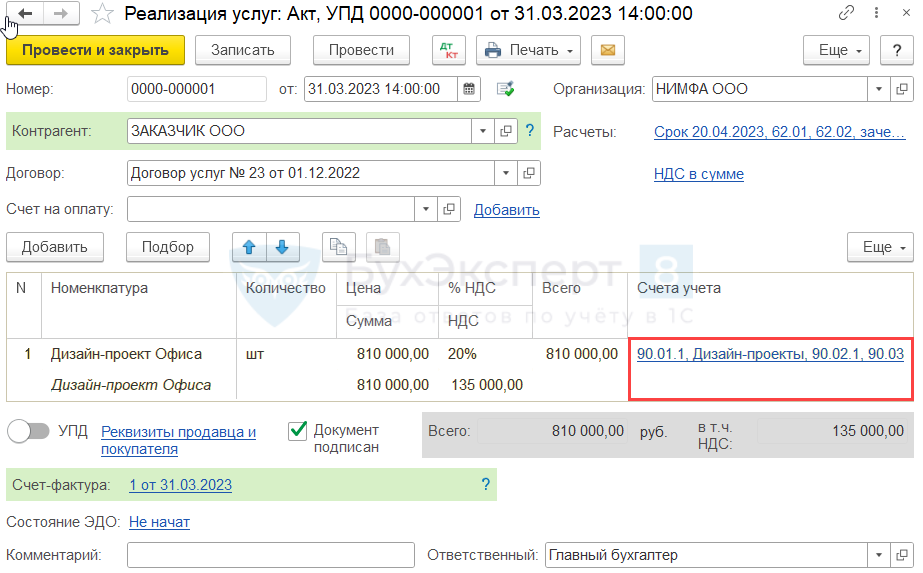

В конце марта подписан акт выполненных работ. Выручка отражается документом Реализация (акт, накладная, УПД) вид Услуги (акт).

Проводки

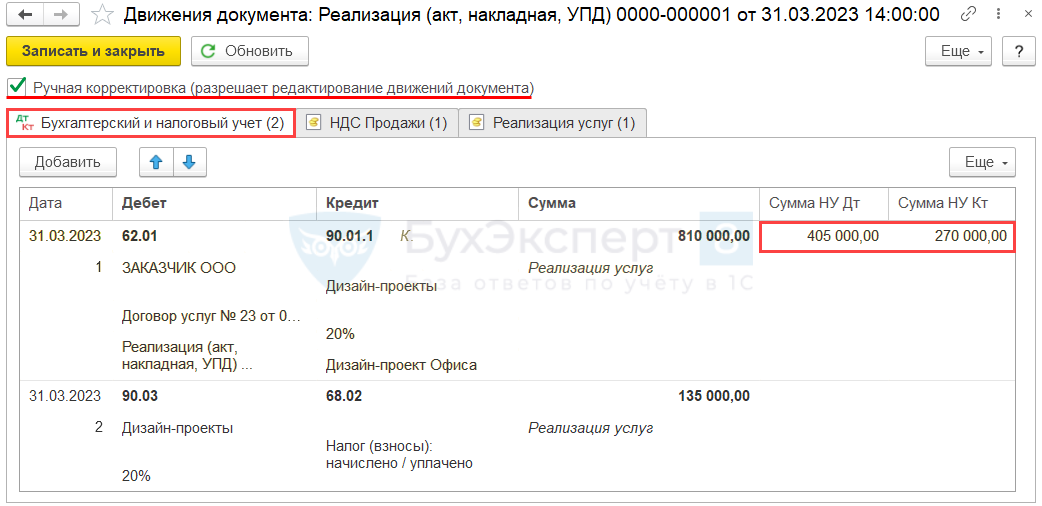

Документ формирует проводки:

- Дт 62.01 Кт 90.01.1 — признание выручки от реализации работ;

- Дт 90.03 Кт 68.02 — начисление НДС с выручки.

Скорректируйте выручку в НУ на сумму признанных ранее доходов:

- Сумма НУ Дт 62.01 — 810 000 – 405 000 = 405 000 руб.;

- Сумма НУ Кт 90.01.1 — 810 000 – 135 000 (20% НДС) — 405 000 = 270 000 руб.

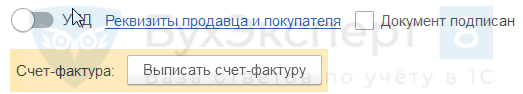

Выставите счет-фактуру на полную сумму реализованных работ, нажав кнопку внизу формы Реализация (акт, накладная, УПД) — Выписать счет-фактуру, или установите переключатель в положение УПД.

Счет-фактура заполнится автоматически. Код операции — 01 «Реализация товаров, работ, услуг и операции, приравненные к ней».

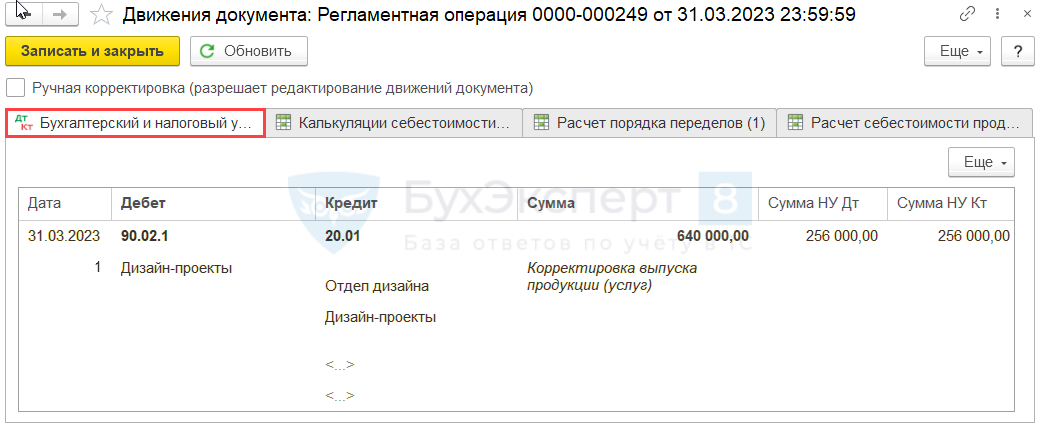

Списание в расходы фактической себестоимости выполненных работ

В месяце, в котором работы приняты заказчиком, в расходах признается себестоимость их выполнения:

- в БУ — в полной сумме — 640 000 руб.;

- в НУ — в сумме не признанных расходов — 640 000 – 384 000 = 256 000 руб.

Списание себестоимости в расходы в БУ и НУ производится автоматически регламентной операцией Закрытие счетов 20,23,25,26 в процедуре Закрытие месяца (Операции — Закрытие месяца).

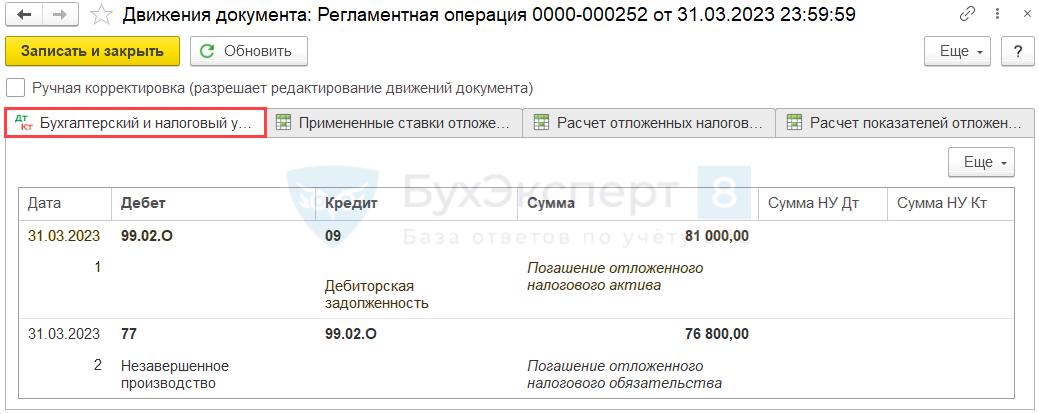

Погашение отложенного налога по дебиторской задолженности и НЗП

После реализации работ и списания себестоимости в расходы отложенный налог погашается. ![]() PDF Регламентная операция Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца автоматически формирует проводки:

PDF Регламентная операция Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца автоматически формирует проводки:

Если ПБУ 18/02 не применяется, то данного блока в учете не будет.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете