Бухгалтер может не только пропустить приходный документ, но и ввести его дважды. Также бывают и ситуации, когда сделки признаются недействительными и бухгалтеру приходится аннулировать учтенные затраты. Разберем, как аннулировать затраты, если они учтены по приходным документам прошлого года.

Содержание

Пошаговая инструкция

30 июня 2019 (II квартал) организацией были учтены расходы по оказанным услугам на сумму 126 000 руб. (в т.ч. НДС 20%). Поставщик выставил акт и счет-фактуру, НДС был принят организацией к вычету.

13 марта 2020 (I квартал) по решению суда сделка с поставщиком услуг расторгнута. Бухгалтер аннулировал учтенные ранее расходы и принятый НДС к вычету.

Бухгалтерская отчетность на момент решения суда не подписана, декларация по налогу на прибыль за год не сдана.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете услуг теплоснабжения | |||||||

| 30 июня 2019 | 26 | 60.01 | 105 000 | 105 000 | 105 000 | Учет затрат на услуги | Поступление (акт, накладная) - Услуги (акт) |

| 19.04 | 60.01 | 21 000 | 21 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 30 июня 2019 | --- | --- | 126 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление |

||

| 68.02 | 19.04 | 21 000 | Принятие НДС к вычету | ||||

| --- | --- | 21 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок |

|||

| Аннулирование приходного документа | |||||||

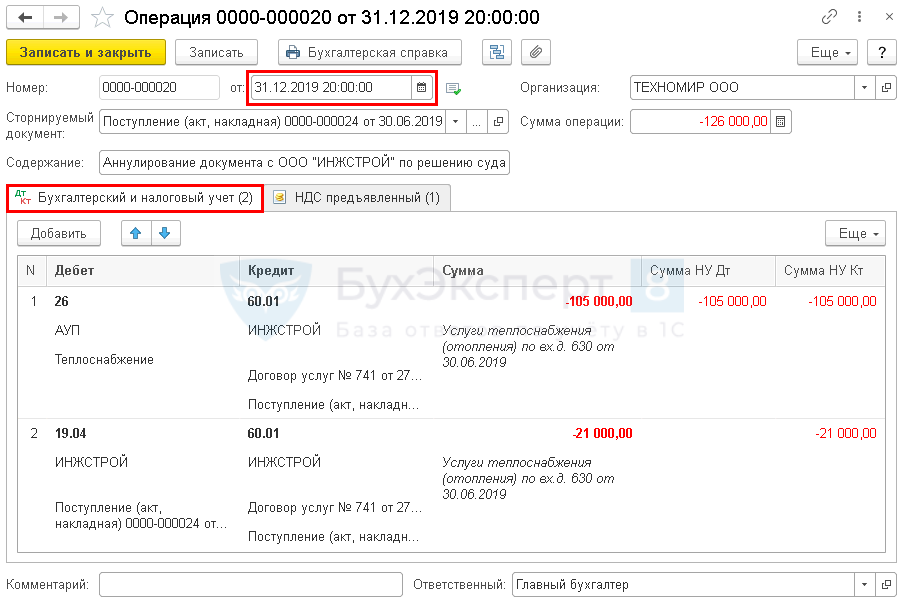

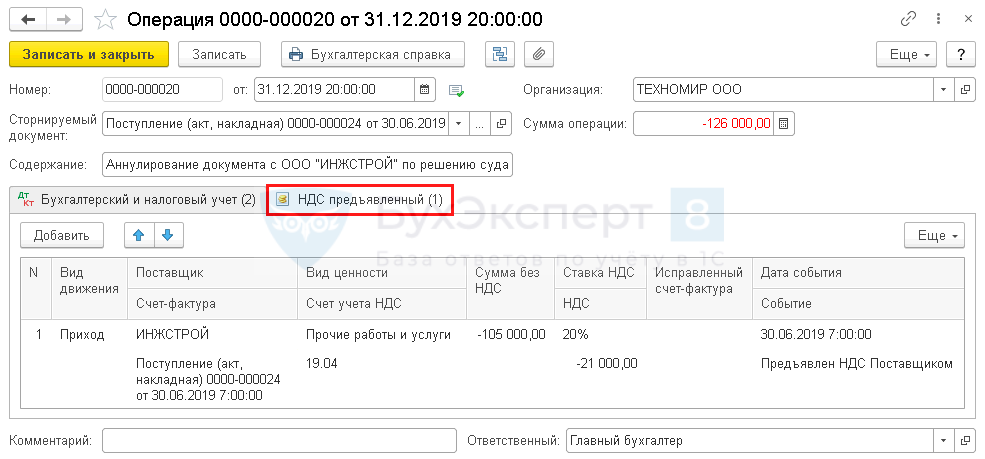

| 31 декабря 2019 | 26 | 60.01 | -105 000 | -105 000 | -105 000 | Аннулирование суммы затрат на услуги | Операция, введенная вручную - Сторно документа |

| 19.04 | 60.01 | -21 000 | -21 000 | Аннулирование суммы входящего НДС | |||

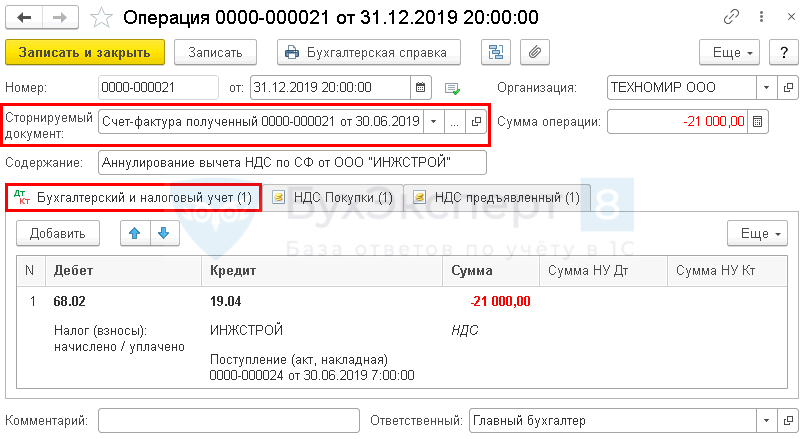

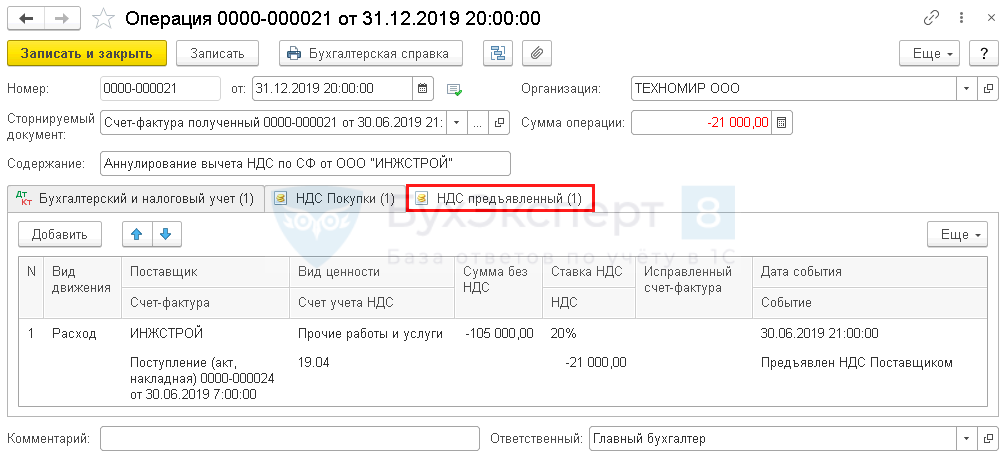

| Аннулирование СФ поставщика | |||||||

| 31 декабря 2019 | 68.02 | 19.04 | -21 000 | Аннулирование НДС принятого к вычету | Операция, введенная вручную - Сторно документа | ||

| --- | --- | 0 | Ручная корректировка регистра НДС Покупки | ||||

| --- | --- | -21 000 | Аннулирование вычета НДС в Доп.листе книги покупок | Отчет Книга покупок - Дополнительный лист за II квартал | |||

| Перезакрытие года | |||||||

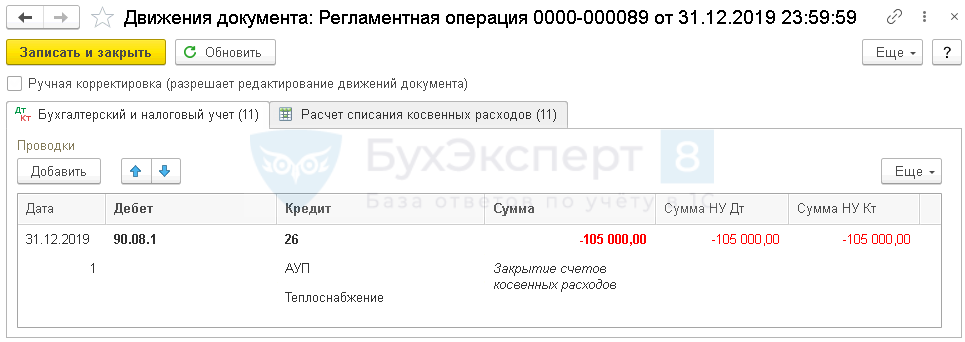

| 31 декабря 2019 | 90.08.1 | 26 | -105 000 | -105 000 | -105 000 | Корректировка управленческих расходов | Закрытие месяца - Закрытие счетов 20,23,25,26 |

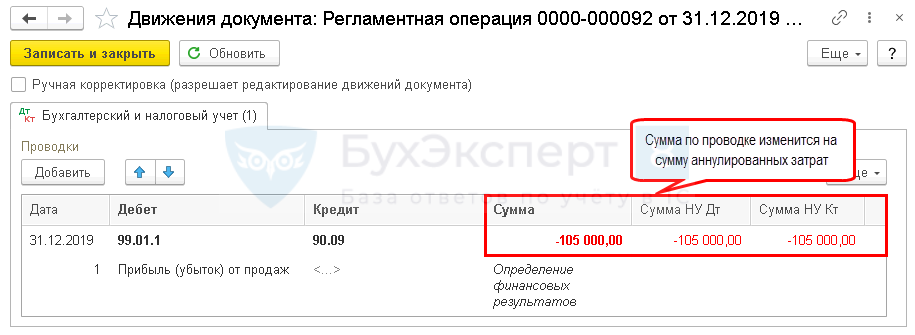

| 99.01.1 | 90.09 | -105 000 | -105 000 | -105 000 | Корректировка финансового результата | Закрытие месяца - Закрытие счетов 90, 91 |

|

| 99.01.1 | 68.04.1 | 3 150 | Доначисление налога на прибыль в федеральный бюджет | Закрытие месяца - Расчет налога на прибыль |

|||

| 99.01.1 | 68.04.1 | 17 850 | Доначисление налога на прибыль в региональный бюджет | ||||

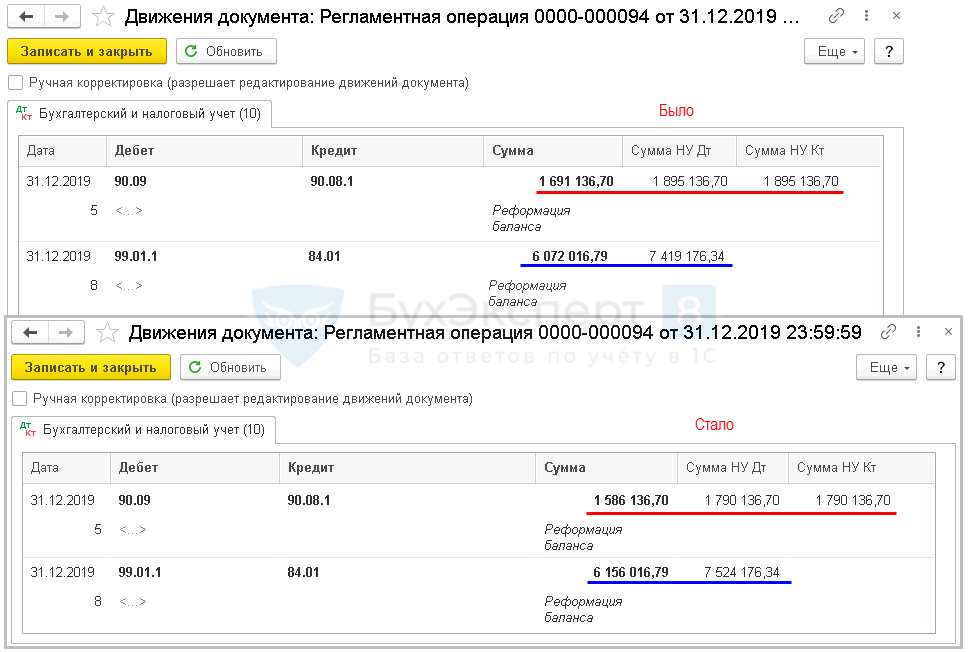

| 90.09 | 90.08.1 | -105 000 | -105 000 | -105 000 | Закрытие субсчета 90.08.1 | Закрытие месяца - Реформация баланса |

|

| 99.01.1 | 84.01 | -84 000 | -105 000 | Закрытие счета 99.01.1 | |||

| Доплата НДС и пеней в бюджет | |||||||

| 13 марта 2020 | 68.02 | 51 | 21 000 | Уплата НДС в бюджет за II квартал по сроку платежа 25 июля, 26 августа, 25 сентября | Списание с расчетного счета - Уплата налога |

||

| 91.02 | 68.02 | 1 684,67 | Начисление пеней по НДС | Операция, введенная вручную - Операция | |||

| 68.02 | 51 | 1 684,67 | Уплата в бюджет пеней по НДС | Списание с расчетного счета - Уплата налога |

|||

| Представление уточненной Декларации по НДС за II кв. в ИФНС | |||||||

| 13 марта 2020 | --- | --- | -21 000 | Отражение суммы НДС к вычету | Регламентированный отчет Декларация по НДС - Раздел 3 стр. 120 |

||

| --- | --- | -21 000 | Аннулирование суммы НДС к вычету по первичному счету-фактуре | Регламентированный отчет Декларация по НДС - Раздел 8 Прил. 1 |

|||

| Доплата налога на прибыль в бюджет | |||||||

| 13 марта 2020 | 68.04.1 | 51 | 3 150 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета - Уплата налога |

||

| 68.04.1 | 51 | 17 850 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета - Уплата налога |

|||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 13 марта 2020 | 99.01.1 | 68.04.1 | 293,58 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную - Операция | ||

| 99.01.1 | 68.04.1 | 1 663,62 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 293,58 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета - Уплата налога |

|||

| 68.04.1 | 51 | 1 663,62 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета - Уплата налога |

|||

| Представление уточненной Декларации по налогу на прибыль в ИФНС | |||||||

| 13 марта 2020 | --- | --- | -105 000 | Ручная корректировка исправленной суммы косвенных расходов за полугодие | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 |

||

| --- | --- | -105 000 | Ручная корректировка исправленной суммы косвенных расходов за 9 месяцев | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 |

|||

| Представление Декларации по налогу на прибыль за год в ИФНС | |||||||

| 30 марта 2020 | --- | --- | -105 000 | Отражение исправленной суммы косвенных расходов за год | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 |

||

Исправление ошибки

БУ

Ошибка прошлого года, выявленная до подписания БФО исправляется в декабре отчетного года (2019) (п. 6 ПБУ 22/2010).

НУ

При занижении налоговой базы ошибка исправляется в периоде возникновения (II квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

НДС

При занижении суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги покупок в периоде принятия НДС к вычету (II квартал 2019)

- аннулировать сумму НДС, принятую к вычету

- подать уточненную декларацию за II квартал 2019

Аннулирование приходного документа

Для того чтобы не перезакрывать все месяцы с июня, а также для совпадения порядка исправления с БУ, рекомендуется:

- отсторнировать сумму расходов в НУ за II квартал в декабре: расходы за год нарастающим итогом будут отражены верно;

- уточненную декларацию по налогу на прибыль за полугодие и 9 месяцев сформировать вручную.

Аннулирование СФ поставщика

Если НДС принимался к вычету документом Формирование записей книги покупок, то дополнительно введите сторно этого документа. И уже данные изменения внесите в нем.

Перезакрытие года

Процедура Закрытие месяца регламентная операция Закрытие счетов 20,23,25,26

Процедура Закрытие месяца регламентная операция Закрытие счетов 90, 91

Например.

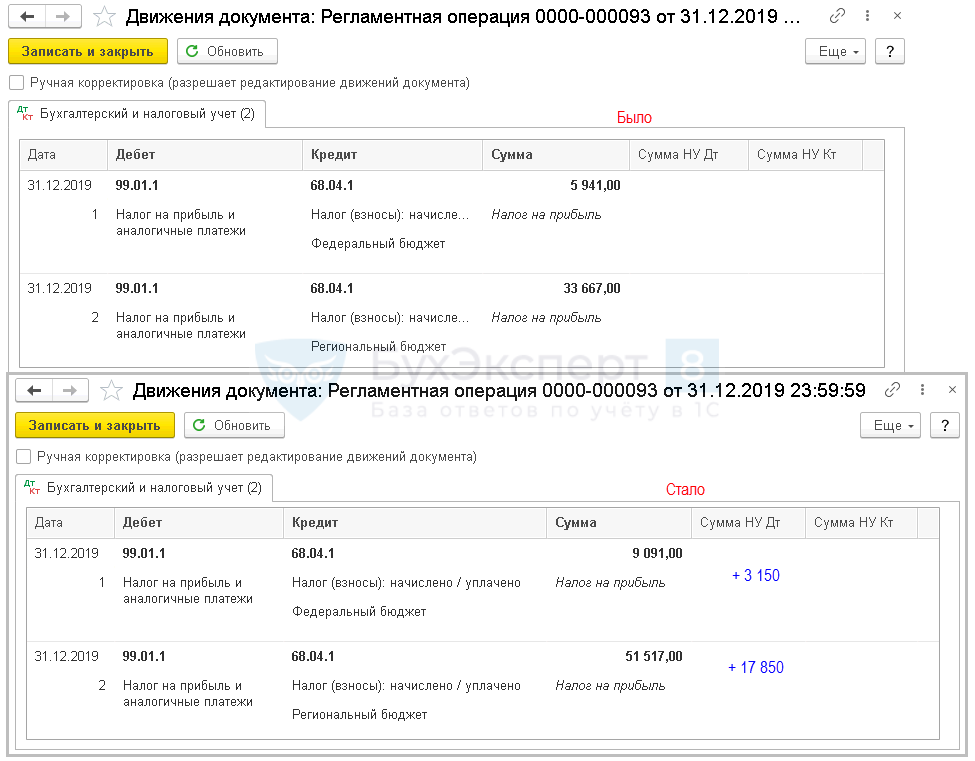

Процедура Закрытие месяца регламентная операция Расчет налога на прибыль

Доначисление налога:

Налогооблагаемая база = 105 000 руб.

- НП в ФБ = 105 000 * 17 % = 17 850 руб.

- НП в ФБ = 105 000 * 3 % = 3 150 руб.

Процедура Закрытие месяца регламентная операция Реформация баланса

Например.

Уточненная декларация по НДС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

При исправлении суммовой ошибки по НДС предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 22 «второй квартал», числовой код периода, за который представляется уточненная декларации.

В Разделе 3 стр. 120 "Сумма НДС, подлежащая вычету": ![]() PDF

PDF

- правильная сумма НДС, принятая к вычету.

В Разделе 8 Приложение N 1 "Сведения из доп. листов книги покупок": ![]() PDF

PDF

- с минусом - аннулированный первичный счет-фактура, код вида операции «01».

Уточненная декларация по налогу на прибыль

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

При исправлении ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, последовательный номер уточненной декларации;

- Налоговый (отчетный) период (код) – 31 «полугодие» (33 «9 месяцев»), числовой код периода предоставления декларации.

В Листе 02 Приложение N 2 стр. 040 «Косвенные расходы» вручную укажите: ![]() PDF

PDF

- правильную сумму косвенных затрат, т.е. сумма по стр. 040 первичной декларации с учетом исправления суммы затрат.

Декларация по налогу на прибыль за текущий период

Декларация по налогу на прибыль за год не была сдана, поэтому ее просто перезаполните. Сумма заполнится автоматически, т.к. внесены все изменения в этом периоде:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 0, первичная декларация;

- Налоговый (отчетный) период (код) – 34 «год», числовой код периода предоставления декларации.

В Листе 02 Приложение N 2 стр. 040 «Косвенные расходы»: ![]() PDF

PDF

- правильная сумма косвенных затрат.

Бухгалтерская отчетность за текущий год

В отчете о финансовых результатах расходы по аннулированному документу отражаются: ![]() PDF

PDF

- стр. 2220 – учтенная сумма управленческих расходов за вычетом аннулированных расходов.

См. также:

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

- Существенность в исправлении ошибок

- Позднее поступление документов: является ли ошибкой в БУ?

- Занижена сумма выручки прошлого года

- Завышены расходы по услугам поставщика прошлого года

- Неучтенная реализация услуг прошлого года

- Пропущенные документы прошлого года от поставщика услуг

- Занижена сумма затрат прошлого года. Занижен транспортный налог

- Завышена сумма затрат прошлого года. Завышен транспортный налог

- Ошибка во взаиморасчетах с покупателем: указан неправильный договор. Обнаружение и исправление ошибки с помощью отчета Анализ Субконто

- Техническая ошибка: номер счета-фактуры введен не верно

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете