При оформлении документов в 1С могут возникать ошибки во взаиморасчетах с контрагентами. На примере неправильно указанного договора в документах расчетов с контрагентом и незаполненной аналитики мы покажем:

- как искать ошибки, используя отчет Анализ субконто;

- как скорректировать расчеты и исправить ситуацию;

- в каких случаях исправление ошибок требует подачи уточненной декларации по НДС.

Содержание

Выявление ошибки

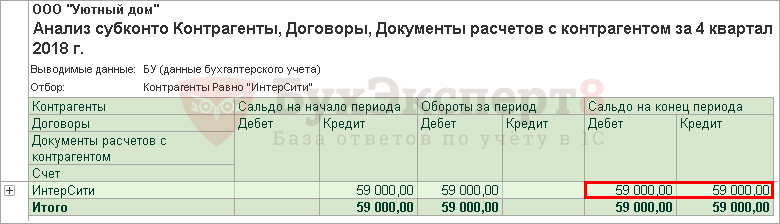

Организация для проверки взаиморасчетов с контрагентом сформировала отчет Анализ субконто, по результатам которого обнаружено развернутое сальдо.

Для дальнейшего определения ошибки осуществлена настройка данного отчета в разрезе договоров и документов расчетов.

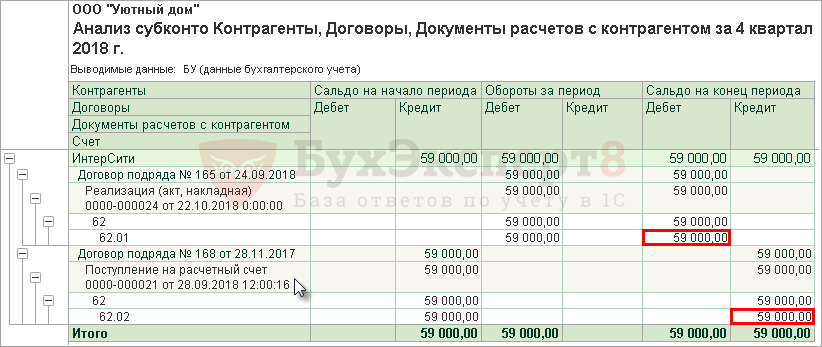

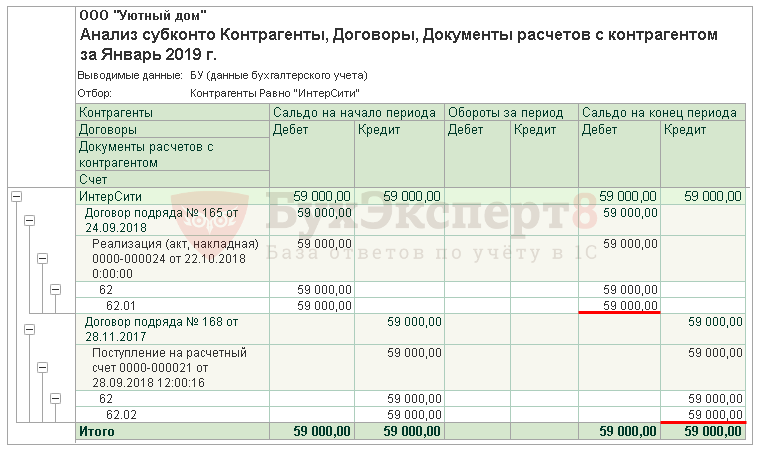

Анализ субконто по контрагенту ИнтерСити показал, что в документах указаны разные договоры с этим контрагентом:

- перечисление аванса отражено по неправильному договору № 168 от 28.11.2017 по счету 62.02 «Расчеты по авансам полученным»;

- расчеты за выполненные работы попали на счет 62.01 «Расчеты с покупателями и заказчиками», но уже по правильному договору — № 165 от 24.09.2018.

Данная ошибка привела к тому что в программе:

- не осуществлен автоматический зачет аванса покупателя;

- НДС при зачете аванса не будет принят к вычету автоматически с помощью документа Формирование записей книги покупок.

Для исправления подобной ошибки необходимо сначала определить – к какому периоду относится неправильный документ: к «закрытому» или «незакрытому».

«Закрытым» периодом является период, по которому определен финансовый результат и сдана отчетность. В 1С закрытый период – это период, за который проведена процедура Закрытия месяца.

В 1С не рекомендуется вносить изменения в «закрытый» период или перепроводить в нем документы: все исправления должны осуществляться в текущем периоде.

Исправление ошибки зависит от момента ее обнаружения:

- если она обнаружена в «незакрытом» периоде оплаты, то необходимо просто зайти в документ расчетов с контрагентом Поступление на расчетный счет и поправить Договор, а после — перепровести документы по контрагенту. Подробнее Неправильный документ в «незакрытом» периоде.

- если ошибка обнаружена в «незакрытом» периоде зачета аванса, а оплата проведена в уже «закрытом» периоде, необходимо воспользоваться документом Корректировка долга вид операции Перенос задолженности. Подробнее Неправильный документ в «закрытом» периоде, зачет аванса в «незакрытом» периоде.

- если зачет аванса должен был произойти в «закрытом» периоде, необходимо воспользоваться документом Корректировка долга вид операции Зачет авансов. Подробнее Неправильный документ в «закрытом» периоде, зачет аванса в «закрытом» периоде.

Неправильный документ в «незакрытом» периоде

28 сентября была получена предоплата от заказчика ООО «ИнтерСити». В результате был выставлен авансовый счет-фактура, исчислен НДС с аванса, который Организация отразила в декларации по НДС за III квартал.

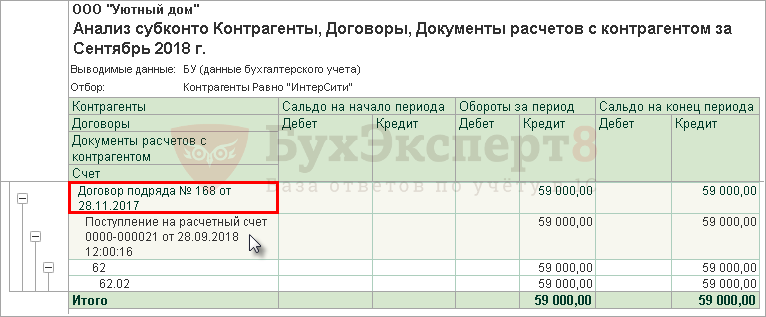

30 сентября при проверке взаиморасчетов с контрагентами с помощью отчета Анализ субконто бухгалтер обнаружил ошибку: при проведении предоплаты от покупателя неправильно был указан договор в программе.

Шаг 1. Исправление ошибки с помощью исправления договора в документе оплаты

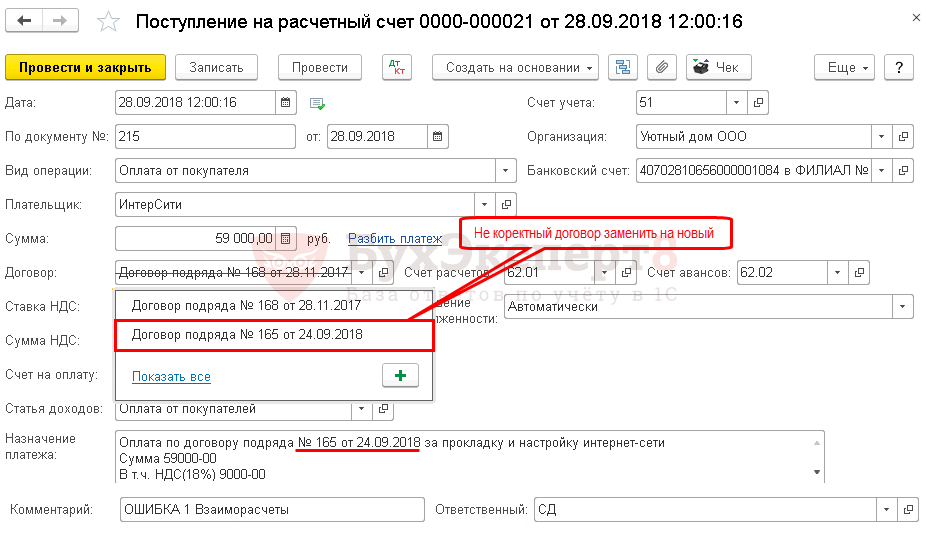

Если период оплаты не закрыт, то необходимо зайти в документ оплаты и исправить в нем договор.

Если вы открыли документ из «закрытого» периода, то перепроводить его не нужно, иначе программа будет требовать повторить процедуру Закрытия месяца уже «закрытого» периода. Поэтому выходить из документа необходимо нажав на крестик вверху.

Документ с некорректным договором можно открыть двойным нажатием по его наименованию в отчете.

Получите понятные самоучители 2026 по 1С бесплатно:

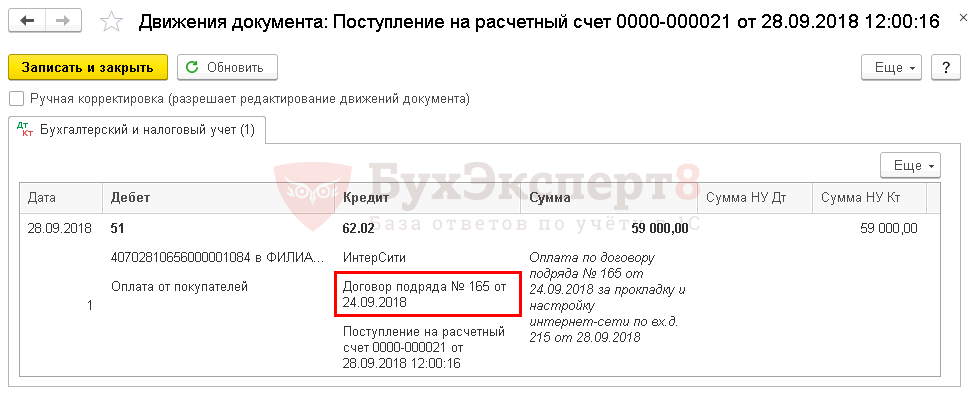

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — отражен аванс от покупателя по правильному договору.

Неправильный документ в «закрытом» периоде, зачет аванса в «незакрытом» периоде

28 сентября была получена предоплата от заказчика ООО «ИнтерСити». В результате был выставлен авансовый счет-фактура, исчислен НДС с аванса, который Организация отразила в декларации по НДС за IIIквартал.

22 октября осуществлена реализация работ заказчику в счет перечисленного ранее им аванса.

31 октября при проверке взаиморасчетов с контрагентами с помощью отчета Анализ субконто бухгалтер обнаружил ошибку: при проведении предоплаты от покупателя неправильно был указан договор в программе.

Шаг 1. Исправление ошибки с помощью переноса аванса на другой договор

Бухгалтер не может исправить договор в документе оплаты от покупателя Поступление на расчетный счет № 21 от 28.09.2018 в связи с тем, что он находится в «закрытом» периоде – IIIквартале. Поэтому аванс необходимо перенести на нужный договор с помощью документа Корректировка долга вид операции Перенос задолженности в разделе Продажи – Расчеты с контрагентами – Корректировка долга.

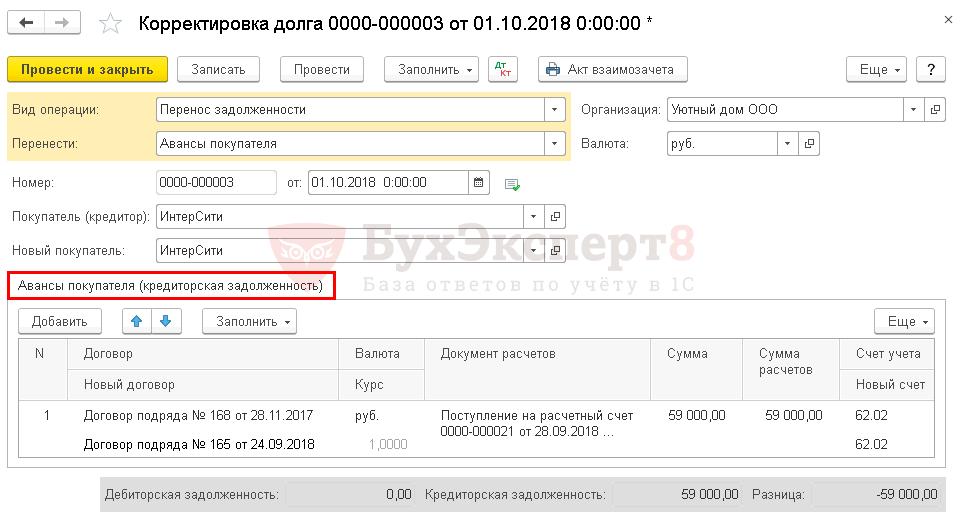

В шапке документа указывается:

- от — первый день месяца «незакрытого» периода для того, чтобы автоматически зачесть аванс при перепроведении документов;

- Перенести — Авансы покупателя;

- Покупатель (кредитор) — ИнтерСити: покупатель, по которому осуществляется корректировка взаиморасчетов;

- Новый покупатель — тот же контрагент.

По кнопке Заполнить автоматически заполняются данные на вкладке Авансы покупателя (кредиторская задолженность):

- Договор — договор по которому ошибочно отражен аванс, выбирается из справочника Договоры. Вид договора — С покупателем;

- Новый договор — договор по которому должен был отражен аванс, выбирается из справочника Договоры. Вид договора — С покупателем;

- Документ расчетов — документ, по которому поступил аванс;

- Сумма — сумма незачтенного аванса;

- Сумма расчетов — сумма аванса, которая будет перенесена на новый договор;

- Счет учета — 62.02 «Расчеты по авансам полученным»;

- Новый счет — также 62.02 «Расчеты по авансам полученным».

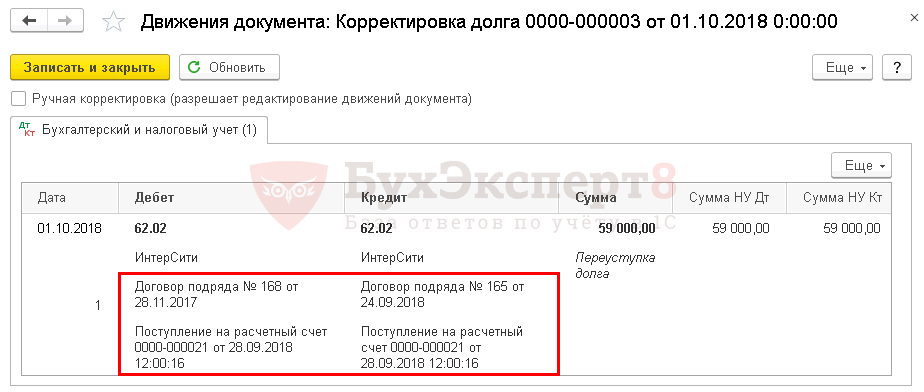

Проводки по документу

Документ формирует проводку:

- Дт 62.02 Кт 62.02 — перенос аванса с одного договора на другой.

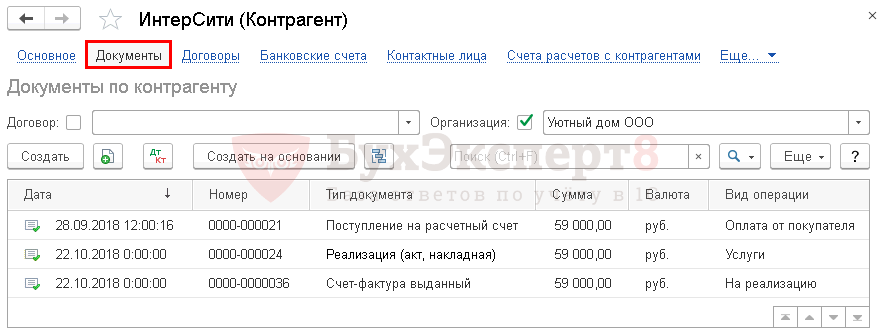

Шаг 2. Перепроведение документов

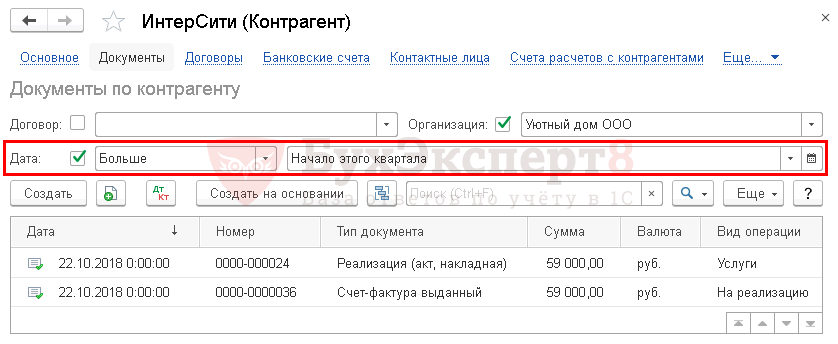

После переноса аванса на другой договор необходимо осуществить перепроведение документов.

Все документы по контрагенту можно посмотреть в карточке контрагента по ссылке Документы.

Бухэксперт советует выполнять полное перепроведение документов, введенных по контрагенту, только в незакрытом периоде.

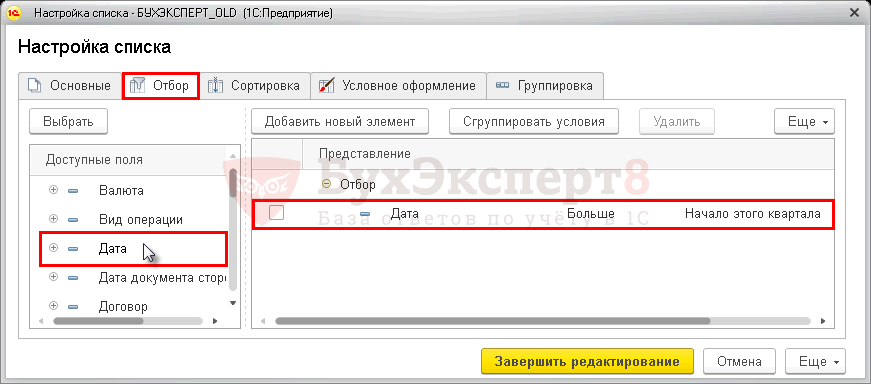

Для группового перепроведения документов по контрагенту за определенный период необходимо:

- настроить список документов по кнопке Еще — Настроить список;

- на вкладке Отбор установить отбор по дате.

Это необходимо для того, чтобы отбросить документы по контрагенту, которые нельзя перепроводить.

Изучить подробнее о настройке журналов документов

В нашем примере мы отобрали все документы текущего квартала.

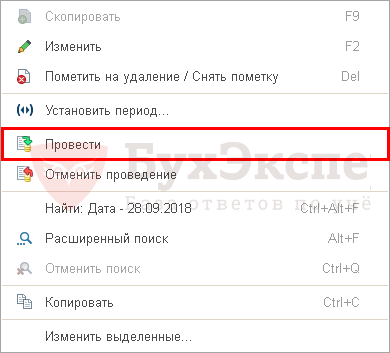

Чтобы выделить все нужные документы, можно воспользоваться:

- сочетанием клавиш Ctrl+A — выделяет все документы;

- клавишей Ctrl — зажав ее, вы выделите только те документы, которые будут выбраны.

Далее все выбранные документы нужно перепровести по кнопке Еще — Провести.

Шаг 3. Проверка

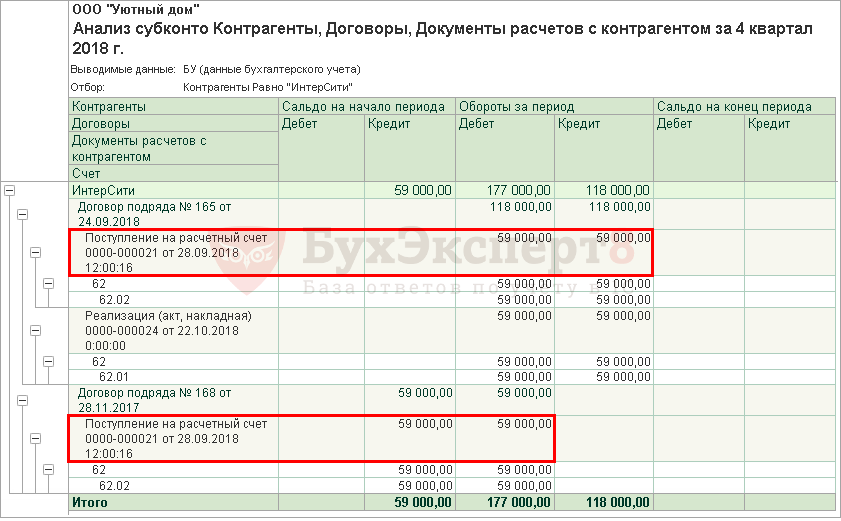

После перепроведения документов снова сформируем отчет Анализ субконто.

Из отчета видно, что с помощью документа Корректировка долга аванс по документу Поступление на расчетный счет № 21 от 28.09.2018 перенесен на новый договор № 165 от 24.09.2018. Конечное сальдо по документам расчетов и счетам отсутствует. Следовательно, зачет аванса в документе Реализация (акт, накладная) выполнен корректно.

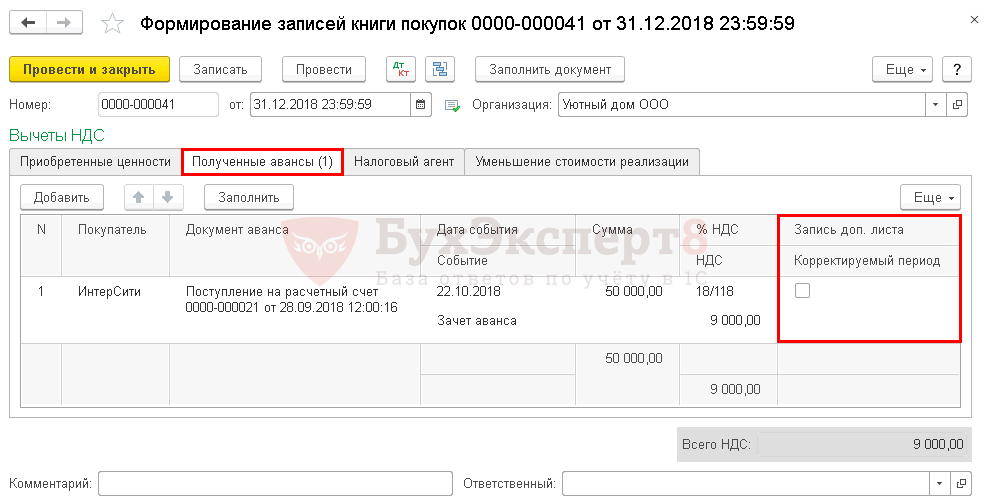

Шаг 4. Принятие НДС к вычету по зачтенному авансу

Поскольку зачет аванса произошел в периоде, в котором исправили ошибку, уточненную декларацию подавать не нужно.

Вычет оформляется стандартным способом через документ Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Полученные авансы необходимо воспользоваться кнопкой Заполнить.

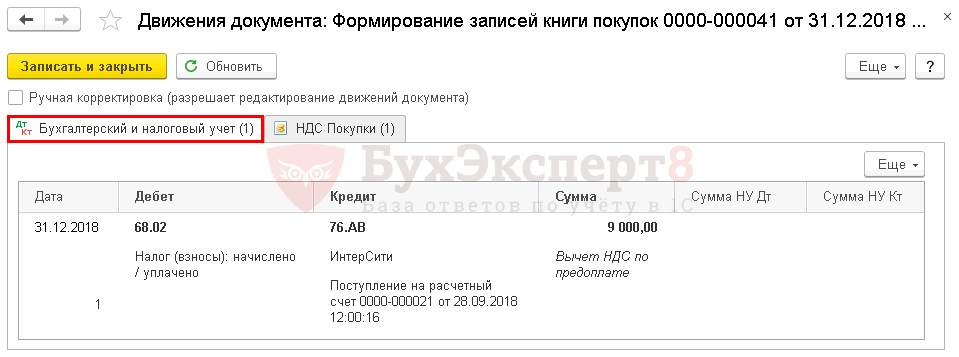

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 76.АВ — НДС с зачтенного аванса принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. ![]() PDF

PDF

Шаг 5. Представление декларации по НДС

В декларации сумма НДС, подлежащая восстановлению, отражается:

- в стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…» Раздела 3:

PDF

PDF

- сумма НДС, подлежащая к вычету.

- в Разделе 8 «Сведения из книги покупок»:

- авансовый счет-фактура выданный, код вида операции «22».

Неправильный документ в «закрытом» периоде, зачет аванса в «закрытом» периоде

28 сентября была получена предоплата от заказчика ООО «ИнтерСити». В результате был выставлен авансовый счет-фактура, исчислен НДС с аванса, который Организация отразила в декларации по НДС за III квартал.

22 октября осуществлена реализация работ заказчику в счет перечисленного ранее им аванса.

31 января при проверке взаиморасчетов с контрагентами с помощью отчета Анализ субконто бухгалтер обнаружил ошибку: при проведении предоплаты от покупателя неправильно был указан договор в программе. Отчетность по НДС за IV квартал сдана.

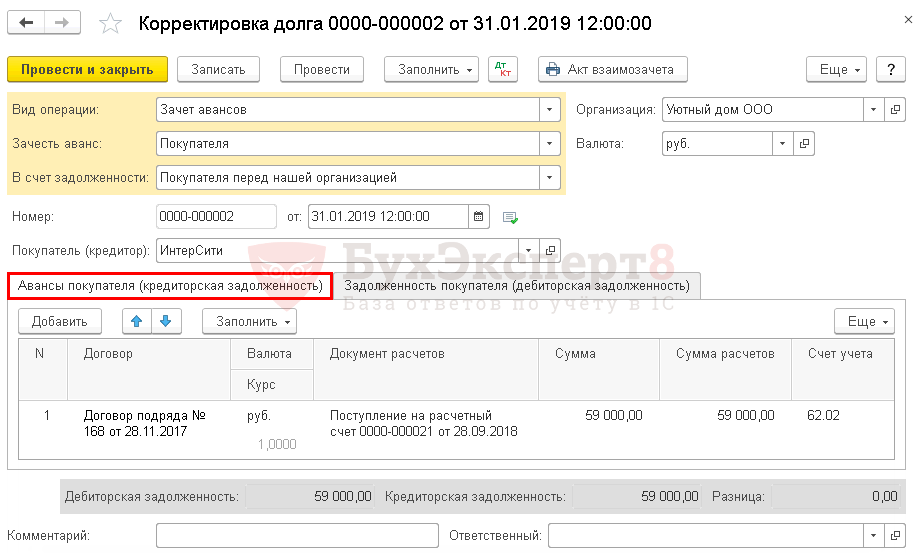

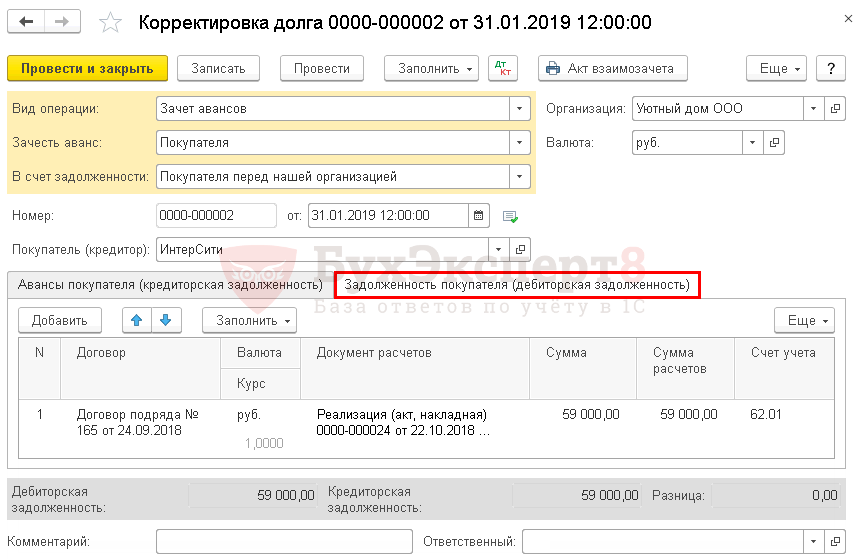

Шаг 1. Исправление ошибки через корректировку взаиморасчетов

Так как документ оплаты и реализация находятся в закрытом периоде, необходимо провести зачет аванса документом Корректировка долга вид операции Зачет аванса в разделе Продажи – Расчеты с контрагентами – Корректировка долга.

В шапке документа указывается:

- Зачесть аванс — Покупателя;

- В счет задолженности — Покупателя перед нашей организацией;

- Покупатель (кредитор) — ИнтерСити: покупатель, по которому осуществляется корректировка взаиморасчетов.

По кнопке Заполнить автоматически заполняются данные на вкладке Авансы покупателя (кредиторская задолженность):

- Договор — договор по которому ошибочно отражен аванс, выбирается из справочника Договоры, Вид договора — С покупателем;

- Документ расчетов —документ, по которому поступил аванс;

- Сумма — сумма не зачтенного аванса;

- Сумма расчетов — сумма аванса, которая будет перенесена на новый договор;

- Счет учета — 62.02 «Расчеты по авансам полученным».

и на вкладке Задолженность покупателя (дебиторская задолженность):

- Договор — договор по которому должен был отражен аванс и проведена реализация работ, выбирается из справочника Договоры, Вид договора — С покупателем;

- Документ расчетов — документ, по которому отражены выполненные работы;

- Сумма — сумма выполненных работ;

- Сумма расчетов — сумма, которая будет оплачена авансом;

- Счет учета — 62.01 «Расчеты с покупателями и заказчиками».

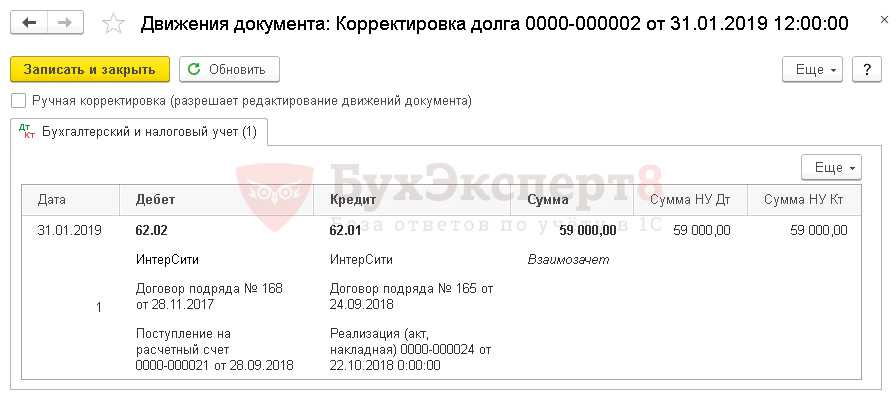

Проводки по документу

Документ формирует проводку:

- Дт 62.02 Кт 62.01 — зачет аванса в счет выполненных работ.

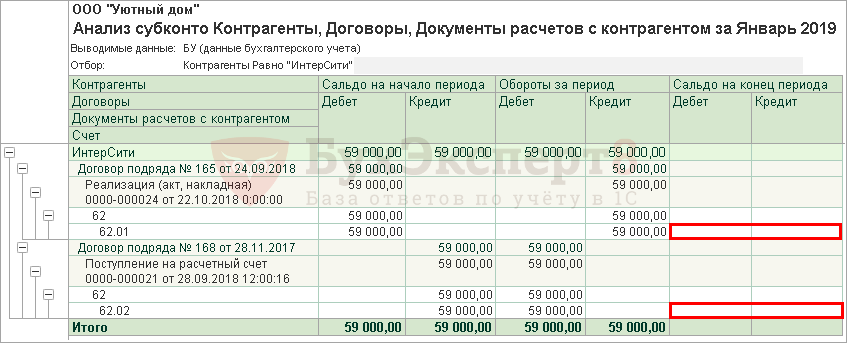

Шаг 2. Проверка

После зачета аванса снова сформируем отчет Анализ субконто.

Из отчета видно, что с помощью документа Корректировка долга аванс по документу Поступление на расчетный счет № 21 от 28.09.2018 зачтен в счет выполненных работ по документу Реализация (акт, накладная) № 24 от 22.10.2018. Конечное сальдо по документам расчетов и счетам отсутствует. Следовательно, зачет аванса в документе Корректировка долга выполнен корректно.

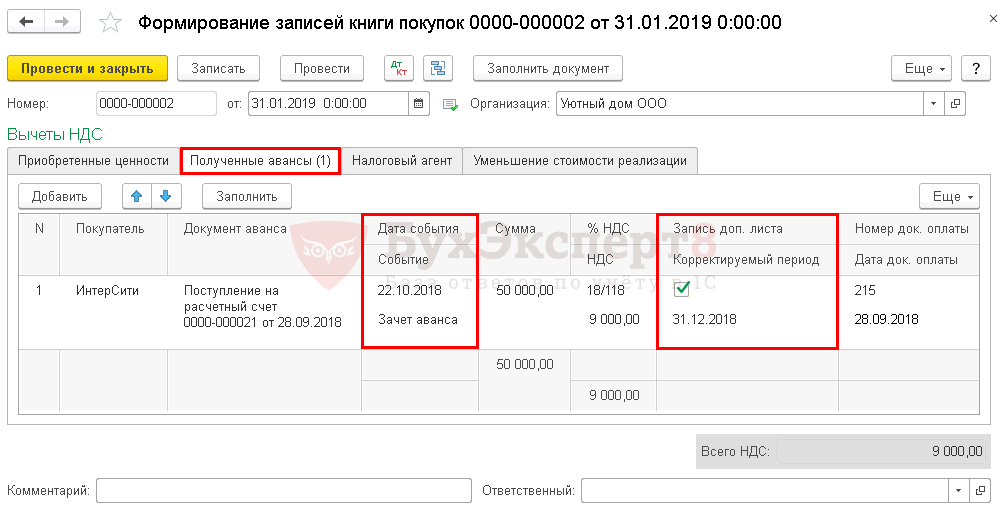

Шаг 3. Принятие НДС к вычету по зачтенному авансу с помощью уточненной декларации

Вычет НДС с зачтенных авансов должен быть принят в том периоде, в котором возникло право на него. Перенос вычета НДС, право на который дает п. 1.1 ст. 172 НК РФ, не распространяется на авансы.

Поэтому, если зачет аванса оформлен документом Корректировка долга с видом операции Зачет авансов в последующих кварталах, а не тогда, когда он должен был произойти, правом на вычет НДС можно воспользоваться лишь подав уточненную декларацию по НДС.

Вычет также оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

В документе указывается:

- Дата события — дата зачета аванса, когда он должен был произойти;

- Запись доп. листа — проставить флажок;

- Корректируемый период — последний день месяца налогового периода, в котором получено право на вычет по НДС с аванса;

- Номер док. оплаты — номер документа оплаты;

- Дата док. оплаты — дата документа оплаты.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 76.АВ — НДС с зачтенного аванса принят к вычету.

Авансовый счет-фактура будет зарегистрирован в дополнительном листе Книги покупок за IV квартал, т. е. в периоде зачета аванса.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. ![]() PDF

PDF

Шаг 4. Представление уточненной декларации по НДС

Налогоплательщик обязан подать уточненную декларацию за период, в котором производилось исправление ошибки. В нашем примере за IV квартал.

На титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, т. е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 24 «четвертый квартал», т. е. код периода, за который представляется уточненная декларации.

В Разделе 3 стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…»: ![]() PDF

PDF

- сумма НДС, подлежащая к вычету.

В Разделе 8 Приложение 1 «Сведения из доп. листов книги покупок»:

- с плюсом — авансовый счет-фактура выданный, код вида операции «22».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете