Рассмотрим особенности отражения в 1С операций у налогового агента по НДС (далее НА) при приобретении услуг, работ у иностранца – какими документами и в каком порядке следует пользоваться, чтобы автоматизировать свою работу в программе.

Вопросы настроек в 1С у НА, а также Особенности учета у налогового агента при приобретении услуг у иностранца и Определение места реализации услуг иностранцами рассмотрены в отдельных статьях.

Содержание

- Налоговый агент при приобретении услуг у иностранца

- Пошаговая инструкция

- Настройка функциональности

- Договор с иностранной компанией на оказание услуг

- Перечисление аванса поставщику

- Выставление СФ в качестве налогового агента

- Отражение в учете консультационных услуг

- Отражение на ЕНС совокупной обязанности по НДС

- Уплата НДС в бюджет налоговым агентом

- Принятие НДС к вычету, уплаченного налоговым агентом

В 2023 — 2027 годах признание курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ). Подробнее в статье >>

Налоговый агент при приобретении услуг у иностранца

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

01 сентября Организация-плательщик НДС заключила контракт с иностранной компанией на оказание консультационных услуг на сумму 1 200 USD (с учетом НДС).

Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

30 сентября Организация перечислила 100% предоплату контрагенту в размере 1 200 USD (99 600 руб.) — за минусом удержанного НДС, а также включила НДС с аванса в декларацию за 3 квартал в сумме 19 920 руб.

14 октября услуги были оказаны.

Условные курсы для оформления примера:

- 30 сентября курс 83,00 руб./ USD;

- 14 октября курс 85,00 руб./ USD.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор с иностранной компанией на оказание услуг | |||||||

| 01 сентября | Договор на оказание услуг, организация выступает налоговым агентом (п. 2 ст. 161 НК РФ) | Справочник Договоры | |||||

| Перечисление аванса иностранному поставщику | |||||||

| 30 сентября | 52 | 91.01 | 400 000 | 400 000 | Переоценка валютных остатков на валютном счете | Списание с расчетного счета — Оплата поставщику | |

| 60.22 | 52 | 99 600 | 99 600 | Перечисление аванса поставщику | |||

| Исчисление НДС и выставление СФ в качестве налогового агента | |||||||

| 30 сентября | 76.НА | 68.32 | 19 920 | Выставление СФ налоговым агентом | Счет-фактура выданный налогового агента |

||

| 19 920 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||||

| Отражение в учете консультационных услуг | |||||||

| 14 октября | 26 | 60.21 | 99 600 | 99 600 | 99 600 | Учет затрат на услуги | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) |

| 19.04 | 76.НА | 19 920 | Принятие к учету НДС | ||||

| 60.21 | 60.22 | 99 600 | 99 600 | 99 600 | Зачет аванса | ||

| Отражение на ЕНС совокупной обязанности | |||||||

| 28 октября 28 ноября 28 декабря |

68.32 | 68.90 | 6 640 | ЕНП начисление (НДС налогового агента) | Начисление налогов на единый налоговый счет | ||

| Уплата НДС в бюджет налоговым агентом | |||||||

| 28 октября 28 ноября 28 декабря |

68.90 | 51 | 6 640 | Уплата 1/3 НДС в бюджет в составе ЕНП | Списание с расчетного счета — Уплата налога | ||

| Принятие НДС к вычету, уплаченного налоговым агентом | |||||||

| 31 декабря | 68.02 | 19.04 | 19 920 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| 19 920 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||||

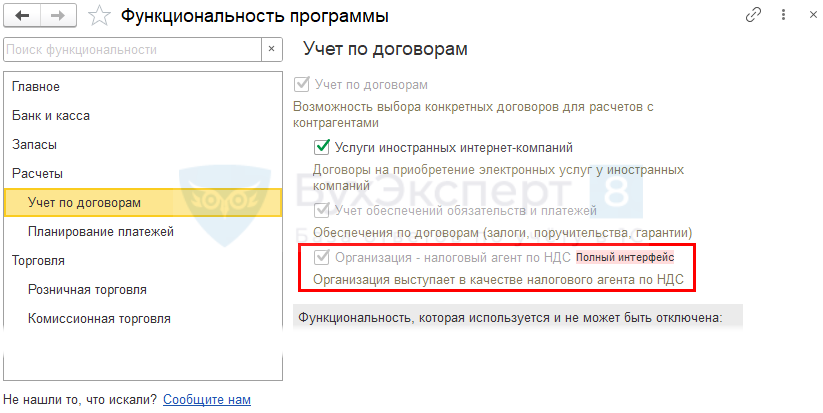

Настройка функциональности

В разделе Главное — Функциональность — Учет по договорам установите флажок Организация — налоговый агент по НДС.

Получите понятные самоучители 2026 по 1С бесплатно:

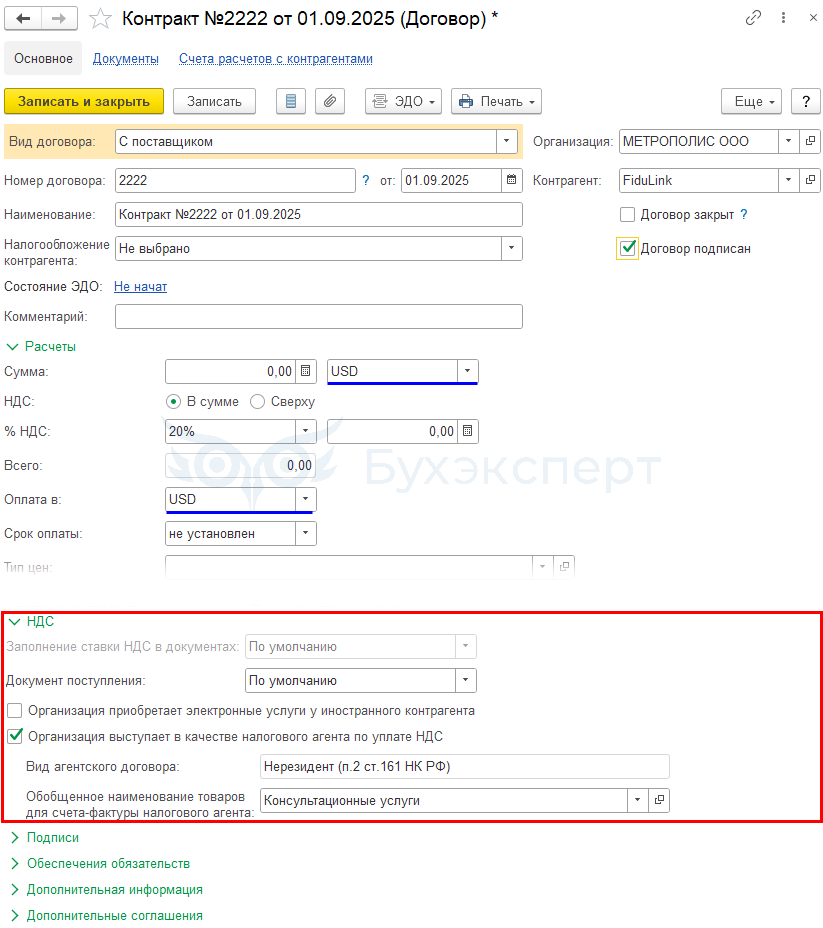

Договор с иностранной компанией на оказание услуг

При приобретении услуг (работ) у иностранца карточка Договоры в 1С заполняется следующим образом:

- В разделе Расчеты

- Сумма — USD, т. е. валюта, в которой заключен договор

- Оплата в: — USD, т. е. валюта платежа

- В разделе НДС

- установлен флажок Организация выступает в качестве налогового агента по уплате НДС

- Вид агентского договора — Нерезидент (п. 2 ст. 161 НК РФ)

- Обобщенное наименование товаров для счета-фактуры налогового агента – наименование, указываемое в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» в документе Счет-фактура выданный налогового агента, выбирается из справочника Номенклатура

Если в документе Счет-фактура выданный налогового агента формулировка в графах Номенклатура и Содержание услуги, доп. сведения отличаются друг от друга, то в графу 1 печатной формы СФ будет выводиться информация из графы Содержание услуги, доп. сведения.

Требования и порядок заполнения наименования оказанных услуг (работ) в СФ установлены в п. п. 5, 5.1 ст. 169 НК РФ и п. 2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 N 1137.

Выбор аналитики Вид агентского договора Нерезидент (п. 2 ст. 161 НК РФ) в карточке Договоры с поставщиком влияет на корректное заполнение декларации по НДС.

В Разделе 2 декларации «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента» по стр. 070 будет заполнен код 1011721.

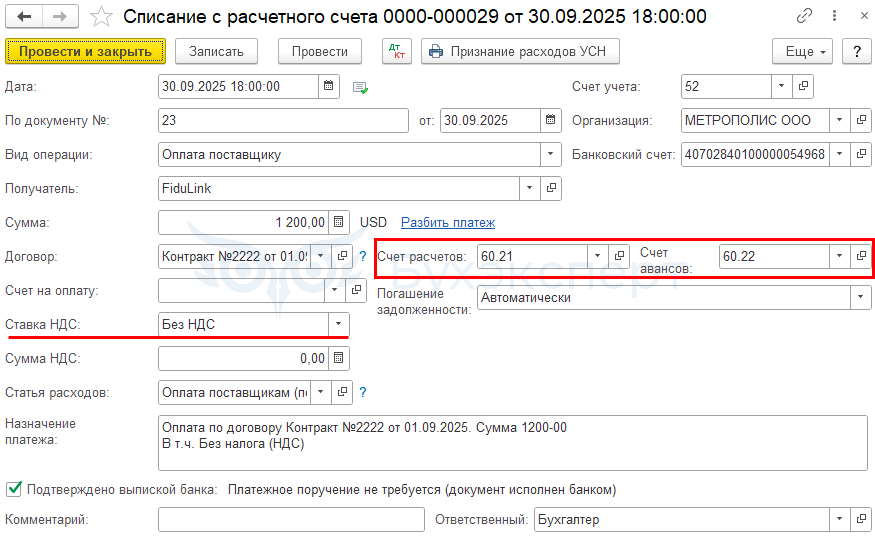

Перечисление аванса поставщику

Перечисление аванса иностранному поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

При выборе договора в валюте в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком:

- Счет расчетов – 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»

- Счет авансов – 60.22 «Расчеты по авансам выданным (в валюте)»

При перечислении аванса нерезиденту в поле Ставка НДС установите значение Без НДС.

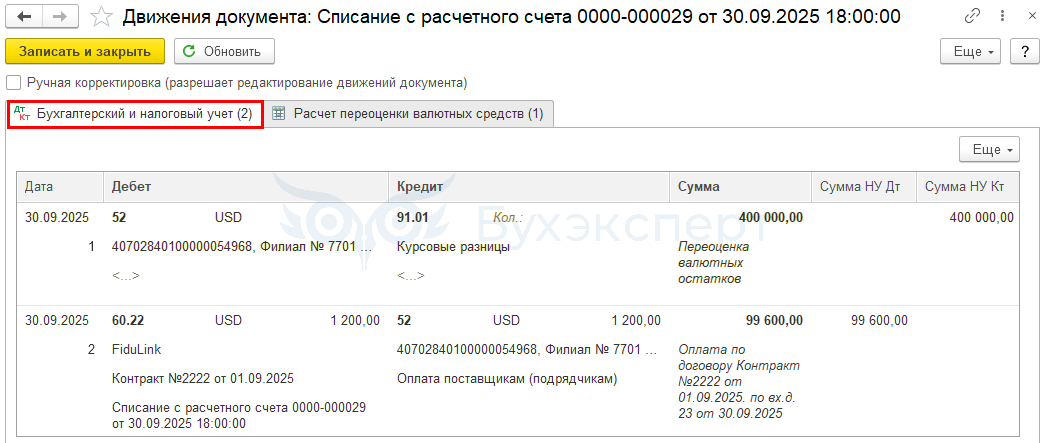

Проводки по документу

Документ формирует проводки:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете

- Дт 60.22 Кт 52— аванс, выданный иностранному поставщику

Проверка расчета переоценки валютных остатков

Дата Сумма, USD Курс ЦБ (USD) Сумма (руб.) 31 августа Остаток на счете 100 000 79 7 900 000 30 сентября Переоценка на момент оплаты 100 000 83 8 300 000 30 сентября Курсовая разница 400 000

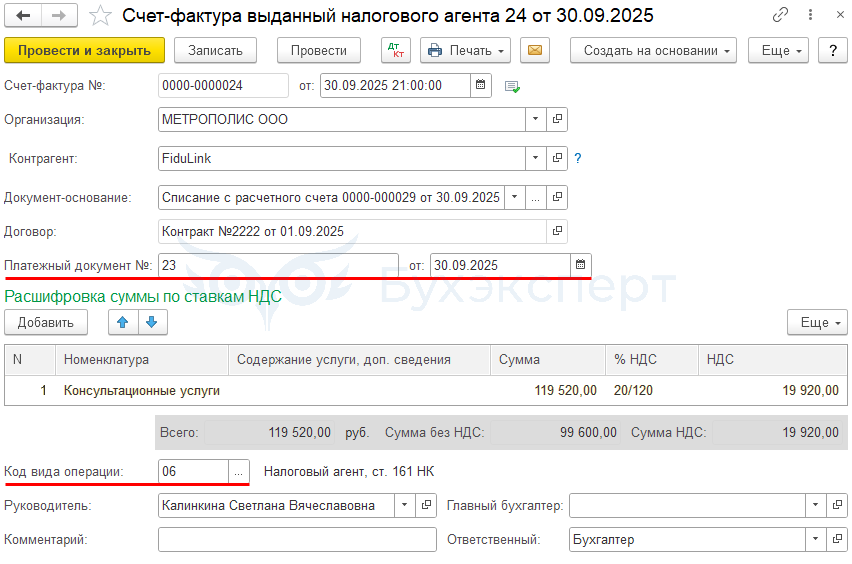

Выставление СФ в качестве налогового агента

При расчетах в валюте, НДС исчисляется по курсу ЦБ РФ на дату перечисления оплаты иностранцу (п. 3 ст. 153 НК РФ, п. 3 ст. 166 НК РФ, Письмо Минфина от 03.05.2018 N 03-07-08/29875).

Создать документ Счет-фактура выданный вид Налоговый агент можно из документа Списание с расчетного счета вида операции Оплата поставщику по кнопке Создать на основании.

В счете-фактуре (далее СФ) в автоматическом режиме заполняется код вида операции 06 «Налоговый агент, ст. 161 НК РФ».

Поле Платежный документ №…от укажите дата и номер платежно-расчетного документа об оплате услуг (п. «з» п. 1 Правил заполнения счета-фактуры).

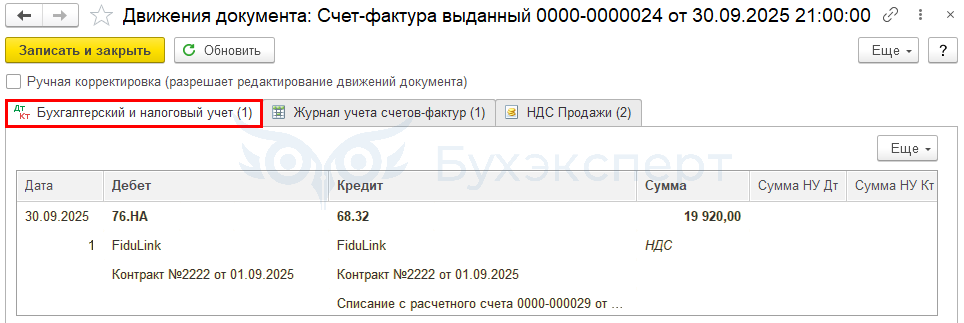

Проводки по документу

Документ формирует проводку:

- Дт 76.НА Кт 68.32 — начисление НДС налогового агента

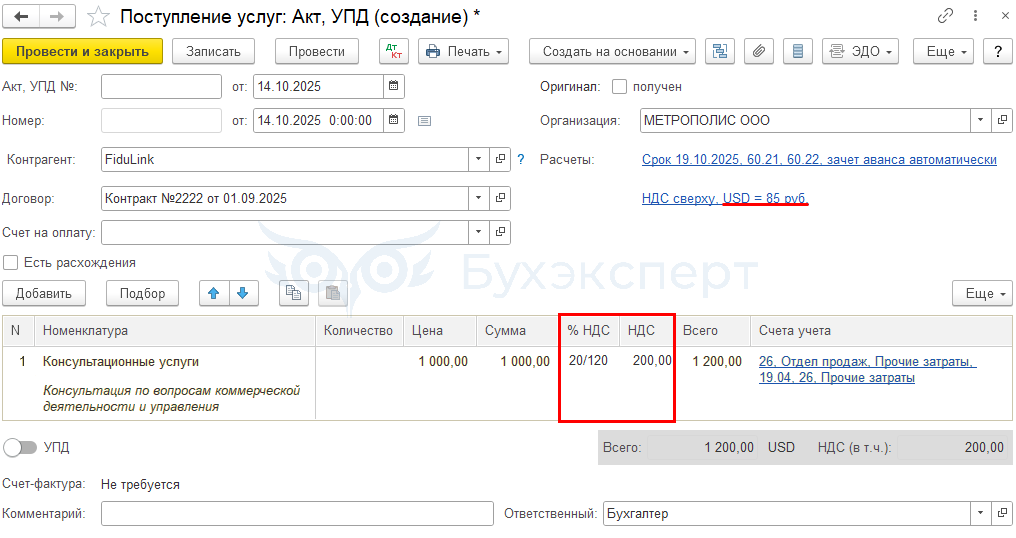

Отражение в учете консультационных услуг

Оказание услуг оформите документом Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД).

В форме Цены в документе устанавливается курс из справочника Валюты на дату отражения документа Поступление (акт, накладная, УПД).

Курс на дату оказания услуги используется только для пересчета неоплаченной части услуг. Оплаченная стоимость услуг учитывается по курсу предоплаты (абз. 2 п. 9 ПБУ 3/2006, абз. 4 п. 10 ст. 272 НК РФ).

В нашем примере для определения суммы в рублевом эквиваленте курс берется:

- из документа Списание с расчетного счета, т. к. была 100% предоплата. Курс, который указан в документе Поступление (акт, накладная, УПД) в форме Цены в документе из справочника Валюты не участвует в расчете рублевой оценки

В первичных документах от поставщика НДС нет, но в документе Поступление (акт, накладная, УПД) устанавливается ставка НДС 20/120 и налоговым агентом самостоятельно выделяется сумма НДС.

В табличной части цены указываются в валюте, но в проводках суммы выражены в рублевом эквиваленте.

Это связано с тем, что учет в РФ ведется в рублях. Активы или обязательства в иностранной валюте подлежат пересчету в рубли (ПБУ 3/2006).

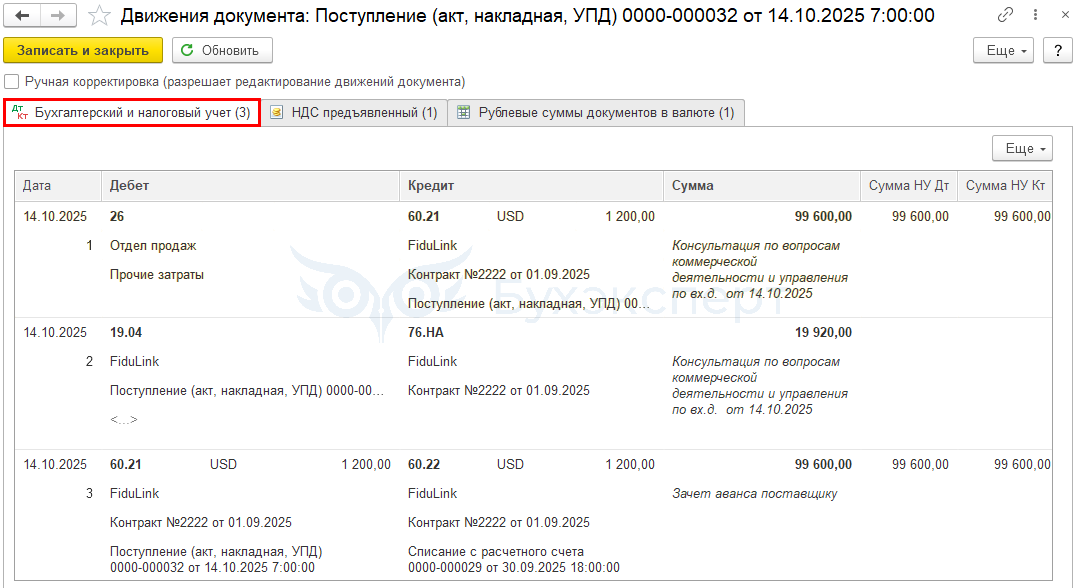

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 60.21 — учет расходов на услуги иностранца

- Дт 19.04 Кт 76.НА — принятие к учету НДС

- Дт 60.21 Кт 60.22 — зачет аванса

Проверка сформированной суммы документа

Стоимость в USD Событие Курс ЦБ РФ (USD) Стоимость в руб. Оплаченная сумма 1 200 Аванс 83 99 600 Сумма НДС 240 Выставление СФ налогового агента 83 19 920 Сумма всего 1 440 119 520

Отражение на ЕНС совокупной обязанности по НДС

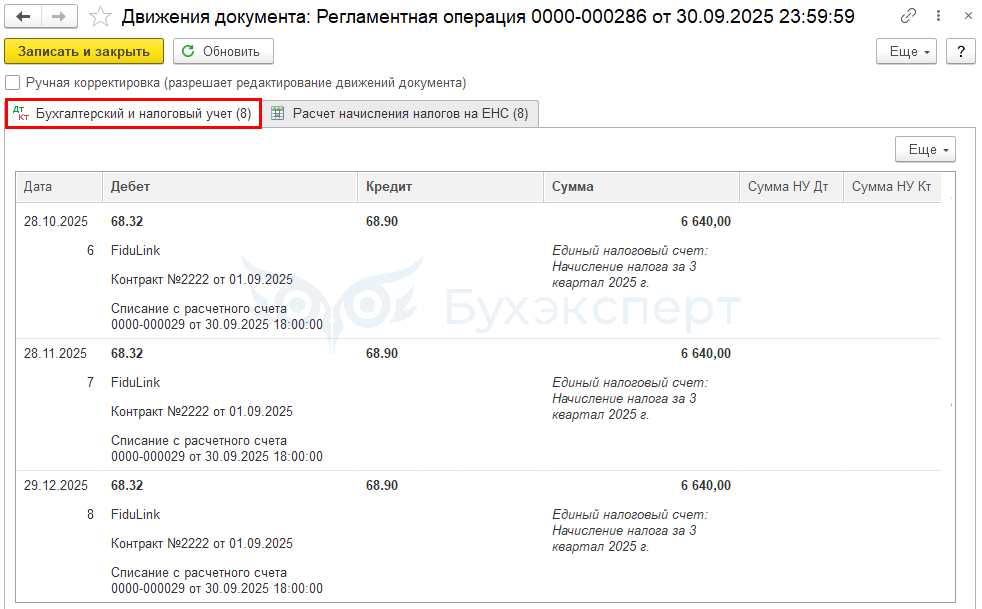

Налоговый агент уплачивает НДС в общем порядке — по 1/3 не позднее 28 числа каждого из трех месяцев, следующих за истекшим налоговым периодом в составе ЕНП.

Уведомление об исчисленных суммах налогов подавать не нужно, т. к. декларация по НДС подается одновременно с уплатой.

Налог, удержанный у иностранного контрагента, не следует путать с НДС, исчисленным по собственным операциям. НДС налогового агента всегда учитывается отдельно:

- Дт 76.НА Кт 68.32

- Дт 68.32 Кт 68.90

Вычет НДС агентом применяется исключительно к налоговой базе организации:

- Дт 19 Кт 60.01

- Дт 68.02 Кт 19

Подробнее Кто такой налоговый агент.

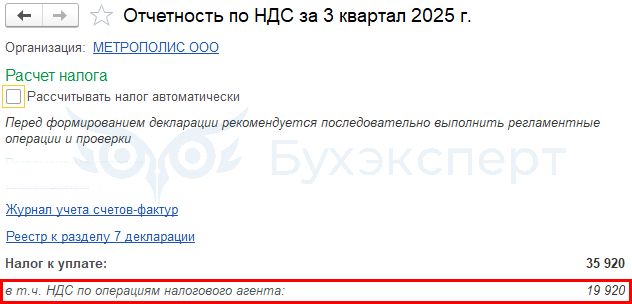

В Помощнике по налогу (Операции — Отчетность по НДС или Главное — Задачи организации) НДС налогового агента выделяется отдельно.

Перенос начисленного НДС налогового агента на ЕНС отражается регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца.

Уплата НДС в бюджет налоговым агентом

Для уплаты налога за квартал перейдите в Помощник по уплате ЕНП из Задач организации.

НДС налогового агента уплачивается в размере 1/3 в составе общей суммы.

Уплату НДС в бюджет отразите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки.

- Дт 68.90 Кт 51 — пополнение ЕНС

После зачета налога сформируйте документ Сведения об уплате налогов.

Принятие НДС к вычету, уплаченного налоговым агентом

НДС принимается к вычету в периоде выполнения условий (п. 3 ст. 168, п. 1, п. 3, п. 12 ст. 171, п. 1 ст. 172, п. 5 ст. 174 НК РФ):

- налоговый агент является налогоплательщиком НДС

- услуги приобретены для деятельности, облагаемой НДС

- налоговый агент подал декларацию по НДС с суммой налога к уплате

- в наличии правильно оформленный СФ, выданный самим же НА

- услуги приняты к учету

Вычет НДС налогового агента на будущие периоды Письмо Минфина от 14.07.2020 N 03-07-14/61018).

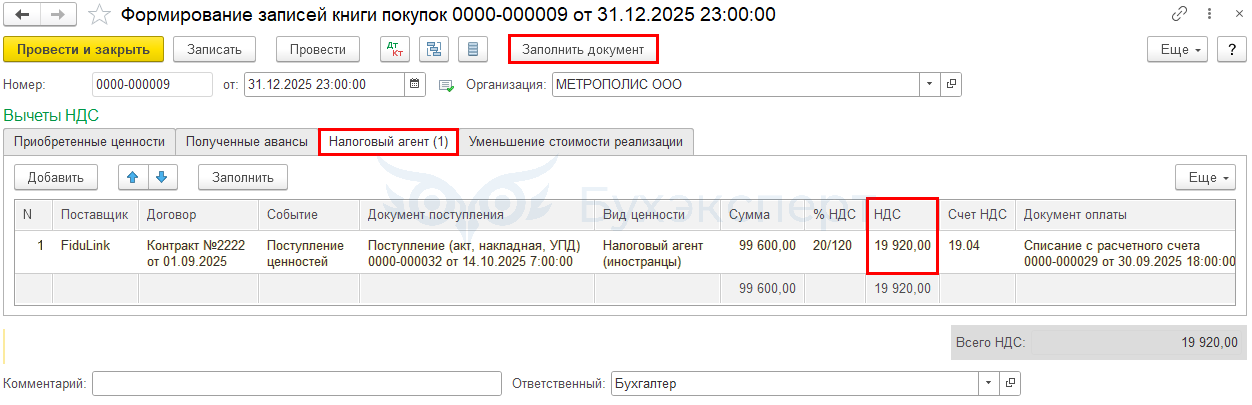

Принятие НДС к вычету оформляется в квартале выполнения всех условий (в нашем примере — 4 кв.) документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

Для автоматического заполнения вкладки Налоговый агент воспользуйтесь кнопкой Заполнить.

НДС налогового агента принимается к вычету в полной сумме.

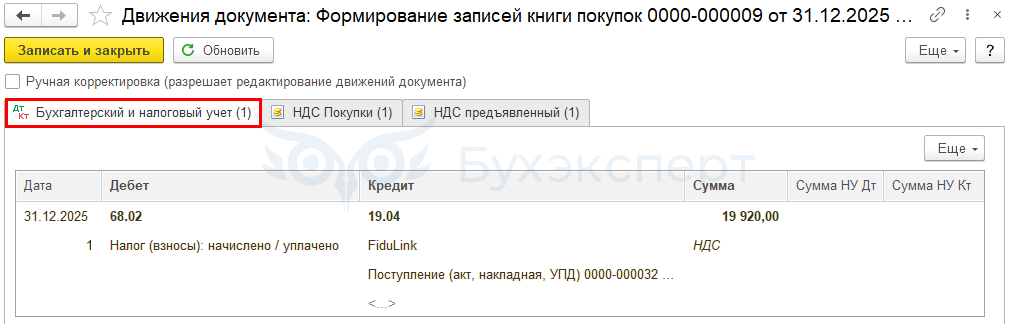

Проводки по документу

Проверка

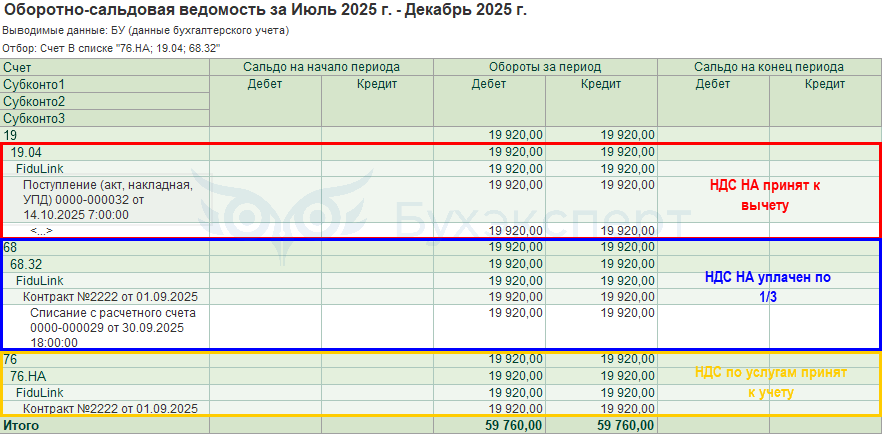

Проверку состояния расчетов по НДС налогового агента на последний день квартала, когда выполнены условия по принятию к вычету НДС, можно сделать в отчете Оборотно-сальдовая ведомость по счетам 19, 68.32 и 76.НА.

Декларация по НДС

Декларация по НДС в части операций налогового агента будет заполнена следующим образом.

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента» в квартале удержания:

- стр. 060 – сумма исчисленного НДС по данным налогового агента

- стр. 070 – код операции «1011721»

По каждому иностранному лицу заполняется отдельный Раздел 2.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный налогового агента. Код вида операции «06»

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету» в квартале принятия к вычету:

- сумма НДС, подлежащая к вычету

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура выданный налогового агента. Код вида операции «06»

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. По указанному примеру возникло несколько вопросов:

1. Правильно ли я понимаю, что цена по договору 1440 USD (в т.ч. НДС)?

2. Акт на услугу выставлен на сумму 1200 USD (то есть, очищенный от НДС)?

3. Почему в табличной части документа Поступления НДС выделен по расчетной ставке из суммы 1200 USD (НДС 200 USD), а в проводках на счете 19 рублевый эквивалент рассчитан автоматически из суммы 240 USD?

Здравствуйте!

При расчетах в валюте, НДС исчисляется по курсу ЦБ РФ на дату перечисления оплаты иностранцу (п. 3 ст. 153 НК РФ, п. 3 ст. 166 НК РФ, Письмо Минфина от 03.05.2018 N 03-07-08/29875).

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

НДС рассчитан из расчета курса на 30.09 — 83 руб

1 440 х 83 = 119 520 руб

119 520 х 20/120 = 19 920 руб

99 600 руб = 1 200 USD перечислено поставщику 30.09 за минусом суммы НДС удержанной НА

Добрый день. Вопросы были заданы несколько в другом ключе.

У нас похожая ситуация, контракт на услугу с учетом НДС. Какая должна быть цена договора и сумма по акту?

Если использовать данные вашего примера:

— договор — 1440 USD (в т.ч. НДС)

— исполнителю перечисляется сумма за вычетом НДС — 1200 USD

— акт выставляется на сумму без НДС — 1200 USD.

Я верно понимаю?

Здесь могут потребоваться дополнительные данные для рекомендаций по учету вашей ситуации.

В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.