При отражении операций по гарантийному ремонту основные вопросы у производителя товаров возникают по учету НДС. Все зависит от обстоятельств:

- заключается договор с подрядчиком (сервисным центром, мастерской и т. д.);

- ремонт выполняется своими силами:

- применяется / не применяется освобождение от НДС;

- ведется / не ведется раздельный учет НДС в программе 1С,

- начисляется / не начисляется резерв по гарантийному ремонту.

Рассмотрим каждый вариант отражения операций в учете и в программе 1С. Выбирайте нужные и комбинируйте их под свою ситуацию.

Гарантийные обязательства по работам (договор подряда) ст. 149 НК РФ и в материале не рассматриваются.

Содержание

Начисляется резерв по гарантийному ремонту

В БУ резерв расходов на гарантийный ремонт — это оценочное обязательство. Если организация взяла на себя обязательства по гарантийному ремонту, при этом не имеет права на упрощенный учет, она обязана создавать резерв под будущие расходы ПБУ 8/2010).

Резерв создается на отчетную дату, порядок формирования устанавливается в учетной политике. Отчисления включаются в расходы по обычным видам деятельности (п. 5 ПБУ 10/99).

В НУ создание резерва на гарантийный ремонт — право налогоплательщика. Решение о создании резерва и его предельном размере закрепите в учетной политике (ст. 267 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

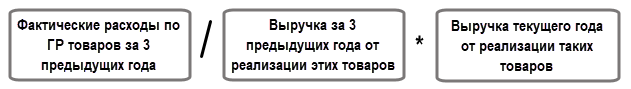

Максимальный размер отчислений в резерв рассчитывают по формуле:

Отчисления в резерв учитывают в прочих расходах на каждую дату реализации товаров, подлежащих гарантии (пп. 9 п. 1 ст. 264, п. 3 ст. 267, пп. 2 п. 7 ст. 272 НК РФ).

Затраты на гарантийный ремонт учитываются за счет этого резерва в момент возникновения. При недостатке сумм резерва разница включается в состав прочих расходов на последний день отчетного (налогового) периода (абз. 2 п. 5 ст. 267 НК РФ).

Операции с резервом на гарантийный ремонт в программе 1С оформляются документом Операция, введенная вручную в разделе Операции:

- Дт 20, 23, 44… Кт 96.09 — начисление резерва;

- Дт 91.02 — Кт 96.09 — дисконтирование резерва;

- Дт 96.09 (91.02) – Кт 91.02 (96.09) — корректировка резерва на конец года.

В программе 1С для учета затрат используются стандартные документы и операции, в зависимости от вида, например:

- Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД) — отражение затрат на услуги, относящихся к гарантийным работам:

- Дт 96.09 Кт 60, 76 — затраты на ремонт списаны в счет погашения оценочного обязательства;

- Дт 20, 23, 44 Кт 60, 76 — списаны затраты, превышающие размер резерва;

- Расход материалов в разделе Склад — списание запчастей на ремонт:

- Дт 96.09 Кт 10 — материалы, использованные при ремонте, списаны в расходы;

- Начисление зарплаты:

- Дт 96.09 Кт 69, 70 — списание за счет резерва зарплаты и страховых взносов работников, выполняющих гарантийные работы;

- Амортизация и износ основных средств в разделе Операции — Закрытие месяца:

- Дт 96.09 Кт 02 — отнесение амортизации ОС, используемых для гарантийного ремонта, за счет резерва;

- Операция, введенная вручную в разделе Операции — любые расходы, для учета которых нет типового документа.

Не начисляется резерв по гарантийному ремонту

В БУ организация, имеющая право на ведение упрощенного учета, может не отражать оценочные обязательства, в том числе не создавать резервы предстоящих расходов на гарантийный ремонт и гарантийное обслуживание (п. 3 ПБУ 8/2010).

В НУ организация вправе выбирать, формировать или нет резерва по гарантийному ремонту и гарантийному обслуживанию, закрепив это решение в учетной политике (ст. 267 НК РФ).

Если резерв не создается, затраты в фактическом размере списываются в момент возникновения:

- БУ:

- Дт 20, 23, 44 Кт 02, 10, 60, 70, 69, 76…;

- НУ — прочие расходы, связанные с производством и реализацией (пп. 9 п. 1 ст. 264 НК РФ).

В программе 1С для списания в расходы используются документы и операции, в зависимости от вида затрат, например:

- Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД) — поступление услуг, относящихся к гарантийным работам (в т. ч. общехозяйственных);

- Расход материалов в разделе Склад — списание запчастей на ремонт;

- Начисление зарплаты — учет зарплаты и страховых взносов работников, выполняющих гарантийные работы;

- Амортизация и износ основных средств в разделе Операции — Закрытие месяца— амортизация ОС, используемых для гарантийного ремонта;

- Операция, введенная вручную в разделе Операции — любые расходы, для учета которых нет типового документа.

Выполнение ремонта сторонним подрядчиком

Если работы по гарантийному ремонту по поручению производителя выполняет подрядчик, поступление работ отразите документом Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД):

- за счет резерва:

- Дт 96.09 Кт 60, 76 — затраты на ремонт списаны в счет погашения оценочного обязательства;

- Дт 20, 23, 44 Кт 60, 76 — списаны затраты, превышающие размер резерва;

- если резерв не формируется:

- Дт 20, 23, 44 Кт 60, 76 — фактические затраты на ремонт списаны в расходы.

Если производитель передает материалы для ремонта подрядчику, передачу оформите документом на выбор:

- Перемещение товаров, материалов в разделе Склад,

- Операция, введенная вручную в разделе Операции:

- Дт 10.07 Кт 10.01, 10.05… — передача материалов подрядчику для гарантийного ремонта.

По факту выполнения работ списание затрат на израсходованные материалы оформите документом Расход материалов в разделе Склад:

- за счет резерва:

- Дт 96.09 Кт 10.07 — затраты на ремонт списаны в счет погашения оценочного обязательства;

- Дт 20, 23, 44 Кт 10.07 — списаны затраты, превышающие размер резерва;

- если резерв не формируется:

- Дт 20, 23, 44 Кт 10.07 — фактические затраты на ремонт списаны в расходы.

Для обособленного учета затрат на гарантийный ремонт можно использовать аналитику Подразделения или Номенклатурные группы.

Если применяется освобождение от НДС услуг по гарантийному ремонту, и производитель выполняет гарантийные работы от своего имени с привлечением подрядчика, то он:

- ведет раздельный учет НДС;

- заполняет раздел 7 декларации по НДС (п .44.3 Приказ ФНС от 29.10.2014 N ММВ-7-3/558@):

- гр. 1 — код 1011206 «Оказание услуг по осуществлению ремонта и технического обслуживания товаров…»;

- гр. 2 — общая сумма затрат на гарантийный ремонт: услуги подрядчика, переданные запчасти и др.;

- гр. 3 — стоимость товаров (работ, услуг), приобретенных без НДС для ремонта;

- гр. 4 — суммы входного НДС, относящиеся к затратам на ремонт, которые нельзя принять к вычету.

Применяется освобождение от НДС

Освобождение от НДС услуг по гарантийному ремонту имеют:

- производители;

- импортеры;

- продавцы, установившие собственный гарантийный срок:

- при отсутствии гарантии производителя;

- за пределами срока гарантии производителя;

- подрядчики, выполняющие ремонт по договору с производителем (продавцом): мастерские, сервисные центры и т. п.

Условия освобождения (пп. 37 п. 3 ст. 149 НК РФ, п. п. 1, 2, 6, 7 ст. 5, п. п. 1-3 ст. 18 Закона от 07.02.1992 N 2300-1 «О защите прав потребителей»):

- есть обязанность по осуществлению ремонта;

- ремонт проведен в период гарантийного срока;

- ремонт проведен бесплатно для покупателя;

- в наличии подтверждающие документы.

Четкий перечень подтверждающих документов не установлен, к ним относятся любые надлежаще оформленные документы, которые подтверждают условия для освобождения (Письмо Минфина от 25.01.2012 N 03-07-07/10): договор, которым установлена обязанность проведения гарантийного ремонта, акты выполненных работ, копии гарантийных талонов, дефектные ведомости, сервисные книжки и другая техническая документация.

При применении освобождения нужно вести раздельный учет входного НДС по гарантийному ремонту и облагаемым НДС операциям (п. 4 ст. 149, п. 4 ст. 170 НК РФ).

Входящий НДС по освобождаемым операциям сразу учитывают в стоимости товаров, работ, услуг. Если налог уже приняли к вычету, то в периоде, когда товары использованы в необлагаемой деятельности, НДС надо восстановить (п. 3 ст. 170 НК РФ, Письмо Минфина от 25.01.2022 N 03-07-11/4424). Восстановленный НДС учитывают в прочих расходах по НУ (пп. 2 п. 3 ст. 170, пп. 1 п. 1 ст. 264 НК РФ).

Если доля «необлагаемых» расходов за квартал меньше 5 процентов, у налогоплательщика есть право принять к вычету общий входящий НДС в полном объеме (п. 4 ст. 170 НК РФ).

Для обособленного учета затрат на гарантийный ремонт можно использовать аналитику Подразделения или Номенклатурные группы.

Производитель, выполняющий ремонт самостоятельно, заполняет раздел 7 декларации по НДС следующим образом (п. 44.2 - 44.5 Порядка, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@):

- гр. 1 — код 1011206 «Оказание услуг по осуществлению ремонта и технического обслуживания товаров…»;

гр. 2 — общая сумма затрат на гарантийный ремонт: зарплата и страховые взносы, запчасти, накладные расходы и т. д.;

гр. 3 — стоимость товаров (работ, услуг), приобретенных без НДС для ремонта;

гр. 4 — суммы входного НДС, относящиеся к затратам на ремонт, которые нельзя принять к вычету.

Раздельный учет входящего НДС ведется в 1С

Если в программе 1С ведется раздельный учет входящего НДС, то операции по гарантийному ремонту автоматизированы в части:

- учета входящего налога;

- распределения общехозяйственного НДС;

- заполнения раздела 7 декларации — по запчастям, переданным документом Безвозмездная передача.

Порядок отражения операций аналогичен описанному в материалах:

Приобретение материалов для операций, необлагаемых НДС, и передача их в рекламных целях

Заполнение раздела 7 по операциям, не признаваемым объектом налогообложения

Автозаполнение реестра документов к разделу 7 декларации по НДС

Правило 5 процентов для ведения раздельного учета входящего НДС

Гарантийный ремонт осуществляется бесплатно, поэтому передачу запчастей на ремонт оформите документом Безвозмездная передача в разделе Продажи:

- Дт 20, 23, 44… Кт 10 — списаны материалы для гарантийного ремонта (НДС учтен в стоимости).

Для списания затрат используйте стандартные документы и операции, в зависимости от вида, например:

- Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД) — отражение затрат на услуги, относящихся к гарантийным работам:

- Дт 20, 23, 44, 96.09 Кт 60, 76 — учтены затраты на ремонт, НДС учитывается в стоимости или распределяется;

- Начисление зарплаты:

- Дт 20, 23, 44, 96.09 Кт 69, 70 — списание за счет резерва зарплаты и страховых взносов работников, выполняющих гарантийные работы;

- Амортизация и износ основных средств в разделе Операции — Закрытие месяца:

- Дт 20, 23, 44, 96.09 Кт 02 — отнесение амортизации ОС, используемых для гарантийного ремонта, за счет резерва;

- Операция, введенная вручную в разделе Операции — любые расходы, для учета которых нет типового документа;

- Восстановление НДС в разделе Операции — Регламентные операции НДС (если ранее он был принят к вычету):

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 91.02 Кт 19.03— списание НДС на расходы.

Определите полную стоимость расходов на гарантийный ремонт за налоговый период (кроме стоимости запчастей, которая заполнилась автоматически через документ Безвозмездная передача) и дозаполните вручную раздел 7 декларации по НДС с учетом всех данных.

Раздельный учет входящего НДС не ведется в 1С

Если операции, не облагаемые НДС, осуществляются разово и подключать в программе 1С раздельный учет входящего НДС нецелесообразно, вести раздельный учет можно вне программы. Порядок пропишите в учетной политике.

Тогда принять к вычету, включить в стоимость НДС и заполнить раздел 7 нужно в ручном режиме по алгоритму Заполнение раздела 7, если раздельный учет в программе не ведется.

Гарантийный ремонт осуществляется бесплатно, поэтому передачу запчастей на ремонт оформите документом Безвозмездная передача в разделе Продажи:

- Дт 20, 23, 44… Кт 10 — списаны материалы для гарантийного ремонта (НДС учтен в стоимости).

Для списания затрат используйте документы и операции, в зависимости от вида затрат, например:

- Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД) — отражение затрат на услуги, относящихся к гарантийным работам:

- Дт 20, 23, 44, 96.09 Кт 60, 76 — учтены затраты на ремонт, НДС учитывается в стоимости или распределяется;

- Начисление зарплаты:

- Дт 20, 23, 44, 96.09 Кт 69, 70 — списание за счет резерва зарплаты и страховых взносов работников, выполняющих гарантийные работы;

- Амортизация и износ основных средств в разделе Операции — Закрытие месяца:

- Дт 20, 23, 44, 96.09 Кт 02 — отнесение амортизации ОС, используемых для гарантийного ремонта, за счет резерва;

- Операция, введенная вручную в разделе Операции — любые расходы, для учета которых нет типового документа;

- Восстановление НДС в разделе Операции — Регламентные операции НДС (если ранее он был принят к вычету):

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 91.02 Кт 19.03— списание НДС на расходы.

Определите полную стоимость расходов на гарантийный ремонт за налоговый период и заполните вручную раздел 7 декларации по НДС с учетом всех данных.

Не применяется освобождение от НДС

Чтобы отказаться от льготы с начала налогового периода, представьте в свою ИФНС заявление об отказе в произвольной форме не позднее первого числа этого квартала (п. 5 ст. 149 НК РФ, п. 7 ст. 6.1 НК РФ). Отказ возможен минимум на год.

При отказе от льготы по гарантийному ремонту:

- весь входящий налог можно принять к вычету, раздельный учет НДС вести не нужно.

- надо начислить НДС на стоимость гарантийного ремонта и выставить счет-фактуру.

Начисленный НДС не предъявляется в данном случае покупателю, значит, можно учесть его в составе прочих расходов в НУ (пп. 1 п. 1 ст. 264 НК РФ, Письмо Минфина от 20.01.2017 N 03-03-06/1/3257).

Гарантийный ремонт осуществляется бесплатно, поэтому передачу запчастей на ремонт оформите документом Безвозмездная передача:

- Дт 20, 23, 44… Кт 10 — списаны материалы для гарантийного ремонта,

- Дт 91.02 Кт 68.02 — начислен НДС на стоимость запчастей.

Для списания затрат используйте документы и операции, в зависимости от вида затрат, например:

- Поступление (акт, УПД) в разделе Покупки — Поступление (акты, накладные, УПД) — отражение затрат на услуги, относящихся к гарантийным работам:

- Дт 20, 23, 44, 96.09 Кт 60, 76 — учтены затраты на ремонт, НДС принимается к вычету;

- Начисление зарплаты:

- Дт 20, 23, 44, 96.09 Кт 69, 70 — списание за счет резерва зарплаты и страховых взносов работников, выполняющих гарантийные работы;

- Амортизация и износ основных средств в разделе Операции — Закрытие месяца:

- Дт 20, 23, 44, 96.09 Кт 02 — отнесение амортизации ОС, используемых для гарантийного ремонта, за счет резерва;

- Операция, введенная вручную в разделе Операции — любые расходы, для учета которых нет типового документа.

Определите стоимость расходов на гарантийный ремонт за квартал (кроме стоимости запчастей) и начислите на нее НДС документом Отражение начисления НДС в разделе Операции:

- Дт 91.02 Кт 68.02 — начислен НДС на стоимость услуг по гарантийному ремонту.

Подробнее о документе Зачем нужны Отражение начисления НДС и Отражение НДС к вычету в 1С.

Для обособленного учета затрат на гарантийный ремонт можно использовать аналитику Подразделения или Номенклатурные группы.

См. также:

- Гарантийные обязательства по работам (договор подряда) относится к гарантийному ремонту по ст. 149 НК РФ?

- Нужно ли представлять документы для подтверждения льготы по НДС при реализации услуг по гарантийному ремонту?

- Нужно ли заполнять статистическую форму при ввозе товаров на гарантийный ремонт из ЕАЭС?

- ТОП-вопросов из ЛК 1С БП. Разбор ключевых моментов в учете товаров и МОС на практических примерах

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Мне кажется корректно дополнить , что Раздельный учет по НДС актуален только для товаров «Условия освобождения (пп. 37 п. 3 ст. 149 НК РФ,)..»

«Устранение недостатков в результатах ранее выполненных работ в течение гарантийного срока эксплуатации не является операцией, названной в пп. 13 п. 2 ст. 149 НК РФ, и не влечет обязанность ведения раздельного учета и восстановления ранее правомерно принятых к вычету сумм «входного» НДС. Дело в том, что в указанной норме обозначены услуги, оказываемые без взимания дополнительной платы, по ремонту и техническому обслуживанию товаров и бытовых приборов в период гарантийного срока их эксплуатации, включая стоимость запасных частей для них и деталей к ним. Результаты работ в соответствии с п. 3 и 4 ст. 38 НК РФ не признаются товарами в смысле пп. 13 п. 2 ст. 149 НК РФ. Поэтому устранение недостатков в рассматриваемом случае не является операцией, освобожденной от обложения НДС (Постановление АС СКО от 14.09.2016 № Ф08-6035/2016 по делу № А63-2111/2015).»

Здравствуйте. Поскольку статья называется ремонт у «производителя» — предполагалось, что она именно для производителя товаров. Для производства работ в обороте чаще используется все-таки слово «подрядчик». Относительно освобождения гарантийных работ есть отдельный материал Гарантийные обязательства по работам (договор подряда) относится к гарантийному ремонту по ст. 149 НК РФ? Чтобы не было путаницы, укажем этот нюанс в анонсе. Спасибо за внимание к нашим материалам!