Содержание

Механизмы проверки декларации в 1С

Внутренние механизмы проверок расчета НДС в 1С:

- Раздел Отчеты:

- Экспресс-проверка ведения учета;

- Анализ состояния налогового учета по НДС.

- Кнопка Проверка в Декларации по НДС:

- Проверка контрольных соотношений показателей в декларации по рекомендациям ФНС;

- Проверить выгрузку — проверка соответствия формата данных.

Анализ статусов счетов-фактур в журналах поступления и реализации

Перед сдачей декларации по НДС убедитесь, что все счета-фактуры, зарегистрированы в базе, т. к. информация о них выгружается в ИФНС в составе декларации.

Полноту регистрации выставленных и полученных счетов-фактур можно проверить по журналам поступления и реализации с помощью статусов счетов-фактур.

Рассмотрим пример работы со статусами счетов-фактур в журналах поступления и реализации.

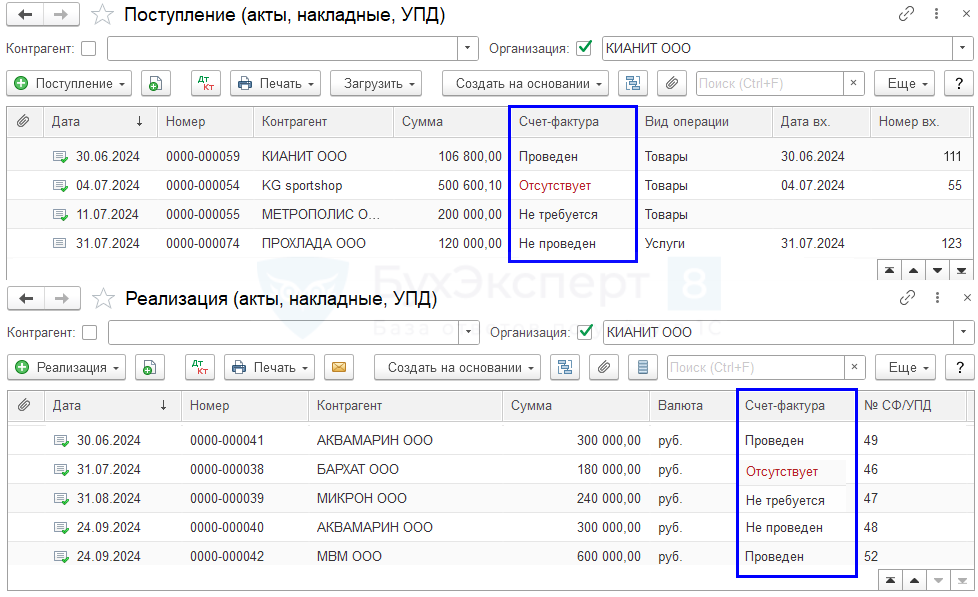

Статусы СФ в журналах поступления и реализации

В журналах документов:

Получите понятные самоучители 2026 по 1С бесплатно:

- Поступление (акты, накладные, УПД) — раздел Покупки

- Реализация (акты, накладные, УПД) — раздел Продажи

есть графа Счет-фактура, в которой отображаются статусы счетов-фактур (СФ), зарегистрированных в программе на основании этих документов. Статусы позволяют контролировать наличие и проведение СФ в 1С.

Программа анализирует данные в 1С и автоматически присваивает статус СФ:

- Проведен – на основании данного документа зарегистрирован и проведен СФ;

- Не требуется – наличие СФ для данной операции не требуется;

- Отсутствует – для операции требуется наличие СФ, но он не зарегистрирован на основании документа;

- Не проведен – для операции требуется наличие СФ, он зарегистрирован на основании документа, но не проведен.

Рассмотрим подробнее особенности поведения некоторых статусов счетов-фактур.

Статус Не требуется

Статус Не требуется может присваиваться счету-фактуре, если в 1С оформлены операции, по которым счет-фактура не составляется, например:

- комитент передает комиссионеру товар на реализацию;

- в документах поступления указана ставка Без НДС,

- реализация товаров неплательщикам НДС, когда есть письменное согласие о невыставлении СФ.

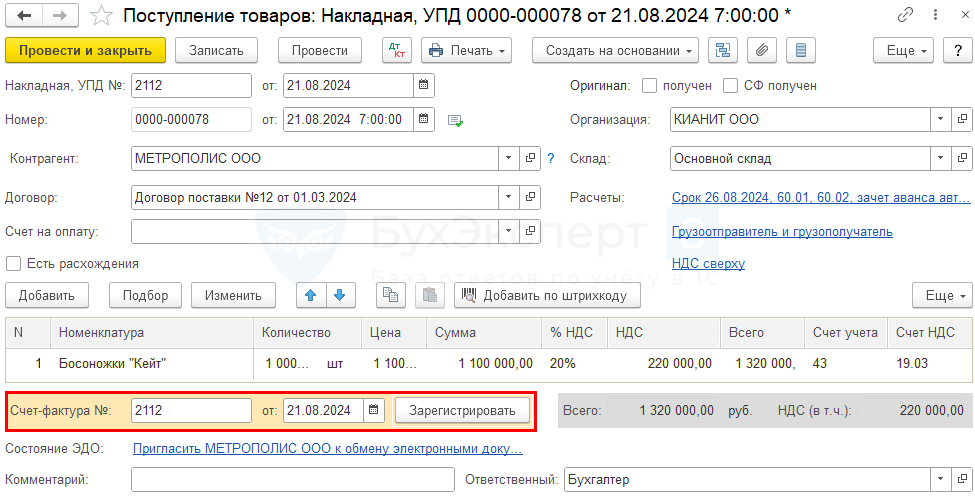

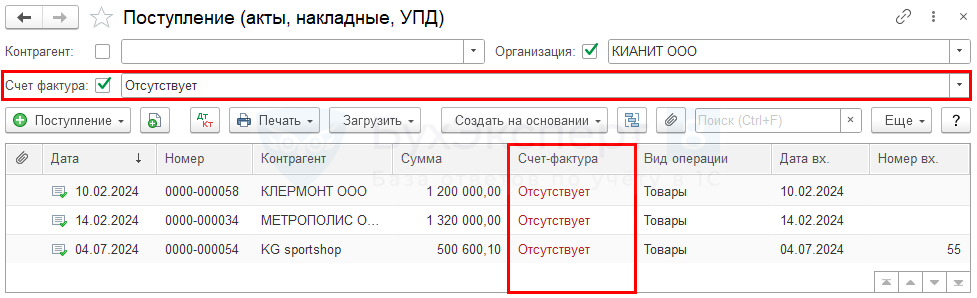

Статус Отсутствует

Статус Отсутствует указывает на то, что для операции требуется наличие СФ, но он не зарегистрирован на основании документа.

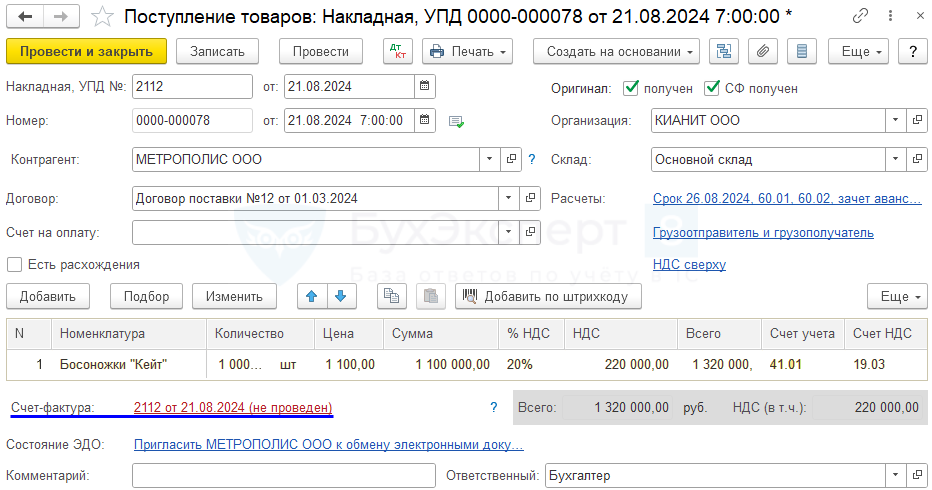

Для исправления ошибки и регистрации входящего СФ:

- откройте документ Поступление (акт, накладная, УПД);

- внизу формы документа укажите номер и дату СФ;

- нажмите кнопку Зарегистрировать.

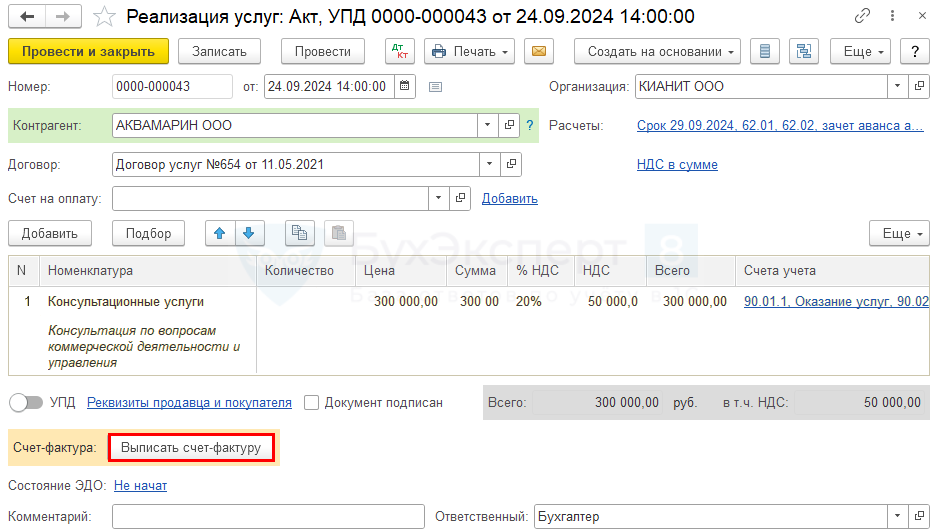

Для исправления ошибки и регистрации исходящего СФ:

- откройте документ Реализация (акт, накладная, УПД);

- нажмите кнопку Выписать счет-фактуру.

Статус Не проведен

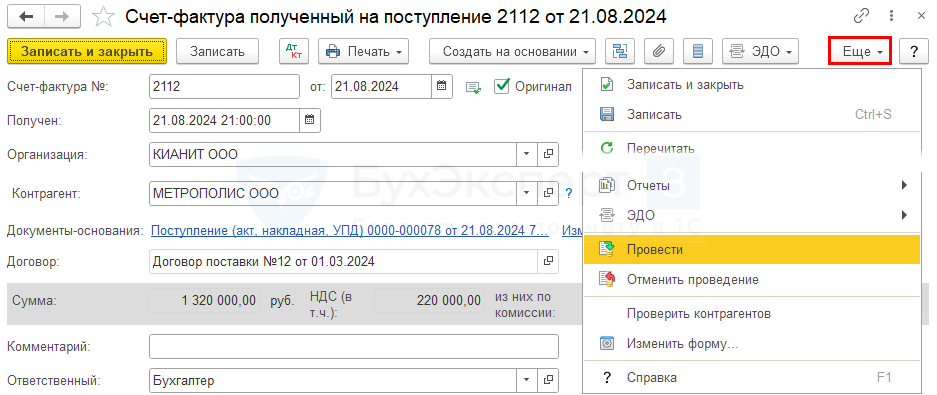

Статус СФ Не проведен указывает на то, что на основании документа зарегистрирован СФ, но не проведен.

Для исправления ошибки и проведения СФ:

- откройте документ Поступление (акт, накладная, УПД) или Реализация (акт, накладная, УПД);

- внизу формы документа перейти по ссылке Счет-фактура;

- в открывшемся счете-фактуре нажмите кнопку Еще – Провести.

- Как настроить в одном журнале Поступление (акт, накладная, УПД) и счета-фактуры полученные в 1С

- Как настроить в одном журнале Реализация (акт, накладная, УПД) и счета-фактуры выданные в 1С

- На что влияют флажки Оригинал получен и СФ получен во входящих документах в 1С?

- Как быстро отметить получение оригиналов УПД в 1С?

Отбор документов по статусу счетов-фактур

Для удобства работы с журналами документов в 1С реализованы удобные механизмы отбора. Отбор – механизм 1С, позволяющий отобрать из общего списка документы, которые удовлетворяют указанным критериям.

Как настроить списки документов, справочников, регистров в 1С

Например, можно быстро составить список приходных документов, по которым в программе не производилась регистрация входящих счетов-фактур.

Рассмотрим варианты быстрого отбора документов по статусу счетов-фактур в 1С в журналах документов Поступление (акты, накладные, УПД) и Реализация (акты, накладные, УПД).

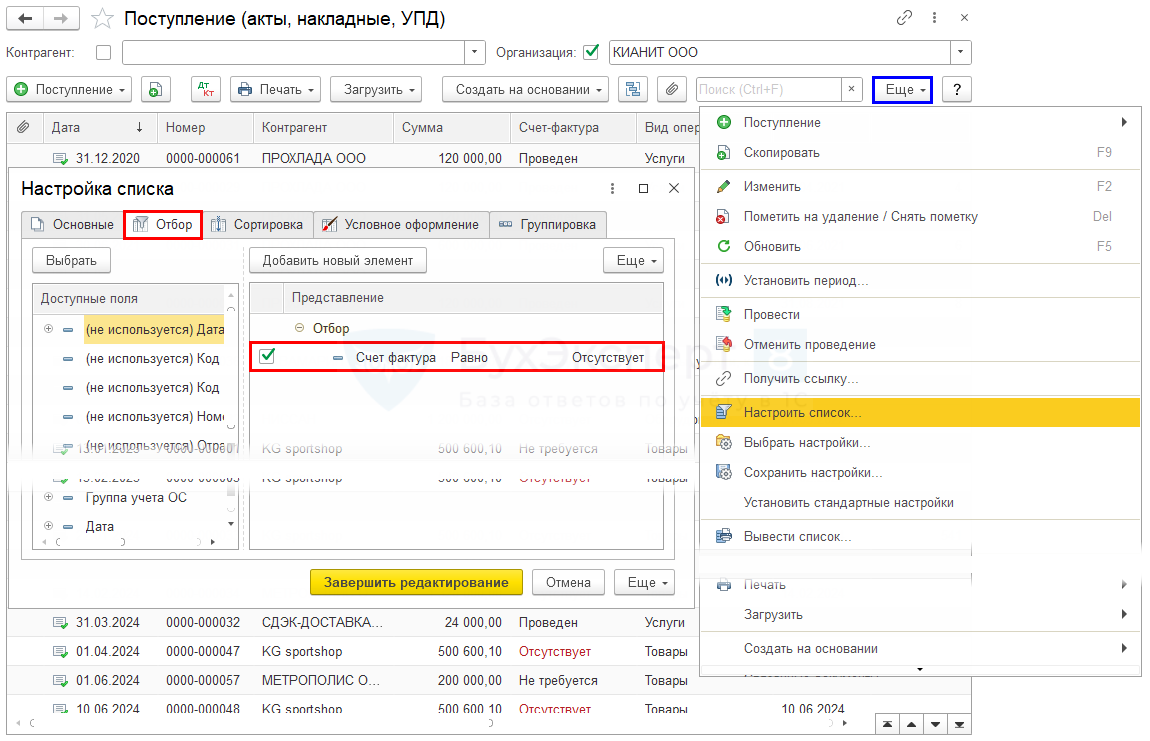

Для отбора документов по статусу СФ:

- откройте окно настройки списка документов по кнопке Еще – Настроить список;

- на вкладке Отбор нажмите кнопку Добавить новый элемент и сделайте настройки:

- Счет-фактура – Равно – выберите статус СФ, по которому требуется провести отбор (например, Отсутствует или Не проведен);

- нажмите кнопку Завершить редактирование.

При включении этой настройки в журнале документов будут выведены только те документы, которые удовлетворяют указанному значению статуса СФ.

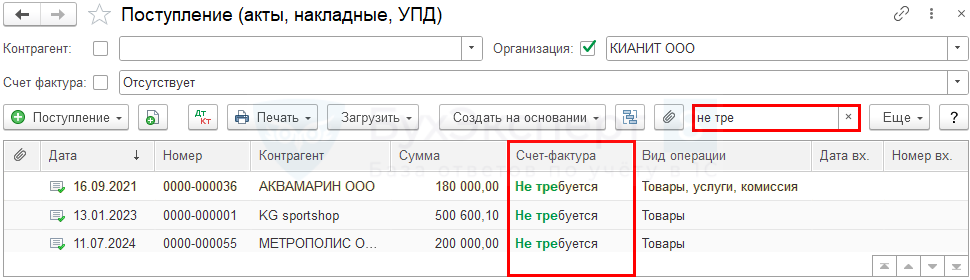

Быстрый поиск документов по статусу СФ

Быстрый поиск — механизм 1С, позволяющий быстро найти нужный документ в журнале, набрав первые символы элемента отбора.

Для быстрого поиска документов по статусу СФ:

- в поле Быстрый поиск начните вводить статус СФ, по которому требуется провести отбор (например, Отсутствует или Не проведен).

Программа анализирует все документы журнала и подбирает те, которые содержат указанный элемента отбора.

Анализ субконто в разрезе Контрагентов и Договоров

Контроль сальдо по контрагентам в разрезе договоров и документов удобно осуществлять с помощью отчета Анализ субконто:

- Вкладка Виды субконто:

- Контрагенты,

- Договоры,

- Документы расчетов с контрагентами.

Экспресс-проверка ведения учета по НДС

Выполните состояния учета по НДС (Отчеты — Экспресс-проверка — Настройка):

- Ведение книги продаж по налогу на добавленную стоимость;

- Ведение книги покупок по налогу на добавленную стоимость.

Система проверки сообщает об ошибках и выдает предупреждения.

Подробнее Экспресс-проверка ведения учета по НДС в 1С

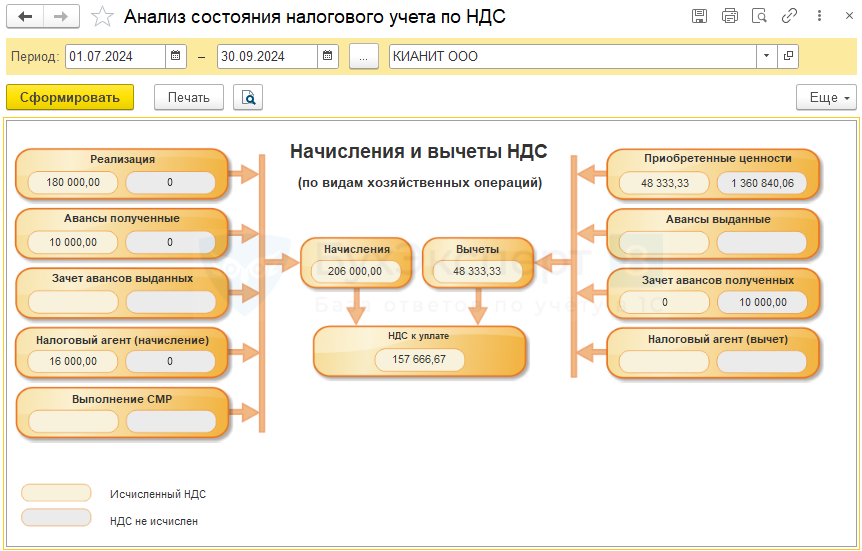

Анализ учета по НДС

Сформируйте отчет Анализ состояния учета по НДС в разделе Отчеты.

Помощник по учету НДС

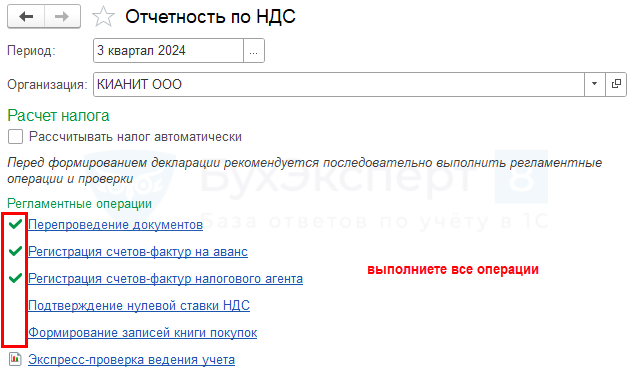

Помощник по НДС открывается из раздела Отчеты — Отчетность по НДС.

Если в 1С ведется раздельный учет входящего НДС (а также комиссионная торговля, импорт/экспорт, операции налогового агента и пр.), вручную выполните:

- Регламентные. операции по НДС;

- Экспресс-проверку;

- формирование декларации по НДС.

Зеленая галочка появляется рядом с операцией, если она выполнена.

Место выполнения операции не влияет на заполнение декларации. Операцию можно выполнить и из Помощника, и из журнала регламентных операций по НДС.

Подробнее Декларация по НДС за 3 квартал 2024 в 1С (25.10.24)

Тройная проверка декларации по НДС

Декларация по НДС подготовлена. Теперь ее надо проверить. В статье мы расскажем, как сделать такую проверку сразу с трех сторон:

- в бухгалтерском учете;

- в налоговом учете по НДС;

- в декларации.

Проверка НДС, начисленного к уплате

Прежде всего, сверьте сумму начисленного НДС, отраженную:

- в БУ по счетам расчетов НДС с бюджетом;

- в НУ в книге продаж;

- в Декларации по НДС по соответствующим разделам.

Если операции по начислению НДС в программе оформлены верно, то с учетом некоторых корректировок сумма начисленного НДС за налоговый период должна быть одна и та же.

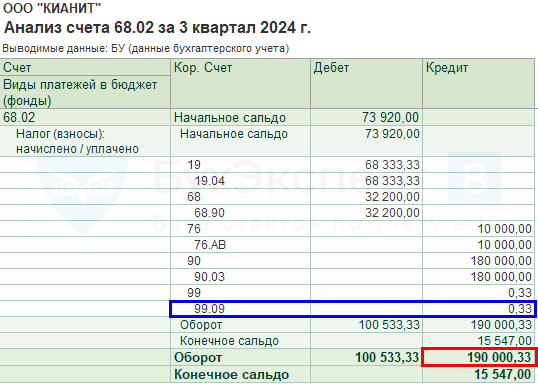

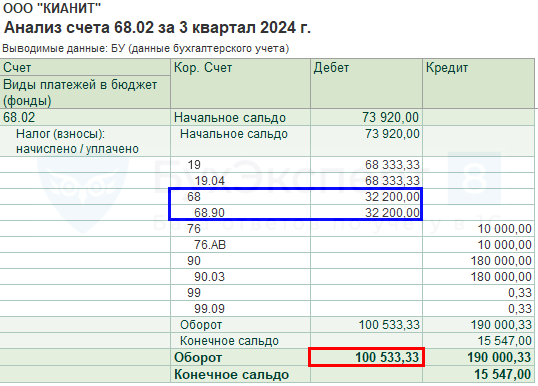

НДС начисленный к уплате по БУ

Для определения суммы начисленного НДС к уплате по БУ сложите итоговые суммы кредитовых оборотов за отчетный период по счетам:

- 68.02 «Налог на добавленную стоимость»;

- 68.32 «НДС при исполнении обязанностей налогового агента»;

- 68.42 «НДС при импорте товаров из Таможенного союза»;

- 68.52 «НДС налогового агента по отдельным видам товаров»;

Предварительно кредитовый оборот счетов 68 необходимо «очистить», т.е. вычесть:

- Дт 68.90 Кт 68.02 – возмещение НДС из бюджета;

- другие сторнирующие или дополнительные исправительные записи, а также отклонения при округлении.

Для определения суммы удобно сформировать отчет Анализ счета 68.02 «Налог на добавленную стоимость».

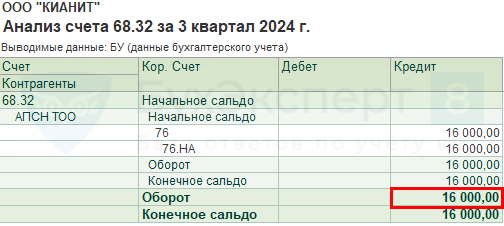

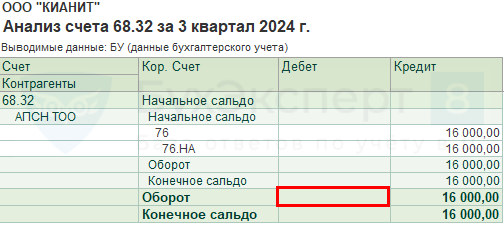

И по задействованным в налоговом периоде субсчетам, например, Анализ счета 68.32 «НДС при исполнении обязанностей налогового агента».

Определим сумму НДС, начисленного по БУ за квартал:

- Кт оборот 68.02 — 190 000,33 руб. – 0,33 (отклонение при округлении) = 190 000,00 руб.

- Кт оборот 68.32 — 16 000,00 руб.

Итого: 206 000,00 руб.

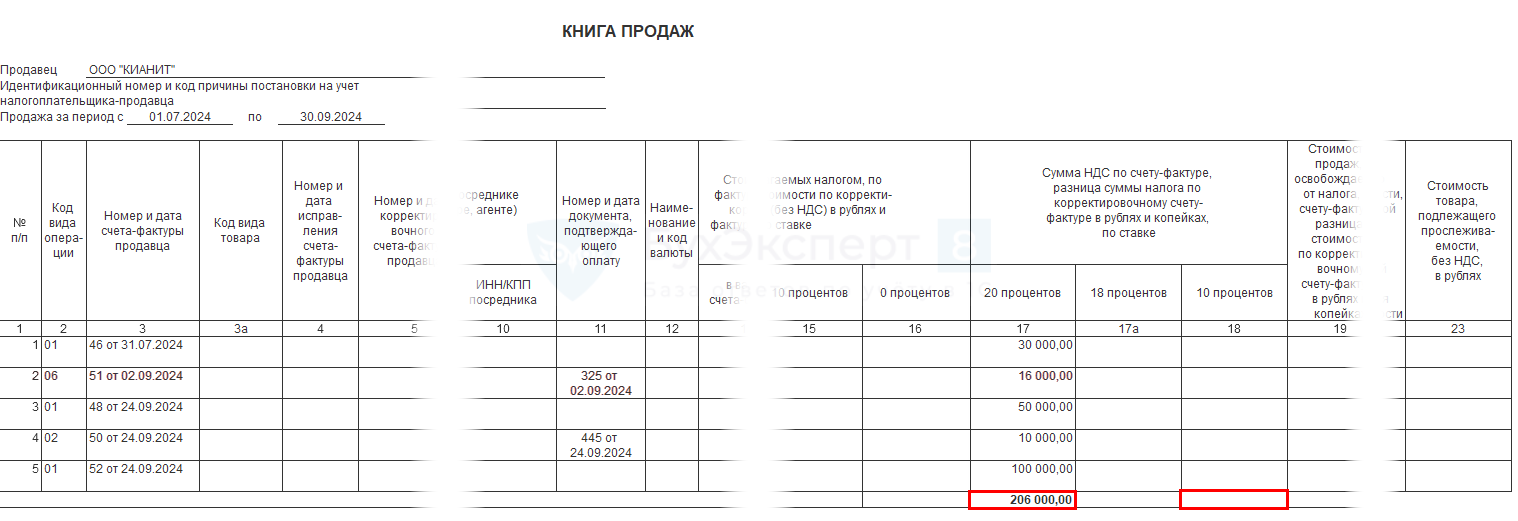

НДС начисленный к уплате по НУ

Для определения суммы начисленного НДС к уплате в НУ, сложите данные в книге продаж, указанные по итоговым строкам НДС к уплате:

Определим сумму НДС, начисленного в НУ по НДС за квартал:

- графа 17 «Сумма НДС 20%» – 206 000,00 руб.

- графа 18 «Сумма НДС 10%» – 0 руб.

Итого: 206 000,00 руб.

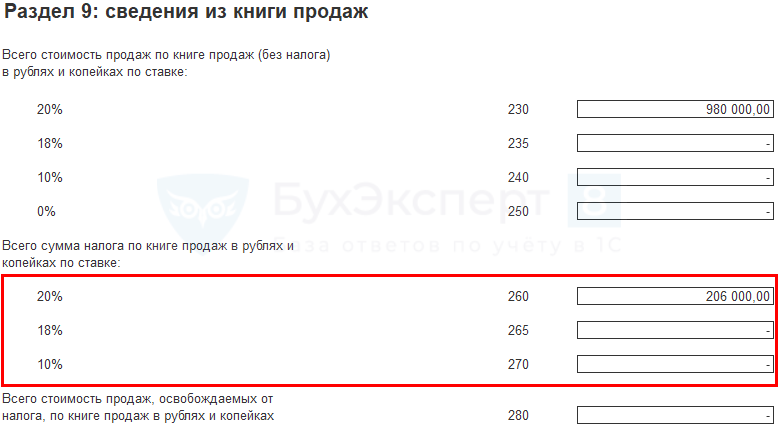

Общую сумму НДС начисленного можно так же проверить по Разделу 9 декларации по НДС.

Определим сумму НДС начисленного, отраженного в декларации по Разделу 9:

- стр. 260 – 260 000,00 руб.

- стр. 270 – 0 руб.

Итого: 206 000,00 руб.

НДС начисленный к уплате в декларации

Для определения суммы НДС, начисленного к уплате в декларации, сложите данные, указанные по итоговым строкам декларации НДС к уплате:

- Раздел 2 стр. 060 «Сумма налога, исчисленная к уплате в бюджет»;

- Раздел 3 стр. 118 «Общая сумма НДС, исчисленная с учетом сумм восстановленных сумм налога»;

- Раздел 4 стр. 050 + стр. 080 «НДС начисленный к уплате»;

- Раздел 6 стр. 050 + стр. 100 «НДС начисленный к уплате».

Определим сумму НДС, начисленного к уплате, отраженного в декларации:

Итого: 206 000,00 руб.

Таким образом, сумма начисленного НДС одинаковая по всем трем источникам:

- в бухгалтерском учете;

- в налоговом учете по НДС;

- в декларации по НДС.

Следовательно, сумма НДС начисленного в программе отражена верно.

Проверка НДС, принятого к вычету

Далее сверьте сумму НДС, принятую к вычету и отраженную:

- в БУ по счетам расчетов НДС с бюджетом;

- в НУ в книге покупок;

- в Декларации по НДС по соответствующим разделам.

НДС, принятый к вычету в БУ

Для определения суммы принятого НДС к вычету по БУ необходимо сложить итоговые суммы за отчетный период дебетовых оборотов по счетам:

- 68.02 «Налог на добавленную стоимость»

- 68.32 «НДС при исполнении обязанностей налогового агента»

- 68.42 «НДС при импорте товаров из Таможенного союза»;

- 68.52 «НДС налогового агента по отдельным видам товаров».

Предварительно, дебетовый оборот счетов 68 необходимо «очистить», т.е. вычесть:

- Дт 68 Кт 68.90 – перенос начисленного НДС на ЕНС;

- другие сторнирующие или дополнительные исправительные записи, а также отклонения при округлении.

Для определения суммы удобно сформировать отчет Анализ счета 68.02 «Налог на добавленную стоимость».

И по задействованным в налоговом периоде субсчетам, например, 68.32 «НДС при исполнении обязанностей налогового агента».

Определим сумму НДС, принятого к вычету по БУ за квартал:

- Дт оборот 68.02 — 100 533,33 – 32 200 (уплата НДС в бюджет) = 68 333,33 руб.

- Дт оборот 68.32 — 0 руб.

Итого: 68 333,33 руб.

НДС, принятый к вычету в НУ по НДС

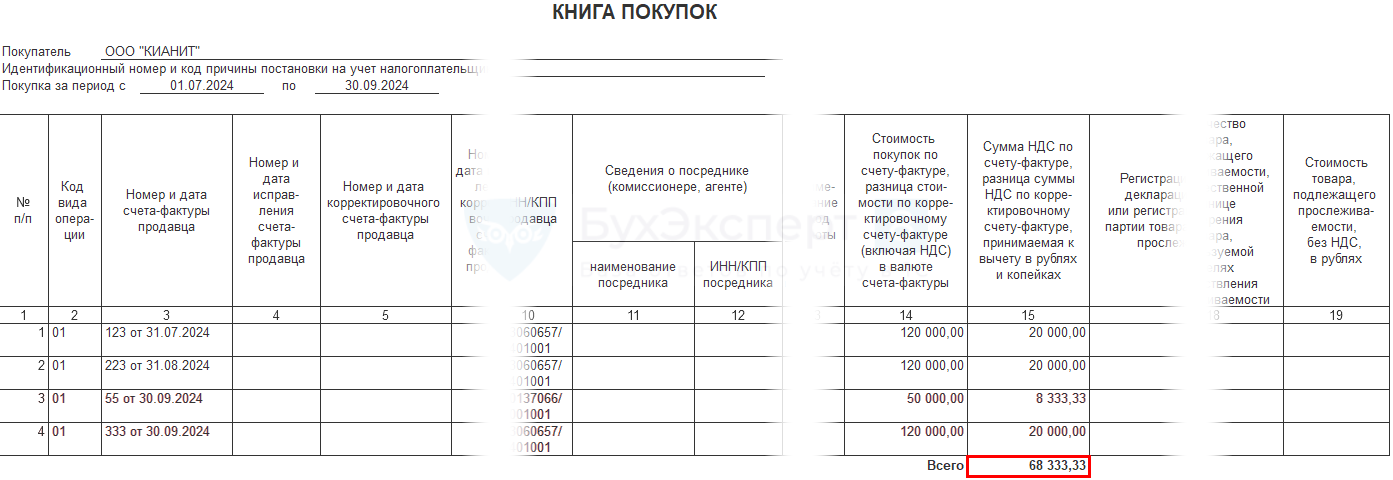

Для определения суммы принятого НДС к вычету по НУ необходимо сложить данные в книге покупок, указанные по итоговым строкам НДС к уплате:

- графа 16 «Сумма НДС, принимаемая к вычету»

Определим сумму НДС, принятого к вычету по НУ за квартал:

- графа 16 «Сумма НДС, принимаемая к вычету» — 68 333,33 руб.

Итого: 68 333,33 руб.

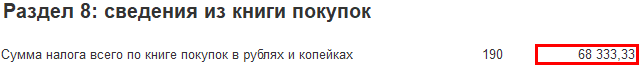

Общую сумму НДС начисленного можно так же проверить по Разделу 8 декларации по НДС.

Определим сумму НДС, принятого к вычету по НУ за квартал по Разделу 8:

- стр. 190 – 68 000,33 руб.

Итого: 68 333,33 руб.

НДС, принятый к вычету в декларации

Для определения суммы НДС, принятого к вычету в декларации, необходимо сложить данные, указанные по итоговым строкам НДС к уменьшению:

- Раздел 3 стр. 190 «Общая сумма налога, подлежащая вычету»;

- Раздел 4 стр. 030 + стр.040 «НДС к вычету»;

- Раздел 5 стр. 080 + стр. 090 «НДС к вычету»;

- Раздел 6 стр. 060 + стр. 090 + стр.150 «НДС к вычету».

Определим сумму НДС, принятого к вычету за квартал по декларации:

- Раздел 3 стр. 190 = 68 333 руб.

Итого: 68 333 руб.

Таким образом, сумма НДС к вычету одинаковая по всем трем источникам:

- в бухгалтерском учете;

- в налоговом учете по НДС;

- в декларации по НДС

Следовательно, сумма НДС к вычету в программе отражена верно.

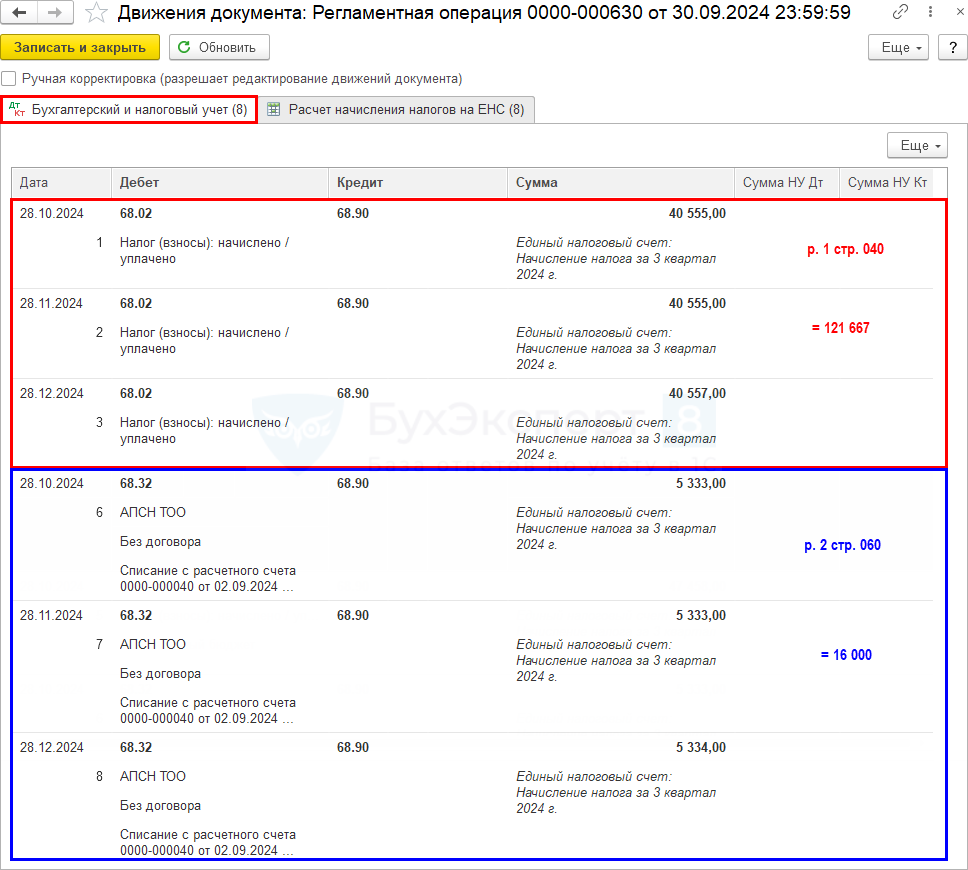

Проверка переноса НДС на ЕНС

Проведите регламентную операцию Начисление налогов на единый налоговый счет за последний месяц отчетного квартала (Главное – Закрытие месяца).

Суммы перенесенного налога по субсчетам 68 счета должны равняться суммам:

- начисленным в этом периоде в учете

- отраженным в соответствующих разделах декларации по НДС

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Подскажите, пожалуйста, на одном из подобных семинаров давалась краткая инструкция в pdf по проверке декларации. Где ее можно скачать/посмотреть?

Здравствуйте!

Раздатка как правило под записью семинара.

1С БП — Семинары — слева все записи. Пройтись по списку и посмотреть эфиры по НДС

Возможно, что этот эфир

[11.04.2019 запись] Декларация по НДС за 1 квартал 2019 в 1С, часть 1

Эти же семинары, но только по НДС можно найти на странице (так по по каждому налог). Например,

https://buhexpert8.ru/1s-buhgalteriya/nalogi/nds-nalogi/poryadok-rascheta-nds

В рубрикаторе это

Главная страница » 1С Бухгалтерия » УЧЕТ И НАЛОГИ » НДС » Порядок расчета и уплаты — Семинары внизу страницы.

как же я обожаю ваши статьи, так все подробно! спасибо, за ваш труд!

Спасибо за обратную связь! Очень рады, материал для вас полезен.