В налогообложении имущества компаний произошло немало законодательных новшеств и корректировок. Расскажем, кто признается плательщиком налога на имущество организаций, кому требуется оформлять декларацию, как изменился срок ее представления и о других изменениях.

Содержание

- Кто платит налог на имущество организаций

- Какие объекты облагаются налогом

- Кто не платит налог на имущество организаций

- Льготы по налогу на имущество

- Когда сдавать декларацию

- Уведомление об исчисленном налоге

- Централизованная подача декларации

- Ставки налога

- Как рассчитать налог на имущество

- Кратко о налоге на имущество организаций: порядок расчета и отчетность

Пример, образец заполнения декларации по налогу на имущество

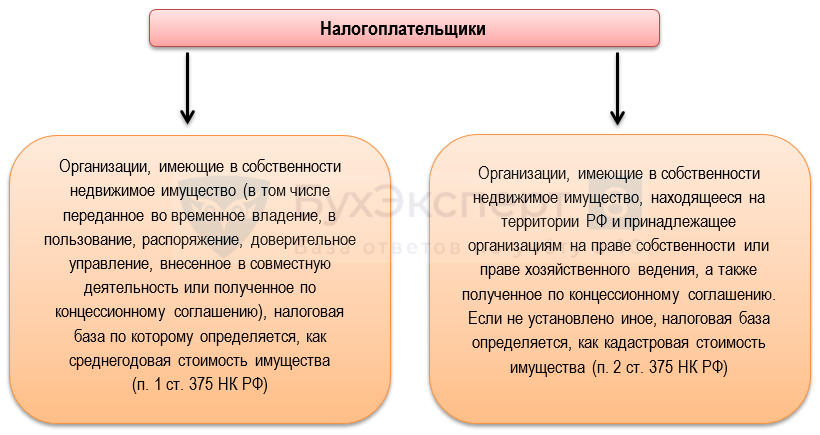

Кто платит налог на имущество организаций

Налог на имущество организаций уплачивают (ст. 373 НК РФ):

Плательщики налога — не только российские компании (коммерческие и некоммерческие), но и иностранные организации, у которых на территории РФ:

- есть постоянные представительства;

- нет представительств, но есть в собственности недвижимость.

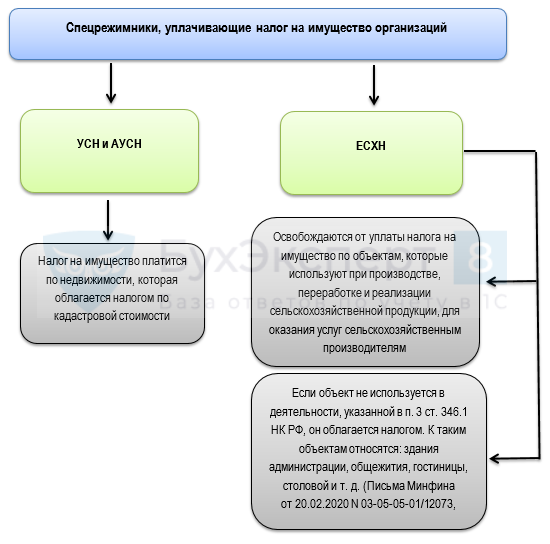

По особым правилам уплачивают налог на имущество компании на спецрежимах:

Получите понятные самоучители 2026 по 1С бесплатно:

Какие объекты облагаются налогом

Для целей уплаты налога на имущество объекты недвижимости делятся на две группы: облагаемые и необлагаемые:

| Объекты, облагаемые налогом | Объекты, не облагаемые налогом |

| Здания | Земельные участки и водоемы |

| Сооружения | Ледоколы |

| Жилые и нежилые помещения | Недвижимость, которая уничтожена (сгорела при пожаре) |

| Гаражи | Памятники истории и культуры федерального значения |

| Машино-места | Суда, зарегистрированные в Российском международном реестре судов |

| Имущественные комплексы и другие недвижимые объекты | Недвижимость, которая не введена в эксплуатацию и не зарегистрирована в ЕГРН (недостроенная) |

| Другая недвижимость, признаваемая объектом налогообложения | Иные объекты из п. 4 ст. 374 НК РФ |

Кто не платит налог на имущество организаций

В список плательщиков налога на имущество организаций не входят:

- организации, у которых нет объектов налогообложения (п. 1 ст. 373 НК РФ);

- компании на ЕСХН — по имуществу, которое они используют в сельхоздеятельности (п. 3 ст. 346.1 НК РФ);

- организации на УСН— по имуществу, облагаемому по среднегодовой стоимости (п. 2 ст. 346.11 НК РФ);

- инвесторы при выполнении соглашений о разделе продукции в отношении ОС на балансе, которые используются только для деятельности по соглашениям (п. 7 ст. 346.35 НК РФ);

- некоторые российские и иностранные организации в связи с проведением чемпионата мира и Европы по футболу, Кубка конфедераций (п. 1.2 ст. 373 НК РФ);

- организации, зарегистрированные на Курильских островах, если они используют право на освобождение от уплаты налога на прибыль (п. 1.2 ст. 373 НК РФ);

- компании, которым предоставлены федеральные или региональные льготы в виде освобождения от налога (п. 2 ст. 372 НК РФ).

Этот список действует во всех регионах РФ без исключения, но каждый регион имеет право установить дополнительные льготы.

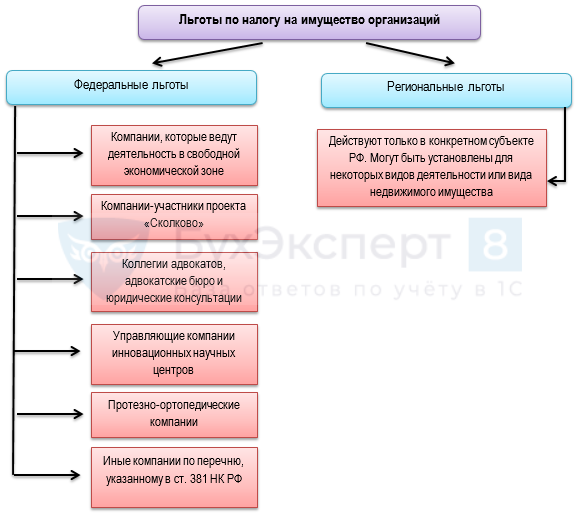

Льготы по налогу на имущество

Отдельным компаниям по закону предоставляются льготы, что позволяет им существенно снизить или обнулить обязательства по налогу.

Сведения о льготах по имуществу, облагаемому по среднегодовой стоимости, включаются в налоговую декларацию, и сумма налога к уплате снижается или обнуляется. Если объект облагается налогом на основе кадастровой стоимости, требуется подать заявление в ИФНС по форме, утв. Приказом ФНС 09.07.2021 N ЕД-7-21/646@. При отсутствии заявления налоговая инспекция исчислит налог исходя из имеющихся у нее данных.

Когда сдавать декларацию

Представлять декларацию по налогу на имущество с 01.01.2024 компании должны не позднее 25 февраля года, следующего за отчетным (п. 3 ст. 386 НК РФ). Для декларации за 2023 год этот срок перенесен на 26.02.2024 из-за совпадения крайней отчетной даты с выходным днем (ст. 6.1 НК РФ).

В случае непредставления декларации в срок предусмотрены штрафы, налагаемые на компанию и должностных лиц (ст. 119 НК РФ, ст. 15.5 КоАП РФ).

Если в отчетном году компания владела только имуществом, облагаемым по кадастровой стоимости, декларация не подается, но следует отправить в ИФНС уведомление (ст. 386 НК РФ, Письмо ФНС от 08.07.2022 N БС-4-21/8708).

Уведомление об исчисленном налоге

Особый порядок предусмотрен для подачи уведомлений об исчисленном налоге на имущество (Письмо ФНС от 17.10.2023 N БС-4-21/13243@).

С 2024 года больше не нужно представлять уведомление с годовой суммой налога, если налог на имущество организаций рассчитывается по среднегодовой стоимости ОС. Сумму налога к уплате налоговики узнают из декларации, срок представления которой теперь наступает раньше, чем срок уплаты налога.

При расчете налога исходя из кадастровой стоимости годовое уведомление необходимо представить в налоговый орган, так как в «имущественную» декларацию не включаются сведения о кадастровых объектах налогообложения.

Централизованная подача декларации

Организации вправе отчитываться по налогу на имущество в одну ИФНС по всем объектам недвижимости, которые расположены в разных муниципальных образованиях одного региона (п. 1.1 ст. 386 НК РФ). Такой порядок называют централизованным.

Чтобы воспользоваться этим способом подачи декларации, должны одновременно выполняться четыре условия (Письмо ФНС от 12.02.2020 N БС-4-21/2240):

- компания состоит на учете в нескольких ИФНС по местонахождению недвижимости в одном регионе;

- налог с недвижимости считается по среднегодовой стоимости;

- компания уведомила УФНС по региону о том, что планирует подавать единую декларацию;

- в регионе нет нормативов распределения налога в местные бюджеты. Это относится и к периоду, в котором сдается единая декларация, и к периоду, за который нужно отчитаться. Например, при сдаче в 2024 году декларации за 2023 год нормативов распределения налога в местные бюджеты не должно быть ни в 2024, ни в 2023 годах (Письмо ФНС от 18.12.2019 N БС-4-21/26084).

Компания сама выбирает, в какую инспекцию будет отчитываться — из числа тех, в которых стоит на учете недвижимость. Изменить порядок подачи декларации в течение года нельзя. Если возникнет необходимость подачи единой декларации и в следующем году, направляется новое уведомление (п. 1.1 ст. 386 НК РФ).

О своем выборе компания сообщает инспекторам в уведомлении по форме, утв. Приказом ФНС от 19.06.2019 N ММВ-7-21/311@. С 01.01.2024 изменились сроки его подачи и рассмотрения. Чтобы централизованно отчитаться за 2023 год, уведомление нужно направить до 01.02.2024. Налоговики рассмотрят его в течение 10 рабочих дней со дня получения. Подать уведомление можно только в бумажном виде лично или по почте. Отправить документ через спецоператора или ЛК на сайте ФНС не получится.

Ставки налога

Налоговым кодексом установлена максимальная ставка налога — 2,2%, а также пониженные и нулевые ставки для отдельных видов недвижимого имущества.

Пониженные ставки применяются, например, для газопроводов, железнодорожных объектов и недвижимости, созданной или приобретенной при реализации инвестиционного проекта резидентами ОЭЗ в Калининградской области.

Региональные власти вправе установить ставки по налогу ниже, чем установлено НК РФ, или дифференцировать их в зависимости от вида недвижимости или ее кадастровой стоимости (п. 2 ст. 380 НК РФ). А вот увеличивать закрепленные в кодексе ставки регионы не могут, как и изменять нулевые ставки, установленные НК РФ.

Узнать налоговые ставки по своему региону можно с помощью интернет-сервиса ФНС Справочная информация о ставках и льготах по имущественным налогам.

По общему правилу максимальная ставка для расчета налога по кадастровой стоимости — 2%. Регионы вправе ее уменьшить (ст. 380 НК РФ).

Как рассчитать налог на имущество

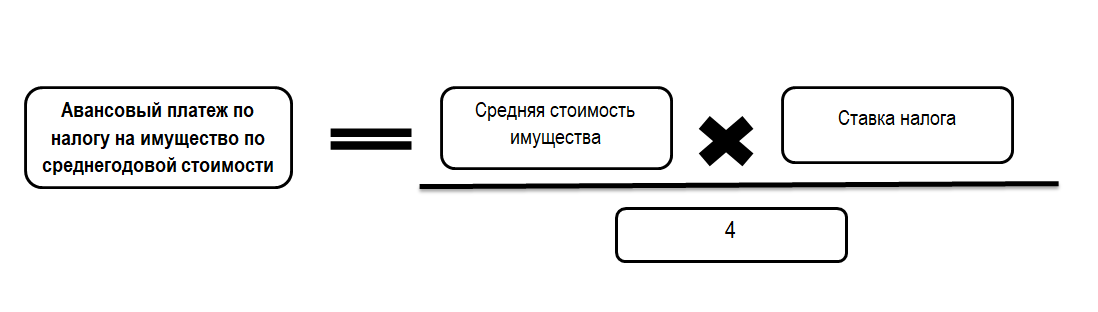

Налог рассчитывают исходя из среднегодовой стоимости (п. 1 ст. 375 НК РФ) либо кадастровой стоимости имущества (ст. 378.2 НК РФ).

Расчет по среднегодовой стоимости

Авансовый платеж рассчитывается по формуле:

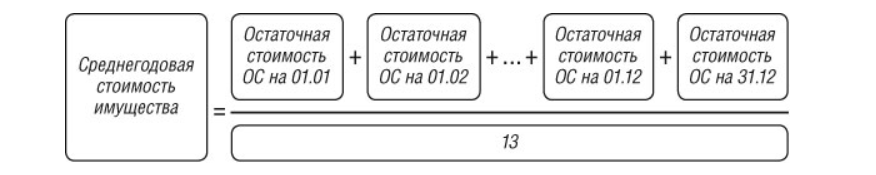

Формула расчета среднегодовой стоимости имущества:

Сумма налога определяется так:

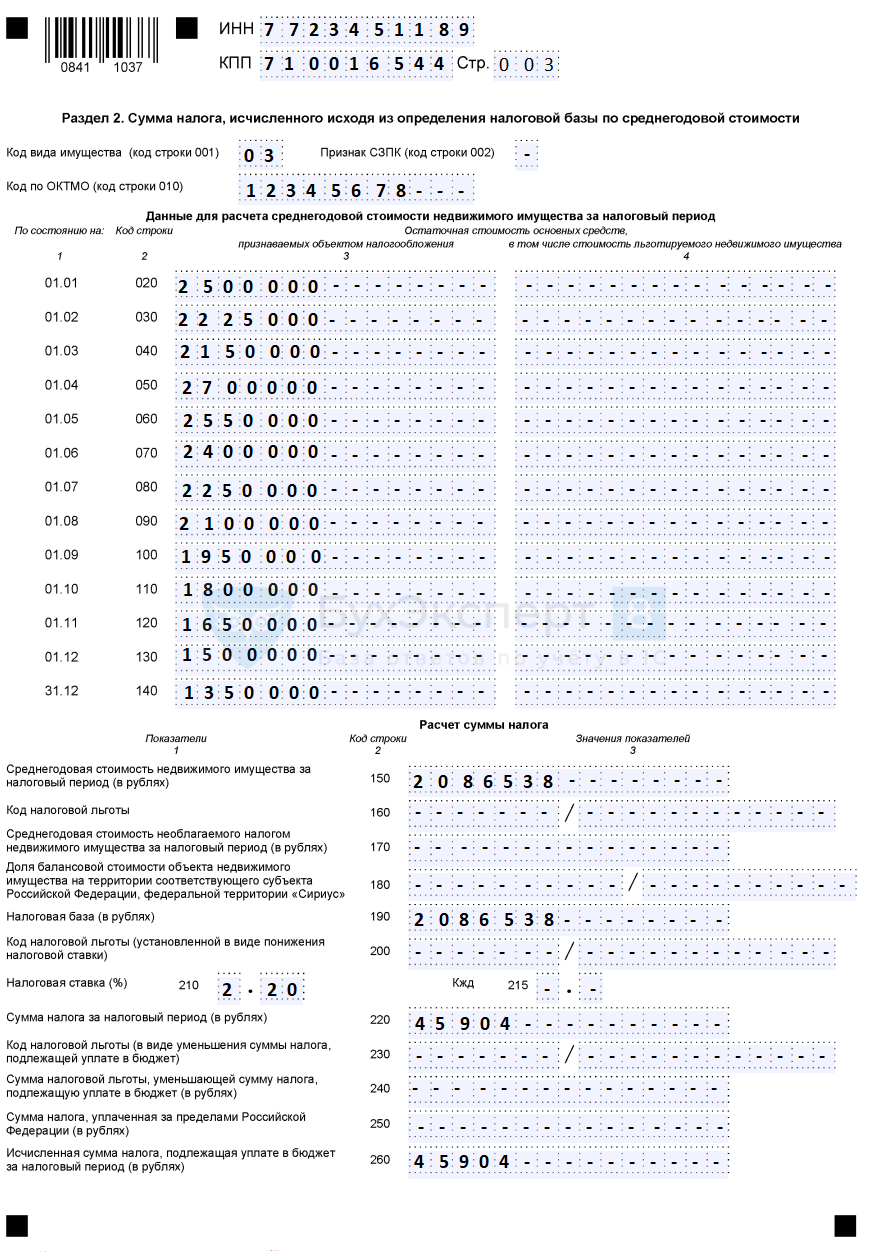

Пример

Рассчитаем среднегодовую стоимость налога на имущество организаций за 2023 год компании ООО «Альфа».

| Отчетная дата | Остаточная стоимость |

| 1 января 2023 | 2 500 000 |

| 1 февраля 2023 | 2 225 000 |

| 1 марта 2023 | 2 150 000 |

| 1 апреля 2023 | 2 700 000 |

| 1 мая 2023 | 2 550 000 |

| 1 июня 2023 | 2 400 000 |

| 1 июля 2023 | 2 250 000 |

| 1 августа 2023 | 2 100 000 |

| 1 сентября 2023 | 1 950 000 |

| 1 октября 2023 | 1 800 000 |

| 1 ноября 2023 | 1 650 000 |

| 1 декабря 2023 | 1 500 000 |

| 31 декабря 2023 | 1 350 000 |

Рассчитаем среднегодовую стоимость имущества:

- (2 500 000 + 2 225 000 + 2 150 000 + 2 700 000 + 2 550 000 + 2 400 000 + 2 250 000 + 2 100 000 +1 950 000 + 1 800 000 +1 650 000 + 1 500 000 + 1 350 000) / 13 = 2 086 538,46 руб.

Рассчитаем сумму налога:

- 2 086 538,46 * 2,2% = 45 903,85 руб.

Годовая сумма налога составляет 45 904 руб. (по п. 6 ст. 52 НК РФ округляется до рублей).

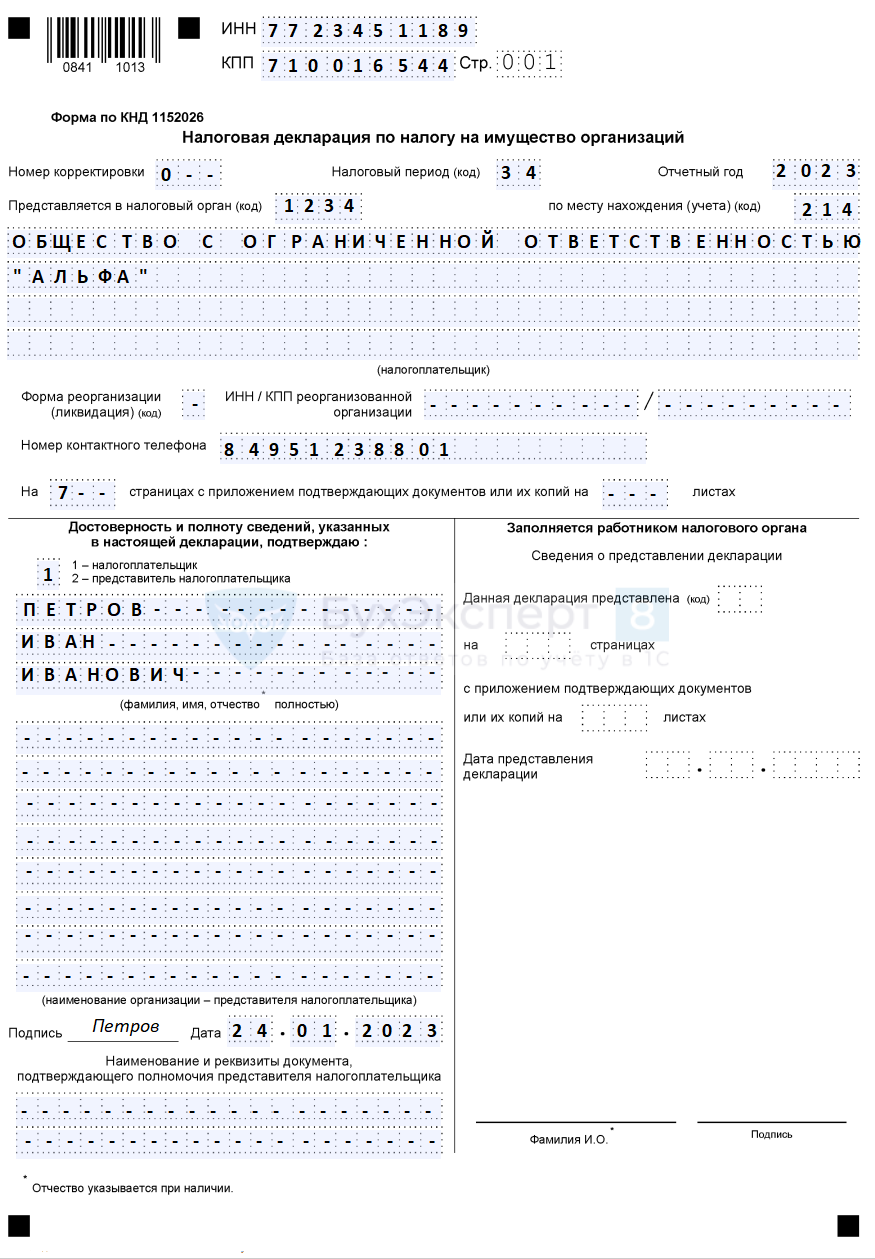

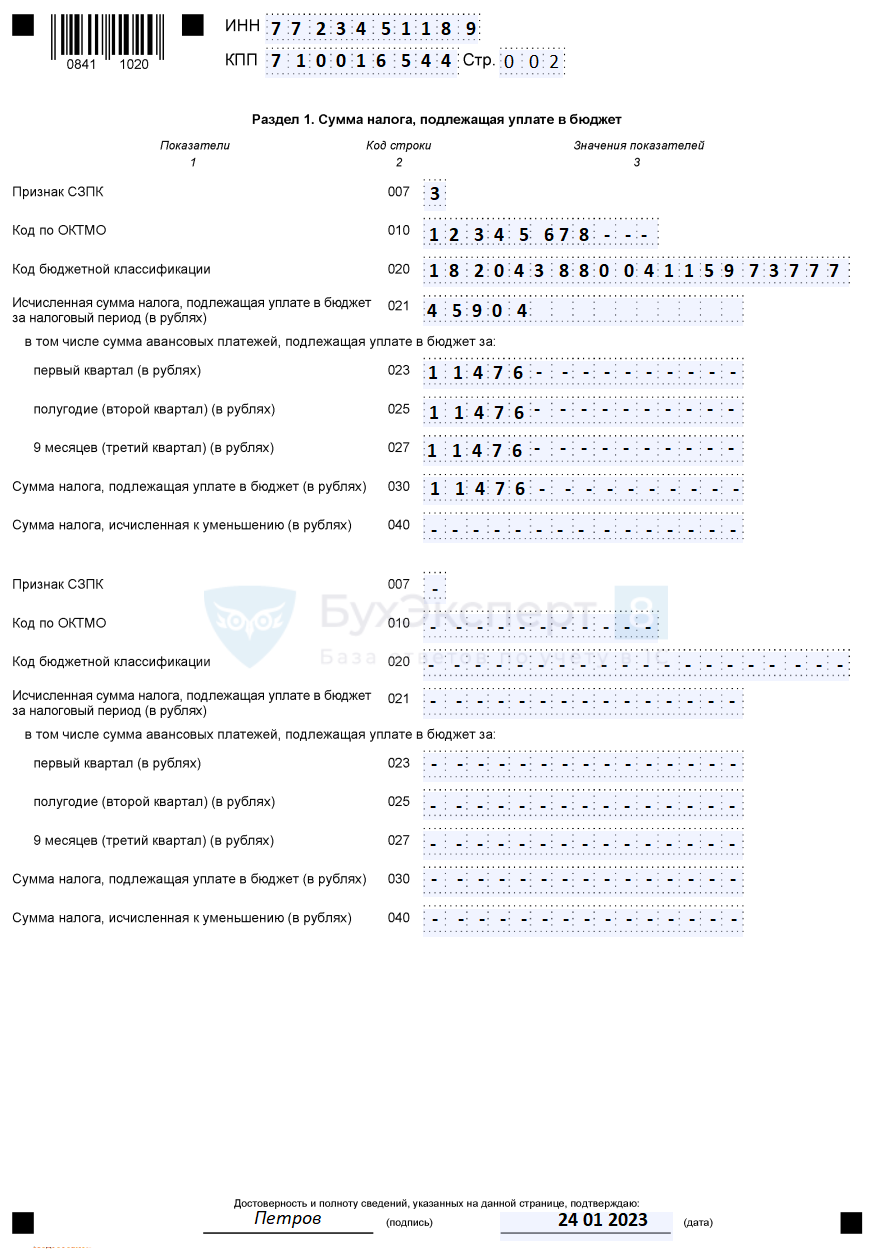

Заполнение декларации по налогу на имущество по среднегодовой стоимости

Пример (образец) декларации по налогу на имущество по среднегодовой стоимости

Расчет по кадастровой стоимости

В каждом регионе ежегодно проводится согласование и утверждение кадастрового перечня недвижимости. В него включаются различные типы объектов:

- многоквартирные и наемные дома;

- административные и торговые комплексы;

- здания и помещения, предназначенные для магазинов, офисов, общественного питания и бытового обслуживания.

Информация о таком списке объектов и всех внесенных изменениях регулярно публикуется на официальном сайте субъекта РФ или на сайте регионального правительства.

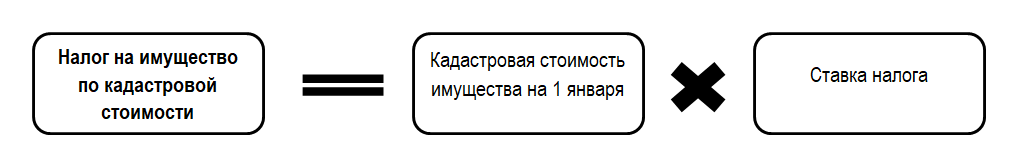

Налог считается по формуле:

Кадастровую стоимость можно узнать на сайте Росреестра.

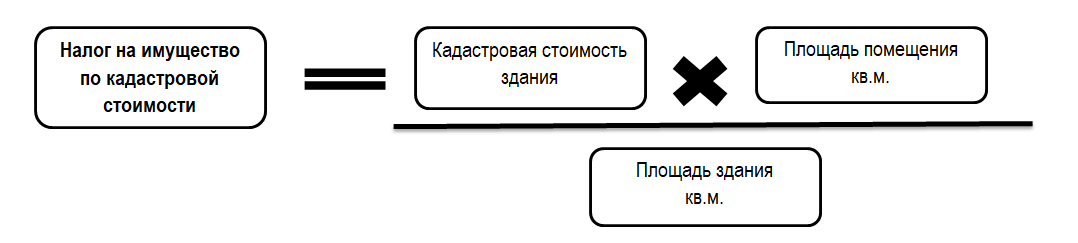

Если налог нужно посчитать только по одному помещению, а установлена кадастровая стоимость всего здания, высчитать налоговую базу можно по площади помещения:

Пример

По данным Росреестра кадастровая стоимость единственного объекта недвижимости компании «Бэта» составляет 2 500 000 руб. Рассчитаем налог на имущество организаций по этому объекту за год:

- 2 500 000 * 2% = 50 000 руб.

Уточнение суммы налога

Проведение сверки по налогу на имущество организаций налоговики рекомендуют проводить в начале года (Письмо ФНС от 28.11.2023 N БС-4-21/14912@). При этом можно:

- заявить налоговые льготы за истекший период;

- обратиться с просьбой о прекращении налогообложения в связи с гибелью или уничтожением объекта налогообложения;

- сообщить о прекращении исчисления налога в связи с принудительным изъятием имущества.

Разобраться с возможными расхождениями между данными компании и сведениями из Единого госреестра налогоплательщиков нужно в течение первого квартала календарного года.

Начиная со второго квартала налоговые органы проводят массовый расчет налога на имущество организаций (для объектов, налоговая база по которым определяется по кадастровой стоимости) за истекший налоговый период.

После получения из инспекции сообщения, в котором указана сумма налога, и при несогласии с ней компания вправе представить налоговикам пояснения по форме, утв. Приказом ФНС от 28.08.2023 N ЕД-7-21/577@. Они подаются в течение 20 рабочих дней со дня получения сообщения.

Кратко о налоге на имущество организаций: порядок расчета и отчетность

- Налоговую декларацию по имуществу должны представлять организации, имеющие на балансе недвижимость, подлежащую налогообложению.

- Срок сдачи декларации — не позднее 25 февраля года, следующего за истекшим налоговым периодом — календарным годом (п. 3 ст. 386 НК РФ). За 2023 год крайняя отчетная дата сдвинута на 26.02.2024 из-за совпадения с выходным днем.

- Для подачи декларации применяется форма, формат и порядок, утвержденные Приказом ФНС от 24.08.2022 N ЕД-7-21/766@.

- Налог исчисляется по недвижимости, принадлежащей компании, с учетом предоставленных ей льгот.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете