Привлечение к работе внештатников выгодно работодателям: можно решать оперативные краткосрочные задачи без раздувания штатов, экономить ресурсы и т. д. Однако существуют риски претензий налоговых и трудовых контролеров, если работа с исполнителями не укладывается в законодательные рамки.

В статье расскажем:

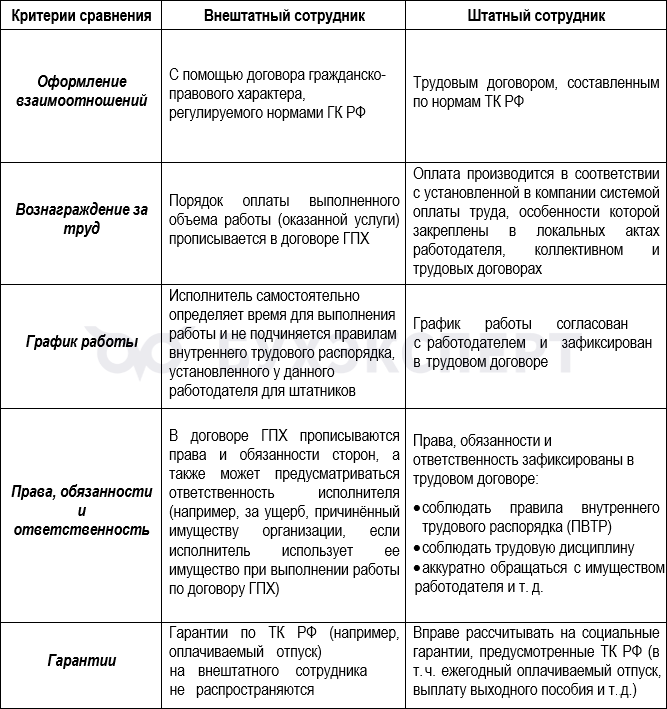

- кто такой внештатный сотрудник, в чем его отличие от штатного

- как оформить сотрудничество с внештатным работником

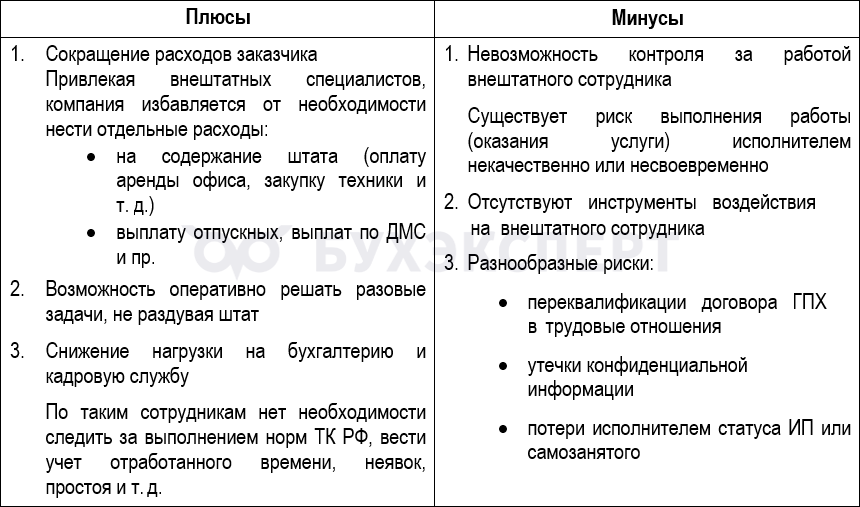

- какие есть плюсы и минусы от работы с внештатным специалистом

- какие существуют риски при работе с внештатником

Содержание

Кого называют внештатным сотрудником

Термин «внештатный сотрудник» в законодательстве не расшифрован. Рассмотрим, в чем состоят его отличия от штатного работника.

Итак, внештатным сотрудником является физическое лицо, с которым заключен договор гражданско-правового характера. Отношения с ним строятся на нормах ГК РФ, а не ТК РФ.

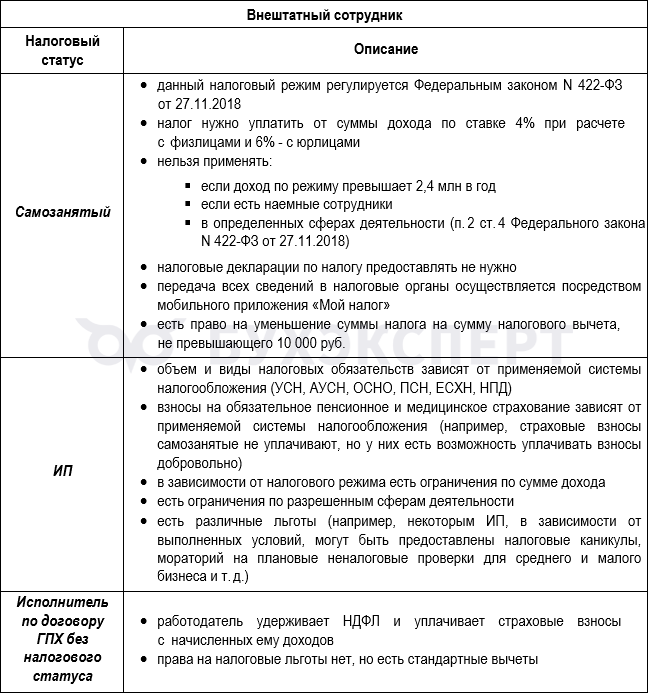

Самозанятые и ИП, привлекаемые к работе по договорам ГПХ, самостоятельно уплачивают за себя налоги с полученных доходов, а при заключении договора ГПХ с исполнителем без налогового статуса заказчик должен удержать из его дохода НДФЛ, начислить страховые взносы.

Получите понятные самоучители 2026 по 1С бесплатно:

Документальное оформление рабочих отношений с внештатником

Взаимоотношения работодателя (заказчика) с внештатным сотрудником (исполнителем) требуют обязательного документального оформления. Но сначала заказчику необходимо проверить официальный налоговый статус исполнителя. Для этого он:

- или запрашивает у самозанятого физлица справку о его налоговом статусе, которую тот получает через приложение «Мой налог», а у исполнителя-ИП просит выписку из ЕГРИП

- или сам контролирует статус исполнителя через сайт ФНС

После подтверждения статуса с внештатником заключается договор подряда или договор оказания услуг, в котором фиксируется:

- сумма вознаграждения за проделанную работу (оказанную услугу)

- срок выполнения работы (услуги)

- иные условия

Результат работ (услуг) выполненных (оказанных) по договору ГПХ также требует документальной фиксации:

- c самозанятым Закон N 422-ФЗ от 27.11.2018 не требует подписывать акт выполненных работ (достаточно полученного от него чека), но ФНС и Минфин рекомендуют оформить акт (Информация ФНС от 26.08.2021, Письмо Минфина от 22.09.2021 N 03-11-11/76769). Далее самозанятый самостоятельно уплачивает налог на профессиональный доход (НПД)

- c ИП необходимо оформить двусторонний акт выполненных работ. Далее вся отчетно-налоговая нагрузка лежит на самом ИП

Если внештатный сотрудник не является ни ИП, ни самозанятым, также необходимо документально зафиксировать итог выполненной работы актом. Обязанность по удержанию НДФЛ с выплаченного исполнителю дохода, уплате страховых взносов и отражению этих данных в налоговой отчетности лежит на заказчике (источнике выплате дохода).

Плюсы и минусы в привлечении к работе внештатных сотрудников

Основные положительные и отрицательные факторы работы с внештатным сотрудником:

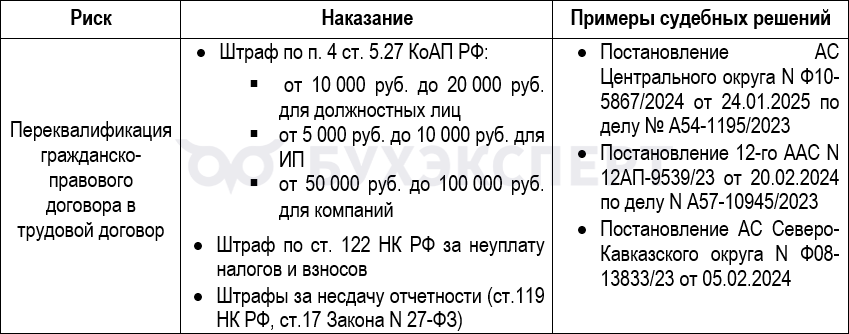

Работа с внештатниками часто привлекает повышенное внимание налоговых и трудовых инспекторов. Если в договоре ГПХ обнаружат признаки трудовых отношений, заказчика ждут неприятности.

Кратко о внештатном сотруднике

- Внештатный сотрудник — физическое лицо, с которым заключен гражданско-правовой договор. Отношения с ним строятся на нормах ГК РФ, а не в соответствии с ТК РФ

- Внештатный сотрудник может иметь или не иметь официальный статус ИП, применять или не применять режим НПД (быть или не быть самозанятым)

- Самозанятые (не ИП) и ИП (в том числе самозанятые), привлекаемые к работе по договорам ГПХ, самостоятельно уплачивают за себя налоги с полученных доходов, а при заключении договора ГПХ с исполнителем без налогового статуса заказчик должен удержать из его дохода НДФЛ, начислить страховые взносы

- Работа с внештатными сотрудниками сопряжена с разнообразными рисками для заказчика: риском столкнуться с недобросовестным исполнителем, риском переквалификации договора ГПХ с исполнителем в трудовой договор и другими

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете