Налоговые вычеты по НДС — предусмотренная НК РФ возможность существенной экономии на платежах в бюджет. Однако по разным причинам получить вычеты удается не всегда и не всем.

Из статьи вы узнаете:

- какие условия должны выполняться для НДС-вычета

- что происходит с вычетом по необлагаемым операциям

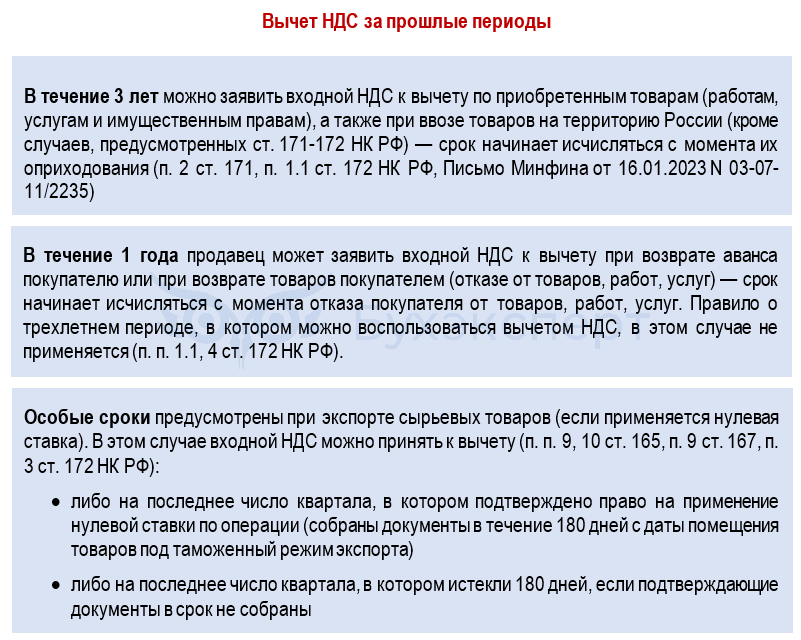

- о каких сроках важно знать, чтобы не лишиться вычета

- об особенностях вычетов в разных ситуациях

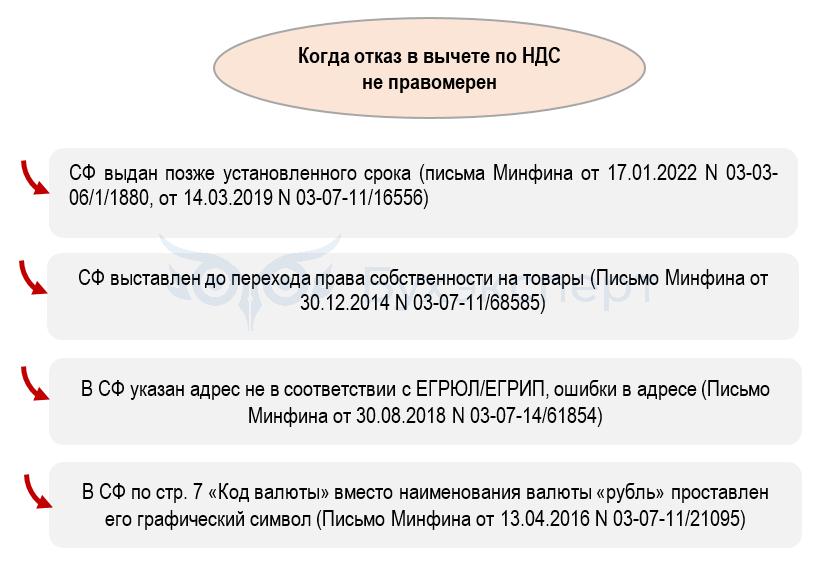

- когда отказы контролеров по вычетам вне закона

- возможен ли вычет без СФ

Содержание

- Вычет по НДС — что это?

- Виды НДС-вычетов

- Основные условия

- Дополнительные и специальные условия

- Сроки для вычета

- Вычеты по расходам на командировку

- Вычет по внеоборотным активам

- Вычет по разным расходам

- Когда за вычет стоит побороться

- Возможен ли вычет без счета-фактуры

- Что учесть упрощенцам по НДС-вычетам с 2025 года

- Запомните

Вычет по НДС — что это?

Что значит «НДС принят к вычету»? Вникнуть в детали НДС-вычета крайне важно, чтобы верно определять налоговые обязательства и рассчитываться с бюджетом в оптимальном режиме.

Сначала кратко расскажем о самом налоге:

Налог на добавленную стоимость (НДС) — это косвенный налог, исчисляемый продавцом при реализации товаров (работ, услуг) покупателю. Продавец предъявляет покупателю НДС одновременно со стоимостью реализуемых товаров, работ услуг.

Отдельные категории налогоплательщиков при соблюдении условий, установленных НК РФ, могут освобождаться от налога. Некоторые виды операций не подлежат обложению НДС или облагаются по пониженной ставке.

Покупатели уплачивают НДС в стоимости товара, а продавцы при получении оплаты обязаны перечислить налог в бюджет. Если продавец выполнит определенные условия, в бюджет он заплатит не весь начисленный НДС, а меньшую сумму — за счет применения налогового вычета.

Налоговый вычет по НДС — это сумма налога, на которую продавец вправе снизить НДС к уплате, исчисленный по правилам ст. 166 НК РФ за налоговый период («входной» НДС).

В качестве вычета выступают суммы НДС по приобретенным товарам, работам, услугам, имущественным правам, а также уплаченный налог при ввозе товаров в РФ, «входной» налог по расходам на покупку ОС и НМА, командировочным расходам, авансам и др. (ст. 171, ст. 172 НК РФ).

Получите понятные самоучители 2025 по 1С бесплатно:

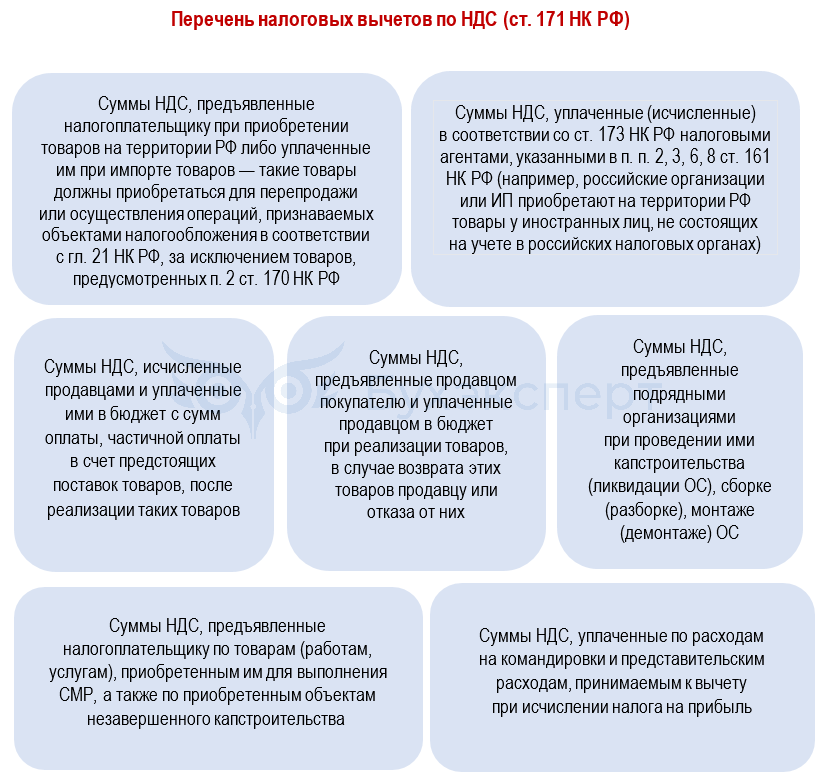

Виды НДС-вычетов

Вычет по НДС можно заявить только в соответствии в перечнем, указанным в ст. 171 НК РФ. Назовем основные позиции из этого списка:

Чтобы иметь возможность законно получить НДС-вычет, налогоплательщик должен одновременно выполнить обязательные условия.

Принятие НДС к вычету при зачете авансов от покупателей в 1С

Основные условия

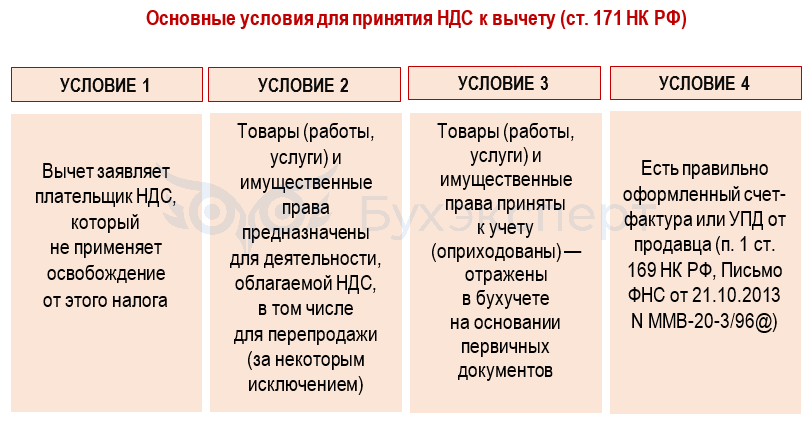

Для НДС-вычета по большинству операций достаточно выполнить минимальный (основной) набор условий.

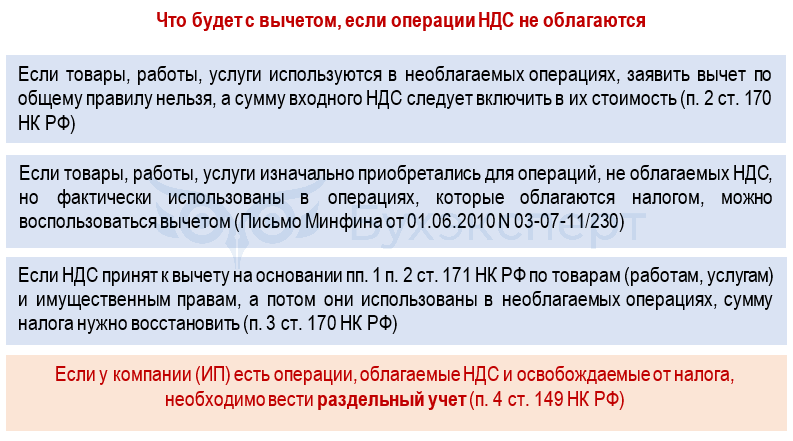

Нюансы по вычету возникают в случаях, когда налогоплательщик использует товары (работы, услуги, имущественные права) в не облагаемой НДС деятельности.

Нюансы по вычету возникают в случаях, когда налогоплательщик использует товары (работы, услуги, имущественные права) в не облагаемой НДС деятельности.

Из общих правил есть исключения: для некоторых работ и услуг (не освобожденных от НДС по ст. 149 НК РФ), а также освобожденных от НДС прав на программы и базы данных (зарегистрированных в реестре российского ПО), приобретенных для использования в операциях по реализации иностранному покупателю не на территории РФ (пп. 3, 4 п. 2 ст. 171 НК РФ).

Как частично принять НДС к вычету в 1С

Дополнительные и специальные условия

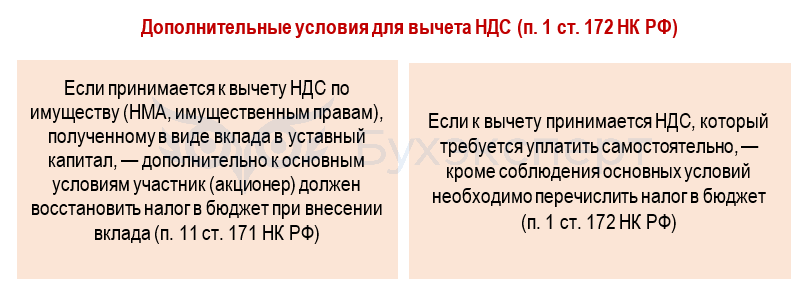

По некоторым операциям для вычета вместе с основными нужно выполнить дополнительные условия.

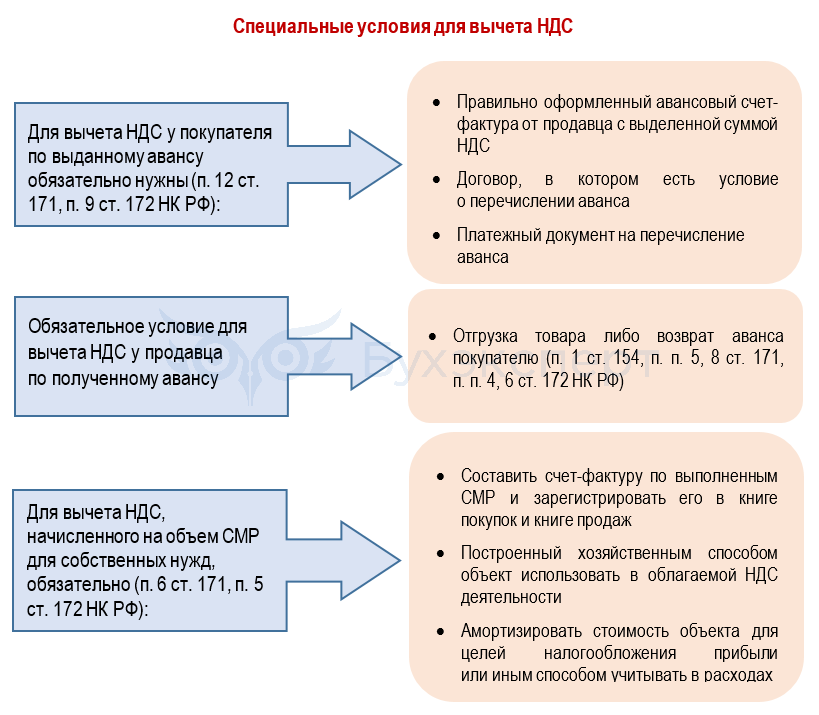

В НК РФ встречаются специальные условия для НДС-вычета по некоторым операциям: они замещают отдельные условия из группы основных.

В НК РФ встречаются специальные условия для НДС-вычета по некоторым операциям: они замещают отдельные условия из группы основных.

Если условия, установленные НК РФ для вычета, выполняются, то у налогоплательщика возникает право на вычет. Однако есть еще один важный аспект — временной. Если не уложиться в законодательно установленные сроки, вычета можно лишиться.

Сроки для вычета

Для вычета применяется правило:

При этом у плательщиков НДС есть выбор:

- применить вычет в периоде отгрузки/реализации/оказания услуг

- отложить вычет в пределах разрешенного НК РФ периода

НК РФ позволяет в определенных случаях заявить вычет за прошлые периоды:

Как исчисляется основной 3-летний срок, покажем на примере.

Производственное предприятие ООО «Фрезеровщик» 25.11.2024 приобрело металлообрабатывающий станок для применения в основном технологическом производстве. Станок приняли к учету в составе основных средств 02.12.2024. В этот же день получен счет-фактура от продавца.

Бухгалтер ООО «Фрезеровщик» рассчитал срок, в течение которого НДС со стоимости станка можно принять к вычету — с 4 квартала 2024 до 4 квартала 2027 (включительно).

Когда истекает 3-летний срок для вычета НДС и можно ли его продлить

Вычеты по расходам на командировку

Для компаний и ИП, которые часто отправляют сотрудников в служебные поездки, актуальным является вопрос применения НДС-вычетов по командировочным расходам. Вот что следует учесть таким налогоплательщикам:

|

Вычет |

Порядок и условия |

Ссылки на НПА, разъяснения Минфина и ФНС |

| НДС по стоимости авиабилета (бумажного, электронного) |

Налог можно принять к вычету, если:

|

п. 7 ст. 171, п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок, письма Минфина от 14.02.2022 N 03-04-06/9883, от 30.10.2020 N 03-07-09/94559, ФНС от 21.05.2015 N ГД-4-3/8565 (п. 2) |

| НДС с сервисного сбора за авиабилет | НДС с сервисного сбора за авиабилет, купленный командированным работником, к вычету принять нельзя, т. к. расходы на оформление авиабилетов не относятся к расходам на проезд к месту командировки и обратно | п. 7 ст. 171 НК РФ |

| Если услуги по оформлению авиабилетов для командированных работников приобретает работодатель, то входной НДС по ним принимается к вычету в общем порядке на основании счета-фактуры | п. 1 ст. 169, п. 2 ст. 171, п. 1 ст. 172 НК РФ | |

| НДС с расходов по выбору места в самолете во время командировки | НДС можно принять к вычету, если есть счет-фактура | |

| НДС по ж/д билету |

НДС можно принять к вычету, если:

|

п. 7 ст. 171, письма Минфина от 14.02.2022 N 03-04-06/9883, от 30.10.2020 N 03-07-09/94559 |

| НДС по билетам на аэроэкспресс | НДС по таким билетам к вычету принять не получится, т. к. услуги по перевозке пассажиров ж/д транспортом в пригородном сообщении облагаются НДС по нулевой ставке | пп. 9.2 п. 1 ст. 164 НК РФ |

|

НДС с расходов на проживание в гостинице в командировке

|

Услуги по предоставлению мест для временного проживания в гостиницах и иных средствах размещения облагаются НДС по ставке 0%, т. е. НДС к вычету не принимается. Входной НДС по расходам на дополнительные услуги гостиницы (прачечной, сауны, фитнеса, автостоянки, трансфера, конференц-зала и т. д.) можно принять к вычету, если:

|

пп. 19 п. 1 ст. 164 НК РФ, п. 7 ст. 171, п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок

|

Электронные билеты в авансовом отчете в 1С

Вычет по внеоборотным активам

Для плательщиков НДС, вкладывающих крупные финансовые средства в развитие и укрепление производственной базы, приобретающих для своей деятельности объекты основных средств и нематериальных активов, вопросы получения НДС-вычетов стоят особенно остро, а отказы в вычетах по ОС и НМА болезненны.

Снизить риск отказов в вычетах помогут законодательные нормы и разъяснения чиновников:

|

Вычет |

Порядок и условия |

Ссылки на НПА, разъяснения Минфина и ФНС |

| НДС при приобретении НМА |

Можно принять к вычету НДС, предъявленный продавцом, после того как компания примет НМА на учет, при условиях:

|

п. 2 ст. 171, п. 1 ст. 172 НК РФ

|

| НДС при покупке ОС |

Входной НДС можно принять к вычету после того, как ОС будет принято на учет (в т. ч. на счете 08 «Вложения во внеоборотные активы»), при условиях:

Дожидаться государственной регистрации права собственности на объект ОС не требуется: она значения для вычета не имеет |

п. 2 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина от 19.07.2019 N 03-07-11/54587, Постановление Президиума ВАС от 08.04.2008 N 15333/07 |

| Вычет НДС у инвестора при капстроительстве |

Входной НДС по расходам на строительство можно принять к вычету при условиях:

Не требуется ждать ввода объекта в эксплуатацию |

п. 2, п. 6 ст. 171, п. 1, п. 5 ст. 172 НК РФ, письма ФНС от 20.01.2016 N СД-4-3/609@, Минфина от 28.09.2022 N 03-07-10/93709

|

Вычет по разным расходам

Поясним порядок получения вычета в отдельных ситуациях.

|

Вычет |

Порядок и условия |

Ссылки на НПА, разъяснения Минфина и ФНС |

| НДС по оборудованию, требующему монтажа |

НДС по оборудованию, требующему монтажа, принимается к вычету в пределах 3 лет после того, как компания примет его к учету на счете 07 «Оборудование к установке», и при условиях:

Если компания монтировала оборудование самостоятельно и начисляла НДС на стоимость монтажных работ, можно принять к вычету входной НДС по монтажным работам |

п. 2 ст. 171, п. 1 ст. 172 НК РФ, письма Минфина от 17.11.2020 N 03-07-14/99976, от 16.02.2018 N 03-07-11/9875

п. 6 ст. 171, п. 5 ст. 172 НК РФ, Письмо Минфина от 29.05.2007 N 03-07-11/142 |

| НДС по расходам будущих периодов |

НДС по таким расходам можно принять к вычету в полном объеме после принятия к учету товаров (работ, услуг) и при выполнении обязательных условий для вычета:

|

п. 1 ст. 172 НК РФ, Письмо Минфина от 05.10.2011 N 03-07-11/261 |

| НДС с комиссии банка |

Для получения вычета понадобятся:

НДС невозможно принять к вычету, если услуга банка, с которой взимается комиссия, освобождена от НДС |

п. 1 ст. 172 НК РФ |

| НДС по представительским расходам |

Вычет НДС можно заявить только с той части расходов, которую можно учесть при расчете налога на прибыль по нормативу. Входной НДС, не принятый к вычету из-за превышения норматива, возможно, получится принять к вычету в следующих кварталах. Суммы НДС по представительским расходам, которые по итогам года не уложатся в норматив, принять к вычету нельзя |

п. 7 ст. 171 НК РФ |

Для получения вычета налогоплательщик может собрать полный пакет документов-оснований и выполнить необходимые условия, но контролеры и в этом случае могут отказать в вычете. Всегда ли нужно беспрекословно соглашаться с их позицией и терять деньги на таком отказе, расскажем далее.

Когда за вычет стоит побороться

Налоговые органы нередко лишают плательщиков НДС законных вычетов по формальным основаниям. Если такое произошло, следует отстаивать право на вычет, представив налоговикам/судьям доводы, основанные на НК РФ и разъяснениях чиновников.

Чаще всего контролеры ищут повод для отказа в НДС-вычете в счетах-фактурах. Это самый легкий путь для лишения налогоплательщиков права на вычет, т. к. счет-фактура, составленный с нарушением правил ст. 169 НК РФ, не позволяет уменьшить НДС к уплате за счет применения вычета.

Минфин нередко давал разъяснения в пользу налогоплательщиков. Ими нужно пользоваться, доказывая право на НДС-вычет.

Отказ в НДС-вычете влечет негативные для налогоплательщиков последствия: образуется недоимка по налогу, за которую в большинстве случаев начисляются штраф и пени (ст. 75, ст. 122 НК РФ).

В некоторых случаях следует внимательно изучить судебную практику (особенно в том регионе, где компания осуществляет деятельность), прежде чем доказывать свою правоту. К примеру, суд не поддержал налогоплательщика, заявившего, что он понес убытки (не смог получить вычет) из-за невыставленного контрагентом счета-фактуры (Постановление АС Уральского округа от 19.09.2024 по делу N А07-9812/2023).

Возможен ли вычет без счета-фактуры

Вычет НДС по товарам (работам, услугам), приобретенным за наличный расчет через подотчетных лиц, заявлять опасно. В таких ситуациях продавец выдает кассовый чек или БСО, а не счет-фактуру. Риск существует в том числе при наличии в этих документах отдельной строки с выделенной суммой налога.

Минфин неоднократно подчеркивал, что вычет НДС в отношении товаров, приобретенных в розничной торговле, без наличия счетов-фактур не предусмотрен НК РФ (письма Минфина от 31.08.2022 N 03-07-11/84844, от 19.07.2021 N 03-07-11/57329).

Вот что нужно сделать, чтобы не потерять вычет:

Чтобы не терять вычет, следует оформить на подотчетное лицо доверенность на получение ТМЦ. В этом случае продавец должен выписать счет-фактуру и отгрузочные документы на компанию.

В стр. 6 «Покупатель» счета-фактуры должно быть указано не ФИО работника, а наименование компании — иначе налоговый орган не сможет идентифицировать покупателя и откажет в вычете по этому документу (Письмо ФНС от 09.01.2017 N СД-4-3/2@).

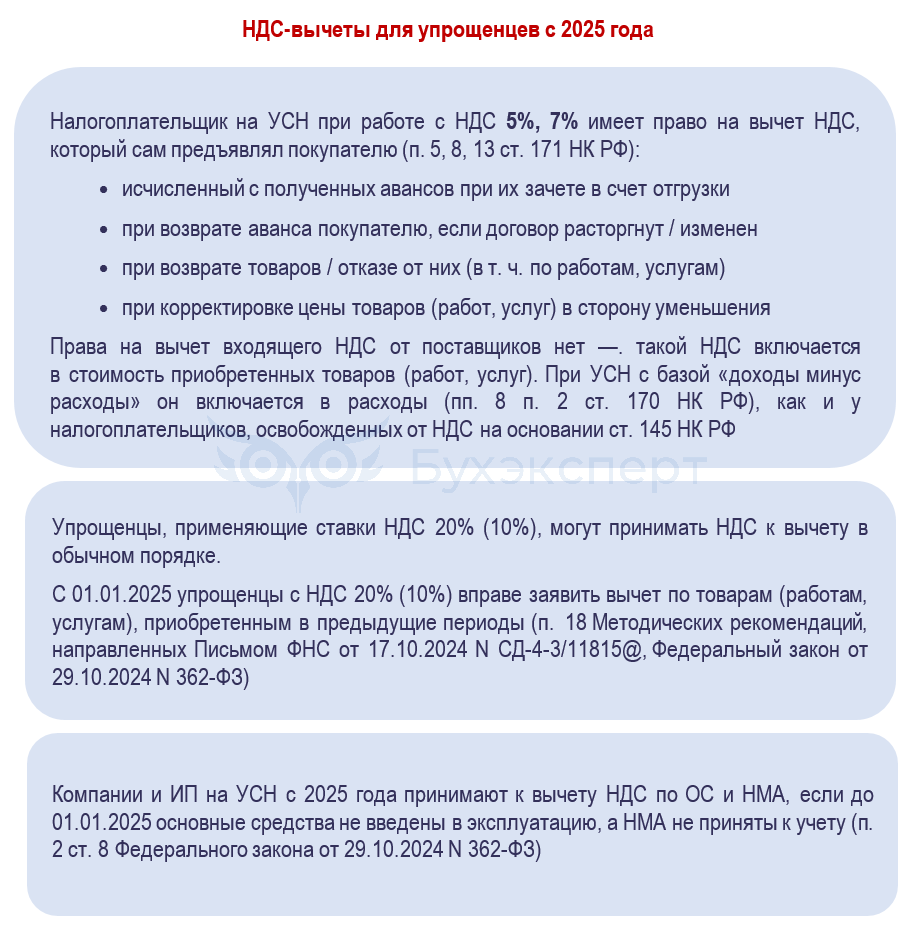

Что учесть упрощенцам по НДС-вычетам с 2025 года

С 01.01.2025 все упрощенцы переходят в разряд плательщиков НДС. Только тем из них, чьи доходы не превысят 60 млн руб., автоматически предоставляется освобождение от уплаты этого налога.

Остальным упрощенцам важно вовремя разобраться с НДС-вычетами, чтобы не терять на этом налоге финансовые ресурсы.

Запомните

- НДС, начисленный к уплате, можно уменьшить на налоговые вычеты

- Для получения вычета должны одновременно соблюдаться условия, предусмотренные НК РФ

- Заявленные и успешно примененные НДС-вычеты позволяют рационально использовать финансовые ресурсы компании, оптимизировать расходы

- С 2025 года право на получение НДС-вычетов появится у некоторых упрощенцев

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете