Специальный налоговый режим — один из способов законной оптимизации, позволяющий снизить налоговые обязательства, избавиться от многочисленных отчетов и упростить учет. Но доступны спецрежимы не всем.

Расскажем:

- в каких главах НК РФ содержатся положения о специальных налоговых режимах;

- что такое экспериментальный спецрежим;

- какие режимы доступны компаниям, а какие — только ИП;

- об особенностях разных спецрежимов: ПСН, УСН, АУСН, ЕСХН, НПД.

Содержание

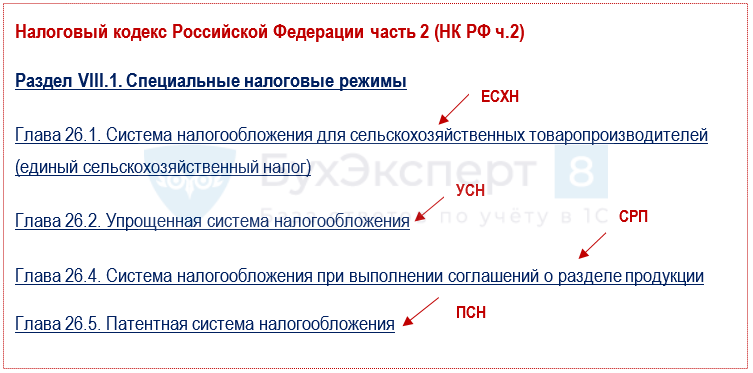

Специальные налоговые режимы в НК РФ

О том, какой налог относится к специальным налоговым режимам, рассказывает налоговое законодательство. Каждому специальному налоговому режиму в НК РФ посвящена отдельная глава.

Список видов специальных налоговых режимов, действующих в РФ, этим не ограничивается. Государство периодически придумывает новые режимы, проверяет их эффективность в ограниченный промежуток времени на территории определенных регионов. Пока проходит эксперимент, в НК РФ отсутствует информация о таких режимах.

Экспериментальные спецрежимы

В п. 8 ст. 1 НК РФ предусмотрена возможность проводить эксперименты по новым налоговым спецрежимам. Сейчас на территории нашей страны установлены и действуют два экспериментальных специальных режима. Порядок их применения закреплен в отдельных федеральных законах.

Получите понятные самоучители 2026 по 1С бесплатно:

Экспериментальные спецрежимы действуют:

- НПД — до 31.12.2028;

- АУСН — до 31.12.2027.

Эксперименты по применению спецрежимов законодательно могут продлеваться или прекращаться в зависимости от их эффективности/неэффективности.

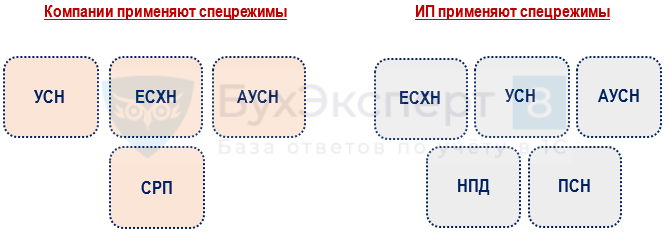

Спецрежимы для компаний и ИП

Перечни допустимых спецрежимов для компаний и ИП разные.

Закон позволяет как компаниям, так и ИП применять ЕСХН, УСН и АУСН. Для ИП также доступны ПСН и НПД — компании их применять не вправе. А вот режим, связанный с выполнением соглашений о разделе продукции, могут применять только компании.

Расскажем подробнее о самых популярных спецрежимах.

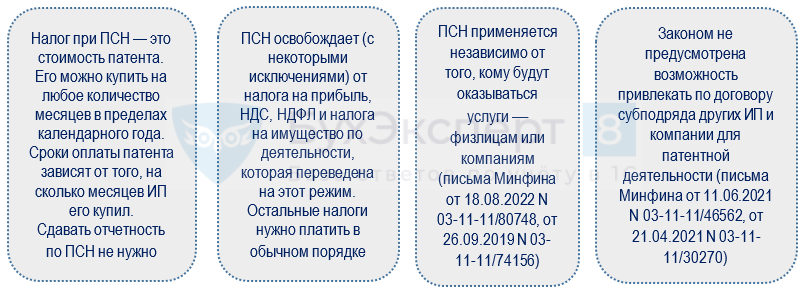

Патентный спецрежим

ПСН относится к специальным налоговым режимам с максимальными платежными и отчетными упрощениями. Но применять его могут только ИП и лишь в отношении ограниченного списка видов деятельности — при условии, если региональные власти ввели «патентный» режим на своей территории.

Особенности ПСН

Важная особенность ПСН — некоторыми видами деятельности патентным ИП заниматься запрещено: любой оптовой торговлей, розничной торговлей через стационарные торговые объекты с залом более 150 кв. м, торговлей обувью, одеждой, лекарствами, изделиями из натурального меха, подлежащими обязательной маркировке, и т. д.

Условия перехода

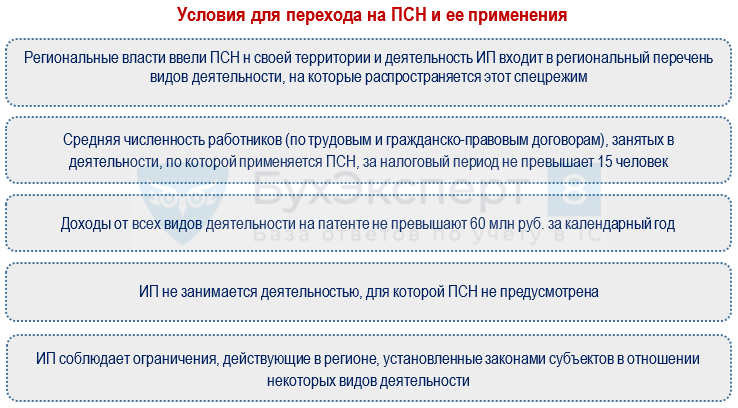

Перейти на ПСН могут не все предприниматели — нужно соответствовать определенным критериям.

Несоблюдение этих условий приводит к невозможности применять «патентный» спецрежим.

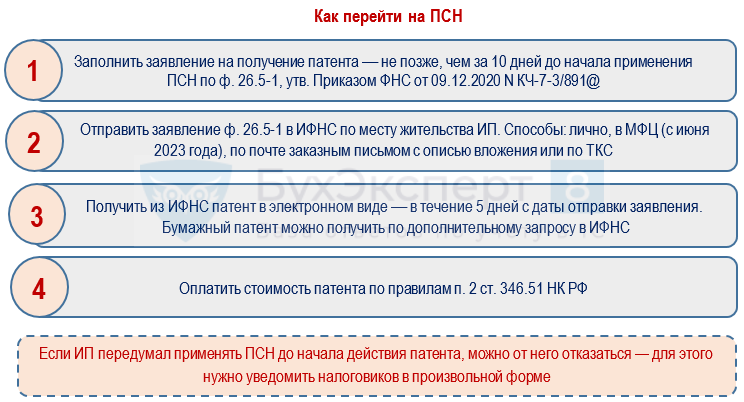

Переход на ПСН

Процесс перехода на применение ПСН включает подачу контролерам заявления и оплату стоимости патента.

В процессе «патентной» деятельности регулярно отчитываться в инспекцию декларациями не нужно. Доходы, полученные в рамках спецрежима, ИП обязан фиксировать в специальной книге, ее форма утверждена Приказом ФНС от 07.11.2023 N ЕА-7-3/816@. Это нужно для контроля за превышением «доходного» лимита. Наличие работников требует от ИП сдачи в контролирующие органы зарплатной и кадровой отчетности (6-НДФЛ, РСВ и др.).

С 01.01.2024 предусмотрена ежегодная индексация размеров потенциально возможного к получению годового дохода по видам ПСН-деятельности на коэффициент-дефлятор, установленный на соответствующий календарный год. В 2024 году он составляет 1,058 (Приказ Минэкономразвития от 23.10.2023 N 730).

Совмещение с другими режимами

Закон позволяет «патентному» ИП вести иные виды деятельности и применять в их отношении другие режимы налогообложения. Обычно ПСН совмещают с УСН.

Совмещение режимов должно сопровождаться ведением раздельного учета (п. 8 ст. 346.18, п. 6 ст. 346.53 НК РФ). Если ИП не может однозначно разделить расходы по видам деятельности, их распределяют между режимами пропорционально полученным доходам (Письмо ФНС от 07.02.2022 N СД-4-3/1383@).

На заметку «патентному» ИП

| Вопрос | Ответ | НПА, разъясняющие письма |

|

Вправе ли ИП применять ПСН при реализации товаров компаниям по договорам розничной купли-продажи за наличный расчет? |

Да, вправе. В отношении предпринимательской деятельности по реализации товаров юридическим лицам по договорам розничной купли-продажи за наличный расчет, а также с использованием платежных карт ИП может применять ПСН |

|

|

Где ИП получать патент? |

ИП получают патент в ИФНС по месту жительства или по месту ведения предпринимательской деятельности |

|

|

Вправе ли ИП применять ПСН при осуществлении торговли со склада? |

Не вправе. Склад не указан в перечне торговых объектов, применяемых в целях пп. 45 и 46 п. 2 ст. 346.43 НК РФ. ПСН в отношении торговой деятельности, осуществляемой на складе, не применяется |

|

|

Нужно ли ИП подавать заявление о прекращении деятельности для пересчета налога при смене адреса ведения деятельности до истечения срока действия патента? |

Нет, но при определенных условиях. На основании заявления по форме, утв. Приказом от 04.12.2020 N КЧ-7-3/882@, перерасчет налога делается в случае прекращения предпринимательской деятельности, в отношении которой выдан соответствующий патент. Если ИП торговую деятельность не сворачивал, а просто перенес ее в другое место, ПСН-налог ему налоговики должны пересчитать на основании заявления в свободной форме |

Упрощенная система налогообложения (УСН)

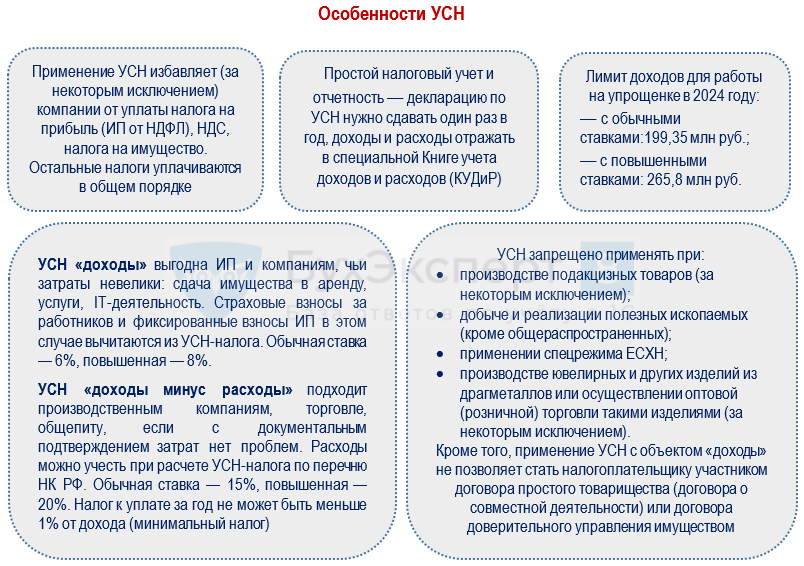

УСН ориентирована на малый и средний бизнес. Она позволяет уплачивать налог по небольшой ставке с реально полученных доходов и дает возможность уменьшать «упрощенный» налог, снижая доходы на определенные расходы. Среди всех спецрежимов упрощенка находится в лидерах по количеству применяющих его ИП и компаний.

Особенности УСН

УСН недоступна для ряда налогоплательщиков: банков, ломбардов, иностранных и бюджетных организаций и др. (ст. 346.12 НК РФ).

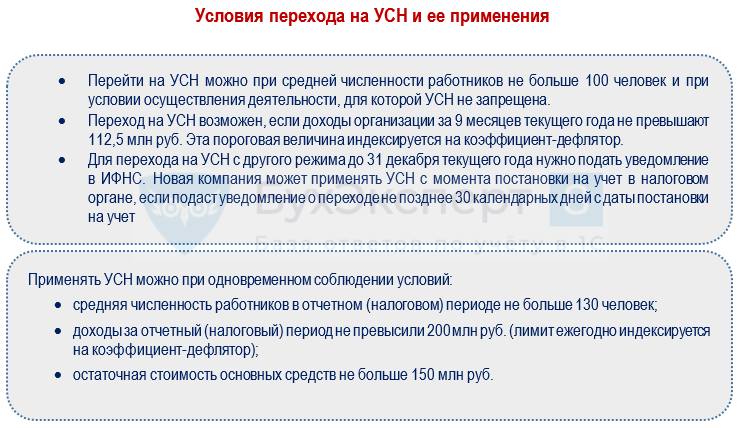

Условия перехода и применения

Применять УСН вправе компании и ИП при одновременном соблюдении условий:

На 2024 год установлен коэффициент-дефлятор по УСН, равный 1,329 (Приказ Минэкономразвития от 23.10.2023 N 730).

Совмещение с другими режимами

УСН нельзя совмещать с общим режимом налогообложения. И это может быть проблемой для упрощенца, так как покупатели и заказчики на ОСНО часто отказываются работать с таким контрагентом, так как им нужен «входной» НДС.

Совмещение допустимо с ПСН (патентным режимом налогообложения) — и для УСН «доходы», и для УСН «доходы минус расходы».

Совмещение УСН и ПСН недопустимо по одному и тому же виду деятельности на территории одного района или нескольких районов в одном субъекте.

Упрощенцу на заметку

| Вопрос | Ответ | НПА, разъясняющие письма |

|

Вправе ли плательщик на «доходно-расходной» УСН учесть в расходах стоимость кондиционера? |

По мнению Минфина, компания может учесть в составе расходов только дорогой кондиционер — дороже 100 000 руб. НК РФ к УСН-расходам относит траты на приобретение основных средств. При этом в состав ОС включается только амортизируемое имущество (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.). Если стоимость кондиционера превышает 100 000 рублей, расходы на его приобретение и установку учитываются в составе УСН-расходов. При меньшей стоимости расходы на приобретение и установку кондиционера относятся к расходам на обеспечение нормальных условий труда — они в УСН-базе не учитываются |

|

|

Как заполнять раздел IV Книги учета доходов и расходов за 2023 и 2024 годы |

Упрощенцам с базой «доходы» ФНС разрешила не заполнять раздел IV Книги учета доходов и расходов за 2023 год, утв. Приказом Минфина от 22.10.2012 N 135н). Такие ИП с 2023 года уменьшают налог на уплаченные за себя взносы (ст. 430 НК РФ), а в разделе IV не предусмотрено отражение такого показателя. С 2024 года применяется новая формы Книги — в разд. IV отражается торговый сбор |

Письмо ФНС от 23.11.2023 N СД-4-3/14766@ |

| Придется ли ИП на УСН платить НДС, если покупатель по невнимательности выделил его в платежном поручении? |

Нет, платить НДС не нужно. Обязанность по уплате НДС возлагается на продавца-упрощенца только в случае выставления покупателю счета-фактуры с выделением суммы налога. Если такой счет-фактуру ИП на УСН не оформлял, платить НДС ему не нужно, даже при указании НДС покупателем в платежном поручении |

|

|

Могут ли компании и ИП передавать в ИФНС уведомление о переходе на УСН через МФЦ? |

Да, могут. С июня 2023 года подача уведомления о переходе на УСН возможна в МФЦ. Прежние способы отправки уведомления также действуют: на бумаге (лично/через представителя или по почте) или в электронном виде (по ТКС или личный кабинет налогоплательщика) |

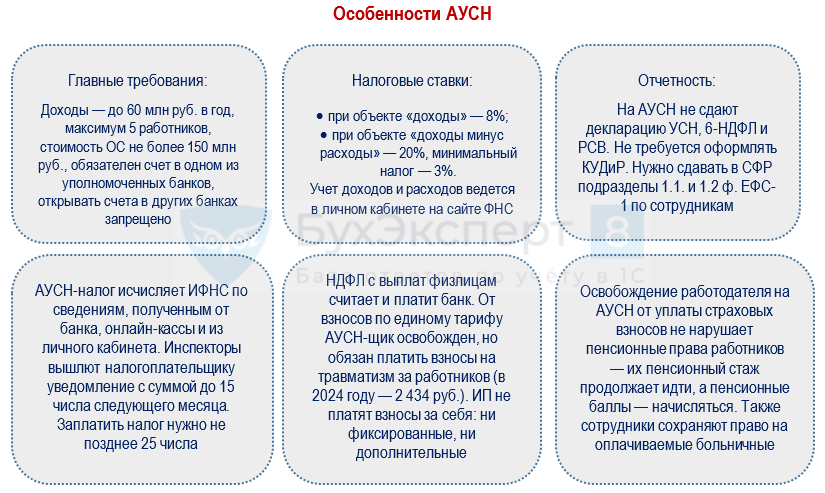

Автоматизированная упрощенная система (АУСН)

Экспериментальный спецрежим АУСН могут применять компании и ИП из Москвы, Татарстана, Московской и Калужской областей.

Особенности АУСН

Список организаций, для которых АУСН недоступен, аналогичен УСН: ломбарды, НКО, иностранные компании, банки, страховые организации и др.

Список организаций, для которых АУСН недоступен, аналогичен УСН: ломбарды, НКО, иностранные компании, банки, страховые организации и др.

Упрощенка совмещает в себе как достоинства (нулевые тарифы взносов на ОПС, ОМС и ВНиМ, автоматический расчет налогов, минимальная отчетность), так и ряд ограничений (по доходам, штату, списку кредитных организаций, где можно открыть счет и др.).

Выгодное отличие АУСН от УСН — на «автоупрощенке» нет ограниченного перечня затрат, относимых на расходы. В расходах можно учесть любые обоснованные и документально подтвержденные затраты. Исключение — расходы, прямо запрещенные к учету законом: курсовые разницы, матпомощь работникам, взносы в уставный капитал и др. (ст. 6 Закона N 17-ФЗ).

Как перейти

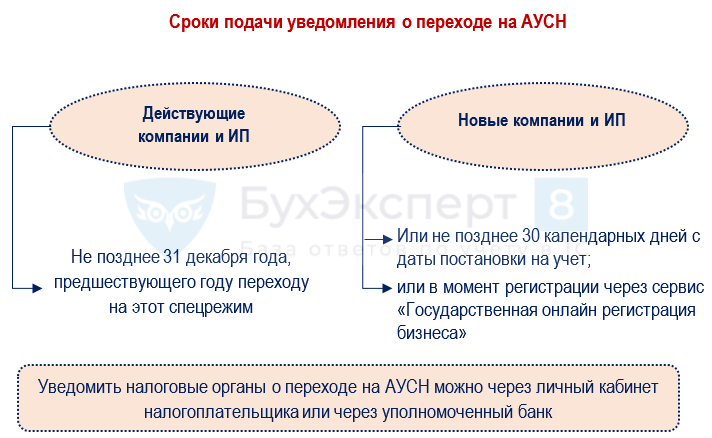

О применении/переходе на АУСН следует уведомить ИФНС. Для действующих и вновь созданных компаний и ИП сроки уведомления разные.

Чтобы заполнить уведомление сразу в момент регистрации через сервис «Государственная онлайн регистрация бизнеса», нужно соблюсти ряд условий:

- место регистрации налогоплательщика — в регионах проведения эксперимента (Москве, Московской или Калужской областях, Татарстане);

- у заявителя есть УКЭП (допустимо подписание документов с помощью мобильного приложения «Госключ»);

- выбор способа представления документов в регистрирующий орган в электронном виде.

Совмещение с другими режимами

Совмещение АУСН с иными режимами налогообложения не допускается. Например, ИП не может одновременно применять АУСН и ПСН.

На заметку плательщику АУСН

| Вопрос | Ответ | НПА, разъясняющие письма |

|

Куда и какие сведения подать плательщику АУСН, который утратил право на спецрежим внутри года? |

Пример: компания, применявшая АУСН с 1 января, утратила право на этот спецрежим с 1 апреля, а 15 мая выплатила сотрудникам зарплату за март. В отношении таких выплат налогоплательщик должен:

|

|

|

Могут ли в 2024 году плательщики АУСН производить и продавать ювелирные изделия? |

Не могут. Поправки в Закон об АУСН, запрещающие ювелирам применять этот спецрежим, официально опубликованы 31.07.2023 и вступили в силу по истечении одного месяца с этой даты |

Федеральный закон от 31.07.2023 N 389-ФЗ |

Единый сельхозналог (ЕСХН)

Спецрежим ЕСХН доступен ограниченному кругу налогоплательщиков. Как и другие налоговые режимы, он обладает минусами и плюсами.

Особенности ЕСХН

ЕСХН — экономичный режим для сельхозпроизводителей: с низкой налоговой нагрузкой, возможностью выбора работать с НДС и без него, редкой отчетностью (декларация сдается раз в год). Однако без минусов не обошлось — усложненные условия перехода на спецрежим и его последующего применения, жесткие ограничения по видам деятельности и другие сложности.

Как перейти

Условия для перехода на уплату ЕСХН вновь созданных организаций приведены в пп. 5-7 п. 5 ст. 346.2 НК РФ.

С 2024 года больше сельхозтоваропроизводителей смогут применять ЕСХН

На заметку плательщику ЕСХН

| Вопрос | Ответ | НПА, разъясняющие письма |

|

Освобождается ли компания на ЕСХН от уплаты налога на имущество по объекту «гараж»? |

Не освобождается. В отношении имущества, не используемого непосредственно для производства сельхозпродукции, первичной и последующей (промышленной) переработки и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями, налоговая льгота по налогу на имущество организаций, предусмотренная п. 3 ст. 346.1 НК РФ, не применяется. В том числе в отношении зданий с назначением «гараж», непосредственно не участвующих при производстве, переработке и реализации сельскохозяйственной продукции |

|

|

Действует ли для компаний на ЕСХН льгота по налогу на имущество в отношении объектов незавершенного строительства? |

По мнению ФНС, условия освобождения от налогообложения налогом на имущество организаций не распространяются на объекты незавершенного строительства, использование которых (в т. ч. при производстве, переработке, реализации сельскохозяйственной продукции, оказании услуг сельскохозяйственными товаропроизводителями) до завершения их строительства не предусмотрено главой 6.2 «Эксплуатация зданий, сооружений» Градостроительного кодекса |

Самозанятость (режим НПД)

Этот экспериментальный режим появился в 2018 году и по задумкам законодателей будет действовать в течение 10 лет. Основная цель его введения — привлечение на официальный рынок труда граждан из неформального сектора экономики.

Особенности НПД

Стать самозанятым могут не только граждане РФ, но и иностранные лица из стран ЕАЭС и Украины.

За какой период считается лимит дохода самозанятого 2,4 млн руб.?

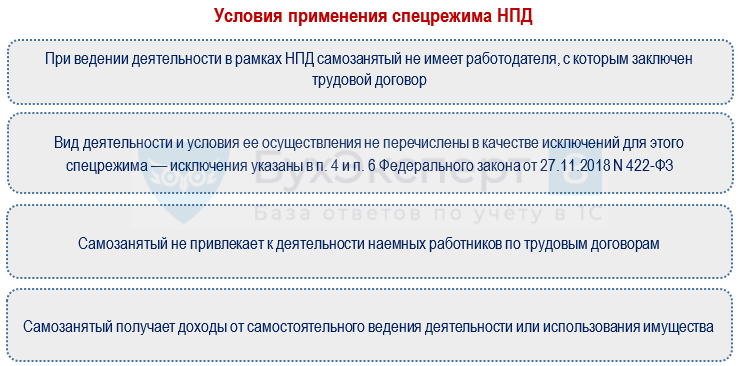

Условия применения

Применять НПД вправе ИП и обычные физлица при одновременном соблюдении условий:

Закон N 422-ФЗ не запрещает самозанятому использовать услуги частных лиц-подрядчиков, которые помогают ему осуществлять работу. Основное условие — они не должны состоять с самозанятым в трудовых отношениях (п. 3 Письма ФНС от 12.10.2020 N АБ-4-20/16632@).

НПД 2023: что такое самозанятость и кто может перейти на этот режим

Как зарегистрироваться самозанятым

Самозанятыми в нашей стране трудятся косметологи, водители, фотографы, бухгалтеры, юристы и др. Существует несколько способов постановки на учет в налоговых органах в качестве плательщика НПД (самозанятого).

Как учитывать доходы и платить налог

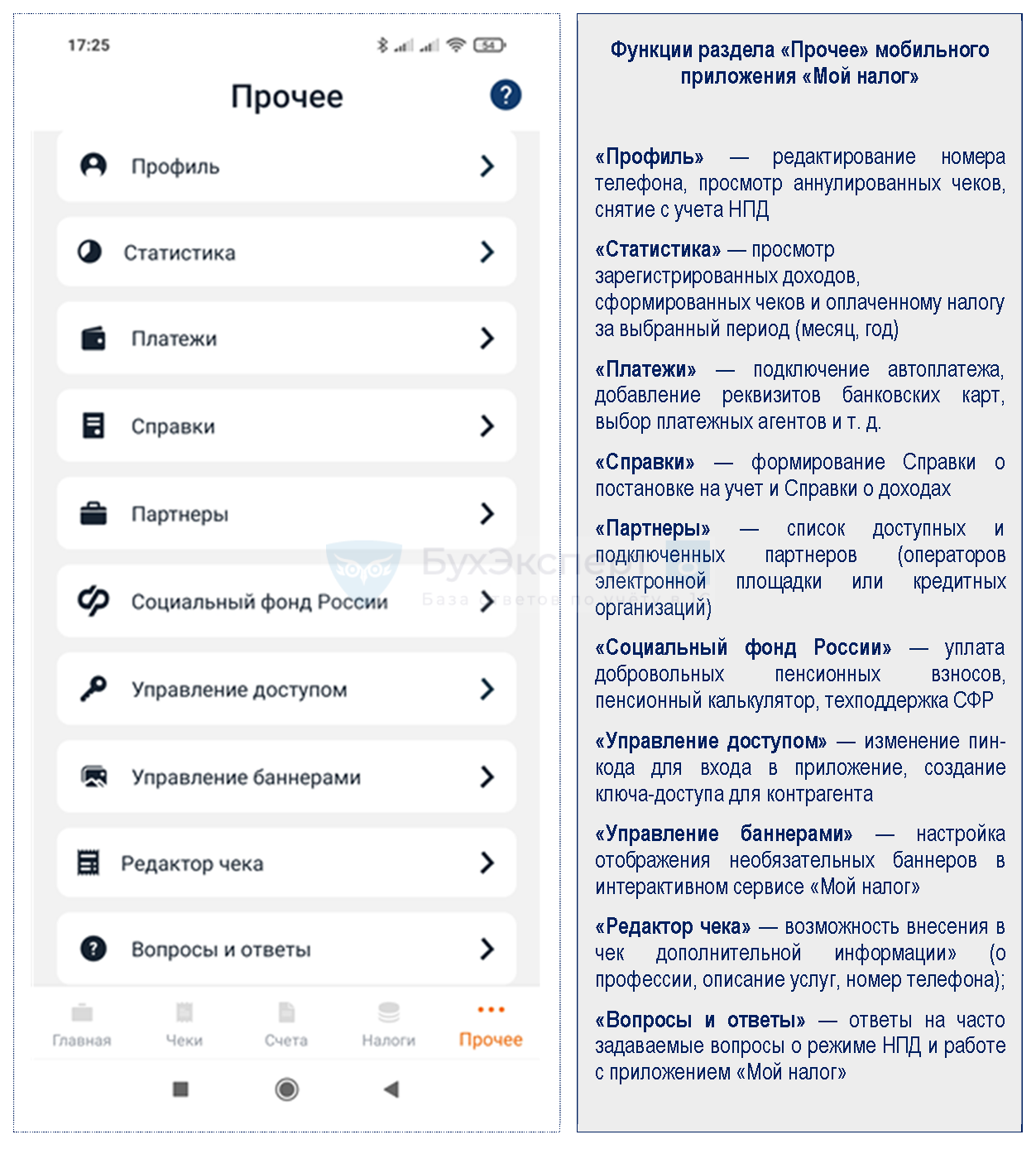

Взаимодействие самозанятого с налоговиками происходит с помощью приложения «Мой налог». Оно позволяет:

- формировать и отправлять чеки в адрес клиентов (заказчиков, покупателей);

- контролировать доходы, налоговые долги и начисления;

- оплачивать НПД-налог — для быстроты и удобства можно привязать банковскую карту, сформировать квитанцию на оплату, подключить автоплатеж.

В разделе «Прочее» можно решать вопросы, важные для самозанятых: узнавать статистику по доходам, выставлять покупателям счета, отправлять запросы на получение нужных справок, перечислять добровольные пенсионные взносы и т. д.

На заметку самозанятому и его заказчикам

| Вопрос | Ответ | НПА, разъясняющие письма |

|

Может ли самозанятый сдавать жилье в субаренду? |

Может. Субаренда не относится к видам деятельности, при ведении которой запрещено применять спецрежим НПД. Но нужно иметь в виду, что самозанятые не вправе оказывать услуги по договору поручения, агентскому договору или договору комиссии |

|

|

Может ли консьерж в управляющей компании оказывать эту услугу как самозанятый, а не по трудовому договору? |

Исчерпывающего списка услуг, подпадающих под НПД, законодательно не закреплено. При этом, если отношения с самозанятым имеют признаки трудовых, инспекторы пересчитают налоги и оштрафуют |

|

|

Как сняться с учета в качестве самозанятого? |

Для снятия с учета отправьте заявление в ИФНС. Это можно сделать:

|

|

|

Вправе ли налоговые инспекторы требовать от самозанятого указания в приложении «Мой налог» региона ведения деятельности по месту жительства? |

Не вправе. При переходе на НПД в приложении «Мой налог» указывается субъект РФ, на территории которого самозанятый собирается вести деятельность. Если деятельность ведется в нескольких регионах, самозанятый самостоятельно выбирает один из них. В дальнейшем заявленное место ведения бизнеса можно изменять не чаще одного раза в течение календарного года |

Письмо ФНС от 05.12.2023 N АБ-4-20/15261 |

|

Вправе ли компания на ОСНО учесть в расходах стоимость услуг самозанятого при отсутствии полученного от него чека? |

Не вправе. Компании не смогут учесть в налоговых целях расходы, связанные с приобретением у плательщиков НПД (самозанятых) товаров (работ, услуг, имущественных прав) при отсутствии чека — такие расходы не считаются документально подтвержденными |

Кратко о специальных налоговых режимах

- В России действуют шесть налоговых спецрежимов:

- патентная система (ПСН);

- упрощенка (УСН);

- сельхозналог (ЕСХН);

- спецрежим при выполнении соглашений о разделе продукции (СРП);

- автоматизированная упрощенка (АУСН);

- самозанятость (НПД).

- Режимы АУСН и НПД действуют в качестве эксперимента.

- Компании не вправе применять ПСН и НПД, а индивидуальным предпринимателям недоступен режим при выполнении соглашений о разделе продукции.

- У каждого спецрежима свои достоинства, недостатки, ограничения и запреты.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете