Лизинг традиционно вызывает много вопросов, особенно у лизингополучателя:

- как показать поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя без ПБУ 18/02;

- какие проводки авансового платежа по договору лизинга в 1С 8.3;

- какие проводки при учете лизинговых платежей у лизингополучателя в 1С 8.3;

- и многие другие.

В данной статье мы пошагово рассмотрим пример приобретения авто в лизинг с разбором проводок в 1С 8.3. Итак, лизинг на балансе лизингополучателя — поступление, учет в 1С 8.3 (ПРОФ).

[jivo-yes]

Содержание

- Настройка программы

- Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

- Перечисление аванса лизингодателю

- Регистрация СФ на аванс от поставщика

- Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

- Начисление ежемесячного лизингового платежа

- Регистрация СФ поставщика

- Восстановление НДС при зачете аванса поставщику

- Признание расходов в БУ и НУ

- Признание в НУ лизинговых платежей

- Выкуп лизингового имущества

- Регистрация СФ поставщика

Настройка программы

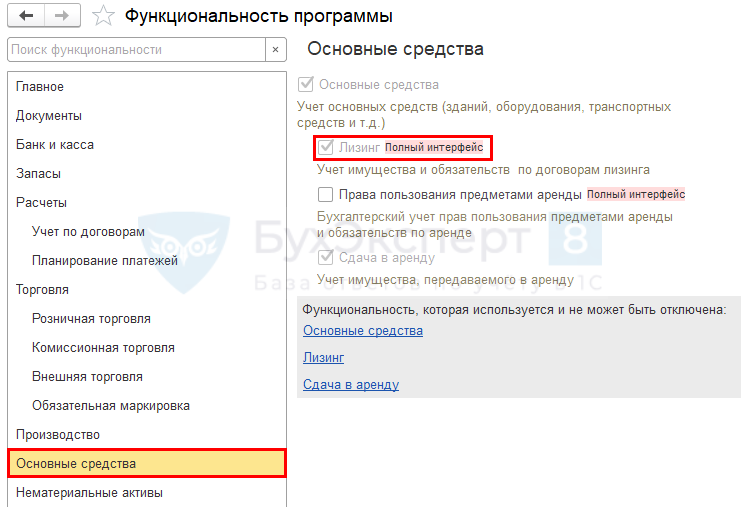

Настройка функциональности

В разделе Главное — Функциональность — Основные средства установите флажок Лизинг.

Также для учета лизинговых операций должен быть установлен флажок Лизинг.

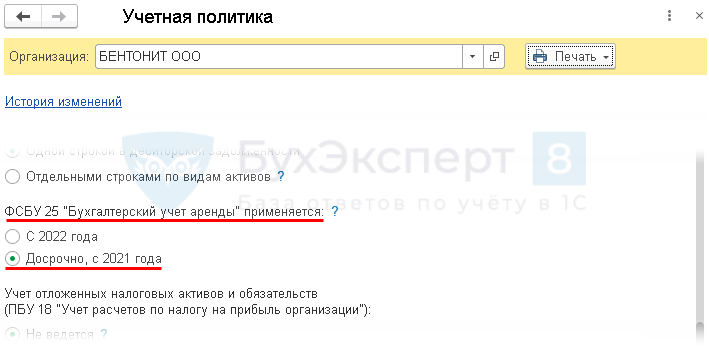

Настройка учетной политики

Сделайте настройку в разделе Главное — Учетная политика.

Укажите:

Получите понятные самоучители 2026 по 1С бесплатно:

- ФСБУ 25 «Бухгалтерский учет аренды» применяется — установите переключатель Досрочно, с 2021 года.

Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

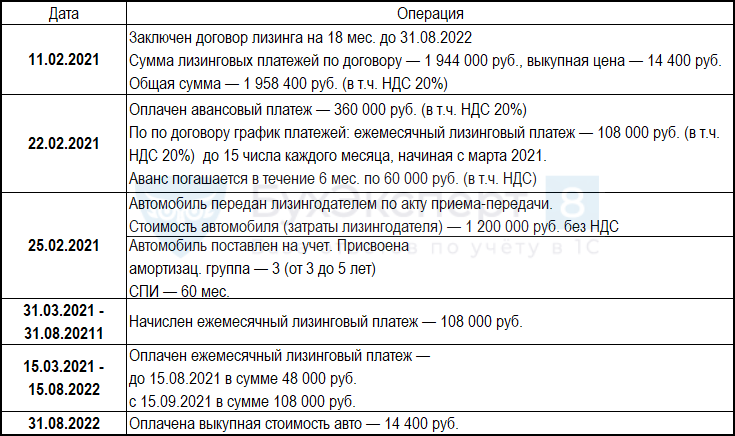

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса лизингодателю | |||||||

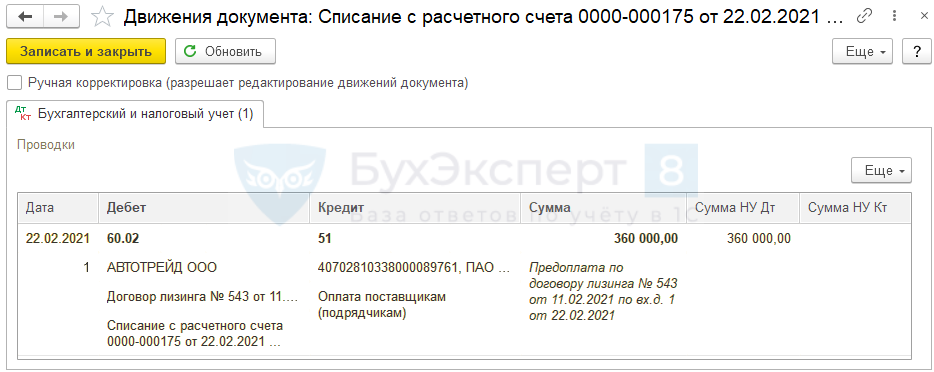

| 22 февраля | 60.02 | 51 | 360 000 | 360 000 | Перечисление оплаты поставщику | Списание с расчетного счета - Оплата поставщику |

|

| Регистрация СФ на аванс от поставщика | |||||||

| 22 февраля | 360 000 | Регистрация СФ на аванс | Счет-фактура полученный на аванс |

||||

| 68.02 | 76.ВА | 60 000 | Принятие НДС к вычету | ||||

| 60 000 | Отражение вычета НДС в книге покупок | Отчет Книга покупок |

|||||

| Учет предмета лизинга на баланс лизингополучателя в составе ОС | |||||||

| 25 февраля | 08.04.2 | 76.07.1 | 1 632 000 | 1 632 000 | Принятие к учету внеоборотного актива | Поступление в аренду (лизинг) | |

| 01.03 | 08.04.2 | 1 632 000 | 1 200 000 | 1 200 000 | Принятие к учету ОС | ||

| 01.К | 08.04.2 | 432 000 | 432 000 | Отражение разницы в стоимости в НУ | |||

| 76.07.9 | 76.07.1 | 326 400 | Принятие к учету НДС | ||||

| ЕЖЕМЕСЯЧНО | |||||||

| Перечисление ежемесячного лизингового платежа | |||||||

| 15 марта | 60.02 | 51 | 48 000 | 48 000 | Перечисление оплаты поставщику | Списание с расчетного счета - Оплата поставщику |

|

| Начисление ежемесячного лизингового платежа | |||||||

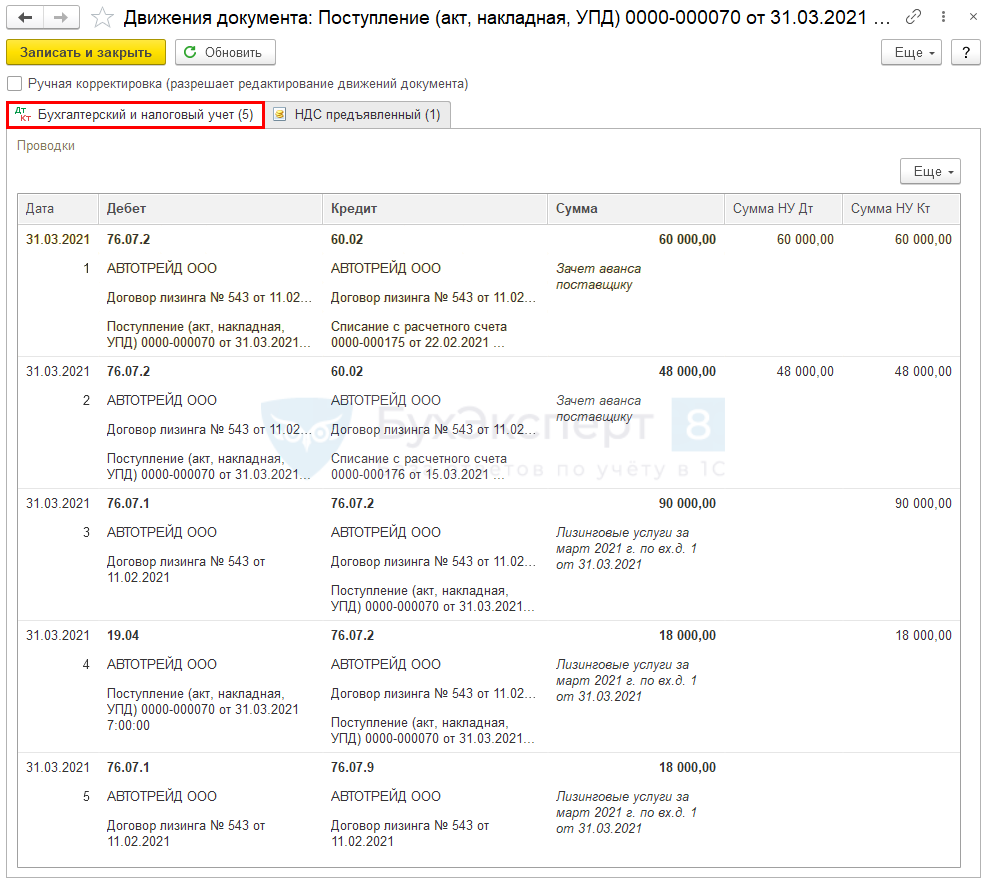

| 31 марта | 76.07.2 | 60.02 | 108 000 | 108 000 | 108 000 | Зачет аванса | Поступление (акт, накладная, УПД) - Услуги лизинга |

| 76.07.1 | 76.07.2 | 90 000 | 90 000 | Начисление лизингового платежа | |||

| 19.04 | 76.07.2 | 18 000 | 18 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 18 000 | Уменьшение расчетов по входному НДС | ||||

| Регистрация СФ поставщика | |||||||

| 31 марта | --- | --- | 108 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 90 000 | Принятие НДС к вычету | ||||

| --- | --- | 90 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок |

|||

| Восстановление НДС при зачете аванса поставщику | |||||||

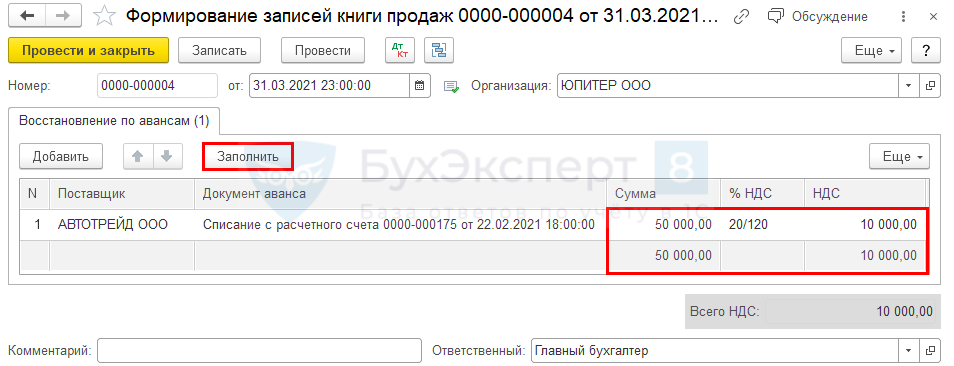

| 31 марта | 76.ВА | 68.02 | 10 000 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| --- | --- | 10 000 | Отражение НДС в Книге продаж | Отчет Книга продаж |

|||

| Признание расходов в БУ и НУ | |||||||

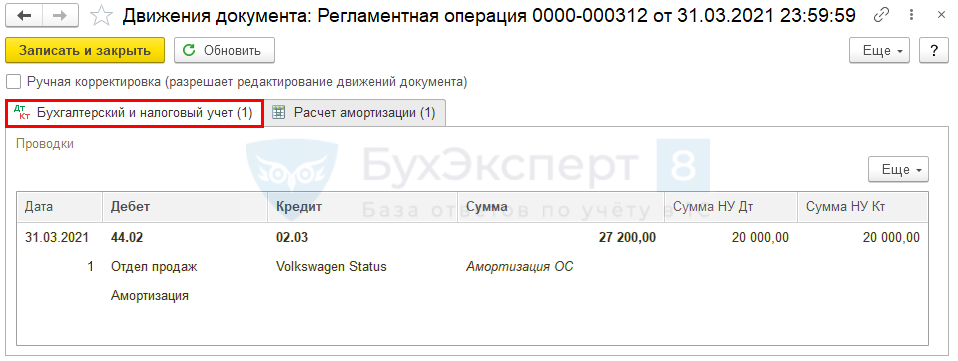

| 31 марта | 44.02 | 02.03 | 27 200 | 20 000 | 20 000 | Начисление амортизации | Закрытие месяца - Амортизация и износ основных средств |

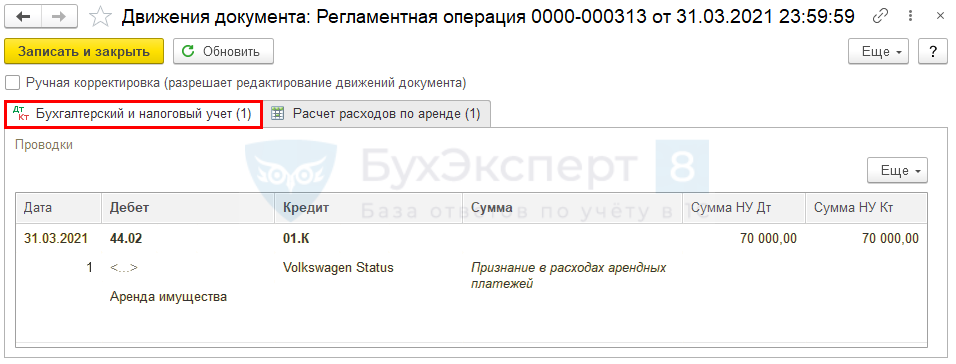

| 44.02 | 01.К | 70 000 | 70 000 | Признание расходов по лизинговым платежам | Закрытие месяца - Признание в НУ арендных платежей |

||

| ВЫКУП ЛИЗИНГОВОГО ИМУЩЕСТВА в 2022 | |||||||

| Выкуп лизингового имущества, принятие собственного ОС к учету | |||||||

| 31 августа | 60.01 | 60.02 | 14 400 | 14 400 | 14 400 | Зачет аванса |

Выкуп предметов лизинга |

| 76.07.1 | 60.01 | 12 000 | 12 000 | Выкуп лизингового имущества | |||

| 19.01 | 60.01 | 2 400 | 2 400 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 2 400 | Уменьшение расчетов по входному НДС | ||||

| 44.02 | 02.03 | 27 200 | 20 000 | 20 000 | Начисление последней амортизации | ||

| 44.02 | 01.К | 70 000 | 70 000 | Признание расходов по лизинговым платежам | |||

| 01.01 | 01.03 | 1 632 000 | Перемещение ОС в состав собственных | ||||

| 02.03 | 02.01 | 489 600 | Перенесение амортизации | ||||

| 01.09 | 01.03 | 1 200 000 | 1 200 000 | Формирование выкупной стоимости в НУ | |||

| 02.03 | 01.09 | 360 000 | 360 000 | Корректировка выкупной стоимости за счет амортизации в НУ | |||

| 01.09 | 01.К | -828 000 | -828 000 | Корректировка выкупной стоимости за счет неамортизируемой части в НУ | |||

| 44.02 | 01.09 | 12 000 | 12 000 | Признание в текущих затратах неамортизируемого имущества | |||

| Регистрация СФ поставщика | |||||||

| 31 августа | --- | --- | 14 400 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.01 | 2 400 | Принятие НДС к вычету | ||||

| --- | --- | 2 400 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок |

|||

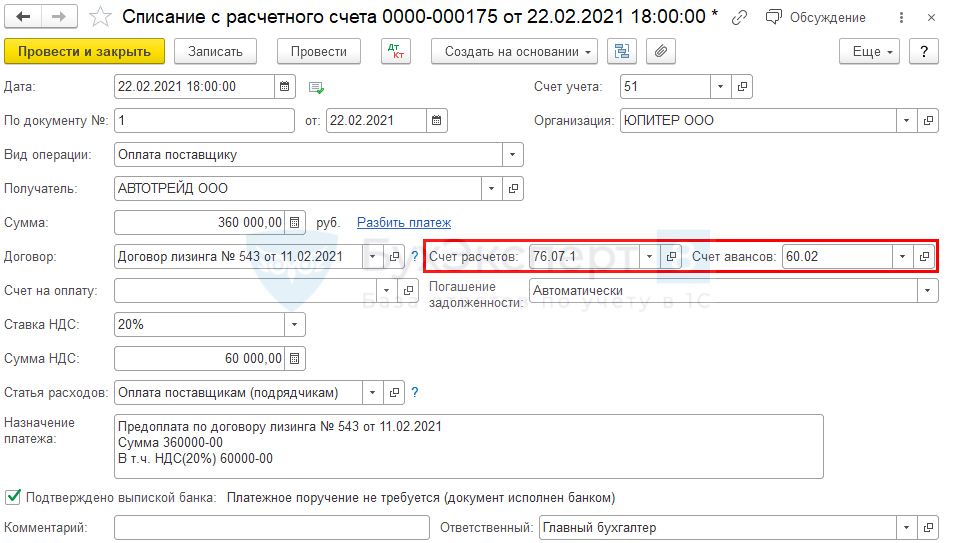

Перечисление аванса лизингодателю

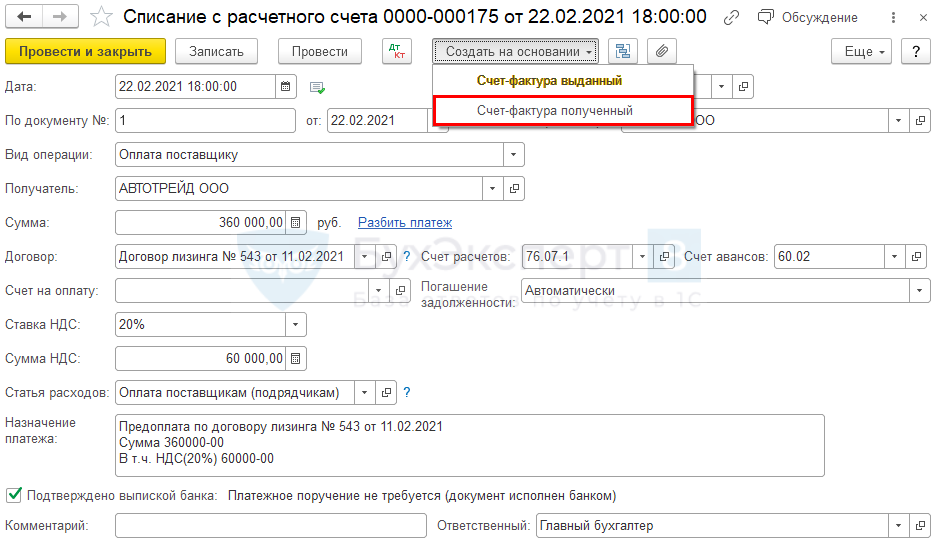

Перечисление аванса лизингодателю оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки — Списание с расчетного счета.

Проводки

Регистрация СФ на аванс от поставщика

С аванса лизингодателю лизингополучатель может принять НДС к вычету при обязательном наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета, нажав кнопку Создать на основании и выбрав Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета. Код вида операции — значение 02 "Авансы выданные".

Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

На момент передачи имущества в лизинг лизингодатель не выставляет в адрес лизингополучателя счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг права на вычет НДС со стоимости лизингового имущества у лизингополучателя не возникает.

Право на вычет НДС у лизингополучателя возникает, когда:

- лизингодатель выставляет счет-фактуру на лизинговые платежи;

- лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

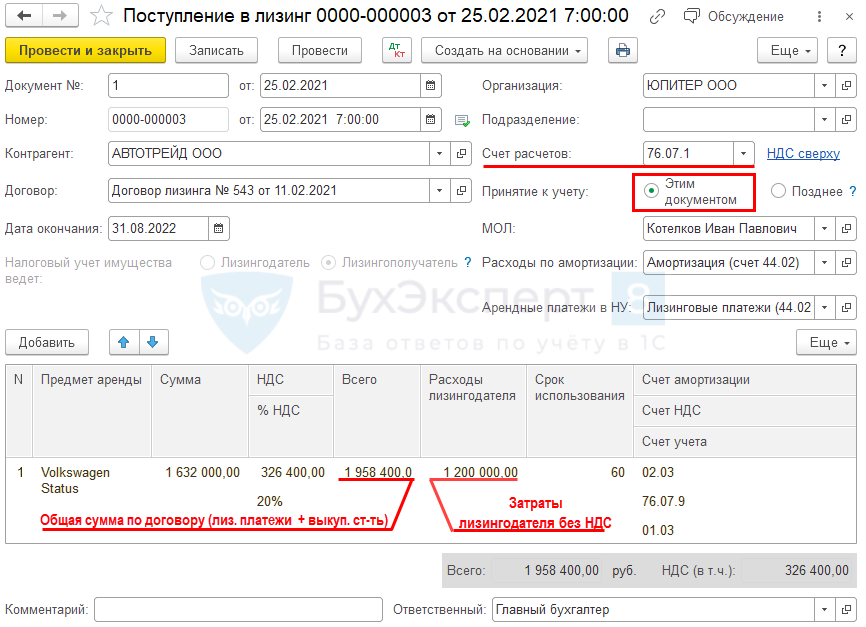

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление в лизинг.

В БУ лизинговое имущество, учитываемое на балансе лизингополучателем, признается им основным средством. Его первоначальная стоимость формируется в зависимости от договора (п. 8 ПБУ 6/01, Приказ Минфина от 17.02.1997 N 15):

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости сделки, включая НДС, — если выкупная стоимость указана в договоре лизинга или договоре купли-продажи, даже если в договоре лизинга указано, что выкуп производится по отдельному договору;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор лизинга не предусматривает выкупа, и поэтому выкупной стоимости в договоре нет.

Заполните:

- Счет расчетов — 76.07.1 «Арендные обязательства»;

- Принятие к учету — переключатель

- Этим документом — актив одновременно будет принят к учету;

- Позднее — потребуется дополнительно ввести документ Принятие к учету ОС с видом операции Предметы аренды;

Используйте вариант Принятие к учету — Позднее, если есть

- дополнительные расходы на предмет аренды;

- нелинейный метод амортизации;

- специальный коэффициент амортизации.

- Дата окончания — дата окончания договора лизинга (в нашем примере 31.08.2022).

В табличной части укажите:

- Срок использования — ожидаемый срок эксплуатации предмета лизинга (п. 4, п. 20 ПБУ 6/01).

Проводки

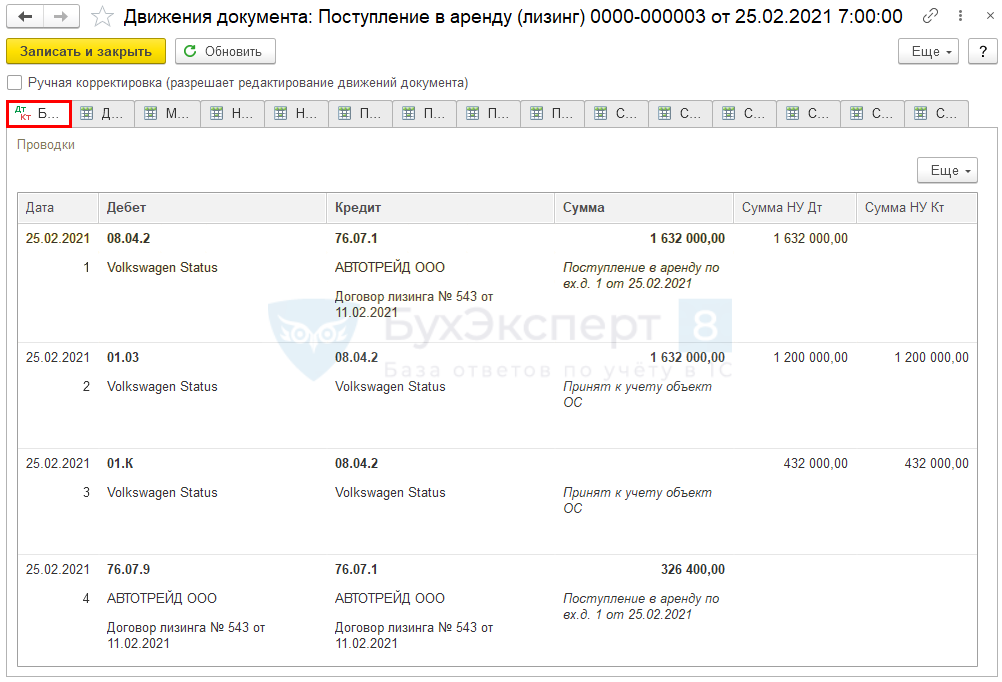

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — арендные обязательства в сумме стоимости принимаемого на баланс актива;

- Дт 01.03 Кт 08.04.2 — принятие на учет актива;

- Дт 01.К Кт 08.04.2 — учет разницы между стоимостью ОС в БУ и НУ;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС.

Назначение счета 01.К — учет неамортизируемой части стоимости ОС в НУ, т. е. разницы между стоимостью ОС в бухгалтерском и налоговом учете.

Начисление ежемесячного лизингового платежа

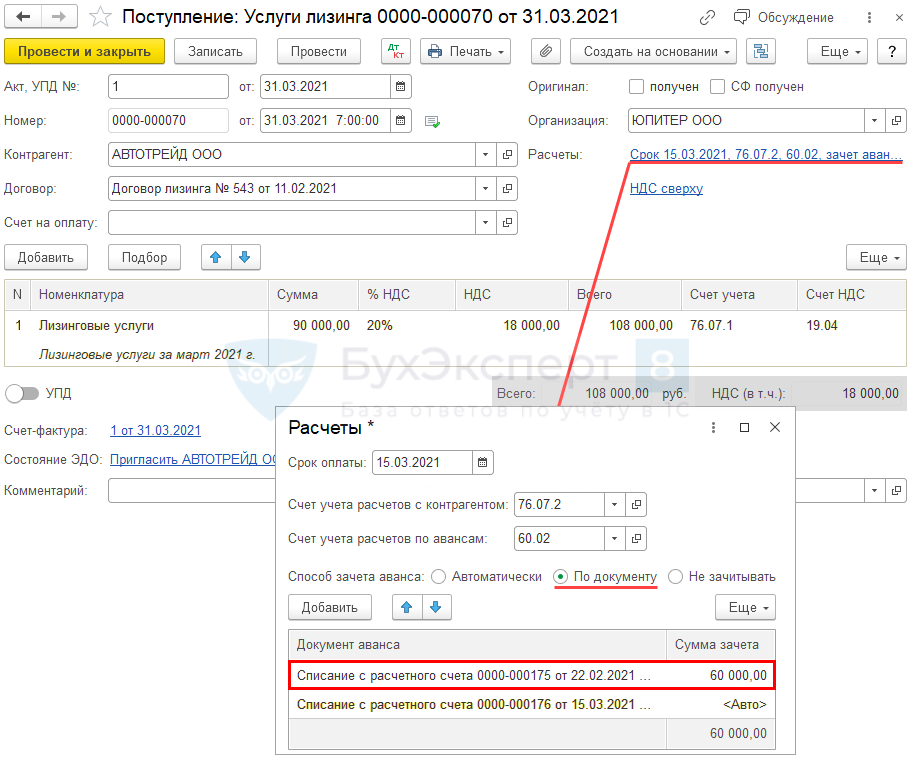

Ежемесячный лизинговый платеж (с 01.03.21 по 31.08.22) составляет 108 000 руб. (в т. ч. НДС 20%), включая:

- зачет авансового платежа от 22.02.2021 — 60 000 руб.;

- зачет авансового платежа от 15 числа месяца — 48 000 руб.

На сумму лизингового платежа 108 000 руб. лизингодатель ежемесячно выставляет счет-фактуру.

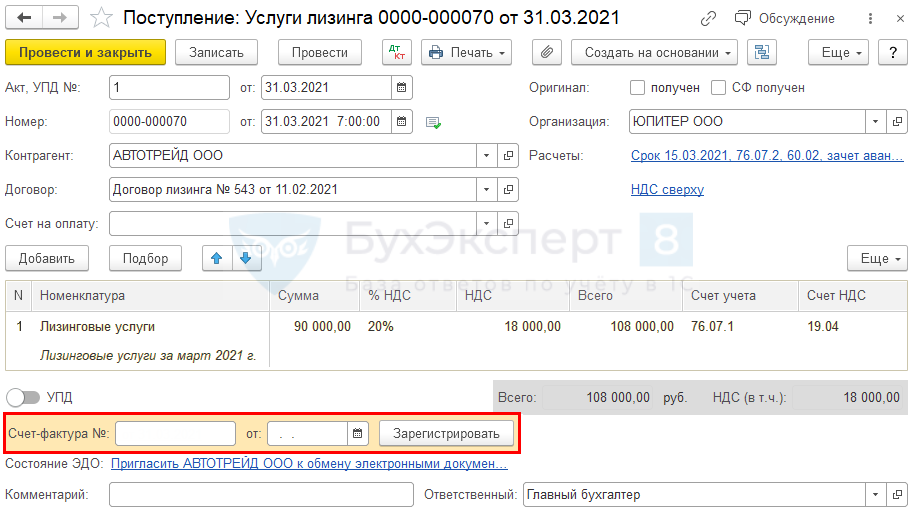

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная, УПД) вид операции Услуги лизинга из раздела Покупки — Поступление (акты, накладные, УПД) — кнопка Поступление – Услуги лизинга.

Проводки по документу

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная, УПД), нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная, УПД). Код вида операции — значение 01 "Получение товаров, работ, услуг".

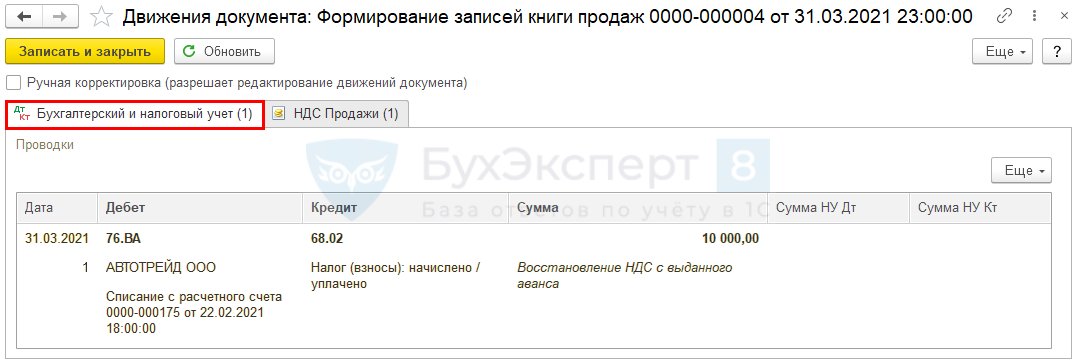

Восстановление НДС при зачете аванса поставщику

Сумма НДС зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление НДС при зачете аванса поставщику производится документом Формирование записей книги продаж в конце месяца или квартала. Документ доступен из раздела Операции — Регламентные операции НДС.

В нашем примере восстановлению подлежит с зачтенного аванса — 60 000 руб.

Проводки

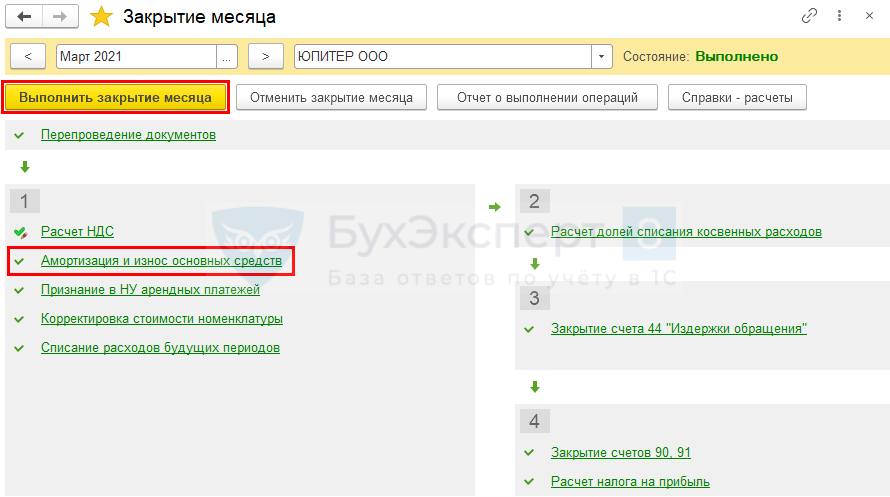

Признание расходов в БУ и НУ

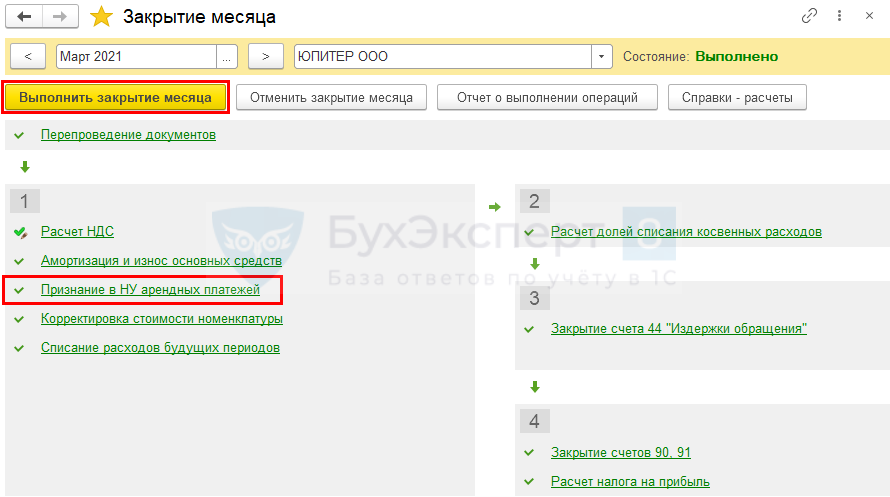

Признание расходов в БУ и НУ в конце месяца производится регламентными операциями в помощнике Закрытие месяца, раздел Операции — Закрытие месяца.

Начисление амортизации

Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п. 2 ст. 31 Закона N 164-ФЗ от 29.10.1998).

Амортизация начисляется в общеустановленном порядке (п. 17 ПБУ 6/01), при линейном способе — исходя из срока полезного использования ОС.

В целях налогового учета лизингополучатель начисляет амортизацию в общем порядке.

В НУ сумма ежемесячной амортизации относится на расходы, уменьшающие налогооблагаемую базу (п. 3 ст. 272 НК РФ).

Проводки

Признание в НУ лизинговых платежей

В состав расходов, уменьшающих налогооблагаемую базу при лизинге имущества, включается:

- амортизация;

- разница между лизинговыми платежами и амортизацией, которая включается в состав прочих расходов (пп. 10 п. 1 ст. 264 НК РФ) на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

Признание расходов по лизинговым платежам производится регламентной операцией Признание в НУ арендных платежей.

Проводки

Документ формирует проводку:

- Дт 44.02 Кт 01.К — списание в расходы НУ лизинговых платежей за счет неамортизируемой части стоимости лизингового имущества.

В последующие месяцы начисление и признание лизинговых платежей в расходах производится по той же схеме.

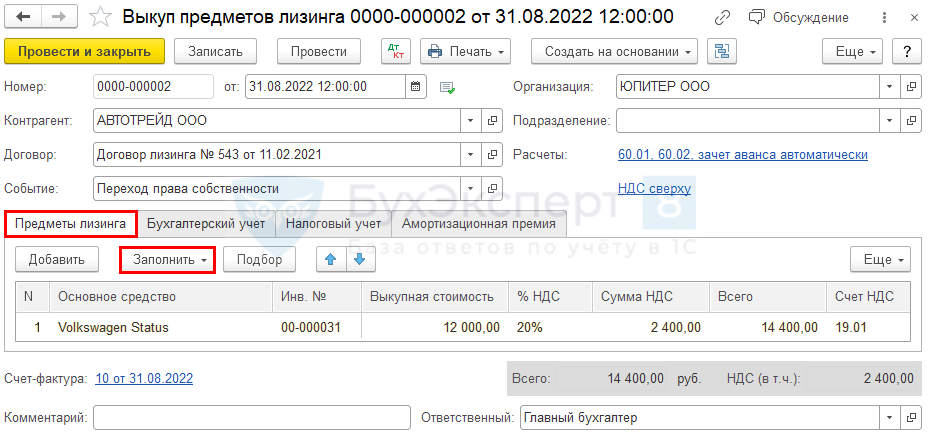

Выкуп лизингового имущества

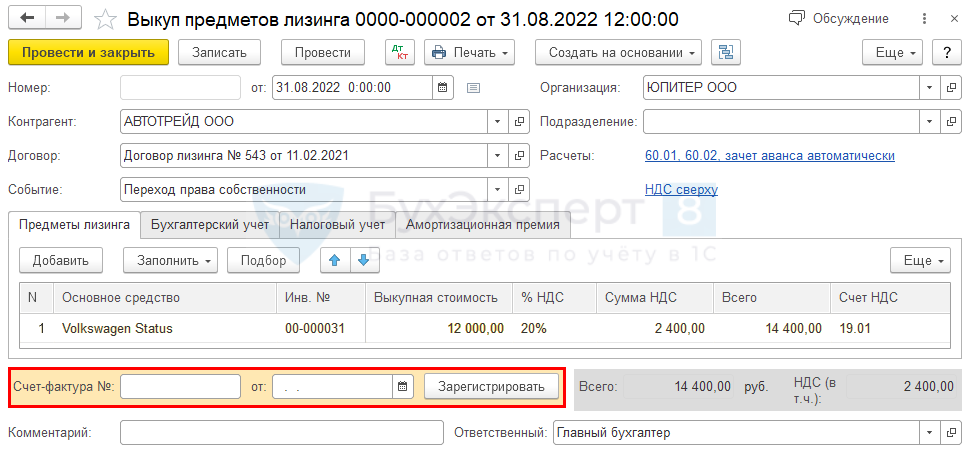

По окончании договора проведите выкуп имущества документом Выкуп предметов лизинга, из раздела ОС и НМА — Выкуп предметов лизинга — кнопка Создать.

Укажите в шапке:

- Событие — Переход права собственности.

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

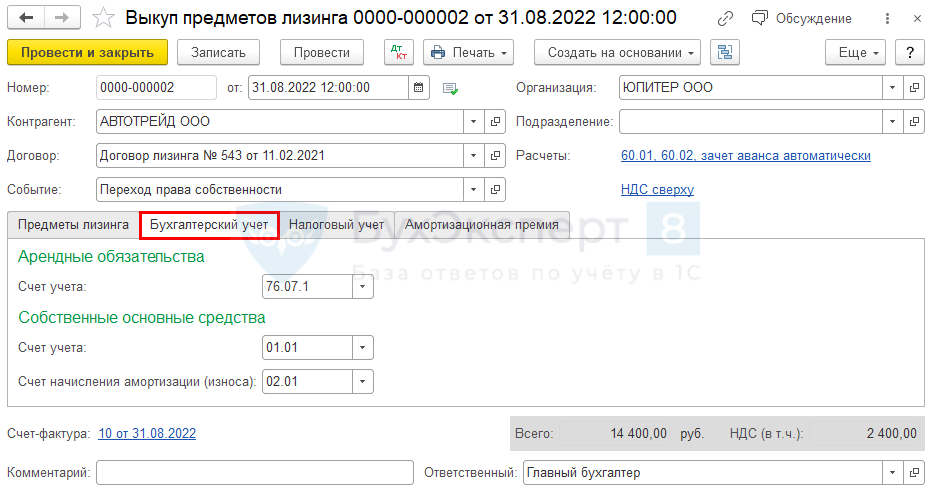

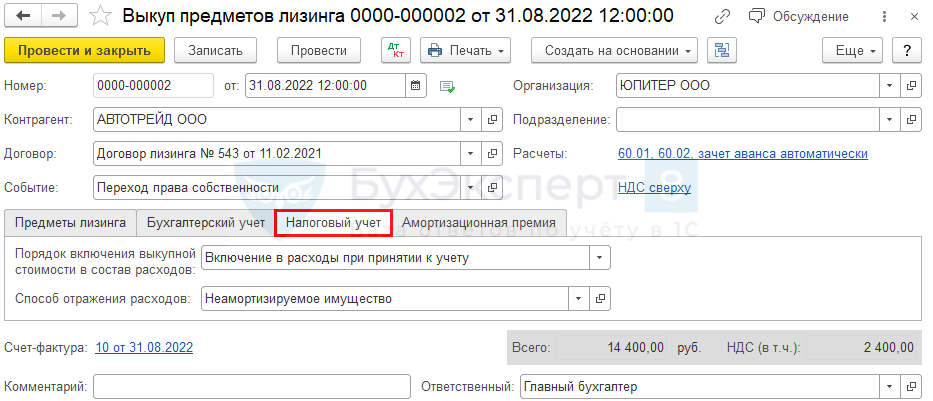

На вкладке Бухгалтерский учет счета учета будут заполнены автоматически.

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из 3-х вариантов:

- Начисление амортизации — если выкупная стоимость ОС более 100 тыс. руб.;

- Включение в расходы при принятии к учету — если выкупная стоимость ОС 100 тыс. руб. и менее — в нашем примере выбираем этот вариант;

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть в НУ.

- флаг Начислять амортизацию — устанавливается при порядке включения стоимости в расходы Начисление амортизации.

- Срок полезного использования (в месяцах) — остаток СПИ после выкупа (устанавливается автоматически).

Проводки

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп лизингового имущества;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 44.02 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 44.02 Кт 01.К — признание в затратах лизинговых платежей;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 01.09 Кт 01.03 — формирование выкупной стоимости в НУ;

- Дт 02.03 Кт 01.09 — корректировка выкупной стоимости за счет амортизации в НУ;

- Дт 01.09 Кт 01.К — корректировка выкупной стоимости за счет неамортизируемой части в НУ;

- Дт 44.02 Кт 01.09 — признание в текущих затратах неамортизируемого имущества.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, укажите его номер и дату внизу формы документа Выкуп предметов лизинга, нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Выкуп предметов лизинга.

- Код вида операции — значение 01 "Получение товаров, работ, услуг".

См. также:

- Учет лизингового имущества на балансе лизингополучателя при ПБУ 18/02

- Переход на ФСБУ 25/2018 с 2021 у лизингополучателя, если предмет лизинга уже учтен на балансе (ПРОФ)

- Переход на ФСБУ 25/2018 с 2021 у лизингополучателя, если предмет лизинга уже учтен на балансе (КОРП)

- Госпошлина за регистрацию автомобиля в бухгалтерском и налоговом учете: законодательство

- Платежное поручение на уплату государственной пошлины за регистрацию авто в ГИБДД

- Учет пошлины за государственную регистрацию автомобиля

- Учет страховой премии ОСАГО

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Единственная статья в интернете, где подробно описаны все нюансы учета и проводок в 1С договоров лизинга. Спасибо огромное!

Добрый день.

Рады, что статья оказалась вам полезна.

Добрый день! Мы отражаем в учете основное средство взятое в лизинг без лизинговых платежей. Я правильно понимаю в вашем примере основное средство отражено на 01 счете с учетом лизинговых платежей? Дело в том что столкнулся с похожей ситуацией. Купили оборудование нам выставили Акт ОС на сумму 4 117 075 руб БЕЗ НДС, а договор лизинга с лизинговыми платежами составил на сумму 5 317 286,38 БЕЗ НДС. Вот если следовать вашим операциям по примеру высше, то нужно принять к учету ОС по стоимости договора лизинга 5 317 286,38, но это будет противоречить приказу Минфина, а если принять ОС по форме АКТ ОС на сумму 4 117 075 пойдет разница по счету 76.07.1 при принятие ежемесячных актов от лизингодателя и также поплывет НДС на счете 76.07.9 когда будет уменьшаться 19 счетом

Добрый день.

Обратите внимание, что в статье перваначальная стоимость в статье в БУ и НУ разная. В НУ первоначальная стоимость отпределена из затрат лизингодателя (п. 10 ст. 258, п. 1 ст. 169 НК РФ). В БУ первоначальная стоимость предмета лизинга определена из стоимости предмета лизинга и затрат лизингополучателя, связанные с получением лизингового имущества без НДС (пп 4,7,8 ПБУ 6/01).

Добрый день! Большое спасибо за подробную статью, очень помогла! Но возник один вопрос: во время принятия к учету ОС у меня в проводках возникает по 01.03 ВР и по 0.1К ВР с минусом

Здравствуйте!

Данная статья сделана на примере без ПБУ 18/02. Поэтому там разницы не отражаются. И с 2020 их тоже быть не должно в проводках при ПБУ 18/02. Потому что мы перешли на балансовый метод ведения ПБУ 18/02 и ПР/ВР в проводках больше не отражаем.

Чуть подробнее про это. С 2020 применяется балансовый метод ПБУ 18/02. Мы настоятельно рекомендуем применять его в 1С. Если еще не перешли, то это можно сделать и до конца года. Т.е. в учете не должны отражаться ПР и ВР.

Остальные варианты требуют во-первых прекрасного знания стандарта в т.ч. новой редакции. Разработки собственной методики ведения ПБУ 18/02, ее закреплении в УП. Далее в 1С надо контролировать все операции. Проверять их на корректность и при необходимости вносить ручные корректировки, Операции, введенные вручную и т.д. Полностью автоматизирован вариант — балансовый метод. На нем настаивает Минфин, он одобрен БМЦ и по нему будут проводить аудит. Остальные выбирают только при наличии серьезных на то аргументов.

Балансовый метод с ПР и ВР и затратный метод в 1С не предназначены для контроля налогового учета. Они никак не помогают и не способствуют заполнению декларации по налогу на прибыль. Если оставили по этой причине такие настройки. Но дополнительная серьезная работа у бухгалтера будет всегда, вероятность ошибок тоже, если выбрать такие настройки. Объективная причина оставить балансовый с ПР и ВР или затратный может быть, например, такая — база серьезно доработана в т.ч. в части ведения ПБУ 18/02 и для перехода на балансовый метод нужны большие затраты по времени и по финансам.

Подробнее здесь

Чем отличается ПБУ 18 балансовым методом с ПР и ВР от балансового в 1С

Как перейти с затратного метода на балансовый в середине года

Все материалы по ПБУ 18/02 здесь

Спасибо большое за разъяснение! База мне досталась от бывшего бухгалтера, поэтому естественно изменю настройки по Вашему совету.

Договорились! Это очень поможет вам в работе, облегчит ее и поможет ошибок избежать. У нас есть материалы, как с начала года перейти на балансовый метод в той подборке, на которую ссылку дала. Но если нет такой возможности, то можно и в середине года спокойно это сделать. Главное сделать 🙂

Разницы в этом случае будут в учете на 09 и 77 счетах, но не будет движений в проводках ПР и ВР. Это совершенно нормально.

Подскажите какие действия надо сделать в 1С при досрочном выкупе предмета лизинга? По договору лизинга стоимость пересчитывается на дату выкупа и становится меньше. Что делать в этой ситуации?

Посмотрите обсуждение подобных вопросов здесь: Досрочный выкуп предмета лизинга в 1С

Закрытие 01.К при досрочном выкупе ТС .

Все понятно, подробно. Лучшая подача информации.

Добрый день! все очень подробно и понятно, но есть вопрос , при списании лизингового платежа какие указывать счета расчетов? не очень понятно….

Здравствуйте!

Рекомендуем Счет расчетов 76.07.2 и Счет авансов 60.02. Особенно актуально, если лизингодатель дает СФ на аванс и этот НДС к вычету принимаете.

Добрый день! Подскажите, первый авансовый платеж и лизинговые платежи одинаково учитываем на счете расчетов 76.07.2 и счет авансов 60.02?

Здравствуйте!

Рекомендуем Счет авансов 60.02. Это актуально, если лизингодатель дает СФ на аванс и этот НДС к вычету принимаете. Счет 76 автоматом по авансам не отрабатывает в 1С на текущий момент.