Как вести книгу доходов и расходов? Это самый популярный вопрос среди новичков в бизнесе. А с 2024 года он возникает и у бывалых коммерсантов: ФНС утвердила новые бланки книг и обновила порядок их заполнения. Расскажем, что изменилось, сколько лет хранить эти регистры и что будет за их отсутствие.

Содержание

Что такое КУДиР

Человеку, начинающему предпринимательскую деятельность, нередко приходится разбираться с нуля с разными учетно-налоговыми понятиями. Ответим на вопрос: «КУДиР — что это такое простыми словами?».

Книга учета доходов и расходов (КУДиР) — набор специальных таблиц, в которых компании и ИП в хронологическом порядке отражают доходы, расходы, а также указывают иные показатели налогового учета. На основе этих данных налогоплательщик исчисляет налоги, а налоговый орган контролирует достоверность налоговых показателей и расчетов. Обязанность по ведению КУДиР закреплена в НК РФ.

Существует и другая, сходная с КУДиР книга, которую сокращенно называют КУД (Книга учета доходов) — ее применяют ИП на ПСН для фиксации полученных доходов с целью отслеживания соблюдения законодательно установленного «доходного» лимита.

ИП на ПСН+УСН отказывается от патента: как считать лимит дохода по ПСН?

Кто оформляет КУДиР

Закон предписывает вести книгу учета доходов и расходов отдельным категориям налогоплательщиков.

Список налогоплательщиков, которым оформлять книгу расходов и доходов не требуется:

Получите понятные самоучители 2026 по 1С бесплатно:

Формы книг с 01.01.2024

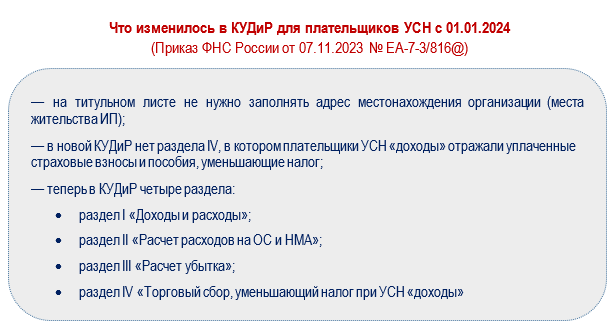

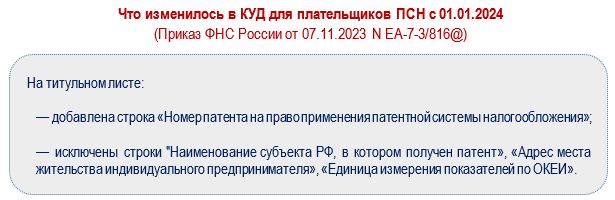

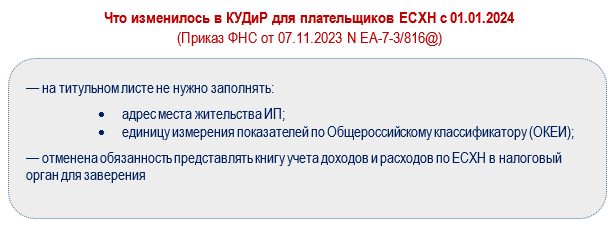

ФНС обновила формы и порядок заполнения КУДиР для плательщиков УСН и ЕСХН, а также КУД для ИП на патентной системе. Применять книги в обновленном варианте следует с 01.01.2024.

Первоначально в КУДиР для упрощенцев планировалось включить раздел для отражения фиксированных взносов ИП за себя, но в окончательную форму книги он не вошел. ФНС сделала это исходя из норм НК РФ, по которым при объекте «доходы» взносы признаются налоговым вычетом, а не расходами. Учитывая, что законодательство требует вести учет только доходов и расходов (ст. 346.24 НК РФ), налоговики разрешили не заполнять раздел IV даже в книге учета за 2023 год (Письмо ФНС от 23.11.2023 N СД-4-3/14766).

Скачать КУДиР для УСНExcel

В составе новой КУД прежняя структура — титульный лист и раздел «Доходы». В окончательный вариант табличной части раздела не вошли столбцы с данными, детализирующими полученные патенты (их номера, даты, срок действия и наименование региона). Присутствие в табличной части книги этой информации позволило бы ИП отражать доходы сразу по нескольким патентам. Поправки не были приняты, поэтому без разъяснения налоговиков или Минфина невозможно сказать однозначно, можно ли ИП вести одну книгу одновременно по всем патентам.

Структура КУДиР для плательщиков ЕСХН осталась прежней.

Скачать КУДиР для ЕСХНExcel

Напомним, что полномочия по утверждению форм КУДиР и порядка их заполнения перешли от Минфина к ФНС.

Основные правила заполнения КУДиР

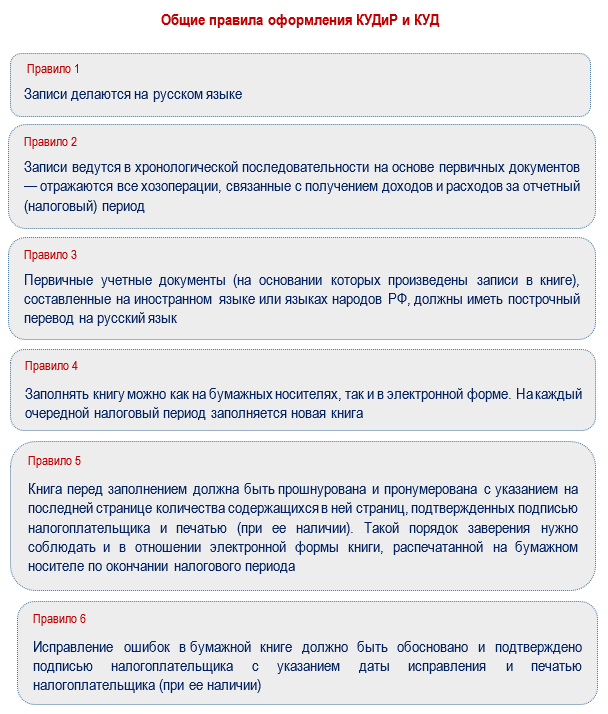

ФНС установила ряд правил, единых для всех компаний/ИП, заполняющих книги:

Правила оформления книг для ЕСХН, УСН и ПСН с 2024 года обновили. А вот для применяющих ЕСХН и ПСН кардинальных новшеств нет — изменения носят технический характер.

Сильнее всего новшества затронули книгу упрощенцев: налоговики изменили ее структуру, убрав целый раздел. Теперь, чтобы не возникло путаницы с учетом взносов, плательщикам УСН с базой «доходы» придется разработать дополнительный регистр (подробности далее).

Особенности заполнения КУДиР упрощенцами

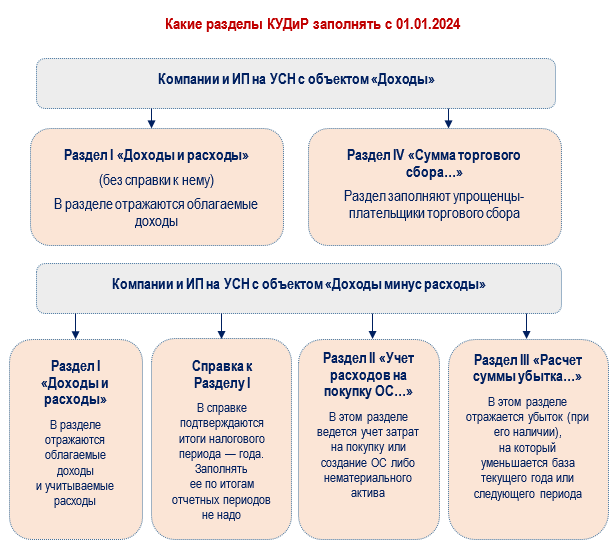

Порядок заполнения книги зависит от того, с какой базы уплачивается УСН-налог: доходы или доходы минус расходы.

Удаление из КУДиР радела, посвященного взносам, не означает, что упрощенцу не следует контролировать и учитывать соответствующие показатели:

- упрощенцы с объектом «доходы минус расходы» по-прежнему вправе учесть в расходах взносы за работников только после уплаты (пп. 7 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ) — их суммы нужно записать в графе 5 раздела I (ст. 346.24 НК РФ);

- упрощенцам с объектом «доходы» для корректного уменьшения налога придется разработать специальный учетный регистр для отражения страховых взносов и прочих сумм, которые можно включить в вычет по упрощенке (форма регистра нормативно не установлена).

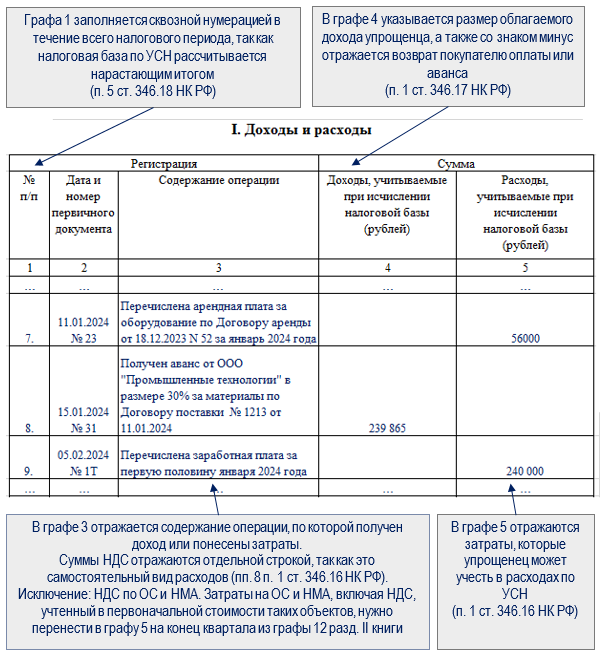

Порядок заполнения таблицы для учета доходов и расходов в новой КУДиР покажем на образце:

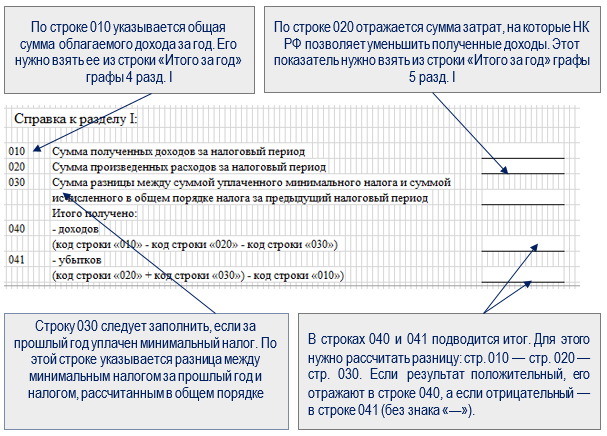

Итоги отработанного упрощенцем года подводятся в справке к разделу I:

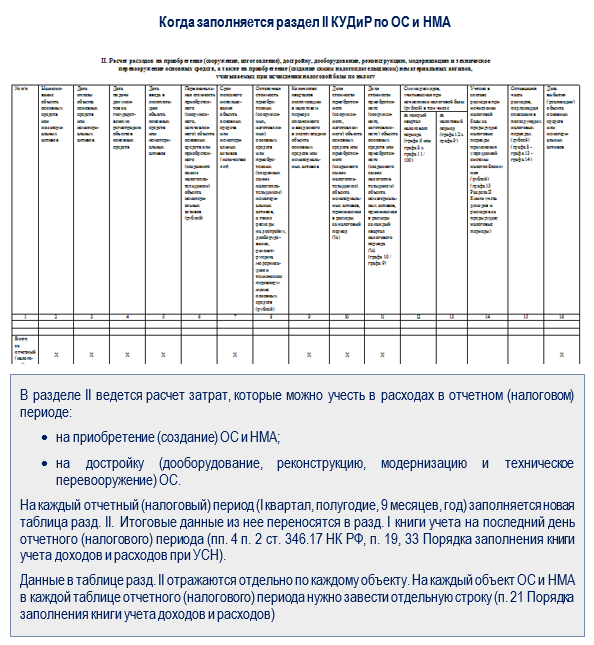

Раздел II представляет собой таблицу из 16 граф, предназначенных для отражения показателей, связанных с ОС и НМА:

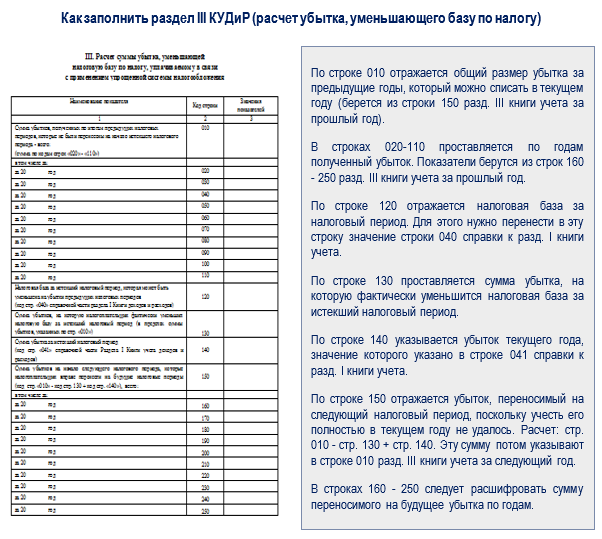

В разделе III книги отражается убыток прошлых 10 лет (при их наличии), на который можно уменьшить налоговую базу отчетного года (п. 7 ст. 346.18 НК РФ, п. 39 Порядка заполнения книги учета доходов и расходов при УСН).

Если в предыдущих периодах убытков не было, раздел не заполняют.

Сколько лет хранить КУДиР и накажут ли за ее отсутствие

Краткие ответы на распространенные вопросы по КУДиР даны в таблице:

| Вопрос | Ответ | НПА, разъясняющие письма |

| Обязан ли ИП на ПСН заверять КУД в налоговом органе? |

Не обязан. В НК РФ нет такого требования. Но ИП на ПСН обязан представлять книгу учета доходов в налоговый орган по запросу контролеров |

|

| Будет ли штраф плательщику УСН за отсутствие у него КУДиР? |

Штраф возможен. Контролеры считают КУДиР регистром налогового учета. Отсутствие такого регистра, как и несвоевременное отражение в нем показателей, используемых для исчисления налоговой базы и УСН-налога, является основанием для привлечения плательщика к штрафу по ст. 120 НК РФ — от 10 000 до 30 000 руб. Если допущенные нарушения привели к занижению налоговой базы, штраф составит 20% суммы неуплаченного налога, но не менее 40 000 руб. |

ст. 120 НК РФ |

| Какой штраф предусмотрен за непредставление КУДиР налоговикам по их запросу? |

Штраф 200 руб. за каждую непредставленную книгу. КУДиР может быть истребована налоговиками в рамках контрольных мероприятий на основании ст. 93 НК РФ |

п. 1 ст. 126 НК РФ |

| Сколько лет хранить КУДиР |

По общему правилу КУДиР должна храниться в течение 5 лет с момента ее оформления, так как в ней содержатся данные налогового учета, необходимые для исчисления и уплаты налога. Если упрощенец принял решение об учете убытков, то в течение всего срока (а это может быть 10 лет, следующих за тем налоговым периодом, в котором получен данный убыток) ему нужно хранить КУДиР за все соответствующие налоговые периоды |

пп. 8 п. 1 ст. 23 НК РФ |

Кратко о новых КУДиР с 2024 года: что поменялось, кому применять, как заполнить

- Книга учета доходов и расходов (КУДиР) — это набор специальных таблиц, в которых компании и ИП в хронологическом порядке отражают полученные доходы, произведенные расходы, а также указывают иные показатели налогового учета.

- На основе данных из КУДиР налогоплательщик исчисляет налоги, а налоговый орган контролирует достоверность налоговых показателей и расчетов.

- Обязанность по ведению КУДиР закреплена в НК РФ.

- Минфин переложил полномочия по разработке, утверждению форм КУДиР и порядка их заполнения на ФНС.

- С 01.01.2024 плательщики ЕСХН, УСН и ПСН заполняют книги по новым формам из Приказа ФНС от 07.11.2023 N ЕА-7-3/816@.

- КУДиР хранится не менее 5 лет, а при уменьшении налога на убытки прошлых лет этот срок удлиняется.

- За отсутствие КУДиР накажут штрафом по ст. 120 НК РФ.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете