Налог на профессиональный доход (НПД) — относительно новый и довольно популярный режим налогообложения. Рассмотрим, что из себя представляет самозанятость, как перейти на нее и на какие льготы могут рассчитывать самозанятые граждане в 2023 году.

Содержание

- Налоговый режим НПД (самозанятость) — что это?

- Требования к самозанятым в 2023 году

- Регистрация в качестве самозанятого

- Какие налоги платят самозанятые в 2023 году

- Платят ли самозанятые страховые взносы

- Какую отчетность сдает ИП на НПД

- Приложение «Мой налог» — для чего оно нужно и как с ним работать

- Кратко о НПД 2023: что такое самозанятость и кто может перейти на этот режим

Налоговый режим НПД (самозанятость) — что это?

Эксперимент по введению в РФ нового налогового режима начался в 2018 году с принятия Федерального закона от 27.11.2018 N 422-ФЗ.

До 2019 года самозанятыми называли физических лиц, которые оказывали услуги другим гражданам для личных, домашних и (или) иных подобных нужд. К ним относились горничные, репетиторы, сиделки, осуществляющие уход за детьми, больными лицами, пожилыми гражданами в возрасте от 80 лет и иными лицами, которым требуется постоянный уход. Такие самозанятые освобождались от уплаты НДФЛ при условии регистрации в ИФНС в период с 01.01.2017 по 31.12.2019.

С введения в 2019 году нового режима налогообложения НПД самозанятыми стали называть тех, кто ведет деятельность в соответствии с Законом N 422-ФЗ. Это название формально и используется только в обиходе — в законах понятие «самозанятый» не упоминается.

В начале НПД распространял свое действие только на 4 региона: Москву, Московскую и Калужскую область, Республику Татарстан. С января 2020 года к эксперименту присоединилось еще 19 регионов, а с 1 июля 2020-го НПД действует во всех регионах РФ.

С 1 августа 2022 года применение самозанятости стало возможным для граждан Украины и двух новых субъектов РФ: ЛНР и ДНР, а с 1 января 2023-го к эксперименту присоединились Запорожская и Херсонская области, Байконур. Применять НПД могут также граждане из стран-членов ЕАЭС.

Возможность применения НПД жителями города Байконур ограничена сроком действия договора аренды комплекса «Байконур», заключенным между Правительством РФ и Правительством Казахстана, но не позднее 31.12.2028.

На момент написания этой статьи число самозанятых превышает 6,5 млн человек.

Получите понятные самоучители 2026 по 1С бесплатно:

Требования к самозанятым в 2023 году

Рассмотрим основные требования, предъявляемые к самозанятым в 2023 году.

Возраст самозанятого

Ограничений по возрасту, как максимальному, так и минимальному, для лиц, которые хотят стать самозанятыми, Закон N 422-ФЗ не содержит. Но для несовершеннолетних граждан от 14 до 18 лет есть некоторые особенности постановки на учет в качестве плательщика НПД.

Они могут работать в качестве самозанятых по видам деятельности, не требующим регистрации ИП, при соблюдении следующих условий:

- несовершеннолетний обладает полной дееспособностью, возникшей в связи со вступлением в брак, по решению суда или органа опеки;

- имеет письменное согласие от родителей (усыновителей или попечителя) на совершение сделок, не требующих регистрации в качестве ИП.

Виды деятельности и доходы, подпадающие под НПД

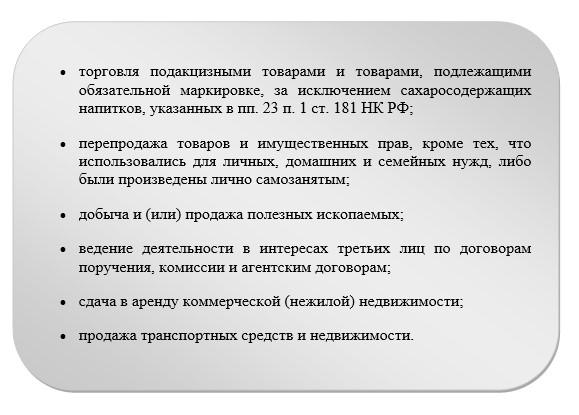

По умолчанию самозанятый может осуществлять все виды деятельности, кроме тех, что запрещены Законом N 422-ФЗ. К запрещенным видам деятельности, к примеру, относятся:

Лимит годового дохода на НПД

Применять НПД могут граждане и ИП, чей суммарный доход за год не превышает 2,4 млн рублей. Ежемесячного ограничения по доходу закон о самозанятых не устанавливает.

Со дня превышения лимита доходы нужно облагать НДФЛ. В этом случае физическому лицу потребуется сдать декларацию 3-НДФЛ до 30 апреля следующего года, а до 15 июля уплатить налог в бюджет.

Если гражданин превысил лимит по доходу и утратил право на применение НПД в июле 2023 года, он должен:

- сдать декларацию 3-НДФЛ за 2023 год до 30.04.2024;

- уплатить НДФЛ в бюджет до 15.07.2024.

Если ИП-самозанятый превысит лимит по доходам, он может перейти на другой спецрежим (к примеру, УСН), уведомив налоговый орган.

Отсутствие наемных работников

Одно из основных требований, предъявляемых к самозанятости, — отсутствие наемных работников, с которыми заключен трудовой договор. При этом закон не запрещает нанимать исполнителей по договорам ГПХ.

Поэтому самозанятый может использовать помощников, если отношения с ними регулируются гражданско-правовым договором (Письмо ФНС от 12.10.2020 N АБ-4-20/16632@).

Отсутствие трудовых отношений с заказчиком (клиентом)

Самозанятость можно совмещать с основной работой (по трудовому договору), но нельзя применять в отношении дохода, полученного от заказчика, являющегося одновременно работодателем самозанятого, в том числе бывшим (если с момента увольнения прошло меньше 2 лет).

Это сделано для того, чтобы компании и ИП не переводили своих работников на самозанятость, экономя на налогах, страховых взносах и прочих обязательных платежах.

Если заказчик проигнорирует запрет, то доход от такой деятельности будет признан не подпадающим под НПД. С него заказчик должен будет перечислить в бюджет НДФЛ и страховые взносы, сдать соответствующую отчетность в контролирующие органы. Кроме того, в отношении организации (ИП) может быть организована проверка для выявления фактов подмены трудовых отношений гражданско-правовыми.

Регистрация в качестве самозанятого

Порядок перехода на режим налогообложения НПД зависит от того, кто планирует его применять: обычное физлицо или ИП.

Физлицо без специального статуса

Регистрация физлица в качестве плательщика НПД очень проста и не требует посещения налоговой инспекции. Постановка на учет происходит удаленно, одним из следующих способов:

- в веб-кабинете «Мой налог» на сайте ФНС;

- в мобильном приложении «Мой налог»;

- через банк или иную кредитную организацию, предоставляющую такую возможность;

- через личный кабинет налогоплательщика на сайте ФНС;

- через портал госуслуг.

Индивидуальный предприниматель

Если ИП планирует сменить применяемый режим налогообложения на самозанятость, ему потребуется сделать несколько шагов.

Шаг 1. Перейти на НПД

Требования для перехода предпринимателя на самозанятость не отличается от аналогичного, применяемого для физлиц.

Шаг 2. Сдать уведомление об отказе от ранее применявшегося спецрежима (УСН, ЕСХН или ПСН)

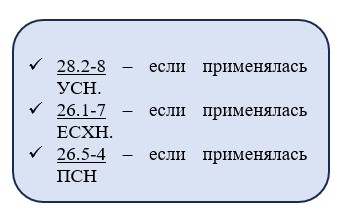

Совмещать самозанятость с другими режимами налогообложения нельзя. Чтобы сняться со специального режима, который применялся до перехода на самозанятость, ИП потребуется сдать в ИФНС по месту учета соответствующее уведомление по форме:

Если ИП применяет ОСНО, отдельного уведомления для снятия с данного режима сдавать в налоговую не нужно.

Срок направления уведомления о снятии со специального режима налогообложения для УСН и ЕСХН — один месяц с даты постановки на учет в качестве плательщика НПД. Если срок пропущен или уведомление не подано вовсе, регистрацию в качестве плательщика НПД инспекция аннулирует (ч. 5 ст. 15 Закона N 422-ФЗ).

Для патентной системы налогообложения срок направления уведомления в Законе N 422-ФЗ не прописан. Перейти с ПСН на НПД ИП может только по окончании срока действия патента или прекращения ведения того вида деятельности, на который был взят патент.

Если ИП допустит разрыв в несколько дней между переходом с ПСН на НПД, то за эти дни ему придется отчитаться и уплатить налоги по ОСНО.

Шаг 3. Сдать отчетность

Отдельного срока для сдачи отчетности по УСН и ЕСХН при переходе с этих режимов на НПД, НК РФ не установлено. В связи с чем можно руководствоваться двумя сроками:

- Специальным, установленным для ситуации, когда ИП отказывается от применения упрощенки или сельхозналога в целом, — до 25 числа месяца, следующего за месяцем перехода на НПД.

- Общим, установленным для сдачи отчетности по УСН или ЕСХН — не позднее 25 апреля следующего года.

Шаг 4. Уплатить обязательные платежи

Отдельный срок уплаты взносов ИП за себя при переходе на НПД законодательно не установлен. Так как гражданин статус ИП не утрачивает с переходом на НПД, взносы он уплачивает в обычные сроки:

- до 31 декабря текущего года — фиксированные взносы;

- до 1 июля следующего года — взносы с дохода свыше 300 000 рублей.

Взносы рассчитываются пропорционально времени применения УСН.

Чтобы иметь возможность уменьшить налог по УСН или по патенту на страховые взносы, рекомендуем оплатить их до перехода на самозанятость.

Налог по УСН (ЕСХН) за год, в котором произошел переход на НПД, нужно заплатить не позднее 28 числа месяца, следующего за месяцем регистрации в качестве плательщика НПД. Налог уплачивается путем перечисления средств в качестве ЕНП (п. 1 ст. 45, п.п. 7 ст. 346.21 НК РФ, ч. 10 ст. 5, ч. 4 ст. 15 Закона N 422-ФЗ).

Какие налоги платят самозанятые в 2023 году

Самозанятые платят только один налог — на профессиональный доход. Они освобождены от уплаты НДФЛ и НДС (кроме ввоза товара на территорию РФ).

НПД: ставка налога в 2023 году

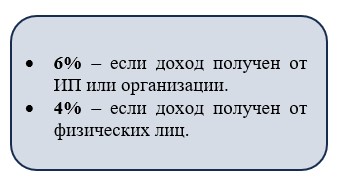

Ставка налога на профдоход (НПД) зависит от того, кому самозанятый продает товар или оказывает услугу и от кого получает вознаграждение:

Самостоятельно рассчитывать налог самозанятым не нужно — за них это делает ИФНС.

При регистрации в качестве плательщика НПД самозанятому единовременно начисляется налоговый бонус в размере 10 000 рублей. Он используется для снижения ставки НПД:

- на 1% — по доходу от физлиц (3% вместо 4%);

- на 2% — по доходу от организаций и ИП (4% вместо 6%).

Бонус расходуется автоматически, самозанятому ничего не нужно делать самостоятельно.

Самозанятый в июле 2023 года получил доход:

• 45 850 рублей — от физических лиц;

• 60 000 рублей — от организации.

До 12 августа в приложение «Мой налог» самозанятому придет налог за июль, уже уменьшенный на налоговый бонус, в размере 3 775,50 рублей. Если бы бонуса не было, он заплатил бы 5 434 рублей. Экономия на налоге составит 1 658,50 рублей.

После того как бонус будет истрачен, налог начнет начисляться самозанятому по полной ставке.

Срок уплаты НПД в 2023 году

Ежемесячно до 12 числа ИФНС формирует сумму налога, подлежащую уплате за прошлый месяц. Перечислить в бюджет ее нужно до 28 числа текущего месяца.

Так, налог за июль ИФНС должна рассчитать до 12 августа, а самозанятый до 28 августа должен уплатить его в бюджет. Сумма платежа автоматически появляется на главной странице в приложении «Мой налог». Также самозанятому приходит уведомление на телефон о том, что пора уплатить налог.

Исключение сделано только для ситуации, когда гражданин впервые зарегистрировался в качестве самозанятого. Первый раз налог к уплате придет ему не в следующем месяце, а через месяц.

Если постановка на учет была в июле, то налог к оплате придет до 12 сентября сразу за 2 месяца: за июль (с даты регистрации и до конца месяца) и за весь август. В дальнейшем налог будет формироваться каждый месяц — по доходу за прошлый месяц.

ИФНС рассчитывает налог на основании сведений о доходе, внесенных самозанятым в приложение «Мой налог». Доход гражданина, поступивший ему на карту от источников, не связанных с самозанятостью, в базу по НПД не включается.

Способы оплаты налога самозанятым

Оплатить налог можно:

- Вручную в приложении «Мой налог».

Для этого на главном экране приложения нужно нажать на большую оранжевую кнопку «Оплатить», после чего ввести реквизиты карты или выбрать из списка (если карта была сохранена в приложении ранее).

- С помощью автоплатежа в приложении «Мой налог».

При наступлении срока уплаты сумма налога автоматически спишется с карты, которая выбрана ранее для автоплатежа. Однако если денег на карте недостаточно, платеж может не пройти. Образуется задолженность, на которую будут начисляться пени.

Для выбора карты, с которой будет ежемесячно списываться налог, необходимо перейти в раздел «Прочее» на главном экране (в правом нижнем углу), затем нажать на кнопку «Платежи». После этого потребуется ввести реквизиты карты в разделе «Банковские карты» и нажать на строку «Автоплатеж не подключен» в блоке «Автоплатеж».

- Через ЕНС.

Самозанятые могут оплатить налог и через единый налоговый счет, пополнить который можно также разными способами: через личный кабинет на сайте ФНС, в специальном сервисе ФНС или по платежке в отделении банка.

Сейчас раздел ЕНС работает не всегда корректно, поэтому во избежание возможных проблем с зачислением (списанием средств) на ЕНС рекомендуем делать оплату через приложение «Мой налог».

ИП на НПД: какие налоги платит

Правила налогообложения на НПД одинаковы и для обычных самозанятых, и для самозанятых со статусом ИП. Разницы нет ни в размере ставки, ни в сроках оплаты налога.

НДС и НДФЛ предприниматели на НПД также не уплачивают. Но если самозанятый получил доход, который не подпадает под НПД, например, продал квартиру или машину, такой доход он должен задекларировать, подав форму 3-НДФЛ, и уплатить налог в бюджет.

Платят ли самозанятые страховые взносы

Делать отчисления на пенсионное, медицинское и социальное страхование самозанятые не обязаны. Причем неважно, какой статус имеет плательщик НПД: обычное физлицо или ИП. В этом их основное отличие и преимущество по сравнению с ИП на других режимах налогообложения, которые ежегодно обязаны перечислять в бюджет:

- фиксированные взносы на пенсионное и медицинское страхование;

- дополнительный взнос на ОПС в размере 1% с доходов, превышающих 300 000 рублей за год.

В 2023 году размер фиксированных страховых взносов, подлежащих уплате ИП на всех режимах налогообложения, кроме НПД, — 45 842 рублей. В 2024 году — 49 500 рублей.

Но есть и большой минус: время работы в качестве самозанятого не включается в страховой стаж и не учитывается при формировании пенсионных баллов. Поэтому человек, который работает в качестве самозанятого и не имеет другого дохода, с которого отчисляются взносы, сможет рассчитывать только на минимальную социальную пенсию по старости, гарантированную государством (если до самозанятости он не заработал на обычную пенсию). Увеличить свою пенсию самозанятый может путем добровольной уплаты в СФР страховых взносов в фиксированном размере.

Чтобы вступить в отношения добровольного страхования с СФР, необходимо в приложении «Мой налог» выбрать вкладку «Пенсионное страхование» и нажать на кнопку «Подать заявление», после чего система перенаправит самозанятого на сайт фонда для заполнения заявления.

Какую отчетность сдает ИП на НПД

Самозанятые, как ИП, так и физлица без статуса ИП, освобождены от любой налоговой и бухгалтерской отчетности. Им не нужно сдавать декларации, вести бухгалтерский и кадровый учет, соблюдать кассовую дисциплину (кроме выдачи чеков, формируемых в приложении).

Данные о доходе, полученном самозанятым, налоговая получает из приложения «Мой налог».

Отчетность самозанятому потребуется сдать при получении иного, не облагаемого НПД, дохода. Например, при продаже квартиры или дома. В этом случае в ИФНС нужно будет сдать отчетность 3-НДФЛ. Также, при импорте товаров на территорию РФ самозанятому придется заплатить НДС и сдать соответствующую декларацию.

Самозанятым-ИП может потребоваться сдать отчетность в органы статистики. Отчетность в Росстат сдают все ИП, независимо от применяемой системы налогообложения. Узнать, какие отчетные формы должен сдавать ИП в органы статистики, можно на официальном сайте Росстата. Перейдите в раздел «Респондентам», выберите «Индивидуальный перечень форм по ИНН» и на новой странице введите ИНН или ОГРНИП. Система сформирует перечень отчетных форм, обязательных к представлению в текущем году, если они есть.

Приложение «Мой налог» — для чего оно нужно и как с ним работать

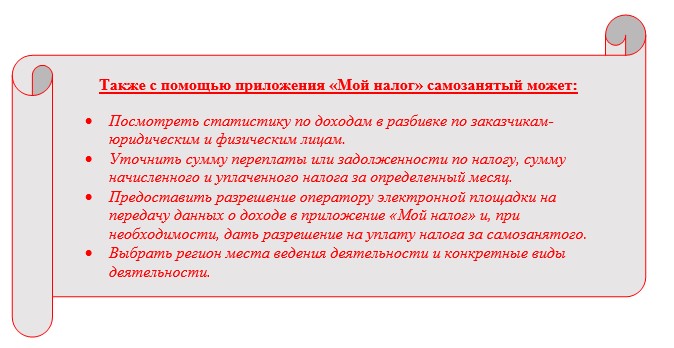

Приложение «Мой налог» — рабочий инструмент плательщика НПД. Это приложение создано для взаимодействия самозанятого и ФНС. С его помощью можно:

- Отчитаться в ФНС о полученном доходе.

В приложение необходимо вносить только тот доход, который получен от деятельности на НПД. Иные поступления, не относящиеся к самозанятости, не указывайте.

Если данные в «Мой налог» поступают от оператора электронной площадки, то дублировать повторно этот доход в приложении не нужно.

Операторы электронных площадок — организации и ИП, включенные ФНС в определенный перечень. Они могут передавать в приложение «Мой налог» данные о полученном самозанятым доходе. Кроме того, некоторые из них могут при наличии соответствующего разрешения от самозанятого уплачивать за него налог. Для этого плательщик НПД должен предоставить такому партнеру (сайту, электронной площадке) разрешение в приложении «Мой налог».

Чтобы внести доход в приложение, на главном экране нажмите оранжевую кнопку «Новая продажа» и заполните небольшую форму, указав в ней наименование товара или услуги, ее стоимость и данные о заказчике (покупателе).

- Сформировать чек.

Все самозанятые обязаны выдавать по оказанным им услугам чек. Формируется он в приложении «Мой налог».

После того как данные об оказанной услуге (приобретенном товаре) и заказчике (покупателе) будут внесены в блок «Новая продажа», необходимо нажать кнопку «Выдать чек».

Сформированный чек можно направить заказчику (покупателю) разными способами: на электронную почту, в мессенджер, по смс или на бумаге, предварительно распечатав его.

Чек самозанятый обязан выдать в момент расчета (если он произведен наличными либо переводом на карту) или до 9 числа следующего месяца (если оплата произведена безналичным способом: с расчетного счета на расчетный счет).

- Выдать счет на оплату.

Выставлять счета на оплату самозанятый не обязан. Но по просьбе заказчика или покупателя может это сделать.

Счет формируется так же, как и чек. На главном экране необходимо нажать оранжевую кнопку «Новая продажа», затем внести в форму данные об услуге или товаре, его стоимость, информацию о заказчике (покупателей). После чего нажать кнопку «Выдать счет».

- Скачать справки о доходе и о постановке на учет.

Если самозанятому необходимо подтвердить свой статус, узнать дату постановки на учет или получить информацию о доходе, он может скачать соответствующую справку в приложении «Мой налог».

Чтобы получить справку, необходимо перейти в раздел «Прочее» (крайняя правая кнопка в нижнем меню на главном экране) и нажать на четвертую кнопку сверху «Справки». После этого потребуется выбрать вид справки: о постановке или о доходах, а также год, за который формируется документ.

Сформированную справку можно направить по почте, в мессенджер или по смс, сохранить на телефон и впоследствии распечатать. Этот документ подписан усиленной квалифицированной цифровой подписью и имеет юридическую силу. Он может быть представлен в государственные и коммерческие структуры в качестве документа, подтверждающего статус самозанятого и его доход за выбранный период. Дополнительное заверение справок в ИФНС не требуется.

- Вступить в отношения добровольного страхования с СФР.

Чтобы подать заявку на заключение договора с Социальным фондом России, необходимо перейти в раздел «Прочее», затем нажать на пятую кнопку сверху — «Пенсионное страхование».

После согласия пользователя система направит его на сайт СФР, где он сможет подать заявку на заключение договора.

Ранее предлагалось внести изменения в приложение и сделать доступным заключение договора добровольного страхования с ФСС. Но пока поправки в закон о самозанятых, касающиеся предоставления им возможности получать оплату по больничным листам и в связи с материнством, приняты не были, и когда это произойдет — неизвестно.

На момент написания статьи ФНС планирует выпустить серьезное обновление приложения «Мой налог». В него хотят заложить возможность формирования и направления самозанятым в адрес заказчика не только чека, но и полного пакета документов: счета, договора и акта выполненных работ. Об этом рассказал глава ФНС.

Кратко о НПД 2023: что такое самозанятость и кто может перейти на этот режим

- Самозанятым можно осуществлять виды деятельности, прямо не запрещенные Законом N 422-ФЗ.

- Плательщики НПД не платят НДФЛ и НДС (за некоторым исключением), а также не делают отчислений на страхование.

- Самозанятые могут работать без кассы и отчетности.

- Ставка налога зависит от источника дохода и составляет от 4% до 6% с суммы дохода без учета расходов.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете