Статус ИП позволяет физлицу законно заниматься предпринимательской деятельностью и получать доходы. Одновременно с этим у предпринимателя возникают дополнительные обязанности, за невыполнение которых может наступить ответственность.

В статье расскажем:

- какие существуют виды ответственности ИП;

- в каких нормативных документах установлены наказания для предпринимателей;

- как ИП избежать или снизить ответственность.

Содержание

- Виды ответственности предпринимателей

- Административная ответственность

- Гражданско-правовая ответственность

- Налоговая ответственность

- Уголовная ответственность ИП

- Уголовная ответственность ИП — плательщика налогов, взносов, сборов

- Уголовная ответственность ИП-налогового агента

- Как ИП освободиться от уголовной ответственности

- Ответственность ИП-работодателя

- Кратко об ответственности предпринимателя: виды, размеры, примеры

Виды ответственности предпринимателей

Для ИП, не выполнивших установленные законодательством нормы, могут наступать разные виды ответственности:

Ответственность может наступить в том числе за:

- невыполнение обязательных требований (как в полном объеме, так и частично);

- несвоевременное исполнение требуемых действий;

- умышленные проступки, в результате которых бюджету причинен ущерб;

- в иных законодательно оговоренных случаях.

Чтобы понять, чем рискует ИП в своей деятельности, недостаточно изучить один-два нормативных документа. Важно понимать объем возникающих у него обязательств в разных ситуациях и ориентироваться в видах и размерах наказаний.

Административная ответственность

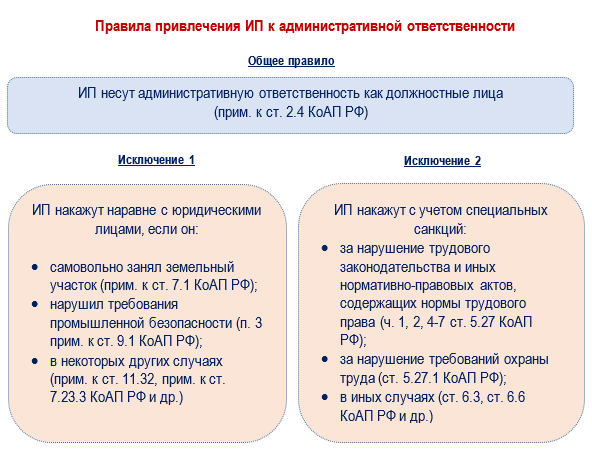

Чаще всего ИП привлекают к административной ответственности. Виды наказаний в таком случае предусмотрены КоАП РФ.

Получите понятные самоучители 2025 по 1С бесплатно:

Закон подходит к ИП более лояльно, чем к коммерсантам, зарегистрировавшим бизнес в форме ООО или АО, — предпринимателей наказывают менее строго, но не во всех случаях.

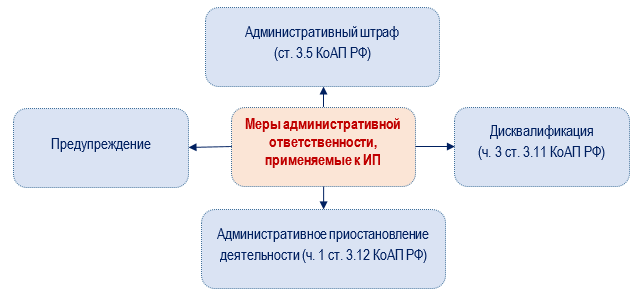

Виды мер ответственности, применяемых к ИП, законодательно не ограничены. Среди них:

Примеры административной ответственности ИП:

| Нарушение | Вид административной ответственности ИП | Ссылка на НПА |

| ИП представил недостоверные сведения в регистрирующий орган при государственной регистрации | Штраф 5 000 — 10 000 руб. | ч. 4 ст. 14.25 КоАП РФ |

| ИП указал в заявлении о регистрации ККТ один адрес места установки кассы, а использует ее по другому адресу | Предупреждение или штраф 1 500 руб. — 3 000 руб. | ч. 4 ст. 14.5 КоАП РФ |

Гражданско-правовая ответственность

В отличие от юрлиц ИП отвечает личным имуществом за негативные «предпринимательские» последствия.

Гражданский кодекс РФ (часть первая) от 30.11.1994 N 51-ФЗ

Статья 24. Имущественная ответственность гражданина

Гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.

Перечень имущества граждан, на которое не может быть обращено взыскание, устанавливается гражданским процессуальным законодательством.

Если ИП задолжал крупные суммы кредиторам, а на его счетах нет достаточной суммы для погашения долгов, судебный пристав вправе конфисковать личное имущество предпринимателя-должника. Изъять 100% имущества ИП приставу не позволяет закон. Не отнимут:

- единственное жилье и земельный участок, на котором оно находится;

- имущество для профессиональной деятельности;

- личные вещи и «бытовой» минимум, состав которого определит пристав;

- некоторые другие вещи, неприкосновенные в силу закона.

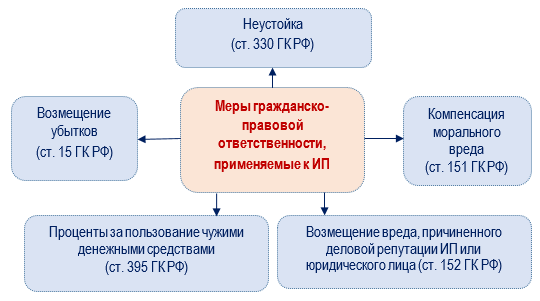

Закон не ограничивает список мер гражданско-правовой ответственности в отношении ИП:

Если физлицо имеет статус ИП, но совершенное им административное нарушение не связано с предпринимательской деятельностью, его накажут как гражданина (п. 22 Постановления Пленума ВАС от 27.01.2003 N 2).

Налоговая ответственность

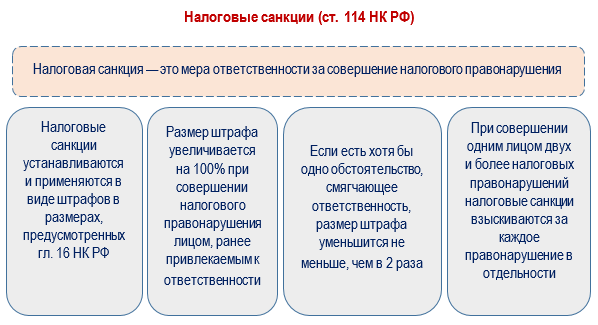

За нарушение обязанностей, предусмотренных НК РФ, на ИП могут налагаться штрафы. Порядок их применения указан в ст. 114 НК РФ.

Самое распространенное нарушение, за которое наступает налоговая ответственность, — неуплата или неполная уплата налогов (взносов, сборов). Размеры санкций за такие проступки зафиксированы в НК РФ.

Примеры:

| Нарушение | Вид налоговой ответственности ИП | Ссылка на НПА |

| ИП ведет деятельность без постановки на учет в налоговом органе | Штраф 10% от доходов, полученных в результате такой деятельности, но не менее 40 тыс. руб. | п. 2 ст. 116 НК РФ |

| ИП не представил в срок налоговую декларацию 3-НДФЛ | Штраф 5% от суммы налога, не уплаченной в установленный НК РФ срок, за каждый полный или неполный месяц со дня, установленного для представления декларации, но не более 30% от суммы и не менее 1 000 руб. | п. 1 ст.119 НК РФ |

| ИП не представил в срок налоговому органу затребованные сведения, отказался передать имеющиеся у него документы | Штраф 10 000 руб. | п. 2 ст. 126 НК РФ |

Уголовная ответственность ИП

Для ИП может наступить уголовная ответственность, если он:

- совершил мошенничество путем преднамеренного неисполнения «предпринимательских» договорных обязательств (ч. 5-7 ст. 159, п. 4 прим к ст. 159 УК РФ);

- получил незаконно кредит (ст. 176 УК РФ);

- уклонился от уплаты налогов в крупных размерах (ст. 198 УК РФ);

- не исполнил обязанности налогового агента (ст. 199.1 НК РФ);

- сокрыл имущество или деньги, за счет которых может погашаться налоговый долг (ст. 199.2 НК РФ);

- совершил иные действия, за которые предусмотрена уголовная ответственность.

Расскажем подробнее про уголовную ответственность за налоговые проступки.

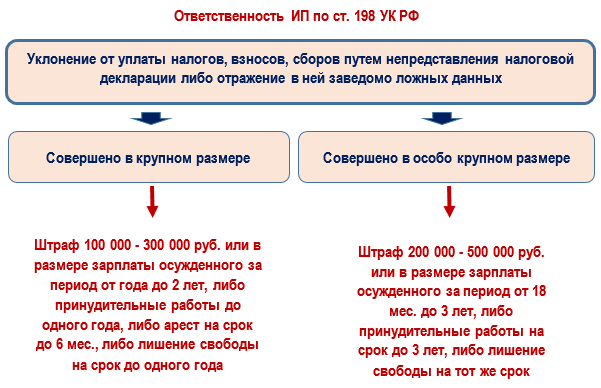

Уголовная ответственность ИП — плательщика налогов, взносов, сборов

Чтобы предпринимателю попасть под уголовную статью за налоговые прегрешения, налоговикам и правоохранительным органам придется потрудиться — возбудить уголовное дело могут только по материалам, направленных налоговиками в органы Следственного комитета (ч. 1.3 ст. 140 УПК РФ).

ИП грозит уголовная ответственность за неуплату налогов, взносов и сборов при совпадении двух обстоятельств:

- уклонение от уплаты было умышленным;

- размер неуплаченных налогов признан крупным или особо крупным.

Учитывая указанные выше пределы, ответственность по ст. 198 УК РФ наступает:

- если ИП не представлял декларации и расчеты, которые обязан сдавать;

- отчитывался в налоговые органы, но включал в отчеты (декларации, расчеты, иные документы) заведомо ложные сведения.

Вот что грозит ИП в таком случае:

Привлечь по ст. 198 УК РФ предпринимателя не получится, если он не уплатил налог в срок, но показал его верную сумму в отчетности. В таком случае отсутствует состав преступления, предусмотренного ч. 1 указанной статьи.

Ответственность по ст. 198 УК РФ не наступает, если ИП совершил преступление впервые и полностью погасил долги по неуплаченным суммам (включая пени, штрафы).

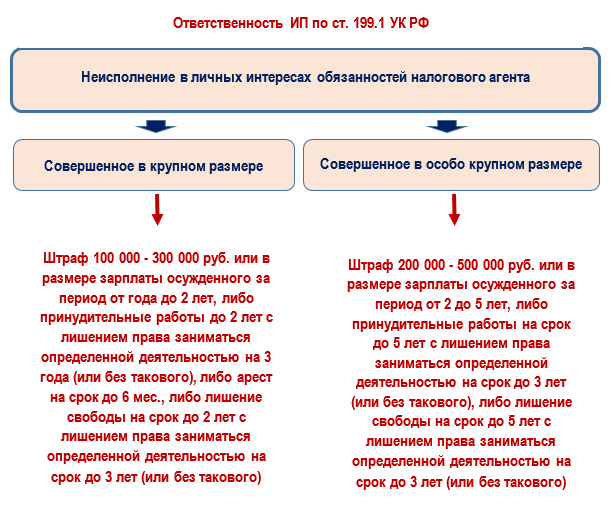

Уголовная ответственность ИП-налогового агента

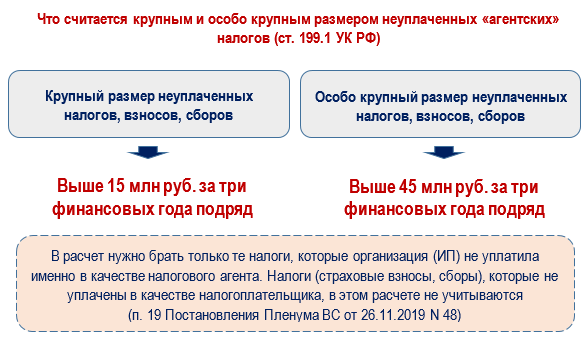

Если ИП в личных интересах не начислял, не удерживал и не перечислял в бюджет «агентские» налоги в крупном или особо крупном размере, может наступить уголовная ответственность по ст. 199.1 УК РФ. В этом случае применяются другие величины крупного и особо крупного размера налоговой неуплаты:

Если неуплата достигла таких размеров, суд назначает наказание по ст. 199.1 УК РФ для ИП в тех же объемах, что и для компаний.

Какому из указанных видов наказаний будет подвергнут ИП, решает суд.

Предельные лимиты в 15 млн руб. и 45 млн руб. планируют повысить до значений 18,75 млн руб. и 56,25 млн руб. (Проект Федерального закона N 327269-8).

Как ИП освободиться от уголовной ответственности

Если крупная и особо крупная налоговая просрочка уже случилась, важно ее погасить в кратчайшие сроки и в полном объеме. Если успеть в оговоренный законом промежуток времени, уголовной ответственности удастся избежать.

Существует еще одна возможность освободиться от уголовной ответственности за налоговые проступки. Она связана со сроками давности.

Ответственность ИП-работодателя

Если ИП работает не единолично, а нанимает персонал для выполнения трудовых функций, он обретает статус работодателя и на него распространяются права и обязанности по ТК РФ. За нарушение трудового законодательства предприниматель будет нести ответственность.

ИП-работодателю легко попасть под штрафы на любом этапе взаимодействия с работниками и/или организации трудового процесса (при приеме на работу, несвоевременной выплате зарплаты, небрежностях при оформлении кадровых документов, ошибках при проведении инструктажей по охране труда и т. д.).

Как часто инспекторы ГИТ проверяют ИП-работодателей, рассказываем здесь.

В зависимости от вида нарушения и степени вреда (здоровью работников, имуществу других граждан и компаний, бюджету и т. д.) ИП будет нести разные виды ответственности.

Примеры:

| Нарушение | Вид ответственности ИП | Ссылка на НПА |

| ИП допустил работника к исполнению трудовых функций без обучения и проверки знаний требований охраны труда | Административный штраф 15 000 — 25 000 руб. | ст. 5.27.1 КоАП РФ |

| ИП не обеспечил работников средствами индивидуальной защиты. Ранее его уже наказывали за такое нарушение | Административный штраф 30 000 — 40 000 руб. или административное приостановление деятельности до 90 суток | ст. 5.27.1 КоАП РФ |

| ИП не провел в установленные сроки специальную оценку условий труда на рабочих местах | Предупреждение или административный штраф 5 000 — 10 000 руб. | ст. 5.27.1 КоАП РФ |

| ИП допустил полную невыплату зарплаты работников за период свыше двух месяцев |

|

ст. 145.1 УК РФ |

| ИП необоснованно отказал предпенсионеру в приеме на работу |

|

ст. 144.1 УК РФ |

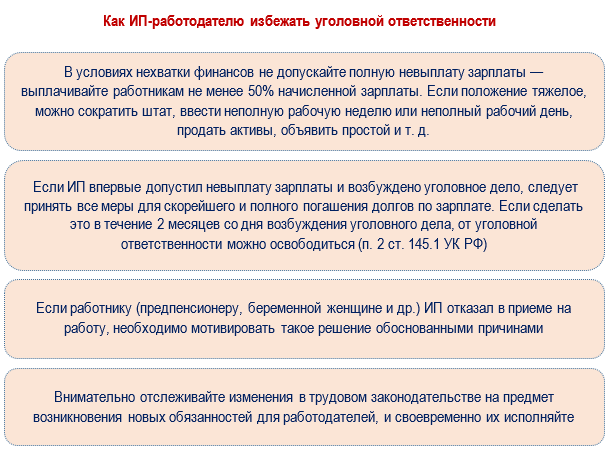

Чтобы не попасть под уголовную статью, ИП-работодателю важно не допускать нарушений трудового законодательства. Если нарушения уже выявлены, помогут следующие рекомендации:

Существуют и другие способы наладить работу с кадрами, снизить риски штрафов и иных негативных последствий за нарушения трудового законодательства. К примеру, ИП вправе доверить ответственному сотруднику подписание кадровых документов (трудовых договоров, кадровых приказов и т. д.), что позволит предпринимателю высвободить время для коммерческой деятельности и держать под контролем работу с кадровой документацией (Письмо Минтруда от 16.01.2024 N 14-6/ООГ-207).

Кратко об ответственности предпринимателя: виды, размеры, примеры

- Гражданин, зарегистрировавший ИП, вместе с законной возможностью зарабатывать предпринимательский доход получает набор обязанностей, за нарушение которых может наступить ответственность.

- ИП наказывают мягче, чем компании — по общему правилу к ним применяют санкции, как к должностным лицам. Но в некоторых случаях ответственность ИП устанавливается одинаковой с компаниями или законом предусматриваются специальные размеры и условия наложения наказаний.

- Виды ответственности ИП: административная, гражданско-правовая, налоговая, уголовная и другие.

- Виды мер ответственности ИП законом не ограничены. Среди них: предупреждение, административный штраф, дисквалификация, приостановление деятельности и другие.

- За одни и те же нарушения может наступить разная ответственность в зависимости от тяжести проступка и наличия умысла (корысти) при его совершении.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете