Налогоплательщики, у которых в отчетном периоде (квартале) выполняется так называемое правило 5 процентов, имеют право не распределять входящий «общий» НДС, а полностью принять его к вычету.

Как воспользоваться этим правом в 1С рассмотрим на примере.

Содержание

Как воспользоваться правом применения правила 5 процентов в 1С?

Аналитика при ведении раздельного учета

Все налогоплательщики, у которых есть операции, облагаемые и не облагаемые НДС, обязаны вести раздельный учет входящего НДС (абз. 7 п. 4 ст. 170 НК РФ).

При установке в учетной политике настроек по ведению раздельного учета входящего НДС по способам учета ![]() PDF в документах с проводками по счету 19 необходимо указывать третье субконто:

PDF в документах с проводками по счету 19 необходимо указывать третье субконто:

- Принимается к вычету – для операций, облагаемых НДС, т.е. входящий НДС будет приниматься к вычету в общем порядке;

- Учитывается в стоимости – для операций, не облагаемых НДС, т.е. входящий НДС будет учитываться в стоимости;

- Блокируется до подтверждения 0% — для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров;

- Распределяется – для операций, облагаемых и не облагаемых НДС. В этом случае входящий НДС должен распределяться, т.к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности, облагаемой и не облагаемой НДС, например, аренда офиса.

Как вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции в 1С?

Распределению будет подлежать входящий НДС только по способу учета Распределяется.

Соответствие правилу 5 процентов

В 1С автоматический расчет соответствия правилу 5 процентов не производится. Рассчитайте вне программы долю совокупных расходов на приобретение и реализацию товаров (работ, услуг), которые используются в не облагаемых НДС операциях.

Если доля «необлагаемых» расходов меньше 5 процентов, то у налогоплательщика есть право принять «общий» входящий НДС к вычету в полном объеме (п. 4 ст. 170 НК РФ).

Порядок определения доли расходов по не облагаемым НДС операциям закрепите в Учетной политике организации, например, следующим образом:

Получите понятные самоучители 2026 по 1С бесплатно:

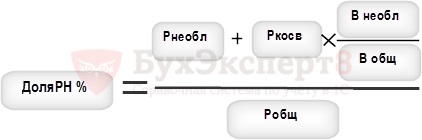

Доля совокупных расходов по не облагаемым НДС операциям (ДоляРН %) определяется по формуле:

где:

- Рнеобл– расходы, непосредственно относящиеся к не облагаемым НДС операциям;

- Ркосв – сумма общих (косвенных) расходов, которые невозможно отнести только к облагаемым или не облагаемым НДС операциям;

- В необл – выручка (сумма) от не облагаемых НДС операций;

- В общ — общая выручка без НДС;

- Р общ – общая величина совокупных расходов.

Базой для распределения входящего НДС по общим расходам является выручка.

В 1 квартале организация в ходе рекламной кампании раздала сувенирную продукцию:

- Ручки с логотипом компании (100 шт.) на сумму 10 000 руб. Стоимость одной ручки 100 — руб. (в т. ч. НДС 20%).

Передача товаров в рекламных целях, если стоимость за 1 единицу товаров менее 300 руб., не облагается НДС (пп. 25 п. 3 ст. 149 НК РФ). Права на вычет входящего НДС Организация в данном случае не имеет и поэтому НДС включен в стоимость ручек (пп. 1 п. 2 ст. 170 НК РФ).

За 1 квартал выручка от оптовой реализации товаров составила 500 000 руб., себестоимость проданных товаров – 400 000 руб.

В этом же квартале Организация понесла расходы на услуги по аренде офисного помещения, которые относятся как облагаемым, так и к не облагаемым НДС операциям, на общую сумму 360 000 руб. (в т. ч. НДС 20%).

Определим долю совокупных расходов по не облагаемым НДС операциям и выясним выполняется ли правило 5 % в отчетном периоде.

Представим данные по примеру в таблице.

|

Показатель |

Наименование |

Сумма (Без НДС), руб. |

| Рнеобл |

Расходы по не облагаемым НДС операциям (стоимость ручек) |

10 000 |

|

Расходы по облагаемым НДС операциям (стоимость товаров) |

400 000 | |

| Ркосв |

Общие расходы для облагаемых и необлагаемых операций (услуги по аренде офисного помещения) |

300 000 |

| Р общ |

Общая величина совокупных расходов (10 000 + 400 000 + 300 000 = 710 000 руб.) |

710 000 |

| В необл |

Сумма не облагаемых НДС операций |

10 000 |

|

Выручка от облагаемых НДС операций |

500 000 | |

| В общ |

Общая выручка без НДС (10 000 + 500 000 = 510 000 руб.) |

510 000 |

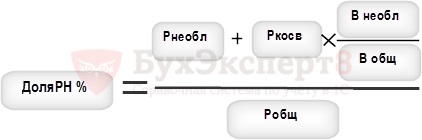

Рассчитаем долю совокупных расходов по не облагаемым НДС операциям, подставив значения в формулу, закрепленную в Учетной политике организации.

Доля совокупных расходов по не облагаемым НДС операциям составила 2,24%, что меньше 5%. Следовательно, правило 5% в данном квартале выполняется.

Как было указано выше, если доля «необлагаемых» расходов меньше 5 процентов, то весь общий входящий НДС может быть принят к вычету в полном объеме (п. 4 ст. 170 НК РФ).

Бухэксперт обращает внимание, что приниматься к вычету может именно общий входящий НДС.

Входящий НДС, относящийся напрямую к не облагаемым НДС операциям, вне зависимости от выполнения правила 5 процентов, должен включаться в стоимость этих товаров (работ, услуг) (пп. 1 п. 2 ст. 170 НК РФ).

В нашем примере входящий НДС по приобретенным ручкам должен быть учтен в стоимости ручек проводкой Дт 10.01 Кт 19.03, Способ учета НДС – Учитывается в стоимости.

См. также Приобретение материалов для операций, не облагаемых НДС

Рассмотрим на примере, что сделать в 1С, чтобы весь входящий НДС к распределению попал в состав НДС, принимаемого к вычету.

Изменение способа учета НДС при выполнении правила 5 процентов

В 1 квартале Организация получила выручку от операций:

- облагаемых по ставке НДС 20% в сумме 500 000 руб.;

- не облагаемых НДС по ст. 149 НК РФ в сумме 10 000 руб.

Организации оказаны услуги по аренде офисного помещения, которые одновременно относятся к не облагаемым и к облагаемым НДС операциям, на общую сумму 360 000 руб. (в т.ч. НДС 20%):

- январь – 120 000 руб. (в т. ч. НДС 20%);

- февраль – 120 000 руб. (в т. ч. НДС 20%);

- март – 120 000 руб. (в т. ч. НДС 20%).

В отчетном периоде соблюдено правило 5 процентов.

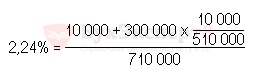

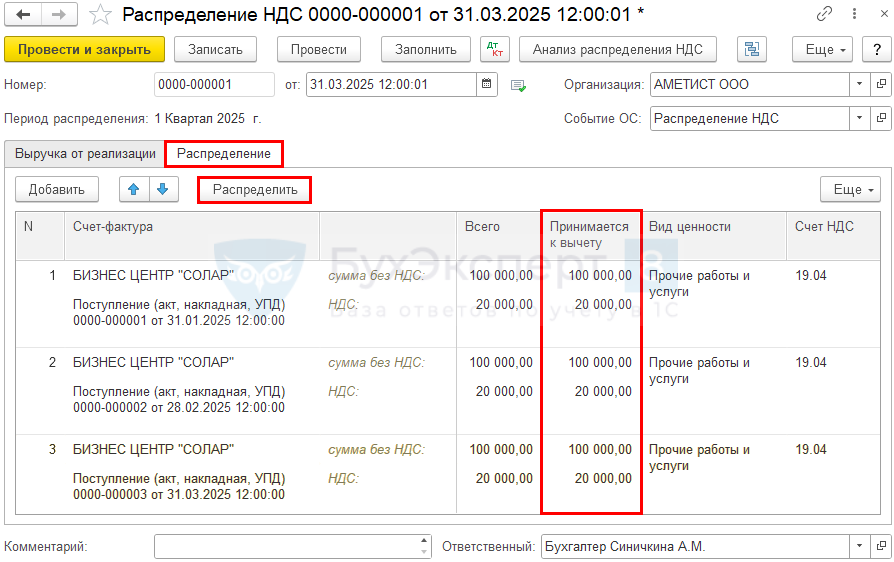

При выполнении правила 5 процентов ежеквартально оформляйте документ Распределение НДС в разделе Операции – Закрытие периода – Регламентные операции НДС по следующему алгоритму:

- заполните документ по кнопке Заполнить;

- вручную на вкладке Выручка от реализации очистите сумму выручки в поле не облагаемой НДС и оставьте сумму выручки только в поле облагаемой НДС.

Тогда на вкладке Распределение не будет распределяться входящий НДС пропорционально облагаемым и необлагаемым операциям, а для всей суммы входящего НДС по кнопке Распределить будет изменен способ учета НДС с Распределяется на Принимается к вычету.

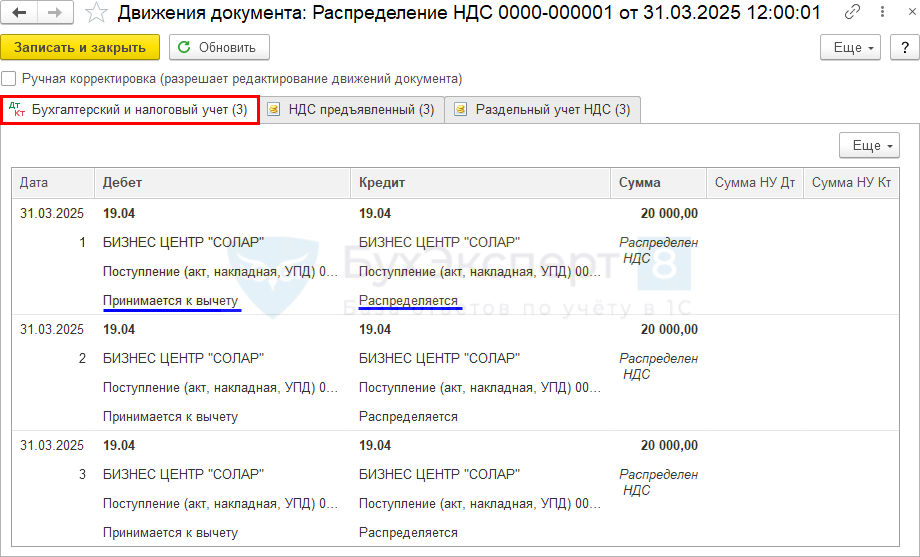

Проводки по документу

Принятие к вычету общего входящего НДС

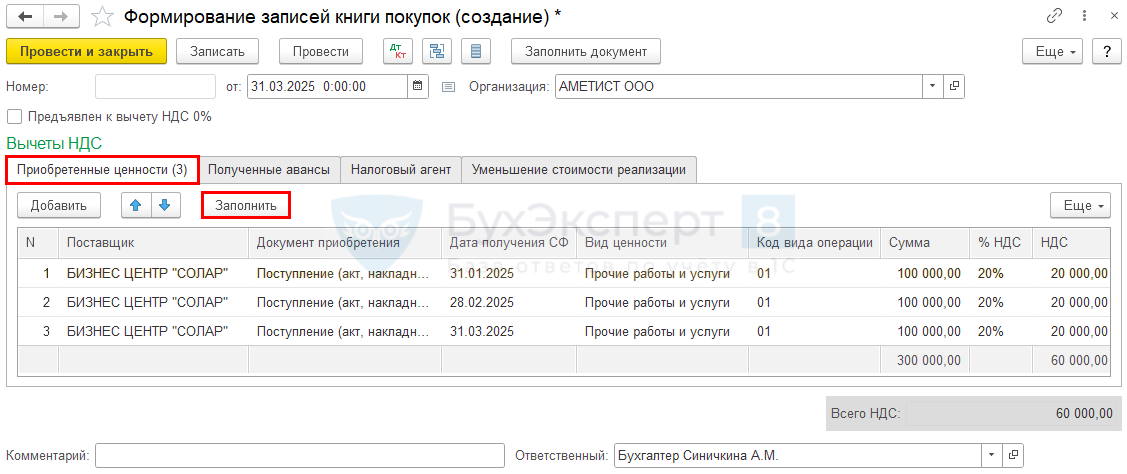

После проведения документа Распределение НДС входящий НДС принимается к вычету документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

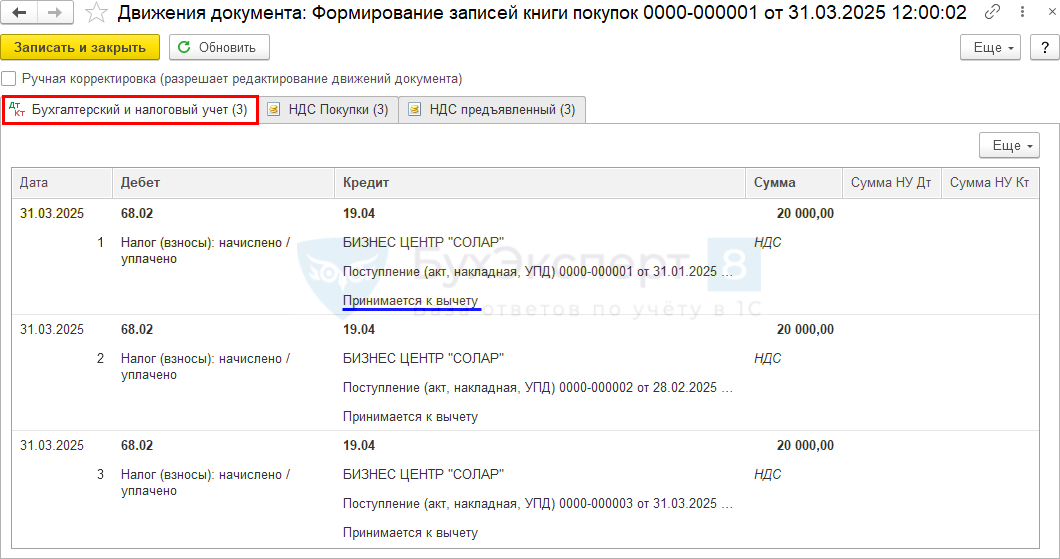

Проводки по документу

Результат проведения документа Формирование записей книги покупок можно проверить через отчет Книга покупок в разделе Отчеты — НДС. ![]() PDF

PDF

После проведения документа Формирование записей книги покупок вся сумма 100% входящего НДС по «общим» расходам принята к вычету.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Для ведения раздельного учета в 1С используем настройки «Вести раздельный учет по способам распределения», но не совсем понятно, как распределять в соответствии с расчетом доли косвенных расходах, ведь в 1С распределение доли происходит на основании выручки.

Уточните, пожалуйста, что имеете в виду под «как распределять в соответствии с расчетом и доли косвенных расходах, ведь в 1с распределение доли происходит на основании выручки«. Чтобы конкретнее пояснить вопрос.

По «расходам» вы понимаете применять вам распределение общехозяйственного НДС или нет. И такого расчета в 1С встроенного нет — это сами считаете. Этот расчет исходя из расходов. По той формуле, что в статье приведена.

Если да, уже общехозяйственный НДС распределяете по выручке.

Если укладываетесь в 5% (расчет по расходам, не по выручке), значит общехозяйственный НДС распределять не надо. Можно всю сумму принять к вычету.

Это два разных процесса:

1) понять укладываемся в 5% или нет — считаем расходы; если общехозяйственные расходы в обще сумме расходов больше 5%, надо НДС по ним распределять, а если меньше 5% — не надо.

2) распределить общехозяйственный НДС, если в 5% не укладываемся — считаем по выручке.

Добрый день! Решил заранее опробовать НДС 5%, чтобы убедиться все ли работает. Настроил применение НДС 5% с 2024 года, создал реализацию с НДС 5% и провел. Все ок, но реализация не попадает в книгу продаж. Если сменит на НДС 20%, то попадает. В чем проблема? 1С Бухгалтерия 3.0.163.26. В книге продаж даже нет столбика с НДС 5% и 7%.

На сколько понимаю в вашем случае речь идет об УСН с НДС 5%.

Статья выше относится к другой теме, которая для упрощенцев на УСН с НДС 5% и 7% не актуальна.

———————————————————————————————————-

Что касается вашего вопроса, то так.

Указать выбранную ставку НДС 5% в Настройках для применения с 2025 упрощенец может в 1С с релиза с 3.0.160

Как указать ставку НДС на УСН с 2025 года в 1С

Автоматизация для работы в 2025 т.е. выбора ставок в документах добавлена в 3.0.165.

На 3.0.163 этого нет.

Книги покупок и книги продаж еще нет в программе — сроки появления можно отслеживать здесь.