Суточные сверх нормы — распространенное явление. Связано это с тем, что освобождаемые от налогообложения нормы суточных, установленные законодательством, не всегда могут обеспечить потребности командированного сотрудника. На суточные сверх норм начисляются страховые взносы, с них удерживается НДФЛ, а также есть нюансы при учете таких сумм в расходах по налогу на прибыль и УСН. Разберем все эти вопросы.

Содержание

Откуда берутся сверхнормативные суточные

Появление сумм суточных, превышающих освобожденный от НДФЛ и взносов лимит, обычно связано с тем, что работодатель сам установил такие размеры суточных.

Напомним, суточные нужно выплатить сотруднику за каждый день нахождения в командировке. Их назначение — возместить командированному траты на питание, бытовые нужды и прочие необходимые вне дома траты, кроме отдельно оплаченных (или компенсированных) работодателем и подтвержденных документально стоимости проживания, проезда и иных согласованных расходов.

Фиксированных величин, определяющих обязательную величину суточных для коммерческой компании, в законах пока нет. Поэтому каждый работодатель, планирующий направлять персонал в служебные поездки, должен сам установить, сколько суточных и в каких случаях полагается командированному, и закрепить эти величины и условия в ЛНА.

Если установленная внутренним актом организации величина суточных больше, чем необлагаемые лимиты, установленные ст. 217 НК РФ (для НДФЛ) и ст. 422 НК РФ (для страховых взносов), то возникают суточные сверх нормы, подпадающие под налогообложение.

Подробнее о назначении суточных и о том, как установить их размер, как посчитать — в статье Суточные в командировке в 2023 году – вопросы и ответы.

А вот для сотрудников госструктур фиксированные размеры суточных имеются (п. 1 Постановления Правительства от 02.10.2002 N 729). По этому постановлению сотрудникам госструктур положено 100 рублей в день, если другими НПА не определены иные суммы. Например, Постановлением Правительства от 28.10.2022 N 1915 введены повышенные размеры суточных при поездках в местности, вошедшие в состав России в 2022 году.

Получите понятные самоучители 2026 по 1С бесплатно:

Налогообложение суточных сверх норм — общие правила

Чтобы произвести налогообложение суточных сверх норм, нужно:

- Определить сумму суточных, которая укладывается в необлагаемую норму.

- Определить разницу между величиной фактически выплаченных суточных и величиной необлагаемого лимита из п. 1.

- Рассчитать и удержать НДФЛ, начислить страховые взносы на величину, получившуюся в п. 2.

Разберем подробнее эти шаги.

Лимит суточных, не облагаемый НДФЛ и взносами

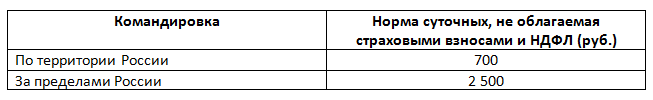

НК РФ в 2023 году предусматривает такие величины суточных в день, не облагаемых взносами и НДФЛ:

Необлагаемая часть суточных будет произведением ежедневного лимита на число дней командировки.

В конце 2022 года был урегулирован вопрос с обложением суточных, выплачиваемых в повышенном размере в соответствии с актами Правительства РФ и Президента РФ. В соответствии с Постановлением N 1915, для командированных лиц, участвующих в восстановлении инфраструктуры и обеспечении жизнедеятельности на новых территориях России, установлен повышенный размер суточных — 8 480 рублей в день. Перечень организаций, к которым относится это условие, открытый. Критерием для установления повышенных суточных является непосредственное участие командированного в работах, перечисленных в постановлении, а не тип собственности его работодателя (государственная или частная).

Минфин (Письмо от 05.10.2022 N 03-03-06/3/96066) и ФНС (Письмо от 20.09.2022 N БС-4-11/12478@) уточняли, что такие повышенные суточные не приведены в НК РФ как не облагаемые НДФЛ и взносами. Следовательно, облагать взносами и НДФЛ превышение над лимитом суточных по России (700 рублей/день) надо в обычном порядке.

Позже Федеральным законом от 21.11.2022 N 443-ФЗ внесены изменения в НК РФ, дополнившие положения Кодекса нормой, по которой освобождены от НДФЛ и страховых взносов суммы суточных, выплачиваемых в повышенном размере в соответствии с актами президента и правительства. Разумеется, при выполнении условий командировки в соответствии с такими актами. При этом освобождение от взносов и НДФЛ суточных, повышенных в соответствии с актами Правительства РФ и Президента РФ, действует для доходов, полученных с 01.01.2022.

Пример

Сотруднику выплатили суточные за командировку на новые территории — 8 480 рублей в день. Он провел в поездке 7 дней. Однако условия Постановления N 1915 не выполнялись.

Сотрудник по командировочному заданию действовал только в иных коммерческих интересах своего нанимателя, поэтому на командировку не распространяется новое положение об освобождении всей суммы суточных от взносов и НДФЛ. Командировка считается прошедшей на территории РФ. Значит, необлагаемый лимит суточных рассчитывается исходя из 700 рублей в день.

Необлагаемая часть суточных за 7 дней: 700 х 7 = 4 900 рублей.

Облагаемая часть: 8 480 х 7 — 4 900 = 54 460 рублей.

Расчет и удержание НДФЛ со сверхнормативных суточных

Сделаем важное уточнение — из самих суточных в момент их выплаты ничего не удерживается. Cуточные становятся дoходом для цeлей НДФЛ в последний день месяца, в котором утвердили авансовый отчет по командировке. На эту дату и исчисляется НДФЛ.

Суточные сверх нормы признаются доходом сотрудника, подлежащим включению в основную налоговую базу. Такой доход облагается НДФЛ по ставке 13% или 15% в зависимости от того, превысил ли общий облагаемый доход с начала года 5 млн рублей.

Если сотруднику полагаются вычеты по НДФЛ, сумма суточных сверх лимита может быть учтена при расчете дохода, по которому предоставляется вычет.

Удержать НДФЛ со сверхлимитных суточных нужно в ближайшую выплату дохода. Если полагается вычет в сумме, равной доходу или превышающей его, удержание не делается.

Пример (продолжение)

Авансовый отчет сотрудника утвержден 31 августа 2023 года. В этот же день ему начислена зарплата за август — 70 000 рублей. Сумма дохода сотрудника с начала года по июль месяц включительно составила 490 000 рублей. В 2023 году с января работодатель предоставляет сотруднику имущественный вычет по его заявлению и уведомлению от ФНС в размере 500 000 рублей. С января по июль предоставлен вычет 490 000 рублей.

База по НДФЛ за период январь-август 2023: 490 000 + 70 000 + 54 460 (суточные сверх нормы) = 614 460 рублей.

НДФЛ к удержанию: (614 460 – 500 000 (вычет)) х 13% = 14 879,80 рублей.

Поскольку в предыдущие месяцы НДФЛ к удержанию не возникал за счет вычета, то из получившегося значения ничего не вычитается.

Сумма НДФЛ округляется до полных рублей: 14 880 рублей. При ее расчете учтена сумма сверхлимитных суточных.

Нашему сотруднику зарплату выплатили 5 сентября, и по времени это ближайшая выплата. Тогда всего за август (с учетом выплаченного в августе аванса) он получит: 70 000 — 14 880 = 55 120 рублей.

А 14 880 рублей нужно перечислить в бюджет за период с 23 августа по 22 сентября по сроку до 28 сентября.

Как облагаются суточные сверх нормы страховыми взносами

Для включения сверхнормативных суточных в базy по страховым взносам также опираются на дату утверждения авансового отчета. Базу определяют за месяц (на последний день месяца, в котором утвержден отчет).

Суточные облагаются взносами только на ОПС, ОМС и ВНиМ. От взносов на травматизм эти суммы освобождены на основании п. 2 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ. Однако есть особенность. На основании ч. 4 ст. 168 ТК РФ Соцстрах в свое время делал вывод, что раз порядок и размеры возмещения расходов, связанных со служебными поездками, определяются коллективным договором или ЛНА, то не облагать взносами на травматизм можно суточные только в том размере, который зафиксирован в коллективном договоре или ЛНА (Письмо ФСС от 17.11.2011 N 14-03-11/08-13985).

Несмотря на изменения в законах, логика из этого письма продолжает применяться инспекторами СФР. Поэтому во избежание спорных ситуаций рекомендуем зафиксировать в ЛНА то, что суточные не облагаются «несчастными» взносами в том размере, в котором выплачены.

С 01.01.2023 взносы на ОПС, ОМС и ВНиМ уплачиваются по единому тарифу (ст. 425 НК РФ). При включении в базу по взносам сверхнормативных суточных нужно применять тот же тариф, что и для прочих облагаемых выплат. Отдельного особого тарифа для суточных нет.

Пример (продолжение)

Компания-работодатель применяет единый тариф по п. 3 ст. 425 НК РФ (не пониженный). За период с января по июль 2023 года начислено взносов — 147 000 рублей.

Облагаемая величина выплат сотруднику: 490 000 (выплаты за январь-июль) + 70 000 (зарплата за август) + 54 460 (сверхнормативные суточные) = 614 460 рублей — в пределах единой предельной величины в 2023 году (1 917 000 рублей).

По условиям тарифа вся сумма облагается по ставке 30%.

614 460 х 30% — 147 000 (сумма взносов за январь-июль) = 37 338 рублей. В этой величине учтены взносы с превышения суточных над необлагаемым нормативом.

Учет суточных при расчете налога на прибыль и УСН

В расходах при определении базы по нaлогу на прибыль можно учесть всю величину выплаченных cуточных, без ограничений (пп. 12 п. 1 ст. 264 НК РФ). Тоже самое относится и к сумме страховых взносов, исчисленных со сверхлимитных cуточных.

Пример (продолжение)

Операция

Дт Кт Сумма Документ-основание

Начислены расходы на суточные по авансовому отчету (в полной сумме)

44 71 59 360 Утвержденный авансовый отчет сотрудника

Начислены страховые взносы за август (с учетом облагаемого превышения суточных над необлагаемым лимитом)

44 69 37 338 Бухгалтерская справка-расчет

Учтены расходы по суточным (в т. ч. превышение над лимитом и страховые взносы)

90.2 44 96 698 (59 360 + 37 338) Бухгалтерская справка-расчет

На доходно-расходной УСН сверхлимитные суточные и взносы с них учесть в расходах тоже можно. Для них в части налогообложения работает порядок, установленный ст. 264 НК РФ (Письмо Минфина от 17.11.2014 N 03-11-06/2/57945).

Однако есть отличие. Связано оно с кассовым методом признания доходов и расходов на УСН. Это касается ситуаций, в которых пришлось делать доплату сотруднику. Например, когда он задержался в командировке на срок, более длительный, по сравнению с тем, на который выплатили суточные.

В таком случае в расходы по УСН на дату утверждения авансового отчета можно списать только ту сумму, которую фактически уже выплатили. Оставшийся перерасход разрешается учесть в расходах, только когда он будет возмещен сотруднику.

На УСН «доходы» учесть для налогообложения траты на командировку сотрудника, в т. ч. суточные нельзя, так как это не предусмотрено принципами самой этой системы.

Как отразить сверхлимитные суточные в 1С 8.3 ЗУП, подробно рассказываем в этой статье.

Спорные ситуации с налогообложением суточных

Споры по налогам и взносам с суточных возникают чаще всего с однодневными командировками. Связано это с нечеткой позицией контролирующих ведомств.

Поскольку по окончании рабочих дел у сотрудника есть возможность этим же днем вернуться домой, контролеры никак не могут определиться, являются выплаты сотруднику за служебную поездку на один день суточными или другими компенсациями.

Так, Минфин в Письме от 02.09.2015 N 03-04-06/50607 разъяснял, что выплаты взамен суточных за однодневную командировку не облагаются НДФЛ и взносами в пределах тех же лимитов из НК РФ, что и суточные за командировки с большей длительностью. А в Письме от 17.05.2018 N 03-15-06/33309 указал, что выплаты за однодневную служебную поездку можно освободить от налогообложения во всей сумме при наличии документов, подтверждающих расходы.

Добавили свое мнение и судьи. Например, ст. 217 НК РФ). При этом судьи согласились с тем, что даже фиксированные выплаты за однодневные командировки суточными не являются. Их следует признавать возмещением иных расходов сотрудника, связанных с командировкой, в связи с чем они не являются доходом сотрудника, то есть не должны подпадать под обложение НДФЛ. А в расходах по налогу на прибыль (или УСН) они могут быть учтены только в части, которая документально подтверждена. Позицию судей, высказанную в данном Постановлении, ФНС приняла к сведению.

Применительно к командировкам на один день налогоплательщики разработали свою схему действий:

- при оформлении таких поездок компенсационные выплаты признают «возмещением иных расходов»;

- не учитывают эти суммы в доходах физлиц, облагаемых НДФЛ и взносами:

- если есть документация, подтверждающая расходы, — в полной сумм;

- если нет — в пределах нормативов, установленных ст. 217 НК РФ для суточных.

При расчете налога на прибыль такое возмещение нужно учесть в сумме трат, подтвержденных документами. Это следует из приведенных выше пояснений Минфина и ВАС.

Кратко о налогообложении сверхнормативных суточных в 2023 году

- Частный бизнес вправе установить размер суточных по своему усмотрению. Для госструктур существуют конкретные величины.

- В НК РФ зафиксированы нормы cуточных, не облагаемые НДФЛ и страховыми взносами. Суммы сверх этих лимитов нужно облагать и тем, и другим. Лимиты различаются в зависимости от того, была командировка по России или за границу.

- В 2022 году в НК РФ было введено условие о том, что не облагаются НДФЛ и взносами суточные, выплачиваемые в повышенном размере в соответствии с актами правительства и президента. Так, с 01.01.2022, при выполнении условий Постановления N 1915 не облагается налогом и взносами вся сумма повышенных суточных при командировках на вновь присоединенные территории.

- Сyточные и страховые взносы с них относятся в расходы по налогу на прибыль в полной сумме, без нормирования. Так же можно поступить, если расходы на сyточные произведены на УСН «доходы минус расходы».

- Спорным моментом при обложении суточных является их выплата за командировку длительностью в один день.

См. также:

- Командировка: что это, как оформить, какие особенности учесть

- Суточные в командировке в 2023 году — вопросы и ответы

- Командировка: сложные вопросы компенсации и налогообложения расходов по проезду

- Командировка: сложные вопросы учета рабочего времени и оплаты труда при выезде и возвращении

- Командировочные расходы 2025: перечень, нормативные требования, налоговые особенности

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Ещё бы проводки для бюджетников…