Расчеты с подотчетными лицами работодатель обязан вести по определенным правилам. Ошибки могут лишить компанию налоговых расходов, а сотрудникам создать дополнительные налоговые обязательства.

В статье расскажем:

- какими законодательными актами регулируется подотчет;

- кому и как выдаются подотчетные средства;

- как за них отчитаться и какими документами оформлять;

- как отразить в 1С выдачу подотчетных сумм.

Содержание

- Нормативная база по расчету с подотчетными лицами

- Документальное оформление выдачи денег под отчет

- Кому можно выдавать деньги под отчет

- Что прописать в локальном акте

- Каким способом выдаются подотчетные суммы

- Срок предоставления авансового отчета подотчетным лицом

- Какую сумму денег можно выдать под отчет

- Как подотчетному лицу вернуть неизрасходованные деньги

- Бухгалтерские проводки по выдаче денег под отчет

- Выдача денег под отчет в программе 1С

- Кратко о выдаче подотчетных сумм: правила и нюансы

Нормативная база по расчету с подотчетными лицами

Существует ряд документов, которые определяют порядок оформления операций с денежными средствами, включая выдачу средств в подотчет, их учет и контроль за использованием, а также последствия нецелевого расходования или неправомерного пользования подотчетными средствами:

- Основной нормативный акт — Указание Банка России «О порядке ведения кассовых операций …» от 11.03.2014 N 3210-У.

- НК РФ устанавливает требования к документальному оформлению налоговых расходов (в т. ч. по подотчетным суммам), а также порядок налогообложения подотчетных сумм.

- В бухгалтерском учете требования к оформлению операций с подотчетными средствами, их документальному оформлению, отражению в отчетности и при инвентаризации прописаны в Федеральном законе от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» и учетных стандартах (ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», ФСБУ 28/2023 «Инвентаризация» и др.).

- Помимо НПА работодателю следует учитывать разъяснения чиновников и контролеров, содержащиеся в письмах Минфина, ФНС, Банка России (например, Письмо Минфина от 21.07.2017 N 09-01-07/46781 о безналичной форме выдачи денег под отчет).

Работодателю важно иметь и свои внутренние нормативные документы (локальные акты) по организации расчетов с подотчетными лицами (например, Положение о расчетах с подотчетными лицами). В таких ЛНА прописываются необходимые нюансы: список сотрудников, которым разрешено выдавать деньги под отчет, сроки сдачи авансового отчета в бухгалтерию, правила сдачи и принятия авансовых отчетов, иные положения.

Документальное оформление выдачи денег под отчет

При выдаче денег сотруднику в подотчет для осуществления служебных расходов оформляются:

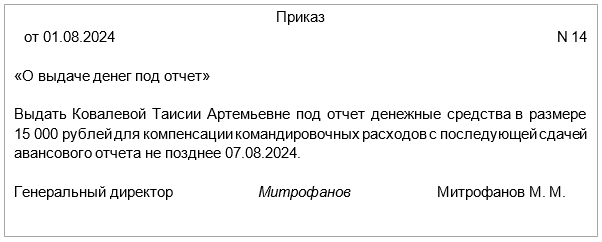

- Приказ о выдаче денег под отчет или заявление подотчетного лица. Эти документы должны содержать сведения о цели выдачи денег; срок, на который они выдаются; иные необходимые сведения. В приказе указываются данные подотчетного лица, который получает наличные деньги или средства на карту.

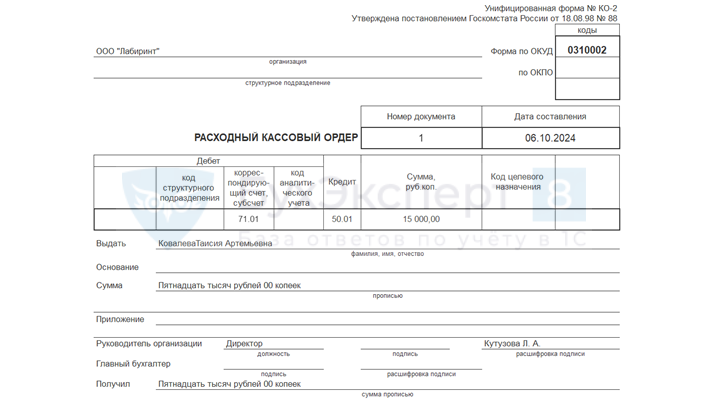

- Расходный кассовый ордер, где подотчетное лицо ставит подпись в получении денег.

- Платежное поручение, если подотчетные средства перечисляются на банковскую карту.

Покажем на примерах, как выглядят образцы этих документов.

Пример 1

Менеджер Ковалева Т. А. направляется в командировку на 3 дня для заключения договора. Руководитель принял решение выдать ей под отчет 15 000 рублей. Сюда включены расходы на проезд, проживание и суточные.

Издан приказ:

Для выдачи денежных средств под отчет в бухгалтерии оформили расходный кассовый ордер унифицированной формы КО-2:

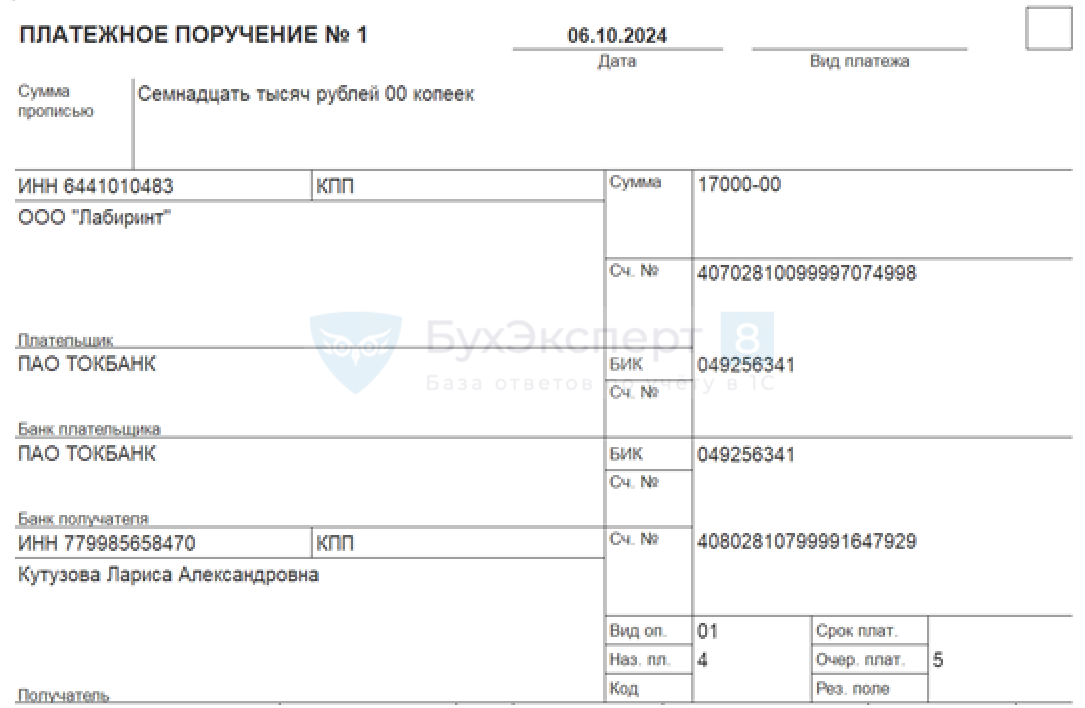

Когда подотчетная сумма выдается не наличными, а перечисляется на банковскую карту, формируется платежное поручение.

Получите понятные самоучители 2026 по 1С бесплатно:

Пример 2

Сотруднику Кутузовой Л. А. перечислено под отчет 17 000 руб.

Кому можно выдавать деньги под отчет

Подотчетные суммы могут быть выданы работникам компании, с которыми заключен трудовой договор, или физлицам, с которыми заключен договор ГПХ (п. 6.3 Указаний ЦБ N 3210-У). А значит, выдавать деньги под отчет можно не только штатному сотруднику, но и подрядчику.

Например, если в договоре с подрядчиком на ремонт помещения предусмотрено, что закупка материалов для работ лежит на заказчике, организация-заказчик может выдать подотчетные сумму подрядчику на закупку этих материалов. Кроме того, подрядчик может поехать в командировку за счет заказчика, если это предусмотрено договором и на эти цели ему выдаются деньги под отчет.

Пример 3

ООО «Лабиринт» заключило договор подряда на проведение добровольного аудита с самозанятым Ивановым М. М. Организация-заказчик имеет обособленные подразделения в двух городах. По условиям договора командировочные расходы исполнителя несет заказчик.

ООО «Лабиринт» вправе выдать Иванову М. М. денежные средства под отчет. После возвращения исполнитель должен отчитаться перед заказчиком, предоставив авансовый отчет и подтверждающие документы.

Что прописать в локальном акте

Особенности выдачи подотчетных средств прописываются в локальном нормативном акте. К примеру, в «Положении о выдаче подотчетных денежных средств» можно указать:

- список сотрудников, которым разрешено выдавать денежные средства под отчет

- способы выдачи денег под отчет (наличными из кассы, перечислением на карту, с использованием корпоративных карт)

- срок сдачи авансового отчета после того, как деньги израсходованы

- способы возврата неиспользованных сумм

- иные положения, связанные с расчетами с подотчетными лицами

Передавать деньги, выданные подотчетнику, другим сотрудникам компании не допускается — отчитаться за деньги должно то же лицо, которое их получило.

Каким способом выдаются подотчетные суммы

Самый популярный способ прежних лет — выдача наличных средств из кассы предприятия. Для этого оформлялись приказ руководителя и расходный кассовый ордер.

С распространением банковских карт этот способ утратил актуальность. Все чаще при выдаче подотчетных сумм применяется безналичный расчет.

Выбранный способ и порядок перечисления денег закрепите в локальном акте организации.

Есть несколько правил перечисления подотчетных средств на банковскую карту:

- Перечислять деньги можно на зарплатную карту или иную, которую работник укажет в заявлении.

- Подотчетные суммы — это не социальные выплаты, поэтому их банк может снять в счет оплаты долга по исполнительному листу. Или же карта может быть заблокирована при наличии подозрительных операций. Рекомендуем в локальном акте организации закрепить положение о том, что сотрудник, являющийся подотчетным лицом, обязан сообщать о проблеме с картой работодателю. Также следует разработать форму оповещения.

- При формировании платежного документа правильно укажите назначение платежа, чтобы при проверке налоговики не доначислили НДФЛ и страховые взносы, приняв поступление денег за зарплату сотрудника.

Подотчетным лицам могут выдаваться корпоративные карты, на которые с расчетного счета перечисляется определенная сумма, доступная для расходования сотрудником. Этот способ более надежный, чем перечисление денег на личную карту сотрудника.

При использовании корпоративных карт разработайте положение об их выдаче, возврате, порядке отчета по израсходованным суммам.

Срок предоставления авансового отчета подотчетным лицом

Указанием ЦБ РФ N 3210-У предусмотрено, что сроки сдачи авансового отчета подотчетным лицом устанавливает работодатель. Законодательно закреплен только 3-дневный срок предоставления авансового отчета при возвращении из командировки (п. 26 Постановления Правительства N 749 от 13.10.2008).

Для отчета по остальным видам подотчетных расходов работодатель устанавливает срок самостоятельно. При этом нужно учитывать, что он действует в отношении всех сотрудников: директор, даже являясь собственником организации, также обязан их соблюдать.

Если не установить сроки сдачи авансовых отчетов, то при налоговой проверке существует опасность переквалификации выданных средств в доходы сотрудника.

Это может произойти, если деньги выдаются на длительное время или при отсутствии отчета за прошлый аванс. Хотя законодательных оснований для таких действий у налоговых инспекторов нет, правоту придется отстаивать в суде.

Какую сумму денег можно выдать под отчет

Законодательство не устанавливает ограничений в отношении сумм, которые можно выдать подотчетному лицу. Поэтому расчет следует произвести самостоятельно — денег должно быть достаточно для планируемых трат.

Не стоит выдавать меньше средств, чем нужно, или лишние. Нехватка денег не позволит сотруднику выполнить задание, а излишек может привести к необходимости удержания подотчетных сумм из зарплаты.

Пример 4

Сотруднику поручено закупить моющие средства и инвентарь для уборки:

- дезинфицирующее средство «Санита», 1 упаковка — 2 500 руб.

- швабры, 3 штуки по 700 руб. каждая — 2 100 руб.

- средство для мытья полов, 1 упаковка — 1 500 руб.

Итого следует выдать под отчет: 2 500 руб. + 2 100 руб. + 1 500 руб. = 6 100 руб.

Расчет может сделать завхоз, завскладом, подотчетное лицо либо иной сотрудник, составляющий заявку на закупку. Сумму к выдаче утверждает руководитель.

Если сотрудник совершает покупки в том населенном пункте, где находится офис, он может обратиться непосредственно к работодателю за получением дополнительных средств при их нехватке.

А вот когда расходы связаны с командировкой, необходимо сделать более точный расчет, чтобы нехватка денег не стала причиной неисполнения сотрудником служебных обязанностей. Использование корпоративных карт решает эту проблему.

Как подотчетному лицу вернуть неизрасходованные деньги

Есть три варианта возврата не потраченных подотчетных сумм:

- внесение денег в кассу организации

- удержание из зарплаты

- перечисление на расчетный счет

Первый способ — самый распространенный. Он предусматривает формирование приходного кассового ордера. Деньги, принятые в кассу от подотчетника, нужно внести на расчетный счет. Недопустимо использовать их для выдачи другому подотчетному лицу либо на иные цели.

Сотрудник также может написать заявление на удержание денег из зарплаты.

Удержание также можно произвести по приказу руководителя, но для этого сотрудник должен быть согласен с размером удержаний (ст. 137 ТК РФ). Алгоритм действия работодателя:

- по прошествии месяца после окончания срока отчета по подотчету издается приказ об удержании подотчетных средств и зарплаты подотчетника

- сотрудник выражает согласие путем проставления подписи на приказе при ознакомлении или написав собственноручное заявление. При отсутствии письменного согласия удержание производится по решению суда

Допускается перечисление неизрасходованных средств с карты сотрудника на расчетный счет компании. При этом в назначении платежа работник должен указать, что данные деньги — возврат подотчетной суммы.

Бухгалтерские проводки по выдаче денег под отчет

В бухучете операции выдачи подотчетных сумм отражаются так:

|

Дебет счета |

Кредит счета |

Содержание хозяйственной операции |

| 71 | 50 |

Выданы деньги подотчетному лицу из кассы компании |

| 71 | 51 |

Подотчетная сумма перечислена на карту сотрудника |

| 71 | 55 |

Сотруднику перечислена подотчетная сумма на корпоративную карту |

Выдача денег под отчет в программе 1С

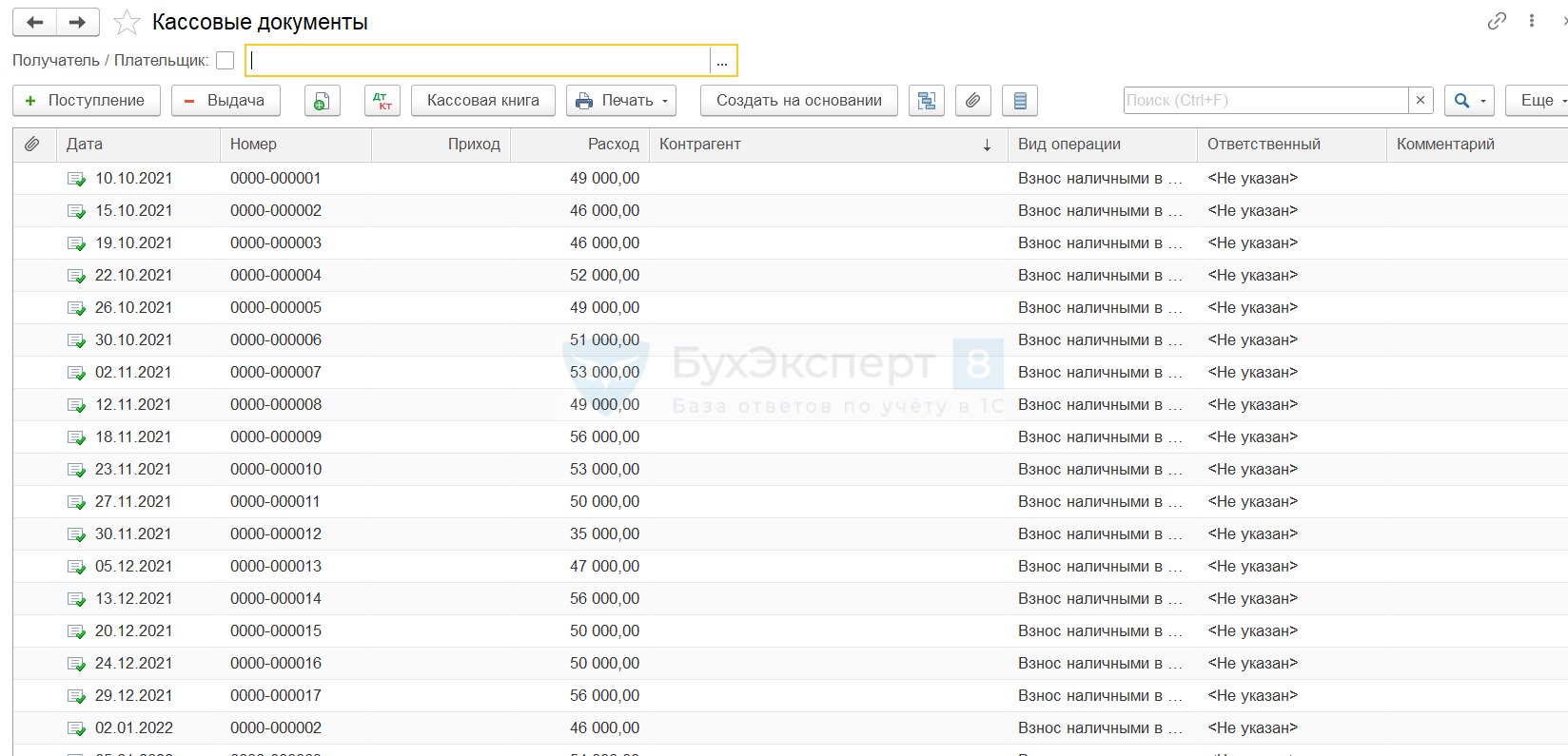

Выдача наличных денег подотчетному лицу оформляется расходным кассовым ордером. Документ находится в основном меню Банк и касса. Здесь нужно выбрать пункт Кассовые документы. На экране появится таблица с перечнем приходных и расходных документов.

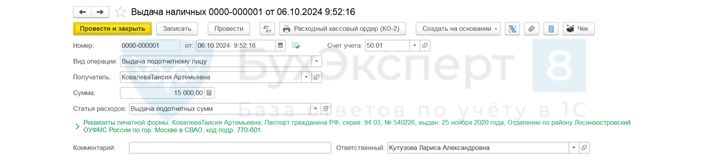

Выберите закладку Поступление. Откроется окно Выдача наличных. Номер и дата документа формируются автоматически. Программа позволяет изменить дату.

Ниже заполните поля:

- вид операции — выдача подотчетному лицу;

- ФИО получателя;

- сумма;

- статья расходов.

Далее располагается блок с реквизитами печатной формы, в которую вносятся: ФИО работника, данные паспорта, основание для выдачи денег.

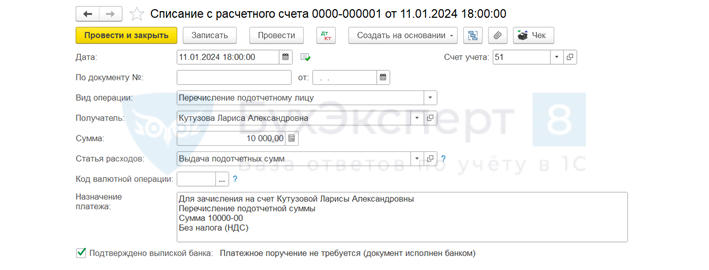

Если подотчетная сумма перечисляется на карту физлица, то в программе 1С: Бухгалтерия для этой цели применяется документ Списание с расчетного счета. Найти его можно, перейдя в пункт главного меню Банк и касса и выбрав Банковские выписки.

В документе Списание с расчетного счета заполните:

- дату (номер формируется автоматически)

- вид операции — перечисление подотчетному лицу

- сумму

- ФИО получателя платежа

- статью расходов — выдача подотчетной суммы

- назначение платежа — заполните его корректно, указав, что это подотчетная сумма, а не доход сотрудника

Для завершения операции поставьте галочку в поле «Подтверждено выпиской банка».

Кратко о выдаче подотчетных сумм: правила и нюансы

- Подотчетные суммы можно выдавать наличными из кассы или безналичным путем, перечисляя их на карту сотрудника или корпоративную карту. Применяемый способ закрепляется в локальном акте организации.

- Для оформления операции нужен приказ руководителя или заявление работника с резолюцией руководителя.

- Получателями подотчетных сумм могут быть штатные сотрудники и физлица, с которыми заключен договор ГПХ.

- Отчитаться за деньги, выданные авансом, нужно в срок, установленный локальным актом. Исключение — средства, выданные для командировочных расходов, срок по которым ограничивается 3-мя днями.

- Возвратить неиспользованные средства можно в кассу или на расчетный счет организации.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете